本文來自格隆匯專欄: 申萬宏源宏觀 作者:屠強 賈東旭 王勝

主要內容

引言:11月出口增速回升6.9pct至0.5%,符合預期,“美強歐弱”格局仍在影響我國出口,但美國供需缺口收窄的影響大於歐元區經濟偏弱,出口國別、商品數據也提供線索。

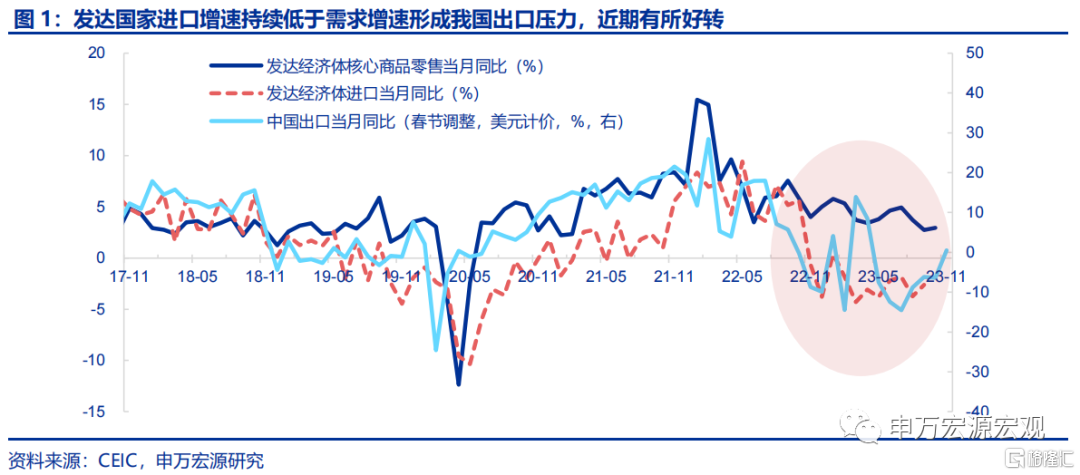

發達國家供需缺口收窄,11月中國出口如預期回升。11月出口壓力邊際有所緩和。11月出口當月同比(美元計價)低基數下回升6.9pct至0.5%,與市場預期(WIND,0.7%)基本一致,11月出口環比(6.2%)與季節性基本持平。而從驅動因素來看,歐元區景氣偏弱雖構成約束,但美英日供需缺口延續收窄,貢獻我國出口回升主要支撐。

國別:對歐元區出口走弱,但對美英日出口積極回升。11月我國對發達經濟體出口增速低基數下回升5.8pct至-4.7%,拆分結構看,美國(+15.5pct至7.3%)出口增速強勢反彈,雖然有基數走低的影響,但環比1.5%與近年正常水平一致,反映美國財政兜底居民收入、保障消費的傳導,但對非美經濟體維持弱勢,低基數下出口增速僅持平-12.1%的低位,其中對英國(+3.4pct至-4.1%)、對日本(+4.7pct至-8.3%)有所回升,與近期英國、日本整體進口增速回升直接對應,但對歐元區(-1.3pct至-13.2%)低基數下仍然回落。這也與歐元區製造業PMI明顯弱於美英日的數據表現相一致。對非發達經濟體和地區的出口增速也均明顯回升,反映整體發達國家供需缺口收窄後也相應支撐協同供給出口。

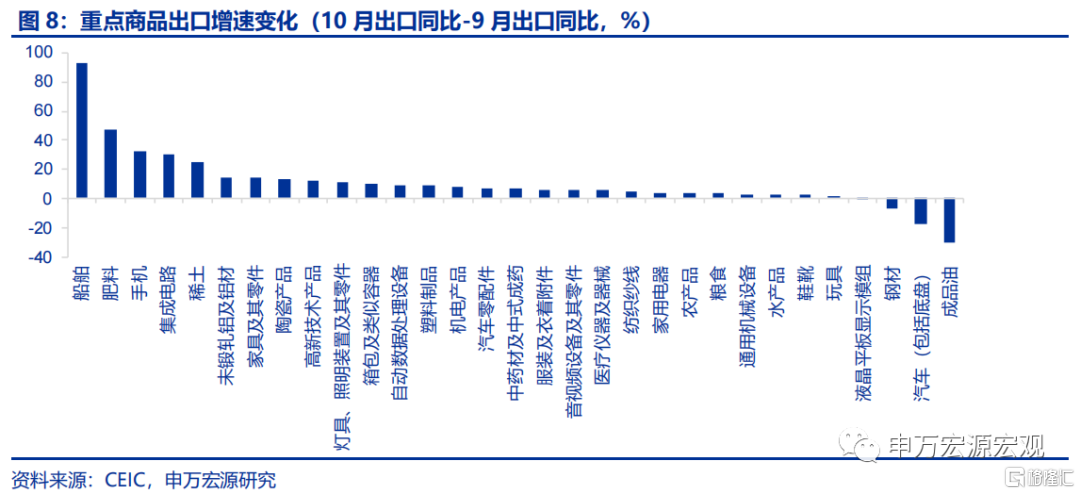

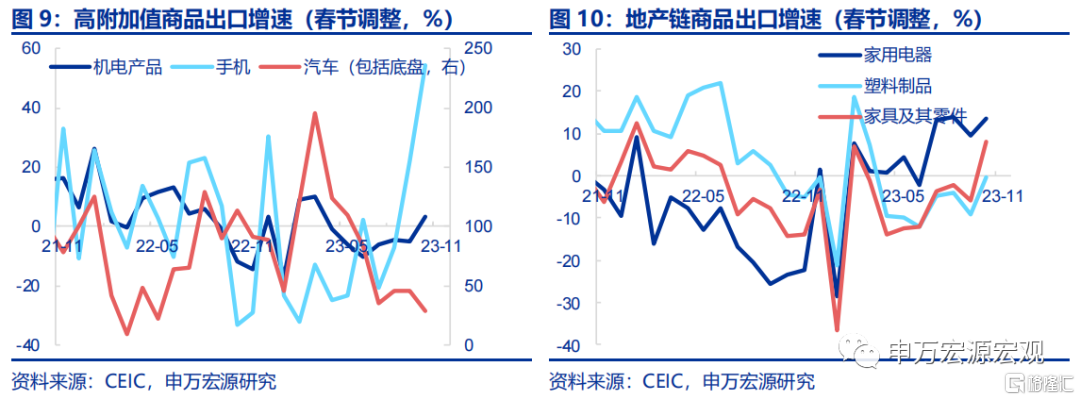

商品:回升較大的也是對美出口更集中的領域,譬如消費電子、地產後週期與紡織服裝。相較於對非美髮達經濟體,我國對美國出口商品更多向消費電子、紡織服裝傾斜,而根據海關公佈的11月重點商品數據:1)消費電子(+17.7pct至13.1%)大幅回升。其中手機(+32.8pct至54.6%)、自動數據處理設備機器零件(+9.2pct至-10.7%)、集成電路(+30.0pct至15.8%)均回升明顯。一方面與去年基數大幅走低直接相關,同時也與近期美國進口增速回升、供需缺口收窄直接相關。2)地產鏈出口表現強勁,傢俱(+13.9pct至8.1%)、家電(+3.9pct至13.4%)、塑料(8.9pct至-0.4%)均積極反彈,也直接受益於美國地產銷售回升的滯後傳導。3)紡織服裝等輕工製品回升幅度也較為明顯。此外能源資源(+1.5pct至-4.9%)也有所改善,船舶出口增速(+92.8pct至127.1%)明顯回升,但汽車出口增速(-17.2pct至27.9%)則有所走弱。

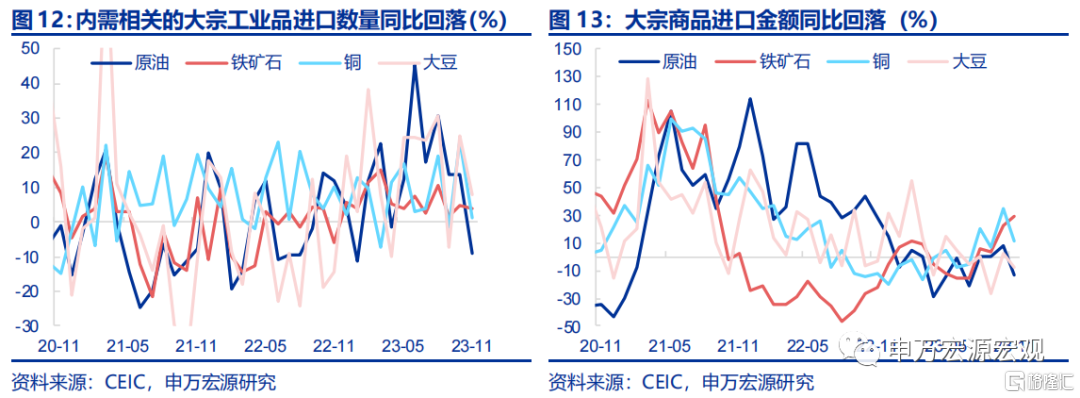

進口增速回落超預期,主因大宗商品進口數量走弱,或映射投資仍需政策呵護;中美關係好轉對加工貿易的短期提振還在持續。11月進口同比(-3.6pct至-0.6%)超預期回落,主要源於大宗商品進口數量回落,或可能映射出投資仍需要政策呵護。其中原油、鐵礦石、銅和大豆進口數量同比均回落。加工貿易方面,機電產品進口增速繼續回升,主要受集成電路進一步回暖所推動,中美關係緩和對加工貿易短期提振仍在持續。

維持出口未來“倒U型”判斷不變,四大韌性支撐短期出口環比改善。11月出口數據顯示,雖然歐元區經濟維持偏弱,但美英日供需缺口明顯收窄,尤其是美國,進口增速開始重新由低位向需求水平迴歸,相應支撐我國出口表現,展望後續,外需短期韌性、發達國家供需缺口收窄、美國地產鏈內生傳導、中國出口價格指數回升構成出口明年上半年的“四大韌性”。雖然非美國家經濟偏弱壓制出口回升幅度,但節奏上維持出口未來“倒U型”判斷,明年上半年預計出口環比改善,下半年伴隨美國經濟走弱面臨新一輪風險,屆時重點關注新興國家向擴內需轉型、拉動我國出口的結構性機會。

風險提示:非美經濟超預期走弱,全球產業鏈重構,新興國家轉型不及預期。

以下為正文

一、發達國家供需缺口收窄,11月中國出口如預期回升

11月出口壓力邊際有所緩和。11月出口當月同比(美元計價)低基數下回升6.9pct至0.5%,與市場預期(WIND,0.7%)基本一致,11月出口環比(6.2%)與季節性基本持平。

歐元區景氣偏弱雖構成約束,但美英日供需缺口延續收窄,貢獻我國出口回升主要支撐。今年以來壓制我國出口並非發達國家整體需求偏弱,後者平均增速在+4%左右,但我國出口增速前期卻持續大幅負增長,主因發達國家需求偏強同時、主動降低海外進口需求,導致發達國家供需缺口明顯擴大(需求高位、進口下滑),背後反映貿易保護、“逆全球化”等供給側因素的影響,但這也勢必加劇發達國家通脹壓力。而從7月後,發達國家主動推動供需缺口重新收窄,雖然歐元區近期因景氣走弱而出現波折,進口增速再度回落,源於歐元區經濟在間接融資體系下對貨幣緊縮的傳導更敏感,但美英日供需缺口延續收窄趨勢,進而緩和我國整體出口壓力。

二、國別:對歐元區出口走弱,但對美英日出口積極回升

11月我國對發達經濟體出口增速低基數下回升5.8pct至-4.7%,拆分結構看,美國(+15.5pct至7.3%)出口增速強勢反彈,雖然有基數走低的影響,但環比1.5%與近年正常水平一致,反映美國財政兜底居民收入、保障消費的傳導,但對非美經濟體維持弱勢,低基數下出口增速僅持平-12.1%的低位,其中對英國(+3.4pct至-4.1%)、對日本(+4.7pct至-8.3%)有所回升,與近期英國、日本整體進口增速回升直接對應,但對歐元區(-1.3pct至-13.2%)低基數下仍然回落。這也與歐元區製造業PMI明顯弱於美英日的數據表現相一致。

對非發達經濟體和地區的出口增速均明顯回升,其中對中國香港(+6.5pct至1.4%),對東盟(+8.0pct至-7.1%)、對韓國(+13.4pct至-3.6%)、對俄羅斯(+16.3pct至33.6%)出口增速均明顯回升,回升幅度較大一方面源於基數更低,但同時也顯示發達經濟體整體供需缺口收窄後,也相應產生對於新興國家的進口需求,進而傳導至我國對新興國家協同供給出口的改善。

三、商品:回升較大的也是對美出口更集中的領域,譬如消費電子、地產後週期與紡織服裝

本月四大類商品出口增速均明顯反彈,尤其是消費需求驅動的領域,同時結構上向對美出口更集中的商品傾斜。通過分析對美國和非美髮達經濟體的出口商品結構,相較於對非美髮達經濟體,我國對美國出口商品更多向消費電子、紡織服裝傾斜,而根據海關公佈的11月重點商品數據:

1)消費電子(+17.7pct至13.1%)大幅回升,其中手機(+32.8pct至54.6%)、自動數據處理設備機器零件(+9.2pct至-10.7%)、集成電路(+30.0pct至15.8%)均回升明顯。一方面與去年基數大幅走低直接相關,同時也與近期美國進口增速回升、供需缺口收窄直接相關。

2)地產鏈出口表現強勁,傢俱(+13.9pct至8.1%)、家電(+3.9pct至13.4%)、塑料(8.9pct至-0.4%)均積極反彈,也直接受益於美國地產銷售回升的滯後傳導。

3)紡織服裝等輕工製品回升幅度也較為明顯。其中箱包(+10.4pct至-1.1%)、服裝(+5.9pct至-2.8%)、紡織紗線(+4.5pct至-0.5%)。

此外能源資源(+1.5pct至-4.9%)也有所改善,船舶出口增速(+92.8pct至127.1%)明顯回升,但汽車出口增速(-17.2pct至27.9%)則有所走弱。

四、進口增速回落超預期,主因大宗商品進口數量走弱,或映射投資仍需政策呵護;中美關係好轉對加工貿易的短期提振還在持續。

11月進口(美元計價)同比超預期回落3.6個百分點至-0.6%。其中主要源於大宗商品進口數量回落,或可能映射出投資仍需要政策呵護。具體來看,原油進口數量同比(-22.7pct至-9.2%)、鐵礦石(-0.7pct至3.9%)、銅(-22.3pct至1.3%)和大豆(-16.9pct至7.8%)大幅回落。而進口價格同比則分別回升0.6、7.5、1.1和3.2個百分點。

加工貿易方面更顯積極,機電產品進口增速(+3.9pct至4.2%)繼續回升,中美關係緩和對加工貿易短期提振仍在持續。具體來看,主要受集成電路(+18.5pct至8.5%)進一步回暖所推動,而自動數據處理設備(-45.6pct至14.4%)、汽車和零配件(-5.0pct至3.6%)則從前期高點回落,但仍為年內次高。

五、維持出口未來“倒U型”判斷不變,四大韌性支撐短期出口環比改善

11月出口數據顯示,雖然歐元區經濟維持偏弱,但美英日供需缺口明顯收窄,尤其是美國,進口增速開始重新由低位向需求水平迴歸,相應支撐我國出口表現,展望後續,外需短期韌性、發達國家供需缺口收窄、美國地產鏈內生傳導、中國出口價格指數回升構成出口明年上半年的“四大韌性”。

1)上半年美國需求預計維持韌性。財政兜底居民收入(個税優化)、美國地產銷售改善向投資的滯後傳導構成支撐,相應也構成我國出口韌性基本盤。

2)發達國家進口增速向需求水平迴歸,貢獻我國出口環比壓力緩和的來源。導致我國出口與外需背離更多源於發達國家單邊減少進口,但也引發了通脹壓力,後續發達國家供需缺口收窄有助於支撐我國出口。

3)美國地產銷售滯後拉動。美國地產銷售底部回升也利於邊際上拉動我國24H1後周期出口,4月以來的美國銷售反彈按半年傳導時滯,已從今年Q4開始拉動我國地產鏈出口。

4)領先指標顯示出口價格將逐步回升。出口產業鏈加權PPI對於4個月後的出口價格指數有較吻合的匹配規律,而出口產業鏈加權PPI今年7月以來有所回升。

雖然非美國家經濟偏弱壓制出口回升幅度,但節奏上維持出口未來“倒U型”判斷,明年上半年預計出口環比改善,下半年伴隨美國經濟走弱面臨新一輪風險,屆時重點關注新興國家向擴內需轉型、拉動我國出口的結構性機會。實際上,我國對新興國家出口數據已呈現出內需商品(汽車、鋼材、塑料等)增速、持續高於發達國家外需驅動的加工貿易品(電子設備)的情況。(詳見專題《新興國家轉型與我國出口潛在韌性》)

風險提示:非美經濟超預期走弱,全球產業鏈重構,新興國家轉型不及預期。

注:本文內容節選自申萬宏源於2023年12月07日發佈的《美強歐弱對於出口的非對稱影響——11月外貿數據分析》,分析師:屠強 賈東旭 王勝