自從2007年2月16日,A股首次站上3000點以來,股民已經參與超過50次的3000點保衞戰了。

此等毅力、此種精神,簡直感天地泣鬼神,怎麼不值得來一首《那些年我們炒過的A股》:

“又回到最初的起點,記憶中的3000點,我們終於,來到了這一天。行情軟件上的3000點,無數回憶連接……”

可惜這不是股民赴A股3000點最後的約……

今天2億A股股民最重要的事就是:盯着滬指到底要不要跌破3000點,結果當然是不負眾望了。在這種事上,A股可從來不掉鏈子。

此時來一首經典粵語老歌《祝壽歌》是再應景不過了:“年年都有今日,歲歲都有今朝,恭喜你!恭喜你!”

恭喜大家又一次參與3000點保衞戰。鑑於自家穩得一匹,我們還是看看美股找點樂子吧~

1

扎克伯格瘋狂套現

美國散户又上頭了。

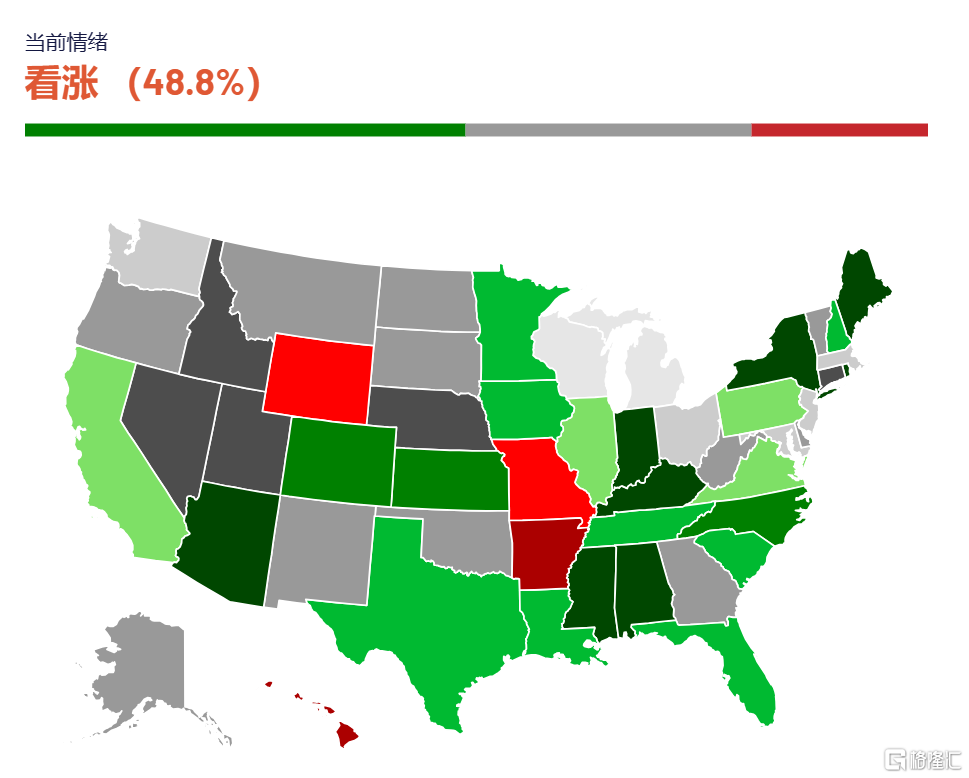

美國散户投資者協會(AAII)最新調查顯示,美股看升比例比看跌比例多出29%。就在4周前,看跌比例比看升比例多出26%。

(美股散户看升比例超過看跌比例)

這意味着僅一個月,美國散户從淨看跌到淨看升之間產生55%的波動,創下2009年3月至4月以來最大情緒改善。

該協會調查顯示,美國散户的看升立場達到了7月以來的最高水平,接近2021年4月以來的最高水平。

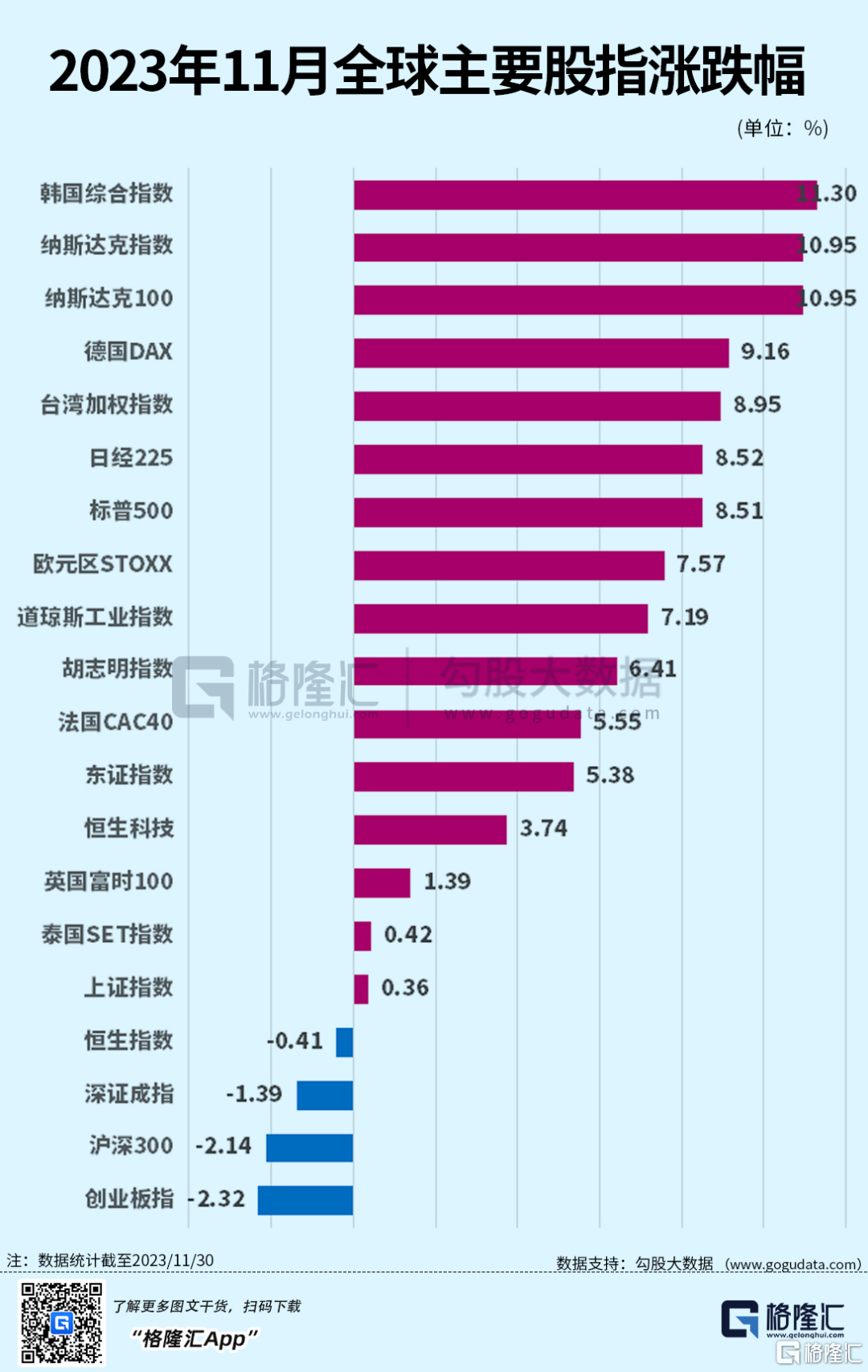

這得益於美股在11月創下最佳月度表現。納指11月升10%,標普500指數11月升8.5%,創下自1980年以來第二好的11月表現。

綜合投資平台eToro的數據和“美國股吧”Reddit討論熱度居前的個股數據顯示,散户正在湧入市場上最受歡迎的股票,比如亞馬遜和英偉達,同時也在買入風險更高的股票,尤其是科技股和加密貨幣。具體來看,特斯拉仍是最受青睞的公司,英偉達和Meta榜上有名。

萬萬沒想到,科技股的老闆早就開始套現離場了,真有點落花有意,流水無情那味兒了。

最搞笑的是,Meta創始人扎克伯格過去的11月,除了非工作日,天天減持2.8萬股,共出售數量Meta超過60萬股,變現資金超過1.8億美元。

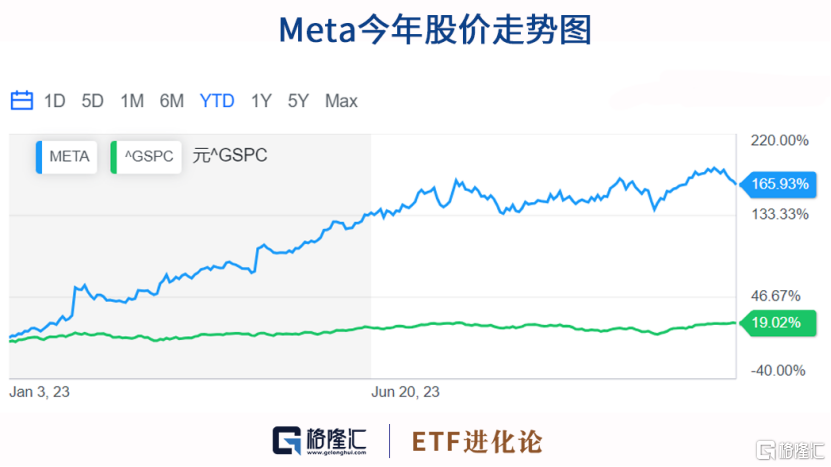

這是扎克伯克自2021年11月以來首次出售Meta股票。背後的原因可能跟該股今年大升超160%有關,而去年Meta在改名風波中萎靡下挫。

另一AI標杆股英偉達早在今年9月就被創始人黃仁勛套現超3億美元,但高管的減持仍沒有結束。

Washington Service數據顯示,英偉達企業內部人士在11月份賣出了、或申請出售37萬股英偉達股票,這部分股票價值約1.8億美元。

芒格生前最後一次接受播客採訪曾給對散户下定性的評論:散户對於公司或發生的任何事情都一無所知,他們只對價格進行追升殺跌而已。

風中凌亂的還有千億私募景林資產,或許想不到自己在三季度越升越加倉,增持Meta19.8萬股成第二大重倉股,創始人會在11月風雨無阻天天套現。

但科技股創始人獲利落袋與散户上頭加倉,兩種截然相反的操作背後反映出的信號值得重視。

2

華爾街集體警吿:太樂觀了!

回看隔夜美股的表現,美國股債升勢暫歇,道指止步四連陽,納指跌0.8%回落至兩週低位,其中科技板塊領跌。金價也在創下紀錄新高後下跌逾2%。

這背後或許反映出市場搶跑美聯儲太遠了。

儘管美聯儲主席鮑威爾上週五警吿市場現在預期降息過於樂觀了,但市場依舊我行我素,疊加本週美國要公佈重磅經濟數據——非農數據,部分資金選擇離場觀望。

無獨有偶,華爾街大行紛紛發出警吿:市場對美聯儲降息預測過頭!

美股大空頭摩根士丹利首席投資官兼美國股票策略分析師Mike Wilson表示,美國已經步入經濟週期的末期,那些希望美聯儲降息帶來美股繼續大升的投資者可能會失望。11月美股上升後,年末勢將呈現震盪態勢。

高盛也指出金融市場對美聯儲明年降息幅度過於樂觀,該行認為2024年只會降息一次,幅度25基點。但市場預計美聯儲未來12個月美聯儲降息125基點。

3

A股3000點保衞戰又打響

A股在這輪“降息搶跑大狂歡”中顯得格外冷靜,11月全球重要股指幾乎都是升的,但深成指、創業板指、滬深300指數月度升幅都是負數。

今日又是守護A股3000點失敗的一天,滬指收跌1.72,報2972點,創10月23日以來新低,滬深300指數跌1.9%至3413點,創2019年2月以來新低。

你就跌就跌吧,不就跌破3000點,這種場面年年上演。就是搭配這印度股市市值首次達到4萬億美元的消息來看,多少有點令人心有慼慼焉。

到底是為什麼呢?

之前的想法是10年期美債利率應該會在4.5%水平上下震盪,疊加12月有兩大重磅會議要召開,A股肯定難以有10月中旬那波酣暢淋漓的上升。

沒想到10年期美債利率在11月都降到4.2%的水平,A股也不為所動。不管怎麼説,總是要等兩大會議都開了才能重新形成合力吧。

在A股10月20日跌破3000點時,百億私募睿郡資產管理合夥人、首席研究官董承非在10月月報中曾經提及:

“10月份大盤逼近3000點的時候,整個市場對於3000點的討論比較多,雖然我們對於宏觀也沒有明晰的看法,但是從統計規律的角度,在指數3000點左右增加權益的配置比重應該是一個大概率正確的選擇。”

因此他在10月通過指數型ETF增加了權益的配置比重。

一般來説,在A股市場沒有形成明確主線,配置寬基ETF等待市場反彈是常見的做法。

對比ETF份額在11月的增減,會發現一個有趣的現象。在上證50指數和滬深300指數的選擇,資金不知為何突然格外青睞上證50ETF,華夏基金上證50ETF11月份額大增45.18億份,已經是連續四周份額大增了。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

而滬深300指數的具體ETF品種份額出現明顯分化。滬深300ETF易方達份額11月增加13.4億份,但首隻千億“巨無霸”華泰柏瑞基金滬深300ETF同期遭減持12.54億份。

就算考慮到易方達用自有資金自購旗下的滬深300ETF,額度也不過1億元,按照目前滬深300ETF易方達1.6元的淨值來簡單粗算,這1億元最多買入6200萬份額。

資金或許是考慮到華泰柏瑞基金滬深300ETF目前淨值是3元多,在跟蹤同一指數的情況下,同樣的資金,淨值低的能買進更多份額。