本文來自格隆匯專欄:國泰君安證券研究 作者:國君機械團隊

本報吿導讀

看好新技術方向:半導體量檢測設備、人形機器人、鈦合金加工、複合集流體、HJT、鈣鈦礦、海風等。檢測服務、通用自動化有望逐漸復甦。

投資要點

▶鈦合金材料:鈦合金材料導入引發新趨勢, 3D打印有望全面受益。隨着小米14Pro鈦合金特別版的發佈,蘋果、華為、三星、小米等手機終端頭部廠商陸續導入鈦合金材料,行業有望進入加速爆發期。鈦合金具有強度高而密度小,機械性能好等諸多優勢,順應3C輕量化大趨勢。傳統CNC工藝在鈦合金件加工中良品率較低,3D打印工藝憑藉複雜結構低成本敏感性的優勢成為工藝新方向,產業化應用有望伴隨降本增效加速推進。推薦:1)3D打印工藝端:受益標的為工業級增材製造鉑力特、華曙高科,後道拋光研磨環節金太陽。2)刀具:推薦國產刀具龍頭華鋭精密、歐科億、沃爾德。受益標的為鼎泰高科、中鎢高新;3)機牀:推薦3C數控機牀創世紀,受益標的為專注於磨削拋光設備的宇環數控。

▶人形機器人:人形機器人頂層設計公佈,看好國產機器人提速。11月2日工信部印發《人形機器人創新發展指導意見》,指出要開發基於人工智能大模型的人形機器人“大腦”與控制運動的“小腦”,突破輕量化與剛柔耦合設計、全身協調運動控制、手臂動態抓取靈巧作業等技術,健全技術創新體系。我們認為人形機器人有望解決應用場景缺失的痛點,量產後成本將不斷降低,有望湧現一批優質的國產人形機器人企業。總成:受益標的為拓普集團、三花智控。電機:推薦標的為鳴志電器、禾川科技,受益標的為江蘇雷利、步科股份、昊志機電、雷賽智能。減速器:推薦標的為國茂股份、豐立智能,受益標的為雙環傳動、中大力德。絲槓:推薦標的為五洲新春、恒立液壓,受益標的為貝斯特、鼎智科技。傳感器:受益標的為柯力傳感、奧普光電、奧比中光、芯動聯科。

▶風電設備:青洲五七項目有望提速,看好海上風電。11月9日,陽江市發展和改革局發佈青洲五七海纜集中送出工程核准前公示,項目總投資74.2億元;此前11月3日,青洲五七2GW海風項目海域使用論證報吿書提交,青洲五七項目進展有望加速。重點項目進程明顯加速,看好海風拐點到來,風電裝機需求復甦推動風電設備企業盈利修復。推薦海纜(受益標的東方電纜、起帆電纜)、塔筒(受益標的大金重工、海力風電、天順風能等)、軸承(新強聯、長盛軸承、恒潤股份等)。

▶半導體設備:10月手機出口超預期改善,華為、小米、vivo相繼推出新機型推動3C回暖。華為公司公佈“半導體封裝”專利,申請公佈日為10月31日。10 月我國手機出口金額同比增長+21.8%,環比增長+17.2%,創23年最大單月同比增速,相較於9月同比增速-7.1%顯著改善。9月全球半導體銷售額環比增長1.93%,同比降低4.49%,持續修復。半導體設備週期底部有望復甦,國內半導體設備商業績增長核心動力源自國產化進程與資本開支,看好半導體設備國產替代加速。推薦中科飛測、精測電子、華海清科,受益標的盛美上海、芯源微。

▶風險提示:新技術研發不達預期、產業政策變化、市場競爭加劇等。

01

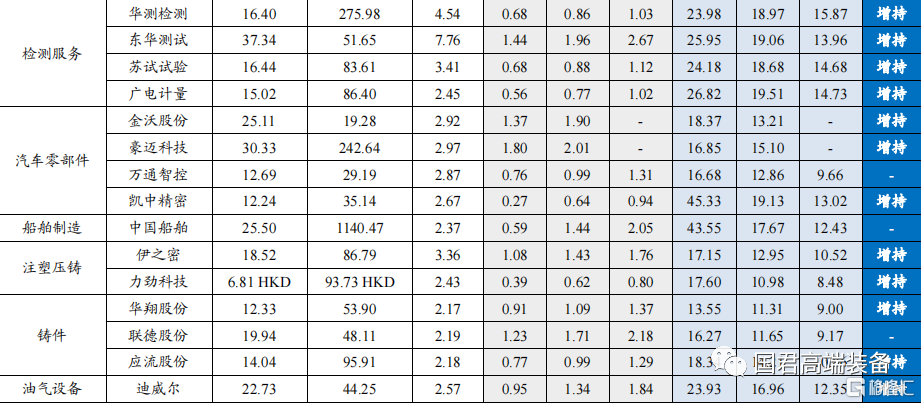

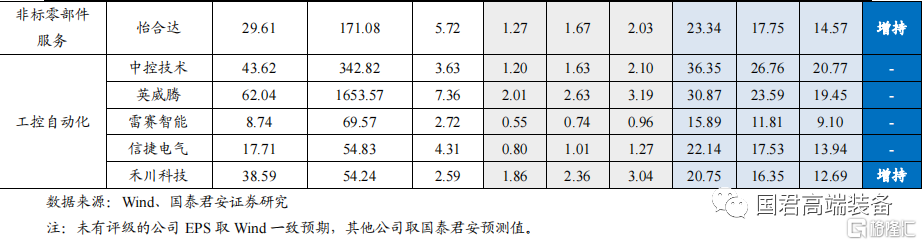

重點覆蓋公司盈利預測及觀點

1.1. 盈利預測與板塊動態

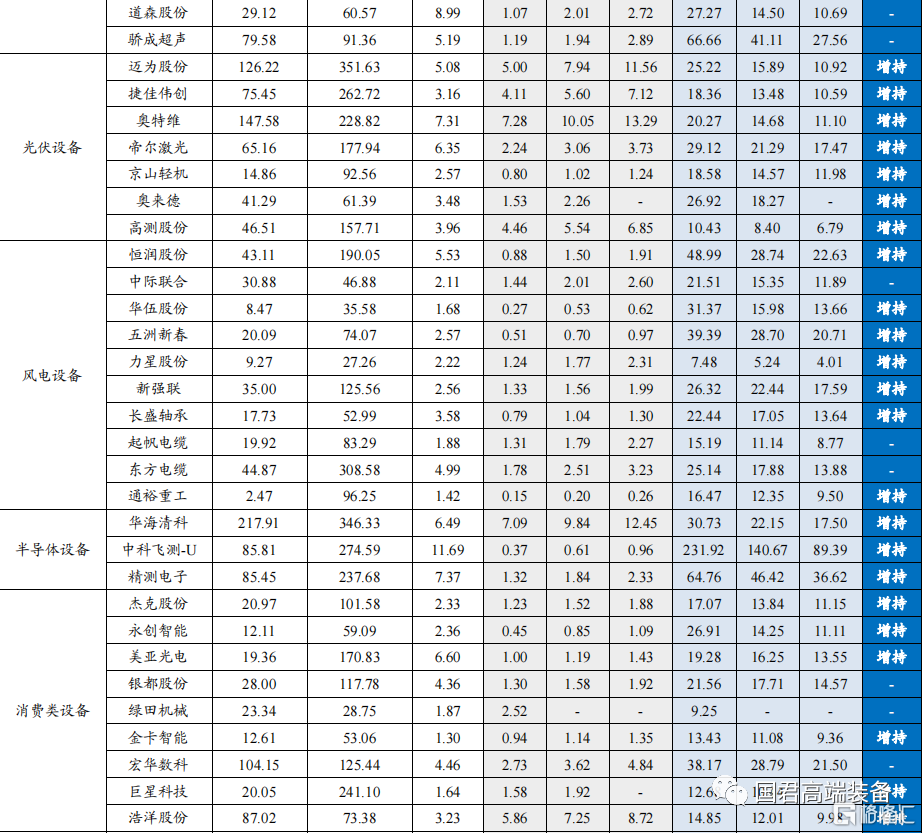

推薦組合:推薦中科飛測、精測電子、紐威股份、迪威爾、傑瑞股份、鳴志電器、五洲新春、長盛軸承、邁為股份、京山輕機、紐威數控、科德數控、伊之密、華測檢測、蘇試試驗、永創智能。

新技術(光伏設備、PET銅箔、人形機器人)+景氣度有望提升(風電設備)+疫後復甦(通用自動化、工程機械、消費類設備)推薦組合:

【人形機器人】推薦鳴志電器、五洲新春、博實股份、埃斯頓、豐立智能等,受益標的三花智控、拓普集團、雙環傳動、中大力德、柯力傳感、步科股份、貝斯特等。

【風電設備】推薦恒潤股份、長盛軸承、五洲新春、新強聯、華伍股份,受益標的東方電纜、起帆電纜、大金重工等。

【光伏設備】推薦HJT(邁為股份)、鈣鈦礦(推薦京山輕機、捷佳偉創、奧來德)、電鍍銅(推薦東威科技,受益標的芯碁微裝、蘇大維格、羅博特科)、高測股份、奧特維,受益標的漢鍾精機等。

【PET銅箔設備】推薦東威科技,受益標的道森股份、驕成超聲。

【半導體設備】推薦精測電子、中科飛測、華海清科等。

【通用自動化】叉車(推薦安徽合力、杭叉集團、諾力股份)、機牀(推薦紐威數控、海天精工、科德數控)、工控(推薦禾川科技)、注塑機(推薦伊之密、力勁科技)、刀具(推薦歐科億、華鋭精密)、非標零部件服務(推薦怡合達)。

【工程機械】推薦建設機械、三一重工、徐工機械、恒立液壓,受益標的柳工、法蘭泰克等。

【油服設備】推薦迪威爾、紐威股份、傑瑞股份。

【消費類設備】推薦永創智能、美亞光電,受益標的大豐實業。

【檢測服務】推薦華測檢測、蘇試試驗等。

【鑄件】推薦應流股份,受益標的聯德股份等。

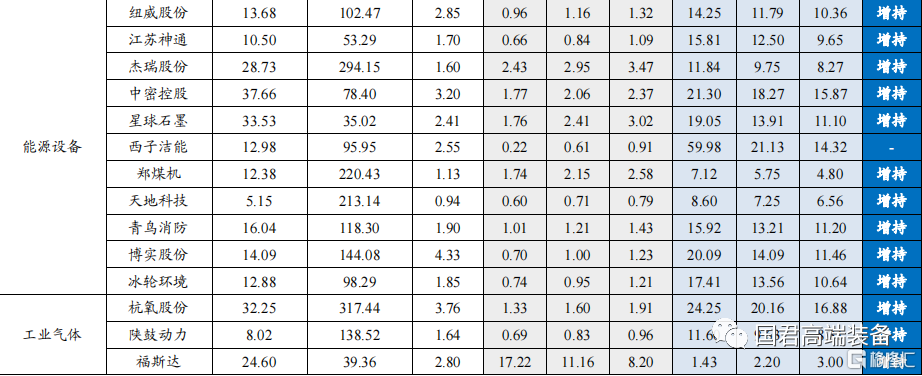

【工業氣體】推薦標的為杭氧股份、福斯達、陝鼓動力。受益標的僑源股份、廣鋼氣體、中船特氣、華特氣體、凱美特氣、金宏氣體、和遠氣體等。

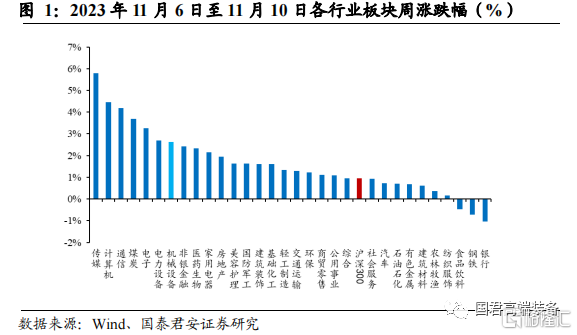

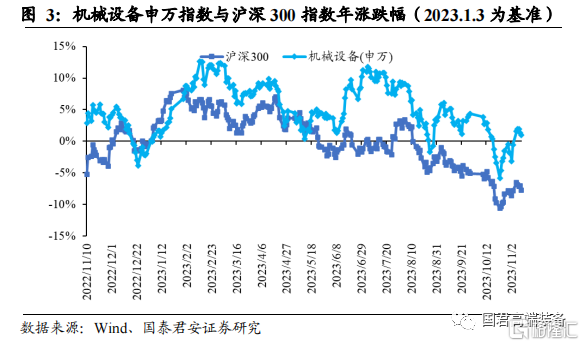

2023年11月6日至11月10日機械設備板塊升幅高於滬深指數。二級市場各行業板塊橫向對比,2023年第45周(2023年11月6日至11月10日)機械設備指數上升2.63%,滬深300指數上升0.96%。機械設備在全部31個申萬一級行業中升跌幅排名第7位。

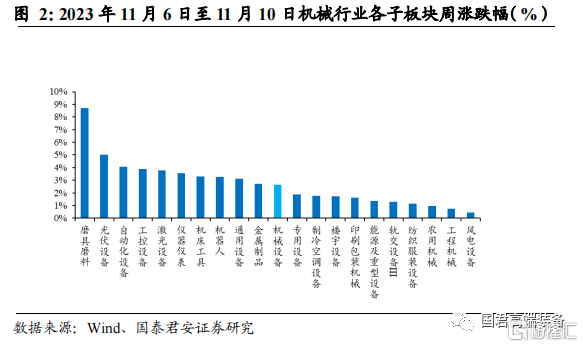

磨具磨料周升幅位列第一。2023年11月6日至11月10日機械行業各子板塊中,風電設備上升0.50%,位列各子板塊第一。前五名子板塊為磨具磨料(+8.70%)、光伏設備(+ 5.02%)、自動化設備(+ 4.07%)、工控設備(+ 3.88%)、激光設備(+3.78%)。

2023年以來機械行業申萬指數升幅高於滬深指數。截至2023年11月10日,機械設備申萬指數年升跌幅為+1.00%,滬深300指數年升跌幅為- 7.75%。

2023年11月6日至11月10日內金額流入率前十的個股中,綠的諧波(+13.4%)、星球石墨(+11.7%)、金沃股份(+10.4%)表現最佳;2023年10月16日至2023年11月10日內金額流入率前十的個股中,綠的諧波(+7.8%)、華鋭精密(+6.7%)、金沃股份(+5.2%)表現最佳。

1.2.機械行業投資建議

機械行業近期觀點:

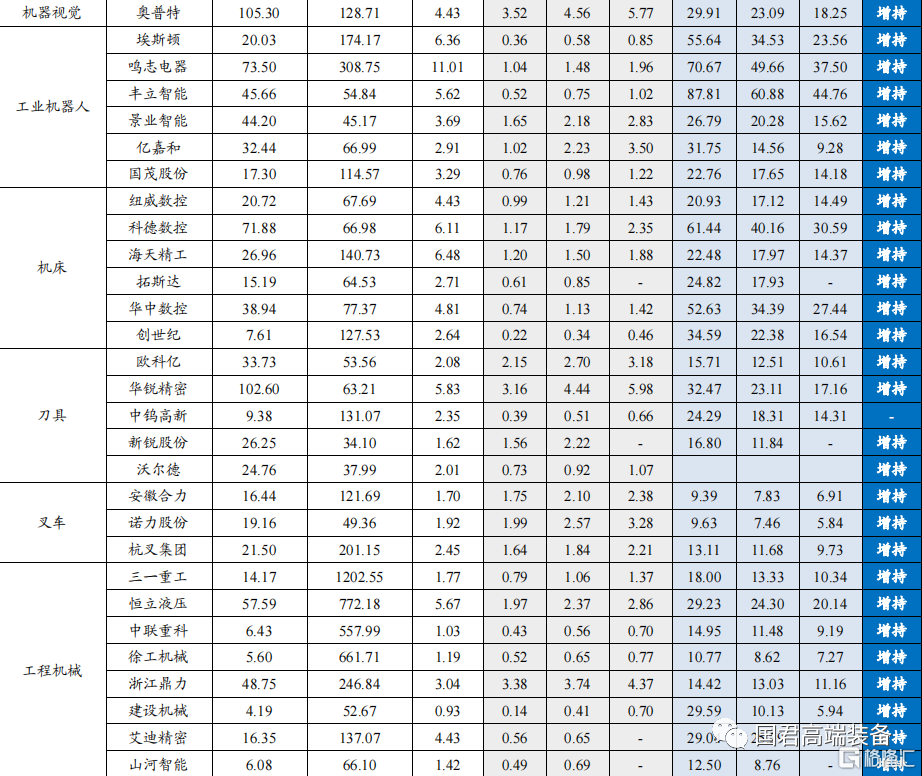

(1)通用自動化、工程機械數據改善+政策利好,看好叉車、機牀刀具、工業閥門、注塑機壓鑄機、機器人等。

(2)風電裝機量23年有望快速提升,推薦風電設備。

(3)新技術方向:鈣鈦礦、電鍍銅、PET銅箔設備等。

半導體設備:關注國產替代與資本開支兩大主線。關注國產替代與資本開支兩大主線。國內設備商業績=國產化率×市場空間,業績增長核心動力源自國產化進程與資本開支。美日荷半導體設備出口限制持續收緊->國產設備加速驗證->半導體設備國產替代有望加速。國家對半導體產業政策支持力度加大->加速國內設備研發進度->半導體設備國產替代有望加速。根據SEMI預測,2024年全球半導體行業有望進入新一輪資本開支上升期。

投資建議:推薦1)國產化率極低環節的中科飛測、精測電子,細分環節龍頭華海清科,至純科技等。

風電設備:海風拐點已至,項目推進帶動海風需求復甦。廣東、福建、江蘇等省份競配項目出台,海風制約因素逐漸消除,進入招標、開工旺盛節奏。2023年1-9月風電累計招標46.72GW/-44.7%,其中陸風招標40.57GW/-37.4%,海風招標6.15GW/-68.5%。預計23-24年海風招標量分別為7.5、15GW,23-25年裝機量分別為6.5、12.5、17GW,維持快速增長。海纜:受益標的東方電纜、起帆電纜;軸承(含滾子):推薦標的恒潤股份、五洲新春(風電滾子量產)、新強聯;塔筒及樁基:受益標的大金重工、天順風能、泰勝風能;主軸及鑄鍛件:推薦標的通裕重工,受益標的金雷股份等;其他:推薦標的華伍股份,受益標的亞星錨鏈、中際聯合。

工控自動化:國產替代與工控產品出海是長期趨勢,預計Q3下游製造業逐步回暖。短期來看,製造業週期約3.5—4年,目前我國製造業需求仍顯不足,工控自動化行業處於逐步提升階段,短期需求有望逐步復甦。長期來看,國產替代與工控產品出海是長期趨勢,國產企業加速佈局工控產品,DCS與伺服系統國產化率相對較高,同時國產主要工控廠商均加速佈局海外業務,海外營收保持高速增長,產品毛利率相對較高,未來工控出海有望為國產廠商帶來新增長。預計2023Q3受益於下游製造業逐步復甦,工控自動化公司業績有望較快增長。

投資建議:推薦禾川科技(伺服系統行業領先,積極推進多元化佈局),受益標的為英威騰、信捷電氣、正弦電氣、雷賽智能。

人形機器人:伴隨人形機量產時間漸近,國產核心零部件廠商有望受益。特斯拉人形機器人Optimus最新進展視頻,較此前整體進步較大,視覺感知能力提升明顯,算法與模型不斷進步,同時手部抓取與全身平衡表現亮眼,運動控制能力逐步提升。預計2023Q3人形機器人相關公司業績保持相對穩定,隨着特斯拉人形機器人量產時間漸近,國產核心零部件廠商有望受益。

投資建議:推薦總成:受益標的為拓普集團、三花智控;電機:推薦標的為鳴志電器、禾川科技,受益標的為江蘇雷利、步科股份、昊志機電、雷賽智能;減速器:推薦標的為國茂股份,受益標的為雙環傳動、中大力德;絲槓:推薦標的為五洲新春、恒立液壓;受益標的為貝斯特、鼎智科技;傳感器:受益標的為柯力傳感、奧普光電、奧比中光、芯動聯科。

機牀:看好製造業景氣度回升拉動行業快速增長。機牀為工業母機,廣泛應用於汽車、航空航天、風電、鋰電、模具、通用設備等行業,與製造業景氣度密切相關。PMI自5月以來持續回升,至9月達到50.2%,製造業重回景氣擴張期間。展望後續,伴隨着行業庫存的持續下滑及終端需求的持續回暖,2024年製造業景氣度有望持續攀升,機場企業相關訂單有望穩步抬升。

投資建議:推薦3C鑽攻機龍頭創世紀、紐威數控、海天精工、科德數控、華中數控。

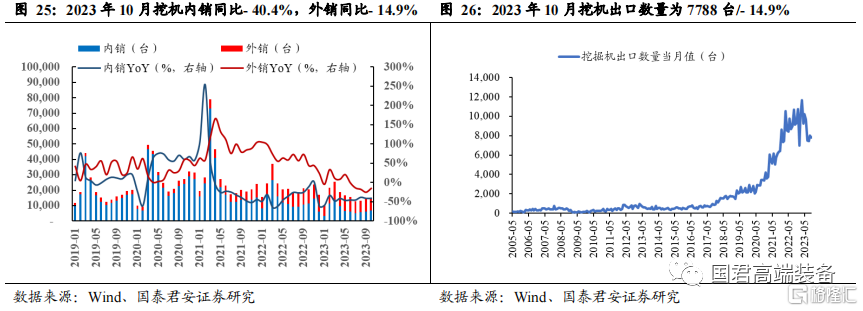

工程機械:龍頭企業積極拓展海外市場,靜待國內行業復甦。10月挖機銷量好於預期,內銷環比轉正。據中國工程機械工業協會對挖掘機主要製造企業統計,2023M10銷售挖機14557台/-29.0%/環比+1.9%,好於此前CME預期的13300台。分區域看,內銷6769台/-40.4%/環比+8.1%,略低於此前CME預測的6500台,環比9月降幅(-40.5%)有所收窄;外銷7788台/-14.9%/環比-2.9%,好於此前CME預測的6800台,外銷同比下降主要是進入高基數階段,國內工程機械企業海外市場開拓進入穩步發展期。

海外市場需求增速穩定,礦機設備與電動化設備為主要突破點。據中國海關總署數據,2023年1-9月工程機械產品出口2666.18億元/+20.9%,國內企業加速出海。分產品看,2023年9月挖機產品出口銷量同比下降,而起重機械出口增速顯著提升,考慮到項目施工過程中工程機械進場順序,我們判斷海外市場施工進入下一階段,對工程機械需求仍在,僅產品需求結構切換。考慮到國內2022年挖機外銷高基數影響,出口增速預計趨穩,高准入門檻及高利潤率的大型礦機設備、電動化設備或為下一外銷增量突破口,持續關注具備高技術積累的國內整機企業。

投資建議:推薦1)出口替代韌性依舊+電動化增效大勢+國內地產基建政策扶持,挖機銷量有望復甦,推薦具備全球競爭力+電動化進展順利的主機廠三一重工/徐工機械、非挖業務放量的恒立液壓、跟開工率正相關的建設機械、高空作業平台持續增長的國內巨頭浙江鼎力。2)叉車行業維持高景氣,推薦出口拓展順利的杭叉集團、安徽合力。

工業氣體:下游需求逐步復甦,價格企穩。短期來看,工業氣體具有順週期屬性,下游需求有望逐步復甦,同時價格高基數影響將逐步過去,價格目前已經處於相對低位,有望逐步回暖。長期來看,工業氣體穩健發展,市場空間接近萬億,隨着外包供氣佔比提升疊加國產替代加速,國產企業業績有望穩步增長。預計2023Q3工業氣體受價格高基數影響,氣體公司業績同比有所下滑,Q4有望逐步恢復。

投資建議:推薦杭氧股份(空分設備業內領先,管道氣與零售氣高速發展),陝鼓動力(氣體業務穩步增長,透平設備國內領先)。受益標的為廣鋼氣體、中船特氣、華特氣體、凱美特氣、金宏氣體、僑源股份、和遠氣體。

光伏設備:設備率先受益新技術迭代利,看好具備泛半導體佈局的設備廠商。TOPCon、HJT、XBC電池新技術滲透率持續提升,推動設備需求迭代。2022年全球光伏新增裝機量230GW/+35%,CPIA樂觀預計2023年全球新增裝機量為330GW/+43%,2025為386GW,我們判斷光伏設備行業未來幾年仍然會維持高景氣度。光伏行業新技術迭代快+快速擴產期,利好設備廠商。鈣鈦礦頭部廠家產線建設持續推進,23 年有望啟動GW 級產能建設,設備端優先受益。

投資建議:推薦硅片設備環節的高測股份、電池片設備環節的邁為股份、捷佳偉創,組件設備環節的奧特維,鈣鈦礦設備環節的京山輕機和奧來德。

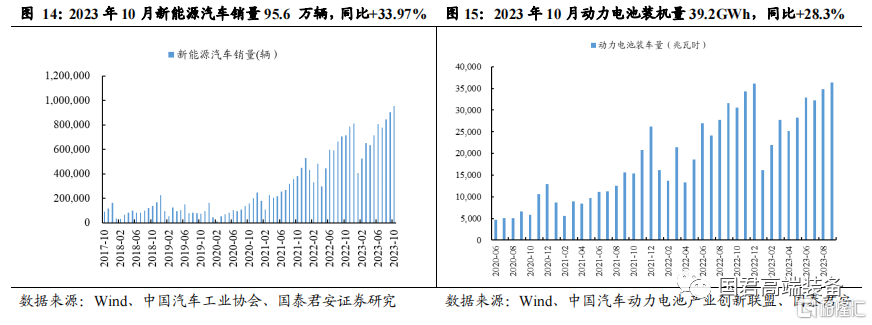

鋰電設備:鋰電出海或超預期,複合集流體產業化進程加快。2023年10月新能源車銷量與動力電池裝機量同比高增,新能源汽車產業鏈有望迎來修復階段。2023年10月新能源汽車銷量為95.6萬輛,環比+5.75%,同比+33.97%,市場佔有率達到33.5%,11月有望繼續保持高速增長。2023年10月動力電池裝機量39.2GWh,同比+28.3%。複合銅箔產業化進度低於預期,目前已經反應在股價中,其具備安全性+長壽命+成本優勢,替代傳統銅箔趨勢明顯,

投資建議:推薦先導智能、杭可科技、東威科技、海目星、聯贏激光,受益標的道森股份、驕成超聲等。

檢驗檢測:檢測服務行穩致遠,穩中求進穿越牛熊。檢測行業穿越牛熊,需求穩定弱週期性。檢測行業為需求穩定性品種,2016-2021年我國檢測行業規模CAGR達 14.65%,保持相對穩健增長。目前我國檢測市場極為分散,2020年國內市場CR5為3.01%,全球市場CR3為7.69%,對比海外仍有大幅提升空間。檢測行業下游領域廣泛,雙碳、軍工、新能車等新產業檢測有望高增。2022年我國檢測行業營收保持穩健增長,研發支出持續提升。檢測行業下游領域較為廣泛,建築工程、環境監測、機動車檢驗、電子電器、食品佔比較高,考慮到經濟週期對行業的影響,預計未來建築工程、建築材料檢測增速可能略微下滑,食品、環境檢測有望保持穩步增長,雙碳、軍工、新能車、醫學特檢等檢測有望呈現較高增長。

投資建議:推薦華測檢測(綜合性檢測龍頭,五大檢測板塊穩步增長),東華測試(專注結構力學測試分析,PHM應用帶來新增長),蘇試試驗(環試服務保持高增,拓展集成電路測試),受益標的為譜尼測試(綜合性檢測領先企業,CRO與軍工檢測保持高增)。

科學儀器:科研經費擴張疊加政策密集發佈,科學儀器國產化將加速。國家統計局數據顯示,2022年我國研發經費投入達3.09萬億元(同比+10.4%),連續7年增速超10%,受益於我國研發經費持續擴張,科研實驗室等下游對科學儀器的需求將進一步提升。

投資建議:推薦電子測量儀器推薦精測電子,受益標的為鼎陽科技、坤恒順維;綜合儀器受益標的為優利德、川儀股份、三德科技、皖儀科技;環境檢測儀器為禾信儀器。

刀具:Q3處於行業企穩,預計年末至2024年景氣度有望觸底反彈。2023年前三季度刀具企業營收增速受週期影響放緩,後續建議關注行業需求修復與國產替代兩大主線。國內刀具行業業績增長的兩大核心驅動力為市場規模擴張和國產替代。1)市場規模->下游需求+行業週期:源於製造業應用需求和行業景氣度兩個維度的催化。刀具行業上下游清晰,下游應用領域廣泛、需求旺盛,同時高端化趨勢明顯,數控機牀市場滲透率提升有望推動刀具市場擴容;刀具需求取決於行業庫存週期與製造業復甦週期,具有較強的順週期屬性,從週期視角看,機牀行業景氣度已進入上行通道,刀具行業消費景氣度也會隨之回升。2)國產替代->國產化率:隨着技術水平的提高,我國刀具性能不斷提高,性價比優勢凸顯,疊加國際貿易受阻,我國刀具消費國產替代持續加速。

投資建議:推薦華鋭精密、歐科億、新鋭股份,受益標的中鎢高新。

02

機械板塊細分子行業數據彙總

2.1.風電設備:海風拐點已至,項目推進帶動海風需求復甦

海風拐點已至,項目推進帶動海風需求復甦。廣東、福建、江蘇等省份競配項目出台,海風制約因素逐漸消除,進入招標、開工旺盛節奏。2023年1-9月風電累計招標46.72GW/-44.7%,其中陸風招標40.57GW/-37.4%,海風招標6.15GW/-68.5%。預計23-24年海風招標量分別為7.5、15GW,23-25年裝機量分別為6.5、12.5、17GW,維持快速增長。

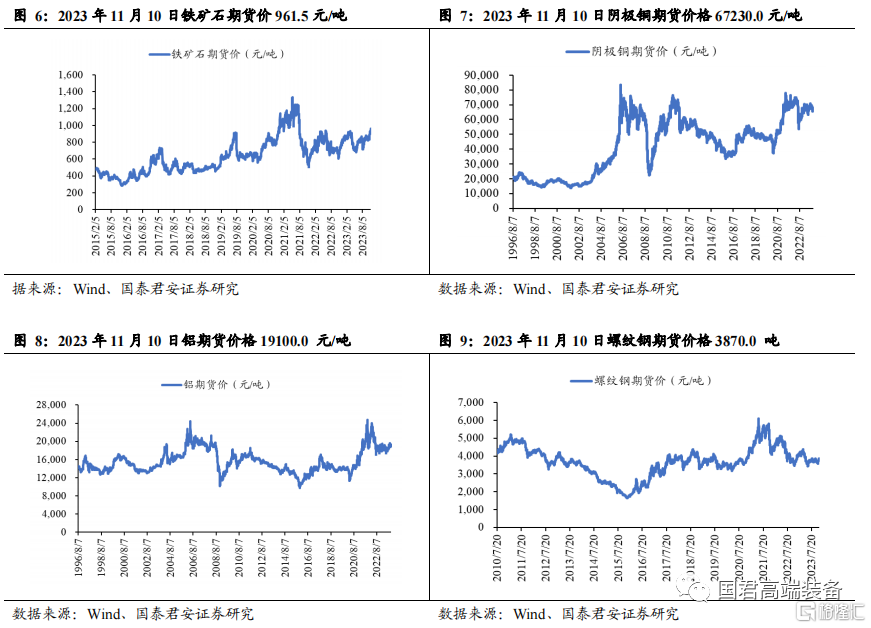

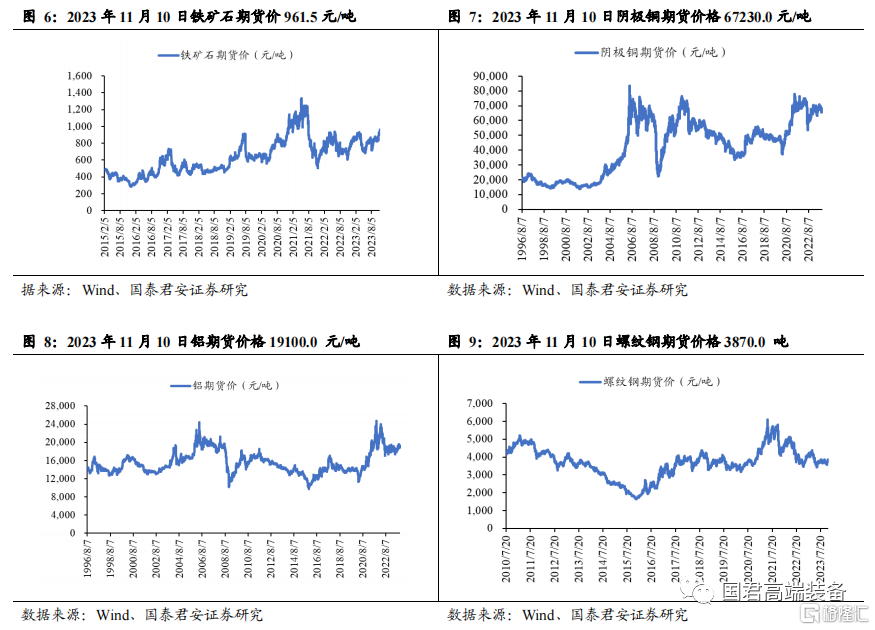

2023年11月6日至11月10日風機原材料價格上升。截至11月10日,鐵礦石期貨價格961.5元/噸,與上週同期相比+ 4.00%;陰極銅期貨價格67230.0元/噸,與上週同期相比- 0.75%;鋁期貨價格19100.0 元/噸,與上週同期相比- 0.49%;螺紋鋼期貨價格3870.0 元/噸,與上週同期相比+2.30%。

2.2.光伏設備:降本增效主旋律不變,設備訂單快速增長

(1)電鍍銅:掩膜曝光或更具經濟性,需後續大試線數據驗證

背景:電鍍銅技術助力異質結電池去銀降本,主要分為鍍種子層、圖形化和金屬化三大製備環節,當前工藝分歧集中在圖形化和金屬化環節但兩者側重略有不同,金屬化環節VDI、垂直鍍和水平鍍還集中在可行性驗證(進展各有先後),圖形化LDI直寫和掩膜曝光機現雖然在工藝方案上均被證實可行(產能不存在差異),但受金屬化環節進展拖累在經濟性驗證上缺少整線測試數據,而百兆瓦產線的公開數據不足正是當下工藝路線之爭的關鍵所在。

1. 鍍種子層:採用PVD整面鍍種子層是目前較為簡單的方式。其優勢在於可以與前道ITO層製備共用PVD設備,採用直接增加腔體的方式能夠實現成本降低,但需要在金屬化後增加刻蝕工序,可能影響良率。

2. 圖形化:掩膜曝光或更具經濟性,需後續大試線數據驗證。從造價成本上看LDI直寫略高於掩膜曝光,在產能與鍍膜效果相同的情況下兩者經濟性在於後續耗材成本比拼。

1)LDI直寫需要通過增加激光頭的方式來達到和掩膜曝光相同的產量,對應單台設備配10~20個DMD(TI獨供,國內報價8~10萬/個),考慮到光伏產線24小時開機+極大曝光量,DMD可能作為耗材增加成本,假設在設備5年的使用時長中需要更換50%的DMD,對應單機耗材成本為40~100萬元。

2)掩膜曝光采用投影式避免了掩模版被污染的頻繁更換,當前蘇大維格四機位掩膜曝光機可以做到7200片/h(摺合單機位2秒1片),考慮到硅片流水線生產,假設單機位只需要使用1片掩模版(掩膜板價格約5000元/片),假設在設備5年的使用時長中掩模版1年換兩次(正常損耗+圖形變化的更新),對應單機耗材成本20萬元。

3. 金屬化:VDI近期頻現積極信號,水平鍍理想但暫無最新動態。考慮到實際量產需要各個工藝環節的配合以及相應自動化產線設計,電鍍環節方案設計與實際產能還需根據後續大試線進一步優化。

1)VDI方案當前羅博特科一枝獨秀,在1月29日公佈與國電投簽訂合作框架後,緊跟着在2月28日宣佈第一階段可行性驗證結果超預期,VDI方案推測為插片式電鍍(根據專利CN115613106A),單機產能可做到14,000片/h;

2)垂直鍍方案當前以PCB電鍍龍頭東威科技領銜,於1月30日與國電投簽訂合作框架協議,當前東威科技第三代垂直連續鍍設備產能達8,000片/h;

3)水平鍍方案主要佈局廠商為捷得寶和太陽井,近期暫無最新大事動態,捷得寶21年8月就已宣佈產能達6,000片/h。

(2)跟據InfoLink Consulting,上週光伏供應鏈硅料、組件、電池片價格均下降,硅片價格維持穩定。

硅料:上週多晶緻密料主流價格區間保持每公斤62-76元人民幣,價格較上週-5.4%。

硅片:上週國內單晶182mm/150μm硅片主流成交價格在2.40-2.50元/片,價格較上週維持穩定;單晶210mm/150μm硅片主流成交價格在3.30-3.40元/片,價格較上週維持穩定。單晶N型210mm/130μm硅片主流成交價格在3.45-3.50元/片,價格較上週-1.4%。11月第2周硅片價格較前一週維持穩定。

電池片:上週國內單晶PERC 182mm/23.1%+ 電池片成交價格基本在0.45-0.47元/W區間,價格較上週-6.2%;單晶PERC 210mm/23.1%+ 電池片成交價格基本在0.52-0.56元/W區間,價格較上週不變。N型TOPCon 182mm電池片成交價格在0.50-0.52元/W,價格較上週-3.7%。11月第2周電池片價格較前一週下降。

組件:上週國內單面單玻組件中,單晶PERC 182mm組件成交價格基本在1.02-1.15元/W區間,價格較上週-3.6%;單晶PERC 210mm組件成交價格基本在1.05-1.15元/W區間,價格較上週-3.6%;國內雙面雙玻組件中,單晶PERC 182mm組件成交價格基本在1.03-1.18元/W區間,價格較上週-3.6%;單晶PERC 210mm組件成交價格基本在1.06-1.18元/W區間,價格較上週-3.5%。11月第2周單面、雙面組件價格較前一週下降。

2.3.鋰電設備:PET銅箔技術瓶頸突破,10月新能源車銷量同比高增

(1)複合集流體:複合集流體量產前夕,看好下半年複合集流體持續放量

傳統銅箔和複合集流體對比:當前商用集流體面臨內短路安全、能量密度提升受限、工藝成本高、薄片化進展緩慢等問題,複合集流體採取以複合高分子膜PET/PP/PI為基體,兩側是銅或鋁的三明治結構,在成本、安全性能、能量密度都有改善,與傳統金屬集流體相比,複合集流體理論減重達55%(複合銅箔)~64%(複合鋁箔),電池端能量密度的提升達5%~10%(複合銅箔)。

主流製備方式及工藝:複合銅箔製備方式包括濕法(化學成膜),全乾法(磁控濺射+蒸鍍),乾濕共混法(磁控濺射+水電鍍/磁控濺射+蒸鍍+水電鍍),短期內會以乾濕共混法為主,長期看幹法良率高+環保壓力小,鋁箔具備安全性將會先行。當下行業處在2.5代設備產線驗證階段,後續3代設備是磁控濺射+蒸鍍一體機,預計4代到5代可以形成大規模量產(每代迭代週期8個月),成本下降到傳統銅箔極限成本以下(理論上傳統銅箔成本可以做到3元以下,但實現難度較大)。製造環節先導考慮採用滾焊工藝。

PET技術有望降低銅箔成本。複合銅箔從原材料成本、使用壽命與相關技術良率提升方面有望降低銅箔成本。

1)原材料成本:傳統銅箔原材料成本大約為其生產成本的80%,傳統銅箔原材料陰極銅價格約為PET材料的5倍,若以“1μm銅箔+4μm PET+1μm銅箔”複合銅箔替換6μm厚的傳統銅箔,計算後複合銅箔原材料成本約為傳統銅箔的35%。

2)使用壽命長帶來成本下降:複合銅箔以其表面均勻,膨脹率低、更易保持表面完整性而使用壽命較傳統銅箔高出約5%;

3)技術提升帶來生產成本下降:目前複合銅箔技術處於初級階段,尚未實現大規模的量產與應用,隨着複合銅箔相關製備設備效率提升,生產良率提升,規模化量產出現規模效應,相關加工成本或大幅下探,複合銅箔生產成本有望逼近傳統銅箔。

產業化瓶頸:在於設備和工藝,工藝路線尚為完全確定,真空設備無標準化案例,設備核心部件進口依賴性強,整體良率不高。目前推出的設備只處於初級階段(不適合大規模定製),短期內設備廠利多,材料廠利空。

(2)2023年10月新能源車銷量與動力電池裝機量同比高增,新能源汽車產業鏈有望迎來修復階段。2023年10月新能源汽車銷量為95.6 萬輛,環比+5.75%,同比+33.97%,市場佔有率達到33.5%,11月有望繼續保持高速增長。2023年10月動力電池裝機量39.2GWh,同比+28.3%。

2.4.通用自動化:通用自動化築底企穩,2023Q3-Q4 有望開啟新一輪上升週期

(1)禾川科技:業績低於預期,與博世戰略合作有望高速發展

事件:公司2023年前三季度實現營收8.85億元(同比+26.14%),實現歸母淨利0.63億元(同比-29.72%),業績低於預期;單三季度實現營收2.83億元(同比+20.68%),歸母淨利0.13億元(同比-60.50%)。

推進大終端戰略與整體解決方案戰略,業績短期承壓。公司積極推進大終端戰略,為快速進入市場降低產品售價, 2023前三季度毛利率為29.85%(同比-2.94pct)。同時公司推進整體解決方案戰略,銷售及研發費用增加,2023年前三季度銷售、研發費率分別為9.52%(同比+1.25pct)、11.93%(同比+1.53pct),淨利率為7.25%(同比-5.24)。

與博世集團成立合資公司,產品實力進一步提升。2023年11月2日,公司公吿博世集團2.76億元戰略投資禾川科技,同時禾川科技與博世集團各出資50%擬設立合資公司樂達博川。禾川科技與博世力士樂強強聯合,有望以高性價比的自動化與電氣控制產品服務於中國市場,禾川科技產品技術進一步提升,雙方技術、市場、資金等資源優勢進一步得以整合,禾川科技有望實現快速發展。

——節選自禾川科技2023年三季報點評:《業績低於預期,與博世戰略合作有望高速發展》(2023年11月08日)

(2)鈦合金材料導入引發新趨勢, 3D打印有望全面受益

投資建議:蘋果、華為、三星、小米等手機終端頭部廠商加速導入鈦合金材料,預計行業進入加速爆發期,建議關注結構性產業鏈機會。推薦標的:1)3D打印工藝端:受益標的為工業級增材製造鉑力特、華曙高科,後道拋光研磨環節金太陽。2)刀具:推薦國產刀具龍頭華鋭精密、歐科億、沃爾德。受益標的為鼎泰高科、中鎢高新;3)機牀:推薦3C數控機牀創世紀,受益標的為專注於磨削拋光設備的宇環數控。

鈦合金具備核心優勢,順應3C輕量化大趨勢。鈦合金是以鈦為基礎加入其他元素組成的合金,具有強度高而密度小,機械性能好,韌性和抗蝕性能好等優勢,充分順應3C輕量化大趨勢。另外,由於鈦合金的工藝性能差,切削加工困難,抗磨性差,熱導率低導致加工過程中的切削區域會產生更多的熱量,進一步縮短刀具的壽命。3D打印是鈦合金成型方式之一,鈦合金複雜的生產工藝過程對3D打印工藝後道的研磨拋光環節及耗材的精度與使用壽命提出了更高的要求。

3D打印具備經濟性與高效率,後道研磨拋光環節及耗材市場可期。傳統的CNC工藝在結構複雜的鈦合金件加工過程中良品率較低,3D打印工藝憑藉複雜結構低成本敏感性的優勢成為工藝發展的新方向。23年7月華為榮耀Magic V2摺疊屏手機鉸鏈宣吿使用鈦合金3D打印技術製造,實現首次3D打印在消費電子領域的規模化應用。我們預計伴隨3D打印持續降本增效,產業化應用有望加速推進,考慮到鈦合金特性,我們預計規模化應用後,後道研磨拋光環節及耗材價值量有望大幅提升。

——節選自《鈦合金材料導入引發新趨勢, 3D打印有望全面受益》(2023年11月06日)

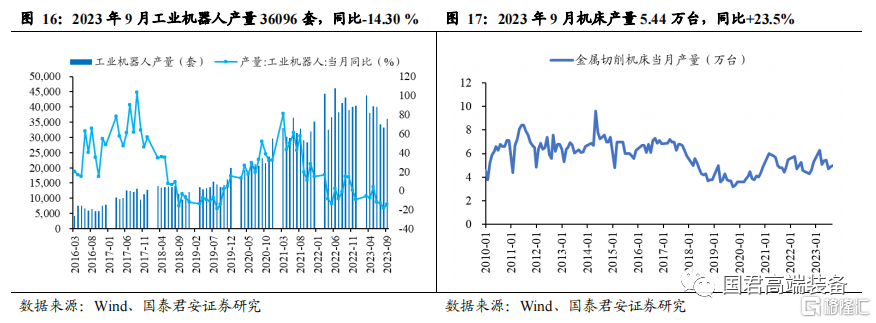

(3)2023年9月工業機器人產量同比下降,機牀產量同比上升。據國家統計局,2023年9月,工業機器人產量為36096套,同比下降14.30 %,2023年1-9月工業機器人產量320478套,累計同比+0.4%。2023年9月金屬切削機牀產量5.44萬台,同比上升23.5%。

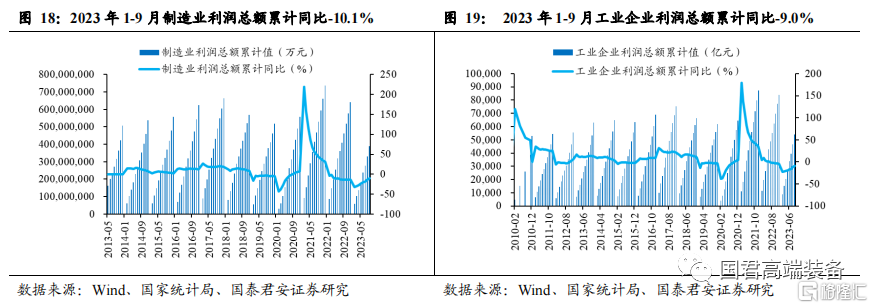

國家統計局公佈2023年1-9月宏觀數據,2023年1-9月製造業利潤總額累計同比-10.1%。其中,2023年1-9月工業企業利潤總額累計同比-9.0%。

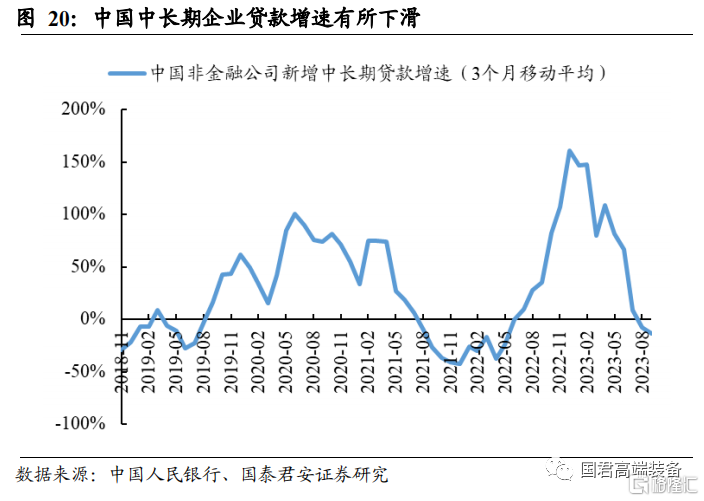

2023年9月信貸數據同比增速降幅收窄,持續看好通用行業景氣復甦。企業信貸端9月增速同比下滑,但增速降幅環比收窄,疊加未來資本開支提升預期,料中觀和微觀數據會在後續1-2個季度逐步改善,持續看好通用行業景氣復甦。

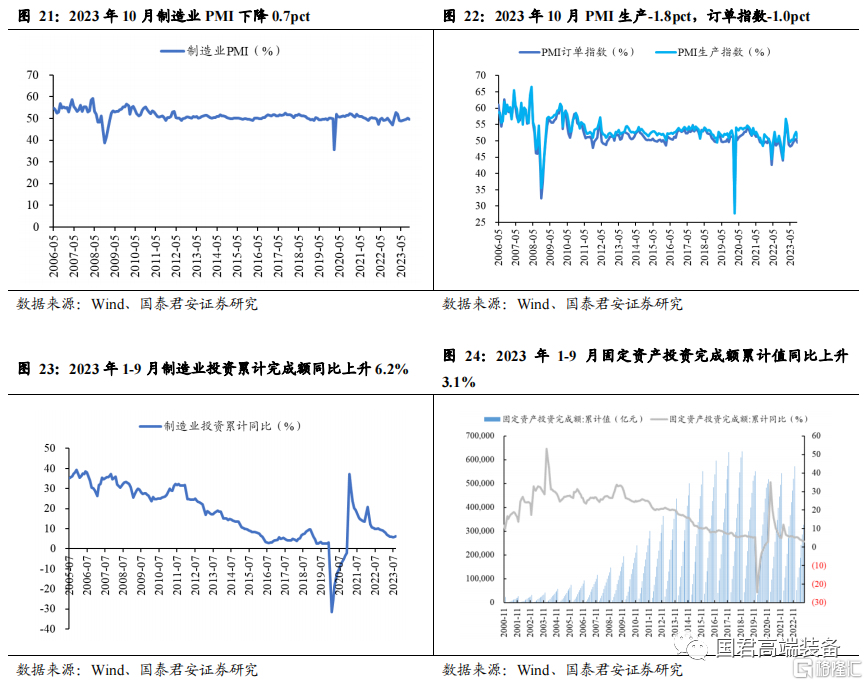

宏觀數據:1)2023年9月企業借貸端增速下滑,單月新增企業中長期貸款1.25萬億元/-7.0%,同比增速降幅收窄。2)2023年10月製造業PMI為49.50%(qoq-0.7pct),供需兩端來看,生產指數和新訂單指數分別為50.9%/49.5%,較上月-1.8/-1.0pct。3)工業企業利潤增速下滑。23年1-9月,規模以上工業企業和製造業企業利潤同比增速分別為-9.0%/-10.1%,同比下滑幅度持續收窄。4)固定資產投資增速保持同比增長。23年1-9月,製造業固定資產投資完成額累計同比增速3.1%,維持增長態勢。

中觀產業:23年9月我國工業機器人產量3.6萬台/-14.3%,2023年1-9月累計產量32.0萬台/+0.4%,金切機牀9月產量5.44萬台/+23.5%,1-9月累計產量45.26萬台/+1.6%,同比增速由負轉正,通用逐漸緩慢復甦。

微觀企業:1)上銀:23年9月營收21.61億台幣/ - 13.94 %,較8月營收環比上升0.49 %。2)亞德客:23年9月營收25.92億台幣/ + 22.10%,保持8月增長1.18%。

2.5.工程機械:挖機內需靜待政策提振,海外市場需求增速穩定

(1)2023年10月挖機銷量點評:10月挖機銷量好於預期,基建投資有望帶動復甦

10月挖機銷量好於預期,內銷環比轉正。據中國工程機械工業協會對挖掘機主要製造企業統計,2023M10銷售挖機14557台/-29.0%/環比+1.9%,好於此前CME預期的13300台。分區域看,內銷6769台/-40.4%/環比+8.1%,略低於此前CME預測的6500台,環比9月降幅(-40.5%)有所收窄;外銷7788台/-14.9%/環比-2.9%,好於此前CME預測的6800台,外銷同比下降主要是進入高基數階段,國內工程機械企業海外市場開拓進入穩步發展期。

基建穩增長作用凸顯,工程機械行業有望復甦。中央財政將於四季度增發2023年國債1萬億元,全部通過轉移支付方式安排給地方,23年擬安排使用5000億元,結轉至24年使用5000億元,大額長期資金投入利好下游工程建設起量。2023年工程機械開工率逐步恢復,地方資金緊張限制工程機械行業復甦,此次資金支持緩解地方資金壓力,看好工程項目新增量與開工率提升,基建項目對於工程機械穩增長作用進一步凸顯。

海外市場需求增速穩定,礦機設備與電動化設備為主要突破點。據中國海關總署數據,2023年1-9月工程機械產品出口2666.18億元/+20.9%,國內企業加速出海。分產品看,2023年9月挖機產品出口銷量同比下降,而起重機械出口增速顯著提升,考慮到項目施工過程中工程機械進場順序,我們判斷海外市場施工進入下一階段,對工程機械需求仍在,僅產品需求結構切換。考慮到國內2022年挖機外銷高基數影響,出口增速預計趨穩,高准入門檻及高利潤率的大型礦機設備、電動化設備或為下一外銷增量突破口,持續關注具備高技術積累的國內整機企業。

——節選自2023年10月挖機銷量點評:《10月挖機銷量好於預期,基建投資有望帶動復甦》(2023年11月09日)

(2)徐工機械:業績略低於預期,看好公司海外市場拓展

事件:公司公吿前三季度實現營收716.7億元/-4.58%,歸母淨利48.39億元/+3.5%;扣非歸母淨利43.71億元/-7.39%。三季度實現營收203.93億元/同比-4.09%/環比-25.53%,歸母淨利12.5億元/同比+23.82%/環比-39.51%;扣非歸母淨利9.97億元/同比-57.24%/環比-51.84%。

業績略低於預期,盈利能力改善。公司前三季度實現毛利率22.9%/+2.63pct,淨利率6.71%/+0.39pct。單三季度實現毛利率23.01%/-1.44pct/環比+0.17%。我們判斷公司毛利率改善主要是海外業務拓展,高毛利產品銷量佔比提升。

出口增速好於行業,國內工程機械有望復甦。根據工程機械協會統計, 2023年9月挖機出口8020輛/同比-24.8%,1-9月出口8.1萬輛/同比+0.5%,公司海外業務拓展好於行業。中央財政將於四季度增發2023年國債1萬億元, 23年擬安排使用5000億元,結轉至24年使用5000億元,大額長期資金投入利好下游工程建設起量。看好工程項目新增量與開工率提升,基建項目對於工程機械穩增長作用進一步凸顯。

——節選自徐工機械2023年三季報點評:《業績略低於預期,看好公司海外市場拓展》(2023年11月07日)

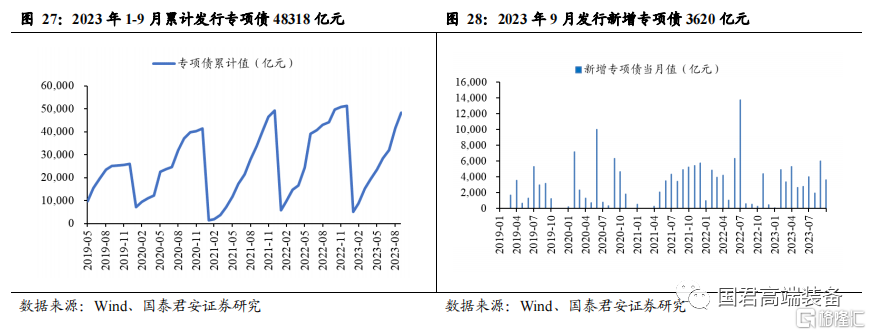

(3)地產扶持政策陸續出台,基建發揮託底作用。23年7月國家政治局會議中指出:“要適時調整優化房地產政策,促進房地產市場平穩健康發展。”。8月底廣州、深圳等一線城市陸續出台“認房不認貸”政策扶持地產行業,看好政策出台提振國內市場,帶動地產及上游工程機械行業復甦。2023年政府工作報吿指出,2023年擬安排新增地方政府專項債3.8萬億元,主要投向為新基建項目與新能源項目,基建仍將發揮穩增長作用。

海外市場需求增速穩定,礦機設備與電動化設備為主要突破點。據中國海關總署數據,2023年1-8月工程機械產品出口330.66億美元/+16.6%,國內企業加速出海。分產品看,7月挖機產品出口銷量同比下降,而起重機械出口增速提升。考慮到工程機械進場順序為挖機、起重機、泵機、塔吊,我們判斷,海外市場施工進入下一階段,產品需求結構切換。考慮到2022年挖機外銷高基數影響,出口增速預計趨穩。高准入門檻的大型礦機、電動化設備或為下一突破口,關注高技術積累的國內整機企業。

“穩增長”政策帶動新建設週期導入,託底效應將逐步體現。2023年9月,全國發行新增債券4240億元,其中一般債券620億元、專項債券3620億元。2023年1-9月基礎設施建設投資累計同比上升8.96%,房地產投資累計同比下降9.1%。

2.6.半導體設備:設備廠商受國產化+政策驅動,國產化進程高歌猛進

(1)半導體設備:週期底部有望復甦,國產替代進程持續加速

半導體設備週期底部有望復甦。SEMI預測半導體設備24年有望強勁復甦+國內政策鼓勵擴大消費以及AI算力帶動的需求有望拉動電子產品景氣回升。1)SEMI預測:23年全球半導體設備銷售額874億USD(yoy-18.6%),24年有望強勁復甦至1000億USD(yoy14.4%)。2)AI算力需求旺盛,龍頭廠商英偉達持續上調排產預期,有望為IC市場注入新活力,對行業需求形成支撐和拉動。3)7月政治局會議提出擴內需,提振消費等表態,後續相關政策逐步落地,有望拉動沉寂已久的3C、家電等電子市場景氣回升。4)23Q1大陸設備銷售額58.6億美元/同比-23%/環比-8%。上半年頭部fab尚未大規模招標,下半年招標有望加速啟動。

國產替代,源自兩個維度的催化。1)美日荷半導體設備出口限制持續收緊->國產設備加速驗證->半導體設備國產替代有望加速。暨美國(22.10.7)和荷蘭(23.3.8)出台相關政策限制後,日本對華半導體先進製程出口管制於23.5.23正式落地,日本半導體年對華出口額達100億美元,中國佔其出口的1/4,日本管制政策有望加快國產高端半導體設備國產化進程。2)國家半導體產業在政策支持力度加大->加速國內設備研發進度->半導體設備國產替代有望加速。

資本開支,源於需求上升的預期。受高性能計算(HPC)和汽車領域對半導體的需求拉動,全球新一輪資本開支週期有望在2024年開啟。國內晶圓廠近期招標有望加速啟動,疊加國產替代進程加速->核心設備商訂單兑現。根據我們對6家上市公司資本開支的統計,23Q1合計資本開支為156.4億/+69%,其中中芯國際作為當前晶圓廠擴產主力(23Q1資本開支91.4億/+41.2%),預計2023年資本開始持平。

半導體成為大國博弈核心,生產設備國產替代勢在必得。晶圓製造迴歸美國在即,各大強國愈發重視半導體產業自主化。2022年7月,美國參議院、眾議院相繼通過“芯片與科學法案”,擬在未來五年提供527億美元,補貼主要晶圓廠使其在美國進行生產,且禁止在中國大陸新建或擴建先進製程的晶圓工廠,該法案待總統拜登簽署後即生效。歐洲、韓國、日本在近兩年也相繼推出補貼政策,目標未來中長期實現先進晶圓製造的本土化。先進設備方面,根據美國最新法案,將限制14nm及以下邏輯、128層及以上3D NAND製造設備,技術封鎖加碼;美國近期進一步限制先進設備對我國出口。2022年8月31日,美國芯片設計公司英偉達稱被美國政府要求限制向中國出口兩款被用於加速人工智能任務的最新兩代旗艦GPU計算芯片A100和H100,具備技術領先性的國產設備公司有望獲得更多支持。

2023年9月半導體銷售額為448.9億美元/-4.50%,2023年11月9日,費城半導體指數3452.34,較上週+2.49%。據半導體行業協會(SIA),2023年9月全球半導體行業銷售額為448.9億美元,同比下降4.50%。

2.7.核電設備:核能步入加速期,設備端發展空間廣闊

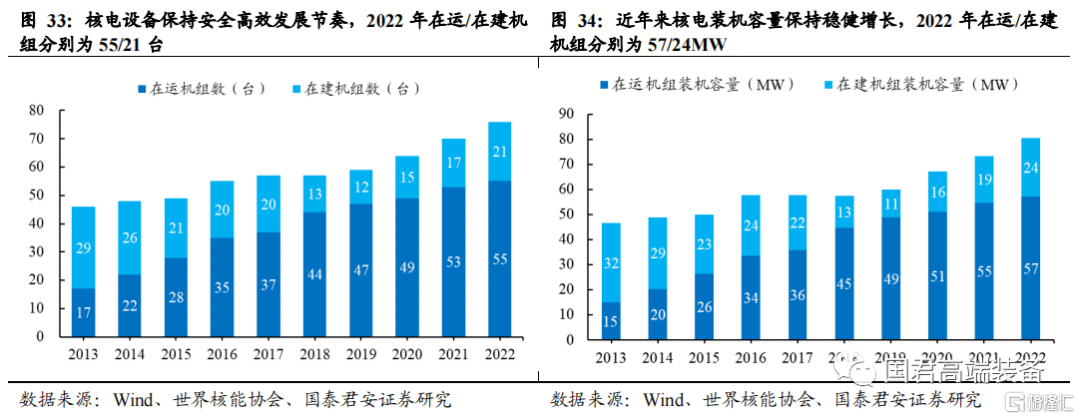

雙碳背景下,中國核電發展駛入快車道。截至22年末,我國核電裝機容量達到5553萬千瓦/+4.3%,根據“十四五”規劃,25年我國核電裝機量計劃達到7000萬千瓦,較“十三五”期間新增約40%。中國核電裝機量約佔全球14.11%,僅次於美國和法國,而核電在能源結構中的佔比卻低於世界平均水平。我國核電發展現有在運機組55台,主要分佈於東部沿海地區,在“能源需求+雙碳目標”共同催化下,核能發展進入加速期。

大批項目進展提速,乏燃料後處理進口替代緊迫。國家核電項目發展落地加速,政策趨向明顯,項目進展批量提速。2022年核電新增項目5個,總計10台核電新機組獲核准,為2008年以來新高。2023年7月31日,福建寧德核電項目5、6號機組、華能山東石島灣核電廠擴建一期工程項目1、2號機組、徐大堡核電項目1、2號機組6台機組獲得國家核准。寧德核電站5、6號機組、山東石島灣1、2號機組均採用我國具有自主知識產權的三代核電技術華龍一號,設備國產化比例預計超90%。乏燃料後處理進口替代是核電領域加速設備基建迫在眉睫的工作。2021年我國乏燃料產量約為1123噸,累計產量9841噸,但我國國內乏燃料處理能力僅50噸,乏燃料後處理和國產替代緊迫,行業下游需求旺盛。

2.8.船舶製造:10月新船價格指數環比增加,中國船企優勢鞏固

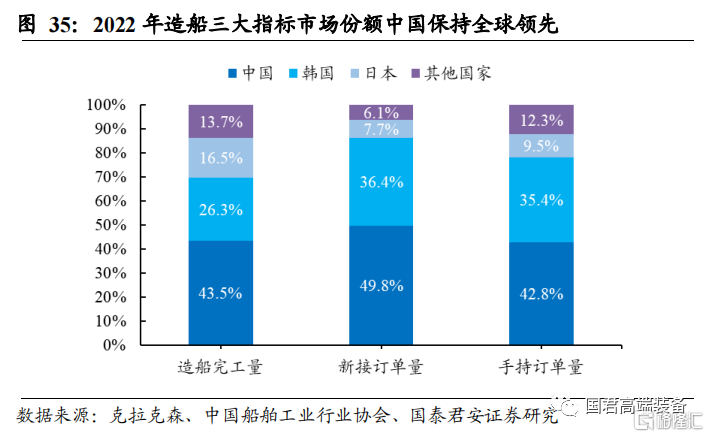

10月新船價格持續攀升,韓國造船業10月訂單重回榜首。根據克拉克森,2023年10月全球新接訂單249萬CGT。其中,中國承接了34艘82萬CGT,以33%的市場佔有率排名第二;韓國承接了18艘154萬CGT,以62%的市場佔有率位居第一。從23年1-10個月的累計接單統計數據來看,中國承接了823艘1933萬CGT,市場佔有率為57%,排名榜首;韓國承接了184艘893萬CGT,市場佔有率為27%,位居第二。10月新船價格指數為176.03/+14.06pct,環比9月新船價格指數173.38上升了2.65點。

國際市場份額保持領先,中國船企競爭力凸顯。國際造船市場裏中國企業份額已連續13年保持全球首位,全球市場競爭力持續增強,以載重噸計,2022年我國造船完工量佔世界總量的47.3%/+0.1pct、新接訂單量佔世界總量的55.2%/+1.4pct,手持訂單量佔世界總量49.0%/+1.4 pct。國內骨幹船企國際競爭力較強,世界造船完工量、新接訂單量和手持訂單量排名10強中有6家中國企業。

03

機械行業公司公吿

【邁為股份】關於簽訂國有土地使用權出讓合同暨邁為泛半導體裝備項目投資進展公吿:蘇州邁為科技股份有限公司於2023年7月13日披露了《關於擬簽訂投資協議書的公吿》,公司與吳江經濟技術開發區管理委員會簽署《投資協議書》,擬投資建設“邁為泛半導體裝備”,項目計劃投資總額為300,000萬元,計劃用地約259畝。公司於2023年10月16日披露了《關於簽訂國有土地使用權出讓合同暨邁為泛半導體裝備項目投資進展公吿》,公司取得部分項目用地合計84,570.35平方米(約126.86畝),剩餘項目用地尚需履行招拍掛手續。近日公司與蘇州市吳江區自然資源和規劃局簽署了《國有建設用地使用權出讓合同》,取得剩餘項目用地合計86,870.74平方米(約130.31畝),至此公司已取得全部項目用地。(2023年11月9日)

【博實股份】重大合同公吿:近日,哈爾濱博實自動化股份有限公司收到與中國石化工程建設有限公司簽訂的商務合同,合同金額為人民幣5,718萬元。合同標的:包裝碼垛成套裝備(含嵌入式軟件)。交貨日期:2024年9月30日交付至項目現場。結算方式:根據賣方各階段完成內容情況,買方分階段支付給賣方預付款及相應階段款項。(2023年11月9日)

【諾力股份】諾力智能裝備股份有限公司關於全資子公司擬通過公開摘牌受讓股權及相關債權暨擬興建上海諾力國際總部項目的公吿:諾力智能裝備股份有限公司全資子公司上海諾力技術有限公司擬使用不超過1.72億元人民幣通過公開摘牌受讓上海虹洲置業有限公司95%股權及轉讓方對標的企業債權、並擬使用不超過2億元用於投資建設上海諾力國際總部項目,具體項目投資總金額以正式項目投資方案為準。(2023年11月8日)

【捷佳偉創】關於簽訂日常經營重大合同的公吿:截至本公吿披露日,深圳市捷佳偉創新能源裝備股份有限公司及下屬子公司與通威股份有限公司下屬子公司在連續十二個月內簽訂了日常經營合同,合同累計金額為人民幣284,626.01萬元(含税),佔公司2022年度經審計主營業務收入的51.34%。合同標的為太陽能電池生產設備及改造、配件等。(2023年11月8日)

04

機械行業新聞跟蹤

4.1.風電設備

【遠景拔得頭籌,國能922MW機組採購項目中標結果公示】11月7日,國家能源集團發佈多個機組採購項目中標公示,其中:遠景能源中標總計372MW,電氣風電中標總計240MW,金風科技中標總計200MW,三一重能中標總計100MW,聯合動力中標10MW。(北極星風力發電網)

【600萬千瓦,龍源電力簽約“風光火儲”多能互補一體化項目】近日,龍源電力與江西景德鎮市人民政府簽訂600萬千瓦“風光火儲”多能互補一體化項目合作開發框架協議。該項目規劃開發容量600萬千瓦,其中火電200萬千瓦、風電260萬千瓦、光伏140萬千瓦。(北極星風力發電網)

【中國大唐在西藏首個風電項目取得備案】11月6日,中國大唐在藏首個風電項目--八宿縣10萬千瓦保障性併網風電項目取得備案。該項目位於昌都市八宿縣邦達鎮、卡瓦白慶鄉,裝機容量100MW,擬安裝20台單機容量5MW的風電機組。項目投產後,預計每年可生產綠色電能約2.36億千瓦時,節約標煤7萬噸,減排二氧化碳約19萬噸。(北極星風力發電網)

【三一重能對外投資2家新能源發電公司】近日,三一重能對外投資成立2家新能源發電公司,分別為哈密湘鴻新能源發電有限公司、托里湘慶新能源發電有限公司,註冊資本均為100萬元,經營範圍均為:發電業務、輸電業務、供(配)電業務;風力發電技術服務等。(北極星風力發電網)

【雙瑞年產10MW及以上海上風電葉片450套項目開工】近日,江蘇省大豐區舉行10月份項目開工活動。全區10月份開工項目18個,其中工業項目14個,服務業項目4個,涉及風電設備、晶硅光伏、智能裝備製造、制氫、不鏽鋼、節能環保裝備等產業鏈。竣工項目14個。(北極星風力發電網)

【江蘇大豐850MW海上風電項目獲核准】11月6日,江蘇新能發佈《關於控股股東先行投資大豐85萬千瓦海上風電項目獲得核准批覆的公吿》。主要內容如下:同意建設大豐85萬千瓦海上風電項目。項目單位為江蘇國信新豐海上風力發電有限公司。項目建設場址位於鹽城市大豐區外側的亮月沙海域,總裝機規模85萬千瓦。項目總投資為1,058,592萬元。(北極星風力發電網)

【遠景如東智慧能源產業基地項目簽約】11月6日下午,如東縣舉行遠景如東智慧能源產業基地項目框架協議簽約儀式。遠景如東智慧能源產業基地項目,總投資約10億元,總佔地約100畝。項目分兩期實施,一期建設海陸風電高端裝備製造基地,計劃23年底開工,24年投產,滿產後可實現年生產海陸風電裝備300台套,年產值約20億元,並協助如東共建零碳產業園。二期建設智能風機大部件產業基地,計劃24年開工,2025年投產,滿產後可實現年產值約10億元。(北極星風力發電網)

【明陽智能斬獲150MW風機訂單】明陽智能近日正式中標2個風電項目,總裝機容量為150MW。其中:中標中國能建2023年第一批風力發電機組集中採購標包二天津靜海王口鎮100MW風電項目;中標大唐安徽淮南二期50MW風電項目。(北極星風力發電網)

4.2.光伏設備

【國晟異質結10GW雙碳產業園項目簽約】11月6日上午,國晟異質結10GW雙碳產業園項目簽約暨奠基儀式在萊州沙河鎮舉行。國晟異質結10GW雙碳產業園項目計劃總投資52億元,佔地526畝,總建築面積約20萬平方米,一期項目計劃建設年產2.5GW高效異質結電池、2.5GW大尺寸光伏組件,項目達產後,可實現年銷售收入75億元、年利潤10億元、税收2.3億元,帶動就業1200多人。(北極星太陽能光伏網)

【總投資65億元,山西襄汾經開區光伏、環保等5個新興產業項目開工建設】近日,山西省襄汾縣工業轉型五大重點項目集中開工建設,涉及風電、光伏、環保等5個新興產業項目,總投資達65億元。全部建成後年產值將達110億元,年利税5億元。(北極星太陽能光伏網)

【6GW“風光火儲”多能互補一體化項目簽訂】近日,龍源電力與景德鎮市人民政府簽訂600萬千瓦“風光火儲”多能互補一體化項目合作開發框架協議。該項目規劃開發容量600萬千瓦,其中火電200萬千瓦、風電260萬千瓦、光伏140萬千瓦。(北極星太陽能光伏網)

【1.04GW,雲南保山市隆陽區光伏基地項目開工】近日,中國能建投資公司保山市隆陽區1040MW光伏基地項目開工啟動儀式在黑巖窪項目現場舉行。項目總裝機容量104萬千瓦,是目前雲南省單體規模最大的光伏基地項目,由白玉、黑巖窪、浪戛等3個子項目組成,建成投運後每年能夠貢獻清潔電力18.8億度,可減少二氧化碳排放量約155萬噸。(北極星太陽能光伏網)

4.3.鋰電設備

【極星汽車與SK On簽署供應協議】極星汽車宣佈,已經與韓國電池製造商SK On簽署了鋰離子電池供應協議,為即將推出的極星5車型提供電池。這款基於Precept概念車的性能四門GT將採用SK On的超長56釐米電池。(高工鋰電網)

【寶鑫科技4.5μm極薄銅箔下線】近日,寶鑫科技首卷破7萬米4.5μm極薄鋰電銅箔成功下線,經品保部工作人員檢測,銅箔抗拉強度、延伸率、質重和粗糙度等各項指標均達標。寶鑫科技是龍電華鑫控股旗下電解銅箔生產基地之一,目前生產的4.5微米生箔機已達40餘台套。(高工鋰電網)

【小米加碼電池回收佈局】近日,全南縣瑞隆科技有限公司發生工商變更,股東新增小米旗下北京小米智造股權投資基金合夥企業(有限合夥),同時公司註冊資本由約2億元人民幣增至約2.09億元人民幣。瑞隆科技為汽車動力電池和數碼電池回收利用企業,已建成10萬噸電池拆解破碎產能。(高工鋰電網)

【寧德時代與嵐圖汽車簽訂戰略合作協議】嵐圖汽車與寧德時代正式簽署戰略合作協議。根據協議,雙方將在超充技術、電池安全以及大數據領域等方面進行深度合作,並同步拓展海外業務,共同推動電池技術創新和全球化佈局。(高工鋰電網)

【國軒高科新增電網側儲能合作】近日,國軒高科與贛能股份簽訂戰略合作協議,雙方擬在新型儲能、新能源發電及綜合能源服務領域建立全面合作關係,圍繞電網側及用户側等應用場景,共同開展儲能及新能源項目投資建設等業務。(高工鋰電網)

【道森股份複合銅鋁箔設備合同總金額已超過2億元】道森股份近期接受投資者調研時稱,子公司洪田科技研發的“一步法”複合銅箔真空鍍膜成套設備“真空磁控濺射一體機”已順利通過客户測試驗證,並已與客户簽訂正式訂單合同,截至目前複合銅鋁箔設備合同總金額已超過2億元。(高工鋰電網)

4.4.通用自動化

【國產傳感器企業灣測獲近億元融資】11月7日,國產傳感器廠商深圳市灣測技術有限公司宣佈完成近億元Pre-A輪融資,本輪融資由同創偉業領投、柯力傳感、小飯桌創投及老股東線性資本跟投,啟辰資本擔任獨家財務顧問。融資資金計劃用於產品研發、市場拓展、高質量標準的車間建設等。(高工機器人網)

【估值達30億,雙環傳動子公司開啟上市輔導備案】證監會官網披露,浙江環動機器人關節科技股份有限公司在11月2日進行了上市輔導備案。備案報吿顯示,輔導工作安排的最後節點為24年3月,這意味若輔導工作按計劃進行,環動科技有望最早於24年上半年申報IPO。(高工機器人網)

【瞄準571億市場,國巡機器人斬獲數千萬元融資】近日,國巡機器人完成數千萬元Pre-A輪融資,由道生初陽和奎屯天清投資,雲升資本持續擔任財務顧問。本輪融資主要用於產品研發和銷售,提升企業競爭力。(中國機器人網)

4.5.工程機械

【2023年10月銷售裝載機7517台,同比下降20.4%】據中國工程機械工業協會對裝載機主要製造企業統計,2023年10月銷售各類裝載機7517台,同比下降20.4%。其中國內市場銷量4339台,同比下降31.2%;出口銷量3178台,同比增長1.08%。2023年1-10月,共銷售各類裝載機85621台,同比下降15.5%。其中國內市場銷量45753台,同比下降30.3%;出口銷量39868台,同比增長11.7%。2023年1-10月共銷售電動裝載機2536台(3噸9台,5噸1931台,6噸596台),其中10月銷售436台。(路面機械網)

【首台三一純電中挖、起重機交付香港】11月7日,香港首台三一純電動中挖和首台純電動汽車起重機成功交付,標誌着三一電動產品在香港市場再次邁出堅實一步。此次交付的SY215E電動挖機、STC500E5EV-8電動汽車起重機是三一電動化明星產品,以實際行動助力香港低碳建設。(中國工程機械工業協會)

【柳工正面吊挺進印尼市場】近日,柳工正面吊批量交付印尼客户,這是柳工在印尼市場斬獲的首個正面吊訂單。該客户在收到3台柳工2450正面吊後,又追加了多台訂單,充分體現了柳工以優質的產品和服務贏得客户信賴。(中國工程機械工業協會)

4.6.半導體設備

【嘉芯半導體新研發製造基地正式啟用】11月8日,嘉芯半導體設備科技有限公司投資建造的新研發製造基地正式建成啟用。萬業企業表示,嘉芯半導體新研發製造基地109畝土地14萬方的新產能釋放將形成華東地區重要的集成電路前道設備研發製造基地之一。(全球半導體觀察)

【新上聯半導體與臨港集團推進半導體制造設備項目落地】11月5日,“開放鏈世界 合作創未來”臨港展示區進博集中籤約儀式在國家會展中心(上海)舉辦。其中,新上聯半導體與臨港集團下屬臨港產業區公司在活動現場正式簽署租賃協議。(全球半導體觀察)

【吉利旗下遠程智能註冊資本增至1億人民幣】近日,浙江遠程智能交通技術有限公司發生工商變更,註冊資本由1000萬人民幣增至1億人民幣,增幅900%。程智能成立於2022年,法定代表人為周建羣,經營範圍包括:新能源汽車整車銷售、汽車零部件研發、汽車零配件批發、汽車零配件零售等。(全球半導體觀察)

4.7.核電設備

【漳州核電2號機組疲勞監測和瞬態統計系統信號處理設備成功發運】11月7日,中國核動力研究設計院自主研發的漳州核電2號機組疲勞監測和瞬態統計系統信號處理設備順利發運,標誌着由核動力院承擔的漳州核電1、2號機組疲勞監測和瞬態統計系統信號處理設備供貨項目完成所有設備的交付。(中國核電網)

【福清核電廠區分佈式光伏項目(一期)投運發電】近日,福清核電廠區分佈式光伏項目(一期)投運發電。一期光伏項目裝機容量約1000千瓦,年均發電量約100萬千瓦時。採用“自發自用,就地消納”的方式,高效利用廠區屋頂的空餘場地建設分佈式光伏發電系統。(中國核電網)

【兩大核電機組獲批建造】11月6日,生態環境部發布消息稱,國家核安全局決定向中核遼寧核電有限公司頒發《遼寧徐大堡核電廠1號機組建造許可證》和《遼寧徐大堡核電廠2號機組建造許可證》。(中國核電網)

【國內首台緊湊型加速器質譜儀研製成功】近日,原子能院核物理研究所成功研製出國內首台緊湊型加速器質譜儀(AMS),標誌着我國在高端核分析設備研製方面取得重要進展,為加速器質譜的高靈敏分析應用奠定了堅實基礎。(中國核電網)

4.8.船舶設備

【大連中遠海運重工交付一艘68000噸冰級多用途紙漿運輸船】11月7日,大連中遠海運重工為招銀金租建造的68000噸冰級多用途紙漿運輸船5號船 “Green Aanekoski”輪(N1098)命名交付,正式交由中遠海運特運運營,該船是中遠海運特運在大連中遠海運重工接入經營第五艘、也是最後一艘68000噸冰級多用途紙漿船,標誌該系列船隊建設順利收官。(國際船舶網)

【揚州中遠海運重工再獲希臘船東4艘散貨船訂單】近日,希臘船東George Economou在揚州中遠海運重工加價增訂4艘210000載重噸散貨船。截至目前,Economou已經在揚州中遠海運重工訂有8艘Newcastlemax型散貨船,總價值5.24億美元(約合人民幣38.08億元)。(國際船舶網)

【27艘371萬載重噸,新時代造船提前完成年度交船目標】11月7日上午,新時代造船舉行為新加坡船東EPS建造的2#7000TEU集裝箱船“CMA CGM EXEMPL ARITY”號簽字交付儀式。據瞭解,EPS在新時代造船共訂造7艘7000箱集裝箱船,此次交付的是該系列集裝箱船中的第3艘船。該系列船總長272.5米,型寬42.8米,型深24.6米,設計吃水13米,結構吃水15米,載重噸為84,000MT。(國際船舶網)

【廈船重工為EPS建造2900TEU集裝箱船1號船順利交付】11月7日,廈門船舶重工股份有限公司為東太平洋航運公司(EPS)建造的2900TEU集裝箱船1號船“MATOYA BAY”號(MW465-1)順利簽字交付。該船船長185.99米,船寬35.20米,型深17.20米,滿載吃水11.00米,載重量約36,380噸。(國際船舶網)

05

風險提示

新技術研發不達預期、產業相關政策變化、市場競爭加劇等。

注:本文來自國泰君安發佈的《【國君機械徐喬威】週報:鈦合金3C應用開啟產業鏈新機遇,看好國產機器人進展提速》,證券分析師:徐喬威、張越、李啟文、王楠瑀、劉麒碩

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。