破防了!A股打響第52次3000點保衞戰,作為保護我大A股最神祕的力量,你的選擇是:

A.絕不賣出,築起韭牆

B.捍衞A股,一把梭哈

C.定投加倉,打持久戰

D.我去搖錢,你們頂住

週期的低谷,有外資在逆勢佈局。

1

外商獨資公募傳來新消息

近期在新成立和上市交易的ETF前十大持有人名單中,頻繁出現瑞銀集團、巴克萊銀行等外資機構的身影。基金中報也顯示,多隻跟蹤主流寬基指數的ETF中同樣存在重倉位的外資機構。

近日,外資又有新動向。

證監會官網顯示,10月18日施羅德基金申報了“施羅德中國動力股票型證券投資基金”。這是該公司旗下首隻投向中國股票市場的主動權益類基金。

目前,我國外商獨資公募基金已達9家,分別為貝萊德基金、富達基金、路博邁基金、施羅德基金、聯博基金、安聯基金、宏利基金、摩根資產管理和摩根士丹利基金。

數據顯示,9家外商獨資公募基金公司旗下基金產品合計達到360只(不同份額產品分開計算),管理規模合計2416.91億元。

截至10月18日,路博邁基金、貝萊德基金、富達基金髮行的首隻產品成立以來,表現並不盡如人意。

比如貝萊德中國新視野A/C ,Wind數據顯示,截至10月19日,今年分別下跌24.50%、24.80%,自成立以來累計跌幅分別為39.58%、40.21%。

雖然業績並不亮眼,其中也不乏出現外界的質疑聲,但不可否認的是,外資公募對中國市場的佈局,還是給低迷的市場環境帶來一些積極因素。

多位外資公募負責人表示,基於對A股估值的吸引力,對中國市場的長期看好,將積極申報權益類基金和主題策略的權益類產品,引導投資者逢低買入,堅定佈局中國,逆市投資中國,對中國市場始終充滿信心,並將中國視為全球重點佈局和長期投入的市場。

截至目前,除合資轉外資的基金公司產品外,共有22只外商獨資公募產品上報,12只在排隊等待發車。

2

網友買100萬美元美債欲回國躺平

鮑威爾放“鷹”,10年期美債收益率盤中突破5%,目前收盤報4.949%,上次該收益率突破5%還是在2007年。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

美國30年期固定利率按揭貸款均值當天進一步攀升至8%,創下2000年以來最高水平。兩年前,30年期固定利率房貸的平均水平僅為3%。這意味着,如果用20%首付購買價值40萬美元的房子,每月房貸支出將比兩年前多出近1000美元。

瑞銀全球財富管理首席投資官Mark Haefele表示:“最近幾天,美國國債沒有扮演其通常的避險角色,強勁的美國經濟數據蓋過了對中東衝突加劇的擔憂。取而代之的是,投資者一直在尋求黃金和石油來對沖地緣政治風險。”

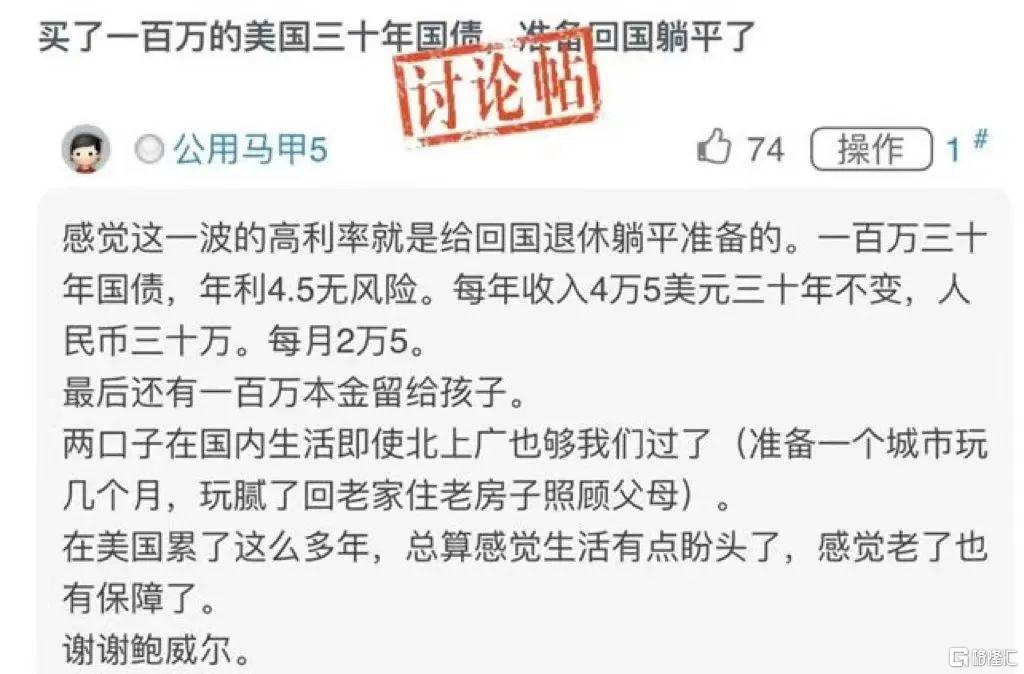

隨着美債收益率飆升,一條關於“買了一百萬美金30年美國國債,年利4.5%,回國躺平”的帖子,近日在網上被瘋轉討論。

(來源網絡)

一位網友在帖中表示,“這一波高利率就是給回國退休準備的,一百萬美元的30年美國國債,年利率4.5無風險,每年收入4.5萬美元,合人民幣30萬,兩口子在北上廣生活也夠了,準備一個城市玩幾個月,玩膩了就回老家住老房子照顧父母。30年後還有一百萬美元本金留給孩子。”

這位網友還提到:“在美國累了這麼多年,總算感覺生活有點盼頭了,感謝鮑威爾。”

在社交媒體上,網友對該策略可行性和風險進行大討論,一部分網友認為可行,理由是票息收入是約定固定的。但另一部分網友則表示不認同,認為長債波動大,同時美元也會有匯率波動風險。

當下正是全球市場混沌期,每個策略的抉擇,必然要經歷足夠的時間洗禮才能窺見最終結果,不到最後一刻也難言勝負。

正所謂百年未有之大變局,沒有隻升不跌的資產,更沒有隻跌不升的資產,一切都是週期的循環,在“出清——修復——泡沫——出清”中找到自己合適的位置,才是真正的智者。

3

虧60%!“跪求”持有人同意清盤

上銀基金髮布近日公吿稱,決定以通訊方式二次召開上銀核心成長混合基金的份額持有人大會,審議該基金終止合同以及基金財產清算的議案。

第一次持有人會議由於表決份額低於總份額的1/2,未達到法定召開條件,未能成功召開。因此,公司建議大家再次進行表決,表決時間10月21日起,11月23日止。

上銀基金火急火燎“跪求”持有人清盤,上銀核心成長這隻產品經歷了什麼?

截至今年二季度末,上銀核心成長混合規模為0.12億元,截至年中有2178户持有人,截至10月19日,基金淨值在0.38,成立至今淨值虧損超過60%。

此外,中銀基金旗下兩隻基金髮布清盤預警。截至10月18日,中銀順盈回報一年持有混合連續40個工作日出現基金資產淨值低於5000萬的情形。

中銀創新成長混合基金截至10月18日已連續45個工作日出現基金資產淨值低於5000萬的情形。若在截止日日終出現連續50個工作日基金資產淨值低於5000萬的情形,基金將根據基金合同約定進入清算程序,無需召開基金份額持有人大會進行表決。

今年前三季度清盤基金數量達201只,其中,權益類基金清盤156只,佔比近8成,成為今年基金清盤的“重災區”。

在賺錢效應不佳的市場環境下,業績堪憂的產品淪為“迷你基”的風險進一步提升。

截至目前,全市場共18983只基金(A、C等不同份額分開統計),其中A、C等不同份額合併規模低於5000萬的有1000多隻。

業績問題是基金清盤的根本原因所在,行業競爭激烈,缺乏長期業績和特色的產品也容易邊緣化。

公募清盤迷你基金產品或變成了一種“軟性裁員”、降本增效的方式,有些基金清盤,基金經理面臨“無基可管”要下崗的局面?