本文來自格隆匯專欄:申萬宏源宏觀;作者:屠強 賈東旭 王勝

主要內容

引言:9月美元計價出口同比升至-6.2%、好於市場預期,環比(5.0%)達到十年同期新高,出口壓力實質性好轉,得益於我們此前強調的發達國家短期“控通脹”訴求強化。

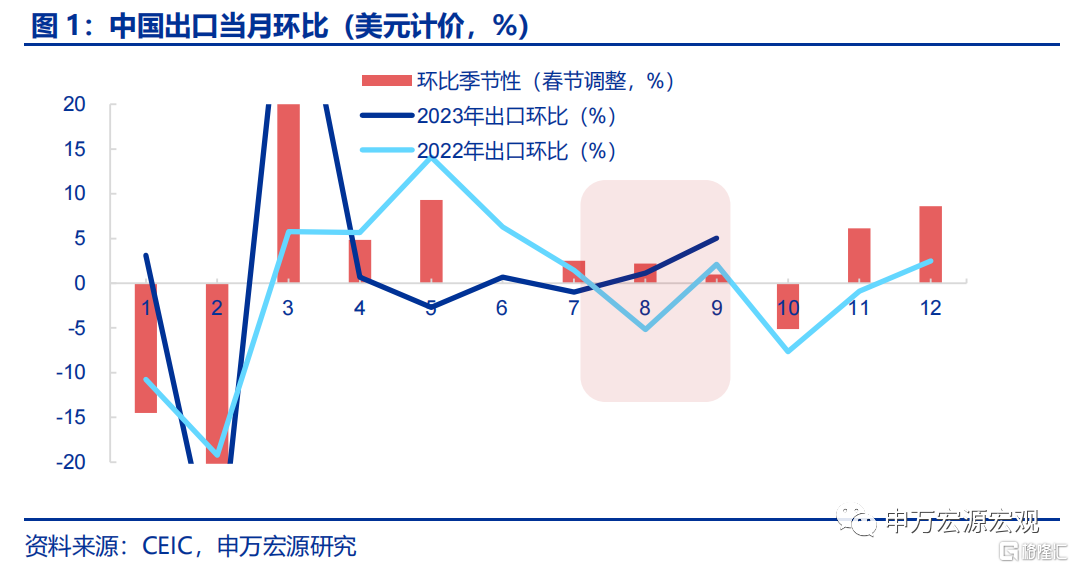

9月出口環比錄得十年同期新高,出口壓力實質性緩和。9月出口當月同比(美元計價)回升2.6pct至-6.2%,明顯好於市場預期(WIND,-7.6%),出口環比(5.0%),處於2011年以來同期最高水平。雖然一定程度上與前期出口環比大幅走弱形成的低基數有關,但在8月出口環比回升至季節性後,9月明顯超季節性顯示出出口壓力確實在邊際好轉。

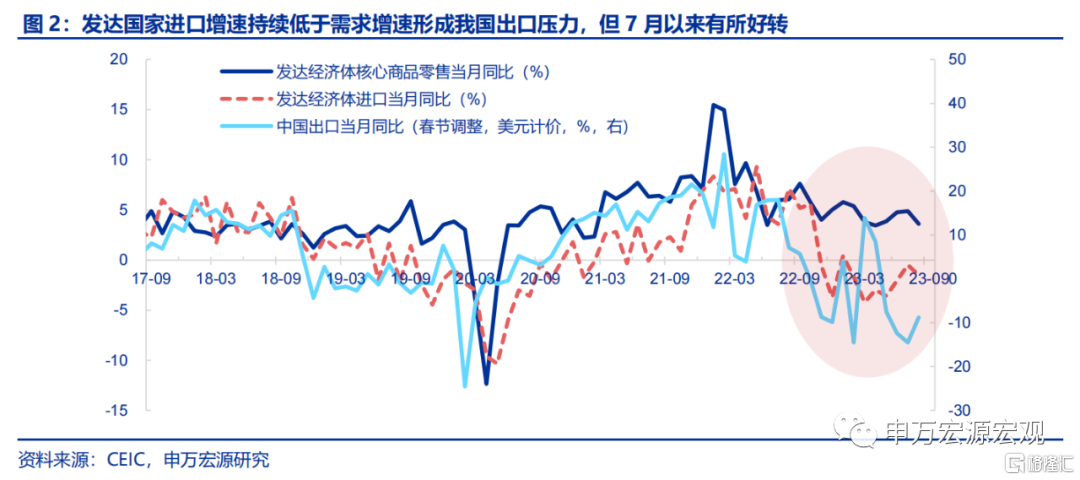

驅動邏輯:主因發達國家“控通脹”訴求強化、帶動進口增速向需求水平迴歸。前期受制於發達國家鼓勵本土製造業供給、主動降低自海外進口需求,發達國家進口增速(-4%左右)持續低於消費需求增速(+4%左右)的情況(後者仍然強勁)。但這一情況短期面臨阻力,減少從中國、東盟等國家進口便宜商品,會短期加劇發達國家通脹壓力,也即發達國家政策面臨“中期鼓勵製造業迴流”、“短期加劇通脹壓力”的兩難,伴隨下半年以來歐美通脹超預期、“控通脹”訴求強化,發達國家也在主動推動進口重新向需求水平迴歸,目前發達國家進口增速高基數下仍回升至-1.5%,是支撐我國出口壓力有所緩和的主因。

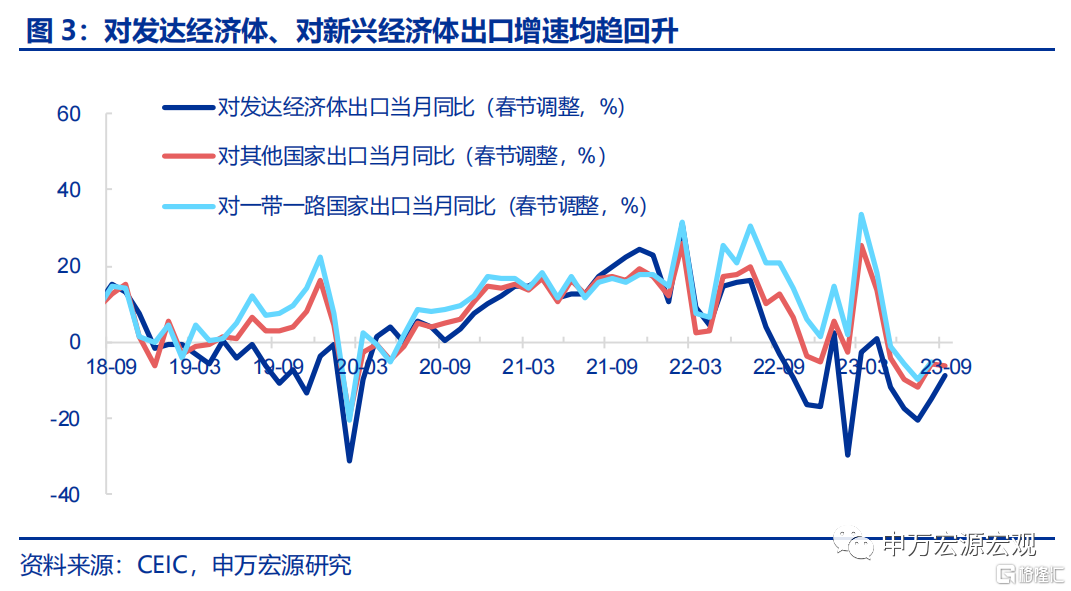

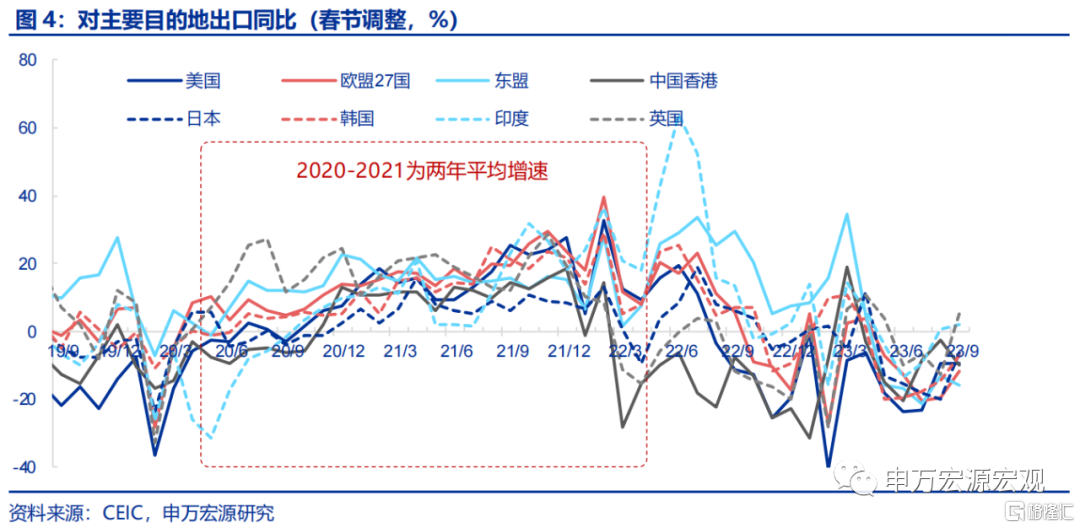

國別線索:對發達國家出口增速回升幅度明顯大於對新興國家,顯示發達國家提升進口的直接傳導。9月我國對發達經濟體出口增速大幅回升6.2pct至-9.0%,其中對英國(+18.1pct至5.3%)、對日本(+13.7pct至-6.4%)以及對歐盟(+8.0pct至-11.6%)出口增速顯著回升,對美國(+0.2pct至-9.3%)出口增速也有所上行。相較而言,對非發達經濟體和地區出口增速(-0.3pct至-6.3%)則有所回落,其中對東盟(-2.4pct至-15.8%)出口增速回落,對韓國(+7.5pct至-7.0%)出口增速繼續回升。

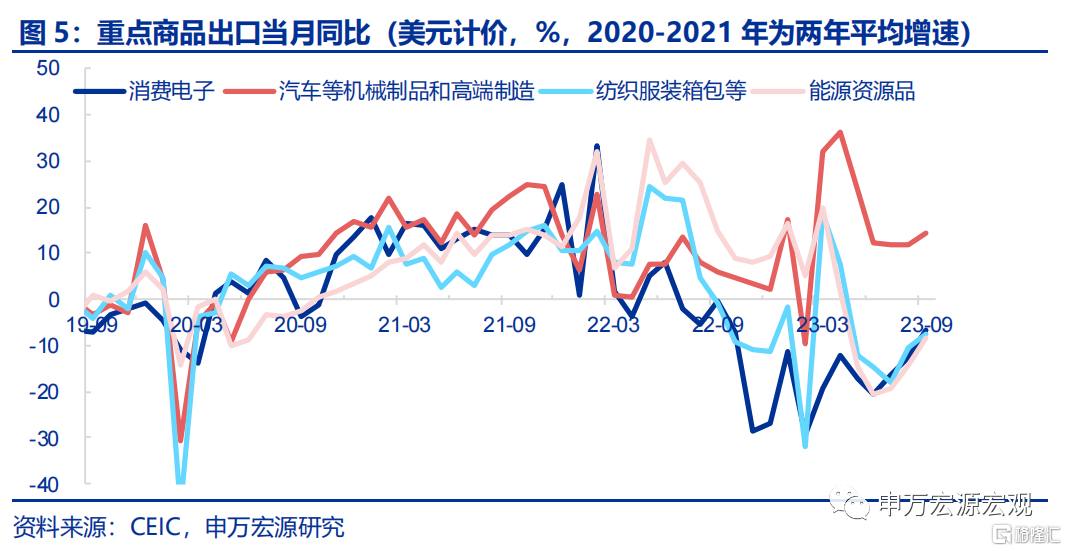

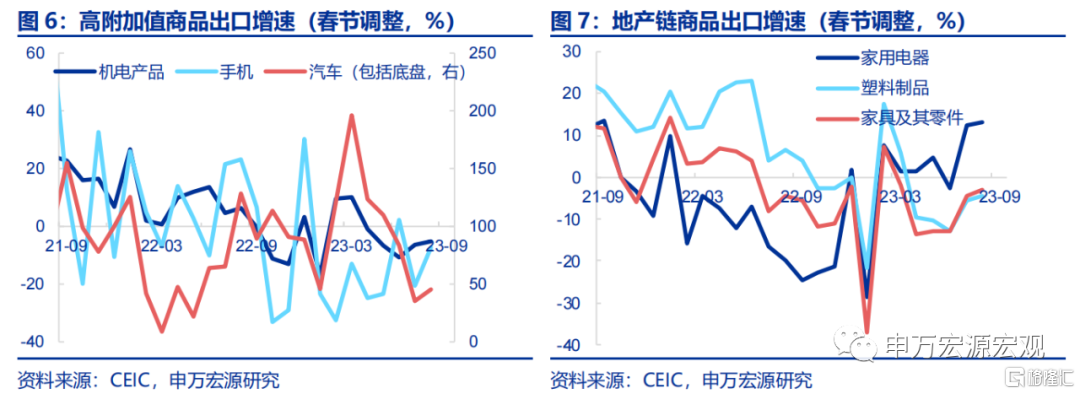

商品線索:回升幅度較大的也是消費需求驅動的領域,也包括此前供給競爭更激勵、主動減少出口的領域。具體來看,消費電子(+5.8pct至-6.8%)回升幅度較大,其中手機(+13.2pct至-22.8%)、電腦等自動數據處理設備(+6.3pct至-11.5%)均回升明顯,顯示發達國家消費需求強勁的同時、也在推動相關產品進口回升。此外汽車(+10.0pct至45.4%)等回升幅度也相當明顯,結束今年4月以來受供給側競爭加劇而持續下滑勢頭。與此同時,加工貿易為代表的能源資源(+6.3pct至-8.2%)和紡織服裝(+2.9pct至-7.7%)等低附加值商品增速也有所回升,也受益於發達國家終端需求仍強的傳導。

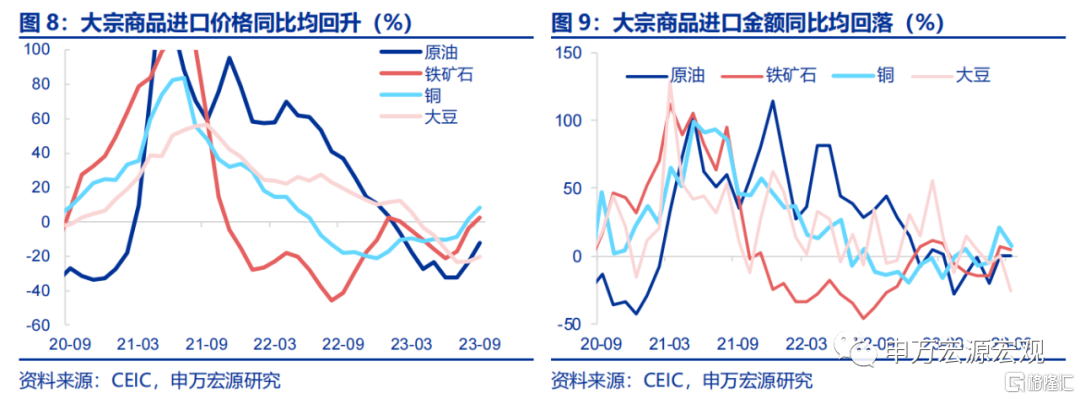

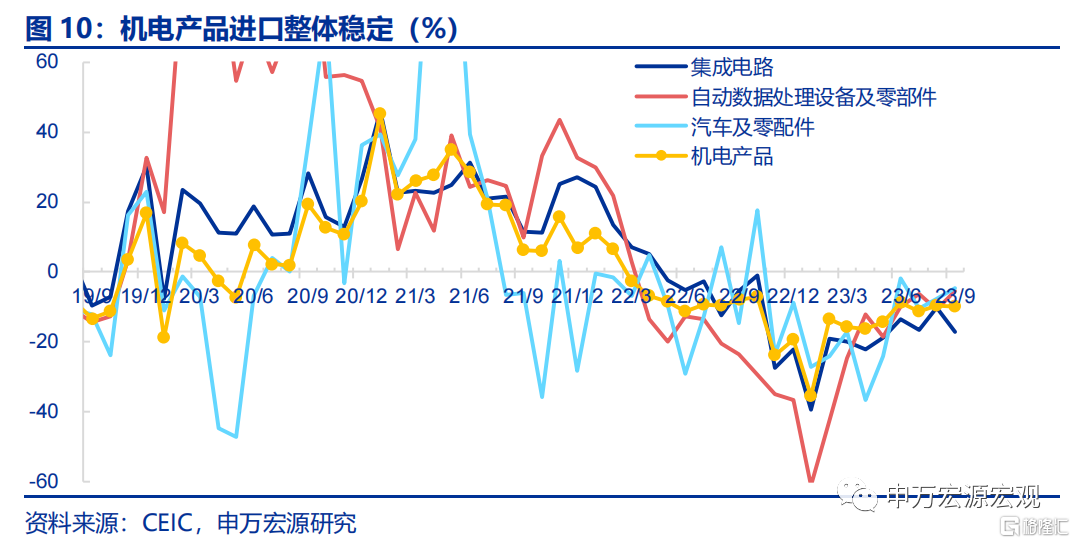

進口方面,大宗商品價格普升暫抑進口量,加工貿易進口穩定,回暖或源於消費品,顯示內需仍在温和改善路徑中。9月大宗商品價格普遍走強令我國進口暫時趨弱,原油、鐵礦石、銅和大豆進口數量明顯回落。另外,加工貿易方面,機電產品進口增速小幅回落,其中改善最明顯的是自動數據處理設備和汽車及零配件。

發達國家短期正從“需求強、進口少”轉為“需求強、進口升”,我國短期出口壓力將迎來緩和。出口是海外供需匹配後的結果,前期出口承壓並非來源於“海外缺需求”,而是“海外有需求、但減少進口”,發達國家供給側鼓勵本土製造業。但“需求強、進口少”勢必加劇通脹壓力,發達國家已在持續強化“控通脹”訴求,將對應緩和24Q2之前我國出口壓力,根據需求-進口-出口的對應數量關係,我們維持年底出口增速低基數下回升至11%左右判斷不變。明年出口預計“倒U型”。明年下半年美國經濟“硬着陸”風險增加(領先指標顯示美國信貸條件惡化影響半年後的美國失業率),出口或面臨新一輪壓力,屆時重點關注新興國家向擴內需轉型、拉動我國出口的結構性機會。

風險提示:美國居民超額儲蓄加速消耗,全球產業鏈重構,新興國家轉型不及預期。

以下為正文

一、9月出口環比錄得十年同期新高,主因發達國家“控通脹”訴求強化、帶動進口增速向需求水平迴歸

9月出口壓力邊際上有所好轉,環比達到2011年以來同期最強水平。9月出口當月同比(美元計價)回升2.6pct至-6.2%,明顯好於市場預期(WIND,-7.6%),9月出口環比(5.0%),處於2011年以來同期最高水平。雖然一定程度上與前期出口環比大幅走弱形成的低基數有關,但在8月出口環比回升至季節性後,9月明顯超季節性顯示出出口壓力確實在邊際好轉。

而從驅動指標來看,出口回升得益於發達國家“控通脹”訴求強化,推動自身進口增速由大幅低於需求的水平、逐漸向需求迴歸。前期受制於發達國家鼓勵本土製造業供給、主動降低自海外進口需求,發達國家進口增速(-4%左右)持續低於消費需求增速(+4%左右)的情況(後者仍然強勁)。但這一情況短期面臨阻力,我們此前報吿《美國政策“兩難”下的我國出口機會》中指出,減少從中國、東盟等國家進口便宜商品,會短期加劇發達國家通脹壓力,也即發達國家政策面臨“中期鼓勵製造業迴流”、“短期加劇通脹壓力”的兩難,伴隨下半年以來歐美通脹超預期、“控通脹”訴求強化,發達國家也在主動推動進口增速重新向需求水平迴歸,目前發達國家進口增速高基數下仍回升至-1.5%,是支撐我國出口壓力有所緩和的主因。

二、國別線索:對發達國家出口增速回升幅度明顯大於對新興國家,顯示發達國家提升進口的直接傳導

9月我國對發達經濟體出口增速大幅回升6.2pct至-9.0%,其中對英國(+18.1pct至5.3%)、對日本(+13.7pct至-6.4%)以及對歐盟(+8.0pct至-11.6%)出口增速顯著回升,對美國(+0.2pct至-9.3%)出口增速也有所上行。相較而言,對非發達經濟體和地區出口增速(-0.3pct至-6.3%)則有所回落,其中對中國香港(-7.5pct至-10.0%),對東盟(-2.4pct至-15.8%)出口增速回落,對韓國(+7.5pct至-7.0%)出口增速繼續回升,對俄羅斯(+4.3pct至20.6%)出口增速有所反彈。

三、商品線索:回升幅度較大的也是消費需求驅動的領域,也包括此前供給競爭更激勵、主動減少出口的領域

本月四大類商品出口增速均明顯反彈,尤其是消費需求驅動的領域,同時還包括此前受發達國家供給側競爭更激烈、減少進口的汽車等高附加值領域。根據海關公佈的重點商品數據,具體來看,消費電子(+5.8pct至-6.8%)回升幅度較大,其中手機(+13.2pct至-22.8%)、電腦等自動數據處理設備(+6.3pct至-11.5%)均回升明顯,顯示發達國家消費需求強勁的同時、也在推動相關產品進口回升。此外汽車(+10.0pct至45.4%)等回升幅度也相當明顯,結束今年4月以來持續下滑勢頭。與此同時,加工貿易為代表的能源資源(+6.3pct至-8.2%)和紡織服裝(+2.9pct至-7.7%)等低附加值商品增速也有所回升,也受益於發達國家終端需求仍強的傳導。

四、進口方面,大宗商品價格普升暫抑進口量,加工貿易進口穩定,回暖或源於消費品,顯示內需仍在温和改善路徑中。

9月進口(美元計價)同比回暖1.1個百分點至-6.2%,或顯示內需仍在温和改善路徑之中。大宗商品價格高升暫時抑制進口數量,9月大宗商品價格普遍走強,帶動進口價格同比走高,如原油(+11.2pct至-12.1%)、鐵礦石(+2.5pct至6.4%)、銅(+6.9pct至8.4%)和大豆(+2.7pct至-20.5%)。這令我國進口暫弱,其中原油(13.7%)、鐵礦石(1.5%)、銅(-1.4%)和大豆(-7.3%)進口數量同比分別回落17.2、9.1、20.2和37.9個百分點。另外,加工貿易方面,機電產品進口增速(-0.4pct至-9.9%)小幅回落,其中自動數據處理設備(+5.3pct至-5.5%),汽車及零配件(+3.0pct至-4.7%)有所改善,而集成電路(-6.7pct至-17.0%)偏弱。

五、發達國家短期正從“需求強、進口少”轉為“需求強、進口升”,我國短期出口壓力將迎來緩和

出口是海外供需匹配後的結果,前期出口承壓並非來源於“海外缺需求”,而是“海外有需求、但減少進口”,發達國家供給側鼓勵本土製造業。超額儲蓄兜底與實際收入回升持續支撐發達國家需求,尤其是美國財政通過持續減免居民社保繳費和繳税,抵消了經濟轉弱過程中工資性收入的收縮,推動美國居民實際收入增速回升。但在需求強勁過程中,發達國家主動減少進口、鼓勵本土製造業供給,在此過程中也形成了貿易保護等“逆全球化”思潮,但這一過程也客觀面臨“通脹壓力”約束。但在經歷近一年的主動性減少進口後,美國通脹壓力仍然較大,美聯儲已進一步傳達出“短期控通脹”的訴求,歐央行前期也在強化“控通脹”導向,9月再次加息。這意味着發達國家進口增速難以持續大幅低於需求,目前已有所回升,相應拉動我國出口。

“需求強、進口少”勢必加劇通脹壓力,發達國家已在持續強化“控通脹”訴求,將對應緩和24Q2之前我國出口壓力,明年出口預計“倒U型”。需求強勁過程中發達國家“中期製造業迴流”與“短期控通脹”產生矛盾,近期發達國家央行“控通脹”訴求強化,也在推動本國進口增速重新向需求迴歸,在此過程中,我國短期出口壓力將有所緩和,根據需求-進口-出口的對應數量關係,我們維持年底出口增速低基數下回升至11%左右判斷不變。本輪出口增速上行或將持續至24Q2,之後在美國經濟“硬着陸”風險增加(領先指標顯示美國信貸條件惡化影響半年後的美國失業率)背景下或有所回落,明年出口走勢整體預計呈現“倒U型”。明年下半年重點關注新興國家向擴內需轉型、拉動我國出口的結構性機會。實際上,我國對新興國家出口數據已呈現出內需商品(汽車、鋼材、塑料等)增速、持續高於發達國家外需驅動的加工貿易品(電子設備)的情況。(詳見專題《新興國家轉型與我國出口潛在韌性》)

風險提示:美國居民超額儲蓄加速消耗,全球產業鏈重構,新興國家轉型不及預期。

注:內容節選自申萬宏源2023年10月13日研報《美國政策“兩難”下的我國出口機會——8月外貿數據分析》,證券分析師:屠強 賈東旭 王勝