本文來自格隆匯專欄:國泰君安證券研究,作者:謝皓宇團隊

摘要

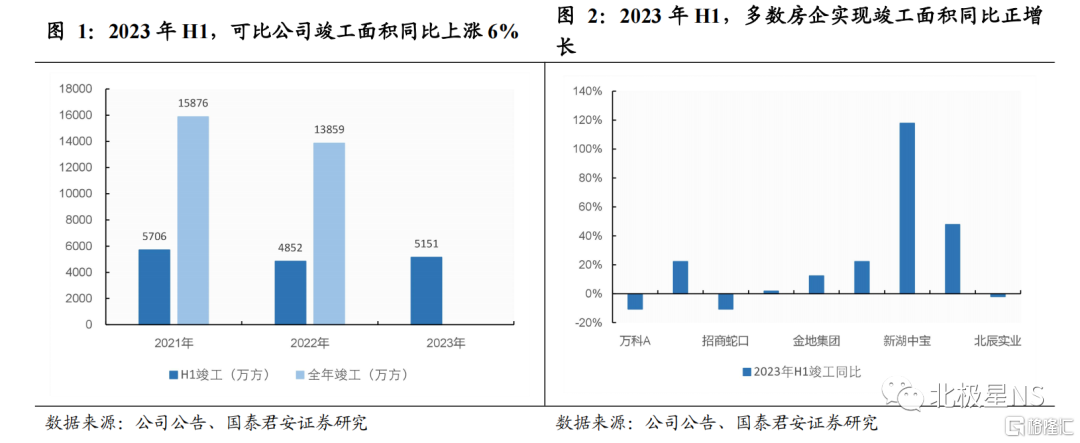

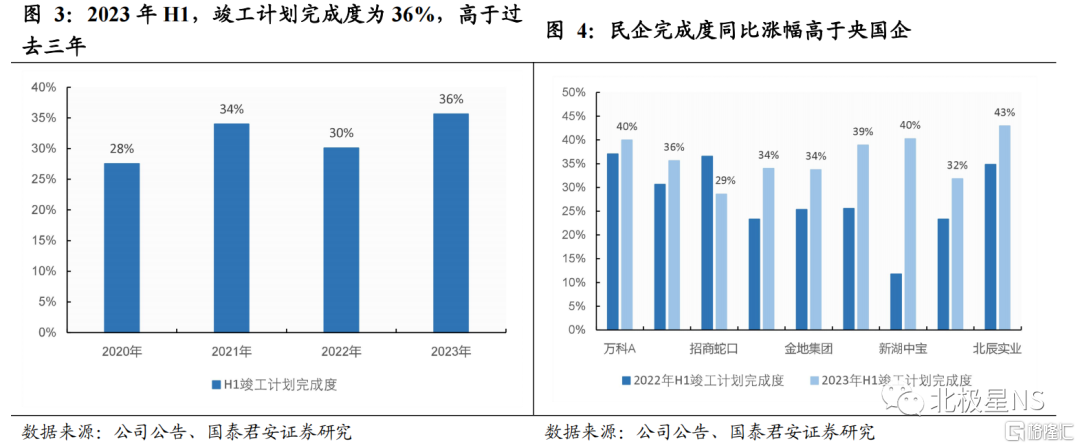

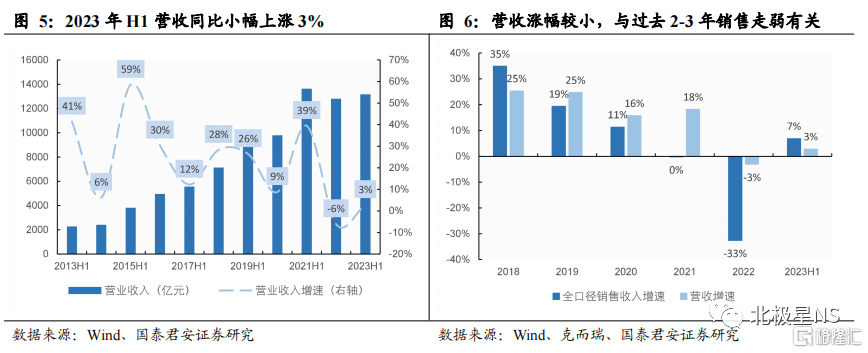

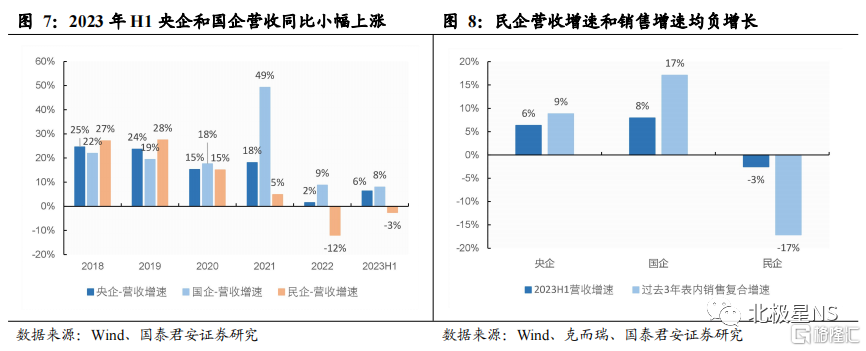

①2023年房企竣工提速,央國企結算速度逐步修復,民企結算繼續萎縮。1)從竣工端看,可比公司竣工同比提升6%,2023年上半年已完成全年竣工計劃的36%,顯著高於過去三年;2)重點房企營收由負轉正,同比小幅上升3%,其中央企、國企、民企營收分別同比增長6%、8%、-3%,可見央國企營收增速正在逐步改善,民企營收仍在萎縮。

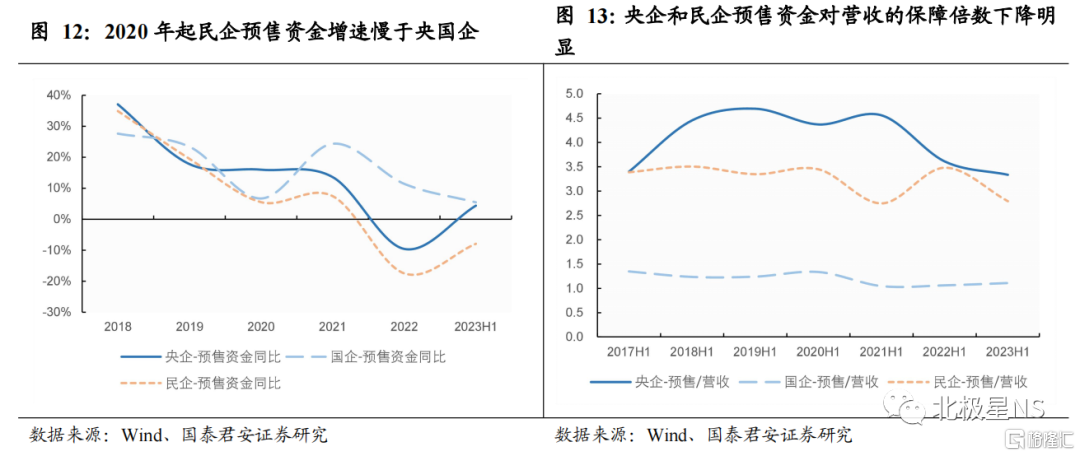

②由於預售資金的快速回落,未來業績保障成“難題”。一方面房企結轉加快,另一方面主要由於預售資金(合同負債+預收賬款)的快速回落,造成業績保障倍數回落至2015年水平。與市場銷售情況相匹配,2023年上半年,央企、國企、民企的預售資金增速分別為4%、5%、-8%,增速分化始於2020年,呈現出央國企預售資金增速持續高於民企,與房地產行業下行週期中,央國企市場表現更優的情況相匹配。民企預售資金增速顯著低於央國企,未來存在結算壓力。

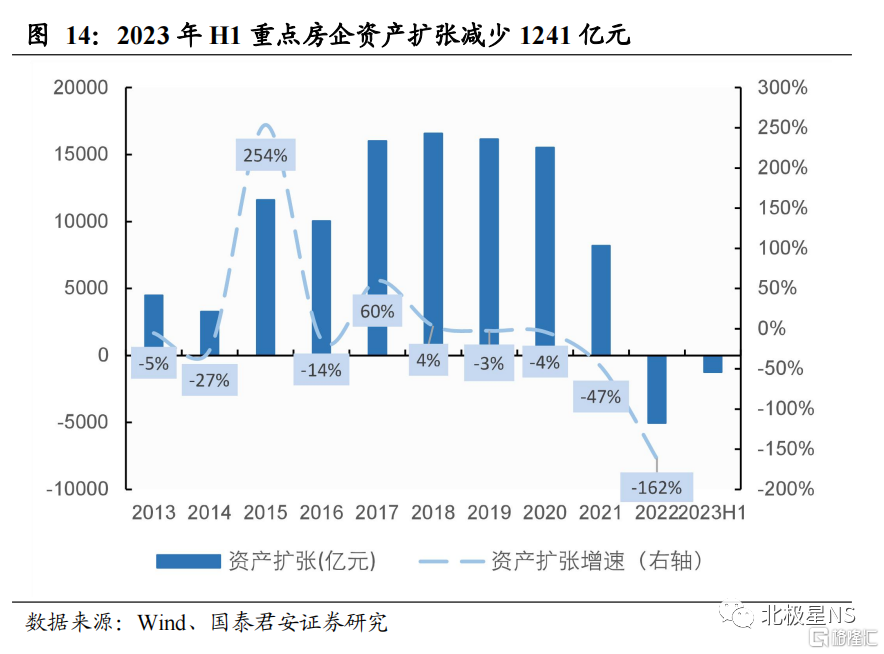

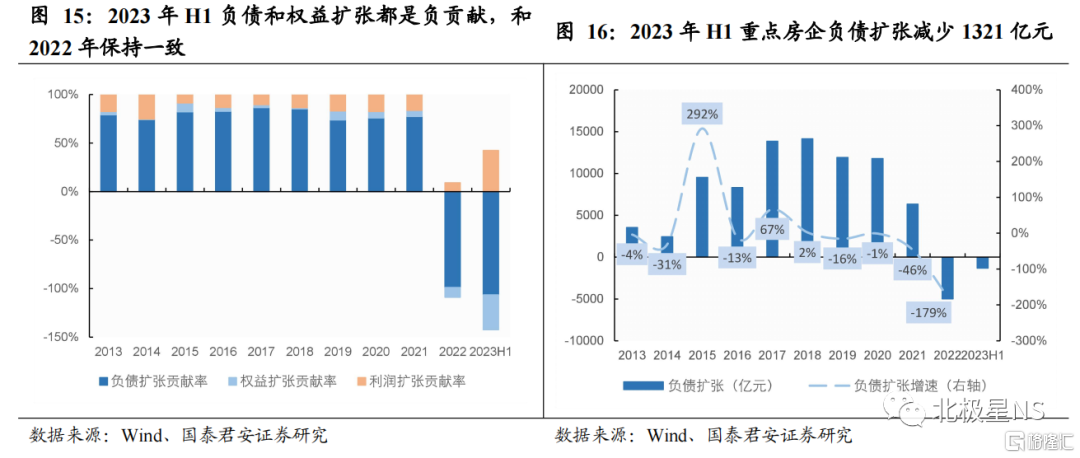

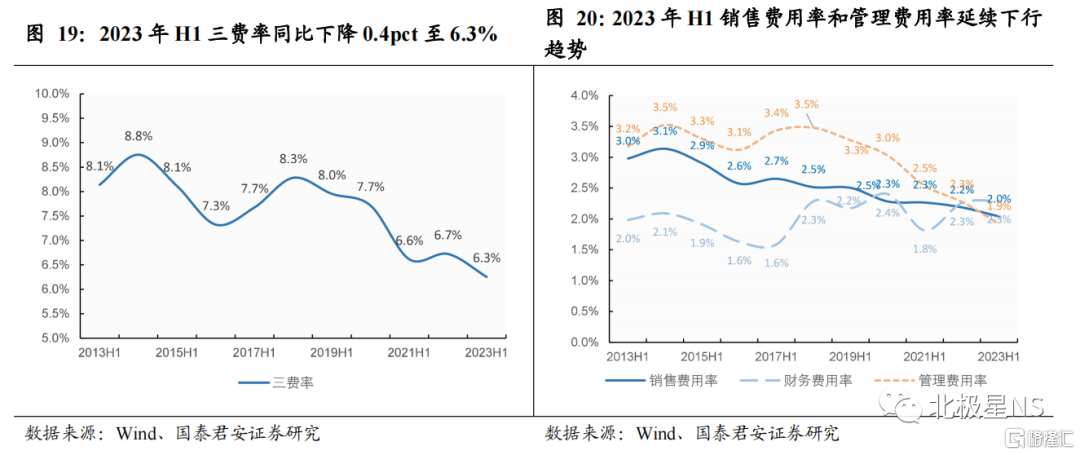

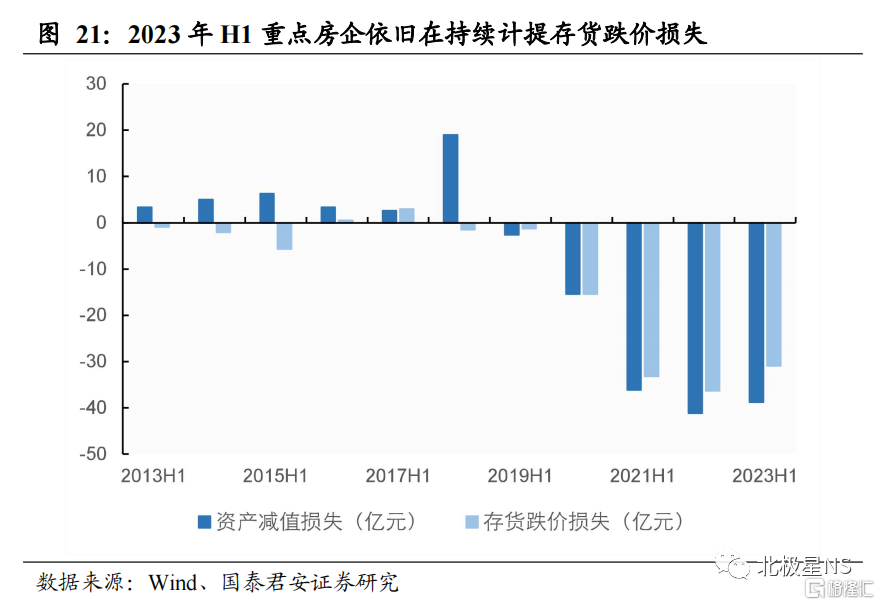

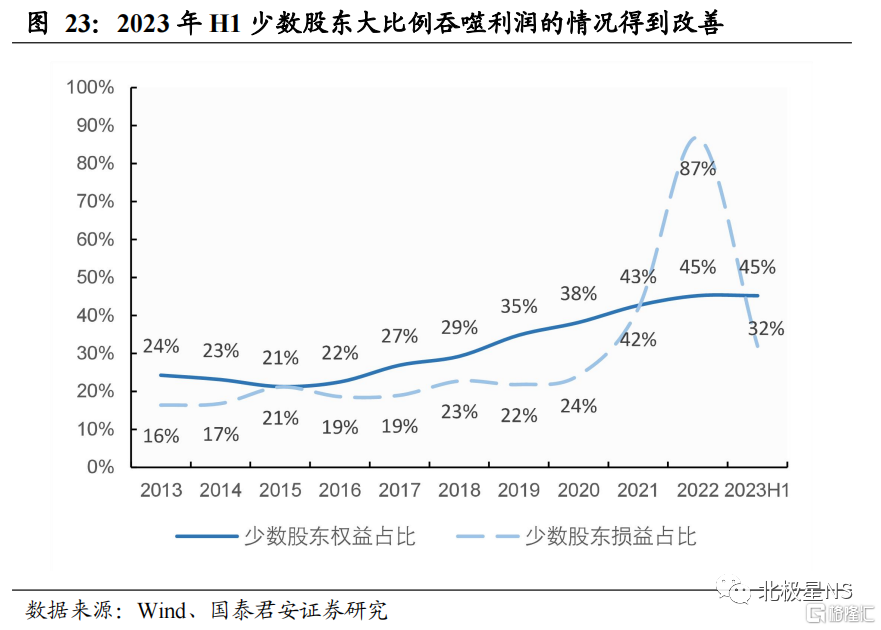

③資產縮錶速度加快,盈利繼續下探。2023年上半年,36家重點房企資產擴張繼2022年出現首次減少後繼續大幅減少1241億元,主要源於負債擴張淨減少1321億元和權益擴張減少444億元。2023年上半年房企毛利率和淨利率再次創新低,主要原因是:1)高價地被套,房企從2018年便開始計提存貨減值準備,之後每年計提都在創新高,到2023年上半年依然在大幅計提;2)聯合營項目毛利率的下降以及部分項目結算變緩,造成上半年對聯營企業和合營企業的投資收益繼續同比下降7%;3)雖然三費創新低尤其管理費下降明顯,且由於重點房企拿地權益比的提升,少數股東吞噬利潤的情況得到改善。但綜上,47%的房企毛利率依然繼續下滑,58%的房企歸母淨利率也在繼續下滑。

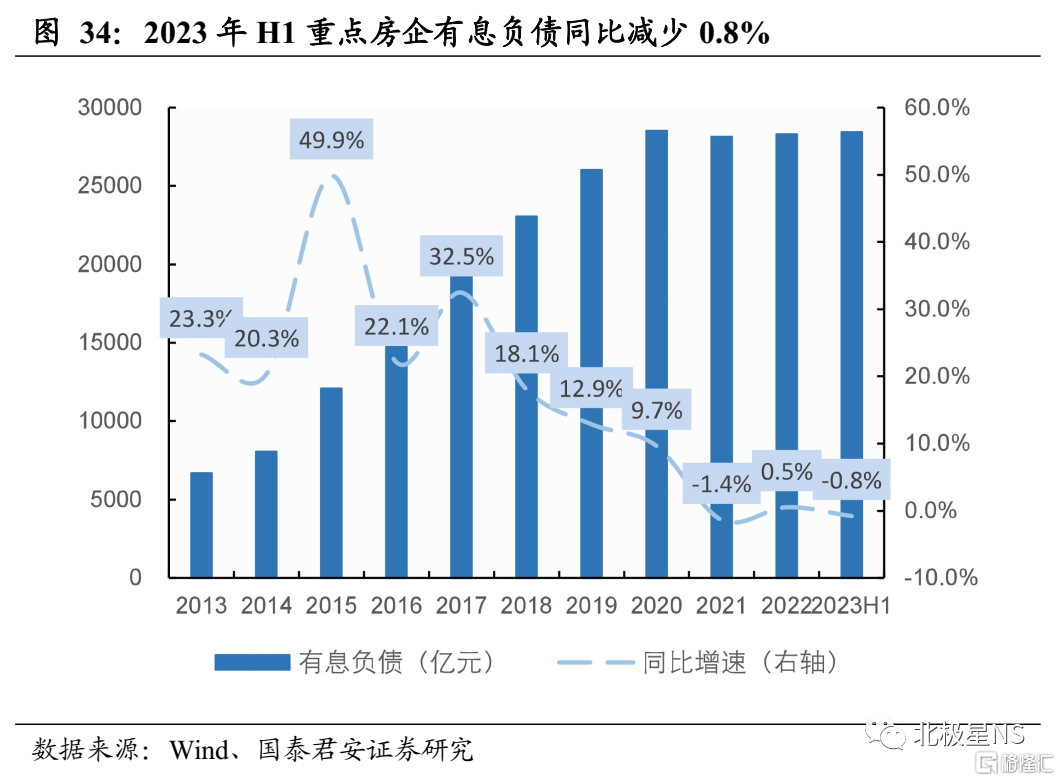

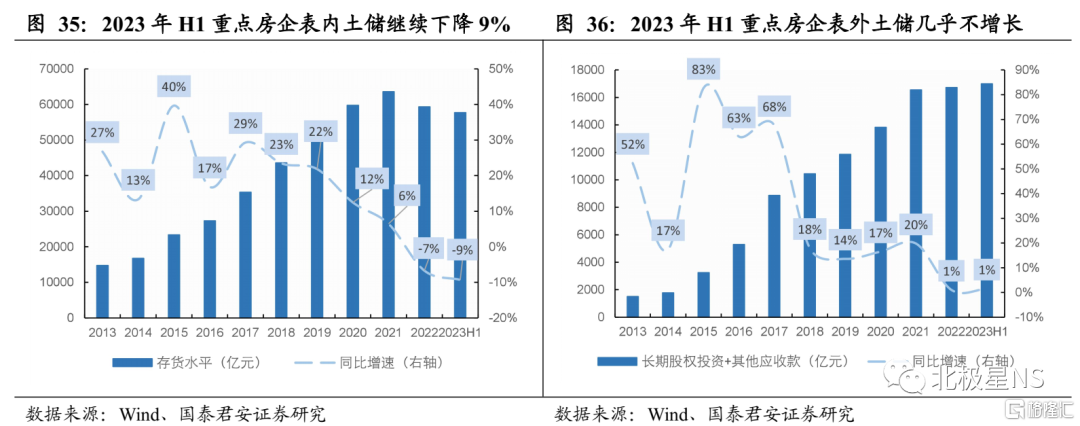

④積極換倉去庫存,土儲加速收縮。一方面,進入2023年房企繼續降槓桿縮表,重點房企有息負債規模持續縮減0.8%,重點房企資產負債率(扣除預收賬款和合同負債)降至70.9%,回落至2015年水平;另一方面,由於融資紅利和土地紅利的消失,在降槓桿過程中,房企土儲從2022年開始縮減。進入2023年,房企在拿地端決策更為謹慎,拿地同質化嚴重帶來核心地塊溢價率高企搖號,重點房企表內土儲繼續縮減9%,表內土儲加速收縮,表外土儲也幾乎不增長,以往賺取級差地租的模式被打破,而優秀的房企將享受管理紅利。維持階段性推薦開發版塊,關注一線城市本土企業,受益首開股份、京投發展等,龍頭如保利發展等依然是中期配置首選,全年繼續推薦園區公司,中新集團、招商蛇口等。

風險提示:1) 政府重新放開前融、再走土地金融模式;2)融資調控超預期,導致縮錶速度過快;3)銷售回款不及預期,從而帶來的信用違約風險。

1.竣工提速,但未來業績保障成“難題”

1.1.竣工結算加快,計劃完成度較高

“保交樓”政策推動下,2023年上半年樣本房企竣工較2022年上半年提升6%,多數房企竣工提速。1)從總量上看,上半年9家樣本房企竣工面積共計5151萬方,同比上升6%。2)從單個房企上看,多數房企實現正增長,其中新湖中寶增長超100%,僅萬科A、招商蛇口和北辰實業同比下滑。

從全年目標計劃完成度看,2023年上半年已完成全年竣工計劃的36%,顯著高於過去三年。1)從總體完成度上看,上半年9家樣本房企的竣工計劃完成度為36%,高於2020-2021年上半年的水平;2)從單個房企的表現上看,民企的竣工計劃完成度同比恢復更快,其中新湖中寶、中南建設、新城控股的竣工計劃完成度分別同比上升28pct、13pct、11pct。

1.2.央國企結算逐步修復,民企結算還未探底

重點房企營收由負轉正,同比小幅上升3%,但絕對量上仍低於2021年上半年,源於銷售的持續下滑和緊張的現金流。2023年上半年,重點房企營收1.31萬億元,僅同比上升3%。

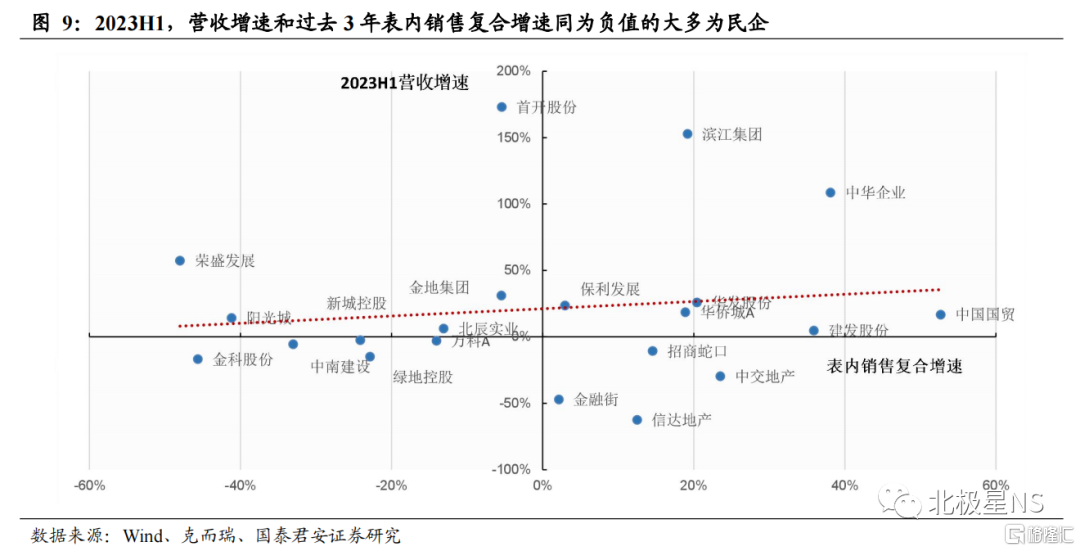

央國企營收逐步提速,但民企仍在下行通道。2023年上半年,央企、國企、民企營收分別同比增長6%、8%、-3%,可見央國企營收增速正在逐步改善,民企營收仍在減少。由於在疫情和資金壓力影響下,房企交付存在壓力,因此我們計算過去3年銷售增速作為營收的先行指標進行對比,結果可見:國企結轉速度恢復略快於央企,但是民企結轉依然在萎縮,受累於過去大幅下滑的銷售。

1.3.業績保障倍數創新低,預售資金加速下滑

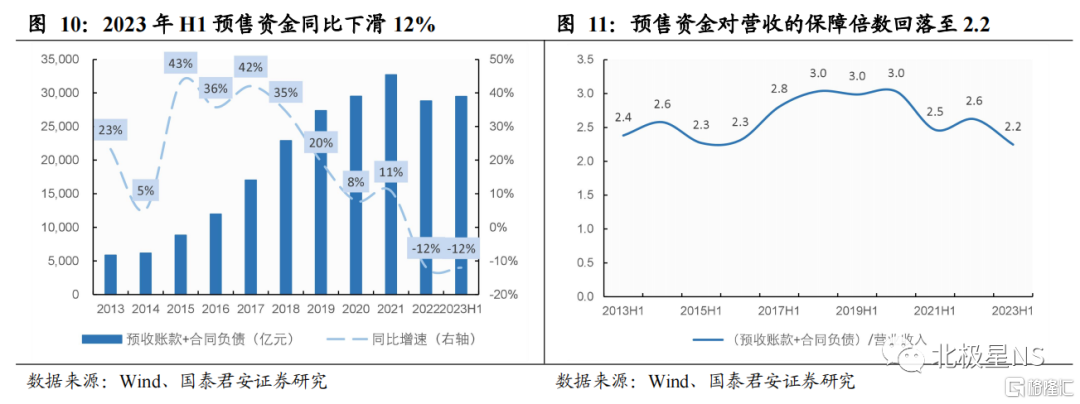

一方面房企結轉加快,另一方面主要是由於預售資金快速回落,造成業績保障倍數回落至2015年水平。重點房企預售資金(合同負債+預收賬款)2023年上半年為2.9萬億元,較上年同期下滑12%,已連續兩年下滑。2023年上半年預售資金對營收的保障倍數下降至2.2,回落到2015年的水平。

與市場銷售情況相匹配,民企預售資金增速顯著低於央國企,未來存在結算壓力。2023年上半年,央企、國企、民企的預售資金增速分別為4%、5%、-8%,增速分化始於2020年,呈現出央國企預售資金增速持續高於民企,與房地產行業下行週期中,央國企市場表現更優的情況相匹配。

2.資產縮表加速,盈利持續創新低

2.1.縮錶速度加快,資產繼續淨減少

2023年上半年,36家重點房企資產擴張繼2022年出現首次減少後繼續減少,共減少1241億元,主要源於負債擴張淨減少1321億元和權益擴張減少444億元。2023年上半年重點房企資產擴張從去年同期的減少241億元擴張至減少1241億元,其中:1)2023年上半年負債擴張繼續減少1321億元,延續了自2019年以來因房企去金融化帶來的負債淨減少趨勢;2)2023年上半年權益擴張繼續減少444億元;3)2023年上半年利潤擴張為525億元,同比下跌12%,考慮到去年同期基數較低,房企盈利端表現依然不佳。

2.2.盈利繼續走弱,利潤率仍在探底

2.2.1.三費新低,管理費率跌破2%

重點房企的三費率同比下滑0.4pct至6.3%,其中銷售費用率和管理費用率下降明顯,財務費用率維持穩定。1)管理費用率同比下降0.4pct至1.9%,由於房企聚焦核心高能級城市,適量清理三四線城市項目,管理半徑的收縮,帶來管理費用率的下滑;2)銷售費用率同比下降0.2pct至1.9%,雖然房地產市場乏力,但部分房企選擇減緩推盤力度或是深耕重點城市等新戰略,帶來銷售費用率的小幅下降;3)財務費用率維持在2.3%。

2.2.2.房價承壓,繼續大幅計提存貨減值準備

2023年上半年重點36家房企繼續計提資產減值損失39億元,存貨減值準備30億元。房企經歷2017年火爆搶地,從2018年便開始計提存貨減值準備,隨着土地溢價率的持續走高,以及房價的承壓,計提幅度持續擴大。

2.2.行業下行,對聯營合營的投資收益持續收縮

2023年上半年重點房企對聯營企業和合營企業投資收益繼2022年大幅收縮後同比繼續下降7%。重點房企的聯營企業和合營企業也受到行業遇冷的不利影響,業績下滑從而造成房企對其投資收益的下降。

2.2.4.權益提升,少數股東對利潤的侵蝕將好轉

由於重點房企拿地權益比的提升,未來少數股東對利潤吞噬的現象將得到扭轉。2022年少數股東對利潤進行大幅吞噬,少數股東損益佔比高達87%,2023年上半年,少數股東權益佔比在45%的背景下,少數股東損益佔比降至32%。

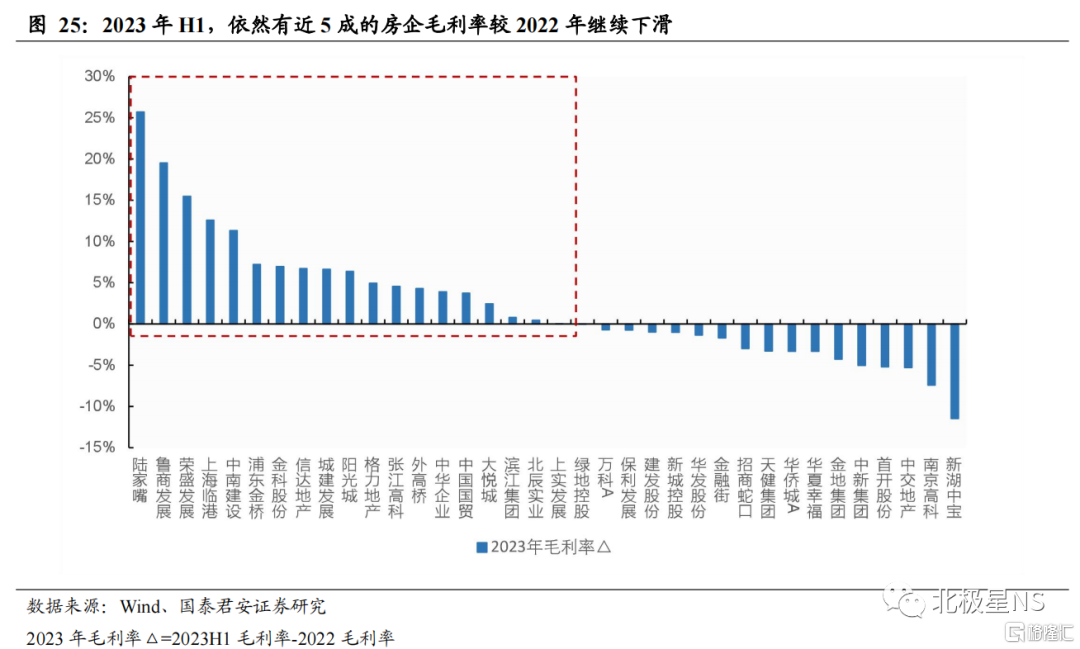

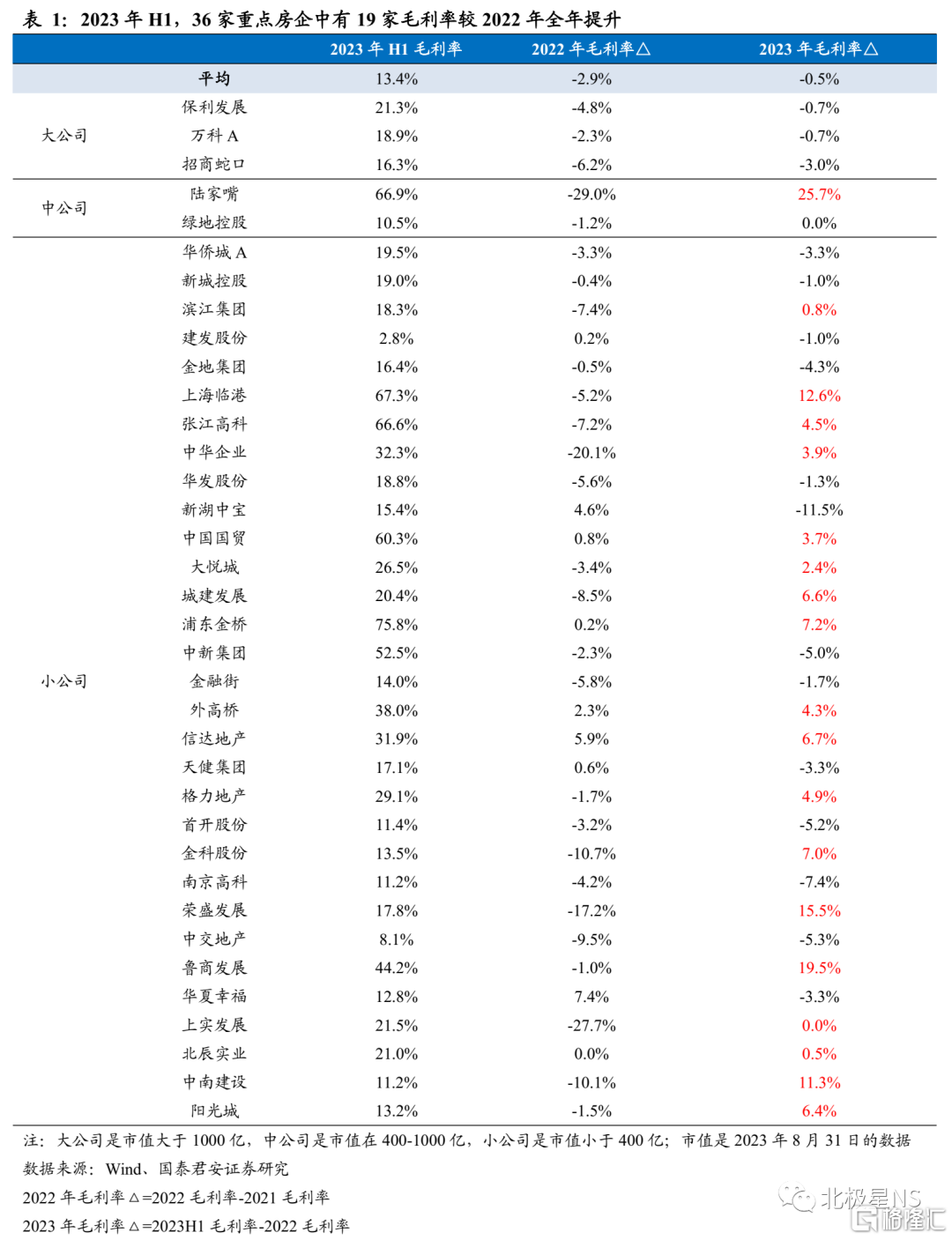

2.2.5.綜上,47%的房企毛利率下滑,58%的歸母淨利率下滑

重點房企毛利率從2019年開始下滑,一直到2023年上半年繼續相較年初下滑0.5pct創歷史新低至13.4%。重點房企毛利率從2016年開始復甦,直到2019年出現下滑。究其原因,2016、2017年為“地王”頻出的兩年,再加上後續土地溢價率的居高不下,而如今部分城市房價出現下跌,房企開始陸續結轉這些高價地項目。

2023年上半年,36家房企中17家出現毛利率下滑,佔比近五成。從單個房企的表現來看,47%的房企2023年上半年的毛利率較2022年全年的毛利率出現下滑,大公司中保利發展、萬科和招商蛇口分別下滑0.7pct、0.7pct和3pct,重點房企中跌幅最大的是新湖中寶、南京高科和中交地產,分別同比下滑11.5pct、7.4pct、5.3pct。

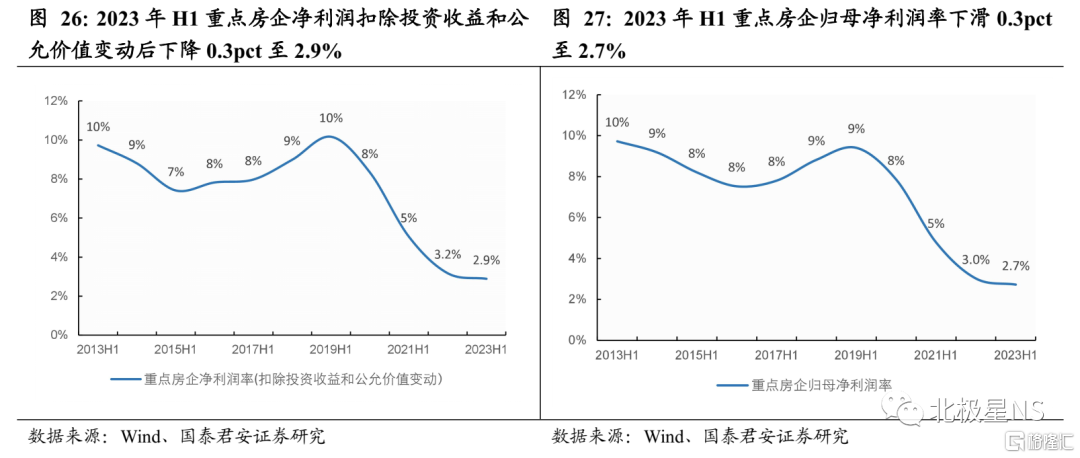

2023年上半年,重點房企淨利潤繼續下滑創歷史新低,但是同比降幅顯著縮小,進入探底區間。淨利率扣除投資收益和公允價值變動後同比下滑0.3pct到2.9%,歸母淨利潤同比下滑0.3pc至2.7%。回溯過去幾年的半年度淨利潤率,從2020年便開始持續下行並創新低,主要還是由於由毛利率下行、聯營合營項目投資收益下滑、減值計提、少數股東利潤吞噬佔比加大等因素造成。

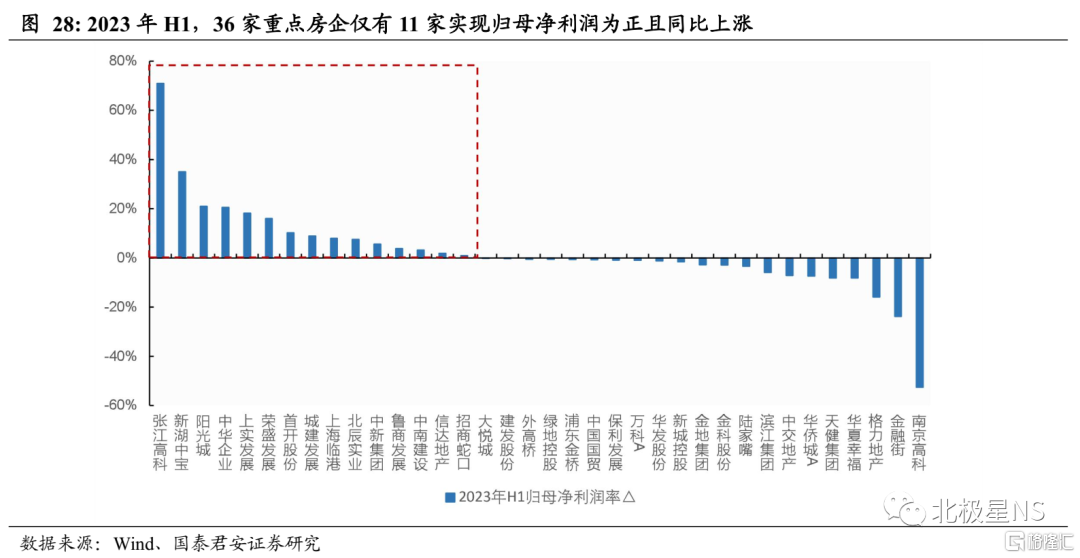

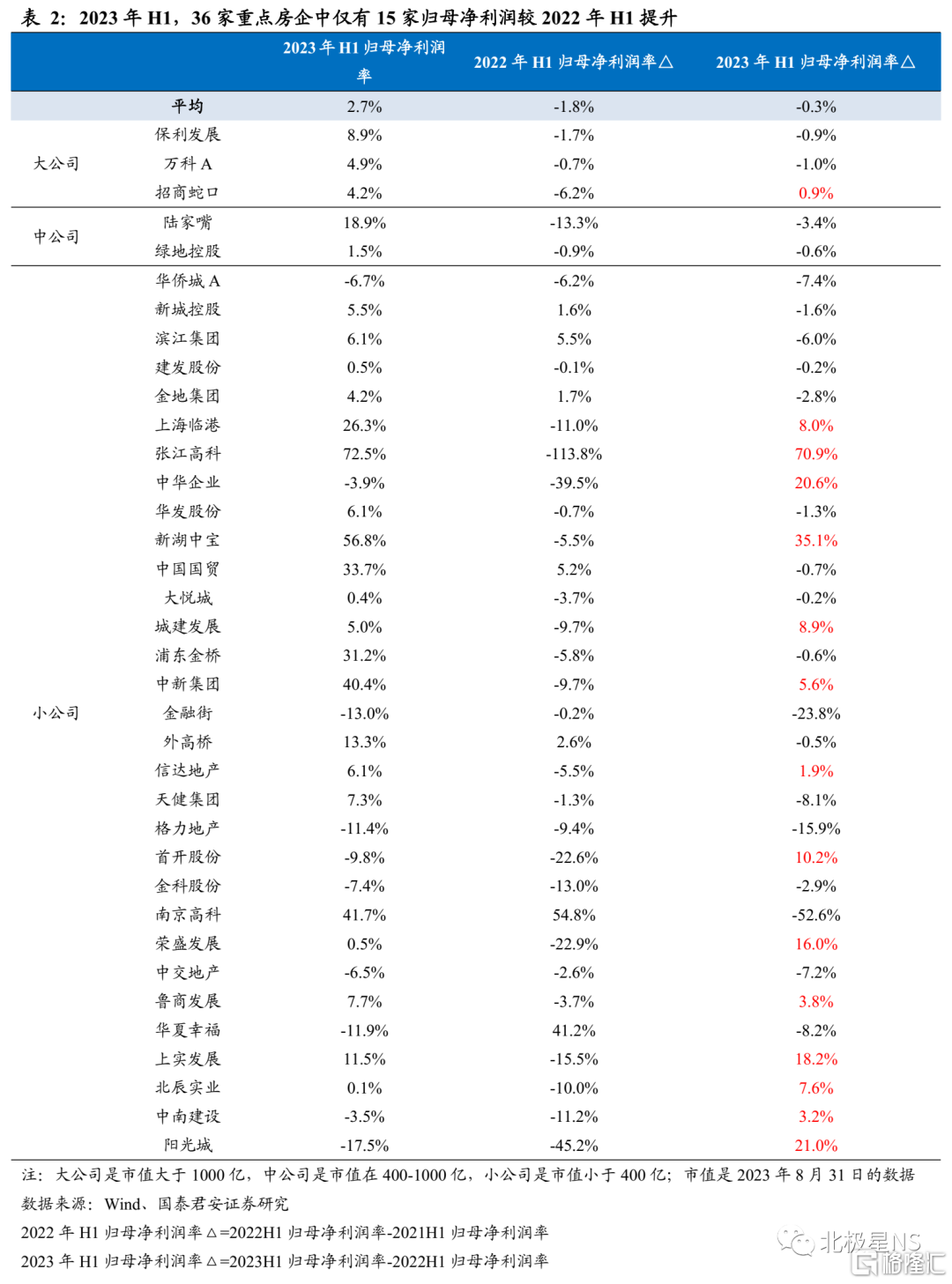

2023年上半年,36家重點房企僅有11家實現歸母淨利潤為正且同比上升。21家房企歸母淨利率同比下滑,4家房企歸母淨利潤率仍未負值但有提升,僅11家房企歸母淨利潤率為正且提升,分別是:張江高科、新湖中寶、上實發展、榮盛發展、城建發展、上海臨港、北辰實業、中新集團、魯商發展、信達地產和招商蛇口。大公司中,保利發展、萬科2023年上半年歸母淨利潤均繼續下滑約1pct。

3.積極換倉,週轉提速

3.1.結構改變,高能城市回款補流

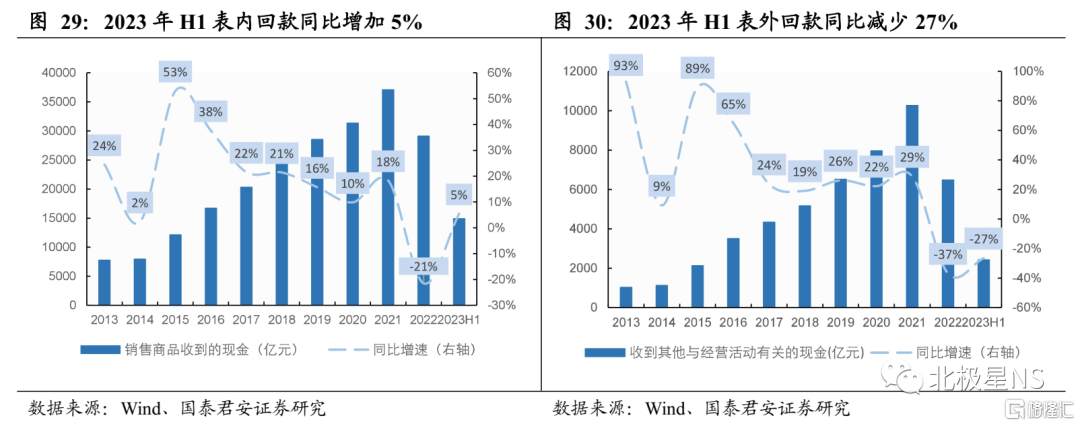

從現金回款的角度來看,由於高能級城市銷售佔比的提升,2023年上半年統計局全國商品房銷售金額同比上升1.1%,克而瑞TOP50房企銷售金額同比上升1.8%,疊加2022年上半年疫情導致的低基數,房企表內回款同比上升。以銷售商品收到的現金代表表內項目的現金回款、以其他與經營活動有關的現金及取得投資收益收到的現金代表表外項目的現金回款,發現表內現金回款與預售房款的表現基本一致。但表外回款跌幅較大,主要由於與聯合營企業及外部公司往來款項減少等因素導致。

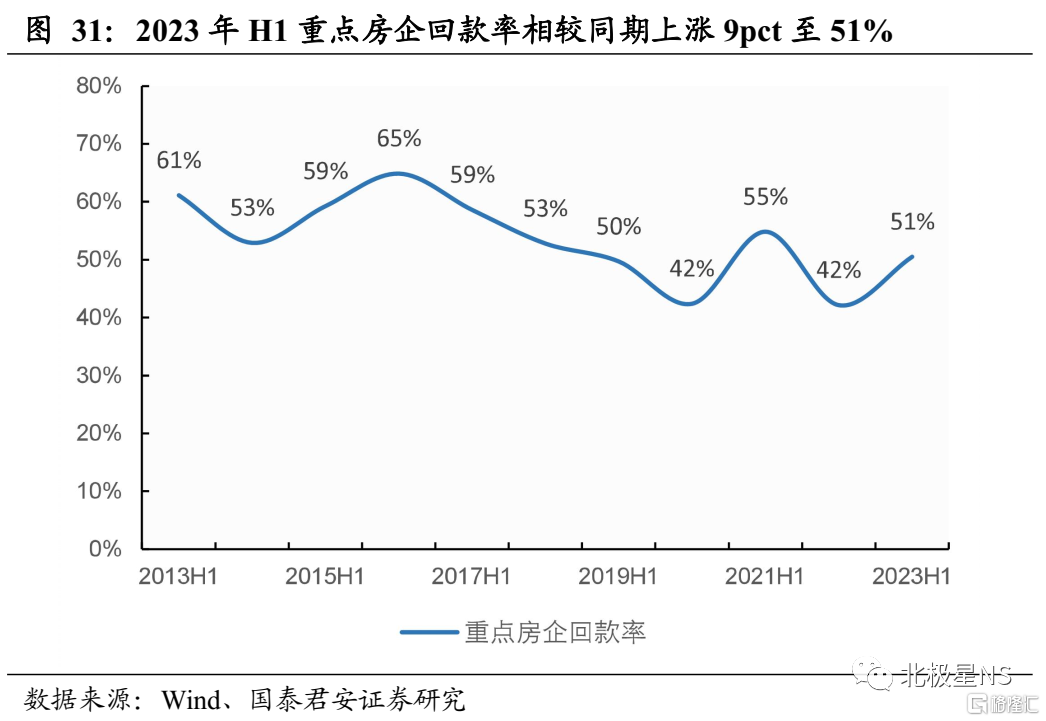

2023年上半年,由於預售資金的大幅下滑,重點房企回款率提升至51%。以銷售商品、提供勞務收到的現金/(預收賬款+合同負債)模擬銷售回款,2023年上半年房企回款率同比提升9pct至51%,主要是因為預售資金的大幅下滑。

3.2.槓桿續降,有息負債小幅收縮

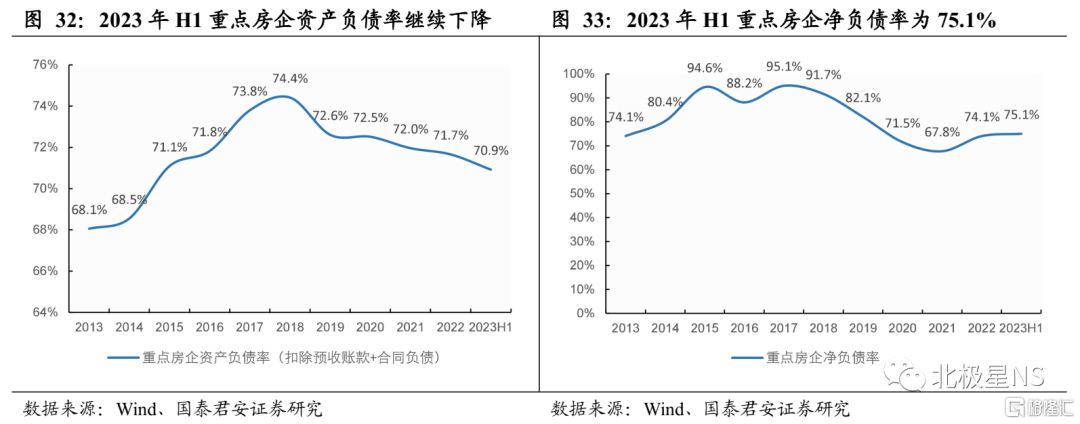

2023年上半年房企繼續降槓桿,重點房企資產負債率(扣除預收賬款和合同負債)降至70.9%,回落至2015年水平;而淨負債率同比上升了1pct, 主要是因為銷售回款大幅下滑,在手現金同比下滑了3%。

3.3.土儲縮降,同質拿地競爭激烈

2023年上半年重點房企表內土儲繼續下滑9%,表內土儲加速收縮。以存貨代表表內土儲,以長期股權投資+其他應收款代表表外土儲,2023年上半年表內土儲增速創新低(同比下降9%),表外土儲增速與2022年保持基本穩定為1%,可見房企土儲已從過去的擴張增速放緩,變為加速收縮。

由於銷售端的表現差強人意,如今房企在拿地端決策更為謹慎,拿地競爭同質化嚴重帶來核心地塊溢價率高企搖號,底價成交和流拍的地塊佔比還是處於高位。2023年土拍市場持續低迷,城市間、地塊間土拍熱度高度分化,僅核心城市的核心地塊參拍人數較多。另外,企業也在不斷拓展多元化的拿地方式,例如產業勾地、城市更新舊改和收併購。

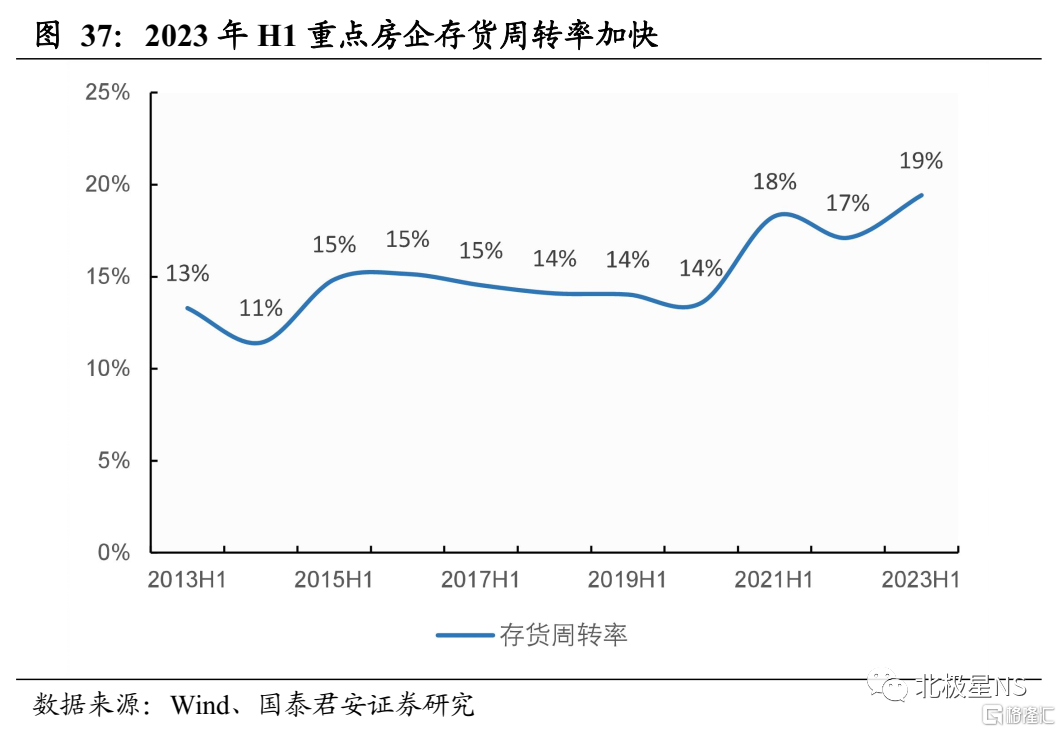

3.4.週轉提速,房企庫存加速盤活

2023年上半年存貨週轉率加快,源自竣工結算的加速和存貨的收縮。一方面房企為了實現資金的快速回籠,重點房企“拿地-銷售-竣工交付”流程加快,尤其在“保交樓”政策推動下,竣工結算加速推進;另一方面,房企拿地速度放緩,存貨進入收縮階段。因此,綜合分母和分子的邊際變化,重點房企的存貨週轉率在2023年上半年實現提速。

4. 風險提示

1) 政府重新放開前融、再走土地金融模式;2)融資調控超預期,導致縮錶速度過快;3)銷售回款不及預期,從而帶來的信用違約風險。

注:本文來自國泰君安發佈的《2023年房地產中報綜述 | 央國企結算修復》,報吿分析師:謝皓宇、白淑媛、黃可意

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。