本文來自格隆匯專欄:國君宏觀董琦,作者:董琦、黃汝南

導讀

8月31日,國務院將嬰幼兒照護、子女教育、贍養老人專項附加扣除標準各提升1000元。我們預計此次調整合計減税約200至400億元,有望增加消費支出120-240億元。總體來看,本次個税調整不會明顯增加財政負擔,對消費增量的提振相對有限,但個税改革的步伐並未停止,未來調整優化的空間仍然很大。

摘要

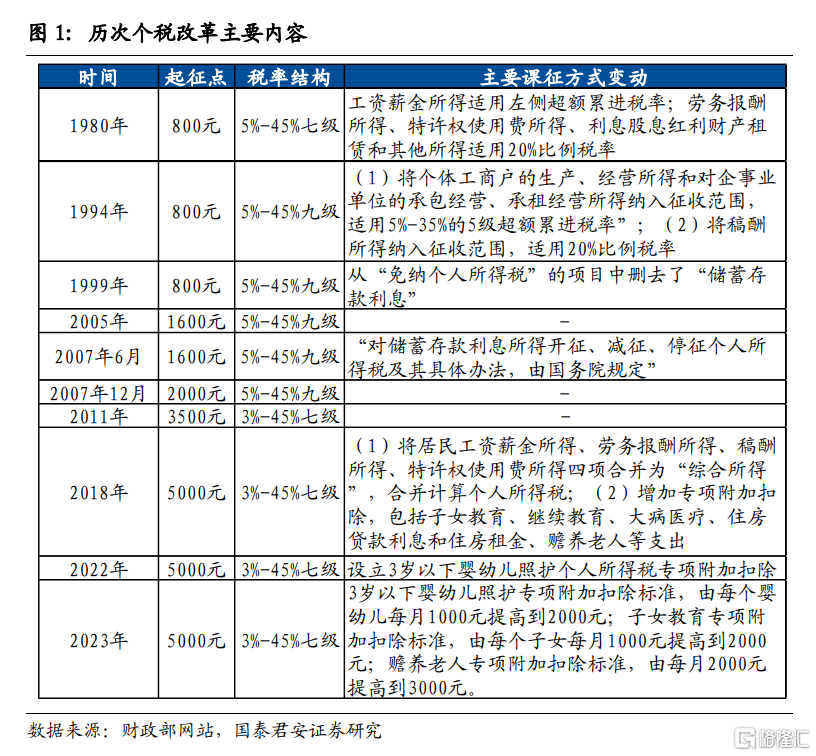

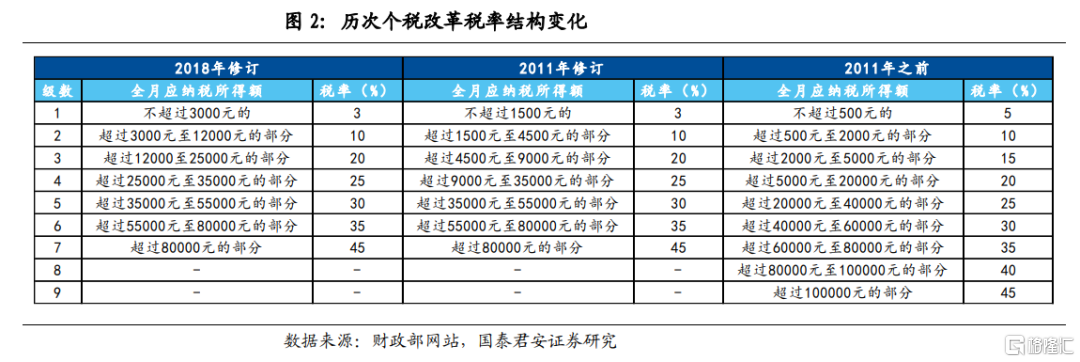

(1)從我國曆次個税改革來看,提高起徵點、優化税率結構、綜合課徵是主流方向。起徵點從1980年的800元提高到5000元;工資薪金適用税率從5%-45%的九級優化為如今的3%-45%七級,低税率檔的級距也有所擴大;從課徵方式來看,專項附加扣除項目不斷完善。

(2)對於居民税收負擔來説,儘管歷史上個税起徵點調整的頻次不高,但2018年以後通過增設各類專項附加扣除,也起到了隱性提高個税起徵點的效果。隱性起徵點最高已超過1萬元。

(3)預計本次個税調整對財政收入的衝擊不大。200-400億的税負減少僅佔2022年税收收入的0.12-0.24%;每年能夠帶來增量消費120-240億元,佔2022年社零總量的0.03-0.06%。儘管如此,個税改革的步伐並未停止,未來調整優化的空間仍然較大。

風險提示:政策落地進度不及預期。

正文

8月31日,國務院發佈《關於提高個人所得税有關專項附加扣除標準的通知》(國發〔2023〕13號),自2023年1月1日起,3歲以下嬰幼兒照護、子女教育、贍養老人專項附加扣除標準各提升1000元;在此前的8月18日,財政部、税務總局發佈公吿,將全年一次性獎金單獨計税的政策延長至2027年底。針對居民收入端的税收優惠政策接連落地,有望提振消費需求。

1.歷次個税改革回顧:提高起徵點、優化税率結構、綜合課徵

從我國曆次個税改革來看,提高起徵點、優化税率結構、綜合課徵是主流方向。我國於1980年首次通過《中華人民共和國個人所得税法》後,分別於1994年、1999年、2005年、2007年(兩次)、2011年和2018年進行了7次修訂。

從工薪扣除標準來看,起徵點逐漸提高,從1980年的800元,提高至如今的5000元。2005年的第三次個人所得税修訂將起徵點由800元提升至1600元,為1980年後的首次上調。並且在隨後07年第五次修訂、11年第六次修訂以及18年第七次修訂中起徵點分別上調至2000元、3500元和5000元。

從税率結構來看,工資薪金適用税率從5%-45%的九級優化為如今的3%-45%七級,低税率檔的級距也有所擴大。

從課徵方式來看,2018年第七次改革首次將工資薪金、勞務報酬、稿酬和特許權使用費等四項勞動性所得實行綜合徵税,並首次增加子女教育支出、繼續教育支出、大病醫療支出、住房貸款利息和住房租金等專項附加扣除。2022年起,又增設3歲以下嬰幼兒照護附加扣除。

2.本次個税調整對減輕居民税負的影響

對於居民税收負擔來説,儘管歷史上個税起徵點調整的頻次不高,但2018年以後通過增設各類專項附加扣除,也起到了隱性提高個税起徵點的效果。我們定量測算了此次個税政策調整對居民税收負擔的減少以及對消費的潛在提振幅度。

第一步:將“萬元”月度收入人羣作為政策目標人羣

根據個税納税公式:

應納税所得額=月度收入-5000元(起徵點)-專項扣除(三險一金等)-專項附加扣除-依法確定的其他扣除

本次個税抵扣調整前,無需繳納個税羣體的月收入最高水平為11600元,其中構成包括免徵額5000+專項扣除2000+專項附加扣除4600(嬰兒照護500+子女教育500+贍養老人2000+繼續教育400+住房貸款、租金1200)。需要注意的事,嬰兒照護及子女教育專項附加均為父母平攤,所以父母每人各扣除500元。

考慮到並不是每個人都滿足最高水平,因此我們將此標準放寬至10000元。根據北師大中國收入分配研究院數據,中國月入過萬人數約854萬人。

第二步:計算具體減税額

本次個税調整在原來的基礎上進一步提高了2000元抵扣標準(嬰兒照護500+子女教育500+贍養老人1000),嬰兒照護及子女教育專項抵扣均按父母平攤。

我們分別採用10%和20%的邊際税率進行測算,10%對應月收入水平為17000元,20%對應收入水平為30000元。若月度收入大幅超過“萬元”的人羣佔比更高,則結果將更接近20%税檔測算結果,反之則更接近10%檔測算結果。

10%税率測算:2000*10%*12月*850萬=204億

20%税率測算:2000*20%*12月*850萬=408億

3.本次個税調整對財政收入和消費的影響

預計本次個税調整對財政收入的衝擊不大。200-400億的税負減少僅佔2022年税收收入的0.12-0.24%,相對於我國2022年16.7萬億的税收收入而言,本次個税調整對財政收入的衝擊不大,而且刺激消費所增收的消費税可以在一定程度上彌補個税的減少。

此次個税調整預計每年能夠帶來增量消費120-240億元,佔2022年社零總量的0.03-0.06%。雖然對消費刺激力度較小,但減税效果整體惠及居民生活的方方面面且具有持續性,有利於進一步減輕家庭撫養贍養負擔,更好保障和改善民生。

儘管此次改革帶來的增量消費規模不大,但個税改革的步伐並未停止,未來調整優化的空間仍然較大。我們在前期報吿《共同富裕之下的税改可能還有哪些》中指出未來個税改革的三大方向:一是擴大個人所得税課税範圍,調整課税結構;二是專項附加扣除體現地區和個體差異;三是注重培育中等收入羣體,適當提高起徵點或降低最高邊際税率。

風險提示:政策落地進度不及預期。

注:本文來自國泰君安發佈的《【國君宏觀】個税政策調整效果幾何?——國泰君安宏觀週報(20230910)》,報吿分析師:董琦、黃汝南

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。