關於通過融券實現T+0交易來做空A股的爭議依然持續發酵。

這個策略是如何在實際操作層面實現精準套利?其規模有多大?利益關聯方是否涉及違規?這一切都是大家關心的謎團。

很多人都低估了融券做空帶來的影響。

其實回看這兩年來先是被爆炒多倍後又暴跌腰斬的各種龍頭股中,大量的都出現了融券交易激增的情況,而且不少股票在融券激增之後,很快出現了持續大跌的走勢。

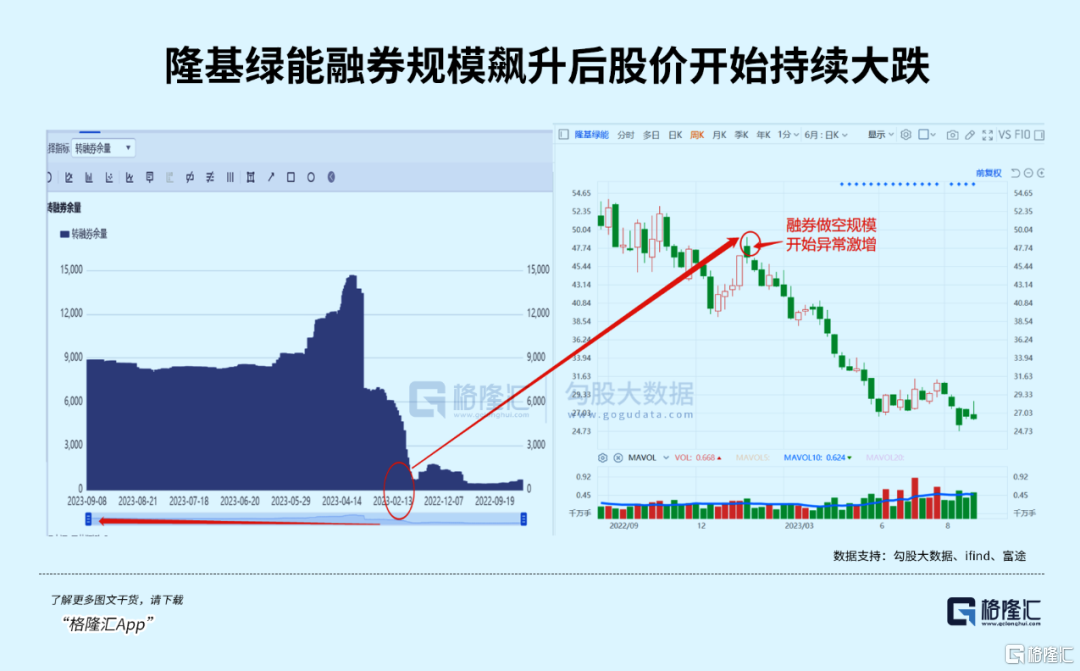

比如光伏一哥的隆基綠能,今年初開始出現大量融券做空,之後股價開始從50元附近一路下跌至26元附近,接近腰斬,聯動性非常明顯。

更關鍵的一個變化是,在今年初轉融通證券出借交易新規出爐後,註冊制下的科創板和創業板企業再次成為了融券做空的最大狂歡場所。

所以融券做空成為股價下跌的重要推手,是不容置疑的實錘。

只是這背後,還有多少令人細思震驚的真相?

01

融資融券,由於設有一定的門檻限制,成為A股只有少部分人才能擁有的權利。

據數據,截至今年7月底,A股信用賬户(可融資融券)共有663.23萬個,只佔2億A股總賬户數的3%,其中個人賬號658萬個(包括一人多户),機構賬號5.06萬個。

但融資融券賬户所產生的交易額在A股每日總成交額中超過7%,在部分個股中甚至超過10%,對股價的影響力很明顯。

對於融券做空,A股從總量來看,至少有三大現象。

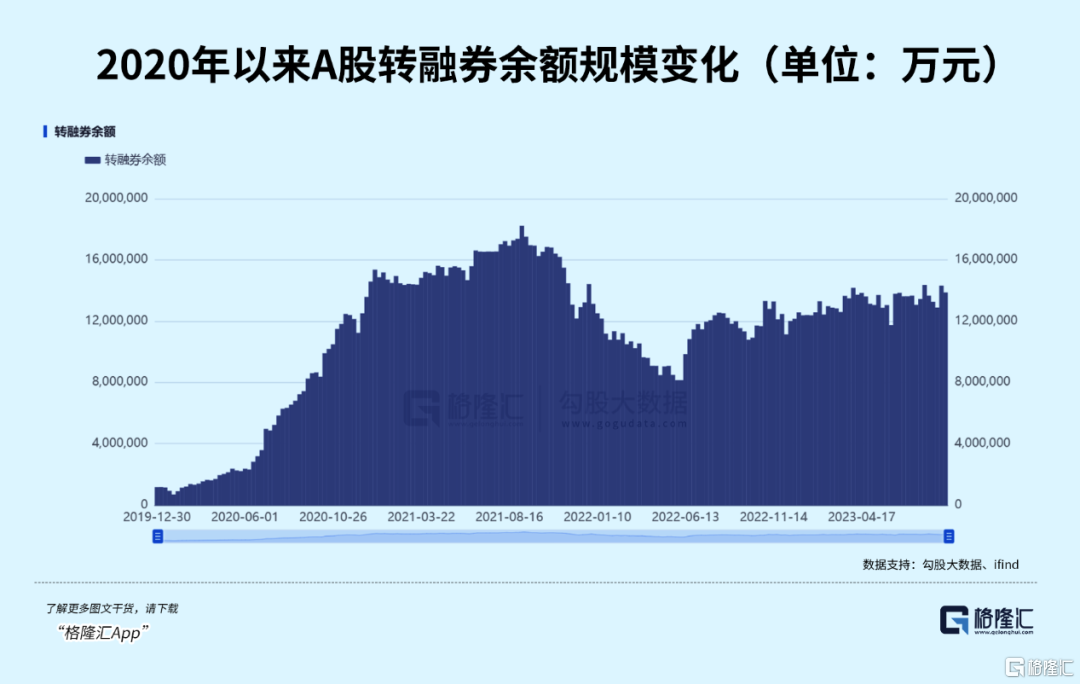

一是,整個融券規模變化與行情升跌具有很高一致性。在2021年四季度,A股融券餘額打破新紀錄,一度超過1900億元,不久後,深成指從15000點連續單邊回落至10000點附近,下跌幅度高達30%。

在2022年7月份的又一波融券增量小高峯之後,深成指也再度跟着出現加速下跌,幅度累計接近20%。

二是,在A股融券交易中,很大部分來自科創板和創業板企業。尤其是今年初開始,來自科創板企業的融券標的佔據了絕大多數。

科創板和創業板之所以對融券規模的相關性比滬指更多,因為滬指是傳統大藍籌所在地,不僅體量大,而且估值一直偏低,並不適合資金高位做空。

而和創業板充斥大量熱炒的賽道概念,估值泡沫顯著高企,因而對於資金做空的吸引力更高。

三是,券源稀缺,往往只有大機構才能拿到有做空價值的券源。A股的融資融券結構比例懸殊,非大藍籌的券源長期稀缺。所以當某隻股票被炒高後,普通的融資融券賬户幾乎不可能拿到券源來做空。

之前被人人喊打的量化交易之所以無往不利,關鍵就在於它們的交易規模非常龐大,更有實力拿到券源,券商也更願意提供(量大又高頻,可帶來豐厚佣金)。

這好比一個遊戲,有少部分人可以合法開掛,這就註定了這個遊戲,不可能平等。

02

在今年初,中證金髮布一則關於“轉融通證券出借交易實施辦法(試行)”的重磅政策。

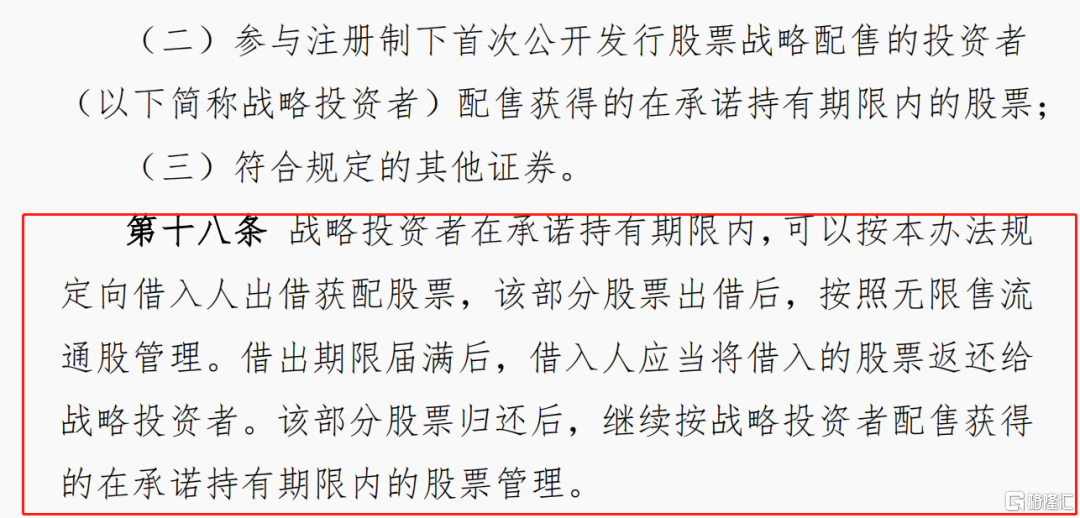

新規指出,證券出借的標的證券範圍包括參與註冊制下首次公開發行股票戰略配售的投資者配售獲得的在承諾持有期限內的股票。其中的第十八條明確規定:戰略投資者在承諾持有期限內,可以按本辦法規定向借入人出借獲配股票,該部分股票出借後,按照無限售流通股管理。

來源:深交所

同時,新規還將轉融券費率差也統一降低至0.6%,並取消轉融通業務保證金比例檔次最低20%的限制。

是的,你沒看錯!

戰略投資者在承諾持有期內的股票,可以出借,而且還調低了手續費和保證金。

這個新規,固然對為協助企業得以上市融資發展提供了很大的助力,尤其是在當前複雜宏觀環境下,有其特殊意義。

但不可否認的是,這也大幅增加了可以賣出做空的泉源。

由此,A股的融券做空,迎來了又一波大規模的狂歡。

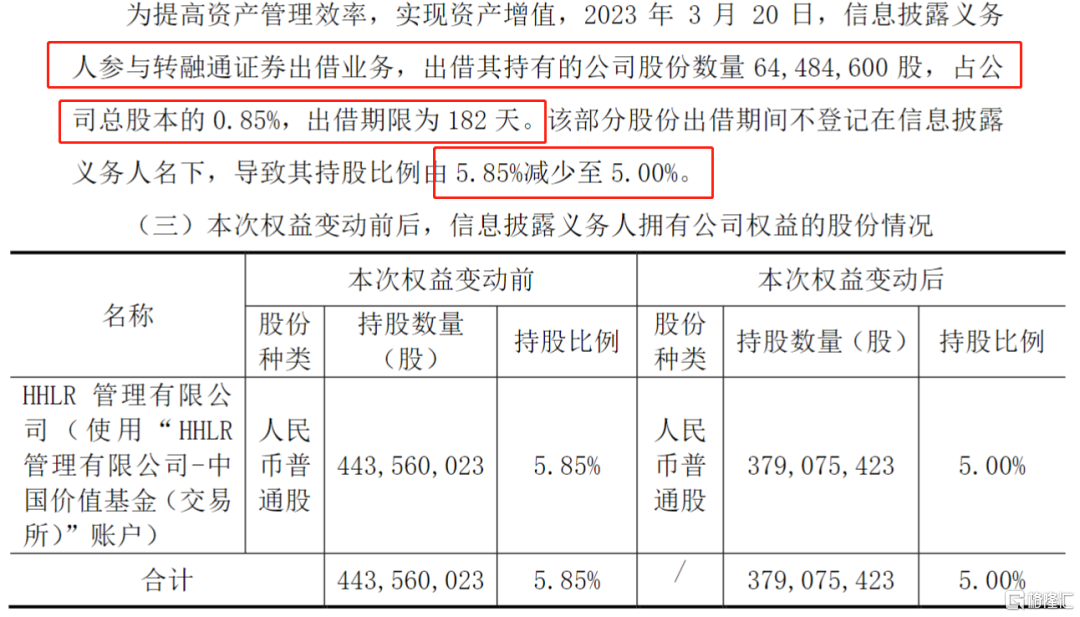

上面提到的隆基綠能,就是其中的一個典型代表。在新規出台後,很快就有大量融券出現,在一個月後,主要股東HHLR也通過轉融通渠道出借了6448.46萬股,合計總股本的0.85%。

來源:隆基綠能公司公吿

結果可想而知,大量的融券做空單出現,隆基的股價很快開始連續大跌,即使是其公佈的2022年度業績數據大增也未能阻止做空單的增加。

簡單算一下,如果隆基綠能的股價從該股東於3月20日借出時的38.81元,跌到6月時的26元,那麼這筆券可以淨套現8個億。

然而,由於是走的是轉融通出借(後續要還回來),不算做減持,所以這部分的操作不會反映在股東持股變動上,讓普通投資者挑不出毛病。

至於出借給誰,沒有提及。到底會不會是該股東的某些關聯人,更沒人能知道。

但耐人尋味。

這樣的案例,還有實在太多。

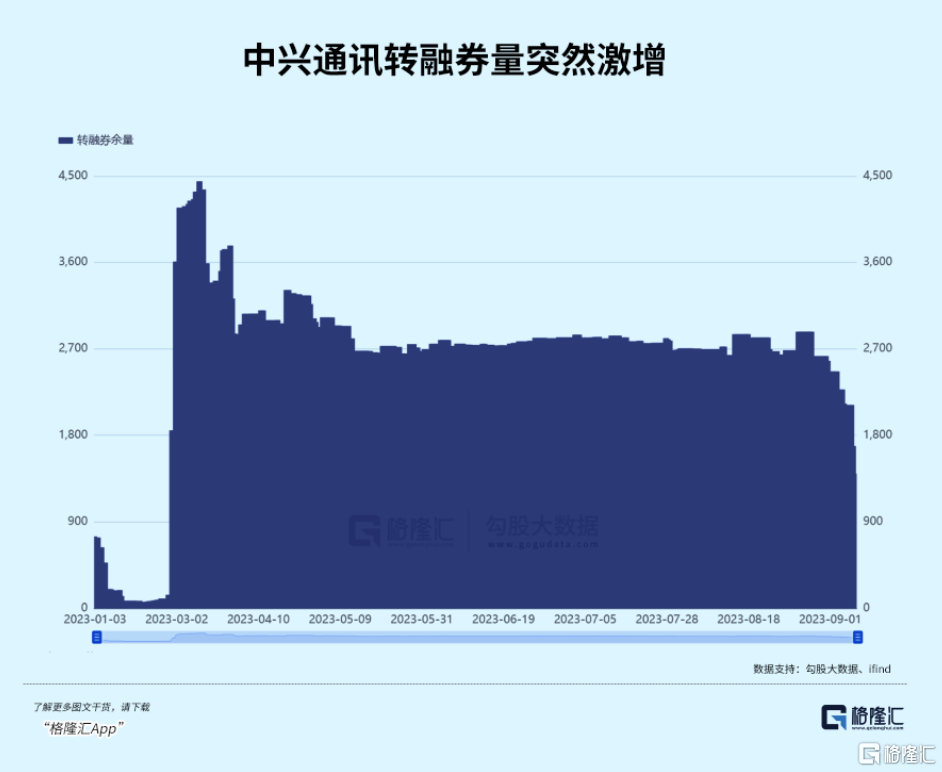

隨便打開一個行業龍頭,恒瑞醫藥、寧德時代、海光信息、中微公司、寒武紀、中興通訊等等,幾乎都有着同類的情況。

有些的空單增量,甚至是在新規出來後就立即赤裸裸的天量增加。

中興通訊,轉融券量幾乎從0立即飆升至近4500萬股:

此外,還有2個同樣非常耐人尋味的現象。

一是在融券做空現象中,有一些是在企業定增獲上市後,被股東開始大規模融券做空,甚至當券源不足,就去找轉融通渠道融券。不排除其他原因,但不得不讓人懷疑,是否有參與定增的股東,在定增上市的同時立即相應換個馬甲來融券做空對沖,來鎖定20%的利潤空間(因為定增可以打8折)。

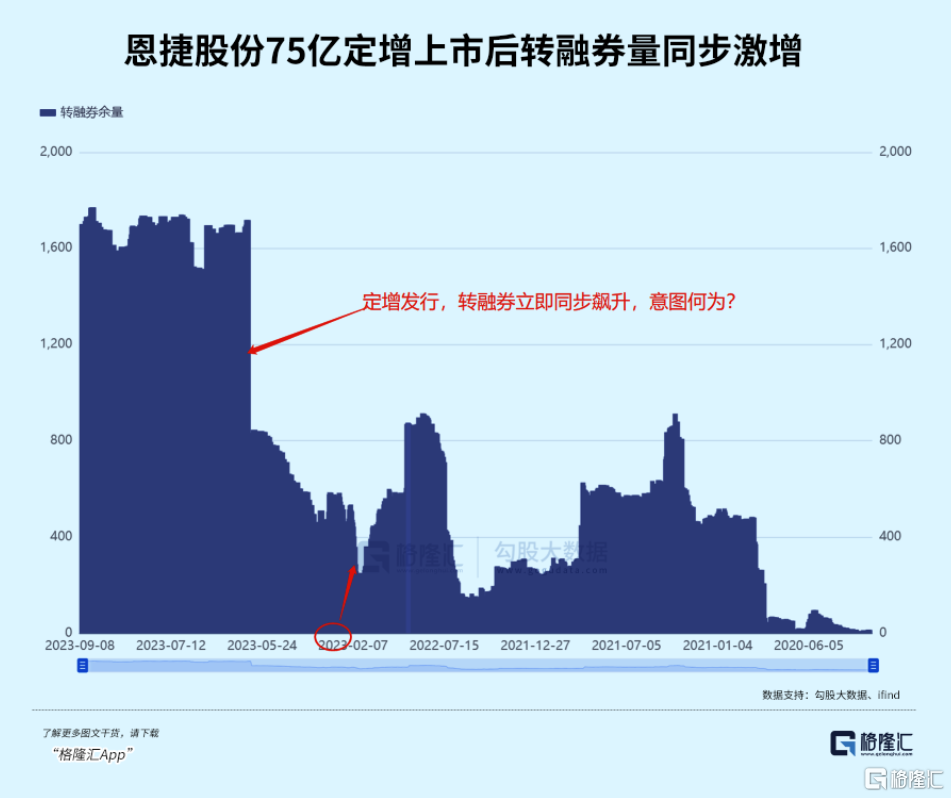

比如恩捷股份,從2021年開始就出現大量融券交易,其中不少都是通過轉融券方式實現的,尤其是在今年6月20日一筆高達75億定增上市,很快,就出現了高達近千萬股的轉融券做空。

這個異常增量,究竟是不是為了鎖定20%折扣收益的參與定增的戰投或其關聯人所謂?不得而知。

客觀來説,定增確實對上市企業來説是個好事,因為確實融到資來搞發展了,但這種奔着拿20%折扣收益來的戰略投資者,對股價表現來説,真的都是好事嗎?

再看看恩捷股份的股價,我們是不是需要去深思什麼?

另一種情況,也讓股民們揪心。

就是新股上市當日就被大量融券做空,而且其中相當部分是來自轉融通,其中就包括了戰略投資者的承諾持有期內的股票。

比如最近較受到關注的康鵬科技,上市首日融券量佔了流通市值的4.8%,碧興物聯的首日上市融券做空量達流通市值的5.6%,信宇人達到了6.65%,金帝股份甚至達到9.35%的高度。

大家都知道,科創板企業上市的市盈率一直很高,甚至有些是虧損上市企業,有些在它們上市之前經過資本運作把估值拔高一大截的不再少數。

這樣的企業很多都是上市即高光的表現 ,給市場帶來很不好的印象。

而這些上市第一天就被融券做空的,背後究竟有多少貓膩,無人能説到得明白。

起碼一點,處於戰略投資承諾持有期的股份可以通過轉融券方式,變相鎖定新股上市最高泡沫時的利潤。

從利益層面考慮,誰的動機最大,很多事情都可以不言而喻。

戰略投資者,在上市新股中的比例,一般都在10以上,最高可以去到50%。

如果給他們一個逐一通過轉融通方式融券做空,會給企業股價帶來多大的衝擊?其結果又是誰來買單?大家不妨細思。

如今市場一直詬病量化交易可以通過融券方式實現T+0,進而實現鎖定當日利潤而大賺特賺。它之所以能成功,很關鍵的原因正是在於擁有比別人拿不到的充足券源。

這部分的券源實現,有多少是通過這種轉融通方式拿到的?為什麼股東願意做這種方式?同樣需要深入思考。

不要以為這部分的規模很小,截至目前,A股的轉融券餘額仍然高達1386.5億元,每日轉融券的融出額都有數十億規模,對股價的影響不算小了。

03

總的來看,融資融券交易,作為股市交易發現價值平衡風險的一個有效工具,在很多主要市場都有實行,所以本質上並沒有什麼問題。

只是從一些方面來看,它是一個雙刃劍,尤其是當它只是市場一部分人擁有的權利時,更應該考慮如何去約束這個工具的負面影響,以及去平衡好交易雙方的平等性。

尤其是當前我國的證券市場制度還有諸多方面可以完善的地方時,以及普遍缺乏對沖工具的背景下,嚴格監管那部分可以融券交易的行為,非常具有必要性。

目前看來,還任重道遠。

所幸的是,監管層確實也正在不斷髮力改革完善。

比如,近日證監會連開三場座談會,就當前資本市場形勢,問計專家學者,並明確表示要立足我國個人投資者數量眾多這個最大的國情市情,及時傾聽廣大投資者的心聲,及時迴應投資者關切,不斷完善投資者合法權益保護的長效機制,繼續研究出台更多務實、管用的政策舉措,成熟一項、推出一項。

再比如最新的消息,金融監管總局9月10日發佈《關於優化保險公司償付能力監管標準的通知》,優化保險公司償付能力監管標準,自發布之日起實施。《通知》下調了投資滬深300指數成分股、科創板上市普通股票、公開募集基礎設施證券投資基金(REITs)等的風險因子,釋放了更多的資金,為為增量險資入市進一步打開空間,同時還加強了投資收益的長期考核,引導資金長線價值投資。

這些正是一個個重大的利好政策,在一個個向投資者奔來。

雖然目前仍沒有更多相關的細節舉措出來,但態度和指示越來越明確,後續肯定還會更多更好的大招出來。

作為普通投資者,我們耐心等便是了。

希望我們能早日迎來一個真正的健康成熟的牛市。