本文來自格隆匯專欄:六裏投資報

各大銀行2023年半年報披露已正式收官。

今年上半年,各大銀行不僅在利潤上有所增長,被稱為“皇冠上的明珠”的私人銀行業務更是多有提升。

私行總資產管理規模迎來了進一步增長的同時,客户數量上同樣實現了達標户數的迅速擴張。

在42家A股上市銀行中,有19家銀行在半年報中單獨披露了私行相關數據。

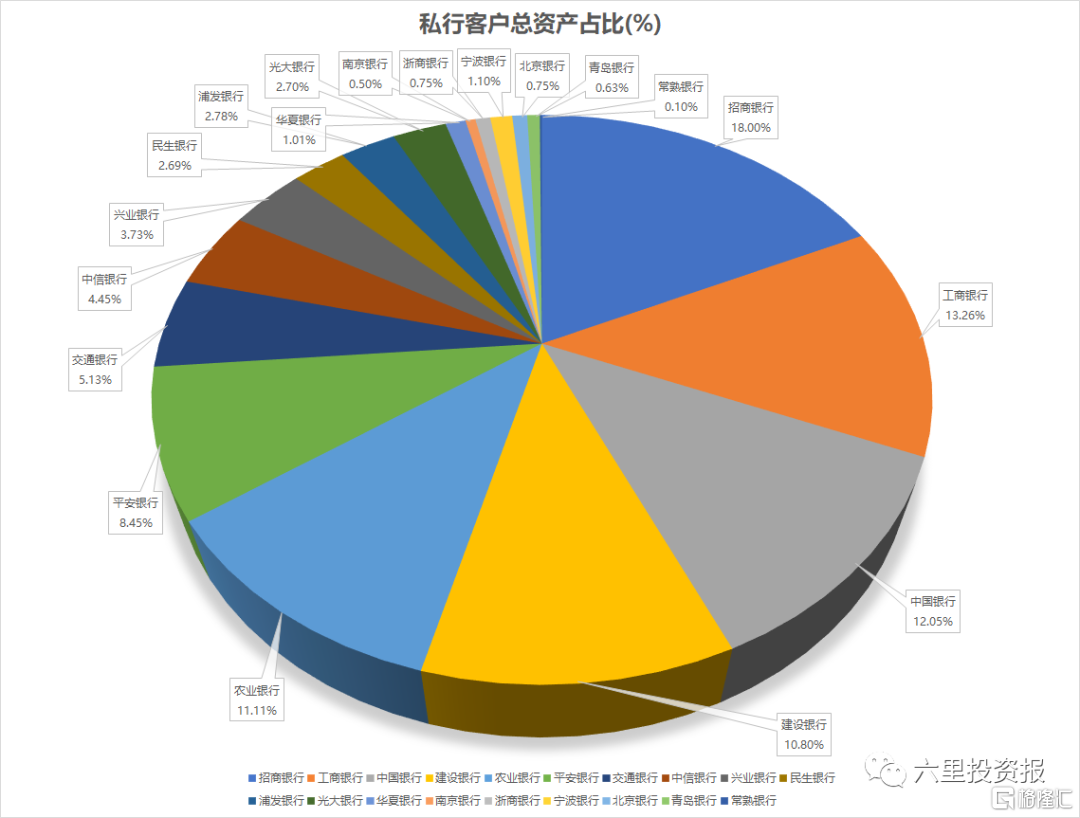

總體來看,這19家銀行私行的總管理規模達到了22.31萬億元,較2022年末20.45萬億元的總管理規模增加了1.88萬億元,增速為9.20%。

其中,招商銀行在私人銀行業務上的市佔率依然遙遙領先,管理規模在行業總量中佔比達18%。

值得注意得是,工商銀行、中國銀行、農業銀行等國有大行在上半年猛然發力,在規模和客户數的增長速度上引人注目;

其管理規模較去年年末的增長速度均在10%以上,私行達標客户數量同樣取得了10%以上的增速。

少數股份制銀行以及城商行也在奮力追趕,例如平安銀行、南京銀行、寧波銀行等,私行管理規模同樣較去年年末取得了較大提升。

*數據來源:各銀行2023年半年報,下同。

*華夏銀行、北京銀行2023H1總資產規模為2022年年報數據,因其半年報未單獨披露資產管理規模

*浦發銀行在2023年半年報中對私行客户披露口徑做出了修改,達標門檻從800萬元降至600萬元

*青島銀行單獨披露數據為資產管理規模100萬元以上的零售客户

私行業務頭部效應凸顯,國有大行客户數迅速擴容

總體來看,銀行私行業務呈現顯著的頭部效應特徵。

19家銀行中,5家銀行的私行資產管理規模在2萬億以上,

分別是規模居首的招商銀行、以及國有五大行中的“工農中建”。

僅從這5家2萬億元以上管理規模的銀行私行加總來看,銀行私行業務的CR5便在65%以上。

而由於頭部各大私行業務的增速普遍較快,這一行業集中度甚至較去年年末時更有提高。

從客户數角度,這5家銀行的私人銀行同樣是大多數客户的首選。

招商以及“工農中建”這5家銀行的私人銀行達標客户總數,在2023年中期達到了101.84萬户;

較之於2022年末增加了10.43萬户,增速達11.41%。

儘管招商銀行1000萬元,以及工商銀行和中國銀行800萬元的標準,要較其他銀行普遍600萬元的門檻更高,但這5家銀行私行的達標客户數仍佔到了總數的63.33%。

2萬億大關以下,另外一家國有大行——交通銀行,以及股份制銀行中的平安銀行,其私行資產管理規模也在萬億以上。

以這7家萬億以上私行資產管理規模的銀行加總,客户數佔私行總客户數的比例達到了73.84%;

相當於,有近四分之三的客户選擇了這7家銀行的私人銀行。

此外,另外5家股份制銀行——中信、興業、民生、浦發、光大銀行的私行資產管理規模在5000億以上。

其中,中信銀行在2023年中期的私行總管理規模已達9925億元,距離萬億大關僅一步之遙。

除股份制銀行外,江浙滬地區的城商行,例如寧波銀行、南京銀行等,也在私行業務上奮起直追。

但從目前的管理規模體量來講,城商行的私人銀行管理規模普遍在千億出頭,僅有寧波銀行突破了2000億大關。

而從增速角度來講,萬億以上管理規模的私行雖然體量龐大,但增速並不遜色於大多數體量較小的城商行私行。

這也使得,銀行的私人銀行業務在行業迅速發展的過程中仍保持着顯著的頭部效應。

國有大行猛發力,規模客户實現雙位數增長

具體從各家銀行私行在上半年的增長情況來看,17家單獨披露了私行管理規模(華夏銀行、北京銀行本次半年報未披露規模)的上市銀行中,7家銀行在上半年實現了雙位數增長。

其中包括客户總資產在萬億以上的4家——工商銀行、中國銀行、農業銀行和平安銀行;

還有城商行中的南京銀行和寧波銀行,其管理規模也分別在上半年實現了12.34%、23.33%的增長。

另外,浦發銀行披露的私行達標客户門檻在2023年中報時發生了變化。

過往,在2022年年報及之前,浦發銀行所披露的私人銀行客户均以“月日均金融資產 800 萬元以上”作為標準,

這一標準與中國銀行和工商銀行兩大行相同,較多數銀行常用的“600萬元以上”更高。

而在這一次的2023年半年報中,浦發銀行將所披露的私行達標客户門檻進行了下調,調至與各大銀行常用的“600萬元以上”齊平,

這無疑使得浦發銀行的私行數據與其他銀行更具有可比性。

而在標準下調後,浦發銀行達標的私行客户數量一躍較去年年末增加了1.4萬户,而這些客户的資產規模自然也有所上升,從原本2022年末時的5300億元增加至6200億元。

但由於標準變化,儘管客户數的增速有50%、總資產的增速也有近17%,但不同口徑下的計算顯然並不存在實際意義。

此外,值得我們注意的是,私行總資產上半年增速的計算都僅僅是較去年年末來看,是環比數據,而非同比數據。

對比去年全年的增長情況,今年上半年,銀行的私行業務取得了更為迅猛的發展。

簡單拆解來看,私行在管總資產的增加無疑來自於兩部分,

一是客户數量的增長,

二是户均AUM(資產管理規模)的變化。

從客户數量來講,除標準發生了變化的浦發銀行以外,僅有四家銀行在上半年的私行客户數量取得了兩位數的增長。

其中三家都是國有大行,即工商銀行、建設銀行、農業銀行。

並且,這三家銀行本就是私行達標客户數量最多的銀行,也是唯三在半年報時客户數量超過20萬户的銀行。

在客户數量這一點上,甚至連在私行業務上一騎絕塵的招商銀行都無法與這三大國有大行媲美。

而這三大國有大行在上半年的增速更加印證了,體量龐大的銀行私行目前並未受到規模的拖累,甚至在客户數量的增速上更勝一籌。

除這三家國有大行外,寧波銀行客户數量的增長速度也十分喜人,26.61%的增速是18家銀行中最高的一家。(南京銀行半年報未披露客户數量)

從去年來看,寧波銀行的私行客户增速同樣是各大銀行中最高的一家,2022年全年客户數量增速達37.98%,私人銀行客户金融總資產增速更是高達48.50%。

快速增長之下,2022年末,寧波銀行的私行資產管理規模邁過了2000億大關。

這是所有城商行中第一傢俬行管理規模越過2000億的銀行,而在2023年中報時寧波銀行也仍是唯一的一家。

*南京銀行2023H1客户數為2022年年報數據,因其半年報未單獨披露客户數

招商銀行,户均AUM獨一檔

在客户數量之外,另外一大維度是各大銀行私行的户均數據。

總體來講,各大銀行為私人銀行業務設立的達標門檻不完全一致。

其中,招商銀行的私行門檻最高,為1000萬元以上;工商銀行和中國銀行的門檻都是800萬元。

浦發銀行此前同樣是800萬元,在今年半年報更改條件之後,與大部分銀行一樣,都是600萬元的達標條件。

在修改門檻前,浦發銀行在2022年末的户均AUM高達1892.86萬元,要高於絕大部分銀行。

而在此次修改之後,浦發銀行的數據下降到了1476.19萬元,與中信銀行、交通銀行等其他銀行的差距不再巨大。

從户均AUM的水平來看,招商銀行依然是獨一檔的高——

其户均數據高達2804.91萬元,雖較去年年末有些微下降,但仍是絕大部分其他銀行的二倍還高。

這也解釋了,為什麼招商銀行在達標客户數量方面要落後於“工農中”三大行,但在總資產管理規模上仍然一騎絕塵。

其次,招行之外,平安銀行的户均AUM同樣非常高,有2179.19萬元;

並且,這一數字較去年年末還進一步增長了8.23%,是所有銀行中户均AUM增長最多的一家銀行私行。

截至今年半年報,招商銀行和平安銀行,仍是唯二的兩家户均AUM高於2000萬元的銀行私行。

除這兩家銀行以外,其他銀行私行的户均AUM多在1000萬元到1600萬元之間。

略高者如中國銀行,户均AUM為1555萬元;略低者如光大銀行,户均AUM為1006萬元。

普遍來説,除下調標準的浦發銀行外,銀行私行的户均AUM在今年上半年變動不大。

*華夏銀行、南京銀行、北京銀行涉及年報數據,户均AUM為估計值