這不禁也讓筆者想到此前中信證券曾在研報中提到的觀點,其曾特別強調,在整個房地產產業鏈中,只有存量房可持續運維等少數領域,才有十年維度清晰的長期支持政策。因此對於投資者來説,採取長期的投資視角,關注那些受到政策長期支持的領域,可能會更有利於獲取穩定的回報。

在此背景下,看到物業板塊,筆者留意到卓越商企服務(6989.HK)近期交出了中報,不妨就此具體來探討公司的機會所在。

1、向內求質,短期利潤遭遇壓力不改長期價值兑現邏輯

從財報數據來看,卓越商企服務上半年的業績直觀來看並不算太好,營收僅小幅微增,利潤更是出現明顯的下滑。財報數據顯示,上半年公司取得收益18.39億元(人民幣,下同),同比減少1.27%;股東應占溢利1.7億元,同比減少45.23%。

眼下,在外部經濟環境經歷復甦的背景下,公司的營收呈現弱復甦,利潤仍然承壓,那麼為什麼會出現這種情況?

實際上這與公司業務結構、經營節奏的調整不無關係。

從公司基礎物業這一基本盤來看,其增長勢頭還算良好,上半年實現收入15.65億元,同比增長15.3%。

(來源:公司信息)

值得特別注意的是,公司收入中來自非關聯方收入佔比提升約10個百分點至85.7%,與此同時,業主增值服務佔比提升27.4個百分點至41.1%。

這兩個指標的提升也指向了公司擺脱母公司依賴,在追求業務獨立性展開了大刀闊斧的調整動作,這也是為什麼能夠看待公司營收和利潤層面出現壓力的原因所在。

(來源:公司信息)

實際上,倘若從環比角度看,上半年營收環比增速達到10.5%,一定程度反映業績已經企穩回升。

儘管短期內,一系列調整給公司帶來營收和利潤方面的一些壓力,但從長期來看,這將有助於公司更加獨立地發展,提升抗風險能力,併為持續的業績增長打下了更堅實的基礎。

2、業務拆解,結構優化下內生增長與多業態拓展持續釋放潛能

如若深入瞭解卓越商企服務的主營業務構成,可以看到其多元化的經營戰略得到了顯著體現,未來公司不僅基本盤穩固,業務更具獨立性,同時開闢的更多新的增長曲線也將持續展現爆發力。

財報顯示,卓越商企服務的主營業務除了基礎物業管理服務外,還包括增值服務以及其他相關業務。

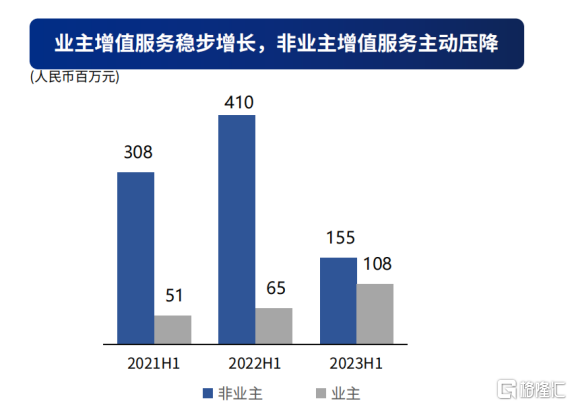

具體來説,在上半年,增值服務方面的收入達到了2.6億元,佔比達14.3%。這一板塊涵蓋業主增值服務和非業主增值服務。前者更多的圍繞業主的業務機會而展開,就卓越商企服務而言,該板塊業務涵蓋資產服務、卓品商務服務、建築機電服務等。而後者則非業主增值服務圍繞開發商展開,針對開發、銷售、竣工各個環節提供相關服務,其業務往往多與母公司關聯密切。因此,從兩者的區別可以看出,業主增值服務的表現更能體現物管企業的運營獨立性和運營質量。

從財報來看,上半年公司非業主增值服務收入同比下降了高達62.2%,業主增值服務收入則實現顯著的增長,同比增幅達65.1%。非業主增值服務的下降一方面與房地產整個市場環境面臨壓力有關,另一方面更關鍵的也是公司主動壓降帶來的結果。這也凸顯了公司積極調整策略、追求獨立發展的決心。

與之對應的,業主增值服務的快速提升下,其佔增值服務的比重也已由上年同期的14%提升至今年上半年的41%。與此同時,業主增值服務的毛利率仍然保持在高位水平達到33%。卓越商企服務旗下的增值服務品牌卓品商務在高端商務服務領域處於領先地位,上半年實現的營收高達9261萬元,同比增長26.6%。特別值得一提的是,企業服務作為其中的重要組成部分,已經連續三年保持着高增長的勢頭,其平均年增長率高達50%。

(來源:公司信息)

此外,再來看其他業務收入方面,該板塊收入主要來自金融服務和公寓租賃服務,上半年整個業務板塊的收入達到了2891萬元,佔比約為0.6%。儘管目前佔比雖小,但其在公司的多元化經營戰略中仍然具有一定的重要性,不論是金融服務還是公寓租賃服務,在豐富公司產品線和服務線,以及提升客户粘性上都能夠幫助公司與客户建立更為緊密的合作關係,進一步拓展業務機會,從而推動整體業務長遠增長。未來隨着這些業務板塊的逐步發展和壯大,也將有望為公司帶來更多的增長機會和業績貢獻。

(來源:公司財報)

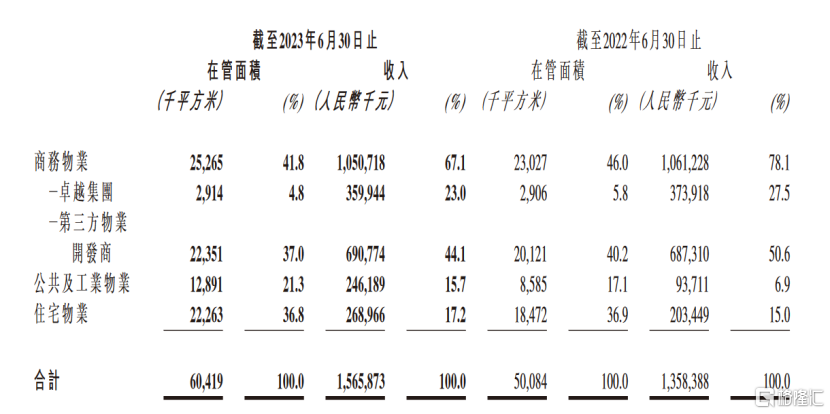

除了業務結構的調整優化,公司在多業態佈局方面也展現出積極的勢頭。再次聚焦公司的主航道業務,不難發現,卓越商企服務的商務物業收入佔據了基本物業服務收入的67.1%,第三方基本物業服務佔基本物業服務收入的比重為60.5%。

在公共與工業物業領域,公司今年來開展了多個政府公建項目,展現良好的拓展勢頭。期內,來自公共與工業物業收入相較於2022年同期增加了162.7%。同時,在住宅物業領域,公司為卓越集團的多個城市高端開發項目提供服務,期內住宅物業業務收入相較於2022年同期增加了32.2%。

(來源:公司財報)

不僅如此,卓越商企服務不斷在多種業態上展現出活躍的業務佈局,其積極構建了全流程的獨立第三方市拓機制,通過採用多種手段,如併購、合資等,以多渠道方式開拓新的業務賽道。上半年,公司在醫療平台、高校後勤領域取得顯著成效,成功構建了業務的第二增長曲線。財報顯示,期內公司新拓合同金額達到1.83億元,同比增長111%,年化合同金額更是達到了9000萬元,同比增長216%。

一系列跡象表明卓越商企服務不僅在現有業務上展開積極的調整和優化,還在探索新賽道方面表現出了積極的態勢。這種多業態佈局的拓展為公司提供了更廣闊的增長空間,也凸顯了其在行業內的活力和前瞻性。

3、深耕護城河,聚焦多維度核心能力,夯實長期成長優勢

作為一家在港股市場具備稀缺性的國內領先商務物業管理企業,卓越商企服務成功構建了一系列護城河,展現出穩健的發展勢頭。這些護城河在多個維度上為公司的競爭優勢提供了堅實的支持。

首先,卓越商企服務深耕核心領域、積極拓展多元業務、保持第三方業務獨立性等策略,形成了廣泛的業務覆蓋和多元業務生態的構建。

公司以商務物業為核心,積極深耕寫字樓及商務綜合體、企業大樓、辦公研發園區等主營業務領域,同時醫療、教育、政府公建、城市服務等方面開闢了新的業務賽道,並堅持保持第三方業務獨立性,構建了獨特的差異化競爭優勢。

截至上半年,卓越商企服務的總合約面積超過7300萬平方米,業務佈局跨足兩個國家,在59個一線及區域重點城市擁有605個管理項目,覆蓋範圍持續擴大,業務規模持續增長。

公司在不同領域的業務佈局展現出了廣泛性和多樣性。這種多元業務生態的構建不僅有助於降低業務風險,還提供了更多的增長機會。

其次,卓越商企服務在品牌優勢和市場認可度以及客户滿意率等方面取得了顯著成果。

作為一家行業內知名度較高的企業,卓越商企服務的品牌在市場中具有顯著影響力,公司擁有20多年的行業深耕經驗,特別是在商務物業管理服務上形成了完善的模式和深厚的經驗積累,為眾多世界500強等企業服務,行業口碑優異。

與此同時公司在客户滿意度方面表現出色。特別是在為寫字樓物業提供管理和增值服務方面,客户滿意度達到了99%。這一高水平的客户滿意度表明公司在服務交付和質量方面表現出卓越能力,從而增強了客户忠誠度,為持續業務增長奠定了堅實基礎。

此外高附加值增值服務也是卓越商企服務的一大特色。其通過為客户提供高附加值的增值服務,如全生命週期維護能力和全鏈條資產服務,為客户創造更多價值。這種差異化的服務能力有助於提高客户黏性,降低客户流失率,穩定了收入來源。

再次,從在市場份額和集中度方面,卓越商企服務不僅在行業內佔據重要的一席之地,而且伴隨行業集中度不斷提升,進一步鞏固了公司的市場競爭地位,使其具備更強的規模經濟效應。遵循着“強者恒強”的經濟定律,隨着公司持續保持領先地位並不斷鞏固其市場份額,其將有能力吸引更多優質資源、客户和合作夥伴。這種積極循環也將進一步加強公司的市場競爭地位,創造更多增長機會。

4、結語

站在當下來看整個房地產市場,隨着市場風險的出清,行業的投資前景逐漸變得明朗,但不可否認是長期來看在地產開發領域獲得阿爾法的機會更難,反觀之,物管、商管賽道仍然蓬勃發展,並得到政策的長期支持,是房地產產業鏈中最為確定性的賽道。

儘管經歷了行業波折期,疫情、地產行業深度調整等一系列因素對物管、商管板塊帶來了衝擊,但眼下隨着疫情因素影響消失,經濟復甦動能持續加快,這一賽道的業績兑現潛力也將更具彈性。

觀之卓越商企服務,在不斷變化的商業環境中,公司展現了持續穩步向前的發展態勢。通過構建多元化的業務生態,公司在不同業態中不斷尋求新的增長機會和增長點,擴充服務深度與廣度,同時,對關聯方的依賴逐步降低,業務獨立性持續增強,顯現出堅實的競爭力。公司順應市場變化和政策支持,所展示出的強大的適應性和靈活性,也將使其能夠更好地把握市場機遇。

在眼下市場風險逐漸減弱、輕資產運營模式優勢凸顯的大背景下,卓越商企服務有望成為市場不容忽視的潛力標杆所在。目前公司動態市盈率僅為6倍,明顯低於同類型商管賽道股,同時公司持續保持高派息水平。上半年擬派發股息12.18港仙,截至目前動態股息率接近9%,具備足夠強的安全邊際,公司持續回饋股東的動作,也進一步提振了投資者信心,相信也將得到資本市場的良好反饋。