北向資金連續10日淨賣出,10個交易日累計淨賣出A股546.97億元。今天大A又是關燈吃麪的一天。

美股今年一路飆升,華爾街對沖基金在做空美股中頻頻失利,藝高人膽大的大空頭繼續高歌猛進,正近乎滿倉做空美股。

1

大空頭正在“梭哈”

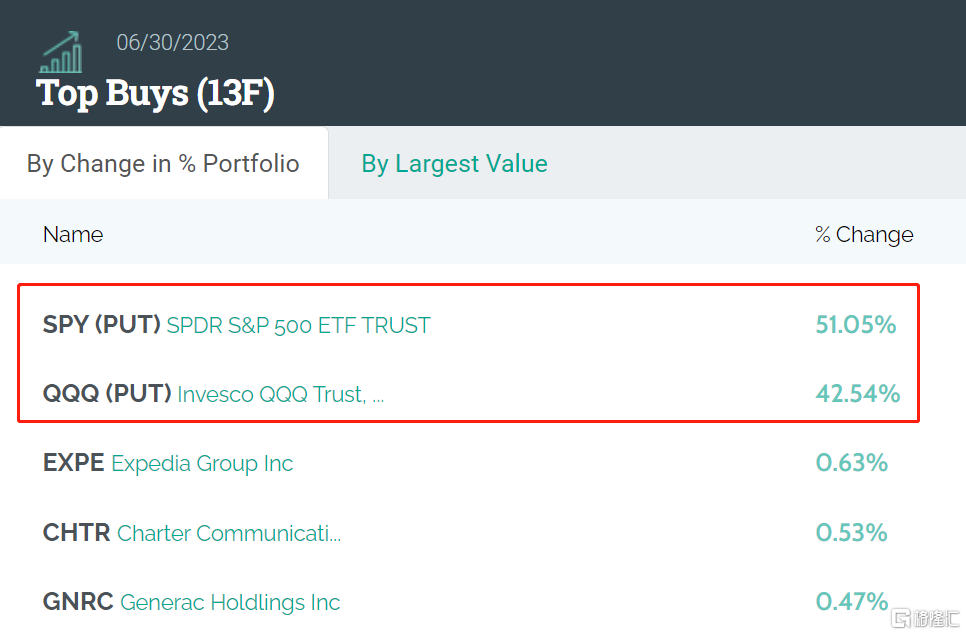

美國證監會網站數據顯示,2023年二季度末,邁克爾·伯利執掌的Scion Asset Management出現兩筆“特殊持倉”。

這兩筆“特殊持倉”是美國股市的指數看跌期權:標普500指數ETF看跌期權SPY(PUT)和納斯達克指數ETF看跌期權QQQ(PUT)。

兩筆持倉合計市值16.26億美元,佔了該基金94%的持倉,可見大空頭正在梭哈做空標普和納指。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

邁克爾·伯利出道於2000年的那場互聯網泡沫危機中逆向做空,在持續下行的暴跌中,連續三年逆勢大幅度跑贏市場。

次貸危機更是讓其名聲大噪、徹底出圈,伯利是極少數提前看到危機並下重注做空的人之一。2005年邁克爾·伯利預判到了危機要來臨,在飽受兩年的質疑、嘲諷、羞辱後,最終大賺7.5億美金,一戰成名。

伯利是一名價值投資者,但他認為價值投資不是買入低估的股票,而是做空被高估的資產獲利。

2019年開始,伯利對連續上升的美股“頗有微詞”,陸續發表看法唱空美股。2021年二季度曾大手筆出手做空特斯拉,但該季度特斯拉升約15%。

伯利在2022年喊出“疫情時代那股似曾相識的愚蠢還沒消失”。但市場並不買賬,沒有依照他的設想運動,近3年以來標普500絲毫無畏唱空,上升約80%。

此外,他曾做空過蘋果,甚至做空木頭姐基金,但遺憾的是,時機都沒踏準。

經歷了3年的看空失利後,伯利此次近乎滿倉做空美股核心指數,超級大空頭能復刻當年的神話嗎?

2

A股掀起回購潮

8月17日,32家科創板公司發佈股東提議回購公吿,掀起科創板“回購潮”。6月以來,A股123家公司披露股份回購計劃,其中有51家科創板公司。

股票回購通常被視為對股市的強力支撐之一,這減少了公司的流通股數量,提高了每股收益,並壓低了關鍵的估值基準——市盈率。

有機構研究數據顯示,美股過去10年牛市,股票回購貢獻了標普500指數40%的升幅。參考成熟市場的發展歷程,回購對市場具有非常正面的作用。

今年以來,剔除定向回購影響外,A股共有230家上市公司披露回購方案,其中37家為科創板公司,佔比16%。

回測歷史,過去市場底部區間,上市公司往往會進行回購。A股第一次回購潮始於2012年10月回購金額至9億以上,而後萬得全A指數收盤價於2012年12月初見底。

第二次回購潮始於2018年7月回購金額突破40億,萬得全A指數收盤價於2018年10月見底。此後在2020-2021年,再度迎來一波回購潮。

方正證券表示,2010年以來,A股的“回購潮”基本和“市場底”如影隨形;A股“政策底→市場底”一般滯後1-2個月,7月24日重磅會議確立“政策底”,“回購潮”能夠加速確立“市場底”。

北京師範大學政府管理研究院宋向清認為,A股資本市場集中發聲回購股份,對於穩定資本市場和提振市場情緒有積極意義,但要真正助推資本市場的長期穩定,後期拿出真金白銀、言出必行的回購行為不可或缺。

3

市場低迷,ETF吸金不斷

今年市場表現低迷,ETF卻熱火朝天。2023年以來,ETF市場日均成交額達到1115.32億元,較2022年日均成交額提升47.01%。

與此同時,ETF新產品發行更是馬不停蹄。今年上半年A股市場完成發行的ETF基金共58支,其中股票和跨境ETF基金57支,共募集資金約419.67億元。

上半年發行份額最多為央國企主題ETF,共發行約128.18億份,此外發行份額較多的有周期ETF(88.48億份)和醫藥ETF(32.16億份)。

截至8月17日,下半年新成立的ETF合計募集超過100億。其中能源主題ETF吸金能力最強。工銀瑞信基金、嘉實基金、博時基金髮布的3只中證國新央企現代能源ETF分別募集20億元。

近期一批ETF產品正陸續成立,ETF有望繼續為市場帶來增量資金。

8月7日,科創100指數正式發佈。8月10日,鵬華基金、銀華基金、國泰基金、博時基金4家基金管理人集中上報的科創板100ETF申請材料獲接收。

8月11日,中證2000指數正式發佈,同日廣發、匯添富、南方、富國、嘉實、華夏、國泰、易方達、博時、華泰柏瑞10家基金管理人集體上報中證2000ETF申請材料獲接受。

此外,平安國證2000ETF、華夏中證智選300成長創新策略ETF、工銀中證1000增強策略ETF、易方達上證科創板成長ETF、廣發上證科創板成長ETF、鵬揚中證國有企業紅利ETF、銀華中證800增強策略ETF、鵬華中證1000增強策略ETF均在本週發售。

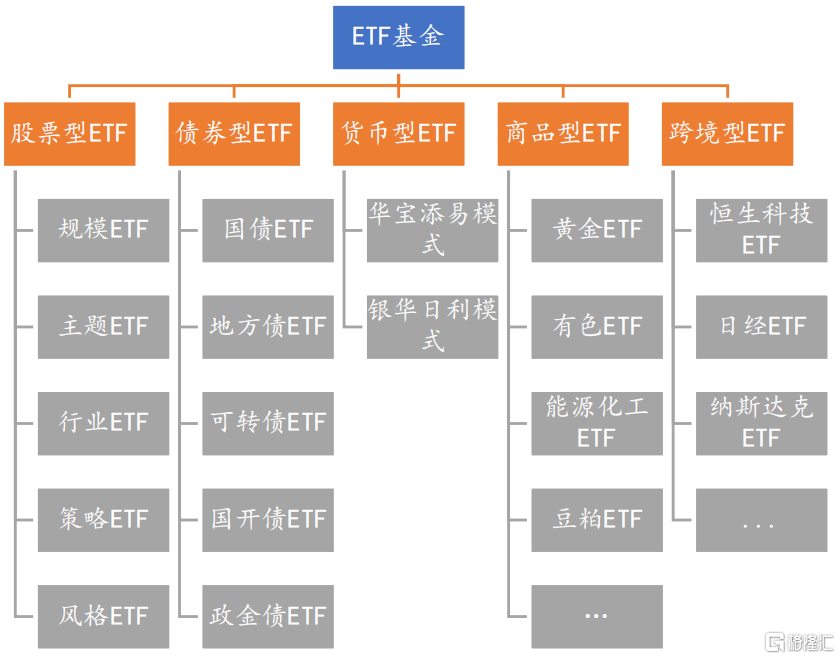

ETF作為指數化投資工具,當前A股ETF產品的種類也越來越多。

從跟蹤的大類資產層面看,ETF分為股票ETF、債券ETF、貨幣ETF、商品ETF以及跨境ETF等。其中股票型ETF,根據跟蹤指數類型可以細分為規模(寬基)指數ETF、主題指數ETF、行業指數ETF、策略指數ETF和風格指數ETF等,根據投資理念可以細分為被動指數型基金和增強指數型基金。

與傳統的開放式基金相比,ETF以其省錢、省心、省時、省事、省力的特點,受到市場的廣泛歡迎。

從橫向對比來看,ETF在A股市場有很大空間。截至2022年底,美國市場ETF基金規模為6.43萬億美元,是中國ETF基金規模的26倍。歐洲ETF基金總體基金規模1.41萬億美元,是中國的6倍。

截至2022年底,美國市場共同基金總規模達28.59萬億美元,其中ETF基金佔比高達22.5%。同期中國ETF基金規模佔基金市場總規模佔比6.4%。相較於成熟的海外市場,A股ETF基金佔比仍然較低,隨着市場成熟度的提高,機構投資者佔比越來越高,ETF也愈發受到市場重視。