本文來自格隆匯專欄:國君宏觀董琦 作者:董琦

導讀

出口承壓之下,我們試圖從三大視角,尋找中國出口的長期線索:佔全球份額仍將小幅下降,但出口目的地將更加多元化,對發達經濟體依賴度降低,佔新興經濟體進口份額在中長期將繼續提升。產業鏈角度下,勞動和資源密集型產業將繼續外遷,但“供應鏈密集型”產業難以外遷,電氣機械、化工品、交運設備等將對出口貢獻加大。

摘要

1、本週聚焦:從三大視角尋找中國出口未來的長期線索

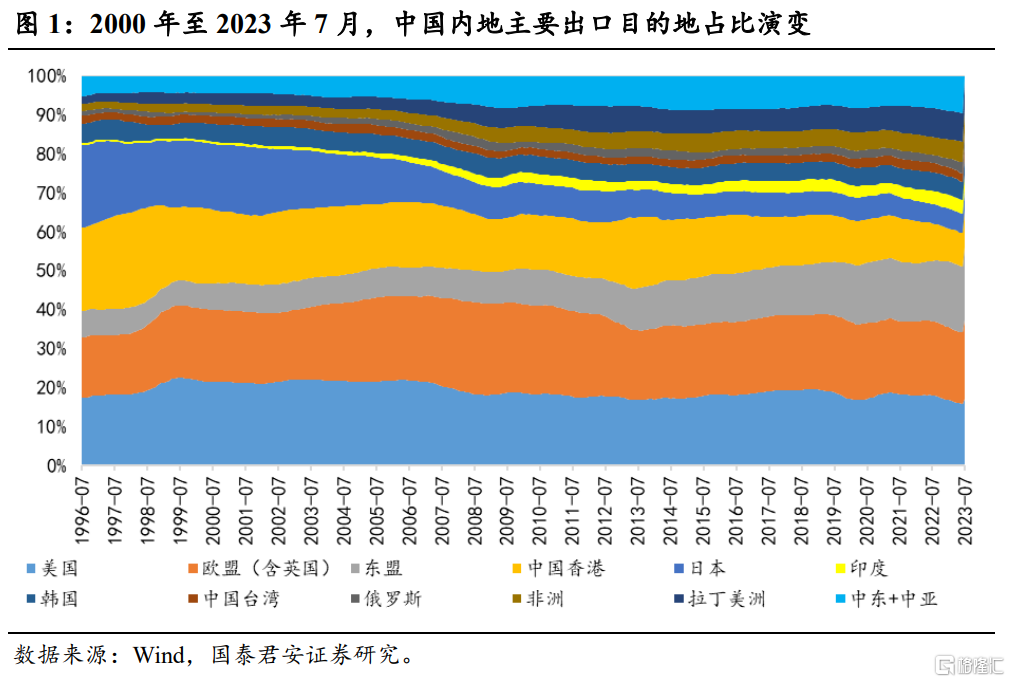

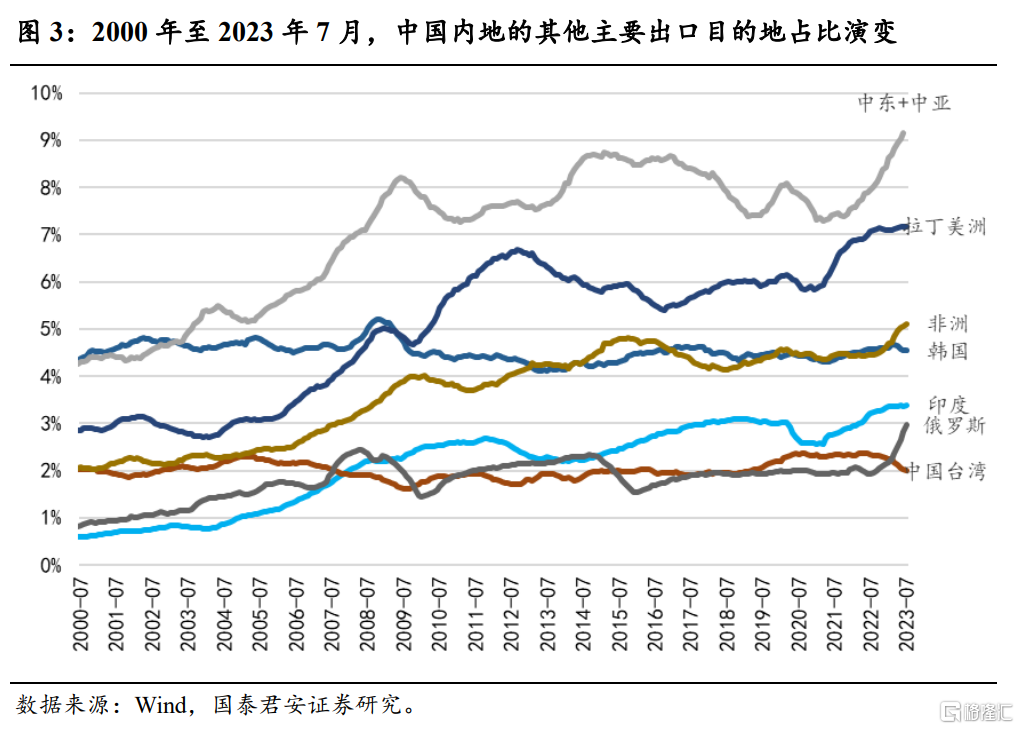

(1)出口目的地:更加多元化,對發達經濟體依賴度降低,新興經濟體佔比穩步提升。中國出口目的地正在更加多元化,2000年至2023年,中國對美、歐、中國香港、日本、韓國和中國台灣等地區出口佔比從81%下降至52%,下降約30個百分點。而對東盟、拉美、中東、中亞、非洲、印度和俄羅斯等新興經濟體出口佔比明顯提升,其中東盟提升最明顯,大約上升10個百分點。往後看,伴隨着全球供應鏈重構,預計中國出口目的地將進一步多元化,東盟等新興經濟體仍將是中國未來出口的主要增量方向。

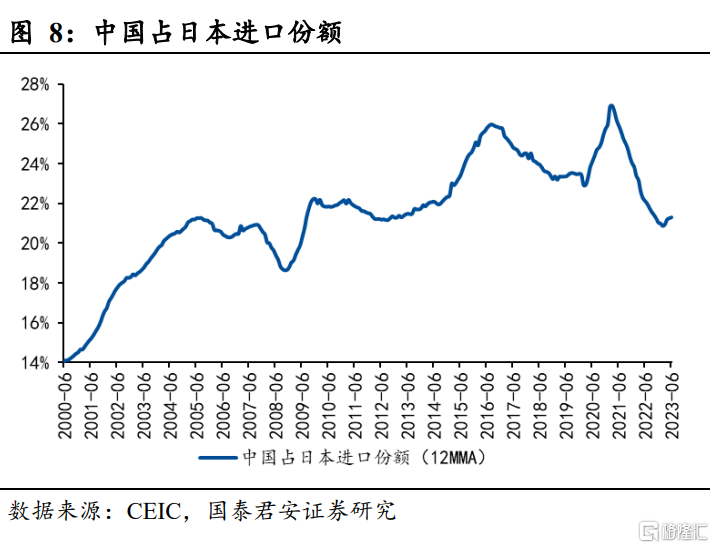

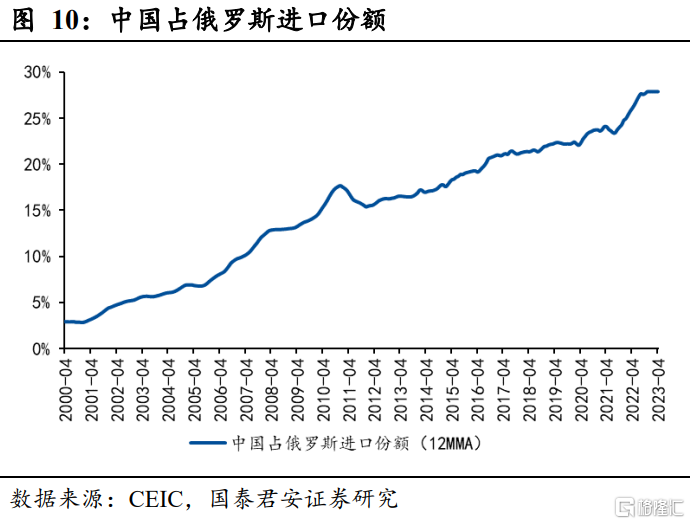

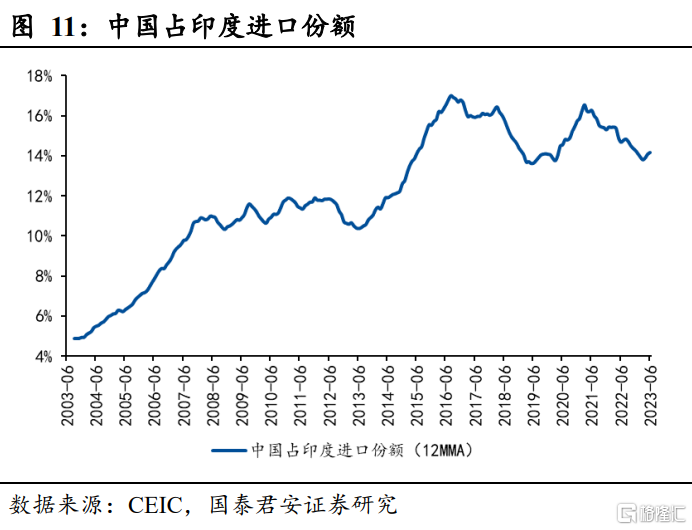

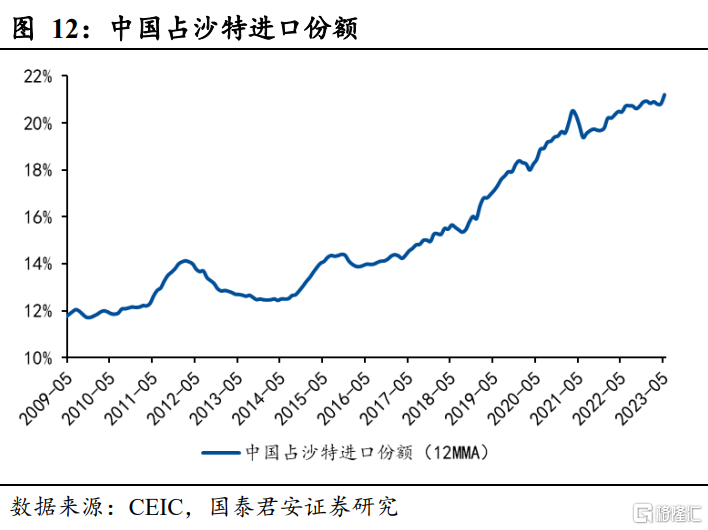

(2)佔全球份額:整體仍將回落,佔新興市場進口份額更有韌性。伴隨着海外復工復產和貿易保護主義的再次抬頭,中國佔全球進口份額的比重出現回落,截止2023年5月,中國佔主要經濟進口份額已經較疫情期間的高點回落約1.3個百分點。內部結構來看,中國佔美歐日等發達經濟體進口比重下降明顯,但對東盟等新興經濟體下降幅度較小,其中俄羅斯和沙特甚至還在繼續提升。

(3)產業鏈外遷:勞動密集型和資源密集型產業外遷趨勢明顯,但“供應鏈密集型”產業難以外遷,甚至還在不斷強化。紡織服裝、鞋帽箱包、電子通信組裝等勞動密集型產業,和以原材料、礦物燃料等資源密集型產業,在2014年之後,伴隨着國內比較優勢的轉變,上述產業的外遷趨勢明顯。但電力機械、化工產品、交運設備等“供應鏈密集型”產業具有較強的規模優勢,對上下游產業協同、基礎設施和工人素質等要求都較高,外遷的難度極大,預計將成為未來中國出口的主要貢獻力量。

2、國內經濟:物價抬頭,基建投資升温

(1)上游:原油價格持續上升,南華焦煤指數回升;

(2)中游:動力煤期貨價格持平,水泥價格延續下跌,螺紋鋼價格下降;

(3)下游:土地成交面積大幅回升,商品房成交面積下跌,乘用車銷量顯著回落,上海地鐵客運量小幅下降;

(4)通脹和金融:豬肉價格上升,蔬菜價格大幅回升,南華工業品價格基本不變,短期利率顯著回升,長期利率與前期持平;

(5)三大需求:商品房成交面積下跌,基建投資回温。

3、下週關注:數據方面,下週中國將公佈經濟數據和MLF數據,美國將公佈零售數據和工業產出數據。歐元區、英國和日本將公佈CPI數據。事件方面,美聯儲將公佈貨幣政策會議紀要。

正文

1. 本週聚焦:從三大視角尋找中國出口未來的長期線索

1.1 出口目的地:更加多元化,對發達經濟體依賴度降低

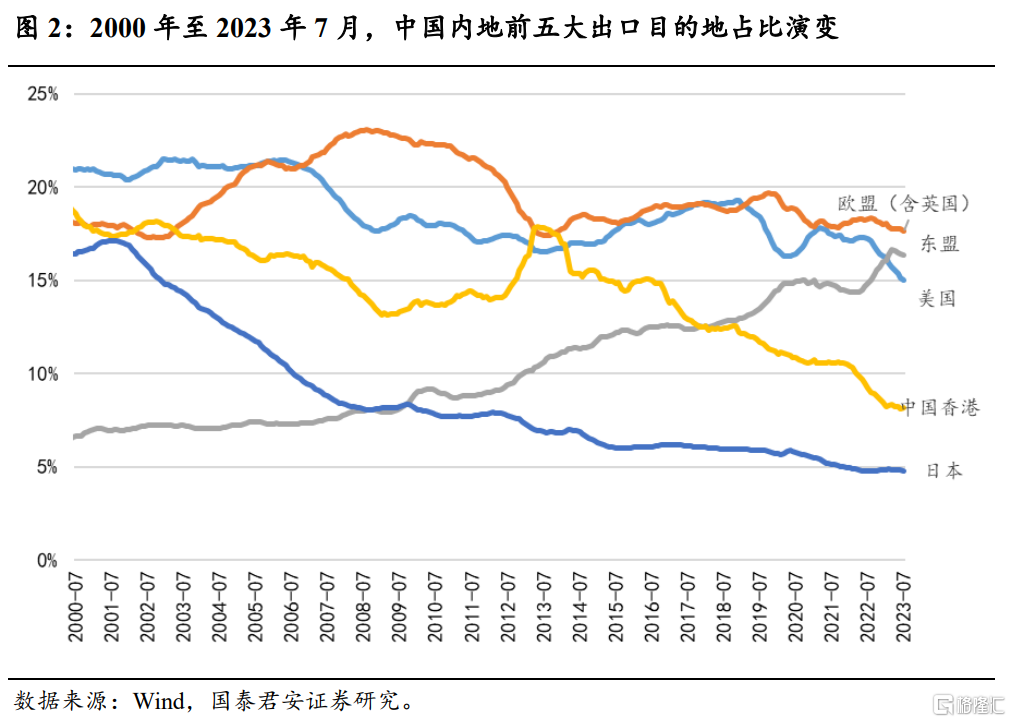

2000年至2023年7月,中國前五大出口目的地並未出現變動,但排序和各自佔比發生鉅變。2000年,中國(內地)前五大出口目的地排序分別為美國(21%)、中國香港(19%)、歐盟(含英國)(18%)、日本(16%)和東盟(6%),至2023年7月,中國前五大出口目的地仍是上述五大地區,但排序和佔比發生鉅變,排序分別是歐盟(含英國)(16%)、東盟(16%)、美國(15%)、中國香港(8%)和日本(5%),其中東盟佔比上升最顯著,佔比提升約10個百分點,而中國香港和日本佔比下降最明顯,分別下降11和12個百分點。

2000年至2023年7月,中國出口目的地更加分散化。同期前五大出口目的地佔中國內地出口的比重從2000年的81%降至2023年7月的62%,下降約19個百分點,顯示中國出口目的地更加分散化。

2000年至2023年7月,對發達經濟體依賴度下降,對新興經濟體依賴度上升。2000年發達經濟體(美國、歐盟(含英國)、中國香港、日本、韓國、中國台灣)佔中國出口比重的約81%,而2023年7月,這一比例下降至52%,下降29個百分點。其中日本佔中國內地出口比重下降約12個百分點,中國香港(對發達國家的轉口貿易)佔比下降約11個百分點,美國佔比下降6個百分點,歐盟(含英國)小幅下降2個百分點,同期東盟佔比上升約10個百分點,中東和中亞地區上升5個百分點,拉美上升4個百分點,非洲和印度上升3個百分點,俄羅斯上升2個百分點,顯示中國出口對發達經濟體的依賴度下降,而對新興經濟體依賴度上升。

分貿易伙伴來看,可以大致分為六個階段:

第一階段(2000-2007):中國加入世貿組織後快速打開增量市場,體現為歐盟(含英國)佔中國出口的比重快速上升,同時東盟、拉美、中東中亞、非洲、印度等新興市場佔中國出口比重也快速上升。上述地區更多地代表中國加入世貿組織後的增量市場(例如2000年中國佔歐盟進口比重僅約3%、佔俄羅斯僅約3%,而佔日本進口比重的14%),由於增量市場的快速擴張,導致此前存量市場的比重的相對下降,例如日本佔中國出口比重快速下降。同時由於WTO的各項優惠措施,中國內地藉助中國香港進行的轉口貿易的必要性大幅下降,中國香港佔中國內地出口比重也快速下降。該期間中國對美國出口仍然保持較高增速,因此美國佔中國出口比重大體保持穩定。

第二階段(2008-2013):金融危機和歐債危機對美歐等發達經濟體衝擊幅度更大,造成中國對美歐出口比重大幅下降,但東盟、中東中亞、拉美、非洲、印度等新興經濟體佔比快速上升。金融危機首先對美國造成嚴重衝擊,經濟增速快速下滑,使得美國佔中國出口比重是最先下滑的,同時下滑速度較快。此後由金融危機引發的後續歐債危機,造成歐元區經濟在金融危機後出現二次探底,使得歐盟佔中國出口比重在金融危機後緩慢下降後,在歐債危機期間快速下降。由於中國香港是中國內地產品銷往美歐的中轉站,美歐經濟的下滑帶動中國香港佔中國內地出口比重的快速下滑。在2008年至2013年的金融危機和歐洲危機期間,美歐受到的衝擊幅度遠大約新興經濟體,因此東盟、中東中亞、拉美、非洲、印度等新興經濟體佔中國出口比重,在該階段也快速上升。

第三階段(2014-2018):兩次危機之後,美歐經濟出現緩慢復甦,使得美歐佔中國出口的比重出現緩慢回升,而同期東盟、拉美、中東中亞、非洲、俄羅斯等新興經濟體佔中國出口比重大體保持穩定,部分新興經濟體甚至小幅下降。同期中國香港和日本佔中國內地出口比重則繼續下降。

第四階段(2019-2020年3月):中美貿易戰的衝擊,使得美國佔中國出口比重出現明顯下降,而東盟、中東中亞、非洲、俄羅斯佔比則出現不同程度的提升,其中東盟提升幅度最大。中美貿易戰使得美國佔中國出口比重從高峯時的19.3%,跌至16.3%,佔比下降3.0個百分點。而同期東盟、中東中亞、非洲、拉美和俄羅斯則分別上升1.9、0.5、0.3、0.1和0.1個百分點,在一定程度上構成對美國的替代。

第五階段(2020年4月至2021年3月):全球疫情期間,海外主要經濟體停工停產,而中國憑藉着國內疫情最先得到控制,同時擁有全產業鏈、供應鏈的競爭優勢,對其他經濟體形成供給替代,其中對美國替代最明顯。該期間對美國出口佔比提升約1.5個百分點,而其他經濟體由於替代程度不及美國,佔比均有不同程度的回落,其中中東中亞、歐盟、日本、日本和韓國佔比分別回落0.7、0.6、0.4、0.4和0.2個百分點。

第六階段(2021年4月至今):出口份額回吐疊加發達經濟體下行週期和貿易保護主義重新抬頭。2021年4月,海外主要經濟體疫苗已經開始大規模接種,復工復產快速推進,使得中國出口份額快速回吐,由於美國佔中國出口比重提升最明顯,疫後回吐也最明顯。此外,由於發達經濟均先後開啟了貨幣政策緊縮進程,造成發達經濟體經濟動能快速回落,因此美歐等發達經濟體佔中國出口比重進一步下降,而東盟、中東中亞、拉美、非洲、印度等新興經濟體韌性相對較強,佔中國出口比重出現快速上

1.2.份額:整體仍將回落,佔新興市場進口份額更有韌性

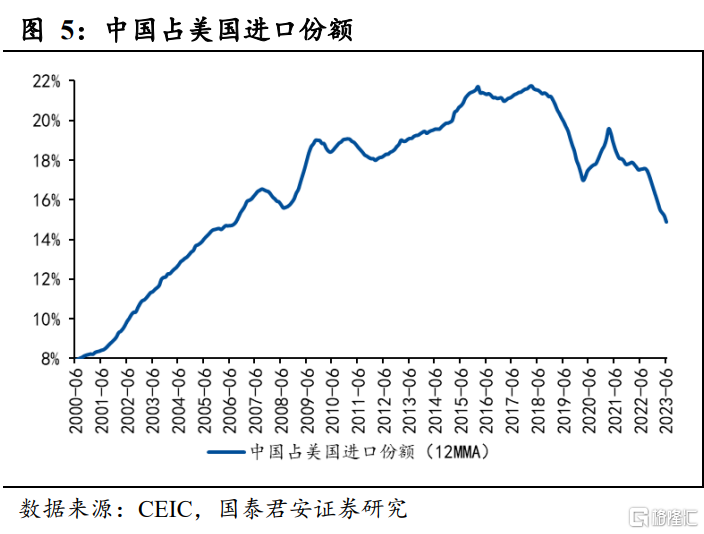

2000年以來中國出口佔全球份額總體呈快速上升的趨勢,但疫後對新興經濟體和發達經濟體走勢分化明顯。中國佔全球出口份額在2001年入世之後快速上升,在2008年金融危機之後雖然有所波動,但整體仍然呈現快速上升的趨勢。但2016年美歐等發達經濟體經濟增速再次下探,由於中國對發達經濟體的出口依賴度較高,使得出口份額出現小幅回落,此後又由於中美貿易摩擦等因素,份額進一步下探。但到2020年上半年至2021年上半年,由於海外受疫情衝擊嚴重,停工停產,而國內得益於優先控制住疫情,同時又具備較為齊全的產業鏈,形成對其他經濟體的出口替代效應,份額再次出現快速上升。但到2021年中,由於海外疫苗的大規模接種和復工復產的持續推進,疊加貿易保護主義的再次抬頭,中國份額再次出現回落。

分經濟體而言:

(1)美國:2000年中國加入WTO之後,憑藉着物美價廉的優勢,迅速打開美國市場,美國從中國進口的產品,佔其總進口比重快速上升,這一趨勢持續至2018年初。但隨後的中美貿易衝突,以及對中國產品加徵關税,使得中國產品佔美國進口比重快速下降。但隨後2020年疫情爆發,中國憑藉着全產業鏈優勢再次搶佔市場份額,佔美國進口比重出現快速回升。但隨着海外疫情緩解和復工復產的快速推進,以及美國國內貿易保護主義的再次抬頭,中國美國進口比重又開始快速下降,截止2023年6月,已經較2018年初的高點下降了6.9個百分點至14.9%。

(2)歐盟(含英國):2000年後,中國產品佔歐盟進口比重也出現快速上升,但在2012、2013年附近由於歐盟內部的貿易保護主義抬頭,中國佔歐盟進口的比重小幅下降,後續隨着貿易保護主義的退潮,中國佔歐盟進口比重又出現小幅回升。2020年疫情爆發後,中國產品形成對其他經濟體的供給替代,佔歐盟進口比重快速飆升,後續隨着海外疫情緩解和復工復產的推進,中國佔歐盟進口比重又開始緩慢下降。截止2023年5月,中國佔歐盟(含英國)進口從疫情期間的高點回落了約2.8個百分點,至17.1%。

(3)日韓:中國佔日韓進口比重走勢大體一致,在2000年至2008年金融危機之前,佔比快速上升,在2008年至2015年佔比大體保持穩定,而在2015年至2016年,由於國際大宗商品呈下跌趨勢,因此大宗商品國家佔日韓進口比重下降,因此中國佔比有所上升。2017年之後,受貿易保護主義抬頭影響,中國佔比再次下降。但在疫情期間出現快速回升,但疫後又再次出現回落,其中日本回落最明顯,截止2022年6月,中國佔日本進口比重從前期疫情期間的高點已經回落了5.6個百分點至21.3%。相比之下,佔韓國進口比重僅回落2.4個百分點至21.5%。

(4)新興經濟體:中國佔東盟進口比重整體上呈現上升趨勢,即便在疫後受海外復工復產影響,中國佔東盟進口比重也只是下幅下降了1.5個百分點,整體上仍維持高位。而中國佔俄羅斯和沙特的進口比重,則呈現線性上升趨勢,甚至幾乎不受疫後海外復工復產的影響。

1.3.產業鏈外遷:哪些要“走”,哪些要“留”

有三個視角能夠觀察產業鏈外遷,哪些產業要“走”,哪些產業要“留”。

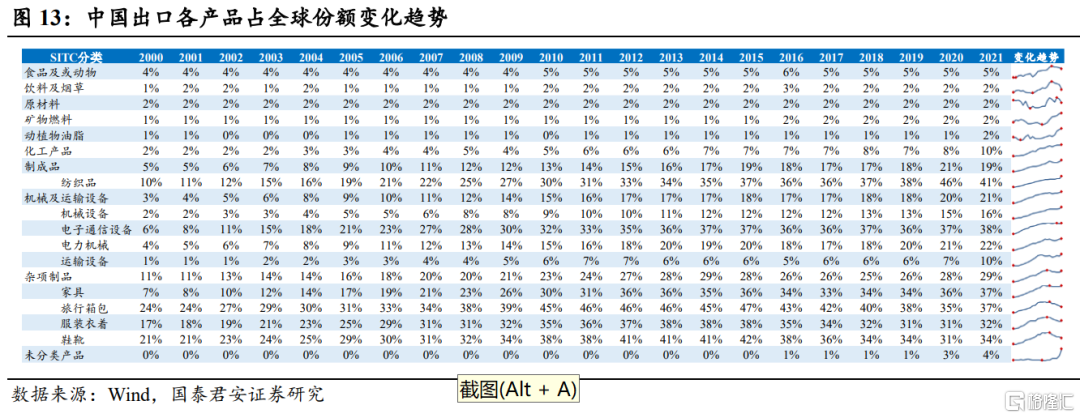

中國產業鏈轉移視角一:各出口產品的全球份額。2001年中國加入WTO後,按SITC分類標準,中國各主要出口產品佔全球份額均出現明顯上升,其中化工產品、製成品、機械設備、運輸設備、紡織品等均保持上升趨勢,出口佔全球份額在2021年再創新高。但服裝衣着、鞋靴、旅行箱包、傢俱、電子通信設備(其中的裝配產業鏈)等勞動密集型產品,佔全球出口份額在2014年或2015年前後觸頂,此後出現緩慢回落,反映出中國上述產業的外遷趨勢。

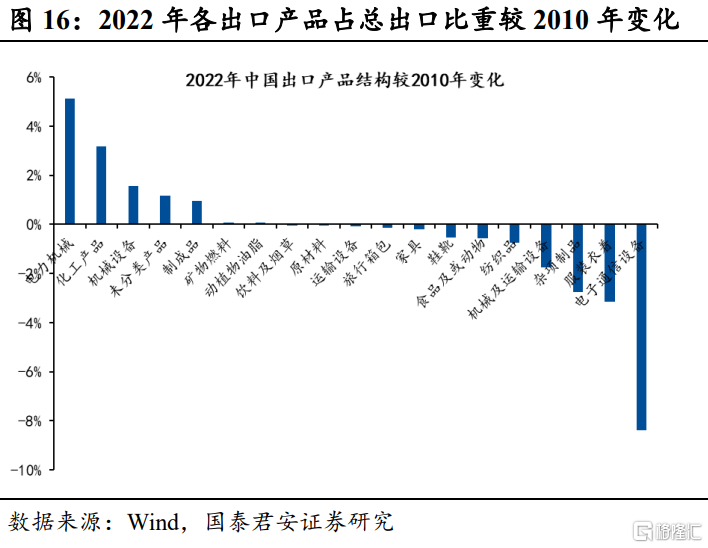

中國產業鏈轉移視角二:中國出口結構的內部調整優化。2001年中國加入WTO後,中國出口結構內部也在不斷調整優化,其中電力機械、機械設備、化工品、運輸設備等產品佔中國出口比重不斷提升,而食品飲料、原材料、礦物燃料等初級產品,紡織品,服裝衣着、鞋靴、旅行箱包等勞動密集型產品佔比總體下降,一定程度上也反映相對於電力機械、機械設備等其他產業,勞動密集型、初級產品生產等產業發展速度相對較為緩慢,在中國的比較優勢在逐步下降,全球產業分工的動力也將促使上述產業從中國向外遷移。

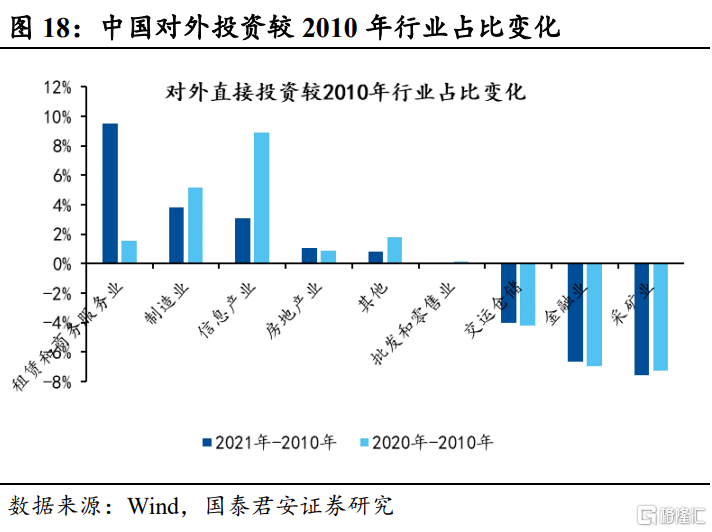

中國產業鏈轉移視角三:外商直接投資和對外直接投資。從外商對中國直接投資的行業分佈變化來看,2010年至2021年,外商明顯增加了在商業服務、科技研發、信息產業等服務業的投資,但在製造業上的投資佔比明顯減少,下降幅度超過25個百分點,一定程度上反映出,隨着中國國內經濟要素成本的變化和經濟結構的優化,外商更願意投資商業服務、科技研發、通信計算機等更具有比較優勢的產業,而逐漸降低對低端製造業的投資比重。從中國對外直接投資佔比來看,2010年至2021年,中國對外直接投資在製造業、通信計算機組裝等方面的佔比明顯增加,一定程度上反映出中國部分製造業產業外遷的趨勢,將部分低端製造業轉移至生產成本更低的東南亞等國家。

2. 國內經濟:物價小幅升温,基建投資回升

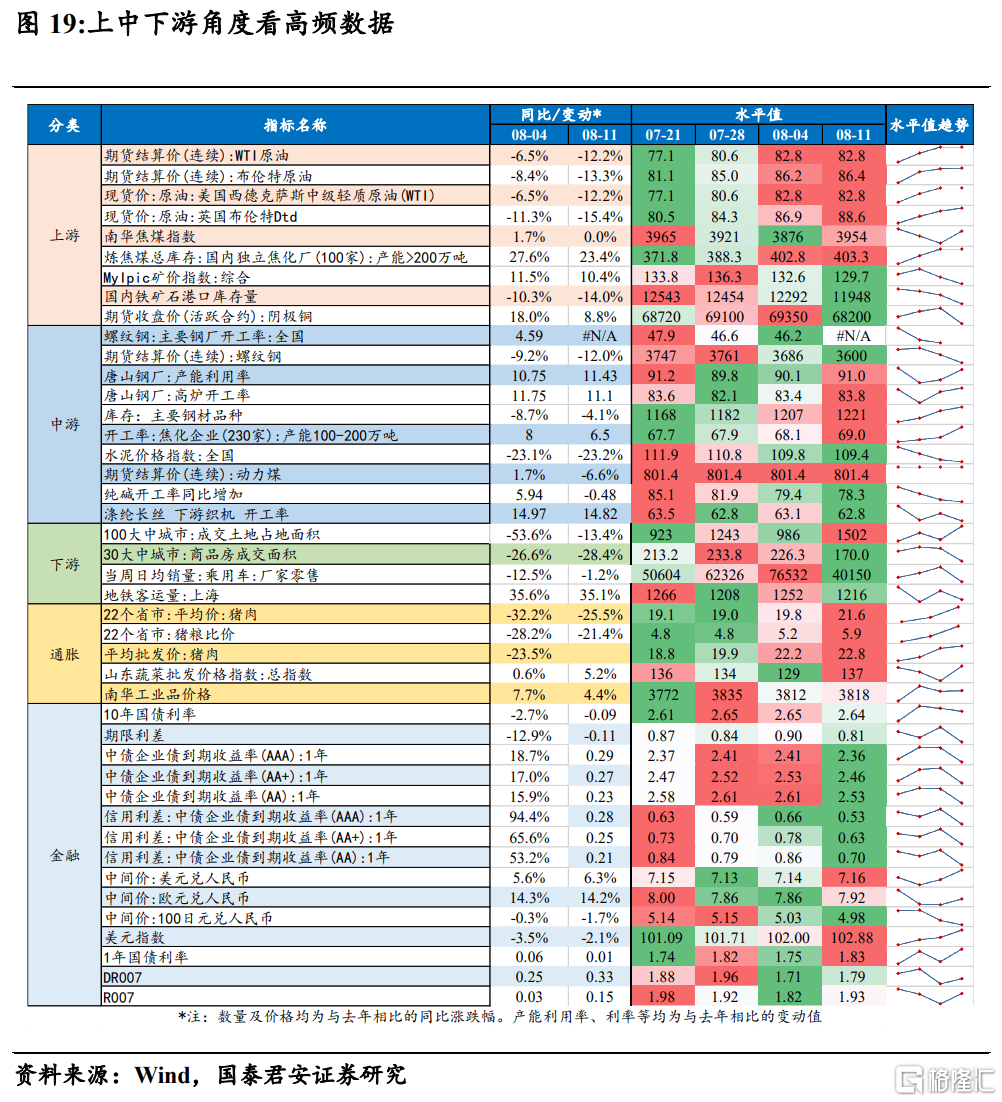

從上中下游角度來看,上游原油價格持續上升,南華焦煤指數、陰極銅期貨收盤價格回升,Mylpic綜合礦價指數和國內鐵礦石港口庫存量下跌。中游動力煤期貨價格持平,水泥價格延續下跌,螺紋鋼價格繼續下降。下游土地成交面積大幅回升,商品房成交面積下跌,乘用車銷量顯著回落,上海地鐵客運量下降。通脹方面,豬肉平均價、批發價上升,蔬菜價格大幅回升,南華工業品價格基本不變。金融市場方面,短期利率顯著回升,長期利率與前期持平,人民幣對美元持續貶值,美元指數延續上升。

上游:原油價格持續上升,南華焦煤指數、陰極銅期貨收盤價格回升,Mylpic綜合礦價指數和國內鐵礦石港口庫存量下跌。8月11日當週,原油價格持續上升,同比跌幅擴大,南華焦煤指數回升,煉焦煤總庫存基本持平前期,Mylpic綜合礦價指數下跌,國內鐵礦石港口庫存量持續下跌,陰極銅期貨收盤價格在連續兩週上升後回落。

中游:動力煤期貨價格持平,水泥價格延續下跌,螺紋鋼價格繼續下降。8月11日當週,動力煤期貨價格連續四周持平,全國水泥價格指數持續下跌,螺紋鋼價格繼續下降,唐山鋼廠產能利用率、高爐開工率、焦化企業開工率上升。

下游:土地成交面積大幅回升,商品房成交面積下跌,乘用車銷量顯著回落,上海地鐵客運量下降。8月11日當週,100大中城市成交土地佔地面積大幅回升,30大中城市商品房成交面積下跌,廠家零售乘用車當週日均銷量顯著回落,上海地鐵客運量有所下降。

通脹:豬肉平均價、批發價上升,蔬菜價格大幅回升,南華工業品價格基本不變。8月11日當週,豬肉平均價、豬糧比價延續上升,豬肉批發價小幅上升,蔬菜批發價大幅回升,南華工業品價格基本持平前期。

金融:短期利率顯著回升,長期利率與前期持平,人民幣對美元持續貶值,美元指數延續上升。8月11日當週,短期利率顯著回升,10年國債利率基本持平前期,中債企業債到期收益率大幅回落,國債期限利差大幅下跌。匯率方面,人民幣對美元近兩週持續貶值,美元指數延續上升。

從需求端角度來看,消費端,商品房成交面積下跌,二手房掛牌價格下跌,出售數量回升,其中一線城市回升幅度最為顯著。投資端,基建投資回暖。出口端,運價指數變化不一,外需修復仍有一定壓力。

消費:商品房成交面積下跌,二手房掛牌價格下跌,出售數量回升,其中一線城市回升幅度最為顯著。8月11日當週,30大中城市商品房成交面積下跌,其中一線、二線、三線城市成交面積均在下跌,義務小商品價格指數持平前期。二手房市場上,全國二手房掛牌出售價格延續下跌,出售數量大幅回升,其中一線城市回升幅度最為顯著。

投資:基建投資回暖,石油瀝青開工率、玻璃期貨結算價上升。8月11日當週,建材綜合指數下行,石油瀝青開工率持續提升,玻璃期貨結算價格略微提高,浮法平板玻璃市場價持平。

出口:運價指數變化不一,外需修復仍有一定壓力。8月11日當週,CBCFI、BDTI略微上行,CCBFI、BDI、BCTI小幅走弱,CCFI大幅提升,CICFI顯著走弱。

從產業鏈角度來看,農產品價格幾乎全部上升。石油化工價格總體上升,黑色產品、有色產品價格總體走跌。汽車產業鏈景氣度回暖,電子機械有所下跌,動力煤價格持平。

農產品價格幾乎全部上升。8月11日當週,從期貨收盤價來看,除棉花、油菜籽價格持平,棕櫚油、CBOT大豆價格下跌外,其餘農產品價格均呈上升態勢;從CBR現貨價格來看,家畜和食品價格大幅上升,油脂價格小幅提升。

石油化工價格總體上升,黑色產品、有色產品價格總體走跌。8月11日當週,大多數石油化工產品期貨收盤價上升,除甲醇價格小幅下降外,其餘產品價格均在上升,中國盛澤化纖價格指數小幅上升,OPEC原油價格延續上行。黑色產品方面,基本所有產品的MySpic指數均呈下降態勢,但下降程度不一;庫存方面,黑色產品庫存量均有所上升。有色產品方面,金、銀價格持續下跌,鋁、鉛、鋅、鎳、銅、錫的LME期貨價格全部下跌,LME鋁總庫存持平前期,LME銅總庫存持續下跌。

汽車產業鏈景氣度回暖,電子機械有所下跌,動力煤價格持平。8月11日當週,汽車方面,鋼胎開工率、半鋼胎開工率上升。電子機械方面,費城半導體指數顯著下降,DXI指數小幅下跌。能源方面,動力煤期貨價持平,歐盟排放配額價格小幅回升。

風險提示

美國經濟韌性超預期,美聯儲加息超預期。

注:本文來自國泰君安證券研究於2023年8月13日發佈的《三大視角探索中國出口的長期線索——國泰君安宏觀週報(20230813)》;報吿分析師:董琦 資格證書編號為S0880520110001。

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。根據《證券期貨投資者適當性管理辦法》,本訂閲號所載內容僅面向國泰君安證券客户中的專業投資者。因本資料暫時無法設置訪問限制,若您並非國泰君安證券客户中的專業投資者,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。本訂閲號所載內容版權僅為國泰君安證券所有。訂閲人對本訂閲號發佈的所有內容(包括文字、影像等)進行復制、轉載的,需明確註明出處,且不得對本訂閲號所載內容進行任何有悖原意的引用、刪節和修改。