7月收官,今天小編帶來A股、港股、中概股IPO總結,一起來看看吧~

01

A股IPO

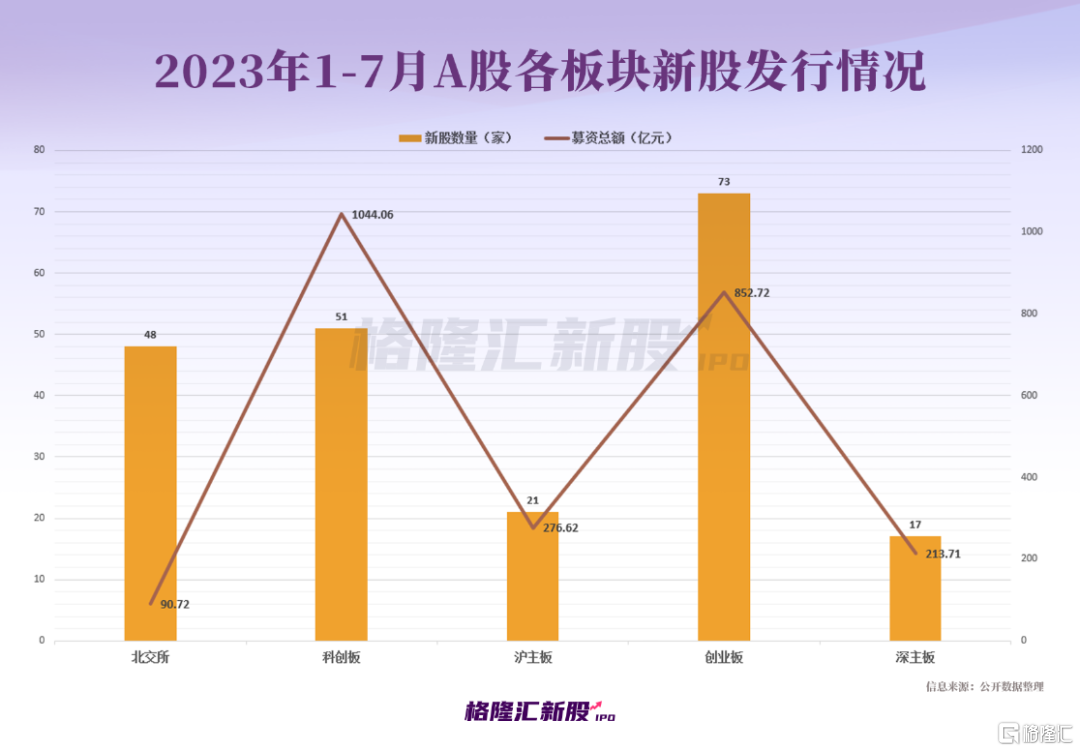

2023年以來,A股共有210家新股上市,募資總額約2477.82億元。

參與IPO的中介機構包括47家券商、26家會計師事務所、50家律師事務所,其中,中信證券、中信建投證券、民生證券保薦的項目量排名前三,分別成功保薦了24家、21家、13家。

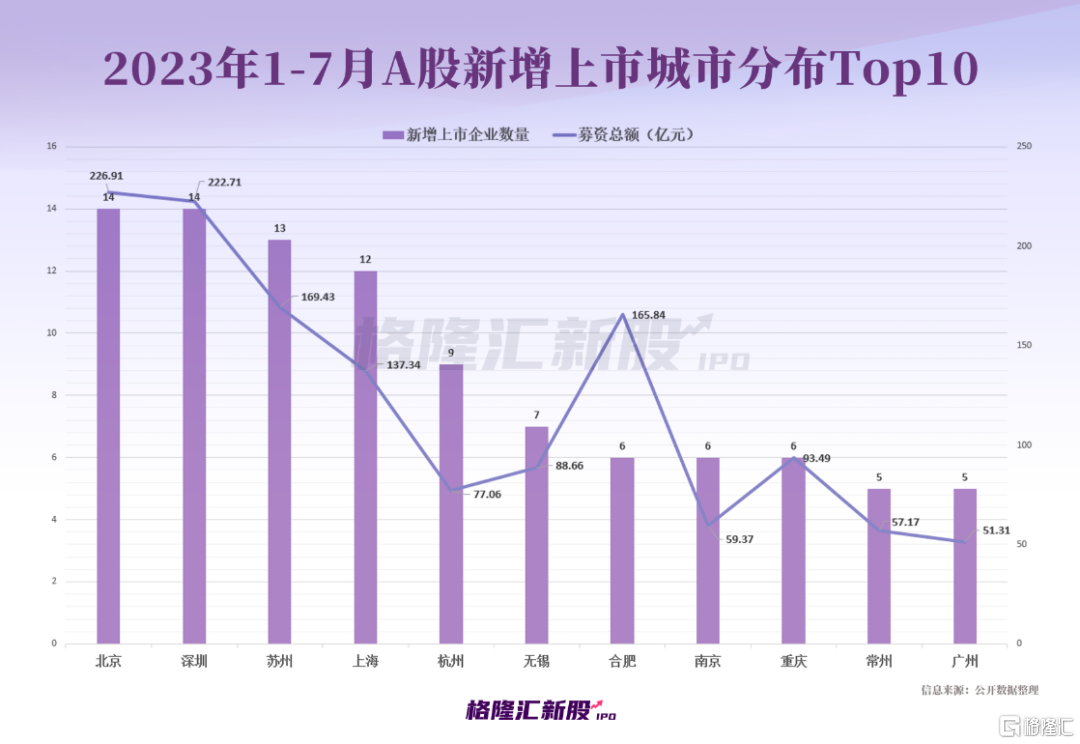

按地區劃分,北京、深圳的新增上市公司數量、募資額均拔得頭籌。

從募資板塊分佈來看,2023年1-7月,科創板是當之無愧的“吸金地”,募資額已累計破千億(1044.06億元),佔A股總募資額的比例高達42%。今年前十大IPO中,科創板新股佔據六席。

值得注意的是,2019年至2022年上半年,隨着5G技術、新能源產業的迅速發展驅動半導體行業景氣度上行,一度形成全球“缺芯潮”,使得半導體產業鏈各環節企業業績實現快速增長,其中孕育出一批符合上市條件的企業。

今年以來,半導體領域有不少企業成功IPO,募資額最大的兩家新股便是來自於此,此外還包括中船特氣、南芯科技、頎中科技、中科飛測、裕太微、晶升股份、華海誠科等企業。

就在7月25日,芯片“巨無霸”華虹公司也完成了申購,預計1-2周內將會於科創板上市交易,其為今年以來A股最大IPO,也是科創板史上第三大IPO,募資總額約212億元。詳情見《A股迎今年最大IPO!晶圓“老二”華虹公司上市在即,能吃肉嗎?》。

就新股上市首日表現而言,7月份上市的錦波生物讓人眼前一亮,其來自北交所,聚焦於重組膠原蛋白產品和抗HPV生物蛋白產品。

這家公司不僅被認為是A股“重組膠原蛋白第一股”,也是山西省今年首家上市企業,同時也是北交所“最貴”新股,發行價高達49元,市盈率超30倍。

要知道,北交所近期出現多宗調整新股發行底價的案例,在此背景下錦波生物以高價發行,且上市升幅還不小,的確引人關注。

北交所方面,7月共有6家新股上市,僅有一家破發。值得一提的是,除錦波生物外,聚焦金屬複合材料的天力複合也有不錯的表現,首日升超90%。

此外,7月共有7家新股於上市首日破發,其中2家跌幅較大,分別位列今年以來首日跌幅榜第三、第六。

截至7月31日收盤,今年的新股中已有74家累計跌破發行價,其中4家跌超50%。

累計升幅最大的依然是3月份上市的四川黃金,目前較發行價上升約368%。此外,百利天恒、巨能股份、中科飛測均升超200%。

再來看擬上市企業情況,7月末高層會議提出“活躍資本市場,提振投資者信心”,市場猜測IPO節奏或將放緩。

事實上,7月以來A股IPO審核速度已經出現放緩跡象。據統計,今年上半年A股共有207次上會,平均每月審核34.5家,而7月僅有25家企業上會,註冊生效、拿批文企業數量也有所放緩,分別為29家、31家。

另外,今年已有138家IPO公司主動撤單,其中創業板依然是重災區,高達55家,而科創板有37家企業撤單,已接近去年全年水平(40家)。

大量的撤單現象與個別企業準備不夠充分、經營情況欠佳、審核愈發嚴格等因素有關,折射出全面註冊制下IPO發審新常態。

不過,儘管撤單現象增多,但IPO仍保持常態化發行的趨勢並未改變。截至2023年7月28日,A股仍有899家IPO排隊企業,其中創業板排隊企業最多。

當前A股市場整體較為低迷,下半年隨着庫存去化和政策發力逐步改善,A股預計盈利增速將有所修復,如此一來,A股將吸引更多活躍資金迴流,有望開啟做多窗口,新股市場也將更加活躍。

02

港股IPO

據統計,2023年1-7月,港股共有37家新股上市,籌得206.26億港元,仍僅有珍酒李渡一家新股募資額超過50億港元。

其中,7月11日上市的科倫博泰生物-B以13.60億港元衝進前十大募資額榜,是近兩年來港股生物醫藥領域最大的IPO項目。

7月份港股共有6家新股上市,上市首日無一破發,不過截至7月31日收盤其中3家累計跌破發行價。

其中,7月13日上市的巨星傳奇首日升超20%,上市6個交易日股價一度實現翻倍,目前仍升超60%。

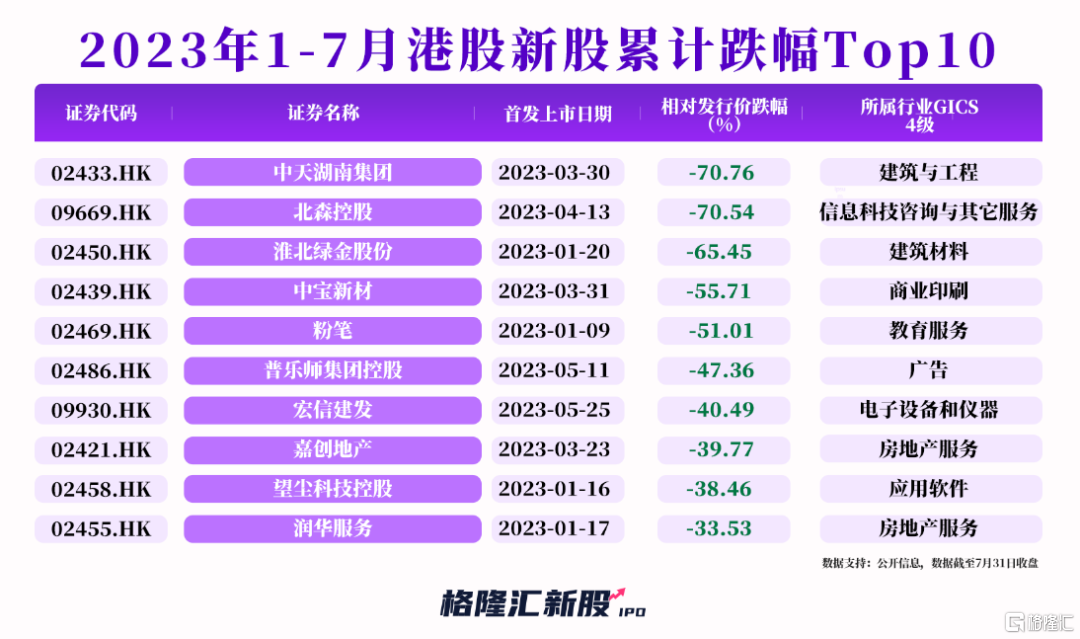

而跌幅榜還是那些老面孔。

從累計升跌幅來看,中天湖南集團落差最大,曾一度升超170%,如今從升幅榜第一到跌幅榜第一,股價已跌至0.33港元。

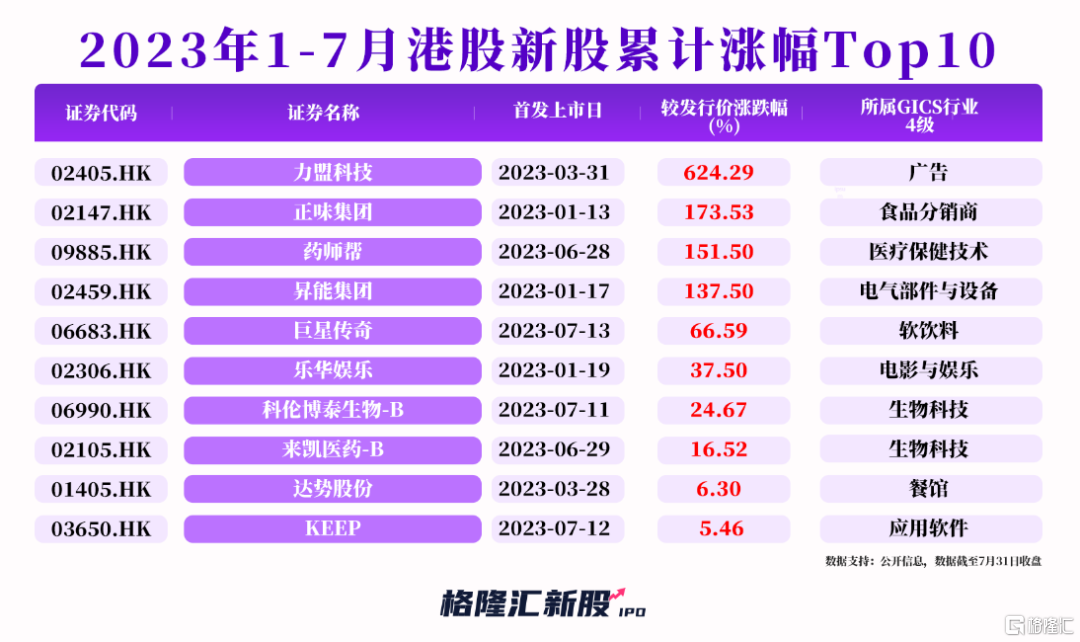

累計升幅最亮眼的是力盟科技,目前較發行價升超600%,其為一家跨境數字營銷服務提供商。

值得一提的是,6月下旬港股IPO企業密集遞表,似有加速跡象,但目前來看,離整體回暖還有一定的距離。

小編曾在《失去的恒指,看不懂的港股IPO!》一文中提到,下半年的港股IPO市場或許可以期待此前推出的為特專科技公司新設的上市制度(18C),將會吸引多少企業赴港上市。

另一個影響IPO的重要因素恰恰是港股市場本身。目前港股市場整體流動性疲軟、估值低迷,對那些未上市企業來説,缺乏吸引力。

瑞銀全球投資銀行副主席兼大中華區總裁李鎮國表示,如果恒指能穩定在20000點水平,IPO額達到10億美元或以上的大型新股才容易順利上市。

他認為,港股受到多重不明朗因素的影響,但隨着利率見頂、中美關係有緩和跡象以及期待內地推出刺激經濟措施,下半年投資情緒有望改善。

儘管目前港股估值較低,部分企業仍願意推出上市,尤其是以較低估值上市的企業。而對於科技和醫療股等對估值較為敏感的行業,或者上市前融資定價較高的公司,則會等待估值修復後才會推出。

03

海外IPO

7月份,美股IPO市場出現一絲回暖跡象。

要知道,今年上半年,通過傳統IPO方式在美國上市的公司僅籌資91億美元,遠低於過去10年的平均水平。

7月19日,由LVMH控股的美粧科技公司Oddity Tech上市首日大升約35%,該公司IPO定價高於預期(35美元/股),這也算是給沉寂已久的美股IPO市場打了一針強心劑。

此外,英偉達正在就成為ARM IPO的錨定投資者進行談判,或瞄準下半年IPO。

中概股方面,在今年前四個月經歷一波衝刺之後,二季度明顯降温,目前已經連續三個月未有中概股上市。

不過,近期境外上市備案有所提速。目前已有10家企業獲得境外IPO備案函(5月通過2家、7月通過8家),其中9家擬赴港上市、1家擬赴美上市。

中國證監會制定的《境內企業境外發行證券和上市管理試行辦法》及其五項監管適用指引,已於2023年3月31日起施行。無論是境外直接或間接發行上市,還是“大紅籌”或“小紅籌”,中企境外上市正式進入備案制時代。

另一方面,A股上市公司赴海外發行GDR的熱情仍然不減,據統計今年已有6家企業成功發行GDR。

瑞交所成為熱門上市地,自2022年7月28日,中瑞證券市場互聯互通存託憑證業務正式開通以來,已有15家A股上市公司發行的GDR在瑞交所上市,募資總額逾50億美元。

7月18日,滬、深交易所分別發佈GDR相關規則,明確境外發行上市GDR應當符合的條件,明確GDR對應新增基礎股票發行上市申請的審核安排,加強全過程信息披露監管。

事實上,雖然更高的准入門檻和更加嚴格的審核安排,延緩了GDR的上市節奏,但從長遠來看,更有利於GDR市場健康持續發展。