近三年來,由於全球疫情、地緣政治衝突及國內政策等複雜因素影響,有色金屬行業一度迎來一輪較大幅度的價格波動週期。

其中,鋁價在經歷了2021/2022年雙高峯之後,在今年再次回落至行業平均成本線區間。在同時,由於去年來全球能源價格飆升導致電力成本及預焙陽極材料成本上升,鋁企的利潤端也持續遭受衝擊,這種情形一直延續到今年上半年。

7月28日,全球最大的電解鋁生產商中國宏橋發佈中期業績預吿,上半年預期淨利潤同比減少約70%左右,主要原因正是鋁價高位回落疊加原材料成本上升的雙重壓制。

但值得注意的是,公吿同時也披露一個非常重要的信息:儘管上半年淨利潤同比大幅下滑,但預計環比將有大幅度增加。

這個信息,反映的正是鋁產業的供需格局開始出現明顯改善的信號。

一方面,今年以來,國家開始大力推動“報交樓”、“特大超大城市舊改”等房地產政策,同時積極促進新能源產業發展等刺激政策,持續拉動鋁消費;另一方面,伴隨上游能源材料價格的回落,鋁企的利潤剪刀差有望重新再擴大。

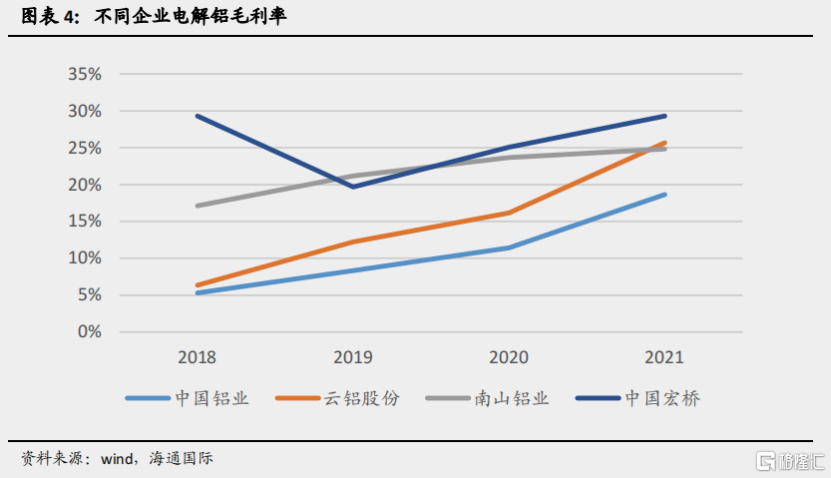

在其中,對電解鋁成本控制能力相對更出色的行業龍頭而言,其未來的盈利改善或會更加顯著。

鋁行業供需基本面前景改善

一直以來,中國憑藉成熟的冶煉工業集羣優勢,佔據了全球電解鋁第一大生產國、消費國和出口國地位,主要出口對象為歐美、東南亞等地區,因而很大程度也掌握着產業的定價權。

今年來,影響電解鋁的原料、供給、需求三大關鍵因素逐漸迎來了新的變化。

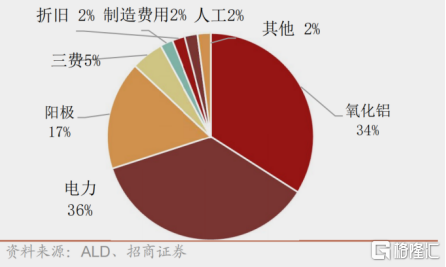

在原料成本方面。在電解鋁產品中,電力、氧化鋁、預焙陽極(主要以石油焦、瀝青焦為骨料,煤瀝青為黏結劑製成)的單位成本累計就超過了80%。尤其電力和氧化鋁,成本分別均可佔到35%以上。

(2023年2月電解鋁成本佔比結構)

今年上半年來,石油、動力煤的價格相比去年高位已經有所回落,助於預焙陽極和火電成本下降。同時,隨着“西電東送”大省的雲南進入豐水季,省內水電站水位得到很好的修復,當地的電解鋁產能項目還有望得益於水電成本的降低。

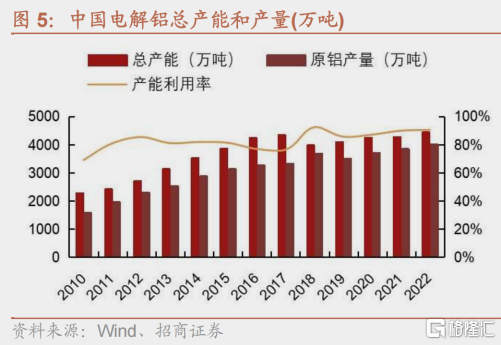

在供給格局方面,全球電解鋁的增量供應預期頻頻被打斷,導致鋁供應規模難以放量。行業與其他行業不同,電解鋁是高耗能且高碳排放的行業。2017年以來,國家對電解鋁行業採取一系列供給側改革,並逐漸形成電解鋁產能4500萬噸的上限標準,產業內要實施新產能,就要通過產能置換方式進行,且新項目審批也更加困難。

據阿拉丁(ALD)數據統計,截至2023年6月中國電解鋁建成產能4471.10萬噸,運行產能4164.80萬噸,已逐漸逼近4500萬噸產能天花板;6月電解鋁產量340.48萬噸,當月產能利用率已高達92.65%,也已接近利用率天花板。

而在同時,由於歐美等地區對環保、碳排放要求嚴格,同時近兩年能源價格高企、產業配套不完善等限制因素,歐洲很多電解鋁廠不僅沒有實現產能投放目標,還出現了大量停產,導致近兩年的歐洲原鋁產量持續下滑。

國內限產疊加國外減產,共同導致了全球電解鋁總產能短期難以向上突破。

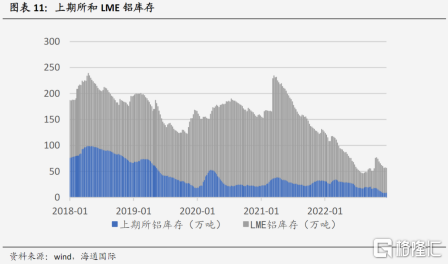

而當前的一個關鍵問題在於,截至6月底,我國和海外的電解鋁總庫存已經相繼來到了歷史的低位,均將可能面臨供應將出現短缺的壓力。

而這個壓力,從下游需求端景氣逐漸回升的跡象看,目前已經開始顯現。

鋁產品主要用途為建築工程、交通運輸、電力電子和機械設備等方面。

在房地產需求方面,去年下半年來,國家開始大力推動“保交樓”政策,刺激房地產竣工端景氣快速回升,上半年,我國房地產開發投資、新開工面積等核心數據出現了明顯邊際回暖變化,其中房屋竣工面積同比增長3.39%,住宅竣工面積同比增長2.46%,同比大幅增長19%、18.5%。

7月份,國務院發佈重磅政策,對全國21個超大特大城市實施城中村改造計劃,進一步刺激地產建築工程的景氣回升,進而重新拉動鋁材的消費。據據ALD預測,2023年我國房地產鋁消費約912.3萬噸,同比增長1.47%。地產耗鋁量從-15%左右負增長到轉正,對今年鋁消費上升有明顯助益。

而在新能源方面,包括光伏產業、新能源車產業,在近幾年對鋁材料的需求大幅激增,對鋁消費起到了很大的支撐和推動作用。

據分析,在光伏發電產業中,每GW發電項目需要鋁材(包括組件和支架)用量達到1.9萬噸。據CPIA數據推算,2022年中國光伏組件產量288.7GW,全球佔比83%,預計到2025年中國光伏年中國光伏組件產量598GW,對應中國、全球光伏用鋁量分別526萬噸、839萬噸,對應2022-2025年 CAGR高達28%、27%。

在同時,隨着全球進入新能源車時代,更加輕便美觀、易鍛造的鋁合金材料已經成為汽車應用最廣泛的材料之一。據測算,汽車整備質量每減少10%,續航里程可增加6%-8%,鋁合金成為汽車輕量化途徑的關鍵。我國工信部甚至為此提出了未來汽車輕量化單車用鋁目標,大大促進了汽車業對鋁需求的規模。

近幾年,全球新能源車銷量每年均在高速增長,據推算,假設2025年中國新能源車產量1362萬輛、2342萬輛,相關鋁耗材將達319萬噸、553萬噸,對應年化增速將超過30%。

就國內外的這兩大類目,鑑於海外對中國鋁產品的依賴度,可想而知未來鋁的需求空間或遠大於當前的市場預期。

鋁企下半年利潤有望迎來修復

在鋁產業降本效應和需求復甦的背景下,鋁企的利潤端也將較高確定性地迎來修復行情。

在其中,越是成本控制能力突出的行業龍頭越能更大程度享受到行業新景氣週期的紅利,比如比如具有一體化產業鏈優勢的全球最大電解鋁供應商中國宏橋。

在電解鋁的成本結構中,電力和氧化鋁成本佔比超過70%,而在這兩項,中國宏橋通過多年的一體化佈局,已經成功把之化為公司的競爭優勢。公司在幾內亞擁有了豐富的鋁土礦資源,並在印尼建設氧化鋁廠,在濱州擁有電力、氧化鋁、電解鋁和鋁加工產業鏈,真正做到了“全球一體化”。

目前中國宏橋的電力自給率超過55%,氧化鋁年設計產能為1700萬噸/年,自給率更是高達130%,極大程度保障了生產成本的把控力。

資料顯示,中國宏橋在雲南地區的電解鋁項目主要用水電,其豐水季的含税電價僅為0.3-0.32元/度,明顯低於行業平均。所以其綜合毛利率水平一直顯著高於行業平均,在業內長期處於領先水平。

據報道,近年來中國宏橋在雲南又新設兩大電解鋁生產基地,其中位於雲南省文山州硯山縣的203萬噸綠色鋁新項目目前已正式投產。據悉,該綠色鋁創新產業園是雲南省2020年重點項目,採用清潔的水電資源,項目全部投產後年銷售收入將達1000億元,為當地新增就業崗位1.2萬個。這對於公司來説,將是一個相對低成本更低的優質項目,將為未來營收和利潤帶來巨大增益。

據券商機構分析,隨着雲南豐水季的水電成本下降,預計該項目的噸淨利潤將跳升至2000元附近。

此外,由於中國宏橋的業務體量巨大,淨利潤對原料成本和鋁價的波動高度敏感。據機構預測,在其他條件不變的情況下,鋁價每變動10%,公司的淨利潤將能提升約40%的幅度。同時目前煤炭和陽極的成本已經開始下行,即使未來鋁價維持平穩,前者的降本之下預計也能帶來可觀的噸淨利回升。

小結

綜合上述可見,對於鋁行業,目前的市場格局已然逐漸轉向“生產成本下降+供應規模受限+下游需求復甦”的利好新局面。無論短期還是長期看,鋁價穩健回暖、以及鋁行業的景氣提升都已顯得越來越確定。

新格局之下,競爭優勢突出的行業龍頭也將會重新迎來利潤修復的新週期。

在另一方面,近期港股市場也重新獲得了資金的關注,逐漸進入熊轉牛的關鍵時期,風險偏好正逐漸回暖,投資者更有驅動力青睞具有業績長期穩健的低估值龍頭企業。接下來,不妨關注在這一波港股雄轉牛行情中,哪一個鋁企龍頭更能得到市場的青睞。