長期以來,由於銀行的強週期屬性,投資者會天然給予其一定程度的估值折讓,疊加最近幾年的全球宏觀環境掣肘,銀行業估值整體進一步承壓。多數銀行業績雖穩中向好,但估值仍處於歷史低位。市場普遍關心,下一波屬於銀行板塊的修復及上升行情何時能夠到來?

作為百業之母,銀行業與宏觀經濟的關聯性高,在我國尋求產業轉型升級以實現高質量增長的過程中,更需要尋求破局之道。

對此,浙商銀行給出了一種有效探索。近期,這家銀行召開了半年度經營分析會,會議傳遞出的信息顯示,其上半年經營業績跑贏大市,生態上呈現好兆頭,經營上保持好勢頭。

一、戰略轉型指明新方向

(來源:申萬宏源研究)

“強預期,弱現實”的宏觀環境下,降低或平滑經濟週期帶來的影響成為了當下銀行發展的一個重要方向。

2021年,浙商銀行成立了新的領導團隊之後,於業內首次提出“經濟週期弱敏感資產”的概念,隨後更是將“以經濟週期弱敏感資產為壓艙石”作為新階段的發展目標。

如何理解“經濟週期弱敏感”?即無論宏觀環境如何變化,相關行業增長仍能保持穩定,甚至能夠自動逆向調節。從當下弱復甦的現實條件出發,浙商銀行從聚焦小額分散資產、弱週期行業資產以及CSA客户服務總量這三個方面來實現新的發展策略。

2022年,浙商銀行加大了對新能源、食品、醫藥、農林牧副漁等22個弱週期行業的支持力度,全年實現經濟週期弱敏感資產的營收168.83億元,佔比達到28.53%,較上半年提升4.19個百分點。

截至2023年上半年,這一比例達到29.58%,較2022年年末提升1.05個百分點。其中,省外分行的經濟週期弱敏感資產營收佔比較年初大幅提升2.75個百分點。經濟週期弱敏感資產策略體系落地成效顯現。

浙商銀行管理層曾明確表示,預計到2027年,該行的經濟週期弱敏感資產營收佔比要突破50%。這也意味着該部分資產尚未充分發揮出應有的增長動能。

某種程度上講,浙商銀行的經濟週期弱敏感資產經營策略和經營理念是順應當下銀行業整體向零售業務轉型的大趨勢而產生的。

一方面,隨着利率市場化的不斷推進,存貸利差收窄的趨勢倒逼銀行要從輕資本業務尋求新增長點;另一方面,本世紀以來居民財富快速增加,衍生出了龐大的零售業務、財富管理市場。

儘管,浙商銀行過去更多在對公業務端發力,但作為深耕浙江的區域性股份制銀行,天然有着進行零售轉型的區位優勢。

據《2021年胡潤財富報吿》統計,2022年,浙江省“富裕”家庭(家庭資產大於600萬元)數量位居全國第四,僅次於北京、廣東、上海。強大的地區民營經濟以及龐大的富裕居民體量,有利於其更快進行零售業務轉型。截至2022年末,浙商銀行的個人客户數量達到873.36萬户,較上年增長4.51%。

雖然,浙商銀行零售業務目前佔比較低,但從另一個角度説明,隨着零售業務逐漸成為該行的壓艙石,所帶來的業績增長空間是巨大的。而這一路徑已經在國內部分零售業務轉型成功的大行身上得到了驗證,對於浙商銀行而言轉型成功的確定性也隨之提升。

二、順應趨勢優化基本面

從歷史經驗來看,銀行業的發展必然是跟隨着監管政策的大方向而變化,過去十幾年由“地產+基建”信貸主導的規模擴張模式不再適應於當前的經濟發展方向,綠色、普惠、戰略新型產業等代表着未來經濟增長新動能的產業信貸需要得到更多資源傾斜。

立足於這一經濟發展趨勢,浙商銀行堅持深耕實體經濟、助力製造業轉型升級。截至2022年末,浙商銀行已與2075户智能製造企業建立合作,累計發放融資7068億元。

能夠做到這一點,離不開浙商銀行的自身稟賦。根據工信部公佈的共計四批專精特新“小巨人”企業名單,浙江省專精特新企業數量位居全國第一,極具生命力的民營經濟為浙商銀行提供了一片發展沃土。

浙商銀行十分注重把握浙江省的發展機遇,積極響應“浙江智造融通工程”,支持浙江省製造業高質量發展。截至2022年末,浙商銀行已服務“浙江智造融通工程”省級重點名單內製造業企業超1700户,融資餘額超630億元,超額完成“三年金融助力千億”的目標。

某種程度上,這也是其“深耕浙江”戰略的外延體現,截至2023年上半年,浙商銀行累計向省內提供融資服務總量超8800億,各項貸款餘額同比增長11.23%。其所提供的融資服務總量高於省內股份行平均2.95個百分點。

但需要注意的是,無論是單個銀行抑或是整體銀行業,動能切換註定是一個長期過程,即便走在了正確的發展道路上,要實現可持續發展仍然不是一件容易的事情。美國硅谷銀行等一系列事件也同樣吿訴了我們一個道理,資產質量、風險控制永遠都是銀行發展的重中之重。

資產質量的優劣決定了銀行是否能夠在新的發展階段實現穩步增長,“邊賺錢邊填補過往的窟窿”的業績增長模式不會得到市場的認可,亦不利於銀行自身的長期發展。

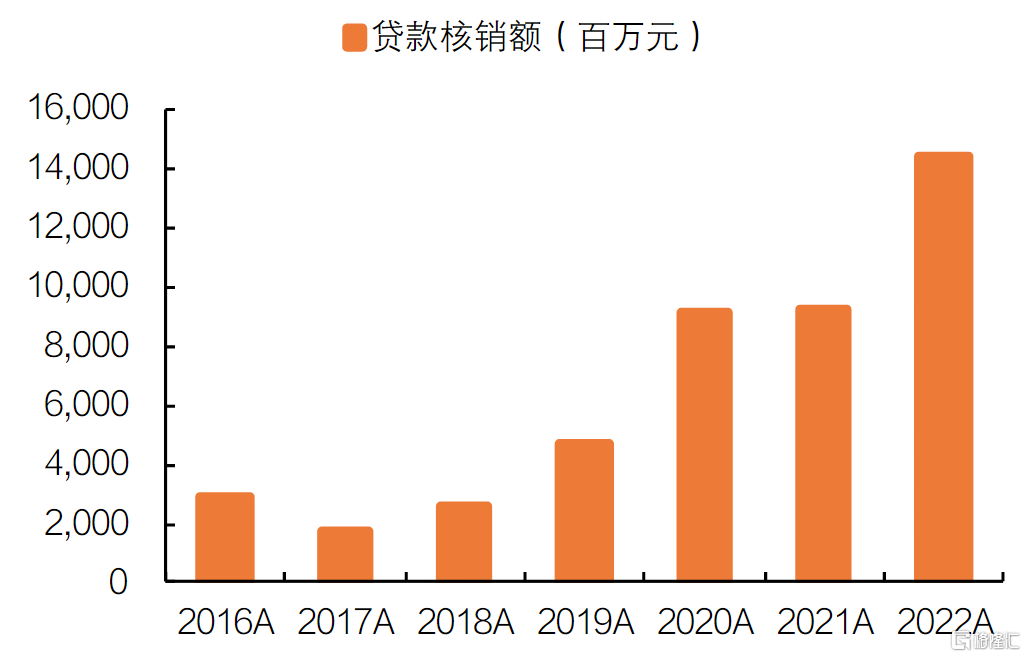

因此,在新的管理團隊提出新的發展戰略之際,浙商銀行優先開始處理過往歷史遺留問題,不斷加大問題資產的處置力度,2022年全年核銷處置規模同比提升了55.7%。

(來源:公司公吿,平安證券研究)

得益於此,浙商銀行的不良率開始從2021年的高位開始持續回落,截至2023年一季度,浙商銀行不良貸款率為1.44%,相較於上年末下降了0.03個百分點。同期的撥備覆蓋率達到182.86%,比上年末上升0.67個百分點。

此外,7月26日,浙商銀行完成了13.66億股H股配售,募資總額達30.47億港元(約人民幣27.63億元),加上7月6日已於上交所上市的A股配股募資97.56億元,合計募資總額達125.19億元人民幣。

隨着資產質量壓力高峯過去,疊加其配股完成帶來資本充足率的提升,浙商銀行的風險抵禦能力會進一步提高,為其在新的發展階段奠定了更深厚的發展基礎。

三、結語

一直以來,銀行板塊“低估值+高股息”的屬性都深受長線投資者的青睞,這一點在當下銀行板塊估值落於歷史區間低位,且伴隨着宏觀經濟向上修復的環境下顯得更為珍貴。

尤其是像浙商這樣不僅已經表現出基本面好轉跡象,且發展戰略符合監管要求和市場趨勢的銀行,與時間站在了同側,也往往藴含着更為長期的價值修復動能。