股民今年的三大錯覺,其中一個必不可少:

美國科技股泡沫嚴重,要崩!

好在説了是錯覺,如果真的當真,那就硬生生不知要錯過多少個小目標?

進入財報季,美股依然沒有半點腐朽資本主義要崩潰的跡象,即使是上半年風聲鶴唳的銀行股,財報都超出市場預期,如大摩,Q2淨利潤同比下滑13%,但優於分析師預期的下滑20%,美銀Q2營收同比增長11%,至253.3億美元,小幅超出分析師預期的250.5億美元,淨利息收入增長14%至142億美元,利潤同比增長19%達到74億美元,每股收益88美分,小幅超出分析師預期的84美分。靠着兩大銀行股的帶動,道瓊斯指數當晚被拔高了1%,成功突破了去年底的高位。

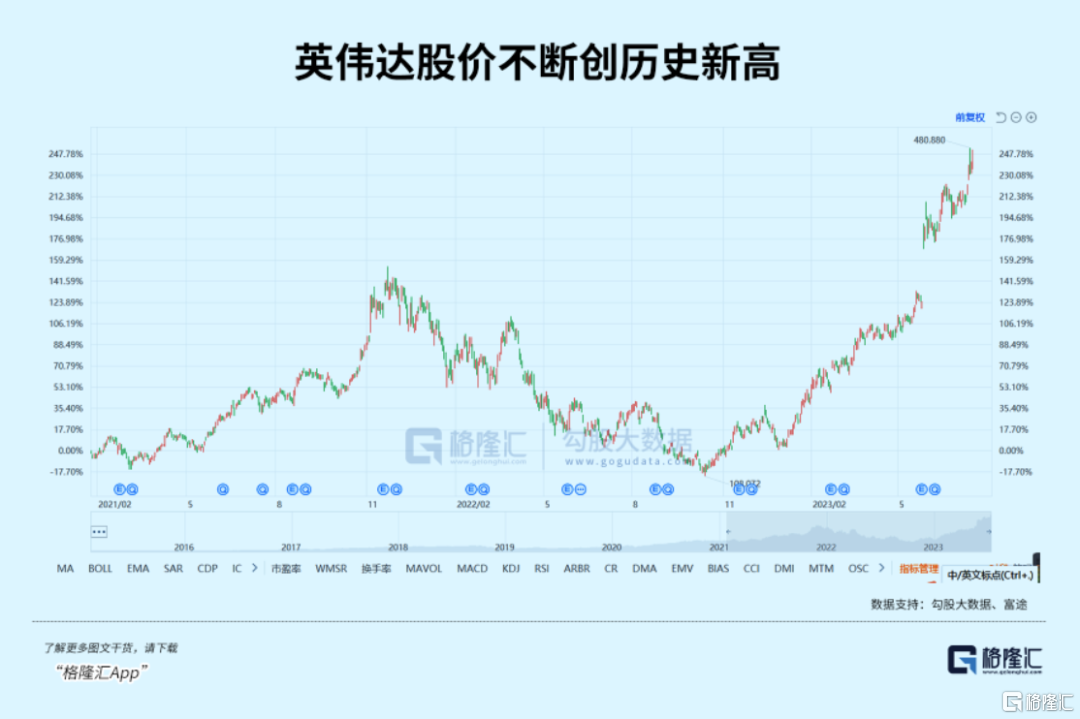

不過,銀行股還算小case了,真正的大牛板塊,是科技股。昨天英偉達和微軟股價連創歷史新高,市值一夜增加1750億美元,連馬斯克都驚呼“瘋狂”。

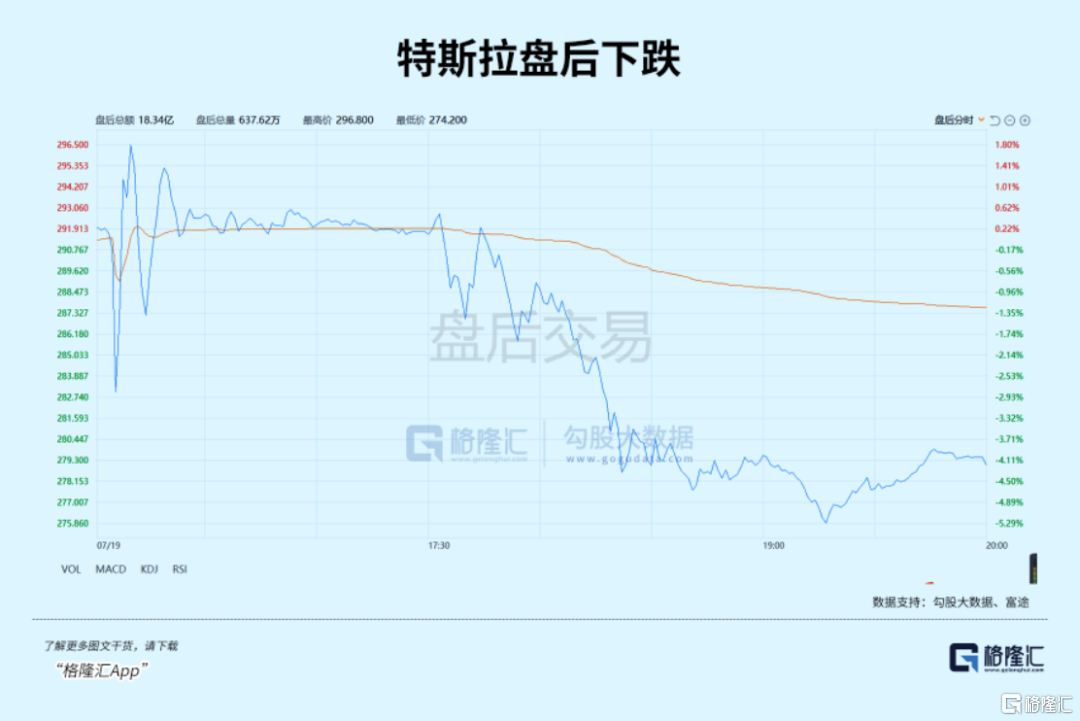

今天凌晨(北京時間),特斯拉在盤後公佈了Q2財報,營收、淨利潤指標都超出市場預期,不過由於降價太多,毛利率比上季跌了一個點,到18.2%,現金流情況也只有10億美元,兩個指標均不及市場預期。

特斯拉盤後交易股價受到財報的影響,一度大跌近4個點。

但實際上,特斯拉的財報表現整體看還是不錯的,股價下跌也有之前上升太大、殺期權等因素影響。雖然數據沒有兩個月前英偉達般炸裂,但相信經歷短暫調整之後,還是有能力給美股科技板塊上升加上一把火。

因為,美國的科技股,實在太瘋狂了。

科技股有多瘋狂?

今年,全球都對高利率下的美國經濟增長缺乏信心,但就是在這樣的大環境下,美國科技股硬生生造出了一個牛市,而且不是小牛市,而是一個大牛市,甚至可以説以一己之力把整個美國股市帶上上升通道。

眾多的科技股,不管體量大小,都升出很多個小目標,創歷史新高的也不在少數,微軟、google、meta、英偉達、特斯拉、蘋果,都是其中的代表。

當然了,你可以説這都是拜chatGPT引發的人工智能革命的福,但能夠創造出這項技術並且開展大規模商業化,那你也得佩服得五體投地,要不然呢?其他國家也可以去引領一下啊,又沒有人攔着他們。

這也揭示了一個簡單的市場邏輯:如果能夠佔據未來的技術高點,能夠創造出巨大的價值,當下的經濟好還是不好,其實根本無所謂,資本是願意為這樣的未來買單的。

如果你只是把眼光侷限於現在美國通脹高,利率高,經濟衰退風險大,那隻能説目光太短淺了。與未來產業革命的星辰大海相比,經濟週期顯得短暫多了。

試想一下,1970年代末興起的計算機革命,綿延至今長達40多年,一路扶搖直上,這個過程中經歷了多少經濟週期,有多少低谷?

單單稱得上世界級別的,就有1980年代初美國的經濟調整、1990年代初的美國經濟衰退、97年亞洲金融危機、2000年科技股泡沫破裂、911事件、阿富汗和伊拉克戰爭、非典、08年金融危機,以及現在的新冠和俄烏戰爭。

經濟週期是起起落落,但計算機和互聯網革命卻從未停止增長的腳步。

這一波人工智能革命已經被公認為可以改變世界,並且會比人類歷史上前幾次工業革命的價值還要高,如此光明且廣闊的未來,也難怪資本市場會如此地趨之若鶩。

另外,美股科技股貨真價實的比較多,最重要的是人家確實是交得出業績,這點和國內的蹭熱點公司有很大差別,所以美股可以一路上升,而只是純粹蹭概念的公司,硬不過三個月,大起大落,瘋狂過後一地雞毛,是常態。

另外,今年的美國科技股大牛市,也有一個前提,那就是去年它們普遍經歷了崩盤式的下跌。

英偉達,從346美元的高位跌至108美元,跌幅68%;特斯拉,從414美元跌至101美元,跌幅76%;最慘的要數meta,從384美元跌至88美元,跌幅接近80%。

亞馬遜、google這些,雖然跌幅沒有那麼大,但也基本腰斬,只有蘋果、微軟相對抗跌,不過也蒸發了3-4成。而整個納斯達克指數,跌幅最大也接近40%。

實際上,這裏有一個不成文的“規律”,就是美股有基本面支撐的大型科技公司,在股災中跌幅到7成、8成的時候,一般就會見底,這是通過對美股大跌期的統計而得。之所以説不能成文,是因為無法確定下一次是否如此,畢竟決定股價的因素太過複雜,同時市場本身也會不斷產生新的因素,單純依靠過往經驗就斷定歷史重演,未必完全正確。

我們只是想強調,做投資逆向思維的重要性,如果股價跌幅巨大,需要考慮一下是否會觸底反彈,而不是簡單地順着慣性和線性推理。

這大概就是咱們中國人説的否極泰來吧。

總的來説,這一波美股科技股大牛市,有兩大驅動因素,一方面是對於去年大跌後的修復,另一方面則是人工智能的爆發。如果説去年是雙殺,那今年無疑是雙擊。

問題是,這股牛市風潮,還能繼續下去嗎?

還能瘋下去嗎?

美股作為成熟且體制機制完善的市場,相對新興國家而言容易理解和琢磨。

比如經濟是股市的晴雨表,這點在美股就有很大的體現,2020年疫情爆發之後美股瘋狂上升,很多人歸結於美聯儲的大放水,流動性氾濫,但實際上,美聯儲的錢也並沒有全部流入股市,更多的是給美國家庭發錢,讓他們在封控條件下依然可以有錢過日子。

這點雖然説有弊端,比如後來的高通脹,但對於拯救疫情下的美國經濟卻是立竿見影,因為美國家庭消費是GDP最大的來源,只要美國家庭還在消費,那宏觀經濟就沒啥問題。

2020年,美國GDP負增長2.8%,但次年就回到5.9%,剔除低基數影響,實際增長也有3%左右,説發錢讓美國經濟火熱,一點都不為過。要知道,特朗普作為生意人總統,在位期間,沒有一年的經濟增速達到過3%。當然了,發錢這個事也是他在位期間決策的。

因此,從宏觀層面上看,美股能否繼續狂飆,經濟基本面是一個比較重要的決定性因素。

綜合最近的美國經濟數據看,不管是勞動力市場,還是通脹水平,亦或其他的如PPI、PMI等經濟指標,有參差,但韌性依然在。儘管高利率的壓制效應正在發揮作用,但並沒有想象中強烈,反而顯得相對温和,這也重燃了市場對於今年美國經濟軟着陸的信心。

所以,只要美國經濟不出現大的衰退,美股整體上還是會延續上升趨勢,上升節奏就取決於未來的經濟數據,以及美聯儲的貨幣政策。

至於板塊方面,科技股仍然是最熱門的,尤其是和人工智能相關的板塊。不過,上升幅度除了各大科技公司的動作,還要看他們的業績。

美股很現實,對於業績決定升跌的邏輯也很認可。4月份特斯拉來了一個深度調整,5月份英偉達一夜狂飆30%,都是業績決定的。

因此,特別是這兩個月,關注科技公司的中期業績,是投資決策最重要的依據。

從估值上看,美股科技股相對處於合理區間,蘋果、微軟、google這類巨無霸的PE基本都在30上下,英偉達、特斯拉這類成長性比較充足的估值相對較高,不過業績高增的確定性做了一定的對沖,除非增長邏輯被證偽,否則要掉下來也不容易。

拉長時間看,隨着人工智能各種技術的演進,以及商業化的擴大,AI概念股依然是最有能力享受市場追捧的板塊,而美國相應的概念公司,實力都是擺在那的,沒有太大的基本面問題,需要考慮的,是值不值得追高。

這個,就看各位的風險意識了。因為過去的經驗吿訴我們,有的股票,你覺得是泡沫,害怕得很,但人家就偏偏升給你看。

唯美股是瞻?

講起美股的今年的大升,國內股民可能很不是滋味。

除了去年11月解封之後有過幾個月的狂歡,後面就持續地低迷,雖然A股也不乏題材,比如AI、中特估,但如果不是踩中這兩個概念的,基本是虧多盈少。

最基本的因素肯定是經濟面,其實美股的指數也是科技股撐起來的,傳統的價值股並沒有太多表現。區別只是,美國經濟基本面似乎正在扭轉預期,所以傳統價值股也可能正迎來機會,但國內經濟基本面就依然壓力重重,傳統價值股路在何方,誰知道?

下半年要是寄望於經濟面有超預期表現,似乎有困難,只能看上頭有什麼“特效藥”了。不過也並非全是悲觀,説不定會有一些概念性的機會,比如AI繼續發酵。這個得寄希望於美國那邊,技術突破也好,新的AI應用也罷,總之要倒騰出一些資本市場喜歡的概念,這樣我們就有了跟隨炒作的理由。

雖然這些年時不時炒作A股獨立,中國特色的股市,貌似成功脱離了資本主義世界的束縛,但實際上,國內的概念炒作,基本上還是受美股的影響比較大,作為跟隨者的角色並沒有根本性的改變。

就拿AI來説,若不是美國出了個chatGPT,國內AI概念也無從炒起,此前的新能源汽車也是一樣,若不是特斯拉爆發,國內的炒作也無從説起。其實,我們自己也很多AI公司,很多新能源公司,但能夠牽起巨浪的,始終是美國。

認清這點其實很重要,因為容易找到“錨”,也容易抄作業。

説真的,希望美國科技公司們,繼續瘋下去,千萬不要停,並且多多倒騰出一些新的科技概念,因為下半年的炒作,還得靠這幫萬惡的資本家。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為任何實際操作建議,交易風險自擔。