本文來自格隆匯專欄:興業研究,作者:王之凡、張峻滔、郭嘉沂

超額儲蓄顧名思義就是居民部門超出一般儲蓄水平的儲蓄量累積,其構成是個人可支配收入減去支出、再扣除通常留作儲蓄的部分,剩餘部分的累積額便是超額儲蓄。新冠疫情期間,美國接連推出財政刺激法案,居民獲得的財政轉移支付大幅上升,積累了海量超額儲蓄。時至今日,美國依然有接近1萬億美元的超額儲蓄未被消耗。本文聚焦超額儲蓄的形成、歷史特點、發展趨勢等問題,探討超額儲蓄在美國經濟中扮演何種角色,是否能成為經濟下行時期的緩衝墊,又會對未來市場的交易博弈帶來何種影響。

一、收入支出表

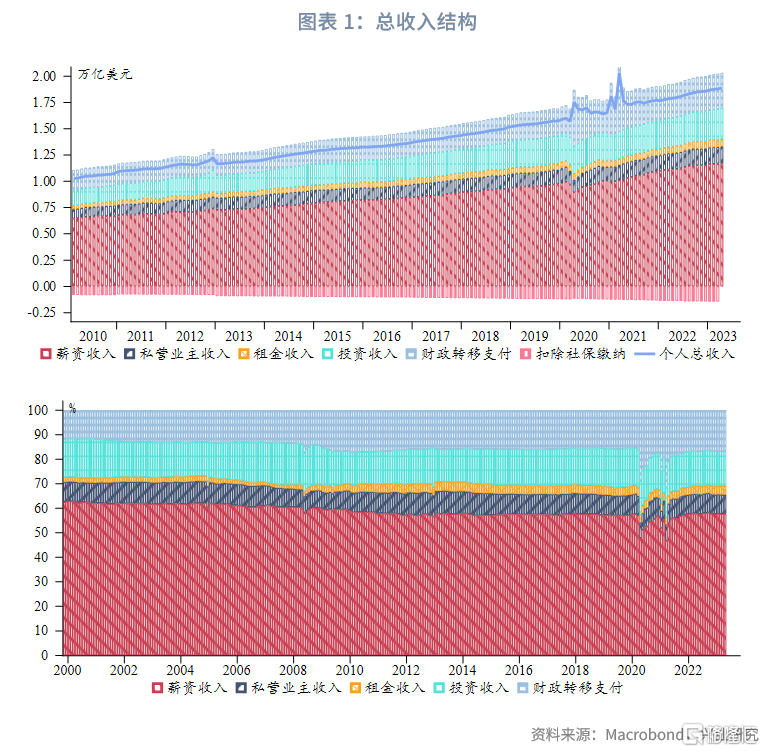

1.1 收入構成

美國居民總收入包括薪資收入、私營業主收入[1]、租金收入[2]、投資收入、財政轉移收入、扣除社保繳納。可支配收入是在總收入基礎上去掉税收繳納以後剩餘的部分。這五部分收入常年維持較穩定的增長趨勢,但在經濟衰退等特定時期可能偏離趨勢。其中工作收入佔總收入超過60%,但在2020年疫情衝擊中,財政轉移支付出現了脈衝式的大幅攀升。同時2020年以來的經濟復甦中,薪資收入出現了明顯偏離趨勢線的上升。

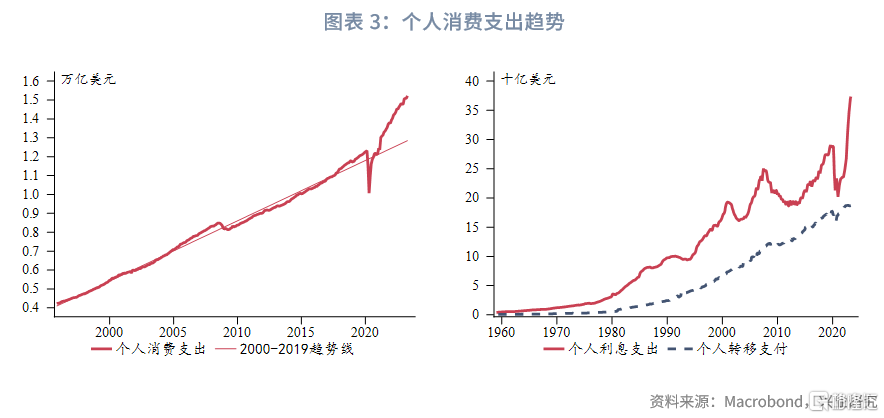

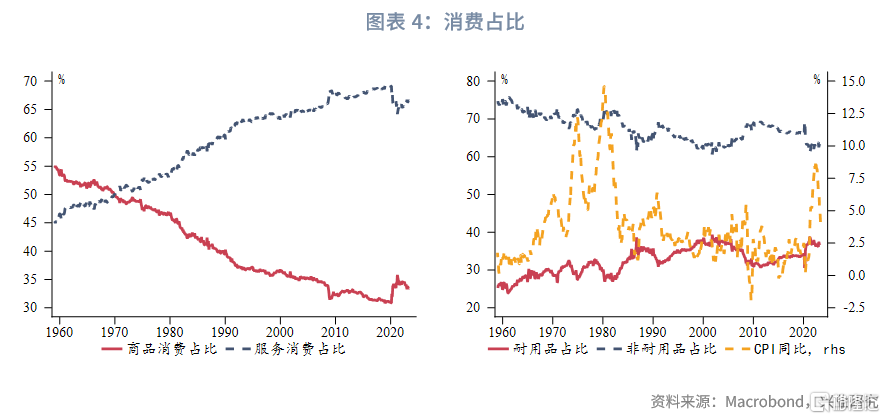

1.2 支出構成

支出的主要構成項包括個人消費支出、利息支出、轉移支付。其中佔比最高的是個人消費支出,佔比長期穩定在95%以上。2021年之後利息支出總額隨着美聯儲加息快速增加,但利息支出在總支出中佔比不高。消費支出主要包括商品消費和服務消費。1970年代後商品消費和服務消費佔比出現逆轉,服務消費佔比逐年上升,在新冠疫情之前一度接近70%。新冠疫情對服務消費帶來限制,疊加商品價格上升,使得商品消費佔比回升至35%左右。

商品消費中耐用品消費佔比在過去的通脹上行期間,通常會下行。但本次通脹上行中卻有所不同,這主要是源於疫情期間居民獲得大量政府轉移支付,疊加房地產市場火爆,耐用品消費傾向更強。

二、超額儲蓄的定義、計算、消耗預測

2.1 歷史上的超額儲蓄

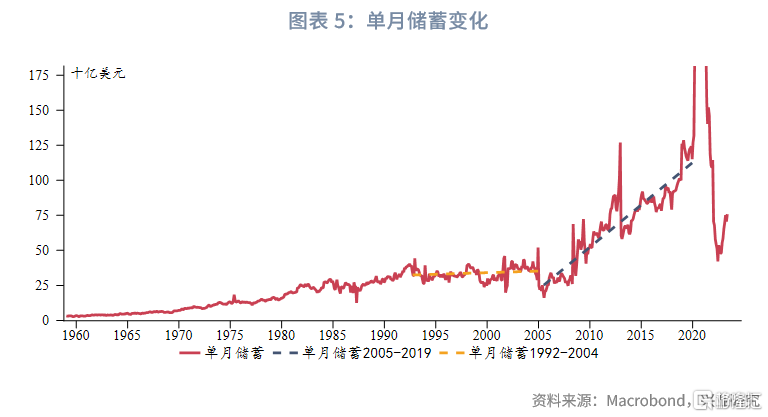

可支配收入減去支出即為單月淨儲蓄,單月儲蓄的累積值就是總儲蓄。通過我們對於以往的儲蓄特點的觀察,在沒有意外衝擊的情形下,儲蓄總額會沿着趨勢線逐月上行。超額儲蓄則是在一段時間內由於收入或者支出的衝擊導致的儲蓄超出原始趨勢線的累計值。

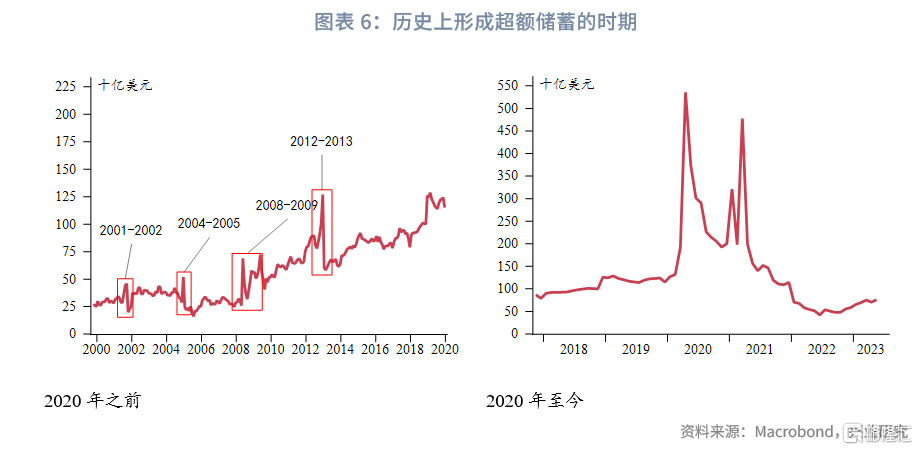

2000年至2012年,單月儲蓄維持在相對穩定的趨勢,2013年至2019年單月儲蓄逐漸變為上升趨勢。從2000年至今,其中儲蓄量有過五段超出趨勢線的上升(圖6中圈出,其中2020-2021年由於數量級差異太大,單獨放在右圖),形成了所謂超額儲蓄,包括2001-2002年、2004-2005年、2008-2009年、2012-2013年、2020-2021年,每一段的成因各有不同。

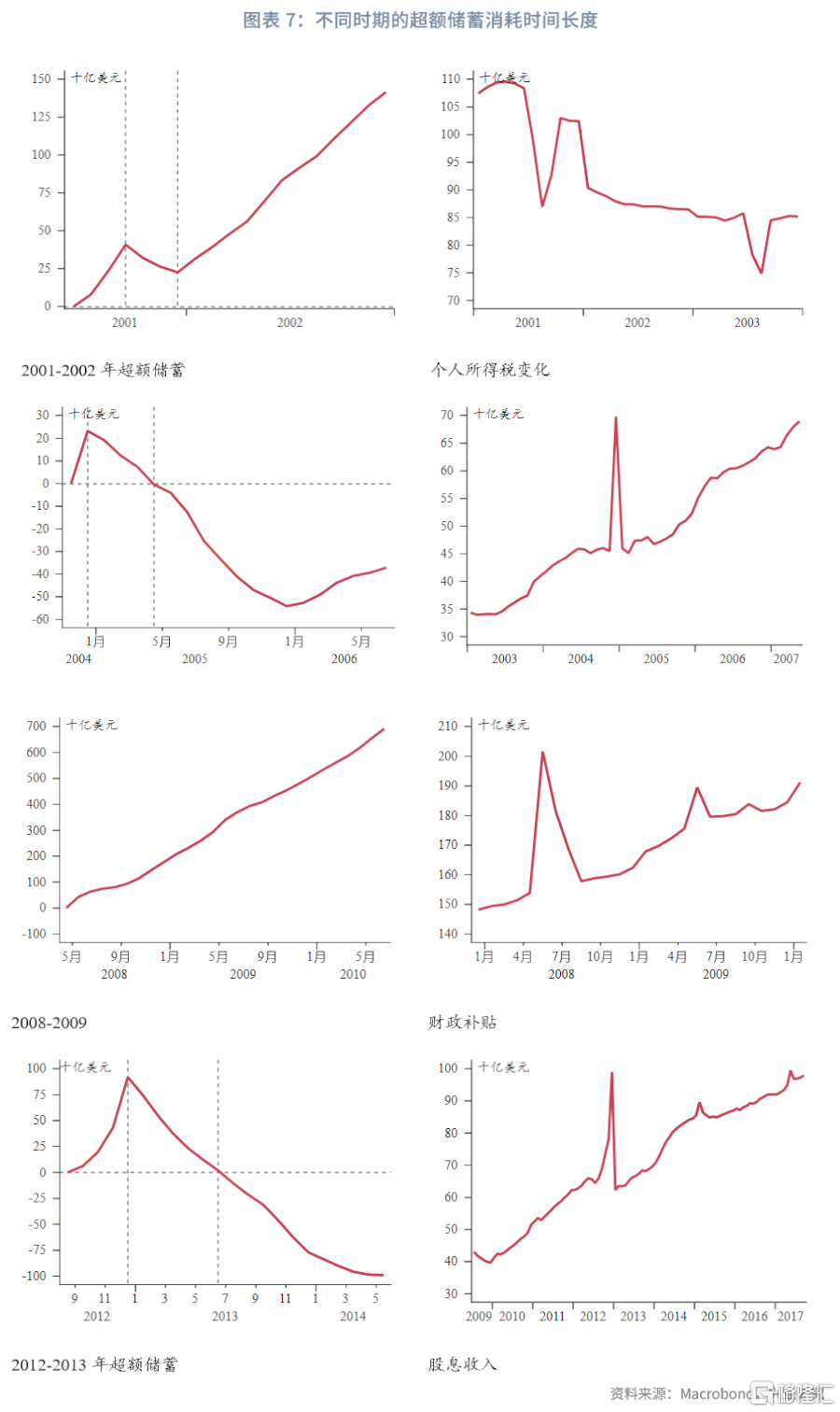

為了方便討論,我們對每一段超額儲蓄的數值都進行了計算,計算方法為:(1)將單月儲蓄快速上升大幅超過趨勢線的當月作為超額儲蓄統計起始月;(2)將之後每月儲蓄減去起始月之前一個月或者一段時期的平均儲蓄水平;(3)對(2)求的的每月儲蓄差額累加,即為該時期的超額儲蓄。當該累計值回到0時,即可認為超額儲蓄消耗完畢。圖7中左圖為各時期超額儲蓄的變化,右圖為引發超額儲蓄的主要因素的趨勢變化。

首先是2001-2002年這段短暫的超額儲蓄積累時期,這段時期收入的上行可能主要源自2001年5月通過的《經濟增長與税收減免協調法案》,降低了聯邦所得税税率,將最高税率從39.6%降低至35%,使得可支配收入出現脈衝式上行。此後911事件對於消費支出形成短暫衝擊,收入和支出共振,形成了這段短暫的超額儲蓄。後來收入回落,消費回升,這部分超額儲蓄被消耗,但並沒有被完全消耗殆盡。經過短暫的下行後,總儲蓄再度迴歸上行。

第二段是2004-2005年這段超額儲蓄時期,這段主要是股息收入暴增帶動投資收入超出趨勢線上行,引起儲蓄超額累積,支出變化不大。超額儲蓄積累量較小,隨着消費偏離趨勢線的上行,這部分的超額儲蓄被消耗,2005年4月消耗完畢。但這段消費的超趨勢上行一直持續到了2008年次貸危機之前。

第三段是次貸危機期間的超額儲蓄,這一段超額儲蓄開始於2008年4月,主要由財政補貼帶動。因為次貸危機對於居民部門的消費產生了持續性衝擊,這段超額儲蓄並沒有帶動後續支出上行,超額儲蓄也並未被明顯消耗。

第四段是2012-2013年這段超額儲蓄積累時期,這段的成因和2004-2005年這一段類似,也是股息收入暴增帶動投資收入的超出趨勢線的上行帶動。隨着投資收入超預期回落,這部分的超額儲蓄被消耗,2013年6月被消耗完全。

最後一段就是2020年開始的這一段超額儲蓄累積,由疫情期間的海量財政補貼引發,下文我們將就本次超額儲蓄的成因和消耗進行詳細研究。

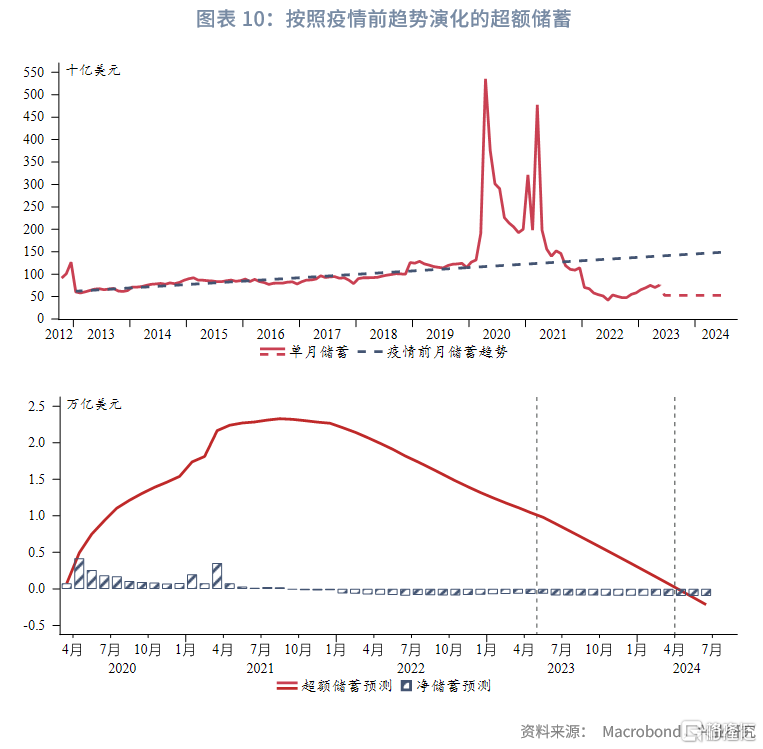

2.2 本次超額儲蓄的消耗預測

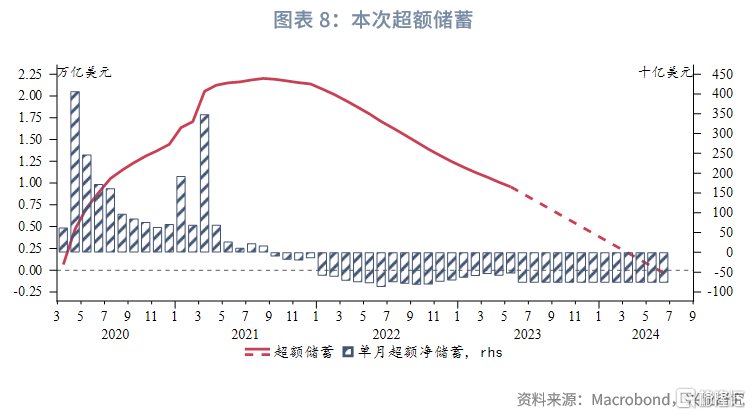

本次超額儲蓄主要是由疫情期間美國政府發放的海量財政補貼引發。起始月是2020年3月,以2020年1月、2月的單月儲蓄平均值為基準值計算,目前剩餘超額儲蓄在1萬億美元左右。

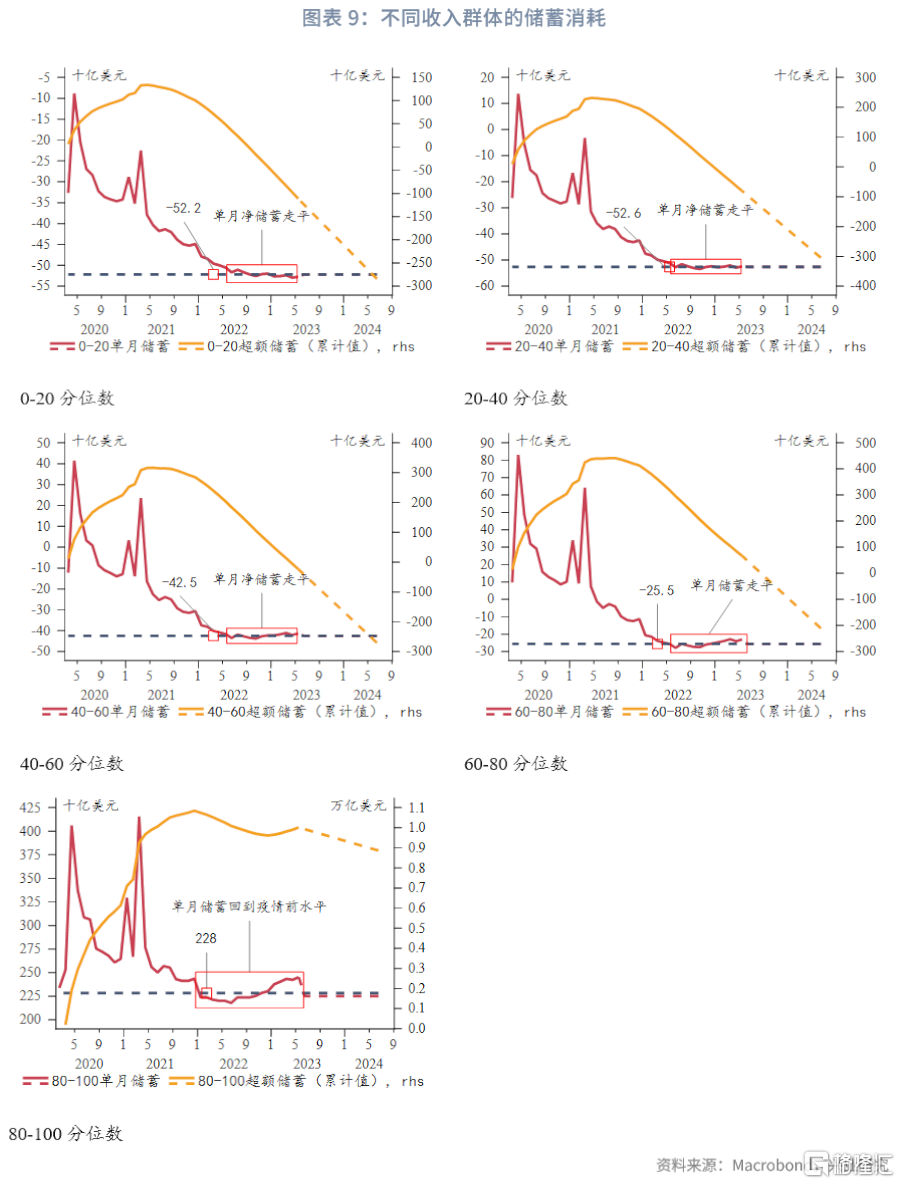

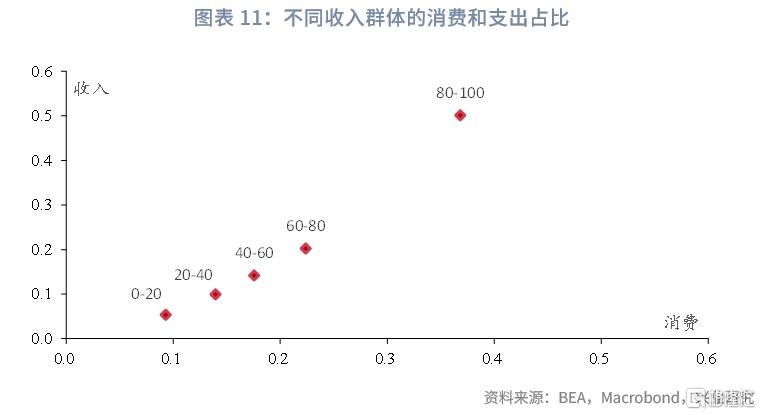

本文我們主要參考FEDS Notes中《Excess Savings during the COVID-19 Pandemic》[3]一文的預測方法,從不同收入羣體的超額儲蓄分佈來預測未來的超額儲蓄消耗。通過不同收入羣體的收入分佈、支出分佈比例進行計算,我們發現目前超額儲蓄主要聚集在收入40-100分位的羣體中,收入0-40分位的羣體中超額儲蓄已經基本消耗殆盡,而60-80分位羣體的超額儲蓄可能會在第三季度消耗完。

想要預測未來超額儲蓄的演化,必須要對未來月儲蓄的水平進行估計。我們對現階段各個收入羣體的月儲蓄進行觀察,可以發現目前收入0-80分位羣體的月儲蓄都處在相對穩態,目前總計月儲蓄消耗1750億美元左右,這可能是因為2022年6月以後美國基本社會生活已經恢復,此後月儲蓄水平已經接近疫情前常態水平。

但收入80-100分位羣體的月儲蓄有所波動,近段時間有所上行。針對這部分羣體,我們觀察月儲蓄波動,可以發現2022年1月以後80-100分位羣體月儲蓄就已經回到疫情前水平,然後進入區間震盪,因此選擇按照2022年1月至今的平均月儲蓄水平來估算未來月儲蓄,得到月儲蓄量增加約2280億美元。

將所有收入羣體的月儲蓄合併,得到月儲蓄總量增長約為530億美元[4],減去2020 年1月、2月儲蓄的基準水平1294億美元,得出目前每月超額儲蓄為-764億美元,即消耗速度為764億美元。目前超額儲蓄約為1萬億美元,按照該水平進行推演,超額儲蓄預計在2024年6月消耗完。

上述方法假設每月基準儲蓄量為疫情前的水平,但如果我們觀察單月儲蓄疫情前的規律,我們會發現,單月儲蓄實際上一直在上行趨勢中,而並非保持在一定水平不變,於是我們有了第二種計算方法。未來單月儲蓄的預測值依舊按照單月增長530億美元進行估計,但假設每月的基準儲蓄量按照疫情前趨勢增長。按照此方法計算,目前超額儲蓄水平也在1萬億左右,但未來的消耗速度會更快,最快將在2024年4月左右消耗完畢。

根據上文兩種計算方法的預測,超額儲蓄將在2024年第二季度消耗完畢。不過上述推演也存在一定缺陷:現實中不同收入羣體的邊際消費傾向具有較大差異,消費傾向與收入水平成反比。低收入羣體消費傾向強,但在超額儲蓄耗盡後,其能否繼續維持支出水平有待觀察。高收入羣體的超額儲蓄則可能逐漸沉澱,甚至增加。最終有可能導致超額儲蓄消耗放緩,高收入羣體拉動整體儲蓄水平上升,同時中低收入羣體無力進一步增加消費。

三、對未來消費的支撐

3.1 收入、支出和儲蓄的關聯

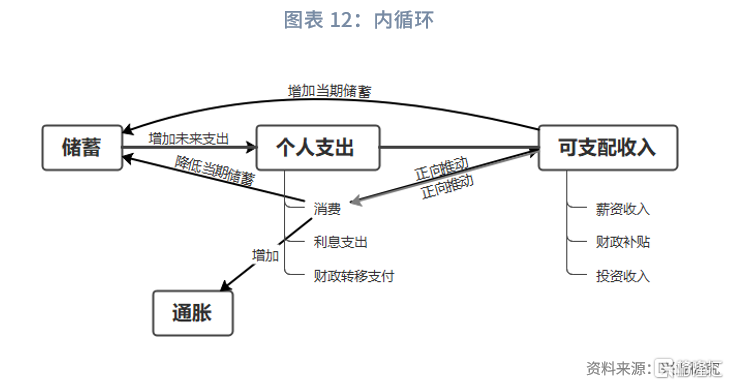

在此輪新冠疫情中,美國居民部門存在儲蓄-消費-就業-薪資-消費的鏈條,在儲蓄還有存量的前提下,這一內循環對消費產生了支撐。

3.2 內循環鏈條的論證

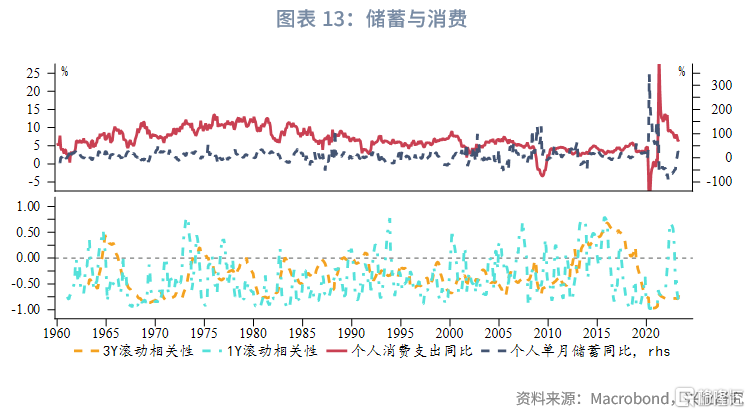

內循環鏈條將收入、支出、儲蓄、通脹等諸多變量聯繫到了一起,我們一一觀察其歷史上的關係,來研究該鏈條的有效性。直接觀測儲蓄和消費的同比變化,從滾動相關性角度來看,長期來看有明顯的負相關性。這主要是因為儲蓄是由收入減去支出得到,所以長週期上當月儲蓄和當月消費內含此消彼長的聯繫。但根據我們上文覆盤歷史上超額儲蓄的情況,不難看出歷史上超額儲蓄累積後,通常會迅速出現支出超趨勢上行,帶動單月儲蓄大幅下行的情況,而且發生作用的時間跨度不會太長,在下一期的消費中通常就有很快速的反應。這從側面表明,超額儲蓄對於未來的消費一般有正向推動,這也和我們預期的邏輯一致。唯一特殊的是次貸危機期間的超額儲蓄累積,危機後形成的超額儲蓄並未完全消耗,居民儲蓄傾向反而不斷增強,因而未能形成短期消費支出激增。

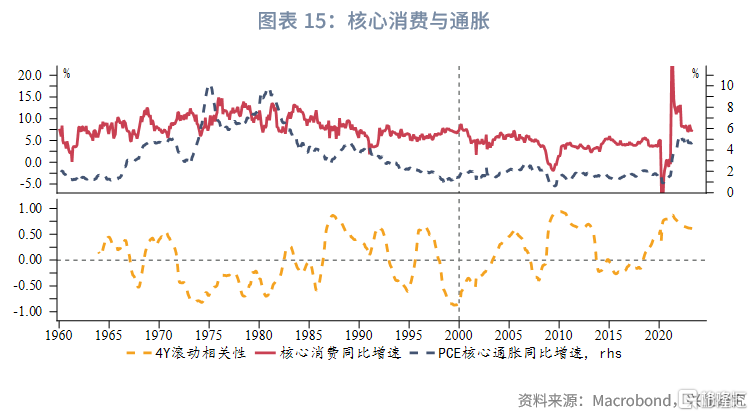

在超額儲蓄的消耗時間、超額儲蓄對未來消費的正向影響確定之後,我們再來觀察消費與通脹的關係,從而來間接觀察這次超額儲蓄對於通脹的影響。通過滾動相關性,我們可以看出在2000年以前核心消費同比和核心CPI正反相關性互現,但在2000年以後變成明顯正向相關。這可能是因為70年代的高通脹主要是供給收縮而非消費擴張引發,高通脹對於消費的抑制效應更突出,所以那段時期,兩者的負相關性明顯。2000年以後,通脹更多是消費擴張帶動,2020年新冠疫情後這種帶動效應更為突出,所以兩者的正相關變得更加明顯。

3.3 2020年以後場景分析消費韌性

超額儲蓄-消費-就業-薪資-消費的內循環鏈條在過去兩年一直持續支撐着消費、就業,也給核心通脹的回落帶來了不小的阻力。目前高收入羣體仍有較大體量的超額儲蓄,會持續給消費帶來支撐,而消費韌性也會支撐薪資韌性。收入在不同羣體間轉移,帶動低收入人羣的消費動力,達到正循環。在此情形下,超額儲蓄-消費-就業-薪資-消費的內循環鏈條會一直持續到超額儲蓄被消耗殆盡,在此期間消費都會有支撐。

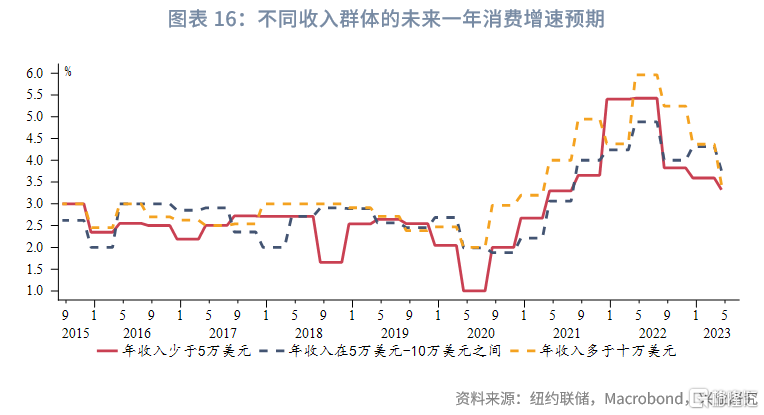

值得注意的是低收入羣體短期超額儲蓄已經被透支,高收入人羣邊際消費動能更低。目前紐約聯儲的不同收入羣體的未來消費增速預期也應證了這一點。因此儘管低收入人羣可以在入不敷出的情況下維持一定的消費動能,高收入羣體仍有較高儲蓄,也只能給消費提供韌性,而非繼續上行的動力。所以在消費韌性維持的基礎上,消費增速可能會回落。可以重點關注60-80分位收入羣體超額儲蓄消耗殆盡的節點,按照目前的消耗趨勢,大概率會在今年8-9月份左右。

而在目前鏈條繼續維持下,還有幾個問題值得探討。

第一,服務消費vs商品消費,服務消費佔比是否會回到過去的佔比。我們認為可能不會很快回歸,目前的儲蓄主要集中在高收入人羣中,服務消費在高收入人羣中佔比偏低,商品消費佔比更高。短期服務消費和商品消費佔比再平衡的動力不足。因此從消費偏好角度來看,服務業消費也存在邊際增速回落的可能。

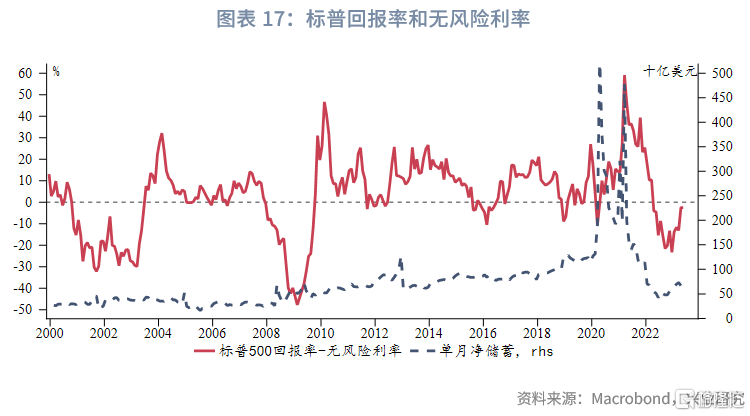

第二,除消費之外的選項是否具備吸引力,是否會擠壓消費。其餘的可能性包括投資、提前還貸等等。首先是投資,近期股市持續上行,標普500年回報率減去無風險利率已經接近回正。如果資金大肆進入股市,可能會擠壓部分消費。考慮到儲蓄分佈在高收入人羣裏,投資傾向相對低收入人羣偏高,投資傾向性較之前會上升,此假設發生的可能性不小。但股市的財富效應對消費又存在一定正向拉動。另一種可能性—提前還貸,美國居民貸款結構是90%固息貸款,利率上行期此前的貸款平均利率低於目前無風險利率,提前還貸激勵較低。目前早償率仍然維持在低位。

第三,低收入羣體的超額儲蓄消耗殆盡是否會引發尾部不確定性。目前信用卡拖欠率開始有所上行,但依舊維持在歷史偏低水平。短期內還不存在較高的違約風險。

第四,超額儲蓄消耗殆盡推動部分羣體迴歸勞動力市場的速度。我們在《需求回落仍難彌補供需缺口——評6月美國非農數據》報吿中提到,如果我們將不同收入羣體的超額儲蓄與不同年齡段的勞動參與率結合來看,發現由於55歲以上人羣中累積了更高比例的財富,以及總收入對於工資收入的依賴度較低,55歲以上人羣重回勞動力市場動力不足,該年齡段勞動參與率可能長期無法回升。未來即便60-80分位羣體超額儲蓄消耗殆盡,對於勞動力供應的提振效果也比較有限,年內勞動力供應的迴歸可能仍無法填補勞動力需求缺口。

最後,超額儲蓄消耗殆盡之後消費是否還有支撐。當前個人實際可支配收入同比(可支配收入同比減去通脹同比)已經轉正,在歷史上與消費同比的正相關性較強,可能會給後續個人消費帶來新的支撐點。

[1]經資本消耗和存貨價值調整。[2]經資本消耗調整。[3]FEDS Notes,Excess Savings during the COVID-19 Pandemic,[EB/OL],2022/10/21[2023/06/30],[4]80-100收入分位數月儲蓄量增加約2280億美元,減去0-80收入分位數月儲蓄消耗約1750億美元。

注:本文來自興業研究發佈的《美國超額儲蓄測算與消費前景》,報吿分析師:王之凡、張峻滔、郭嘉沂