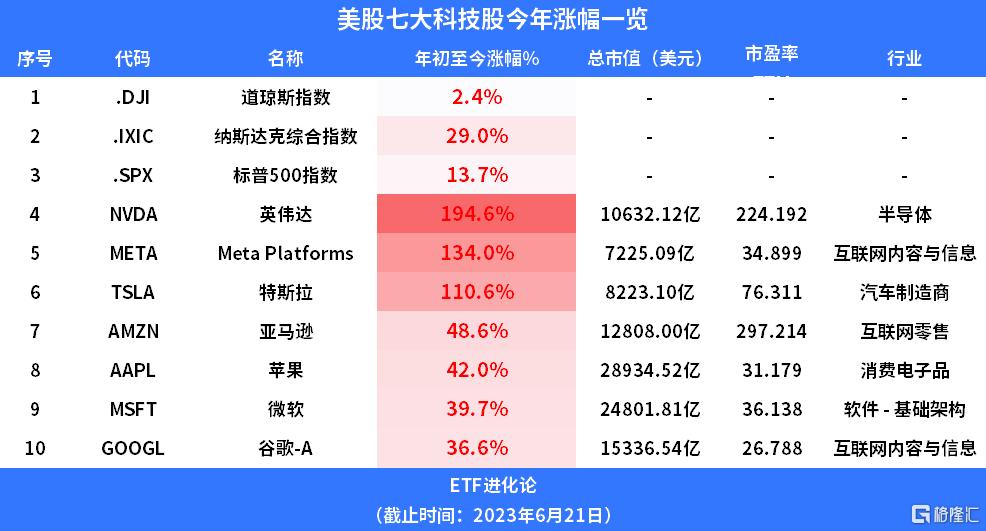

都説今年的三大悖論是之一是看空美股。的確,美股今年的強勢表現讓年初集體看空的華爾街精英成了最強反指。

在AI浪潮引發的科技狂歡盛宴下,納指在2月率先邁入技術性牛市,標普500指數上週四緊隨其後拿下技術性牛市。

但本週美股連跌三日,道指週三跌超百點並創6月9日來最低,標普500指數,納指跌超1%,均創6月12日來最低,以及創下5月4日以來最長連跌日。

截至6月21日,納指仍穩守牛市,年度升幅仍高達29%,標普500則跌出技術性牛市,年度升幅縮小為13.7%。

與此同時,對沖資金開始瘋狂逃離美股,最近十個交易日,對沖基金的美股淨拋售規模是過去一年來最大。

難道華爾街心心念唸的美股大衰退要來了?

1

對沖基金提前“跑路”

高盛的主經紀商業務(PB)的總體交易流顯示,對沖基金開始為美股下行的風險做準備。

過去十個交易日內,對沖基金有九個交易日都在瘋狂拋售美股。以累計名義值估算,這輪美股淨拋售規模是過去一年來最大,且超過了過去五年間99%的水平。

對沖基金對北美股市的持倉相比MSCI全球指數ACWI低配約5%,為高盛PB有記錄以來最低的低配水平,流出的對沖資金轉而流出歐股和日股。

儘管空頭頭寸賬面損失超過1000億美元。賣空者仍在加大對美國股市衰退的押注。

S3 Partners LLC的數據顯示,隨着標準普爾500指數擴大升幅,本月空頭交易員押注美國股市的金額超過1萬億美元。這一數字達到了2022年4月以來的最高水平。

逆向押注表明,交易員在忍受大幅下跌中等待市場轉向對他們有利的時刻。

然而華爾街對股票下一步的走勢存在分歧。雖然在標普500指數今年拿下了強勁開局,多頭可能仍佔上風,但空頭堅持認為股市正在走低。

花旗集團的分析師斯科特·克羅納特(Scott Chronert)重申了美股下行目標,認為標準普爾500指數高於4400點不再有上升空間。

準確預測到去年美股下跌的策略師更是在標普500踏進技術性牛市後表示,他不相信這是嶄新一輪牛市的開始。當前的市場看上去更像是2000年或2008年,“是大崩盤前的大反彈”。

華爾街大空頭摩根士丹利的Michael Wilson也沒有因為股市的牛市轉向而改變觀點,稱財政支持減弱、流動性下降以及通脹走低,將在今年下半年令美國股市的升勢承壓。“投資者有可能會猛然覺醒。”

就連美股長期多頭、前沃頓商學院教授傑雷米·西格爾都預計,當前的股市反彈將很快失去動力,經濟將陷入温和衰退。

如有神助的是,美聯儲主席鮑威爾的最新鷹派發言可能給大空頭更多堅持下去的信心。

2

鮑威爾拋下重磅炸彈

6月21日週三,美聯儲主席鮑威爾在美國眾議院金融服務委員會聽證會拋下重磅炸彈:“由於通脹遠高於應有的水平,未來可能會有更多加息。”

鮑威爾表示,如果經濟表現符合預期,再加息兩次是“一個很好的猜測”。

事實上,美聯儲在2020年當機立斷將聯邦基準利率驟降至零,然後從去年3月開始以1980年代初以來最激進的速度連續加息10次,直接把聯邦基準利率抬升至5%-5.25%的利率區間。

從歷次美聯儲加息的歷史經驗來看,美國經濟很難不出問題。

富國銀行股票策略主管Chris Harvey更是旗幟鮮明指出:打壓美股,只能靠美聯儲了,認為在美聯儲變得更加激進並破壞美國經濟之前,美股科技股強勁不會停止。

事實上,美股本輪出乎所有人意料的牛市正是由七大科技巨頭的“大象起舞”拉動的,AI寵兒英偉達年度升幅接近翻兩番,meta、特斯拉直接年內翻倍。

這七大科技股的平均升幅高達87%,是標普500指數的6倍多。

(本文內容為客觀數據信息羅列,不構成投資建議)

如此同時市場畏高情緒不斷凸顯。分析師們認為,科技股巨頭們與小盤股的分化愈演愈烈,納指的升幅遠遠超過了羅素2000小盤股指數,美股指數背離的嚴重程度與千禧年的互聯網泡沫時期驚人相似。

機構也正在瘋狂拋售科技股。繼上週套現約1.17億美元后,“木頭姐”凱茜·伍德的方舟投資管理公司本週繼續通過出售特斯拉股票獲利,週二又賣出了超過31500股,按收盤價計算價值超860萬美元。

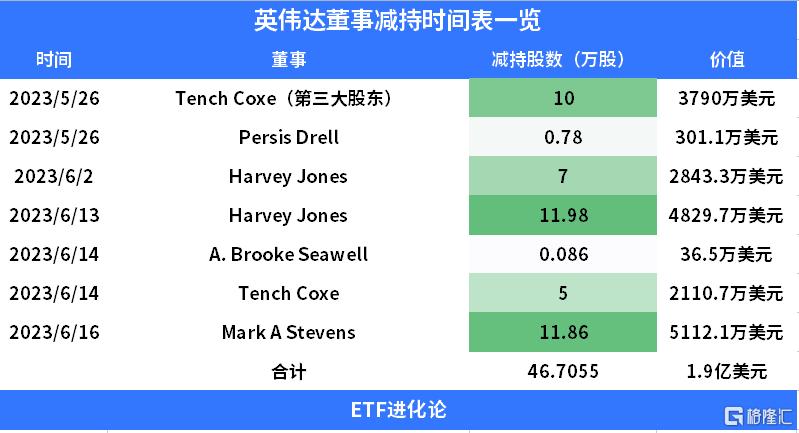

英偉達多位董事從5月底以來越升越賣。根據SEC披露的文件顯示,截至6月16日,英偉達董事合計減持46萬股,市值高達1.9億美元。

無獨有偶,空頭頭寸關於特斯拉、蘋果、微軟和英偉達在內的股票位居榜首。根據S3的數據,特斯拉空頭今年對該股押注了260億美元,隨着該股翻了一番,賬面損失超過140億美元,幾乎沒有跡象表明他們正在拋棄賭注。

美國如斯,國內機構對於AI火爆行情的持續更是爭議不斷。

3

私募大V“撕”起來了

週五,AI板塊上演泥沙俱下的崩盤慘狀,崑崙萬維今日20cm跌停,其中二機構拋售2.78億元,北向資金逆勢抄底搶籌1.35億元。

於此同時,私募大V又因為業績吵了起來。

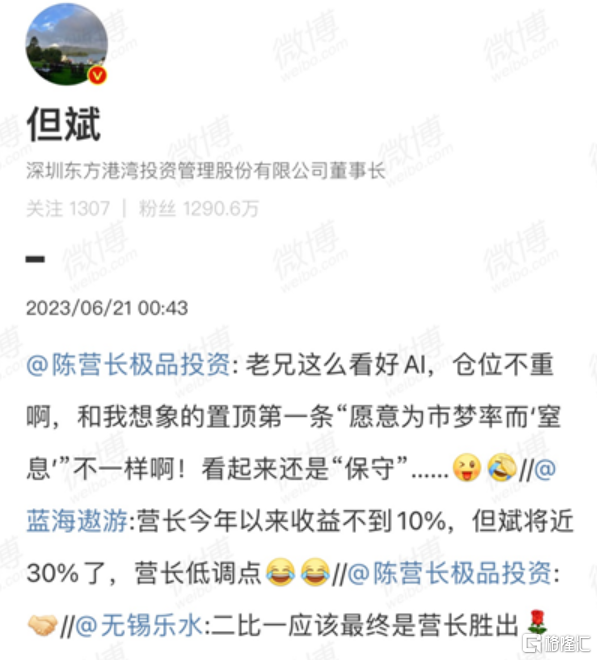

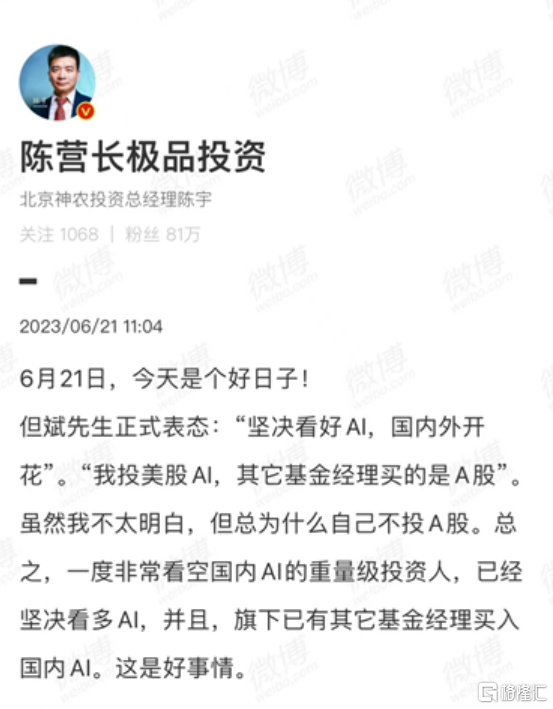

起因是有微博用户評論並@陳營長極品投資(神農投資陳宇微博)表示,“營長今年以來收益不到10%,但斌將近30%了,營長低調點”。

對此,私募大佬但斌在凌晨也發微博懟陳宇,“老兄這麼看好AI,倉位不重啊,和我想像的置頂第一條‘願意為市夢率而窒息’不一樣啊,看起來還是‘保守’。”

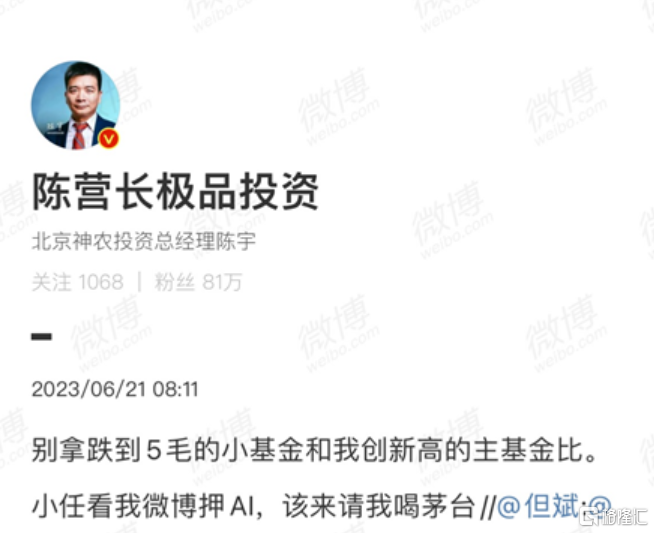

6月21日早間,“陳營長極品投資”發微博反懟稱,“別拿跌到5毛的小基金和我創新高的主基金比”,並表示“反指們開始騷動了。”

最終,這場爭議在陳宇一篇小作文中落下帷幕,他表示,“一度非常看空國內AI的重量級投資人,已經堅決看多AI,並且,旗下已有其它基金經理買入國內AI。這是好事情。”

(部分截圖)

公募基金這邊對業績的關注度也開始多了起來。距離今年年中業績考核放榜,僅僅剩下5個交易日了。

根據choice統計,截至6月21日,主動偏股基金升幅年內最高升幅超過78%,是周建勝管理的諾德新生活。

劉元海管理的東吳新趨勢價值線,年初以來升幅也超過70%,仍保留了衝刺冠軍的可能。

耿嘉洲管理的萬家人工智能、馮騁管理的廣發電子信息傳媒產業精選的年內升幅超過60%,亦是“虎視眈眈”。

在ETF業績方面,遊戲ETF仍是最強王者。

截止6月21日,ETF升幅榜前四均為跟蹤遊戲動漫的指數基金。其中經過週五的慘烈下跌,華夏基金遊戲ETF仍保住了年內翻倍的業績,華泰柏瑞基金遊戲動漫ETF、國泰基金遊戲ETF的年度升幅均逼近100%。

綜合來看,不管是主動權益基金還是被動權益基金,年內業績表現良好的基金均帶有AI色彩,可在本週五AI板塊的泥沙俱下的劇烈調整下,若下週延續這一趨勢,基金的年中排行榜恐會產生劇烈波動。