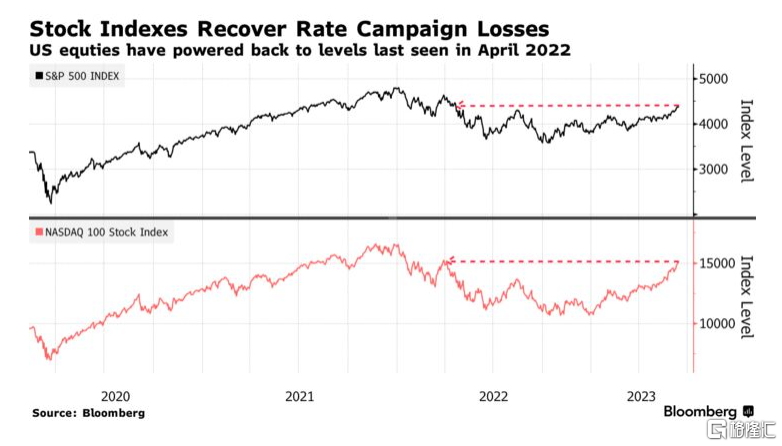

近期,隨着美股科技股的上升,美股的一些指數已經回到美聯儲加息前的水平附近。

值得注意的是,這種現象不僅出現在股市,從美元指數到債券波動率再到股市倉位分佈,一些關鍵指也都回到了加息前的水平附近。

美聯儲的重要性下跌

一般來説,資本市場的走勢與央行的政策密切相關,而且貨幣政策收緊,由於流動性因素,股市會下跌。但美國資本市場目前的表現提出了一個問題:美聯儲的加息是否沒什麼作用?

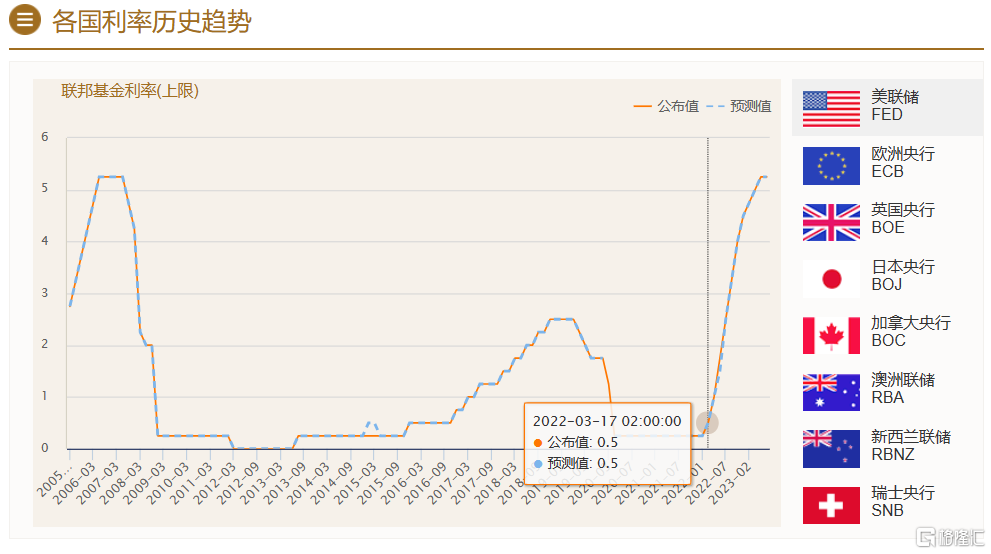

去年3月17日起,美聯儲為抑制通脹,開啟40年來最激進的加息週期,至此已經累計加息500基點,聯邦基準利率達到5.25%-5%。

在最近的6月議息會議上,美聯儲宣佈暫停加息,點陣圖顯示,年內還有50基點的加息幅度。

回顧美股走勢,去年以來,美聯儲加息後,美股曾出現過下跌,後觸底反彈,近段時間更是不斷走高。

以標普500指數為例,美聯儲加息後,該指數開始走低,並於去年10月底觸底,後開啟反彈行情,最近更是連續第五週上升,目前已經高於2022年3月16日的位置。

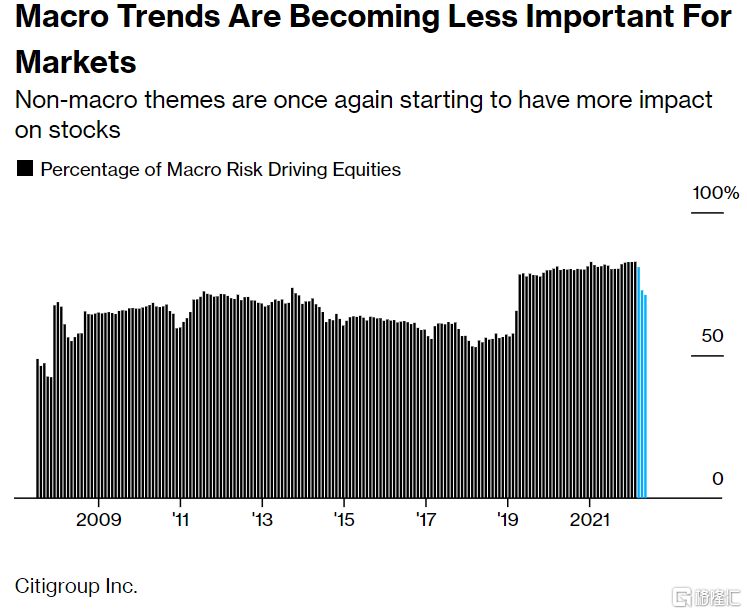

有分析認為,市場曾經與美聯儲的貨幣政策息息相關,但現在正在關注企業資產負債表的健康狀況,以及隨着企業為發展AI從而增加資本支出的可能性。

可以看出,一方面,美聯儲未來的加息路徑確定性增加,對市場的影響沒那麼大了。

花旗的一個模型顯示,宏觀經濟對股市的貢獻從3月份以來的83%降至71%,這是自2009年以來最大的跌幅。

施羅德公司平台分銷主管Jonathan Mackay也表示:“未來6-12個月,美聯儲的重要性可能會比以往稍低。隨着美聯儲可能開始暫停加息,其他全球驅動因素和基本面驅動因素將發揮更大的作用。”

而且,美國經濟目前似乎已經經受住了加息的衝擊,勞動力市場具有彈性,企業資產負債表基本健康。

近期,市場最大空頭美國銀行的策略師上調了對美股的目標,並對經濟前景更加樂觀,預測將出現“更晚、更温和的衰退”。

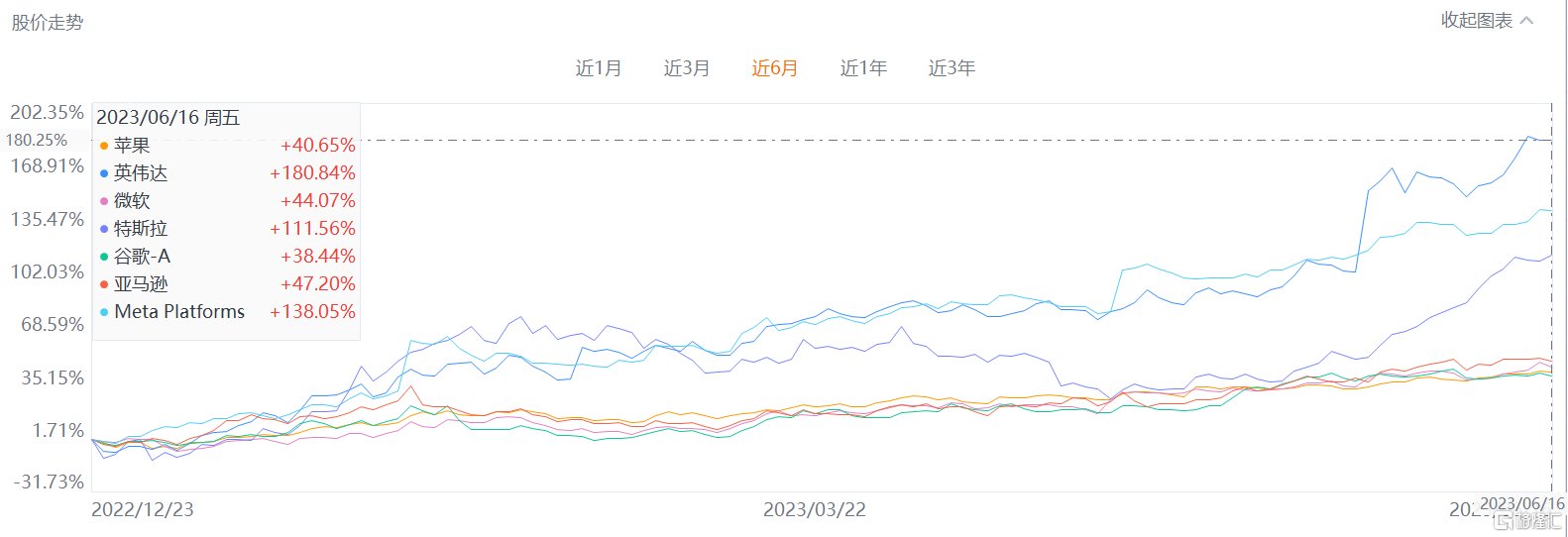

AI超預期

另一方面,AI超預期爆發也是美股如此強勢的一個重大因素。此輪美股反彈中,表現最為強勢的都是蘋果、英偉達、微軟、特斯拉等科技股,這些公司最有希望在AI競賽中成為領頭羊。

自去年11月底,OpenAI推出ChatGPT,英偉達、微軟、Meta等個股就一路走高。

此外,股市不斷走高,投資者也開始迴歸。根據美國銀行援引EPFR global的數據,過去三週,全球美國股票流入達380億美元,這是自10月份以來流入的最強勁勢頭。

德意志銀行的一項衡量總股票頭寸的指標自逾16月以來首次轉為增持——回到了本輪緊縮週期開始前的水平。

展望未來,瑞穗國際全球宏觀策略交易主管警吿稱,這次反彈是典型的熊市反彈,而不是徹底的牛市反彈。上升“基礎薄弱,容易受到中期利率上調的影響”。

巴克萊銀行歐洲股票策略主管Emmanuel Cau表示:“投資者似乎終於認輸,開始追逐升勢。只要美國經濟衰退的可能性繼續被抑制,我們認為股市可以繼續走高。”