本文來自格隆匯專欄: 戴清策略研究,作者: 戴清、王一凡

報吿導讀:出口數據下滑,通脹不及預期,但因國內經濟悲觀預期修正,政策預期升温,港股市場仍然在上週延續反彈,中特估相關板塊表現靠前。從位置來看,港股估值、風險溢價和交易等數據顯示,港股已接近佈局的底部區域,而反觀美股,納斯達克指數估值已觸及歷史極端高位,在6~7月國內政策預期升温的宏觀環境下,多恒指空納指的勝率和空間凸顯。

摘要

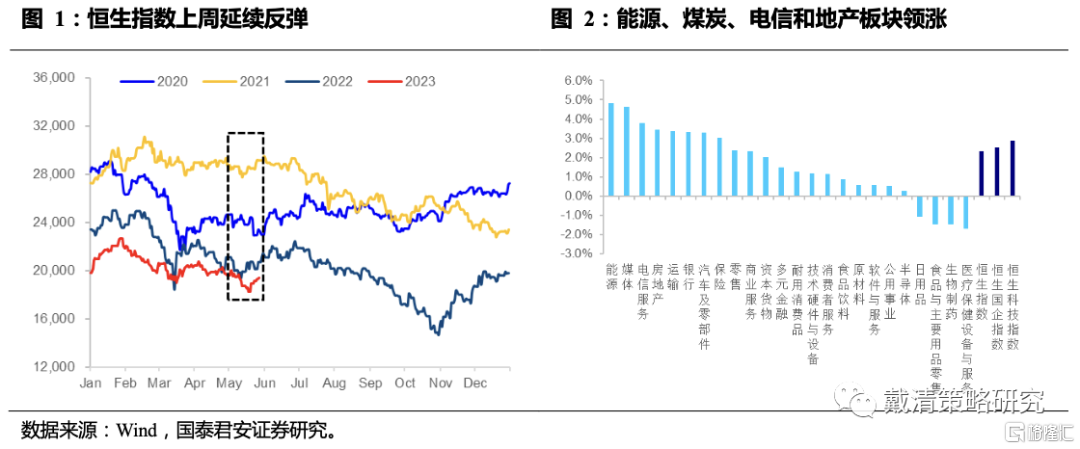

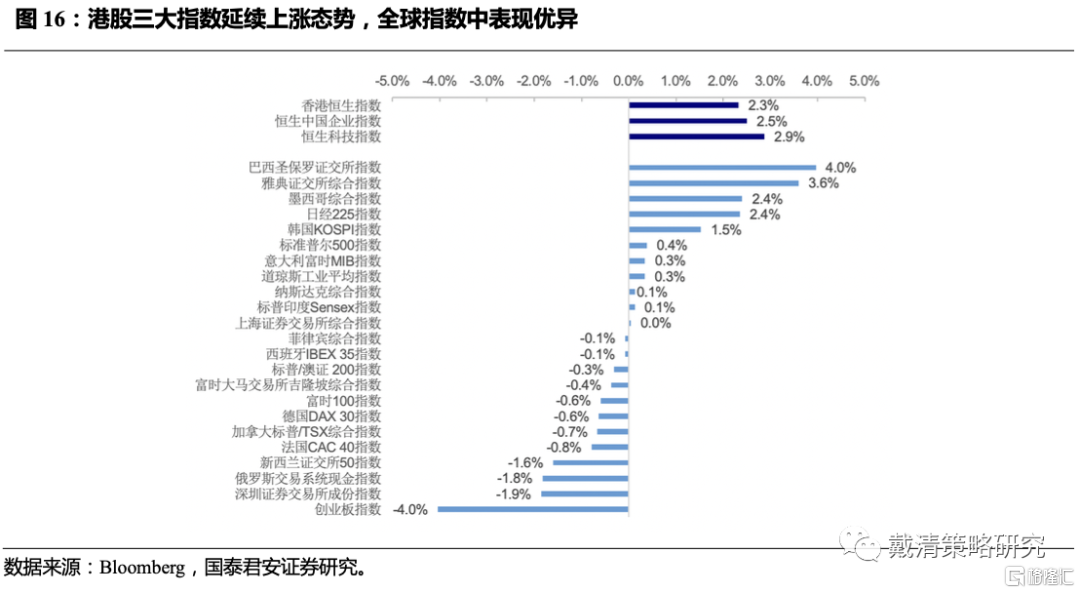

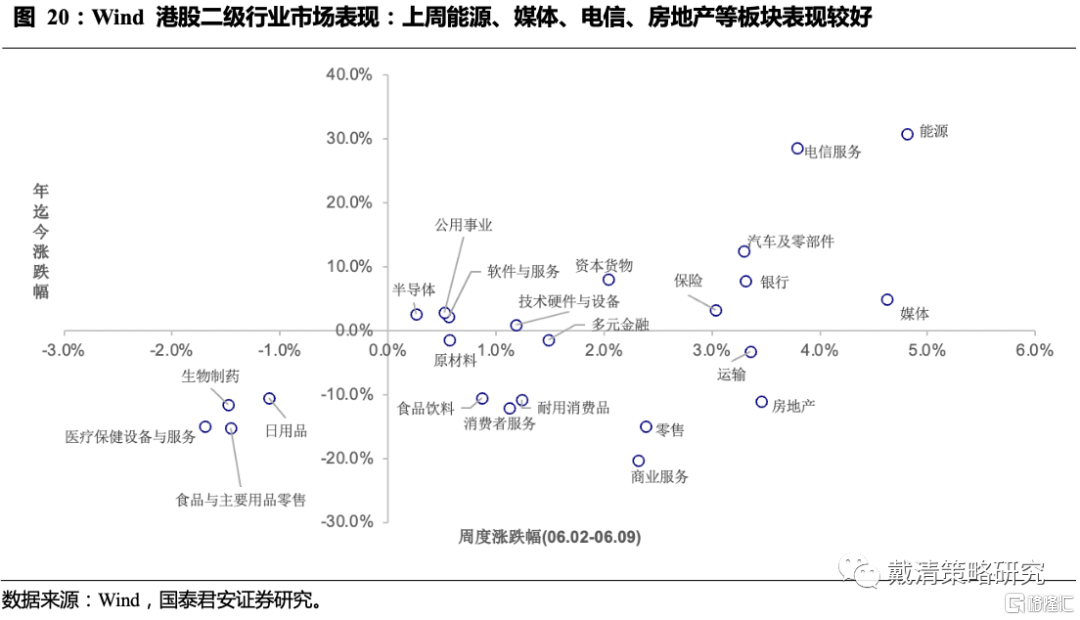

出口回落、通脹低於預期,政策預期升温,支持港股上週繼續反彈。1)出口延續下滑。進口同比增速跌幅收窄,環比增速高於季節性。2)通脹低於預期,核心CPI和食品價格是主要的支撐。PPI同比增速下滑,矛盾點由供給側轉向需求側。上週港股延續反彈,能源、煤炭、電信和地產板塊領升。由於前期悲觀情緒已較大程度計入,國內政策預期升温,港股上週延續反彈。恒生指數上週累計上升2.3%,恒生國企指數升2.5%,恒生科技指數升2.9%。中特估相關行業表現靠前。

從歷史經驗來看,內外需存在一定的“蹺蹺板效應”,預計6~7月國內經濟政策加碼概率提升。1)外需走弱,出口延續下滑。5月出口同比增長-7.5%,前值8.5%,環比增長-4.0%。分產品看,在一季度訂單回補紅利消退後,勞動密集型產品跌幅最大,汽車仍是出口的亮點。分國家看,對歐美日韓等發達經濟體出口增速明顯下滑。2)進口跌幅收窄。5月進口同比增長-4.5%,前值-7.9%,環比增速約為6.1%,高於季節性。大宗商品價格下跌是主要拖累因素。3)後續出口仍將承壓,亟待內需託底。國內經濟託底政策通常會首先採取信貸擴張的措施來刺激內需。固定資產投資方面與出口也有類似的互補規律,其中以基建最為顯著。此外,出口增速下滑時,消費領域對內需同樣有着重要提振作用。

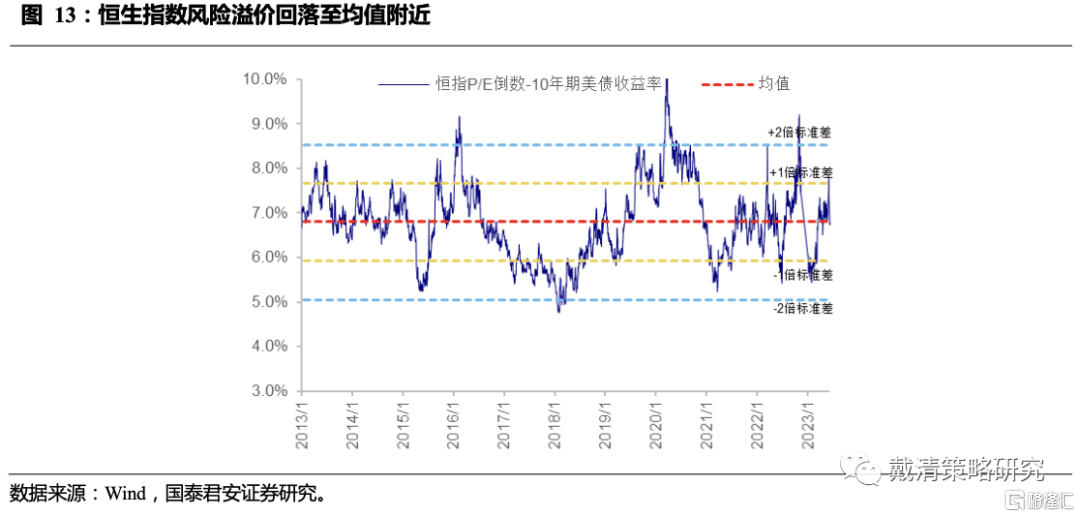

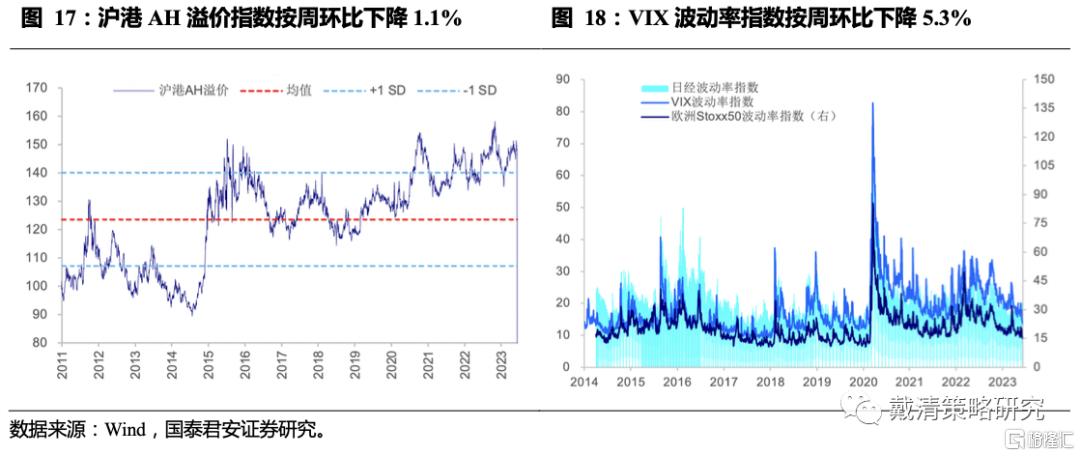

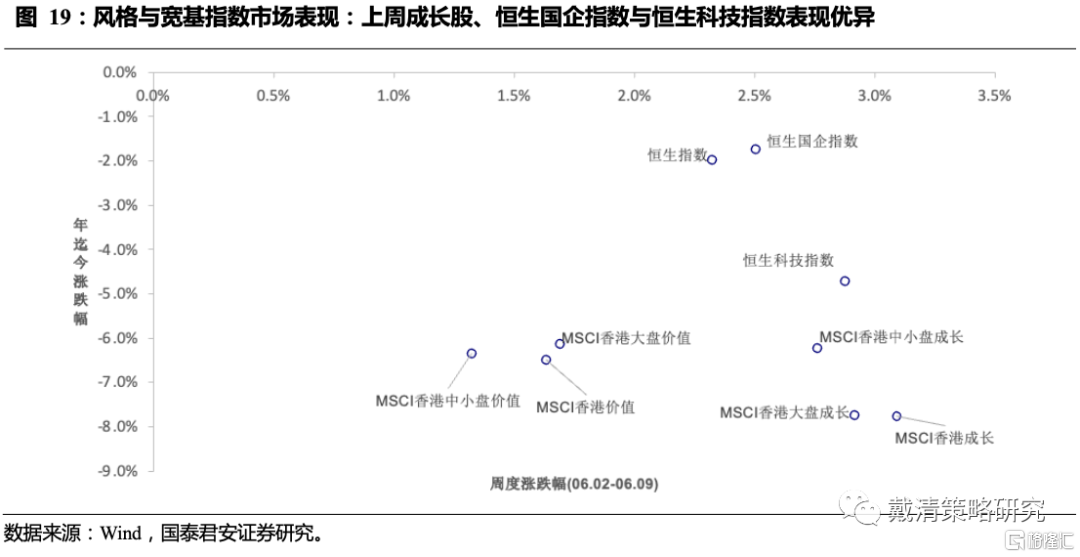

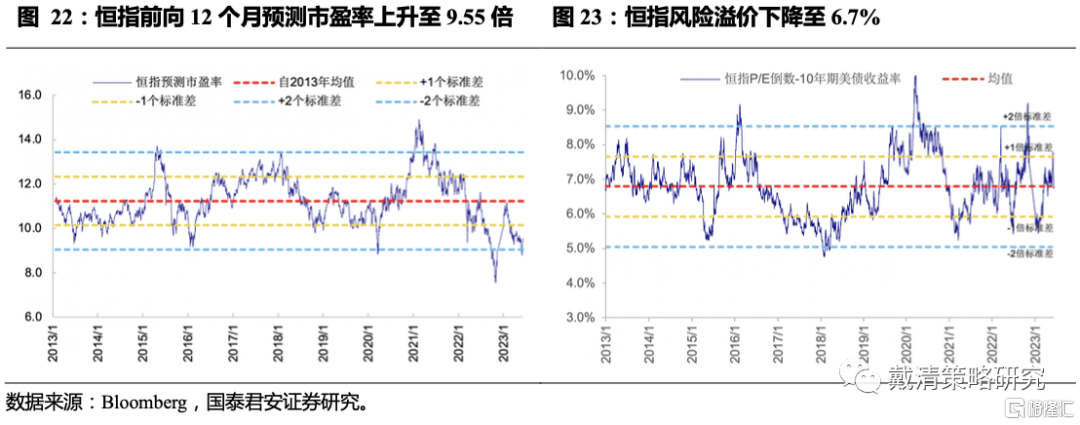

從海外資產配置角度,目前空納指、多恒指的勝率和空間較高。1)港股連續反彈,恒生指數風險溢價回落至歷史均值附近。截至2023年6月9日,恒指風險溢價已回落至歷史均值6.8%附近,港股市場當前的吸引力回到中性。2)納斯達克指數當前的風險溢價已處於歷史極低位置。當前水平為-1.04%,已跌破均值下方2倍標準差,處於2013年以來極低位置。當ERP高於歷史均值時代表股票低估,反之則是高估。基於均值迴歸的特性,美股後續回調風險正在積累。3)納斯達克指數和恒生科技指數比值當前水平為3.37倍,接近自2014年以來均值上方3倍標準差3.55的歷史極端值。6~7月,若國內政策預期繼續升温,美國經濟繼續轉弱的幅度加大,再結合港股和美股的風險溢價相對歷史位置,“空納指多恒指”的勝率和空間較高。

投資建議:預計6~7月港股出現做多窗口期,關注恒生科技指數。期間,應把握調倉窗口期,更多佈局長期穩定性高的高股息+中特估品種,以順應時代特徵;同時,以全球視野審視港股中長期投資機會,關注能與全球景氣週期共振的品種,例如半導體、消費電子、創新藥和黃金等。

風險因素:1)國內經濟復甦進度不及預期;2)美聯儲超預期收緊。

1.上週港股延續反彈

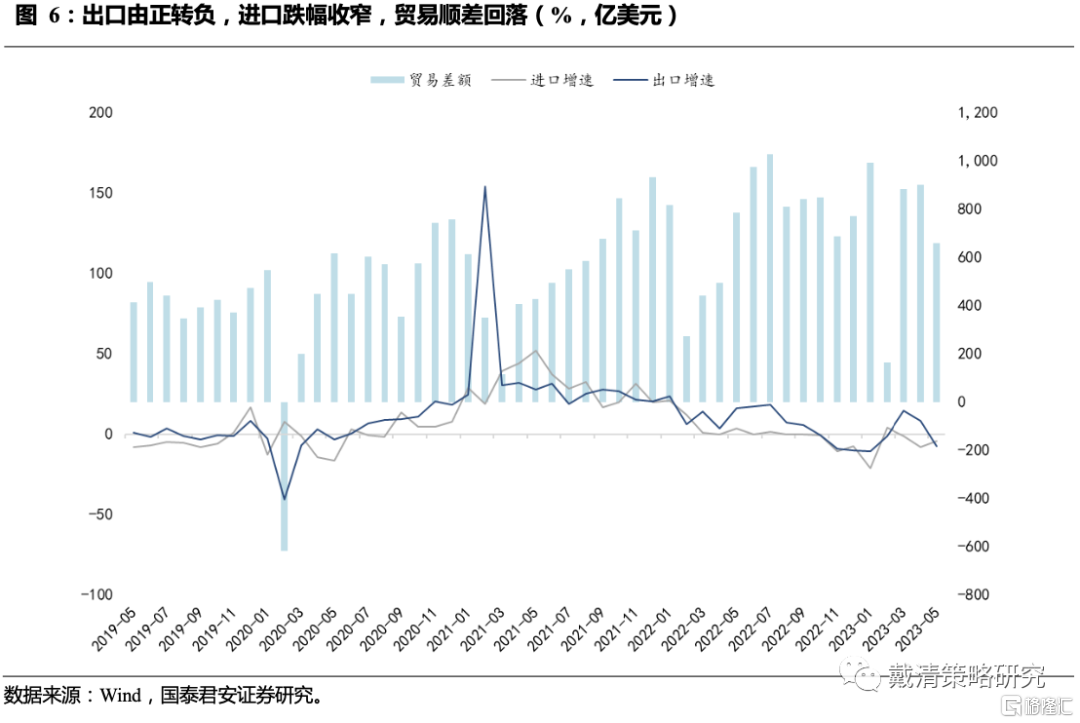

出口回落、通脹低於預期,政策預期升温。5月進出口和通脹數據出爐,數據顯示經濟內生動力不強,外需持續走弱。1)出口延續下滑,由正轉負。5月出口同比增長-7.5%,前值8.5%,環比增長-4.0%;進口跌幅收窄,大宗商品價格下跌是主要拖累因素。5月進口同比增長-4.5%,前值-7.9%,環比增速約為6.1%,高於季節性。2)通脹低於預期。5月CPI同比增長0.2%,預期值0.3%。其中核心CPI和食品價格是主要的支撐。5月PPI同比增長-4.6%,預期值-4.3%,上游採掘業價格下探的速度最快。

在國內外宏觀條件預期改善情況下,上週港股延續反彈,能源、煤炭、電信和地產板塊領升。由於前期悲觀情緒已較大程度計入、海外美債風險得到緩解、且國內政策預期升温,港股上週延續反彈。恒生指數上週累計上升2.3%,恒生國企指數升2.5%,恒生科技指數升2.9%。中特估相關行業表現靠前。政策預期升温,繼國有大行下調利率後,6月12日起部分股份制銀行也將陸續跟進下調存款利率。此外,最新一期3年期儲蓄國債利率2.95%,是近幾年來首次跌破3%。

2.出口下跌,進口跌幅縮窄

2.1.外需走弱,出口延續下滑

5月出口延續下滑。根據海關總署統計,以美元計價,我國5月出口金額為2835.0億美元,同比增長-7.5%,前值8.5%,環比增長-4.0%。出口同比增速由3月的高速正增14.8%轉向連續兩個月下滑,5月增速轉負。一方面是2022年同期高基數在很大程度上抑制了出口的增長,另一方面歐美經濟需求下行的影響進一步凸顯,3-4月歐美銀行業危機持續發酵,海外經濟預期走弱,企業訂單下降。

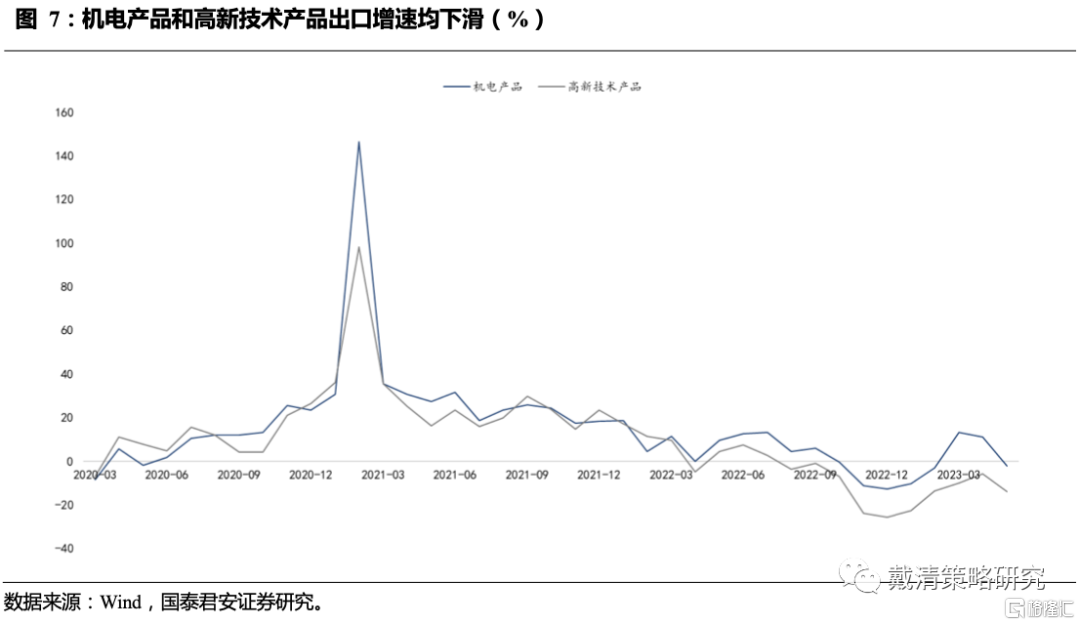

分產品看,勞動密集型產品跌幅最大,汽車仍是出口的亮點。從重點產品來看,勞動密集型產品出口同比增速轉負至-12.7%,其中鞋靴(-9.8%)、服裝(-12.5%)和傢俱(-14.8%)增速均由正轉負,僅箱包(1.2%)仍保持正增長,在一季度訂單回補紅利消退後,勞動密集型產品持續走弱。汽車及零部件出口增速回落28個百分點至55%,整體仍保持較高增速水平。機電產品和高新技術產品出口增速分別下滑13.1和8.1個百分點至-2.1%和-13.9%。集成電路、手機的出口金額分別同比下降25.7%、25.0%,降幅較大。汽車出口增加仍是我國出口的亮點。

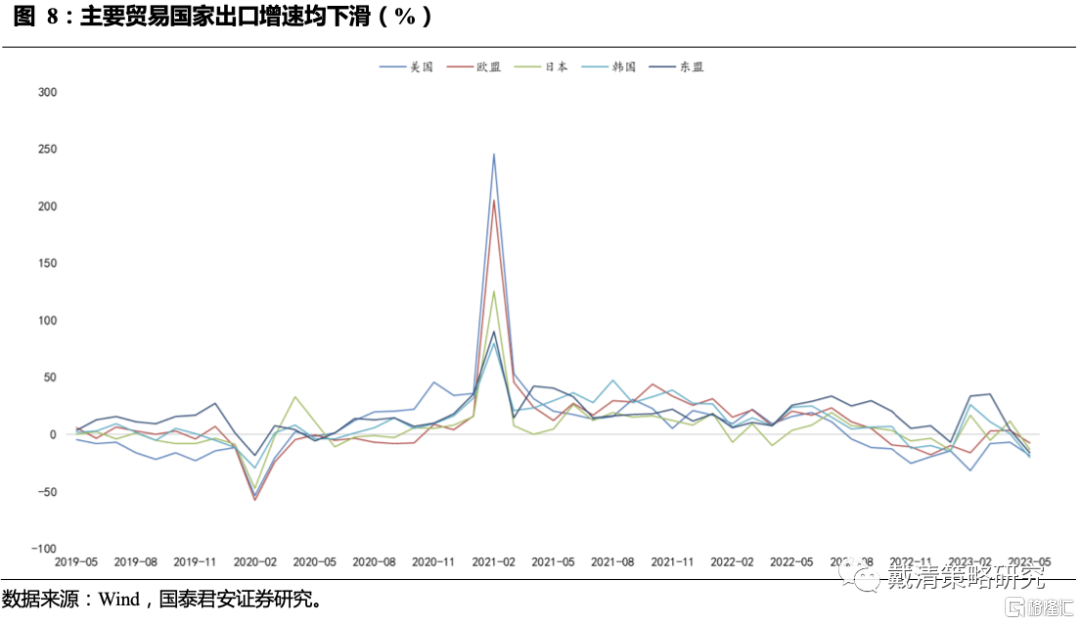

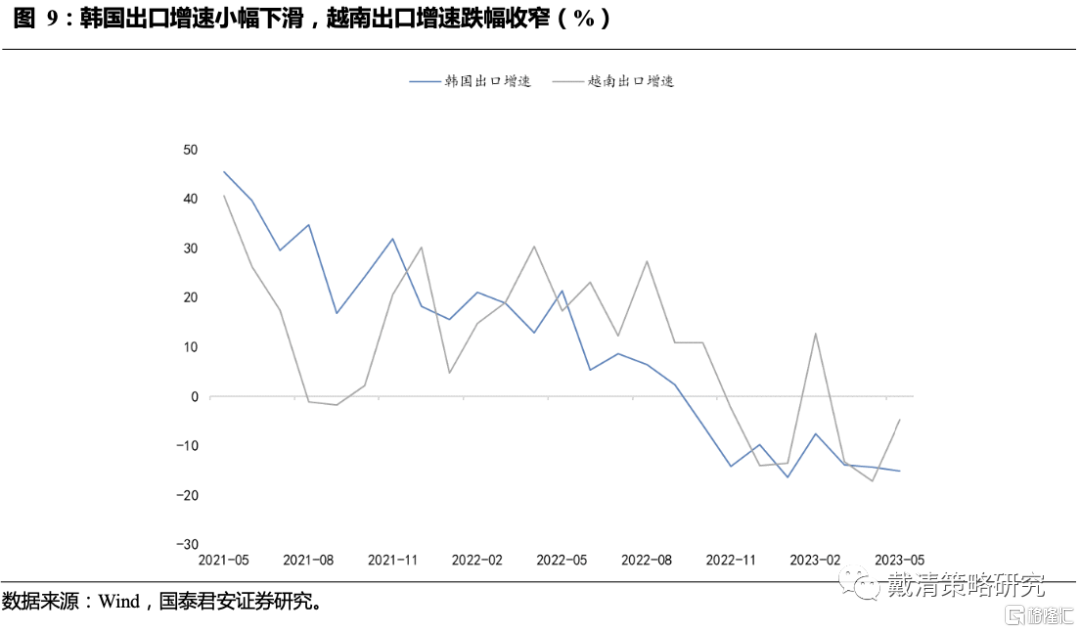

分國家看,對歐美日韓等發達經濟體出口增速明顯下滑。分國家看,對歐盟、日本、韓國、印度和東盟的出口增速由正轉負,其中對日本、韓國和東盟的出口增速分別下滑25個百分點、21個百分點、20個百分點至-13%、-20%、-16%,對美國的出口增速降幅擴大至-18%。雖然出口增速也同樣出現了明顯回落,但俄羅斯和非洲仍然是對我國出口增速拉動最大的兩大經濟體。

2.2.進口增速跌幅收窄

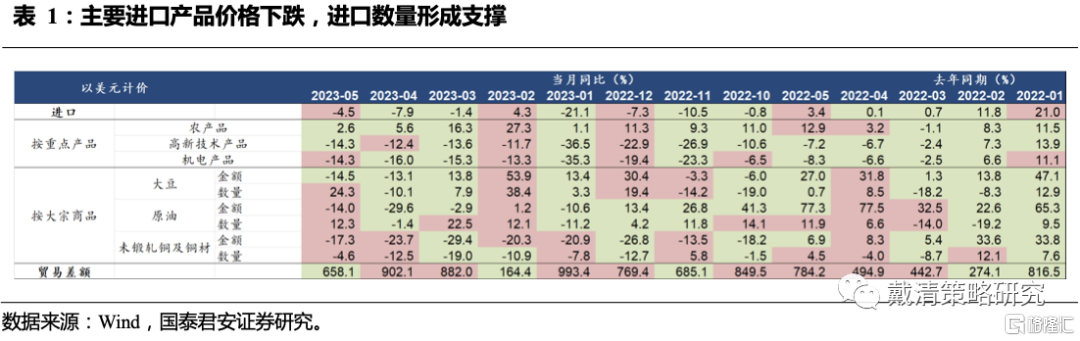

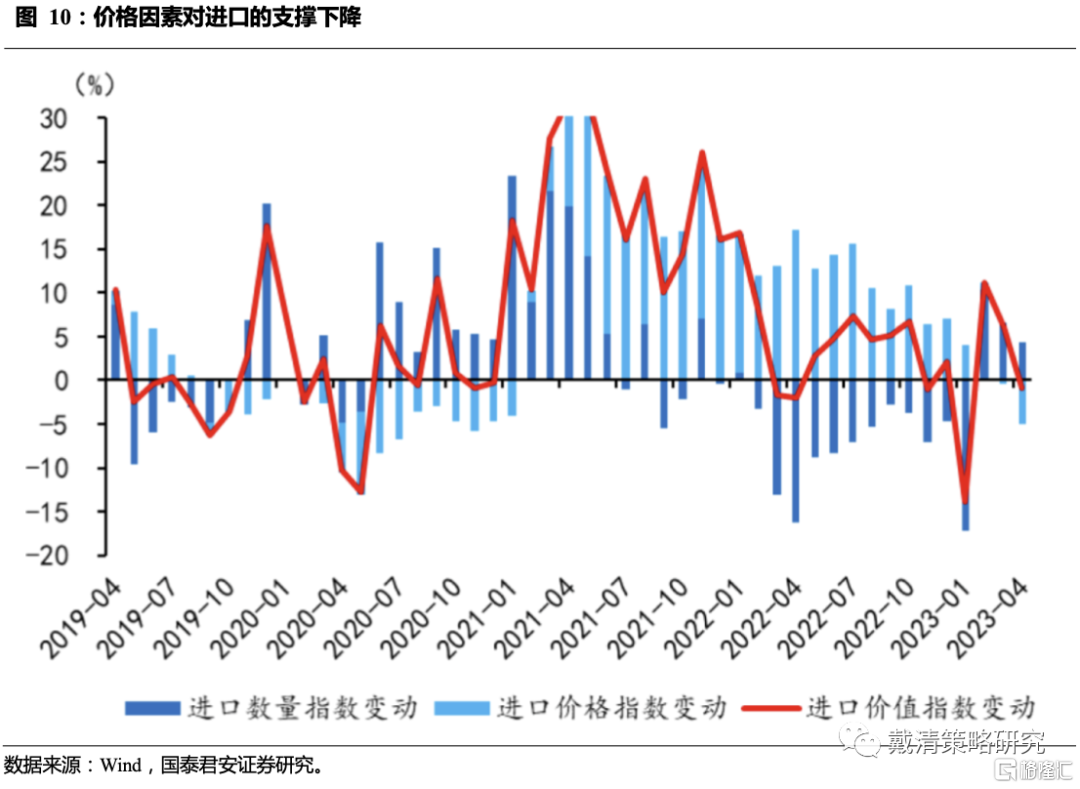

5月進口跌幅收窄,大宗商品價格下跌是主要拖累因素。根據海關總署統計,以美元計價,我國5月進口金額為2176.9億美元,同比增長-4.5%,前值-7.9%,環比增速約為6.1%,高於季節性。由於2022年俄烏衝突導致的大宗商品價格飆升,高基數使得多數大宗商品價格同比下跌,原油、銅、鐵礦石等跌幅明顯。5月進口價格指數下跌5.0%,是進口增速的主要拖累因素,但數量增速為4.4%,是進口金額的主要支撐因素。

2.3.出口承壓,政策預期升温

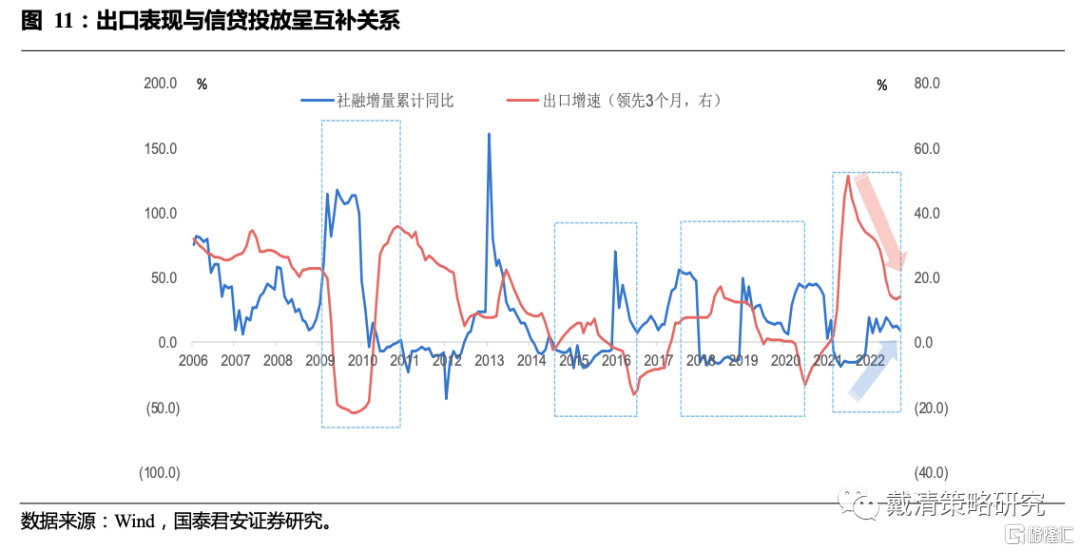

出口呈下滑趨勢,亟待內需託底。從歷史覆盤來看,出口與社融數據呈現一定程度的負相關,原因是國內經濟託底政策通常會首先採取信貸擴張的措施來刺激內需,即內外需之間存在“蹺蹺板”效應。當出口增速觀測到下滑趨勢時,政策端通常會在2-3個月之內作出反應;而當下滑趨勢較為確定時,可能會在同月甚至提前採取信貸擴張措施。當前出口數據連續回落,前期有部分支撐的貿易國家出口增速也均轉負,外需走弱凸顯,預計後續出口仍將承壓。

按照以往規律,當外需出現顯著壓力後,內需的“蹺蹺板”效應將會顯現。後續若有更多政策的邊際好轉,令內需得到提振,相關行業有可能出現超額回報。

國內經濟託底政策通常會首先採取信貸擴張的措施來刺激內需。主要體現在調降存款準備金率、OMO、MLF、LPR等,降低中小微企業的融資成本。從歷史覆盤來看,出口與社融數據呈現一定程度的負相關。當出口增速觀測到下滑趨勢時,政策端通常會在2-3個月之內作出反應;而當下滑趨勢較為確定時,可能會在同月甚至提前採取信貸擴張措施。

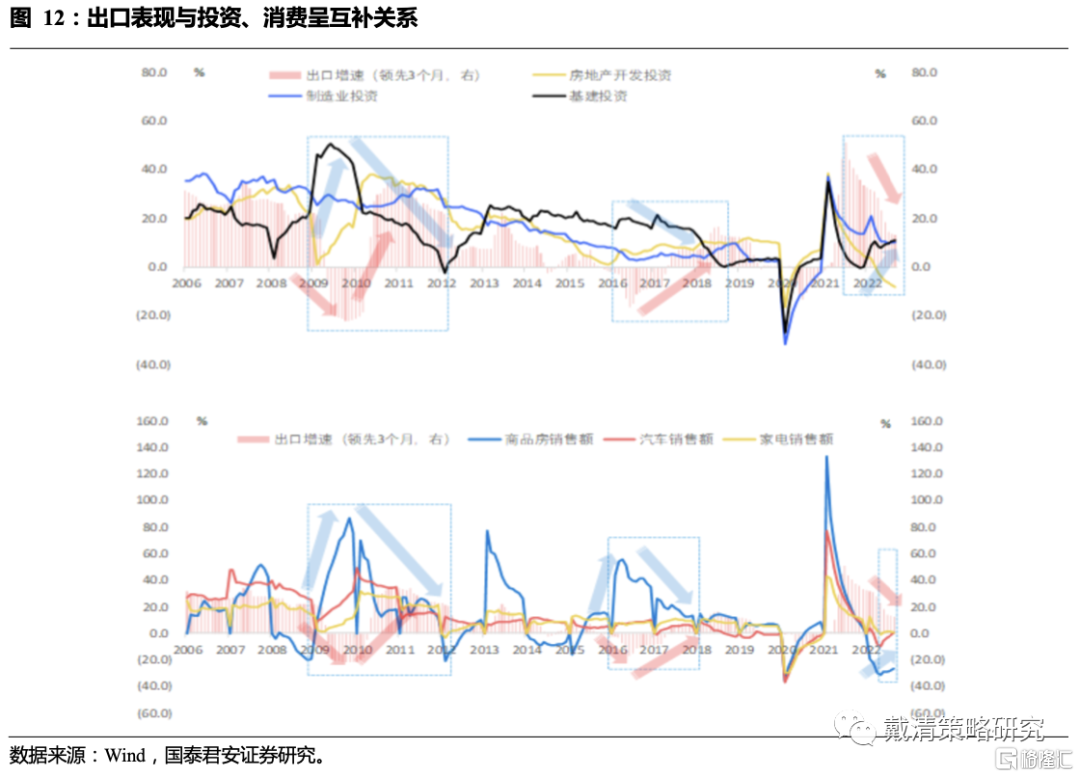

固定資產投資方面與出口也有類似的互補規律,其中以基建最為顯著。作為逆週期政策的重要調節手段,基建增速與出口增速呈負相關。兩者之間的互補特徵在經濟下行壓力顯著加劇時,例如2009年、2012年經濟危機之後等階段尤其明顯。製造業投資與房地產開發投資和出口增速之間在2020年之前存在部分負相關,但自疫情以後逐漸趨同。

此外,出口增速下滑時,消費領域對內需同樣有着重要提振作用。以往政策的主要發力點在以汽車為重心的大宗消費,或是以房地產為重心的金融政策。以2009年、2010年和2020年為例,全國汽車銷量實現高雙位數同比增長;地產行業的逆週期調節通常採用地方性購房政策的放鬆、減税降費等措施,從而擴大內需。

3.空納指多恒指的勝率和空間

港股連續反彈,恒生指數風險溢價回落至歷史均值附近。前期經濟悲觀預期修正,疊加政策預期升温,2023年6月1日,恒生指數風險溢價持續上升至7.8%,超過近十年1倍標準差7.7%,隨後的多個交易日內港股持續反彈。截至2023年6月9日,恒指風險溢價已回落至歷史均值6.8%附近。根據股權風險溢價(ERP)模型,港股市場當前的吸引力回到中性。

空納斯達克指數多恒生科技指數的勝率和空間較高。

納斯達克指數和恒生科技指數比值當前水平為3.37倍,接近自2014年以來均值上方3倍標準差3.55的歷史極端值。結合上文港股和美股的風險溢價相對歷史位置,“空納指多恒指”的勝率和空間較高。

4.超跌反彈,積極調倉,關注未來全球共振品種

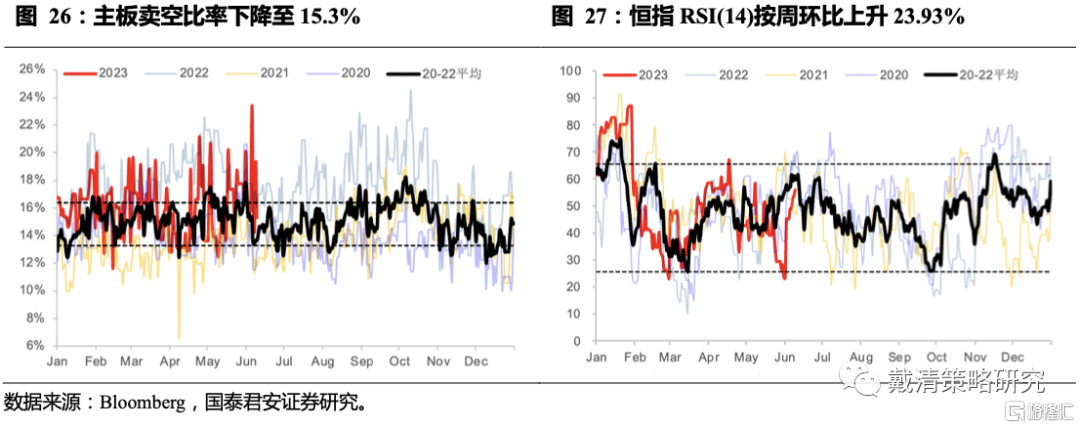

港股超跌反彈的基礎:市場悲觀預期接近2022年9月,估值、風險溢價和情緒都接近佈局的閾值範圍,邊際上一旦有利好政策,港股或有較大反彈。

港股超跌反彈的持續性:6~7月,或存在國內政策預期升温,疊加美聯儲加息接近尾聲的雙重提振。

港股超跌反彈的空間:中性情況下參考2023年4月高點,對應的是前期悲觀預期修正;樂觀情況下若有制度性政策出台,復甦成為市場主線,1月高點或是目標區域。

策略上,在港股超跌反彈期間,關注恒生科技指數以及相應的互聯網零售板塊。同時,需要積極調倉,更多佈局長期穩定性高的高股息+中特估品種,以順應時代特徵,同時,以全球視野審視港股中長期機會,關注能與全球景氣週期共振的品種,例如半導體、消費電子、創新藥和黃金等。

5.風險因素

1) 國內經濟復甦進度不及預期;2)美聯儲超預期收緊。

6.附錄:近期市場表現及核心數據回顧

6.1.指數表現

6.2.市場風格與行業表現

6.3.指數盈利與估值

6.4.成交情況與市場情緒

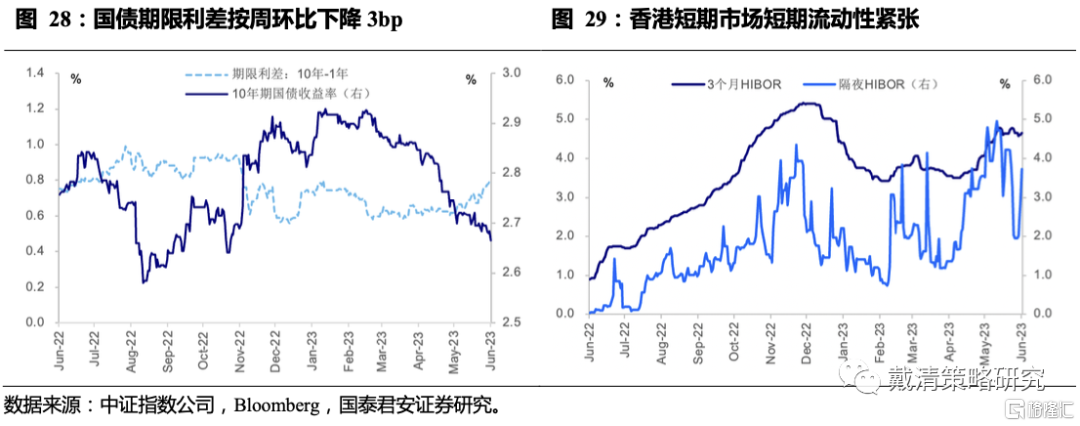

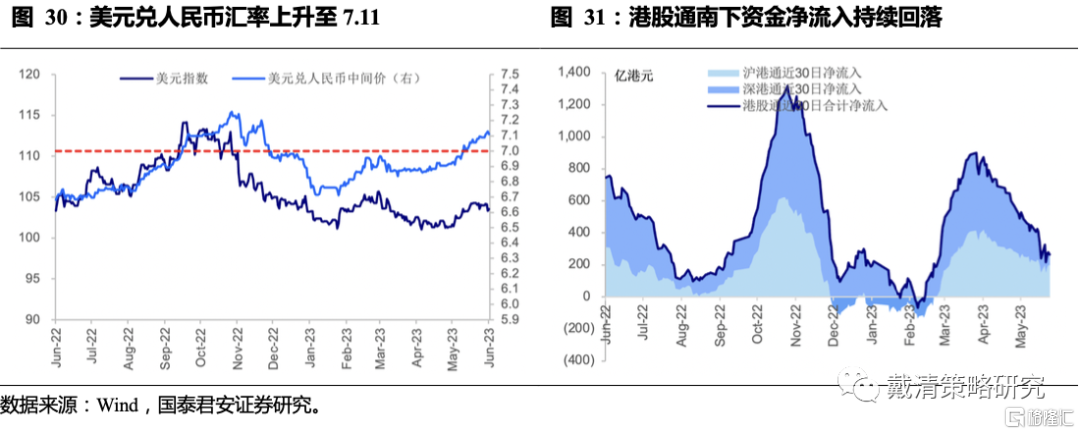

6.5.流動性與南向資金

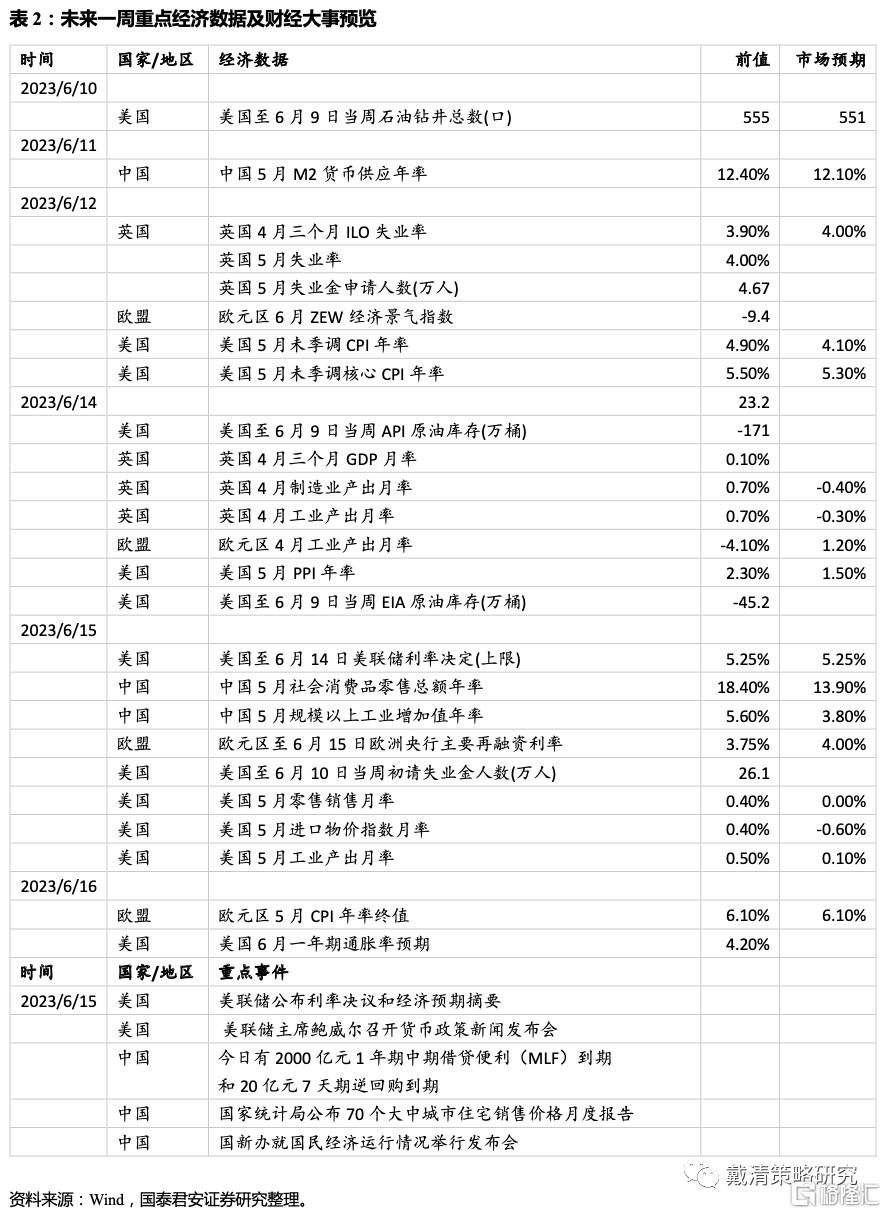

6.6.重點數據與事件前瞻

注:本文來自國泰君安證券發佈的《【國君戴清|港股】多恒指空納指的勝率和空間》;報吿分析師:戴清 執業編號:S0880522090007;王一凡 執業編號:S0880123030019

本公眾訂閲號(ID: 624692)為國泰君安證券研究所海外策略研究團隊依法設立並運營的自媒體公眾訂閲號。

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。