本文來自格隆匯專欄:國君宏觀董琦 作者:董琦、郭新宇

導讀

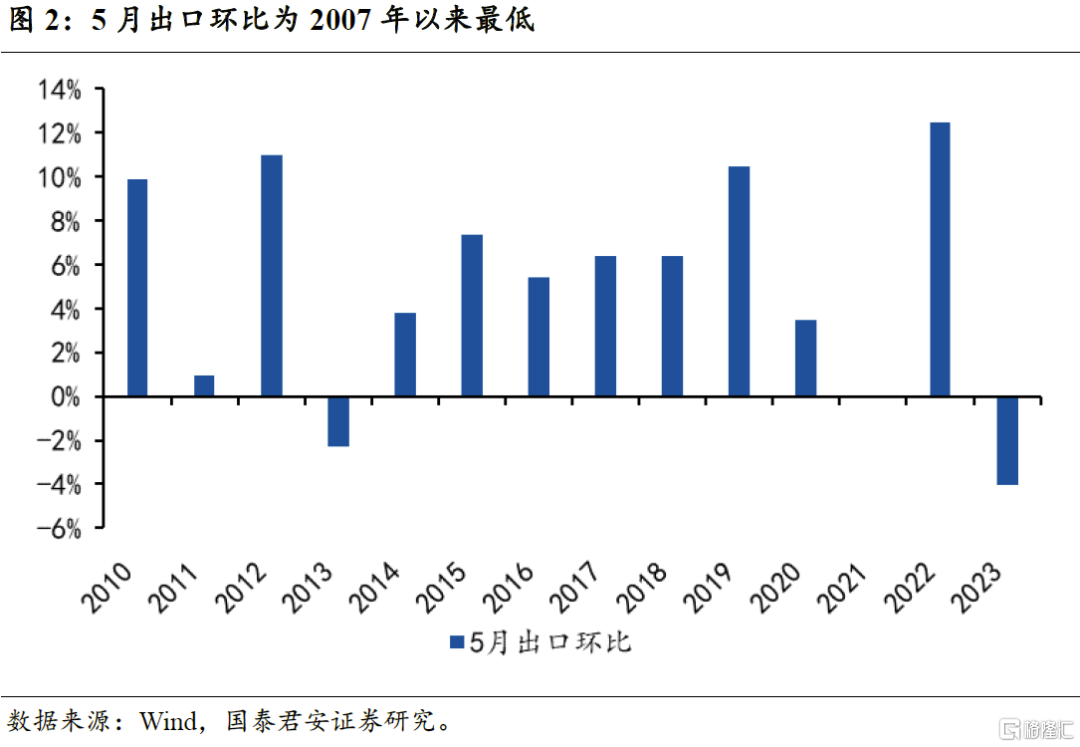

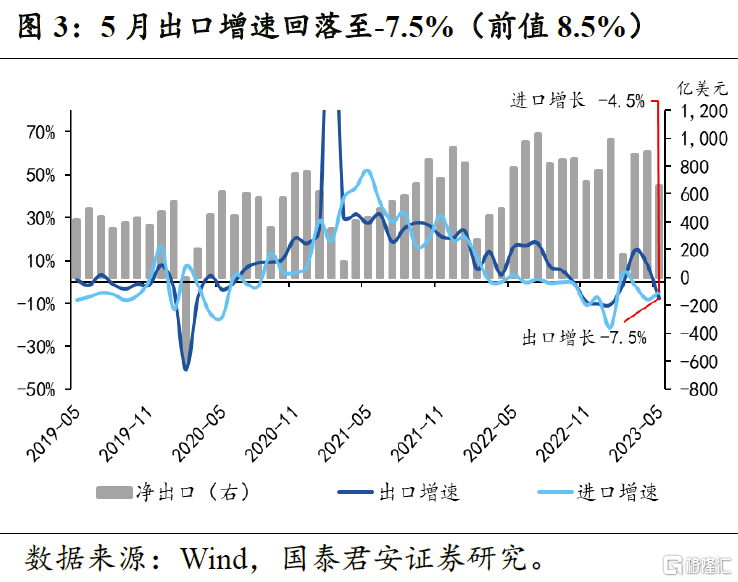

5月出口進一步超預期下探,環比增速創2007年以來新低,凸顯外需仍在繼續走弱中。出口年內壓力最大的階段還未度過,預計6月出口增速將進一步下探。

摘要

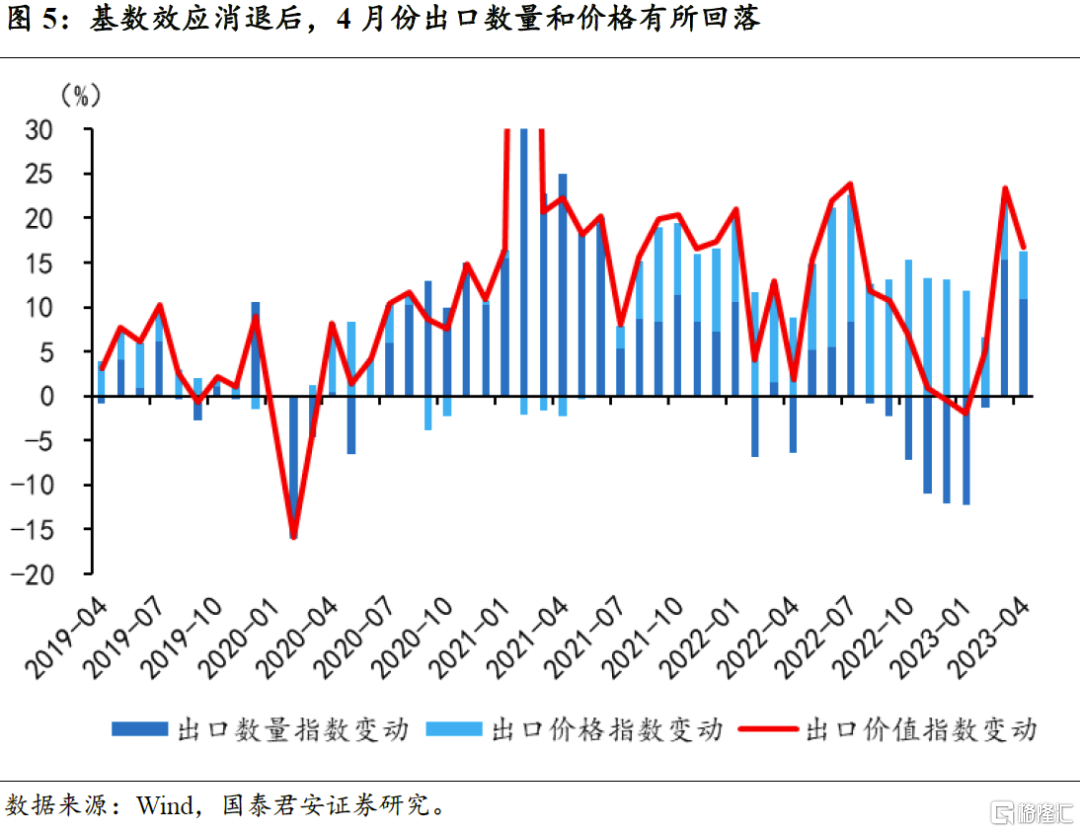

5月出口進一步超預期下探,環比增速創2007年以來新低,凸顯外需仍在繼續走弱中。5月出口同比增長-7.5%,前值為8.5%,環比增長-4.0%,遠低於季節性(約+7.5%),環比增速為2007年以來新低。此前,4月出口環比增速也已經創歷史新低,但由於2022年同期的低基數,掩蓋了4月出口動能走弱的幅度。5月出口數據在基數效應消退後,進一步確認了出口動能的走弱。4、5月連續兩個月的出口環比均大幅低於季節性,凸顯出外需仍在持續走弱中,後續出口下行壓力仍然較大。

產品數據體現出三大特點:訂單回補消失、海外製造業與商品消費走弱。5月出口各主要產品增速均明顯下滑,其中勞動密集型產品和中間品跌幅最大。由於基數擾動,成品油出口同比增速明顯回升,但玩具、紡織服裝、鞋帽箱包、傢俱等勞動密集型產品出口跌幅均超過10%,甚至20%,凸顯出在一季度訂單回補紅利消退後,勞動密集型產品的持續走弱。此外,鋼材、鋁材、稀土、塑料等中間品跌幅也較大,分別下跌28%、42%、32%和11%,反映出海外製造業生產的持續走弱。在海外耐用品消費持續走弱的背景下,手機、電腦、音視頻設備等電子產品跌幅也相對較大,分別下跌25%、11%和11%。汽車及零部件出口增速回落28個百分點至55%,但整體增速仍然保持較高水平,主要是受益於海外汽車的低庫存和新能源汽車消費的強韌性。

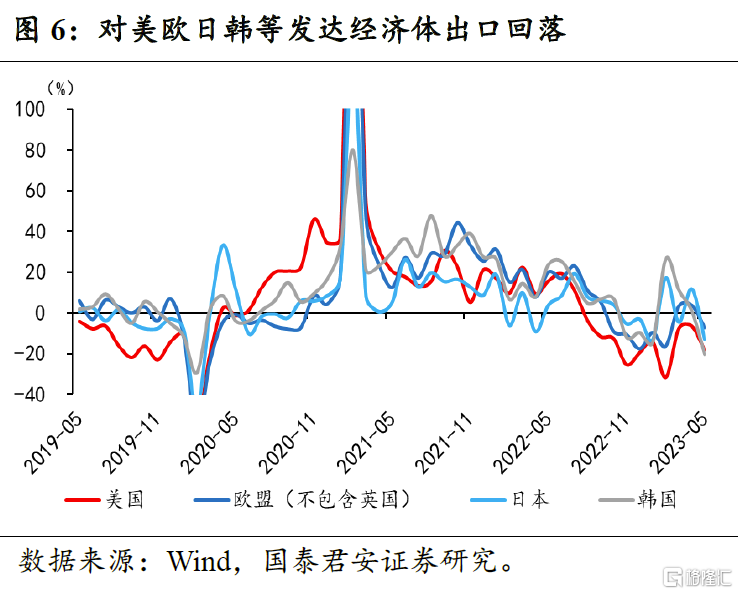

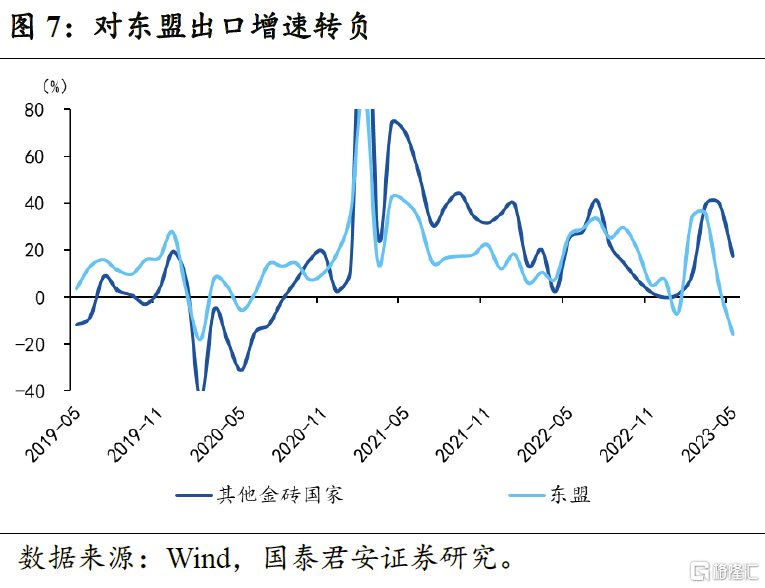

地區數據,發達經濟體出口增速全線轉負,新興市場尚有支撐。其中對美國、歐盟、日本和韓國出口增速分別下滑12、11、25和21和百分點至-18%、-7%、-13%和-20%。對東盟出口增速大幅下滑20個百分點至-16%。對金磚國家、俄羅斯和非洲國家出口增速也出現明顯回落,分別下滑23、39和37個百分點至18%、114%和13%,仍然保持正增長,是出口的拉動力量之一。

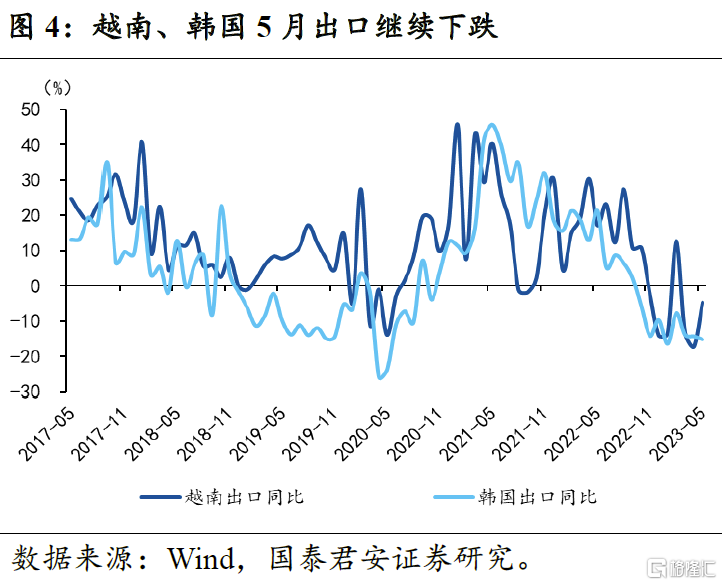

展望後續,我們認為出口仍存在下行壓力,預計6月出口增速將進一步下探。從出口數據上來看,4月和5月出口環比增速連續兩個月大幅低於季節性,凸顯出外需的持續走弱。其次,從海外經濟動能來看,海外商品消費增長仍處於停滯狀態,後續在經濟走弱背景下,甚至有進一步下行壓力,同時製造業生產也處於下行週期中,分別對應中國To C端的消費品和To B端的中間品和資本品的走弱。疊加銀行危機後續可能引發的信貸標準的持續收緊,使得海外經濟下行趨勢較為明確,外需仍在持續走弱中。此外,海外商品已經出現通縮,削弱價格因素對出口的支撐作用,也是中國後續出口承壓的主要原因之一,同時出口份額也面臨繼續回落的壓力。展望後續,6月由於高基數,出口增速將繼續下探。年內來看,出口負增長將是新常態,11月之前轉正的概率較小。

風險提示:全球經濟下行速度超預期;海外銀行危機再次出現。

正文

1. 5月出口超預期下探

5月出口進一步超預期下探,環比增速創2007年以來新低,凸顯外需仍在繼續走弱中。5月出口同比增長-7.5%,前值為8.5%,環比增長-4.0%,遠低於季節性(約+7.5%),環比增速為2007年以來新低。此前,4月出口環比增速也已經創歷史新低,但由於2022年同期的低基數,掩蓋了4月出口動能走弱的幅度。5月出口數據在基數效應消退後,進一步確認了出口動能的走弱。4、5月連續兩個月的出口環比均大幅低於季節性,凸顯出外需仍在持續走弱中,後續出口下行壓力仍然較大。

展望後續,我們認為出口仍存在較大下行壓力,預計6月出口增速將進一步下探。首先從出口數據上來看,4月和5月出口環比增速連續兩個月大幅低於季節性,凸顯出外需的持續走弱。其次,從海外經濟動能來看,海外商品消費增長仍處於停滯狀態,後續在經濟走弱背景下,甚至有進一步下行壓力,同時製造業生產也處於下行週期中,分別對應中國To C端的消費品和To B端的中間品和資本品的走弱。疊加銀行危機後續可能引發的信貸標準的持續收緊,使得海外經濟下行趨勢較為明確,外需仍在持續走弱中。此外,海外商品已經出現通縮,削弱價格因素對出口的支撐作用,也是中國後續出口承壓的主要原因之一,同時出口份額也面臨繼續回落的壓力。展望後續,6月由於高基數,出口增速將繼續下探。年內來看,出口負增長將是新常態,11月之前轉正的概率較小。

更多關於出口的展望,請參考我們於5月9日發佈的《出口是強是弱》、4月14日發佈的《出口超預期的兩點信號》、3月7日發佈的《出口預期需要上調嗎——觀察2023年出口的三大邏輯》和1月13日發佈的《疫情之後,出口還能回暖嗎——2023年出口展望》。

分國家和地區來看,對主要出口國家和地區出口增速均出現明顯回落,對發達經濟體出口增速全面轉負。其中對美國、歐盟、日本和韓國出口增速分別下滑12、11、25和21和百分點至-18%、-7%、-13%和-20%。對東盟出口增速大幅下滑20個百分點至-16%。對金磚國家、俄羅斯和非洲國家出口增速也出現明顯回落,分別下滑23、39和37個百分點至18%、114%和13%,仍然保持正增長,是出口的拉動力量之一。

5月出口分產品來看,除了個別產品外,各主要產品增速均明顯下滑,其中勞動密集型產品和中間品跌幅最大。由於基數擾動,成品油出口同比增速明顯回升,但玩具、紡織服裝、鞋帽箱包、傢俱等勞動密集型產品出口跌幅均超過10%,甚至20%,凸顯出在一季度訂單回補紅利消退後,勞動密集型產品的持續走弱。此外,鋼材、鋁材、稀土、塑料等中間品跌幅也較大,分別下跌28%、42%、32%和11%,反映出海外製造業生產的持續走弱。在海外耐用品消費持續走弱的背景下,手機、電腦、音視頻設備等電子產品跌幅也相對較大,分別下跌25%、11%和11%。汽車及零部件出口增速回落28個百分點至55%,但整體增速仍然保持較高水平,主要是受益於海外汽車的低庫存和新能源汽車消費的強韌性。

展望後續,汽車和新能源仍將是出口的結構性亮點。當前海外汽車庫存仍處於歷史低位,補庫需求仍然較強,預計仍將至少持續至年中附近。而新能源產品則在海外能源危機以及政策補貼之下,預計仍將繼續成為全年的出口亮點。

2. 5月進口跌幅收窄,環比高於季節性

進口方面,5月進口下跌4.5%,跌幅較上月收窄3.4個百分點,環比增速約為6.1%,高於季節性:

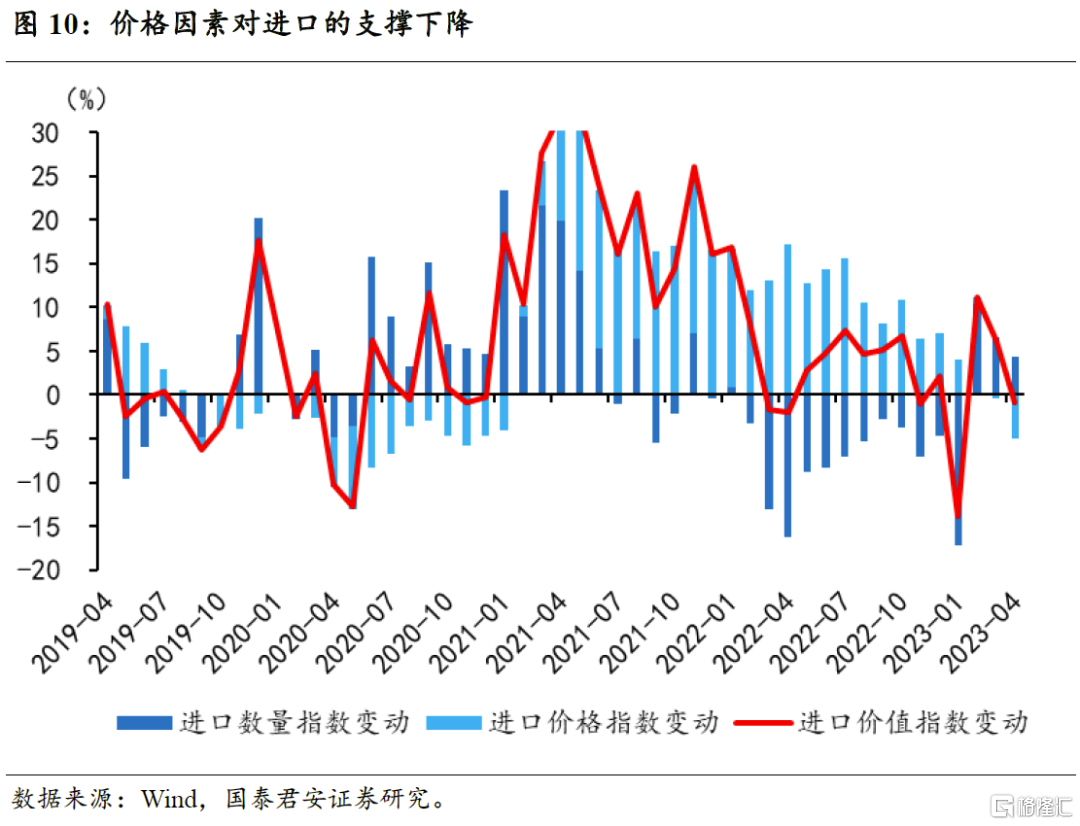

分產品來看,主要進口產品價格下跌,是拖累進口的主要因素。數量方面,5月原油、天然氣、銅礦砂和煤炭等能源品進口數量回升,同時塑料、銅、集成電路等進口數量跌幅收窄,鐵礦砂進口數量增速基本持平。價格方面,由於2022年俄烏衝突導致的大宗商品價格飆升,高基數使得多數大宗商品價格同比下跌,原油、銅、鐵礦石等跌幅明顯。5月進口價格指數下跌5.0%,是進口增速的主要拖累因素,但數量增速為4.4%,是進口金額的主要支撐因素。往後看,由於2022年俄烏衝突後大宗商品價格出現飆升,在高基數效應下,預計後續價格因素仍是進口的主要拖累因素。

分國家與地區來看,中國從新興經濟進口增速回升,但從發達經濟體進口增速繼續下降。中國從美國進口跌幅擴大6.8個百分點至-9.9%,從歐盟進口增速擴0.8個百分點至-0.9%,但從東盟進口跌幅收窄2.1個百分點至-4.2%,從俄羅斯進口增速提升2.0個百分點至10.1%。

3. 風險提示

全球經濟下行速度超預期;海外銀行危機再次出現。

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。根據《證券期貨投資者適當性管理辦法》,本訂閲號所載內容僅面向國泰君安證券客户中的專業投資者。因本資料暫時無法設置訪問限制,若您並非國泰君安證券客户中的專業投資者,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。本訂閲號所載內容版權僅為國泰君安證券所有。訂閲人對本訂閲號發佈的所有內容(包括文字、影像等)進行復制、轉載的,需明確註明出處,且不得對本訂閲號所載內容進行任何有悖原意的引用、刪節和修改。