本文來自格隆匯專欄:中金研究 作者:何曼文 王政 齊丁

2021年初,光伏用銻需求加速增長,在供應剛性背景下,銻錠庫存持續去化,銻價開始上行。今年2月底至4月初,需求偏弱致銻價僅出現5%的回調,目前已較4月最低點回升2%。站在當前時點,國內外銻價均出現企穩回升跡象。我們認為,在銻礦供應剛性、銻錠庫存歷史最低的背景下,銻價有望隨着國內需求復甦重回上行通道。

摘要

銻:“少而精”的戰略性新能源金屬。一是銻在金屬元素中地殼丰度低,僅高於銦,奠定其稀缺性的基礎。據USGS,銻在全球/中國的靜態儲採比分別低至17/6年。二是銻作為“工業味精”不可或缺,已被多國列為戰略性礦產資源。三是銻產品之一焦銻酸鈉,目前作為光伏玻璃澄清劑的最優解,其新能源屬性漸露鋒芒。

銻礦供應偏剛性,再生銻短期內難有大幅增量。一是中國在產銻礦面臨品位下降、資源枯竭等問題,且後備資源不足,導致礦產量由2008年的18萬噸下降至2022年的6萬噸。我們認為,考慮在產礦山的減量和華錫礦業的小幅擴產,未來國內供應或維持在6萬噸/年。二是據我們統計,海外20個存量銻礦項目中,18個面臨產量下降或停產問題,僅2個小型銻礦產量暫穩,未來增量僅華鈺礦業塔金項目和俄羅斯FEA銻礦項目。三是海內外再生銻市場出現兩極分化,海外回收已基本成熟,國內回收短期內難有突破性進展,我們預計2022-2025年再生銻供應CAGR約為1.6%。

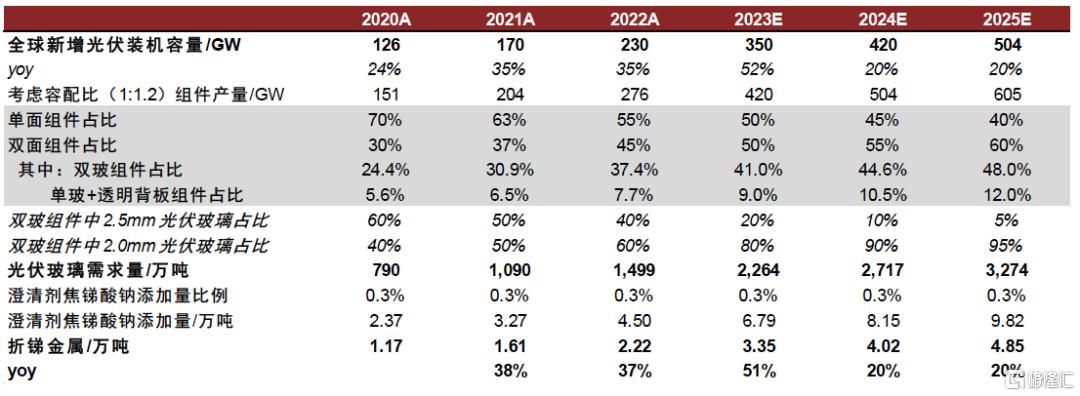

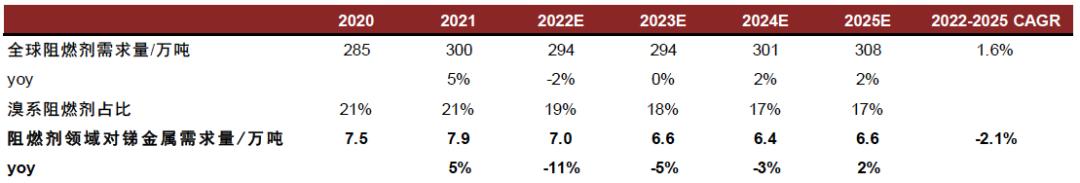

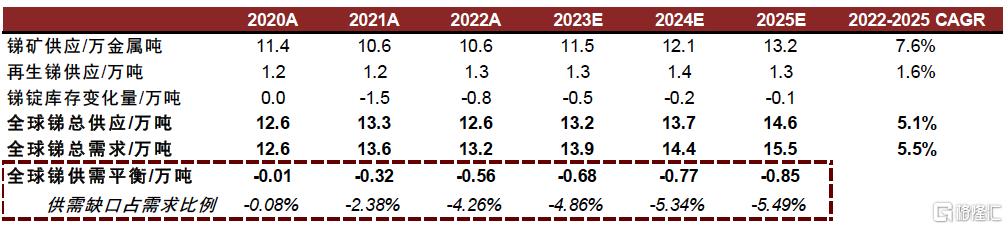

乘光伏發展東風,下游需求系統性提升。一是焦銻酸鈉澄清效果好,且佔光伏組件成本不到0.3%,目前難以被替代。據我們測算,隨着全球新增光伏裝機量高速增長,及雙面雙玻組件滲透率提升,2022-2025年光伏領域銻需求CAGR有望達30%。二是我們認為,阻燃劑、鉛酸電池等傳統領域隨着國內經濟復甦,對銻需求有望向好。我們保守假設阻燃劑領域由於銻價繼續上行而出現小幅替代情形,溴系阻燃劑佔比由2021年的21%下降至2025年的17%,整體來看,銻2022-2025年總需求CAGR約為5.5%。

展望未來三年,全球銻供需有望持續偏緊,驅動銻價中樞上行。鑑於傳統需求隨着經濟復甦逐步回升,光伏用銻快速增長,疊加全球銻礦供應偏剛性,我們預計全球銻供需有望維持偏緊格局,2023-2025年銻供需缺口分別為-0.7、-0.8、-0.9萬噸,供需持續抽緊有望驅動銻價中樞上行。

風險

海外供應超預期,阻燃劑需求不及預期,銻下游需求被替代超預期。

正文

1. 銻:“少而精”的戰略性新能源金屬

1.1地殼元素丰度低是銻稀缺的根本原因

地殼含量稀缺榜前十,在金屬元素中銻地殼丰度僅高於銦。銻(元素符號Sb,原子序數51)是一種稀有的銀白色金屬,質脆無延展性,有獨特的熱縮冷脹特性,常與其他元素復配用於阻燃劑、合金等。在可給出地殼元素丰度統計特徵值的74種元素中,銻的地殼元素丰度算術平均值為0.51×10-6,排在地殼含量稀缺榜中的第九位,在金屬元素中,其地殼丰度僅高於銦[1],從根本上決定了銻的稀缺性。

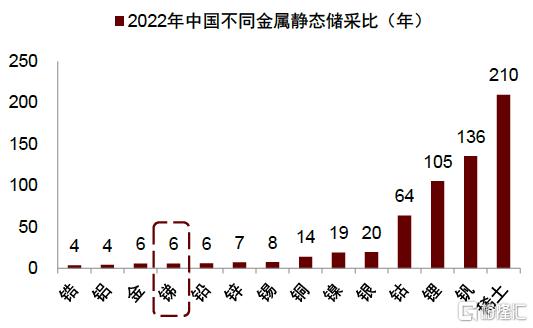

從靜態儲採比來看,銻的稀缺性名列前茅。一是從全球靜態儲採比的角度出發,橫向對比來看,在我們所列的15類關鍵金屬中,銻全球靜態儲採比僅為17年,排在稀缺榜第四位。二是從中國靜態儲採比的角度出發,橫向對比來看,在我們所列的14類關鍵金屬中(USGS未公佈中國鈦金屬相關的數據),銻中國靜態儲採比僅為6年,排在稀缺榜第四位。

圖表1:全球銻金屬靜態儲採比僅為17年

注:由於數據可得性,銻和鎳為2020年數據資料來源:USGS,中金公司研究部

圖表2:中國銻金屬靜態儲採比僅為6年

資料來源:USGS,中金公司研究部

1.2不可或缺的“工業味精”,新能源屬性漸露鋒芒

不可或缺的“工業味精”,已被多國列為戰略金屬。一是銻在工業生產中用途廣泛且不易被代替,常作為添加劑參與到工業製造中,被稱為“工業味精”。其主要產品包括銻錠、氧化銻、焦銻酸鈉、乙二醇銻等,廣泛用於阻燃劑、玻璃澄清劑、鉛酸電池、聚酯催化等領域。二是由於銻稀缺、難替代且可回收性低,戰略地位突出,已被美國、歐盟、日本等地區先後列為戰略性礦產資源,同樣我國在2016年11月發佈的《全國礦產資源規劃(2016—2020)》中也將銻列為戰略性礦產。

圖表3:主要銻產品類別、用途及性質

資料來源:亞洲金屬網,中金公司研究部

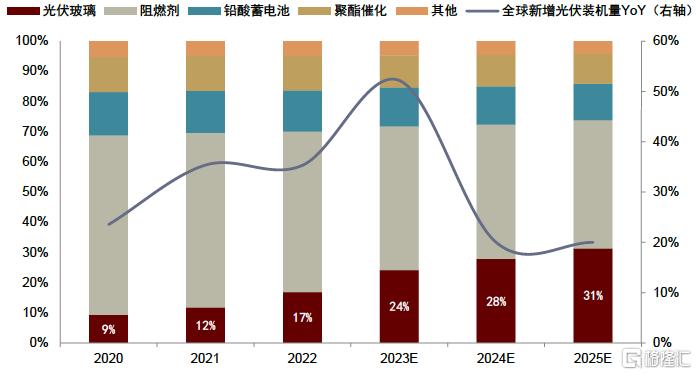

乘光伏發展東風,銻的新能源屬性終將綻放。根據我們測算,2020年,全球新增光伏裝機量同比增長24%,光伏玻璃對銻的需求量佔銻下游總需求的比例僅為9%;2022年,全球新增光伏裝機量同比增速達到35%,光伏玻璃對銻的需求量佔銻下游總需求的比例同步提升至17%,銻的新能源屬性漸露鋒芒。我們預測,在全球新增光伏裝機量維持高速增長,且雙玻組件滲透率提升從而帶動光伏玻璃對銻需求加速增長的背景下,2025年光伏玻璃對銻的需求量佔銻下游總需求的比例有望提升至31%,銻的新能源屬性終將綻放。

圖表4:2020-2025E銻下游需求結構變化及全球新增光伏裝機量同比增速

注:2023-2025年數據為中金公司研究部預測資料來源:國家統計局,CPIA,亞洲金屬網,同花順資訊,中金公司研究部

2. 供給側:礦端供應偏剛性,再生銻短期難有大幅增量

2.1資源分佈高度集中,礦產供應剛性下降

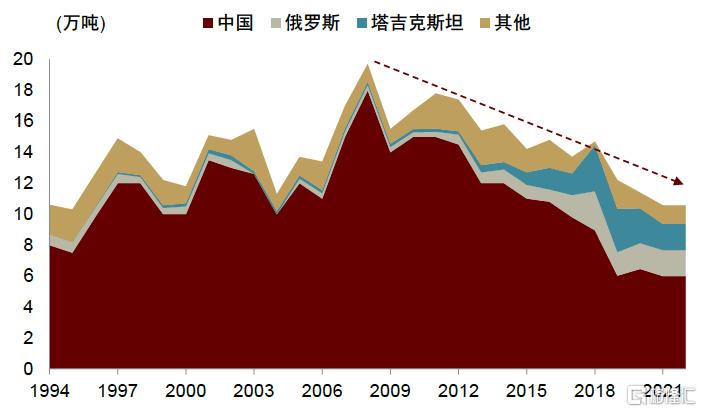

全球銻礦分佈高度集中,易造成供應側的脆弱性。一是全球銻資源主要分佈在環太平洋成礦域、特提斯成礦域和中亞天山成礦域,具有明顯的分帶性,其中,環太平洋成礦帶經濟意義最大,集中了約全球77%的銻儲量[2]。從儲量集中的地區來看,根據USGS數據,2022年全球銻礦儲量集中分佈於中國、俄羅斯、玻利維亞和吉爾吉斯斯坦四大區域,合計儲量佔比達到71%。二是資源分佈的集中同樣帶來了礦產供應的集中,2022年全球銻礦生產三大區域分別為中國、俄羅斯和塔基克斯坦,佔比分別為57%、16%、16%,而資源的高度集中易導致供應的脆弱性。

圖表5:2022年全球銻礦儲量結構圖

資料來源:USGS,中金公司研究部

圖表6:2022年全球銻礦產量結構圖

資料來源:USGS,中金公司研究部

回溯過去,在總量控制、環保、成本等多重壓力下,全球銻礦供應主力中國銻礦產量逐年下降,導致全球銻礦供應不斷收縮。2009-2013年,國土資源部暫停受理新的銻礦勘察和採礦登記申請,並對銻礦實行開採總量控制。2013年後雖然不再進行總量控制,但日益嚴苛的環保督察以及隨着開採深度和難度提升所帶來的開採成本的增加,導致中國銻礦產量自2009年起出現快速下降。根據USGS數據,2022年中國銻礦產量僅6萬噸,較2008年最高點減少67%,中國作為全球銻礦供應主力,其供應占比在2008年達到最高點91%,中國銻礦供應的下降導致全球供應出現不斷收縮,從2008年的19.7萬噸鋭減至2022年的11萬噸,下降幅度達到46%。

圖表7:1994-2022年全球銻礦產量變化情況

資料來源:USGS,冷水江銻品行業協會,中金公司研究部

整體來看,展望未來三年,全球新增供給有限。未來三年最大銻礦供應增量源於華鈺礦業在塔吉克斯坦的塔金項目,滿產可貢獻1.6萬金屬噸銻,佔目前全球銻礦產量的15%左右,已於2022年7月正式投產,未來三年其礦產量有望逐步釋放。另外,國內華錫礦業旗下銻礦有小幅擴產,俄羅斯遠東銻業(FEA)將於2023年新投產一個年產6000金屬噸的Solonechenskoye銻礦項目。整體來看,我們預測,全球銻礦供應將由2022年的11萬金屬噸提升至2025年的13.2萬金屬噸,2022-2025年銻礦供應的CAGR約為7.6%。

圖表8:2020-2025年全球銻礦供應預測及構成

注:增量基準為2022年,2023-2025年為中金公司研究部預測數據資料來源:USGS,各公司公吿,中金公司研究部

2.2中國:礦端透支開採已久,冶煉過剩或促成以資源企業為主導的產業整合

礦端:長期透支開採導致後備資源不足,中國銻礦供應能力被大幅削弱。一是中國銻礦年新增儲量不及銻礦年產量所帶來的透支開採,導致現階段中國銻礦後備資源略顯緊張之勢。在中國目前已探明的166個銻礦中,已開發的銻礦為71個(佔比43%),可規劃利用的銻礦只有36個(佔比22%),當前經濟技術條件下難以被開發利用的銻礦有59個(佔比35%),且可規劃利用的36個銻礦多為中小型多金屬礦牀,礦石成分複雜,選冶上也存在一定難度[3]。

二是長期透支開採導致近年來中國銻礦產量、儲量急劇下降,銻礦供應能力被大幅削弱。根據USGS數據,2022年中國銻礦儲量、產量分別由2010年附近的最高點95、18萬噸下降至35、6萬噸,降幅分別達到63%、67%;儲量、產量佔全球比例也應聲而降,由2010年的高位53%、91%下降至19%、57%。

圖表9:2021年中國銻礦後備資源不足

資料來源:《中國銻行業發展現狀及高質量發展建議》_李中平(2021),中金公司研究部

圖表10:中國銻礦產量、儲量及佔全球比例情況

資料來源:USGS,中金公司研究部

總的來看,我們預計未來三年國內銻礦產量在6萬噸左右。一是我國銻礦開發時間較長,多數在產大型及以上規模礦山開採年限均超過半個世紀,高強度開發導致資源消耗量較大,且銻礦成礦特點本就是表層豐富、深層相對貧乏,部分礦山隨着開採深度的增加面臨資源枯竭、開採品位下降和難度增大的問題。二是國內環保督察管控措施嚴格,銻礦環保生產要求相應提高,國內銻礦開採格局基本定型。三是據亞洲金屬網,我國銻礦查明資源開工率超95%,國內主流礦山均處在產狀態,開發利用程度較高。整體來看,我們認為未來三年國內銻礦產量或將在6萬噸左右浮動。

冶煉端:中國銻冶煉企業正面臨多重困境,以錫礦山為代表的銻產業未來或將走向整合。一是國內銻冶煉產能過剩嚴重情況,奠定了冶煉產能整合的基礎。二是中國銻冶煉技術在環保方面相對落後,海外冶煉產業正快速崛起,失去資源庇佑的中國銻冶煉產業舉步維艱。三是礦端供應緊張以及砷鹼渣處理將進一步壓縮冶煉企業生存空間。

四是2022年12月30日,婁底市人民政府印發關於貫徹落實省定支持婁底市先進材料產業高質量發展若干政策措施的通知[4],提到將積極支持湖南有色投資集團整合錫礦山銻產業,規劃建設“世界銻都”有色金屬產業園。我們認為,中國銻冶煉企業正面臨多重困境,以錫礦山為代表的銻產業未來或將走向整合。由於銻資源緊張,擁有上游銻資源的企業將在銻產業整合中或將處於主導地位。

2.3海外:新增銻礦項目屈指可數,供應增量不足為懼

受礦石品位下降和資源枯竭影響,海外產量不穩定及減量項目佔比較大。2025年前,海外僅塔吉克斯坦的康橋奇銻金礦項目和俄羅斯遠東銻業的Solonechenskoye項目是唯二增量。2025年前海外增量來源主要有兩個,一是據華鈺礦業公吿,康橋奇銻金礦項目於2022年4月竣工試生產,逐步達產後年產銻1.6萬噸;二是遠東銻業在俄羅斯的Solonechenskoye銻礦項目,據FEA官網,該項目預計2023年初投產,年產能為6000噸。

圖表11:海外主要銻礦梳理(截至2022年底)

資料來源:USGS,各公司公吿,中金公司研究部

2.4回收:海內外再生銻市場兩極分化,短期內增量有限

海內外再生銻市場出現兩極分化現象,海外回收已基本成熟,處於穩定狀態,國內回收發展短期內難有突破性進展,我們測算得2022-2025年全球再生銻供應CAGR約為1.6%。一是再生銻的廢料來源主要為舊廢料中的報廢鉛酸電池。考慮到2021年全球鉛酸電池76%用於汽車啟停和電動輕型車的動力領域,上述兩大領域鉛酸電池更換週期在1-5年,我們假設鉛酸電池平均回收週期為3年。二是全球免維護鉛酸電池替代週期已基本完成,鉛酸電池含銻量基本處於穩定,我們假設2020-2025年廢鉛酸電池單位回收量保持不變。根據我們測算,2025年全球再生銻約1.3萬噸,2022-2025年CAGR為1.6%。

圖表12:全球再生銻供應測算

注:2023-2025年為中金公司研究部預測數據資料來源:EVTank,USGS,同花順資訊,中金公司研究部

3. 需求側:乘光伏發展東風,下游需求增速系統性提升

3.1光伏玻璃:裝機量高速增長+雙玻組件滲透率提升,銻需求系統性增長

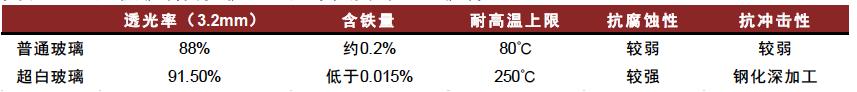

光伏玻璃是光伏電池組件封裝的關鍵材料,需要使用透光率更高的超白玻璃,才能實現高效的光電轉化。第一,光伏電池將光能轉換為電能,但單體太陽能光伏電池機械強度差,容易破裂,且空氣中的水分和腐蝕性氣體會逐漸氧化和鏽蝕電極,無法承受露天工作的嚴酷條件。因此太陽能電池片通常被EVA膠片密封在一片封裝面板和一片背板的中間,組成具有封裝且內部連接的光伏組件。其中的封裝面板即為光伏玻璃,而雙玻組件即將背板也替換成透光的光伏玻璃,從而實現背面發電增益。

第二,為了實現電池組件高效的光電轉化,需要使用透光率更高的超白玻璃。普通玻璃由於含鐵量較高,往往呈現綠色,因此透光率較低;而光伏玻璃根據國家標準,其含鐵量必須低於0.015%。透光率方面,據CPIA,3.2mm的普通玻璃僅有88%,而非鍍膜和鍍膜3.2mm超白玻璃的透光率分別可以達到91.5%和93.5%;且超白玻璃在耐高温、抗腐蝕性、抗衝擊性等方面均遠優於普通玻璃。

圖表13:光伏玻璃需要使用透光率更高的超白玻璃

資料來源:福萊特招股説明書,CPIA,中金公司研究部

焦銻酸鈉的複合澄清劑性質優異,廣泛應用於超白壓延玻璃的澄清。一是相較於其他玻璃澄清劑,焦銻酸鈉的複合澄清劑具備澄清温度範圍寬、澄清更充分、砷和鉛含量較低、環保無毒等優點。二是超白壓延玻璃對澄清效果要求較高,多使用三氧化二銻+硝酸鈉、或焦銻酸鈉的複合澄清劑。在其他玻璃原料成分不變的情況下,若使用焦銻酸鈉代替三氧化二銻和硝酸鈉,澄清劑成本可降低近20%[5]。因此,焦銻酸鈉複合澄清劑作為當下光伏玻璃澄清劑的最優解,廣泛應用於超白壓延玻璃的澄清。

圖表14:四大類主要玻璃澄清劑對比

資料來源:《鈉鈣硅超白玻璃用澄清劑的研究進展》_司敏傑等(2022),中金公司研究部

焦銻酸鈉在光伏玻璃中成本佔比較低,佔光伏組件的成本則更低,考慮到其性質優異且光伏玻璃對澄清效果要求高,即使銻價上升,光伏領域澄清劑應用仍為剛性需求。一是據我們測算,以2023年3月價格為基準測算,焦銻酸鈉在3.2mm、2.0mm兩類玻璃中的成本佔比分別在4.6%、3.9%左右,佔比較低。倘若考慮光伏玻璃在光伏組件中佔比在6%左右,焦銻酸鈉在光伏組件中的成本佔比將不到0.3%。二是焦銻酸鈉澄清效果優異,由於光伏玻璃需要較高的透光率以實現電池組件高效的光電轉化,因此對澄清效果要求較高。據文獻顯示以及行業專家反饋,能實現同等澄清效果的澄清劑為氧化砷(白砒),該物質有毒,早已被玻璃澄清行業淘汰。因此從澄清要求來説,光伏玻璃對於焦銻酸鈉的需求剛性較強,對銻價上升的敏感度和可替代性較低。

全球新增光伏裝機量維持高速增長,地面電站起勢疊加國內風光大基地項目推動雙面雙玻組件滲透率進一步提升,光伏用銻有望迎來系統性增長。

一是從總量來看,隨着全球“雙碳”目標的推行以及光伏平價時代的到來,全球新增光伏裝機量有望維持高速增長。我們預計,2023-2025年,全球新增光伏裝機量的同比增速分別為52%、20%、20%,2025年有望達到504GW。

二是從結構來看,地面電站起勢,2022年積壓需求有望隨組件降價實現放量,從而進一步提升雙面雙玻滲透率。2022年由於海外傳統能源升價,分佈式電站價格傳導更快且對組件價格接受度更高,因此出現了新增裝機反超地面電站的情況。我們認為,2023年隨着硅料供給放量,硅料價格有望回落,從而實現積壓地面電站的放量,進一步提升與其更適配的雙面雙玻組件的滲透率。

三是我國推行的第一批、第二批風光大基地項目所處環境更適配雙面雙玻組件,從而進一步提升其滲透率。根據國家能源局、國家發改委發佈文件,我國第一批風光大基地項目共涉及18個省份,所處環境以沙漠、戈壁、荒漠地區為主,規模總計97.05GW;我國第二批風光大基地項目主要集中在“三北”地區,規劃到2030年建設總裝機量約455GW。嚴苛的工作環境對組件的耐候性提出了更高的要求,雙面雙玻是其更優的選擇。我們認為,隨着我國風光大基地項目的推進,雙面雙玻滲透率有望進一步提升。

根據CPIA預測,雙面組件滲透率有望從2021年的37%提升至2025年的60%,且雙面組件中的雙面單玻將從2021年的17%緩慢提升至2025年的20%。我們假設,常規單面和雙面單玻以3.2mm玻璃為主,雙面雙玻由於輕量化考慮,其2.0mm玻璃佔比將逐步從2022年的60%提升至2025年的95%;光伏玻璃中焦銻酸鈉添加量為0.3%,測算得出,2025年光伏領域銻需求量為4.85萬噸,2022-2025年的需求CAGR為30%。

圖表15:全球新增光伏裝機量及對銻金屬需求量測算

注:2023-2025年為中金公司研究部預測數據資料來源:CPIA,Infolink,隆基綠能官網,中金公司研究部

3.2阻燃劑:銻需求的壓艙石,保守估計下需求小幅下降

應用更廣的添加型阻燃劑按組成元素不同主要分三類,其中有機滷系阻燃劑性能相對最優。一是阻燃劑根據阻燃機理不同分為反應型阻燃劑和添加型阻燃劑,添加型阻燃劑具備工藝簡單,生產方便的優點,因而得到廣泛應用,佔比在85%左右。二是添加型阻燃劑根據其組成元素的不同,可分為有機滷系、有機磷系和無機阻燃劑三種類型。其中有機滷系阻燃劑常與銻的氧化物復配使用,具有阻燃效率高、與基材相容性好、添加量少因此不影響基材物理機械性能等優點。從阻燃性能及通用性角度來看,有機滷系阻燃劑是三類添加型阻燃劑中相對最優的阻燃劑。

圖表16:添加型阻燃劑對比

資料來源:蘇利股份可轉債募集説明書,壹石通招股説明書,中金公司研究部

溴素價格的大幅下跌為銻價上行騰出空間。一是按照上文1:3且阻燃劑佔整體塑料的質量在18.6%測算,5月26日,阻燃劑成本約2.63萬元/噸,較2021年10月份最高點5.15萬元/噸下降49%,主要源於溴素價格的下降。二是溴素主要用於阻燃劑、石油、農業三大領域,在需求側緩慢復甦,而供應側隨着氣温回升,海水提溴或出現大幅邊際增長的背景下,我們認為,溴素價格或仍有下跌空間。保守估計下,我們假設溴素價格不變,倘若三氧化二銻價格由目前的7.15萬元/噸翻倍至14.3萬元/噸,我們測算得阻燃劑成本約3.96萬元/噸,較目前提升51%左右,但仍低於2021年最高點23%。因此,整體來看,我們認為溴素價格的大幅下跌為銻價上行騰出了一定空間,使得下游需求對銻價上升的耐受度有所上升。

圖表17:溴素價格的下跌為銻價上行騰出空間

資料來源:同花順資訊,中金公司研究部

銻-滷復配阻燃劑仍為目前阻燃行業最優解,考慮銻價繼續上行導致部分領域被替代背景下,保守估計下阻燃劑領域對銻需求小幅下滑。在以中國為代表的新興市場阻燃立法趨嚴的背景下,我們假設全球阻燃劑需求量2022-2025年的CAGR為1.6%。考慮銻價繼續上行或導致部分阻燃要求相對不嚴的領域需求被替代,保守估計下我們假設溴系阻燃劑佔比由2021年的21%小幅下降至2025年的17%,測算得出2025年阻燃劑領域對於銻金屬的需求量為6.6萬噸,2022-2025年的需求CAGR為-2.1%。

圖表18:全球阻燃劑需求量及對銻金屬需求量測算

注:2022-2025年為中金公司研究部預測數據資料來源:Grand View Research,新材料在線,《三氧化二銻協同十溴二苯乙烷阻燃HDPE研究》_羅才貴(2012),中金公司研究部

3.3鉛酸電池:啟動領域市佔率超90%,未來有望保持穩定小幅增長

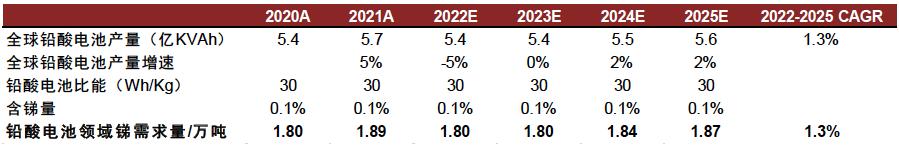

受益於電動輕型車產量和汽車保有量穩步提升,鉛酸電池領域對銻需求有望穩步小幅增長。存量市場方面,據天能股份招股書,動力型鉛酸電池更換週期通常在2年左右,啟停型在4年左右。我們認為,汽車和電動輕型車龐大保有量有望帶動鉛酸電池存量替換需求。增量市場方面,我國兩輪電動車用鉛酸電池產量近五年CAGR為11%。我們認為,每年持續新增的電動輕型車有望提升動力型鉛酸電池需求。整體來看,我們假設2022-2025年全球鉛酸電池產量CAGR保持1.3%的小幅增長,且含銻量保持穩定,則2025年鉛酸電池領域銻金屬需求為1.87萬噸,2022-2025年的CAGR為1.3%。

圖表19:全球鉛酸電池產量及對銻金屬需求量測算

注:2022-2025年為中金公司研究部預測數據資料來源:EVTank,中金公司研究部

3.4聚酯催化:銻系催化劑仍為主要選擇,需求有望保持穩步小幅提升

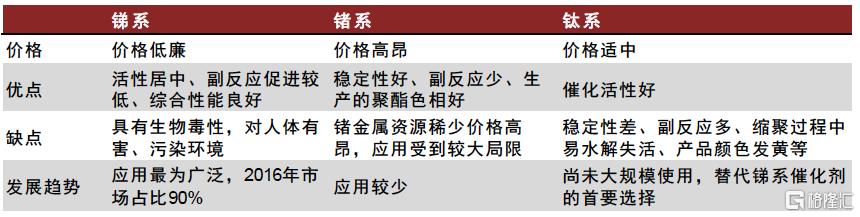

銻系催化劑是目前主流的聚酯催化劑。PET聚酯合成過程,尤其是縮聚階段,需要催化劑參與,常用的催化劑包括銻系、鍺系和鈦系催化劑。其中銻系催化劑應用最為廣泛,2016年市佔比約90%[6],但具有生物毒性、污染環境等缺點。而鈦金屬資源豐富且對環境和人體健康無影響,合成的鈦系催化劑催化活性好、價格適中,成為目前替代銻系催化劑的首要選擇,但由於目前仍處於試驗階段,尚未大規模商業化應用[7]。

圖表20:常用聚酯催化劑優缺點對比

資料來源:鈦系聚酯催化劑的研究進展_莊穎等(2021),不同催化體系製備PET及其共聚酯性能研究_袁效東(2016),中金公司研究部

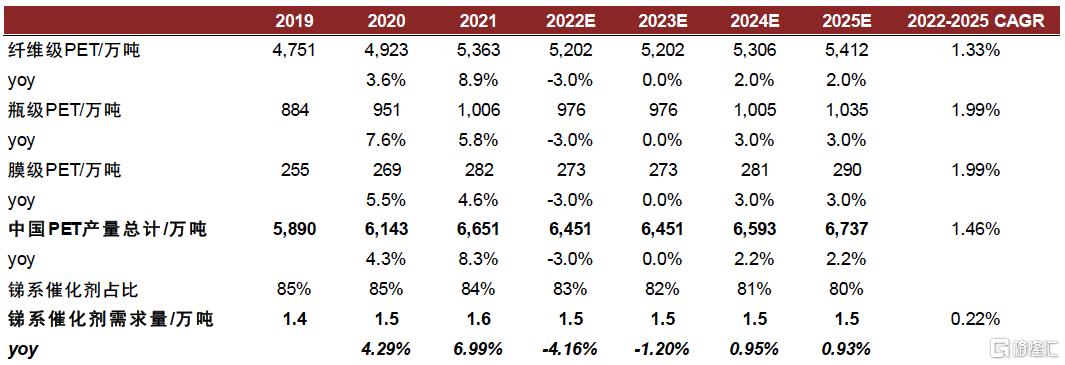

銻系催化劑仍為聚酯催化領域主要應用產品,我們預計2022-2025年聚酯催化領域銻需求年均小幅增長0.22%。雖然無毒、無重金屬的鈦系催化劑具備環保優勢,但目前尚未得到大規模商業化應用,銻系催化劑仍佔據主要市場份額。我們假設中國PET聚酯產量2022-2025年保持1.46%的年均複合增速,銻系催化劑佔比逐步由2022年的83%小幅下降至2025年的80%,聚酯催化領域銻需求2022-2025年的CAGR為0.22%。

圖表21:中國PET產量及對銻金屬需求量測算

資料來源:CCFA,中金公司研究部

4. 光伏有望助力銻價進入上行通道,銻上游標的迎來配置機遇

4.1銻行業價格回溯及展望

回溯過去十幾年銻錠價格走勢,我們總結為5大階段:

► 2009-2011年,環保整頓導致供應急劇收縮疊加市場炒作,銻價快速上行。2009年3月2日,有着“世界銻都”美稱的冷水江市被國務院批准成為第二批資源枯竭城市[8],為冷水江地區的環保整頓埋下伏筆。2009年10月8日錫礦山閃星銻業南礦發生事故,將冷水江市的停產整頓推上風口浪尖。從2010年3月20日開始,冷水江市銻冶煉企業經常面臨停產整頓的情況,再疊加不良商家的市場炒作,銻價從2009年初的2.75萬元/噸快速飆升至2011年最高點11.15萬元/噸,升幅達到305%。

► 2011-2015年,全球經濟不景氣導致前期銻價泡沫破滅,下游最大需求領域阻燃劑被替代更是雪上加霜,銻價開始了長達5年的回調之路。一是2011年二季度開始,日本地震後銻需求開始出現下降且歐債危機不斷惡化,導致海外客户對後期經濟走勢缺乏信心。此後歐債危機繼續蔓延,全球經濟進一步惡化,幾乎所有的大宗商品價格都遭受大幅跳水打擊,銻也不例外。二是上一波銻價暴升推動了下游需求領域尋求銻的替代品,首當其衝的便是銻的最大下游阻燃劑。據亞洲金屬網統計,2010-2011年阻燃劑因為被替代而減少的銻需求量達到3萬噸以上,佔當時年需求量的20%。因此這5年裏,即使偶有供應側停產整頓現象發生,也難改銻價回調之勢。

► 2015-2017年,中央生態環保督察開始試點+國家落實銻錠收儲計劃,且前期阻燃劑的替代隨着時間的推移和銻價的下行基本完成,銻價出現階段性上行。一是2015年底,中央生態環保督察開始試點,一直到2018年完成第一輪督察,不斷提高的環保要求對國內銻礦供應產生擾動。二是需求側,前期阻燃劑的替代逐步進入尾聲,且2016年6月21日,銻被納入國儲方案,國儲局將於當年收儲銻錠1萬噸,供應的收縮疊加需求側穩步向好,銻價出現階段性上行。

► 2017-2020年,中美貿易摩擦疊加經濟不景氣,銻需求一蹶不振,“泛亞”庫存拍賣進一步加劇銻價下行趨勢。這三年間中美貿易摩擦、全球經濟不景氣、“泛亞”1.87萬噸銻庫存流入市場、但環保政策也在升級等多重因素下,銻價承壓下行,再次回到近十年價格低位。

► 2020年至今:全球銻礦供應下降疊加光伏用銻啟動,銻錠庫存急速去化,銻價自2021年開始系統性上行。一是2020年全球銻礦產量由之前的16萬噸左右驟降至11萬噸,主要源於中國和俄羅斯銻礦產量大幅下降(俄羅斯絕大部分銻礦出口,不在當地冶煉,因此出口量可大體反映其產量),但當時銻需求並未出現大變化,反映到國內銻錠生產商庫存上,仍處於相對高位水平。二是2021年下游光伏用銻系統性啟動,礦端供應依然偏緊,光伏玻璃領域銻需求的增長帶動銻錠快速去庫,由原本的8000噸左右快速下降至2000噸左右,銻價隨後啟動,開始了新一輪的上行週期。三是近三年受疫情擾動,傳統領域需求表現欠佳,在礦端剛性的背景下,銻錠生廠商無法完成補庫動作,銻價也得到高位支撐,這意味着受疫情束縛的傳統需求恢復後,銻價有望迎來新一輪上行週期。

圖表22:銻錠歷史價格回溯

資料來源:亞洲金屬網,工信部,同花順資訊,中金公司研究部

展望未來三年,全球銻供需偏緊延續,有望驅動銻價中樞上移。受益於光伏新增裝機量的快速提升以及雙玻組件滲透率的提升,光伏玻璃用銻量有望迎來高速增長從而帶動銻需求量攀升,我們預計全球2022-2025年銻需求CAGR為5.5%左右,2023-2025年銻供需缺口分別為-0.68、-0.77、-0.85萬噸,供需或將持續抽緊,從而驅動銻價中樞上移。

圖表23:2020-2025年全球銻金屬供需平衡表

注:2023-2025年為中金公司研究部預測數據,庫存變化為負代表當年庫存被消耗資料來源:USGS,各公司公吿,CPIA,Infolink,隆基綠能官網,新材料在線,中金公司研究部

站在當前時點,銻價出現企穩回升跡象,需求偏弱但正趨於好轉,供應剛性背景下,歷史最低庫存水平已為銻價上行埋下伏筆。

一是價格側,近期由於下游需求不佳,銻價高位情況下,供需雙方陷入僵持,價格回調後出現企穩回升跡象。據亞洲金屬網,5月31日國內銻錠價格收報8.2萬元/噸,較今年3月最低點回升1.86%,較今年2月最高點僅回落約3.5%。據百川盈孚,5月24日,國際MB銻價低幅、高幅分別收報12050、12700美元/噸,周環比分別+2%、+2%,較今年2月最高點分別回落5%、7%。海內外價格均出現回升,但海外銻價下調幅度更大,我們認為一定程度上反映了價格回調期間,海外需求預期更弱,但同時出現回升説明整體需求預期向好。

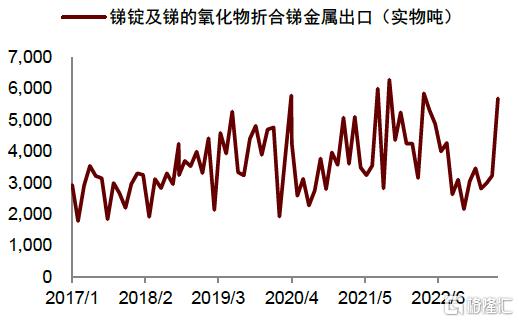

二是需求側,第一,海外方面,由於中國銻冶煉產量佔到全球的80%以上,因此中國的銻冶煉出口數據大體可以反映海外需求情況。據海關總署,4月份中國出口銻錠及氧化銻折銻金屬5695噸,同比+7%,環比+76%,環比大幅改善支撐近期銻價企穩回升。

第二,國內方面,銻下游需求佔比超50%的阻燃劑領域,4月國內PVC塑料表觀消費量同/環比+5%/-4%,阻燃劑領域需求環比有所下降。但是,我們認為,隨着國內經濟復甦,傳統領域阻燃劑需求有望逐步向好;另外值得欣喜的是光伏玻璃對銻需求處於高速增長階段,據卓創資訊,5月26日,光伏玻璃日熔量已連續攀升至8.7萬噸,周環比+1%,較去年同期+55%,對於澄清劑焦銻酸鈉需求的拉動顯著。

圖表24:4月國內銻錠及氧化銻折銻金屬出口同/環比+7%/+76%

資料來源:同花順資訊,亞洲金屬網,中金公司研究部

圖表25:澄清劑下游光伏玻璃日熔量不斷攀升

資料來源:卓創資訊,中金公司研究部

三是供應側,產量方面,據亞洲金屬網,4月銻錠產量為6635噸,同/環比+21%/+20%,銻冶煉產量的增長主要源於去年由於疫情壓制的進口銻礦於今年3月後才逐步到港,因此在原礦端有了小幅增量後,銻冶煉產量出現增長。我們認為,該部分海外供應增量隨着3月後的逐步到港不具備持續性,礦端或將重回偏緊局面。開工率方面,4月銻錠生產企業開工率為28.56%,環比+4.67ppt,再一次印證了我們對原礦端供應出現小幅增量的判斷。

圖表26:4月銻錠產量同/環比+21%/+20%

資料來源:亞洲金屬網,中金公司研究部

圖表27:4月銻錠企業開工率同/環比+2.84/+4.67ppt

資料來源:亞洲金屬網,中金公司研究部

四是庫存側,據亞洲金屬網,4月份國內銻錠生產商銻錠庫存量為1400噸,同/環比-26%/-22%,目前國內銻錠生產商銻錠庫存處於歷史最低水平。綜合前文供需平衡表中銻錠庫存變化情況,以及目前國內銻錠生產商庫存水平所呈現的態勢來看,我們認為,目前銻錠庫存水平已不具備像過去三年那類大幅填補供需缺口的能力。因此,一旦下游需求轉好,在原礦端緊張導致供應無法及時跟上的背景下,銻價易出現單邊上行的情況。

圖表28:4月國內銻錠生產商庫存量同/環比-26%/-22%

資料來源:亞洲金屬網,中金公司研究部

圖表29:國內銻錠生產商庫存月度情況

資料來源:亞洲金屬網,中金公司研究部

[1]《地殼元素丰度的若干統計特徵》黎彤_1992

[2]《銻的地球化學性質與華南銻礦帶成因初探》_張天羽等(2020)

[3]《中國銻行業發展現狀及高質量發展建議》_李中平(2021)

[4]http://www.hnloudi.gov.cn/loudi/0403/202301/46b7a412cd664e29b2c06362a4958a29.shtml

[5]淺談降低光伏超白玻璃原料成本的方法_張榮輝(2020)

[6]不同催化體系製備PET及其共聚酯性能研究_袁效東(2016)

[7]鈦系聚酯催化劑的研究進展_莊穎等(2021)

[8]https://zfxxgk.ndrc.gov.cn/web/iteminfo.jsp?id=807

注:本文摘自中金研究於2023年6月2日已經發布的《銻的新時代之一:光伏東風起,銻迎新時代》,分析師:

何曼文 聯繫人 SAC 執證編號:S0080122070052 SFC CE Ref:BTN249

王政 分析員 SAC 執證編號:S0080521050013 SFC CE Ref:BRI454

齊丁 分析員 SAC 執證編號:S0080521040002 SFC CE Ref:BRF842