本文來自格隆匯專欄:天風宏觀宋雪濤,作者: 宋雪濤 向靜姝

站在相當長時間的週期看,2008-2019年的利率水平其實是非常態的。投資者需要做好高利率的長期準備,未來會有偶發性寬鬆,但不是開啟連續降息,經典的“貨幣-信用-增長-通脹”週期正在迴歸,後金融危機時代的“低通脹-低利率”狀態結束了,美股估值驅動邏輯中的貨幣流動性因素也結束了。

自3月美國銀行業危機以來,市場對於美國經濟是“衰退”還是“軟着陸”的討論愈發激烈。從市場表現來看,商品和長端美債呈現衰退預期,而美股表現依然十分頑強。今年以來我們堅持認為美國經濟可能“不衰退”(詳見《美國經濟可能“不衰退”》),即便期間出現了區域銀行業危機和商業地產風波,從近期美國經濟數據表現來看,我們仍然堅持之前的判斷。

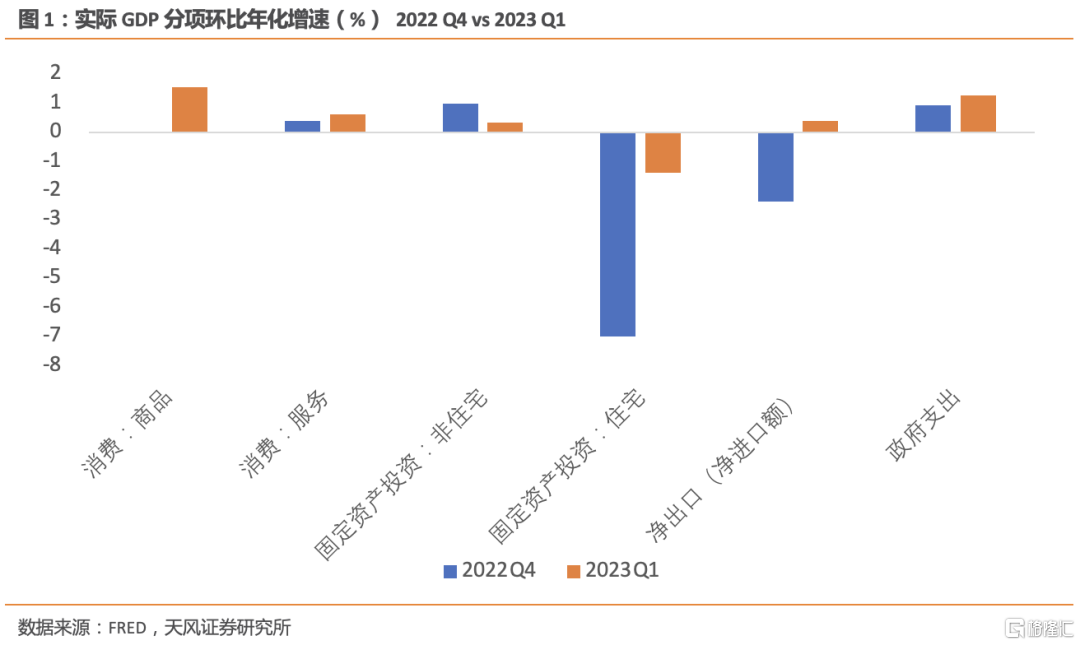

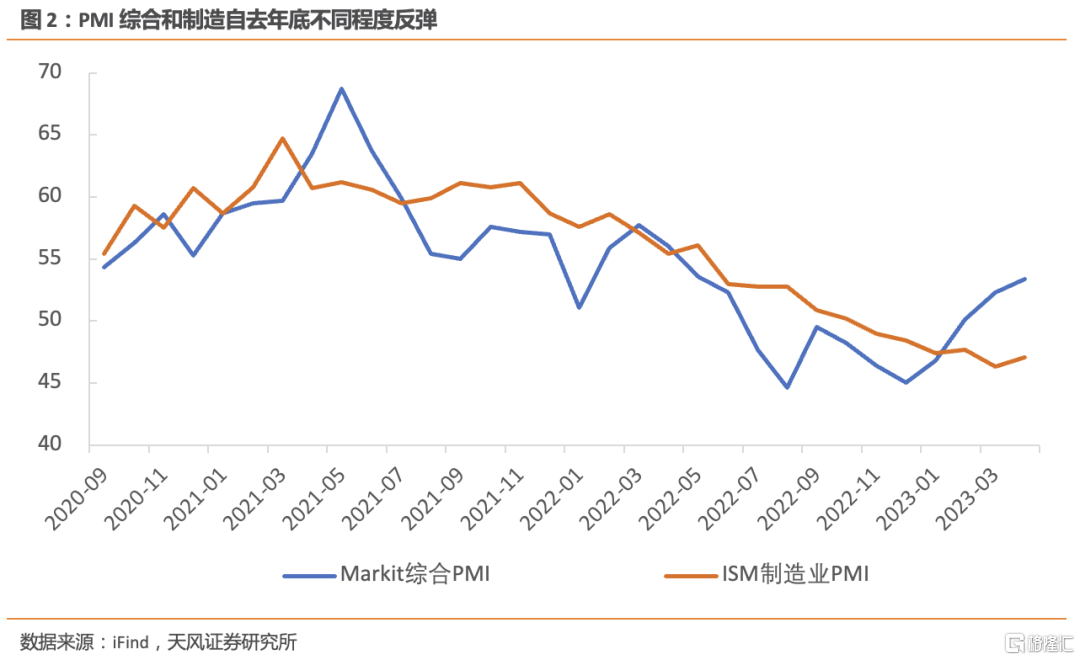

截至今年一季度,美國GDP除去庫存投資的波動,大部分分項均有明顯反彈。其中商品消費從0%大幅反彈至1.5%,服務消費穩定增長至0.6%,住宅固定資產投資跌幅明顯收窄至-1.4%,淨出口則扭虧為盈,政府開支小幅加速至1.3%,僅非住宅固定資產投資增速降至0.3%。而Markit綜合PMI自去年12月開始強勁反彈,4月回升至53.4,其中相對疲弱的ISM製造業PMI4月小幅反彈至47.1。

為什麼在高利率和高通脹下,美國經濟依然保持韌性?

從各個經濟主體的表現來看,高通脹和高利率並沒有壓垮美國經濟。

首先是被認為“瀕臨破產”的銀行部門,其實受益於高利率的息差。

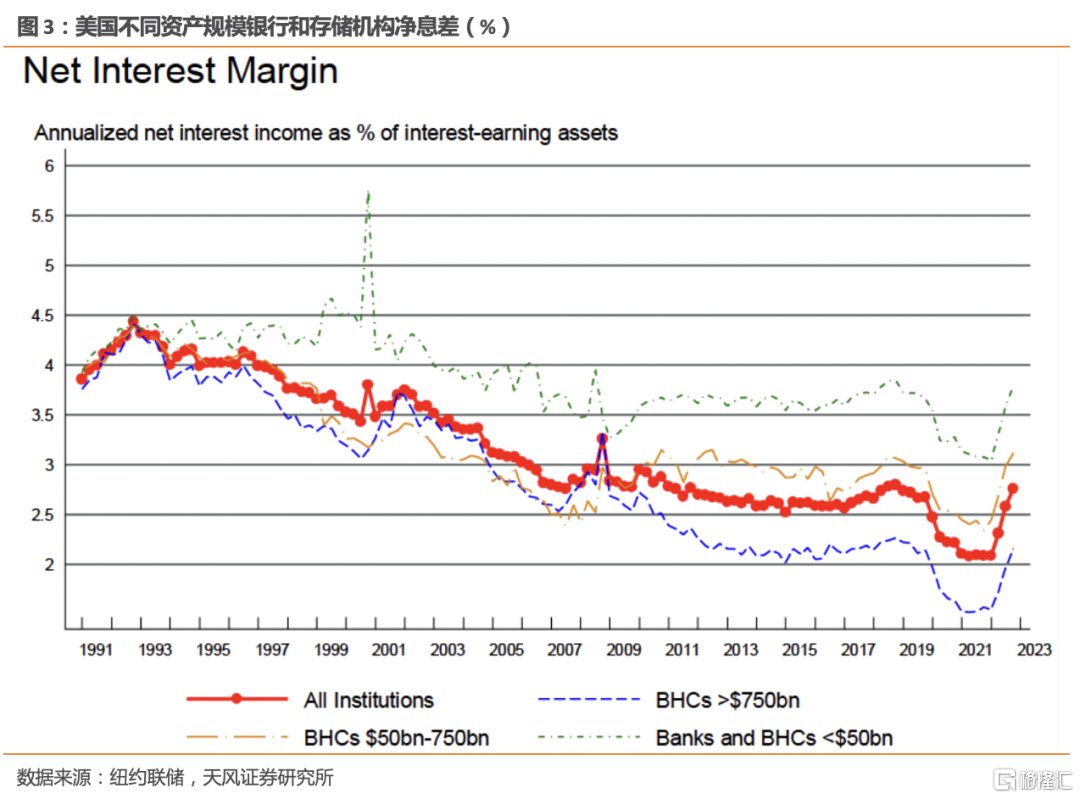

商業銀行盈利模式的本質在於借短貸長,吸納低息短期存款同時放貸長期高息貸款,賺取利差。儘管美聯儲在過去一年多不斷抬高聯邦基礎利率,但美國銀行並沒有同等幅度的上調存款利率。根據FDIC數據,截至今年4月17日,美國銀行和儲蓄機構存款利率平均僅為0.39%,而同期限的美國國債利率為4.83%。同時銀行的貸款利率並不以10年期國債收益率為基準,企業貸款利率的基準是Prime Rate,居民房貸利率的基準是30年Mortgage Prime Rate,兩者與10年期美國國債的利差已經相比疫情前走闊了90~100Bps。

這些讓美國銀行業的息差收入創下了歷史新高。截至2022年Q4,美國銀行業的息差收入將近1800億美元,22Q4同比增速達到31%,其中小銀行(小於500億美金資產規模)的淨息差最大,超過4%,大銀行(大於7500億美金資產規模)的淨息差最低,僅略高於2%。

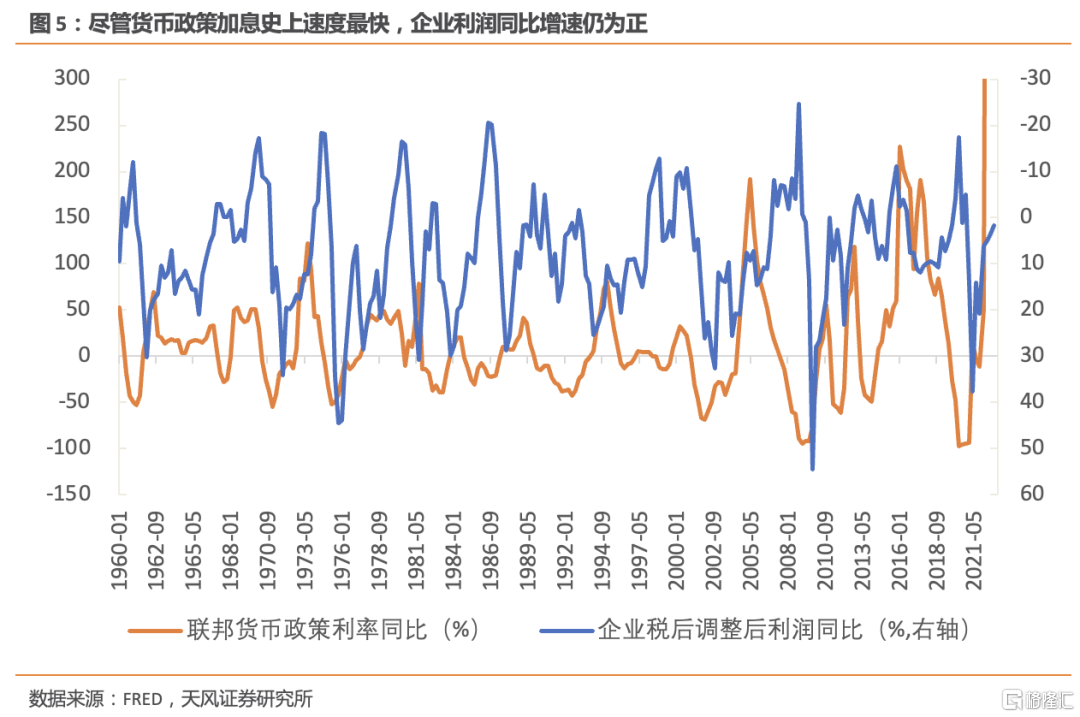

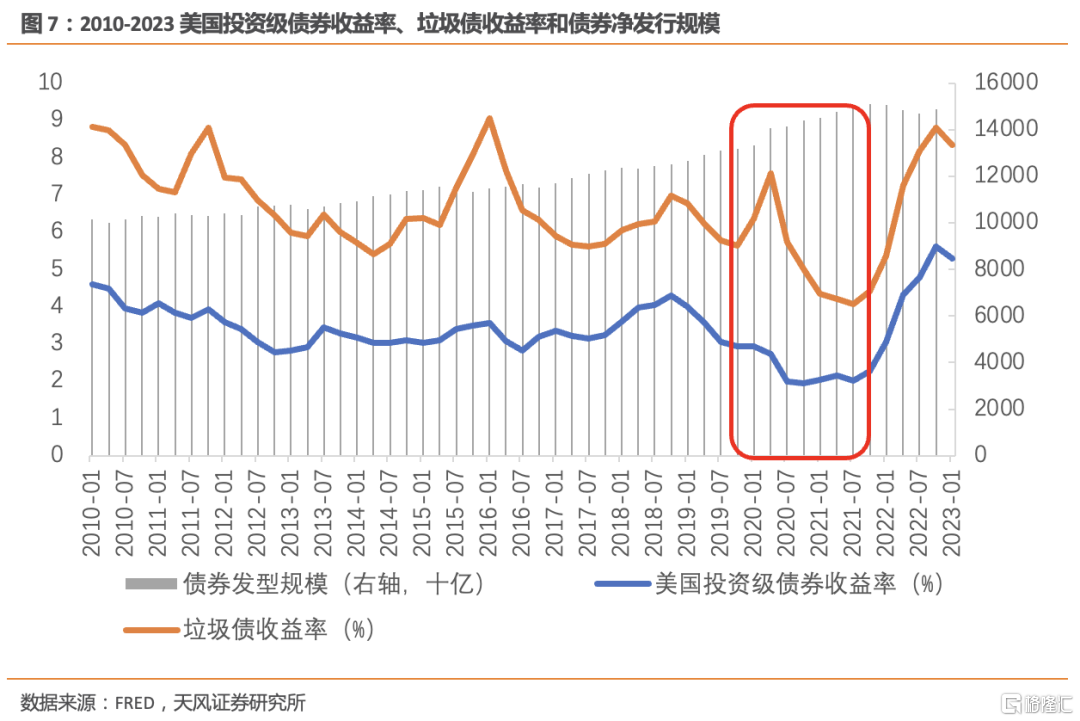

其次是被加息風險“眾矢之的”的企業部門,並未被高利率所壓垮,以往加息週期中常見的垃圾債違約率上升、殭屍企業倒閉潮等,這次並沒有出現。

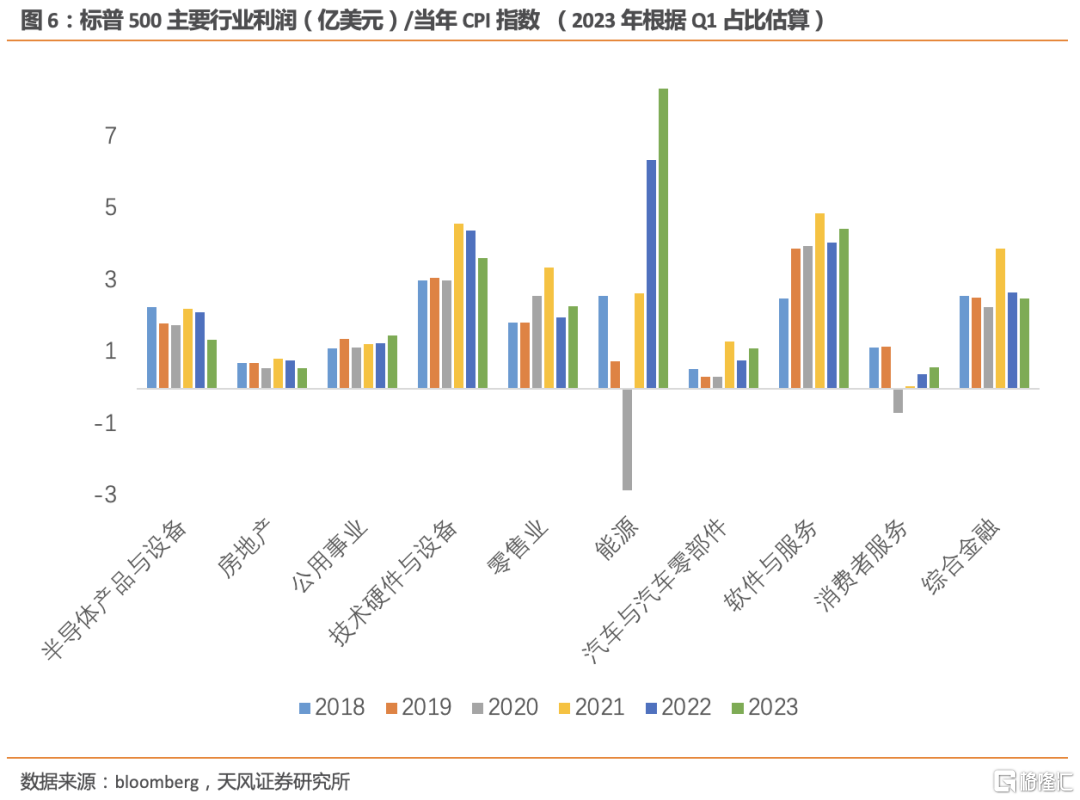

儘管聯儲本輪加息速度為史上最快,但是截至2022年Q4,企業利潤同比增速仍未轉負,其中能源板塊貢獻最大。快速加息並未使原油價格如過去十年一樣迅速暴跌,以標普500為例,2022年能源利潤創歷史新高達1862億美元,比2021年高了足足1140億美元。即便經過價格調整,能源、公用事業利潤在2023年Q1仍創歷史新高,而軟件服務利潤也僅次於2021年。

另一方面,企業的資產負債表也在疫情期間得到修復。2020、2021年美國企業債券發行、IPO均創歷史新高,企業在手現金流充裕;企業債務置換後,到期高峯後移,在2022-24年期間,高達萬億美元的槓桿融資債務(高收益債券和槓桿貸款的總和)中,只有大約10%是到期的,緊迫的還債壓力不大。因此企業部門短期難以發生嚴重的衰退。

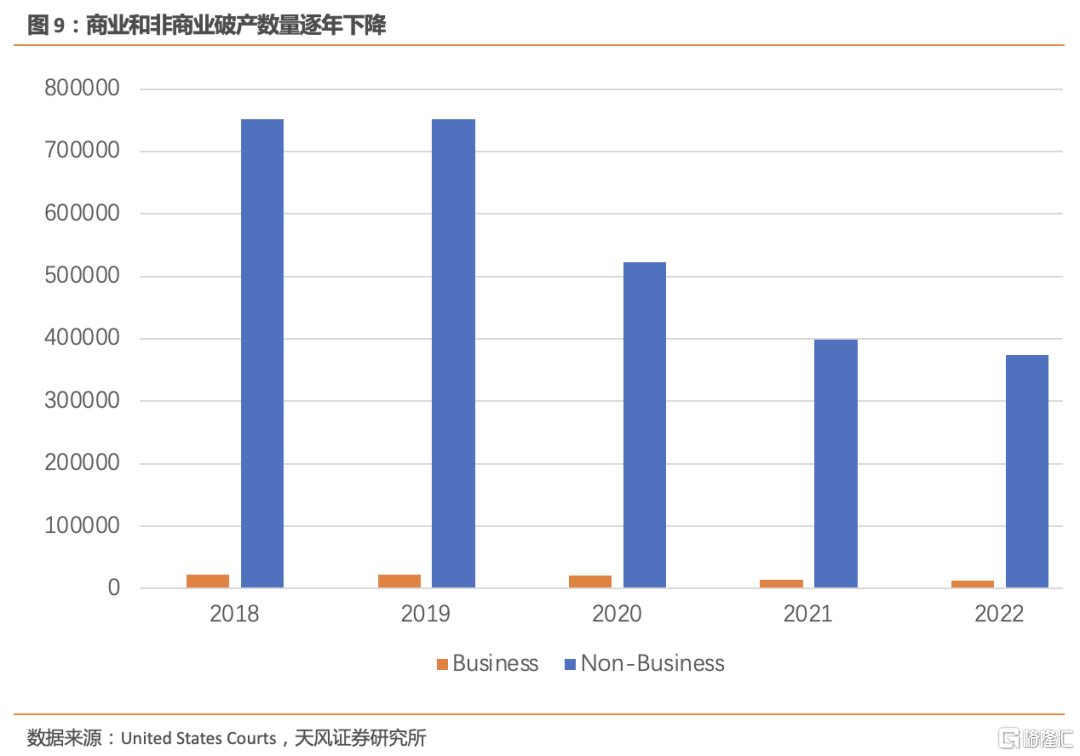

在本輪歷史最快加息週期中,垃圾債違約潮沒有出現。從CCC及以下評級企業信用利差和槓桿貸款利差的回升情況看,回升幅度尚不及未發生衰退的2016年小週期,距離2008年水平相去甚遠。企業破產潮也並未如市場預期出現,截至2022年底,商業破產申請數量從2021年的14347家下降了6%至13481家,非商業破產申請數量下降了6.3%至 374240家。

連脆弱的金融部門和企業部門都沒有出現問題,更不用説有韌性的居民部門了。

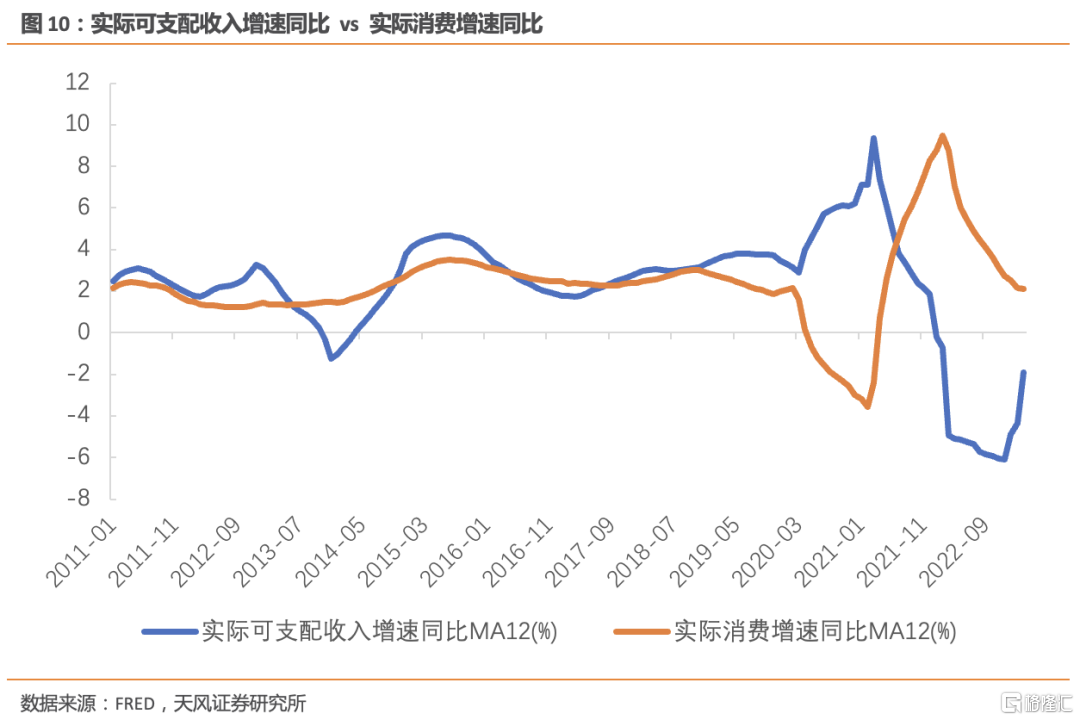

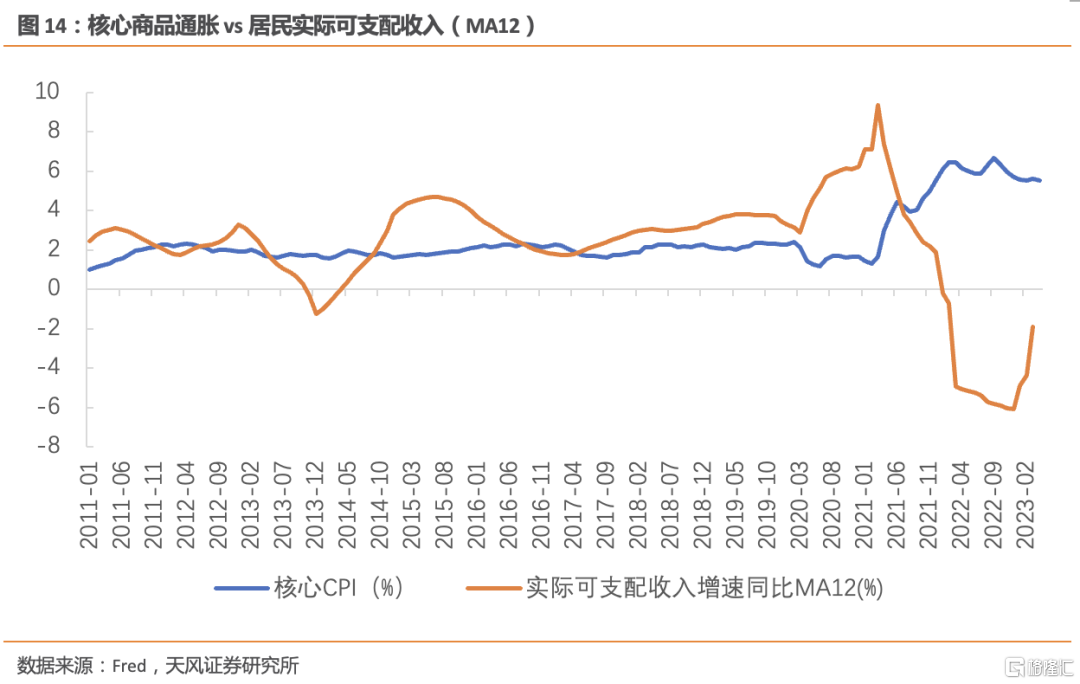

美國勞動力市場在加息週期中保持了強勁的韌性,隨着通脹讀數的下降,居民實際可支配收入增速再次轉正回升,支持居民消費持續改善。雖然2022年居民的實際可支配收入增速受高油價衝擊轉負,但是2020和2021年2.6萬億的超額儲蓄一定程度平滑了消費下行。進入2023年,隨着通脹下行和勞動力市場韌性十足,居民實際可支配收入增速已經連續轉正回升,這將進一步支持居民消費。

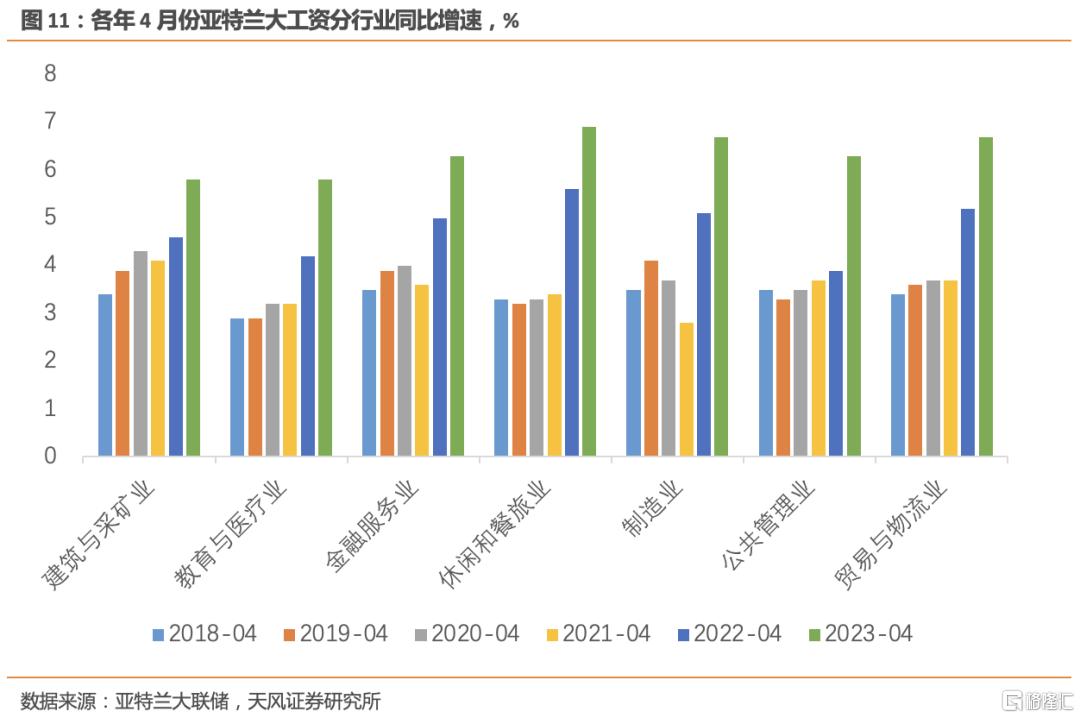

今年4月美國名義工資為過去5年最高,休閒餐飲、貿易物流的實際工資增速達1.9%和1.7%,製造業實際工資增速達1.7%,分別位於自2010年以來的75%、64%和67%百分位。

整體來看,美國經濟並不差,更沒有發生債務危機和深度衰退(硬着陸)的基礎,經濟減速的根本原因就是庫存週期,2020-2021年過高的居民消費、房地產銷售和企業庫存投資擠出了後續的消費地產和庫存投資,只需要時間逐步消化前期的過度消費和庫存積累。

美國經濟大概率不會出現衰退(衰退指的不是GDP增速的週期性下降,而是一系列經濟活動指標顯著下降,且範圍廣泛、持續數月),勞動力市場的緊平衡供求關係不會重置,因此通脹和利率都難以回到疫情前水平。

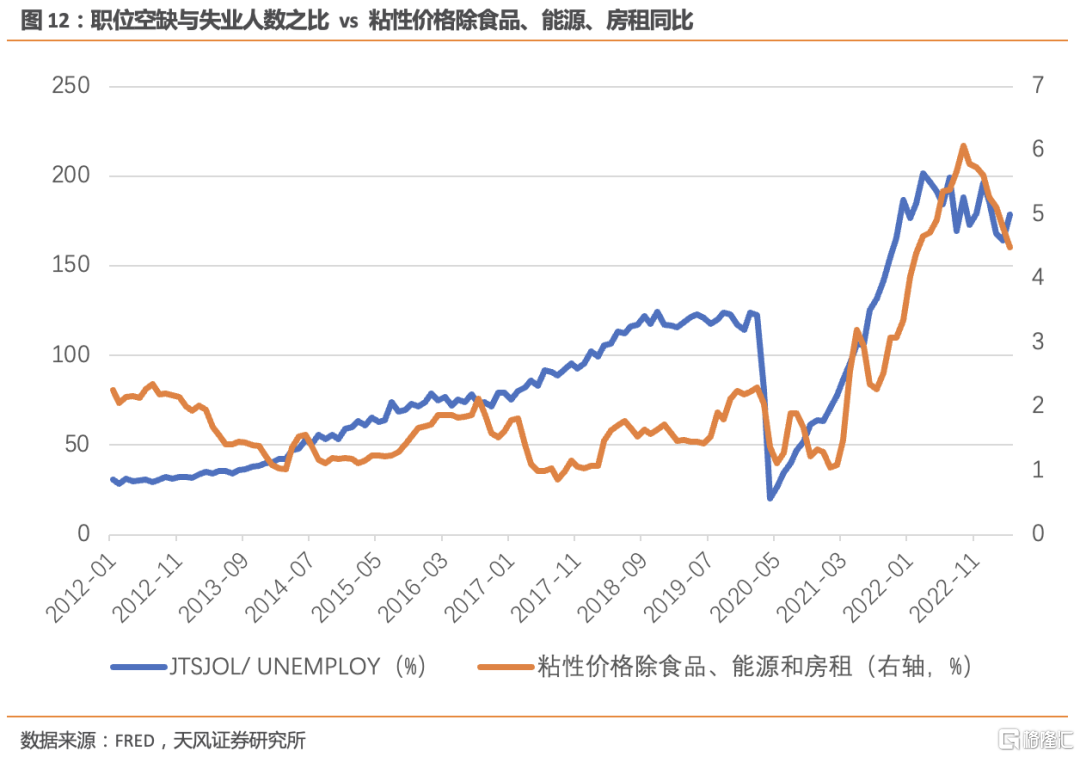

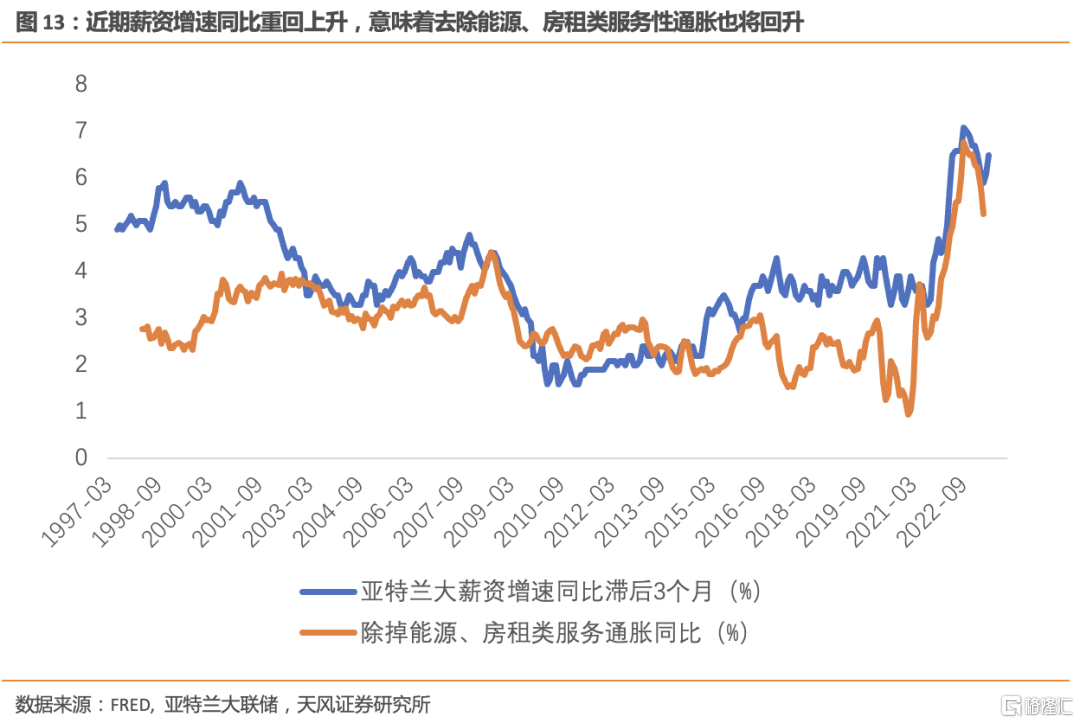

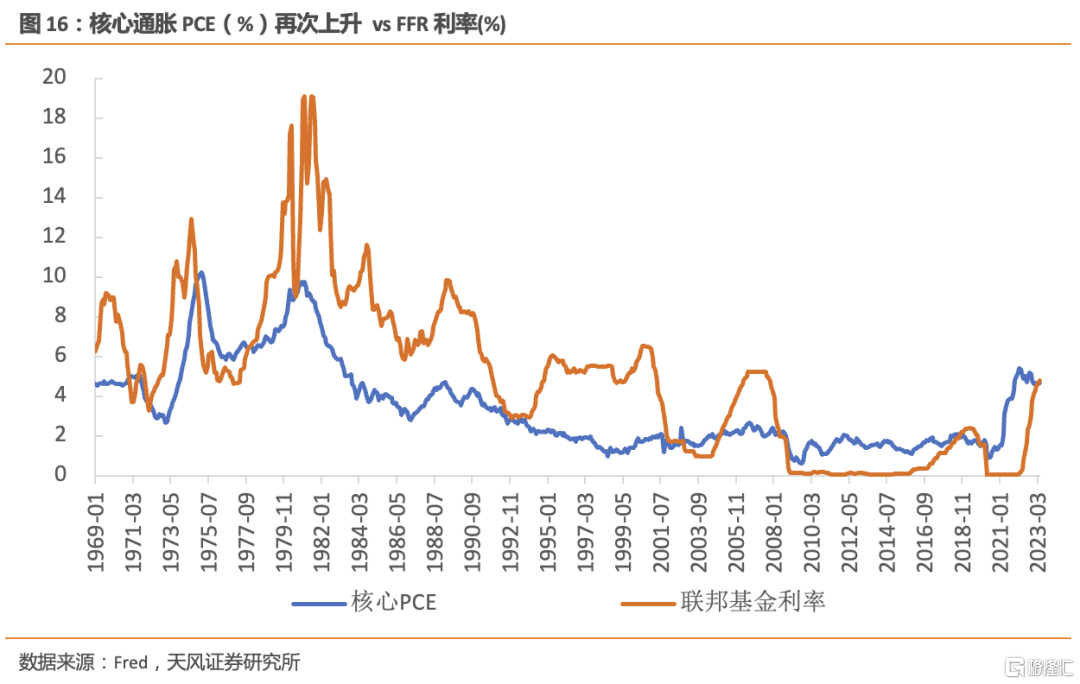

美國勞動力市場結構性供給短缺仍遠遠高於過去數輪週期,4月職位空缺與失業人數之比反彈至1.79,在上一輪經濟週期高點時(2017-2019年)職位空缺與失業人數之比僅為1.2,這意味着即使失業率上行,薪資增速的下降空間也不及前幾輪週期。近期亞特蘭大薪資增速同比回升,這意味着美聯儲關心的超級核心通脹(除食品能源房租)也將反彈,未來核心通脹很難再回到2%的目標水平。

當前消費並不依賴於前期的超額儲蓄,隨着通脹讀數的回落,居民實際可支配收入反彈,居民消費將再次復甦,庫存去化推動通脹再度上行,這就是經典的庫存週期。既然沒有衰退,那麼聯儲的貨幣政策目標將錨定通脹,無需降息。

站在相當長時間的週期來看,2008-2019年的利率水平其實是非常態的。投資者需要做好高利率的長期準備,核心通脹中樞將抬升到3%以上,美聯儲也將維持限制性的高利率更長時間,未來會有偶發性的寬鬆,但不是開啟連續降息。

經典的“貨幣-信用-增長-通脹”週期正在迴歸,後金融危機時代的“低通脹-低利率”狀態結束了,美股估值驅動邏輯中的貨幣流動性因素也結束了。

風險提示:全球經濟深度衰退,美聯儲貨幣政策超預期緊縮,通脹超預期

注:本文來自天風證券股份有限公司2023年6月3日發佈的《為長期高利率做好準備》,報吿分析師:宋雪濤(SAC執業證書編號:S1110517090003)、向靜姝(SAC 執業證書編號:S1110520070002)

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。