本文來自格隆匯專欄:周浩宏觀研究 作者: 周浩、陳秋羽

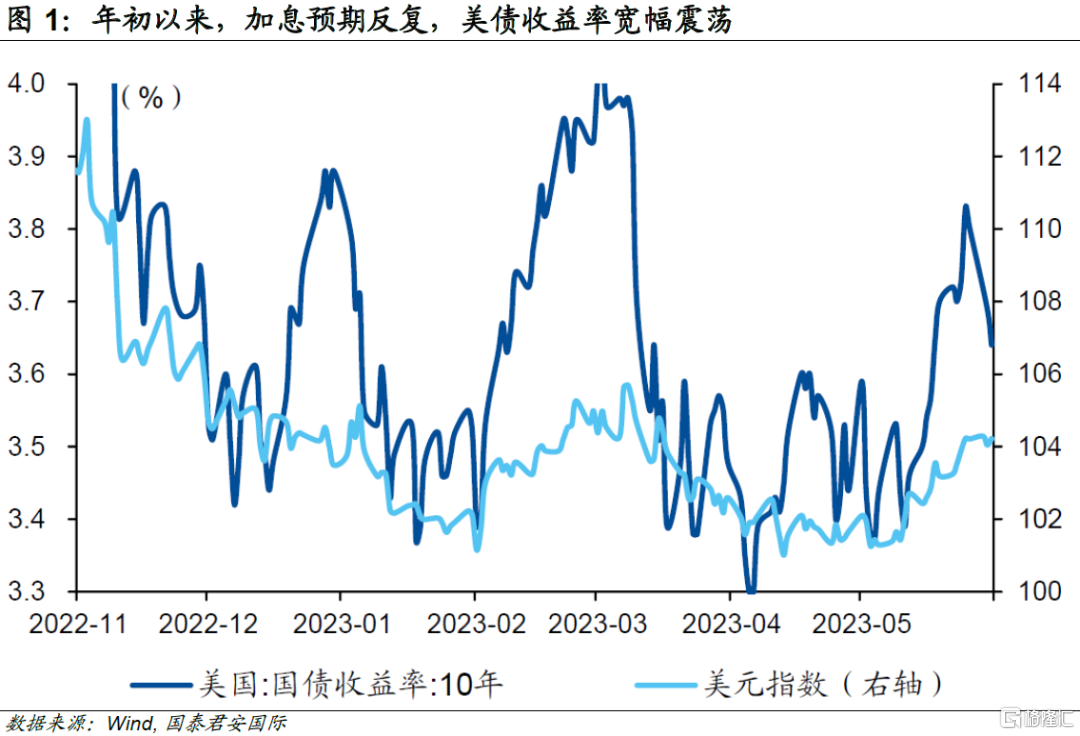

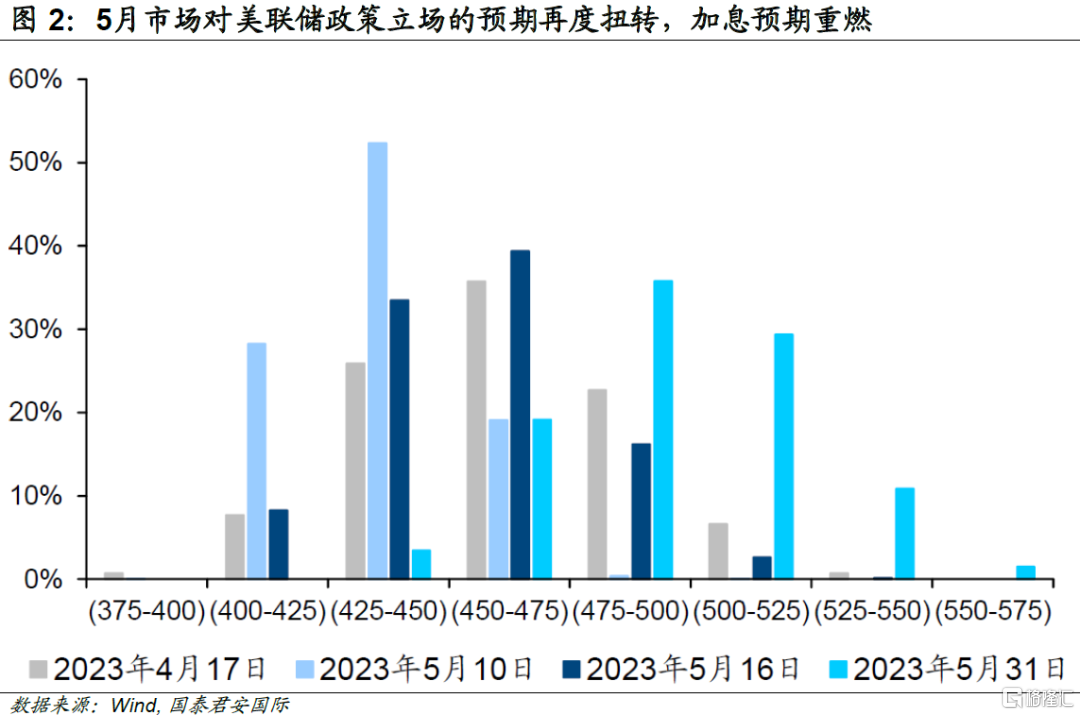

年初以來,加息預期反覆,美債收益率寬幅震盪。5月初,市場無視勞動力市場的結構性壓力,押注下半年降息。但4月PCE度數超預期印證勞動力市場強韌性,市場對美聯儲政策立場的預期再度扭轉,加息預期重燃。

不容忽視,美國勞動力市場韌性仍強。美國4月非農就業數據超預期,但4月CPI回落趨勢的延續,沖淡了市場對勞動力市場的關注度。非農超預期主要體現在兩方面:一是,職位空缺超預期回升,疊加勞動參與率修復放緩,失業率重回近50年曆史低點;二是,薪資增速明顯反彈,“工資-通脹”螺旋壓力不減。

向後看,勞動力市場雖邊際放緩,但韌性仍強。主要是因為:一、“臨時支持服務”就業人數持續下滑,勞動力需求邊際疲軟;二、勞動力市場條件指數(LMCI)維持歷史高位,勞動力市場仍處於緊張狀態;三、製造業、教育醫療等行業離職率仍高於疫情之前,勞動者仍有一定議價能力。

結構性供需錯配是勞動力市場強韌性的根源。4月勞動力市場整體供需狀況有所惡化,需求端仍具韌性,供給端缺乏彈性,結構性壓力仍存。

打破“工資-物價”螺旋需要通脹預期的再度“錨定”。當前,週期性因素(與失業缺口顯著負相關的通脹成分)支撐核心PCE通脹維持高企。究其原因,疫後美國貝弗裏奇曲線上移,且菲利普斯曲線斜率明顯抬升,指向職位空缺與失業之間的匹配效率惡化,勞動力市場維持緊張狀態,通脹預期再度抬頭,通脹具高粘性。由此,粘性預期下,勞動力市場是影響美國核心CPI走勢的最大不確定性因素。

年初以來,市場加息預期反覆,美債收益率寬幅震盪。5月初,市場無視勞動力市場的結構性壓力,押注下半年降息。但4月PCE度數超預期印證勞動力市場強韌性,市場對美聯儲政策立場的預期再度扭轉,加息預期重燃。截至5月31日,CME利率期貨隱含的聯邦基金目標利率預期顯示,6月美聯儲停止加息的概率為77.3%,而12月議息會議加權平均利率預期為4.95%,降息預期減弱。我們認為,勞動力市場是影響美國通脹走勢以及美聯儲加息路徑的最大不確定性因素,勞動力市場結構壓力不可忽視。

01

不容忽視,美國勞動力市場韌性仍強

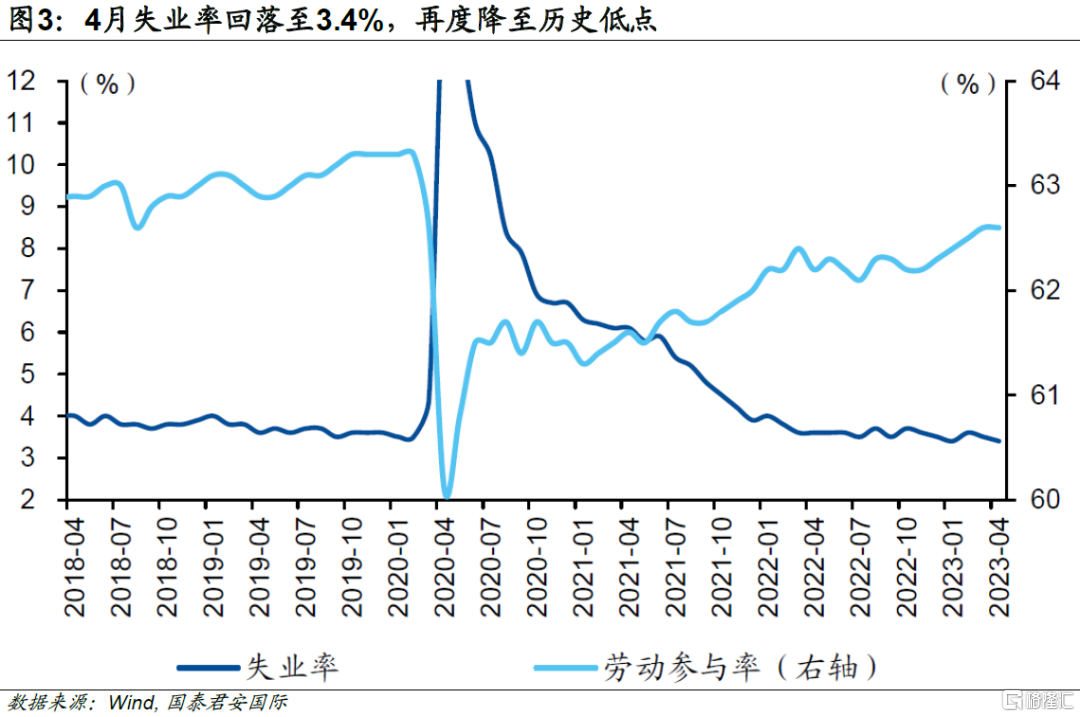

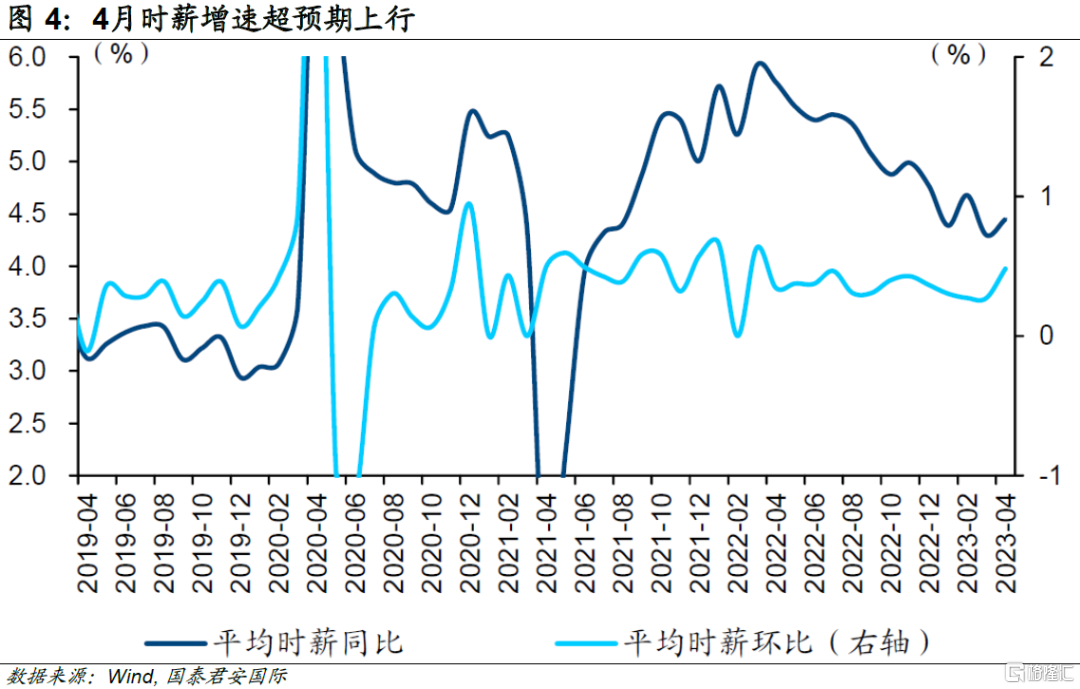

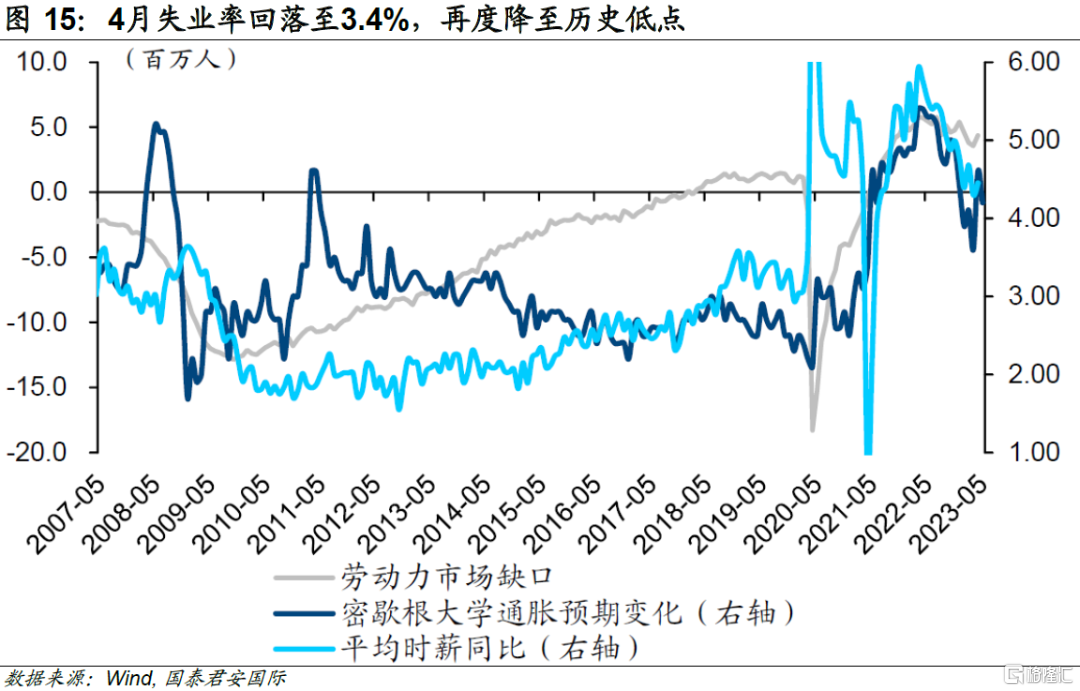

美國4月非農就業數據超預期,這份數據卻被市場無視。一方面,職位空缺超預期回升,疊加勞動參與率修復放緩,失業率重回近50年曆史低點。4月職位空缺超預期回升至1,010萬,勞動參與率持平於前期的62.6%,導致失業率下降1個百分點至3.4%,再度降至歷史低位。另一方面,薪資增速明顯反彈,“工資-通脹”螺旋壓力不減。4月,時薪同比增速也升至4.4%,較前值上升約0.15個百分比;時薪環比增速0.5%,較前值提升0.2個百分點,為2022年3月以來最大環比增幅。失業率和薪資增速回升,顯示勞動力市場仍具較強韌性。但是,4月CPI回落趨勢延續,沖淡了市場對勞動力市場的關注度,降息預期一度升温。

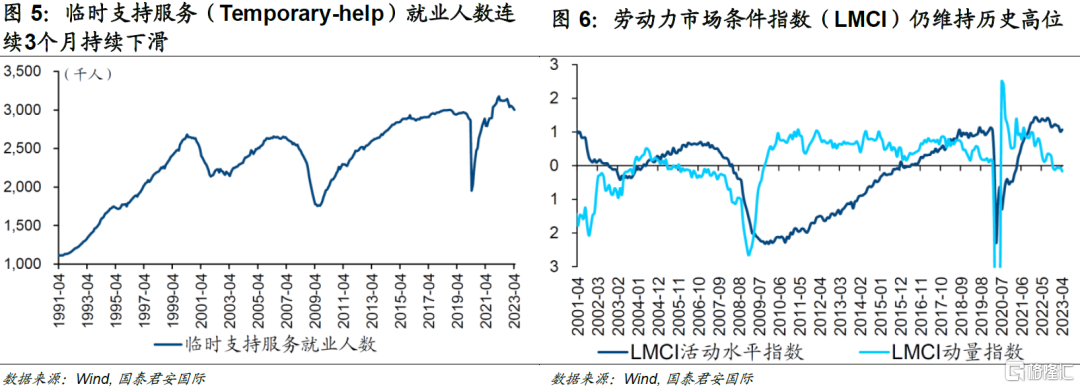

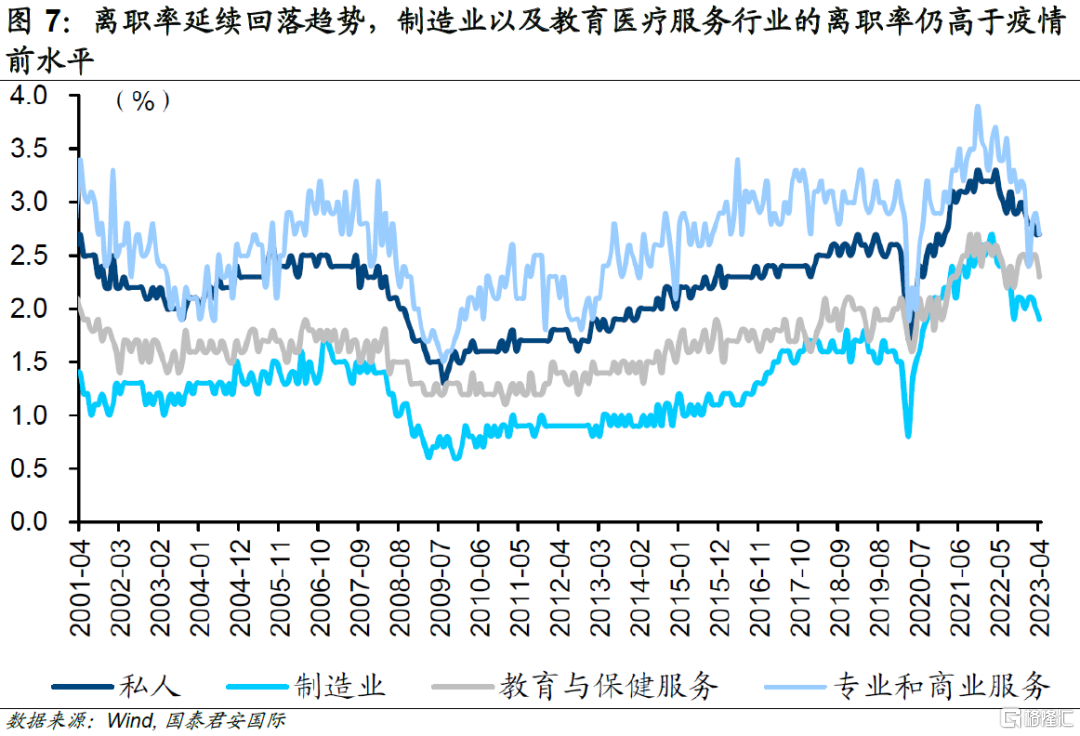

向後看,勞動力市場雖邊際放緩,但韌性仍強。其一,“臨時支持服務”就業人數持續下滑,勞動力需求有所疲軟。非農就業數據中的“臨時支持服務”(Temporary-help)可以作為整體就業狀況的領先指標,2月以來臨時支持服務就業人數持續回落,指向勞動力需求有所回落。其二,勞動力市場條件指數(LMCI)維持高位,勞動力市場仍處於較高緊張狀態。勞動力市場條件指數(LMCI)是堪薩斯聯儲綜合 24 個指標測度勞動力市場狀態的衡量指標。其中,LMCI活動水平指數反映相較歷史平均水平,勞動力市場的鬆緊狀態,即大於零表示緊張狀態,小於零則表示鬆弛;LMCI動量指標則反映勞動力市場的邊際變化。4月,LMCI活動水平指數小幅反彈,且仍維持歷史高位,勞動力市場仍處於較高的緊張狀態;LMCI動量指數連續6月為負,顯示勞動力市場緊張狀態邊際轉弱。其三,製造業、教育醫療等行業離職率仍高於疫情之前,勞動者仍有一定議價能力。離職率在一定程度可以衡量勞動力市場信心以及勞動力市場緊張程度。直覺上,勞動力市場越緊張,勞動者信心越強,往往議價能力越高,離職率也相應越高。2022年年中以來,離職率持續下行,4月勞動力市場整體離職率已經接近疫情前水平,但製造業、教育醫療等部分行業的離職率仍高於疫情前水平,勞動者仍具有一定議價能力。

02

結構性供需錯配是勞動力市場強韌性的根源

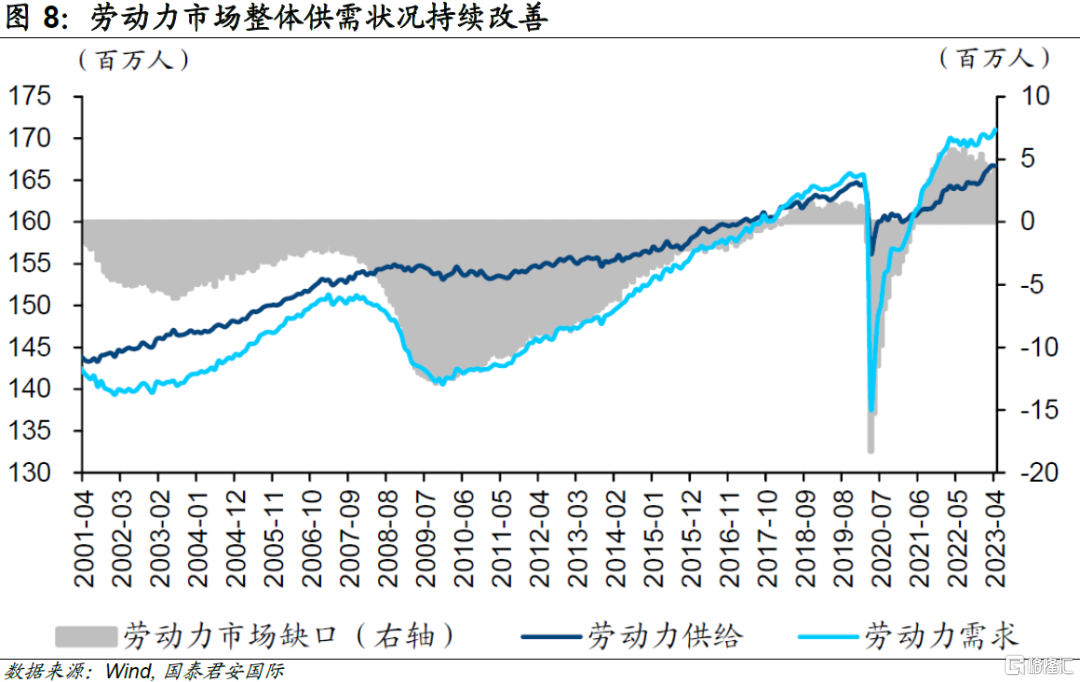

勞動力市場整體供需狀況有所惡化,結構性壓力仍存。4月職位空缺率反彈至4.6%,較前值上升0.8個百分點;職位空缺增加35.8萬,重回1,000萬高水位。同時,勞動力市場缺口也增加80萬至436萬,指向勞動力市場持續強勁。

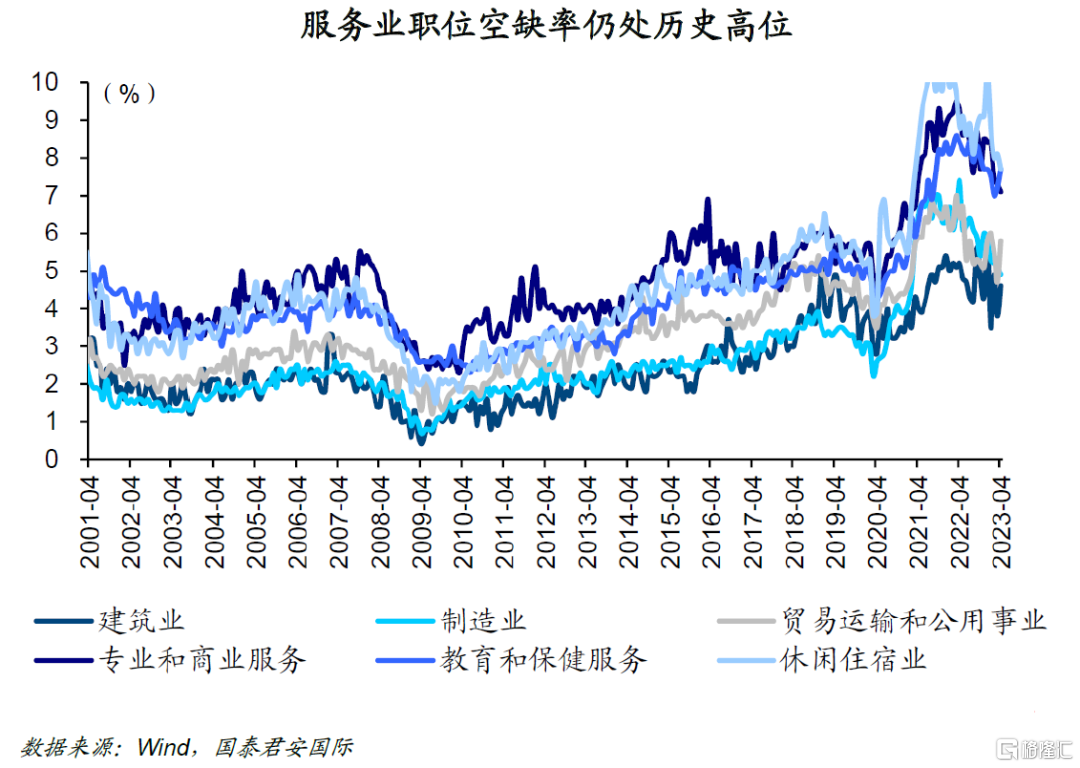

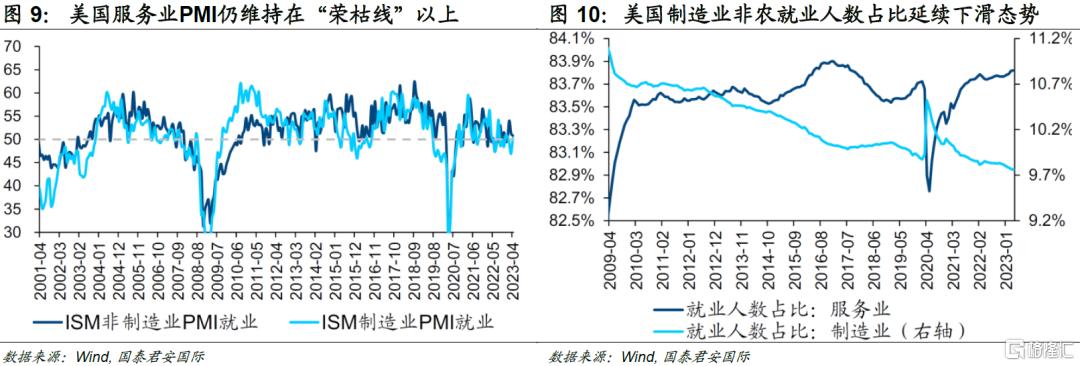

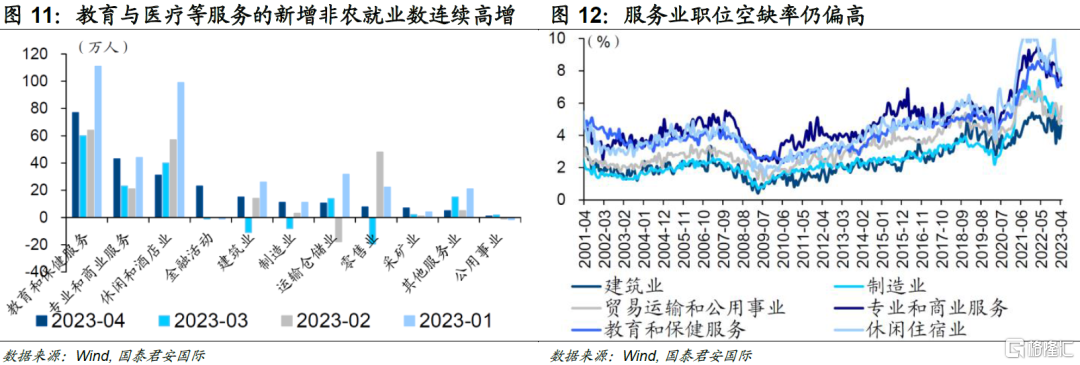

結構上看,勞動力需求端仍具一定韌性。4月服務業PMI就業小幅回落,但仍在榮枯線以上;製造業PMI就業明顯抬升,回到榮枯線以上(50.2)。由此,勞動力需求仍具一定韌性。從就業人口占比來看,2020年疫情衝擊下,服務業受限,製造業就業人數佔比短期內躍升,但隨着疫情放開,勞動力市場逐步恢復至常態,製造業人口延續下滑趨勢。從行業視角看,4月各行業新增就業均為正,其中教育與醫療等服務是主要貢獻,並且教育與醫療等服務業所對應的職位空缺率有所反彈,且維持在歷史相對較高水平,表明服務業的勞動力需求依然偏高。

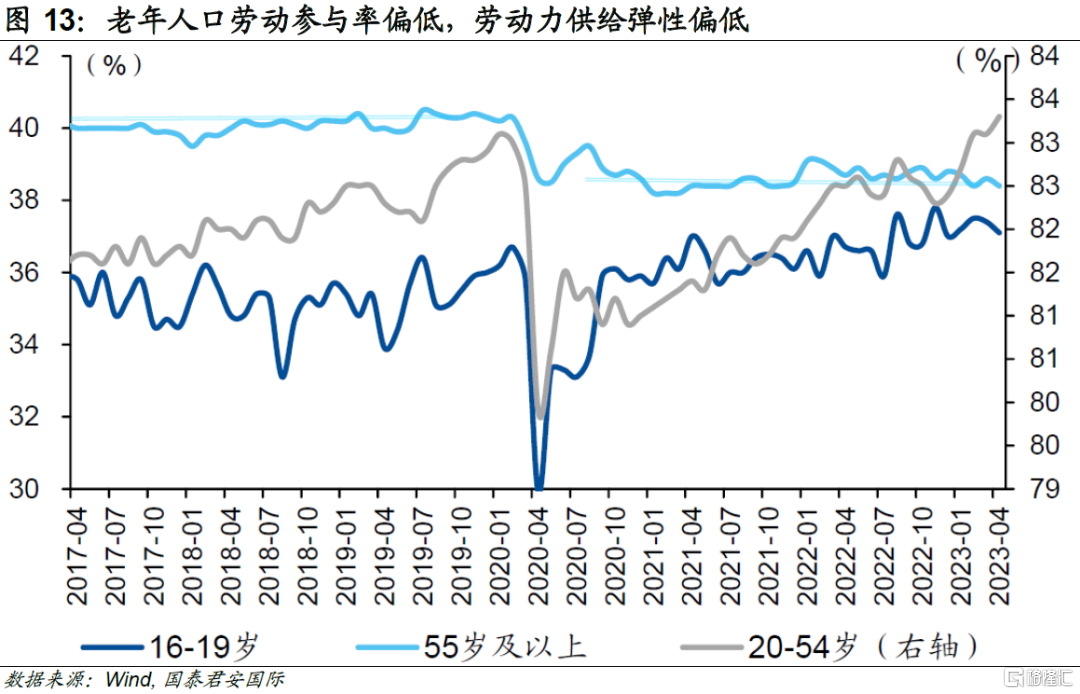

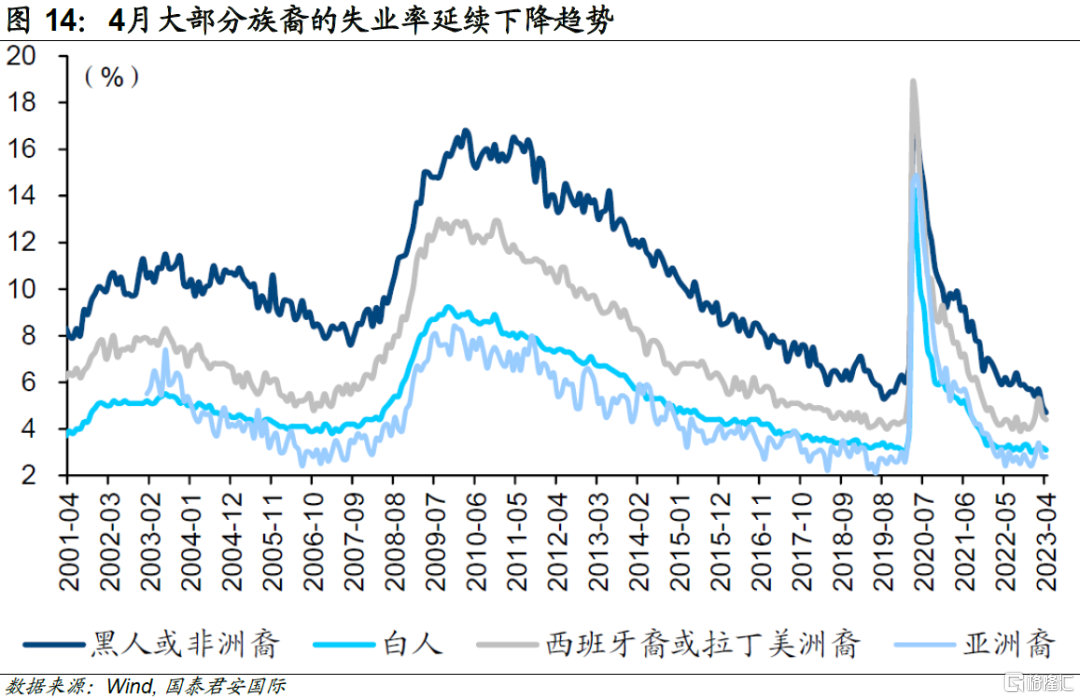

勞動力供給端缺乏彈性。分年齡看,老年人口(55歲以上)的勞動參與率偏低。年初以來,16-19歲以及20-54歲兩個年齡段的勞動參與率分別維持在37.1%、82.7%以上,重回疫情前水平;55歲以上的老年人口勞動參與率在38.5%附近,相較疫情前低約1.5個百分點。考慮到老年人口受疫情影響較大,迴歸勞動力市場的難度較大,勞動力供給已接近飽和,彈性相對偏低。分族裔看,低失業率是各族裔的普遍現狀。4月大多族裔的失業率延續下降趨勢。具體來看,白人、黑人、西班牙裔、亞裔失業率分別下降0.1個百分點、下降 0.3個百分點、下降 0.2個百分點、下降 0.2個百分點,持平至 3.1%、4.7%、4.4%、2.8%。

03

打破“工資-物價”螺旋需要,

通脹預期的再度“錨定”

通脹預期再度抬頭、勞動力市場持續強勁,支撐薪資增速,一定程度上加劇“工資-物價”螺旋。4月長期通脹預期再度升温,通脹預期的自我實現、自我強化,通脹風險或有下半場。具體來看,通脹預期的傳導路徑主要包括兩條:一是通脹預期促使實體部門平滑未來消費,當期消費增加,直接作用於通脹,即“通脹驅動因子→通脹度數↑→通脹預期↑→當期消費↑→核心通脹度數↑→通脹預期↑”;二是通脹預期通過“工資-通脹”螺旋,帶來工資通脹,即“通脹驅動因子→通脹度數↑→通脹預期↑→工資通脹↑→核心通脹度數↑→通脹預期↑”。

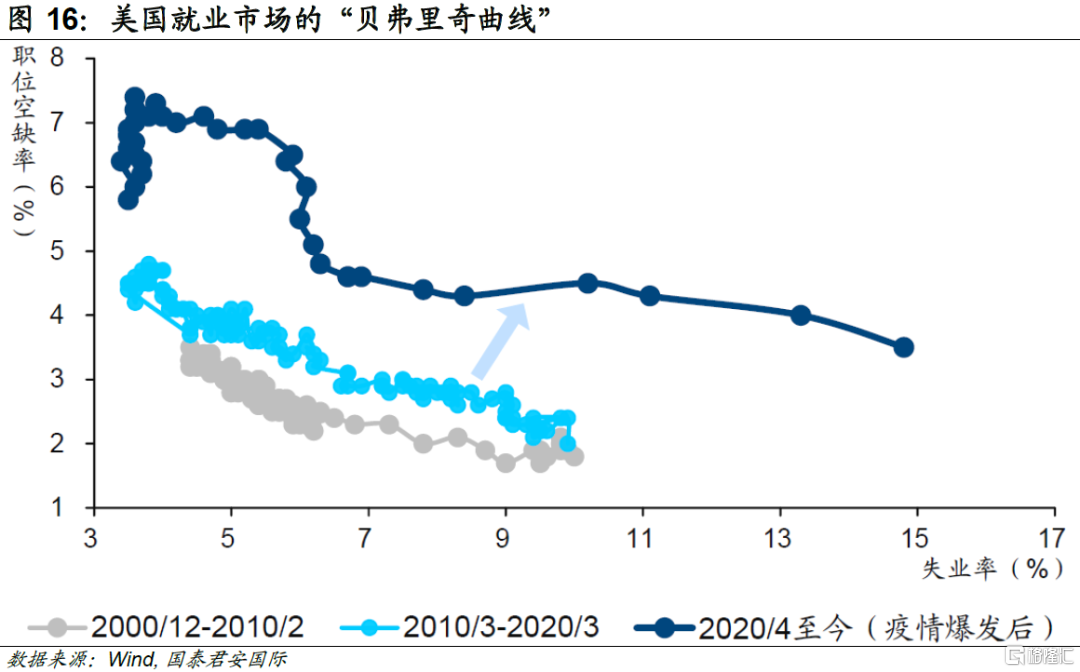

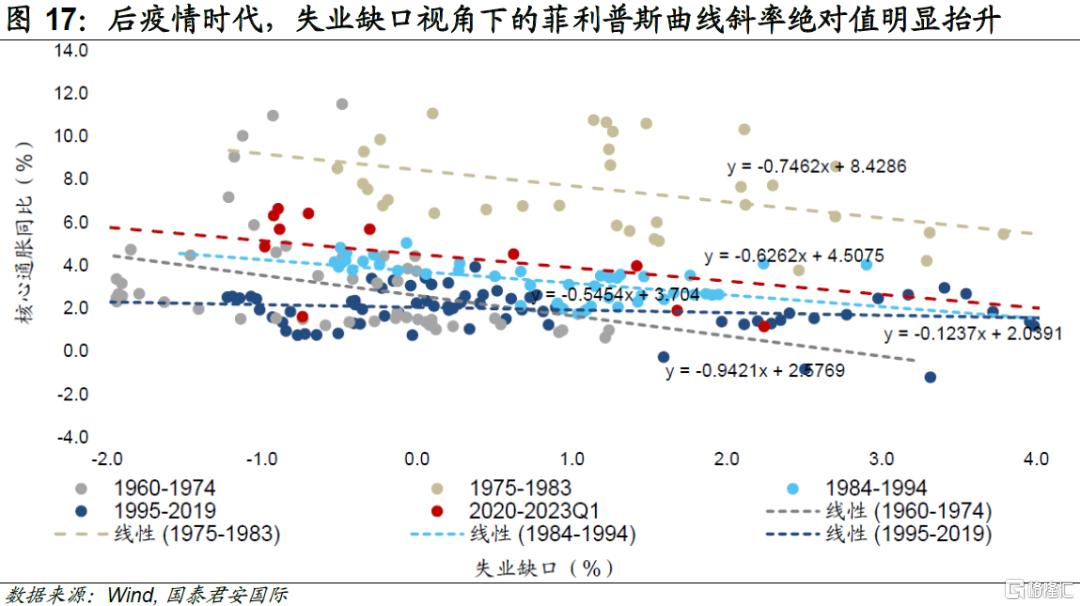

通脹的粘性預期下,勞動力市場是影響美國核心CPI走勢的最大不確定性因素。一方面,疫後貝弗裏奇曲線上移。2020年4月以來,貝弗裏奇曲線向上抬升,表明職位空缺與失業之間的匹配效率惡化,勞動力市場維持偏緊狀態。另一方面,後疫情時代,美國菲利普斯曲線斜率明顯抬升。新冠疫情衝擊下,全球供應鏈短缺、美國勞動力市場緊張疊加逆全球化抬頭,失業缺口視角下的菲利普斯曲線斜率明顯抬升,這表明在相同勞動力市場緊張程度下,核心通脹會呈現上行,這也是本輪核心通脹高粘性的原因之一。

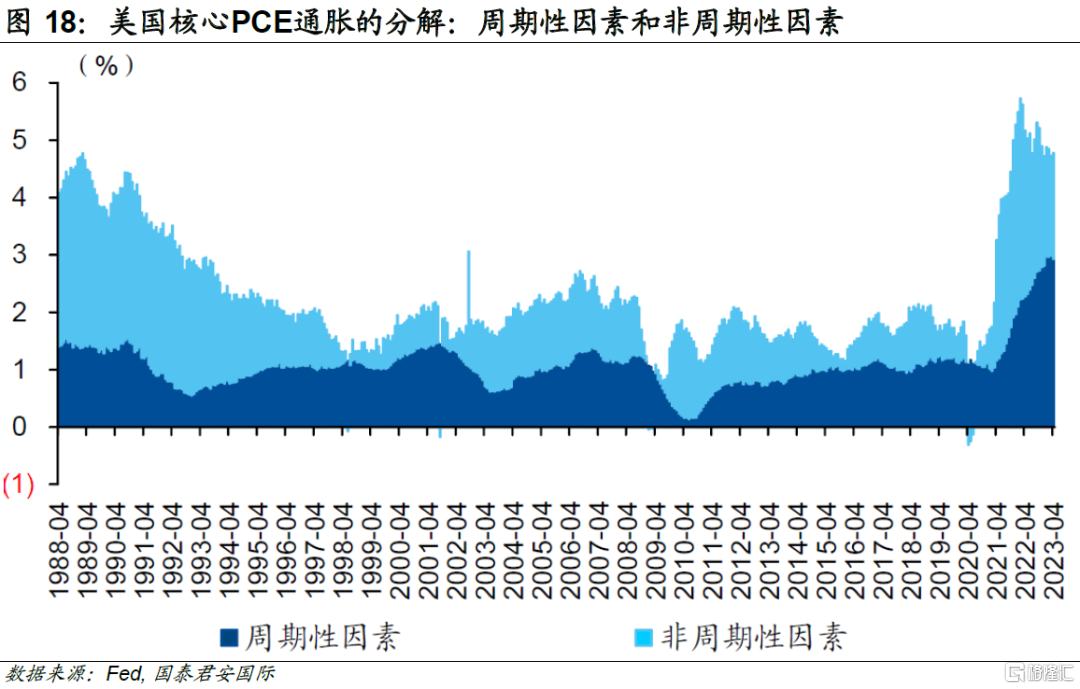

當前,週期性因素支撐核心PCE通脹維持高企。舊金山聯儲基於通脹率與失業缺口的相關性,將通脹拆分成周期性和非週期性兩個組成部分。其中,週期性成分是包括所有與失業缺口呈顯著負相關的分項,這類通脹往往對總體經濟狀況更為敏感;剩餘的是非週期性成分,該類通脹對特定行業因素更為敏感,如醫療保健服務。2022年8月至2023年3月,美國核心PCE下行幾乎全由非週期性因素貢獻,而週期性成分持續走高,支撐核心PCE呈現高粘性。

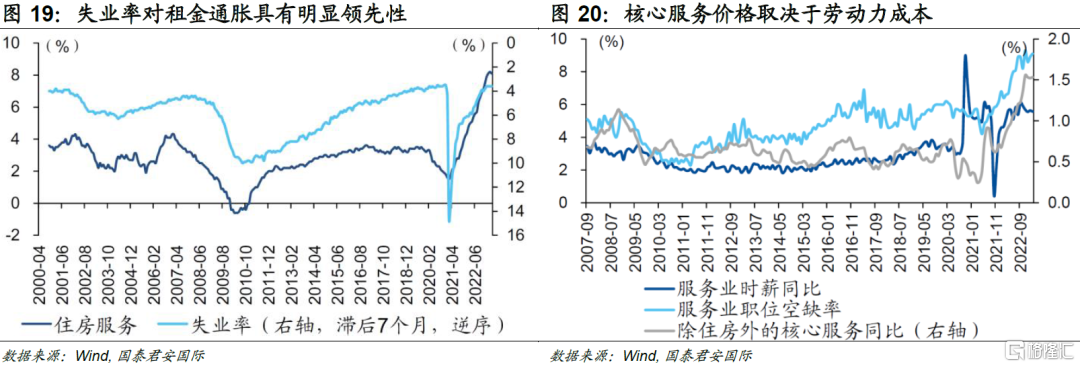

從通脹分項來看,薪資增速維持高位,租金以及租金外的服務仍具高粘性。租金方面,失業率對租金通脹具有明顯的領先性,領先約2個季度。2020年美國疫情放開以來,勞動力市場持續強勁,失業率逐步下降至歷史低位,強化租金通脹粘性。剔除租金的服務方面,服務業屬於勞動密集型行業,除房租外的核心服務價格取決於勞動力成本。服務業的成本構成中,勞動力成本佔比較高。當前勞動力市場依然強勁,薪資增速仍保持高位,核心服務仍具較強粘性。

注:本文來自國泰君安證券於2023年6月2日發佈的《【國君國際宏觀】美國:被忽視的非農數據》;報吿分析師:

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。根據《證券期貨投資者適當性管理辦法》,本訂閲號所載內容僅面向國泰君安證券客户中的專業投資者。因本資料暫時無法設置訪問限制,若您並非國泰君安證券客户中的專業投資者,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。本訂閲號所載內容版權僅為國泰君安證券所有。訂閲人對本訂閲號發佈的所有內容(包括文字、影像等)進行復制、轉載的,需明確註明出處,且不得對本訂閲號所載內容進行任何有悖原意的引用、刪節和修改。