作爲市場風向標之一,“股神”巴菲特在美股市場一舉一動一直都影響着投資者的情緒,不少人在也願意跟隨巴菲特買入股票,而當其中一些股票還得到高盛等華爾街主要大行的支持時,這或許就傳遞出一個更強烈的信息,即現在可能是買入這隻股票的好時機。

在這種背景下,投資者不妨關注以下得到巴菲特和高盛支持的三隻股票。

西方石油

首先,巴菲特和高盛都青睞的第一隻股票就是西方石油(OXY.US)。這家總部位於得克薩斯州休斯頓的公司從事石油和天然氣的勘探、生產和營銷。自1920年以來,西方石油持續活躍,並已成爲美國最大的獨立石油和天然氣生產商之一。該公司還在全球開展業務,不僅在美國,而且在中東和拉丁美洲都有重要業務。

憑藉其專業知識和全球影響力,西方石油從去年不斷上漲的能源價格中受益匪淺,就像少數幾個蓬勃發展的行業之一的許多公司一樣,該公司的股票在2022年表現出色,漲幅達117%。不過,該股今年的表現較爲平淡。

受原油、液化天然氣和國內天然氣產量和價格下降的影響,該公司第一季度營收同比下降14.9%,至72.6億美元,比華爾街的預期低1.1億美元。利潤也有所下滑,調整後每股收益下降48%,至1.09美元,低於普遍預期的1.37美元。

儘管第一季度自由現金流下降了33%,至16.9億美元,但這並沒有阻止該公司的股票回購計劃。本季度,西方石油回購了價值7.52億美元的股票,使其有望在2023年實現30億美元的回購計劃。

儘管表現不佳,但說巴菲特仍然是西方石油的粉絲都有點輕描淡寫。西方石油的股票在巴菲特的投資組合中佔據了很大一部分,根據最新數據,巴菲特旗下伯克希爾(BRK.A.US)近幾日斥資近3億美元買入了466萬股西方石油,爲本月以來第二次增持行動。本次交易後,巴菲特擁有2.22億股西方石油普通股,市值約130億美元,持股比例接近25%。

高盛分析師Neil Mehta也表達了支持巴菲特對西方石油堅定的信心,他對該公司持積極看法。這位五星級分析師指出了看好西方石油前景的幾個關鍵原因,他表示:“我們仍然看好西方石油,因爲其有吸引力的FCF產生潛力(FCF收益率爲13%,而同行平均爲9%),這可以推動強勁的股票回購,使公司能夠贖回優先股並簡化公司結構(這是該公司今年的重點)。我們看好的FCF前景得到了化工行業中期以上現金流的支撐,我們繼續預計西方石油的二疊紀業務將帶來良好的上遊業績。”

這些言論支撐了Mehta予以該股的“買入”評級,目標價爲77美元,這意味着該股未來12個月有31%的上行空間。

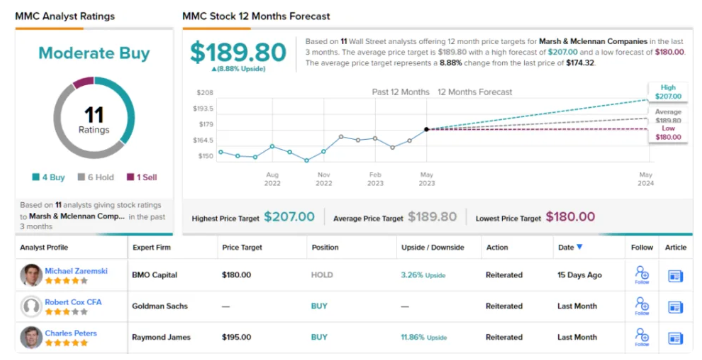

在華爾街其他分析師中,該股獲7位分別予以“買入”和“持有”評級,一致評級爲“中等買入”,平均目標爲71.67美元,這意味着該股未來12個月有22%的上行空間。

特許通訊

電信行業方面,巴菲特和高盛都看好的股票有特許通訊(CHTR.US)。按用戶計算,特許通訊是美國第二大有線電視運營商。該公司爲住宅和商業客戶提供廣泛的產品,包括有線電視、高速互聯網和電話服務。該公司以Spectrum品牌運營,爲41個州的數百萬客戶提供服務。

除了核心服務外,Charter還通過其視頻點播平臺Spectrum TV進軍流媒體市場,該平臺爲用戶提供廣泛的電影和電視節目選擇。

儘管在上個月公佈的第一季度財報中,該公司利潤沒有達到市場預期,但投資者似乎更傾向於關注積極因素。Q1每股收益爲6.65美元,不及普遍預期的7.50美元,但營收同比增長3.4%,達到136.5億美元,超過華爾街預期的4000萬美元。此外,調整後EBITDA同比增長2.6%,達到54億美元。第一季度,該公司還報告了68.6萬個無線網絡新增用戶。

巴菲特目前持有特許通訊的大量股票,共計持有3,828,941股,價值超過12.7億美元。

這家電信巨頭還得到了高盛分析師Brett Feldman的支持,該分析師認爲,特許通訊未來會有一些令股東滿意的舉措。

“我們仍然相信,特許通訊能夠在2023年實現EBITDA的增長,隨着運營成本的放緩,增長將在2023年下半年加速。基於我們對EBITDA持續增長的展望,我們仍然預計特許通訊將能夠在未來5年維持並逐步增加其股票回購,即使在資本支出增加的時期,這應該會創造額外的借貸能力,我們預計該公司將用於爲回購提供資金。因此,我們估計在未來5年內,該公司將回購近400億美元的股票,佔其市值的近60%,”Feldman認爲。

因此,Feldman予以特許通訊“買入”評級,目標價爲450美元。這將較當前水平上漲35%。

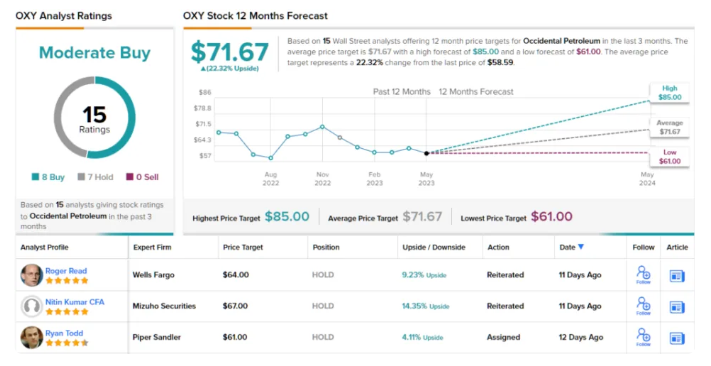

不過,華爾街其他大行對特許通訊的評級出現了明顯的分歧。在最近的16位分析師評級中,有7位予以“買入”,8位予以“持有”,1位予以“賣出”,一致評級爲“中等買入”,平均目標價爲469.65美元,這意味着未來12個月有41%的上行空間。

威達信

獲得全球公認的專業服務公司威達信(MMC.US)同樣得到了巴菲特和高盛的支持。威達信是該領域的傑出參與者,專門從事風險管理、保險經紀和諮詢服務。該公司通過其四家子公司運營:Marsh、Guy Carpenter、Mercer和Oliver Wyman。憑藉橫跨這些不同領域的專業知識,威達信在爲全球客戶提供全面解決方案方面處於有利地位。

Marsh爲客戶提供保險經紀和風險管理解決方案,幫助他們在保護資產的同時應對複雜的風險。Guy Carpenter專注於再保險經紀和戰略諮詢服務,協助保險公司管理再保險需求。Mercer專門從事人力資源諮詢,提供與員工福利、人才管理和退休計劃相關的廣泛服務。Oliver Wyman提供管理諮詢服務,協助各個行業的客戶進行戰略規劃、風險評估和運營改進。

威達信已經經營了150多年,成爲一個值得信賴的全球品牌,這一點在該公司最近公佈的2023年第一季度中表現得尤爲明顯。在其風險和保險服務的強勁表現的推動下,營收同比增長6.3%,達到59億美元,比預期高出4000萬美元。調整後每股收益爲2.53美元,比上年同期的2.30美元有所增長,同時也比華爾街預期高出0.06美元。本季度,該公司以3億美元回購了180萬股股票。

巴菲特目前持有威達信404,911股。按照目前的價格,這些股票的價值超過7058萬美元。

這家全球服務公司還得到高盛分析師Robert Cox的青睞。通過第一季度的業績表現,Cox對威達信的信心更爲充足了。

該分析師解釋道:“我們認爲,威達信第一季度的業績進一步證明,該公司正在利用強大的P&C經紀條件,人才投資正在產生成果,利潤率將繼續大幅增長,並進一步確定了成本效率。本季度基礎廣泛的RIS有機增長超過預期,加上我們對溫和放緩的P&C定價和風險敞口增長的預期,導致我們將2023財年RIS有機增長預測上調50個基點至+9.7%(不包括信託投資收入則增長7.1%)。”

Cox目前予以威達信的評級爲“買入”,目標價爲202美元,這意味着較當前水平有16%的上行空間。

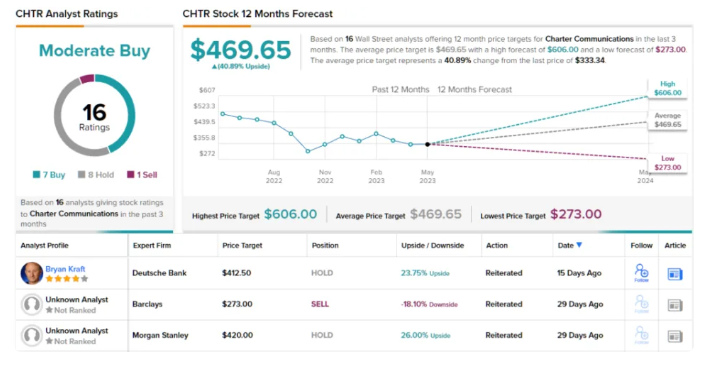

華爾街其他分析師中,有3位予以“買入”評級,6位予以“持有”,1位予以“賣出”,一致評級爲“中等買入”,平均目標價爲189.80美元,意味着股價仍有約9%的上行空間。