隨着市場對人工智能的狂熱幾乎支撐起了整個股市,分析師們紛紛對這一現象展開了熱烈討論。對許多專家階層來說,這種情況充滿了風險:當圍繞人工智能的炒作週期結束時,市場會發生什麼?

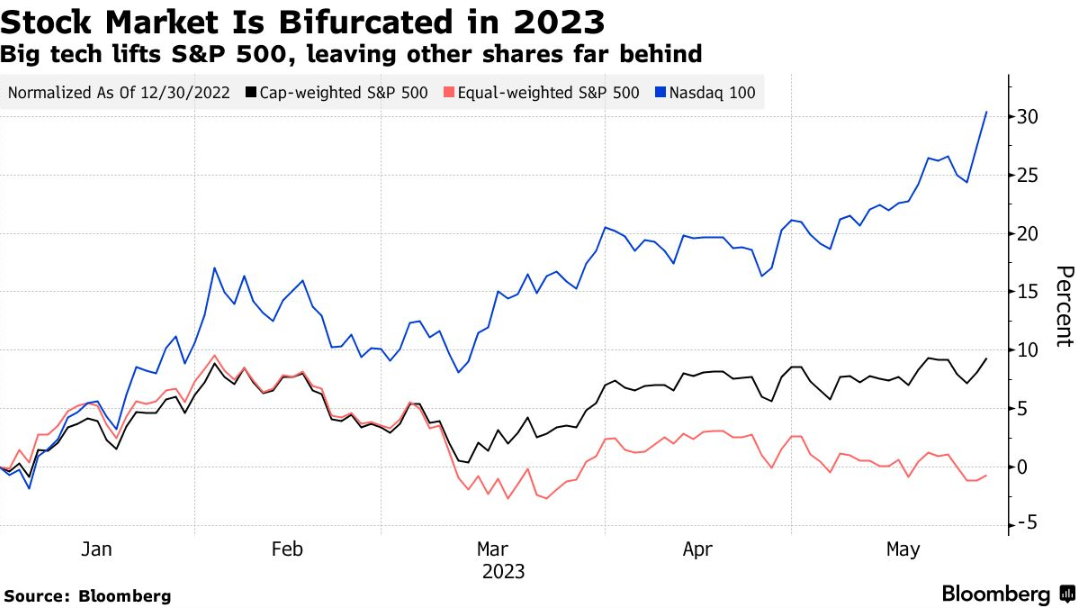

智通財經APP獲悉,受英偉達(NVDA.US)1900億美元上漲的推動,納斯達克100指數連續第五週上漲,漲幅爲3.6%,在對利率上升和經濟衰退的擔憂揮之不去的情況下,擊敗了其他股指。

圖1

這要歸功於英偉達的驚人業績指引。此外,包括微軟(MSFT.US)、谷歌(GOOG.US)、亞馬遜(AMZN.US)、Meta Platforms(META.US)和特斯拉(TSLA.US)在內的7只大型科技股在5天內總價值增加了4540億美元,從而推動標普500指數連續第二週上漲。

據瞭解,自1月份以來,“七大股票”的漲幅中值高達43%,幾乎是標普500指數的五倍。這讓其估值看起來過高,市盈率爲35倍,比市場水平高出80%。

值得一提的是,在標普500指數和納斯達克100指數等指數中,從來沒有這麼少的股票承擔如此大的負擔,尤其是還有數萬億美元的被動投資依賴於這些指數。

專業人士觀點

對此,Academy Securities宏觀策略主管Peter Tchir認爲:“市場蜂擁買入幾隻重量級股票只是投資者的理性選擇。在我看來,不同行業的相對錶現是有道理的,我關注的是缺乏廣度,但目前這並沒有太大困擾。”

然而,波士頓合夥公司全球研究主管Michael Mullaney則稱:“這些都是好公司。他們不會破產。但人們開始爲它們支付過高的價格。感覺有點瘋狂,如果領導層都是像2000年那樣糟糕的公司,遊戲很快就會結束。”

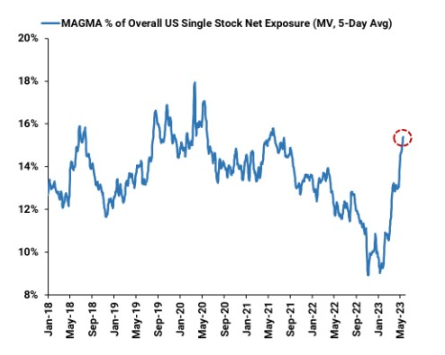

圖2

據悉,這種集中將燒燬更廣泛的股票市場的警告一直是年復一年的評論中反覆出現的特徵,其中最新觀點來自摩根士丹利的頂級策略師Mike Wilson,他認爲這是股票上漲不可持續的原因之一。但從歷史上看,因廣度薄弱而出手紓困,是最不可能成爲穩賺不輸的交易策略的。

雖然科技股在上世紀90年代末的極端主導地位爲互聯網泡沫的破滅埋下了禍端,但在過去30年里,標普500指數等權重指數總共有15年落後於市值加權指數。其中,只有3家公司在12個月後出現虧損。1998年,當兩者之間的差距擴大到16個百分點時,股市又持續上漲了一年。

換句話說,沒有明顯的理由認爲一個不平衡的市場會帶來迫在眉睫的厄運。相反,通常是一個不斷惡化的基本面背景扭轉了形勢,而當這種情況發生時,即使是最穩健的公司也無法堅持下去。

回過頭看,當前支撐大型科技公司目前優異表現的是一系列利好因素,其中從市場對人工智能的樂觀情緒到好於預期的收益,再到投資者轉向安全資產,以及市場對達成債務協議的樂觀情緒也提振了週五的情緒。

對此,Peconic Partners首席投資官Bill Harnisch今年早些時候回補了微軟的空頭頭寸,同時增持了亞馬遜和Alphabet的多頭股票。儘管頑固的通脹和持續的限制性貨幣政策表明,未來幾個月市場可能會從近期高點回落,但他預計,這些科技巨頭仍將是陷入困境的投資者的避風港。

Harnisch表示:“人們之所以被這“七大股票”所吸引,因爲我們稱它們爲‘保證增長’,我不覺得我們錯過了市場的任何東西,但表象以下發生的事情實在令人驚歎。如果人工智能真的像我們想象的那樣,那麼除了英偉達之外,還有很多機會。”

寡頭集會無疑讓選股者頭疼不已。高盛策略師Cormac Conners和David Kostin編制的數據顯示,今年過去五個月,只有33%的大型共同基金錶現好於基準,而歷史平均水平爲38%。他們將基金錶現不佳歸因於投資者長期厭惡科技巨股,部分原因是美國證券交易委員會的規定將基金在一隻股票中的持股比例限制在5%以下。

圖3

對於其他所有人——從被動買入持有到對衝基金——來說,“七大股票”的持續增長要麼無關緊要,要麼是通往相對富裕的途徑。高盛機構經紀公司編制的數據顯示,對衝基金已將其持有的股票佔其整體單股淨敞口的比例從今年年初的9.7%提高至16%。

總的來說,在某種程度上,市場對科技股上漲的焦慮反映了投資者普遍存在的悲觀情緒,他們一直在尋找不相信股市反彈的東西。然而,儘管擺在市場面前的種種陷阱——經濟衰退、利潤下降、激進的美聯儲——股市卻仍然拒絕讓步。這在一定程度上是因爲非常看跌的立場使市場更容易上漲。

高盛董事總經理Bobby Molavi在一份報告中寫道:“我們指出,市場缺乏廣度,而且存在擁擠和集中的風險。然後我們意識到,人們正在定位不足,希望市場走低,現在,就像2023年的大部分時間一樣,市場不會給追隨者們他們想要的東西。”