摩根大通資產管理公司表示,美國經濟衰退幾乎已成定局,隨着經濟增長失去動力,美聯儲可能會在第三季度之前降息。該公司全球利率主管Seamus Mac Gorain表示:“市場預期降息是正確的。通脹太高了,只有經濟衰退才能使其回落。”他補充稱,美國銀行業的困境“只會加大衰退的可能性”。

Mac Gorain支持掉期交易商的看法,他們預計美聯儲最早將在9月實施政策轉向,以應對經濟增長放緩。但美聯儲一再反駁這一觀點,這增加了這樣一種可能性:如果美聯儲官員們維持抑制通脹的限制性立場,這種押注可能會適得其反。

Mac Gorain的觀點與高盛集團和巴克萊銀行的看法不同,這兩家公司警告稱,美聯儲今年降息的力度將低於市場預期。

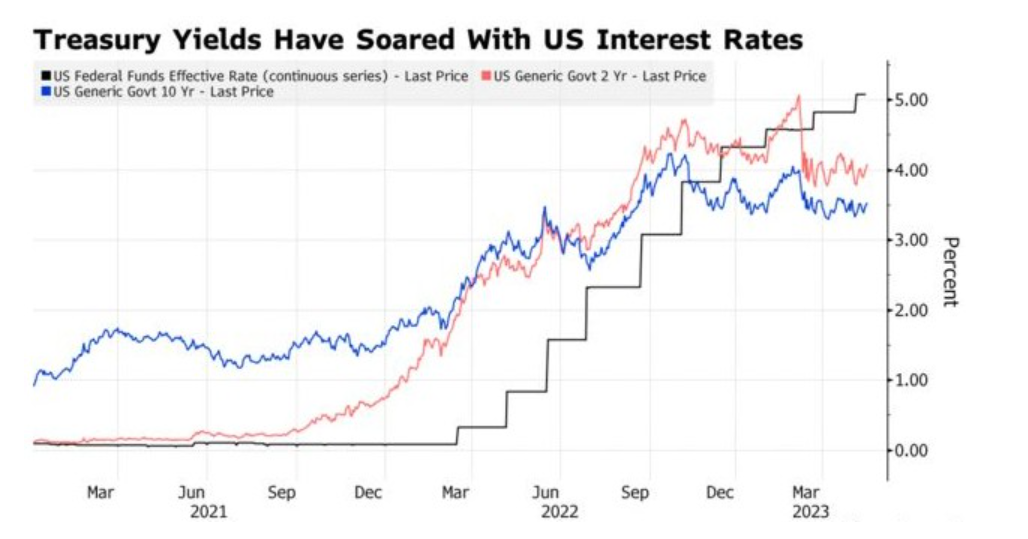

摩根大通看好美國國債,認爲它是應對經濟放緩的終極對衝工具,並認爲如果經濟嚴重衰退,10年期美國國債收益率有可能跌至2.5%以下。週三,10年期美國國債收益率在3.52%左右交易,今年早些時候曾攀升至4.09%的高位。

Mac Gorain稱:"公債仍是最佳市場,其他市場也開始變得更具吸引力,包括歐洲長期遠期利率。真正參與的關鍵點是,當你看到這些市場出現通脹轉向的明確證據時,這可能要到夏季稍晚的時候纔會出現。”

對於債務上限問題,Mac Gorain認爲,最有可能的結果是,它將在一段市場壓力之後得到解決。市場會像2011年那樣波動,這將足以推動政治進程。很難說到底什麼時候會發生——是在接下來的幾周,還是在夏天晚些時候。我們已經放棄了非常短期的美國國庫券。例如,我們可以通過持有日本國債而不是美國國庫券來獲得更高的收益率。

Mac Gorain建議,持有現金做空日本債券的頭寸;因爲日本有可能回到2%的通脹率,我認爲日本的收益率曲線上沒有足夠的風險溢價來反映這一點。Mac Gorain認爲日本央行最有可能在某個時候將其收益率曲線控制從±50個基點上調至100個基點。

Mac Gorain還看好新興市場:“我們確實認爲當地利率在戰略上具有吸引力。許多新興市場經濟體的實際收益率相當有吸引力,而且新興市場央行在應對通脹方面比發達市場央行做得好得多。我們喜歡的一個市場是墨西哥。”