近期市場進入情緒週期後的啟動期,主線的持續低迷疊加量能的不斷萎縮,不禁讓投資者感到近段時間交易難度的提升。

尤其昨日滬深兩市成交額進一步縮量至7828億元,為3月9日以來首次成交低於8000億。

對比2022年以來的市場表現,成交量的縮量下跌,往往預示着距離底部不遠了。

1、北美廠商追加800G訂單,AI光模塊飆升

近期,AI賽道前期人氣股不斷遭遇資金拋售,文化傳媒板塊首當其中,其中中國科傳連續兩日跌停,嚇壞了一眾AI信仰者。

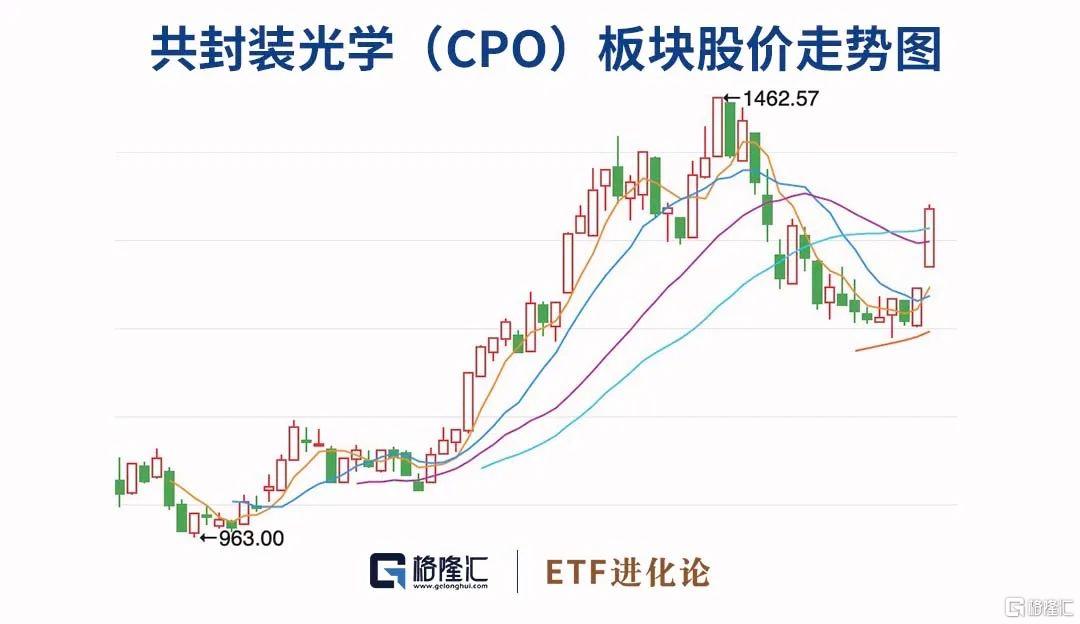

就在投資者質疑AI還能否“All In”時,光模塊CPO打響了反攻的第一槍。昨日光迅科技10%升停,今日中際旭創飆升20%,CPO板塊近兩個交易日內升超10%。

消息面上,近期光模塊板塊加單催化較多,自3月以來北美廠商已多次追加800G光模塊訂單,追加頻率及數量超市場預期。

光迅科技在其官微表示,公司在近期大批量穩定交付了系列高速光模塊,助力AI及數據中心應用。

中際旭創在5月16日披露的機構調研紀要中指出,800G新產品處於供不應求狀態。今年以來,800G需求增長迅速,特別是來自AI方面的需求大超年初預期。下半年三、四季度公司將以保障訂單順利交付為主,儘可能多地出貨。與此同時,公司非常看好明年800G更大規模的增長。

顯然,前期對於AI硬件端業績的預期炒作已然漸漸落地,各大實力強大的上市企業紛紛受益於此次AI浪潮。

隨着以ChatGPT為代表的AI大模型及相關應用的快速發展,算力成為AI產業發展重要的基礎設施。除了GPU性能以外,通信因素也成為了制約超算的短板之一。因此,AI服務器對於底層數據傳輸速率和延時要求非常苛刻,需要高速率的光模塊匹配。

光迅科技亦在其官微中提到,由於AI計算需同時調用的模型在千億甚至萬億級別,所以存儲、計算、通信網絡單元的帶寬也需要同步提升。其中,網絡通信速率則由傳統數據中心的25G/100G需求快速提升至端到端的200G/400G,甚至是800G速率演進。

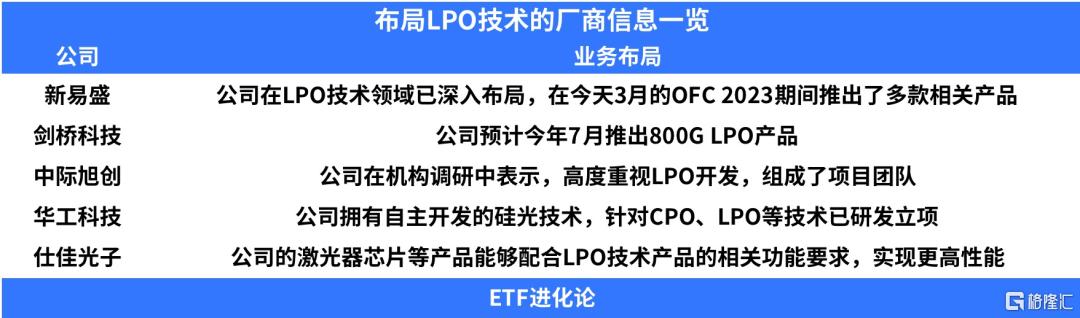

談及800G高速光模塊,國盛證券在近日最新發布的研報中指出,LPO技術是800G時代最具潛力的方案。目前國內佈局LPO技術的廠商主要有新易盛、劍橋科技、中際旭創、華工科技、仕佳光子。

(本文內容為客觀數據信息羅列,不構成任何投資建議)

目前市場上包含上述企業的有通信ETF、5GETF、雲50ETF等。

國盛證券認為,短距離場景下,LPO無需考慮誤碼率問題,同時LPO憑藉低功耗低成本優勢,未來有望率先搶佔數據中心內部交換網絡這一龐大市場。隨着北美雲廠商積極擴充算力資源,未來微軟、Meta、AWS、谷歌均有可能逐步接受LPO方案。800G LPO為AI時代最具潛力的技術路線。

2、Optimus亮相,馬斯克站台機器人

5月17日凌晨4點,特斯拉召開2023年股東大會,特斯拉機器人(Optimus)再一次活躍於公眾眼前。

2021年,馬斯克在特斯拉 AI 日上,曾經展示了 Tesla Bot 的大致形態。但當時,還僅僅是個概念。2022年10月,特斯拉人形機器人首次亮相,彼時Optimus需要人攙扶,無法正常工作。

而在幾個月後的今日,人形機器人可以實現基礎的直立行走,且能在另一台機器人上實現裝配任務,手指關節可滿足抓取電動工具、螺絲、覆蓋在相框上的布等任務要求。

馬斯克對於Optimus寄予厚望,更是在會議上直言,未來每個人都會擁有一個人形機器人,有些人甚至擁有不止一個人形機器人。他認為這個市場將超過電動車需求,會達到百億級別。馬斯克直言,特斯拉的長期價值可能來自人形機器人,他對這樣的預測非常有信心。

在ITF World 2023半導體大會上,英偉達 CEO 黃仁勛表示,人工智能的下一個浪潮將是具身智能(embodied AI),即能理解、推理、並與物理世界互動的智能系統。一個具身智能機器人需要:首先聽懂人類語言,之後分解任務、規劃子任務,移動中識別物體,與環境交互,最終完成相應任務。

在兩位頂級大佬都為機器人站台後,資本市場也開始競相追逐。今日,機器人板塊升超7%,一眾概念股集體爆發。

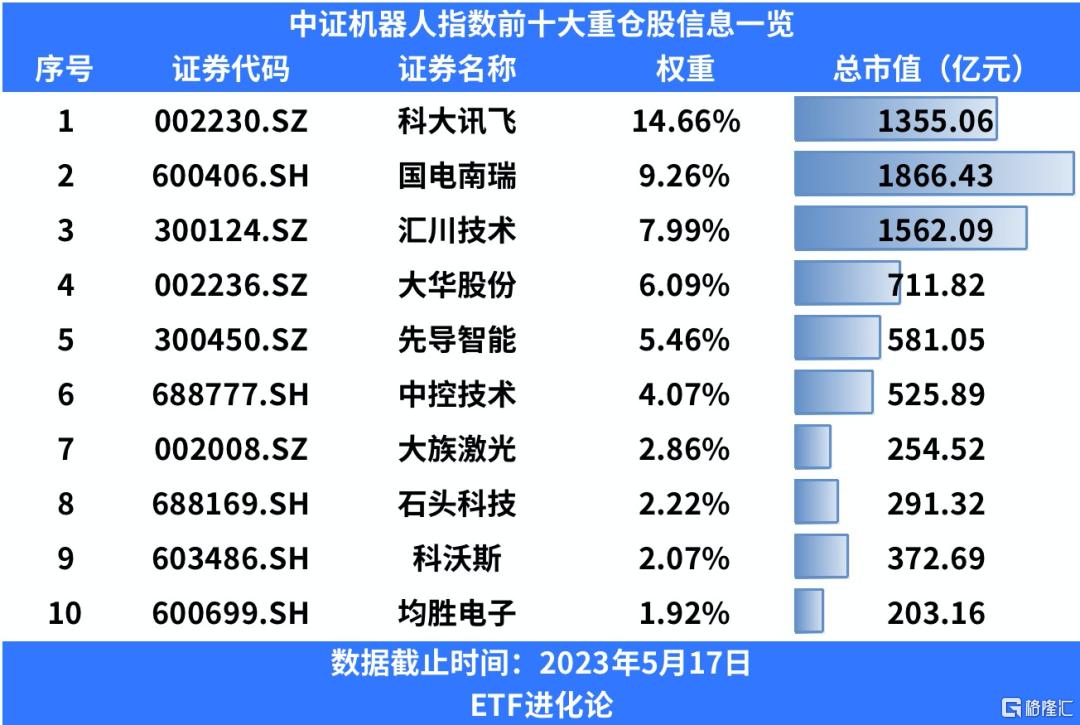

目前市場上共有3只機器人相關ETF,分別為華夏機器人ETF、銀華機器人ETF基金、天弘機器人ETF,共同跟蹤中證機器人指數。

中證機器人指數是選取系統方案商、數字化車間與生產線系統集成商、自動化設備製造商、自動化零部件商以及其他相關公司作為樣本股,以反映機器人產業相關股票的走勢。指數共有79只成分股,前十大重倉股中共有3家市值超千億的上市企業。

國聯證券認為,特斯拉在人形機器人領域具有較大的發展潛力。通過代替部分危險、重複性勞動以及填補勞動力缺口,人形機器人Optimus在未來具有較大的市場空間。隨着Optimus的量產,人形機器人相關產業鏈有望受益。

3、債市復甦,大量債基限額申購

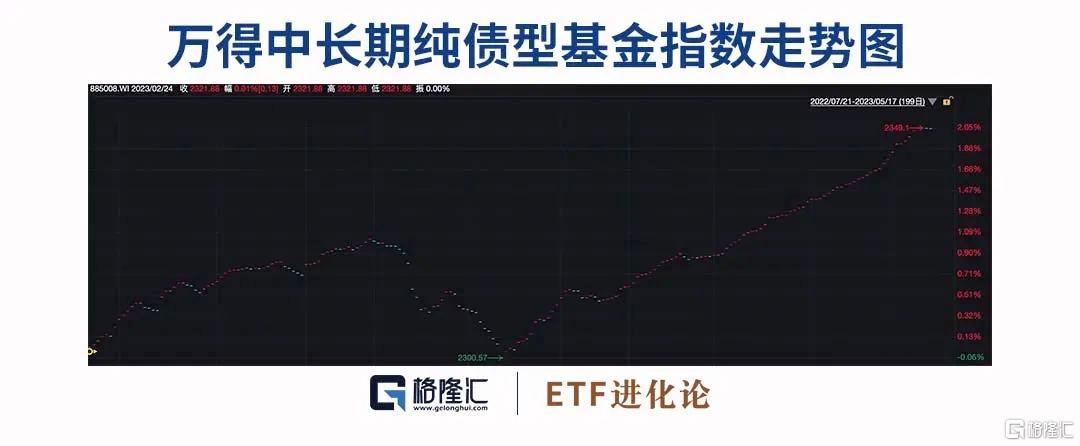

今年以來,債券市場迎來複蘇。截至5月16日,超過800只債券型基金(不同份額分開計算)淨值創新高。

數據顯示,萬得中長期純債型基金指數和萬得短期純債型基金指數均創歷史新高。具體來看,前者已經從去年12月16日的2302.30點上升至5月16日的2349.08點,升幅達2.03%;後者則從去年12月16日的1719.63點上升至1750.31點,升幅達1.78%。從整體走勢來看,兩隻指數均已從去年下半年債市的劇烈調整中“出坑”。

隨着債券市場走強,大量資金正在湧向債券市場。自5月8日以來,已有將近60只債券型基金髮布了暫停大額申購或調低單一基金賬户申購額度的公吿,其中以純債基金和中短債基金居多。

金鷹基金固定收益部總經理龍悦芳表示,不少純債基金、中短債基金暫停大額申購是因為近期利率下行過快,純債和中短債基金的配置難度加大。

對於債券市場回暖,主要有兩方面的因素。一方面是對去年底債市超跌的修復,背後是預期修正、均值迴歸的邏輯;另一方面,存款利率邁入“2時代”,基於資產配置的需求,資金將目光投向了債券市場。

談到對債券市場的未來走勢,機構表示需要理性看待。基煜基金表示,今年宏觀經濟呈復甦格局,債市會有作為。短期內,債市很可能較為穩定。長期來看,資金配置可能發生改變,比如轉向存款或流入股市,債基可能出現一波回調。