本文來自格隆匯專欄:戴清策略研究;作者:戴清 李少金

本報吿導讀:中國“五一”假期期間,市場預期的美聯儲五月“終局”會議前,美國相繼公佈的一季度實際GDP以及4月製造業PMI數據仍在轉弱,而通脹粘性仍高,就業市場則有所降温。經濟數據之外,“麻煩”不斷。銀行業風險再起波瀾,但以摩根大通吞併第一共和國銀行而有所緩和,但美國兩黨仍就債務上限爭持不下,歷史性違約風險臨近。

摘要

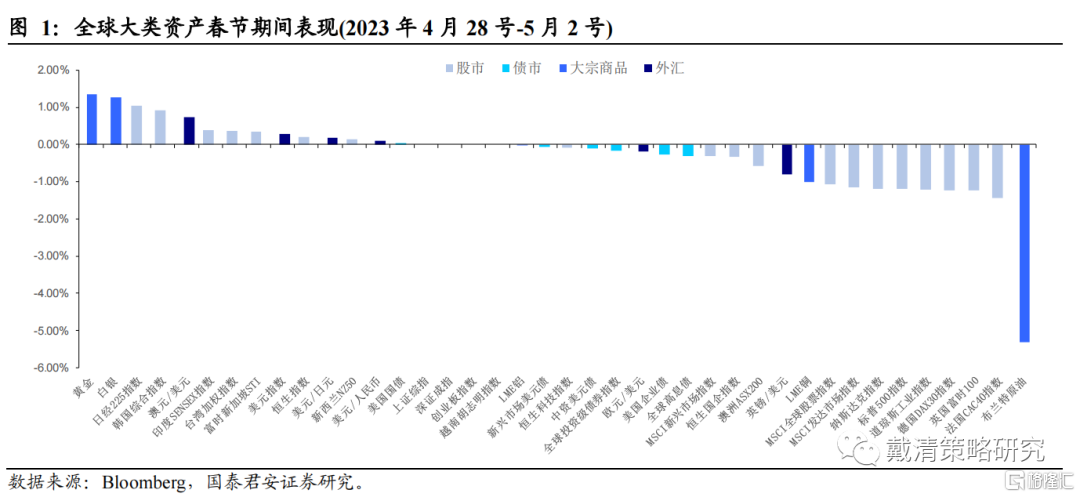

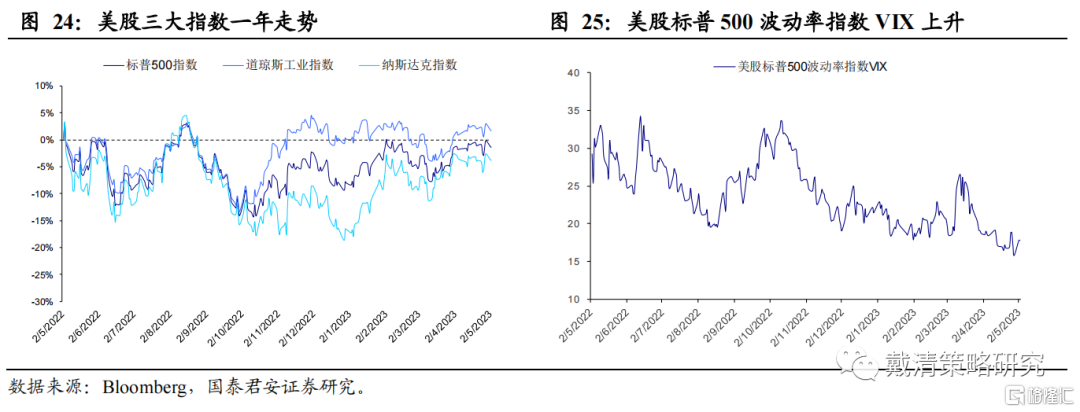

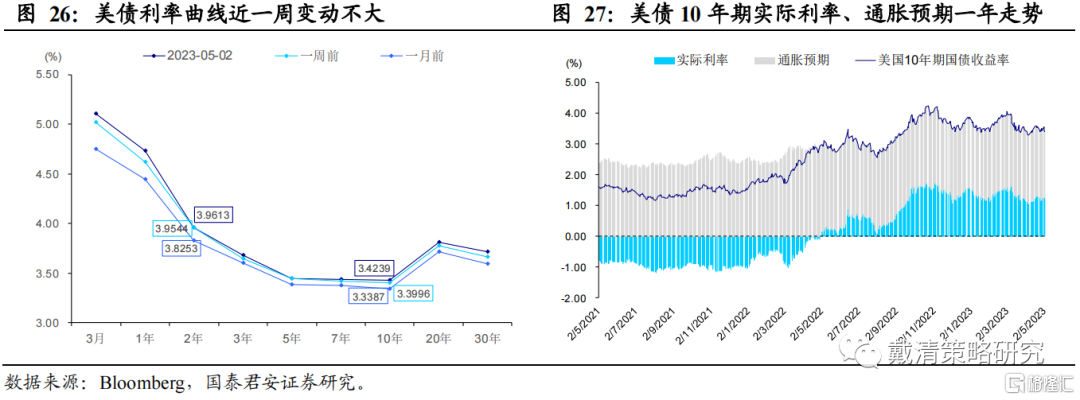

美國滯脹及衰退風險上升,疊加債務違約及銀行業風險事件發酵,海外避險情緒升温。1)股市走勢有所分化,歐美股市普遍調整,日本及部分新興市場股市走出獨立行情。港股僅開市一天,交易較為清淡,恒指收升0.4%,科指收跌0.3%。2)債市上,市場已基本定價加息25基點,美債利率變動不大,債市多數下行。3)外匯方面,避險情緒推升美元有所反彈,非美貨幣走弱。4)大宗商品方面,避險情緒推動黃金上升,而國際原油價格大幅下挫。

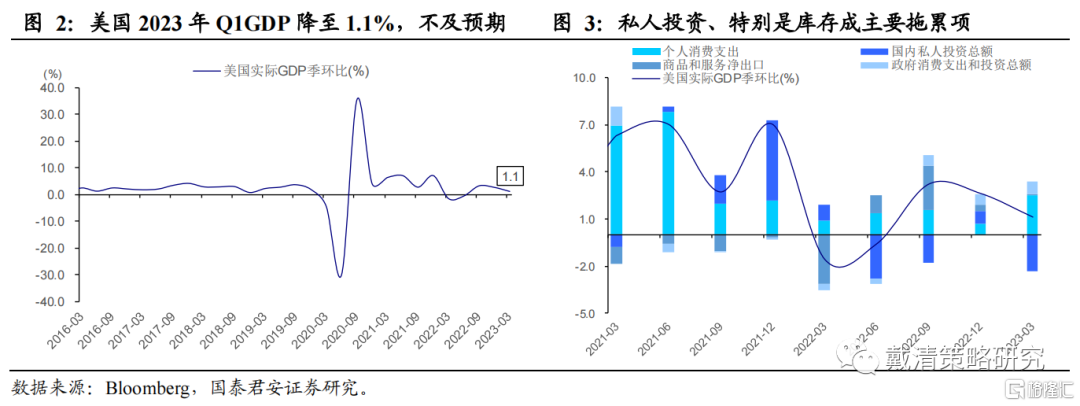

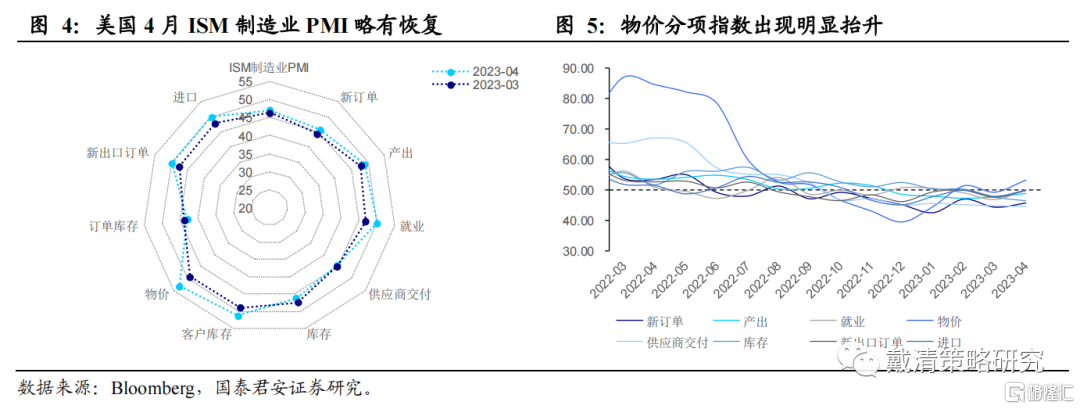

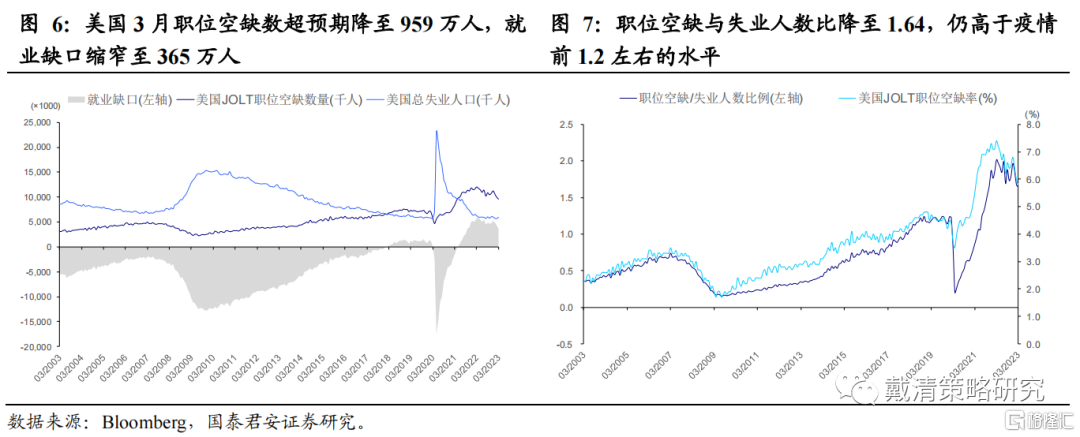

美國經濟增速放緩,核心通脹走高,滯脹衰退風險升温。1)美國23Q1實際GDP年化季環比錄得1.1%,不及市場預期2.0%,並顯著低於22Q4的2.6%,且連續兩季放緩。此外,一季度核心通脹超預期上升,反映通脹粘性仍強。2)美國4月製造業PMI較上月有所回升,但仍在收縮區間,物價指數則大幅走高,同樣對應滯脹情形。3)美國就業市場再降温,就業缺口持續收窄,美國3月JOLTs職位空缺數錄得959萬人,為2021年4月以來新低,就業缺口降至365萬人,職位空缺與失業人數比降至1.64,但仍高於疫情前1.2左右的水平。

銀行業風險再起波瀾,歷史性債務違約風險臨近。1)美國聯邦存款保險公司接管第一共和銀行,摩根大通“接盤”大部分資產。此次危機是否以摩根大通吞併第一共和國銀行而吿一段落尚不可知,但有望暫時令銀行業風險迎來喘息,避免引起更大範圍的傳染風險。2)歷史性違約臨近,美國財政部長耶倫警吿美國可能最早6月1日發生債務違約。關於美國政府債務違約問題,兩黨仍爭持不下,談判進展緩慢,疊加美國4月税收不及預期,且政府支出仍居高不下,政府財政赤字進一步擴大,使得債務風險可能將進一步提前。

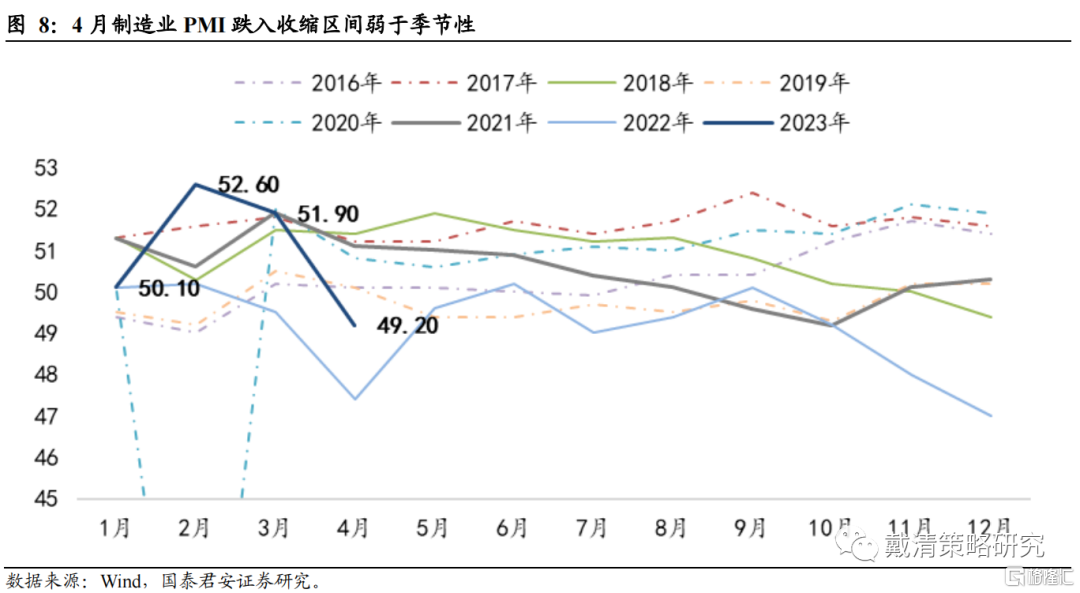

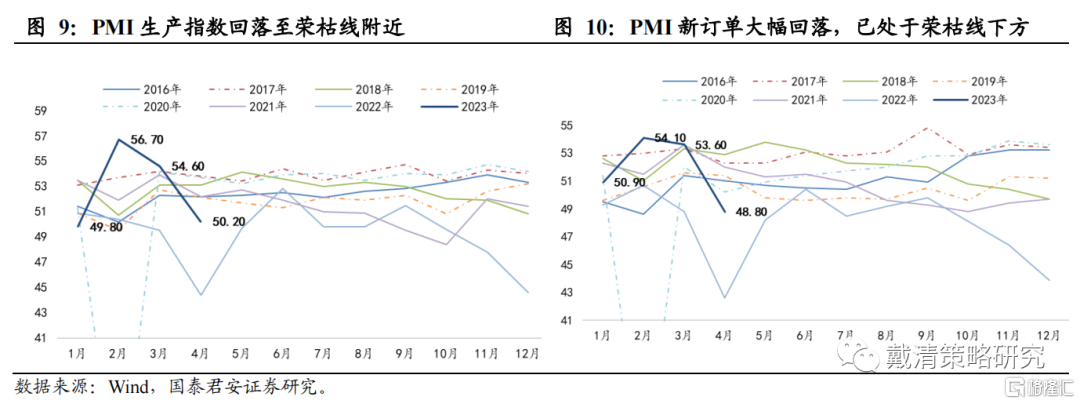

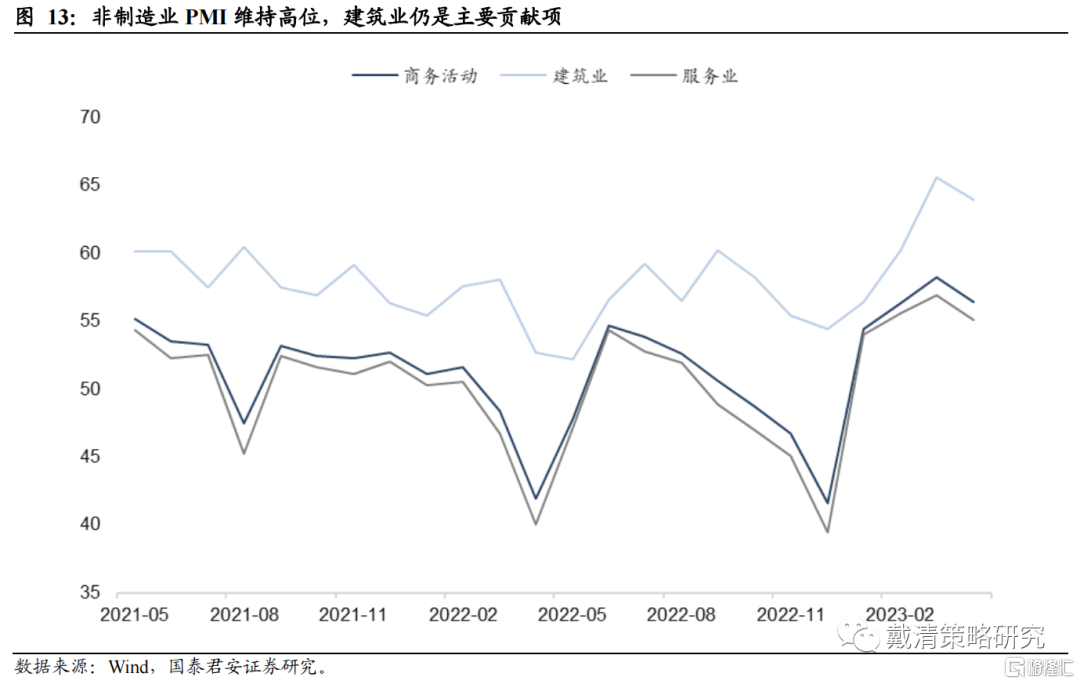

中國製造業PMI連續回落,年內首次低於榮枯線,非製造業PMI仍維持高位。製造業PMI連續兩月下降,目前已降至榮枯線以下。生產較上月回落幅度大於新訂單,需求回落幅度大於生產。原材料價格降幅大於出廠價格降幅,企業成本壓力降低。內需下降幅度大於外需。大中小型企業景氣度均回落。非製造業PMI邊際小幅回落,但仍維持高位,建築業仍是主要貢獻項。

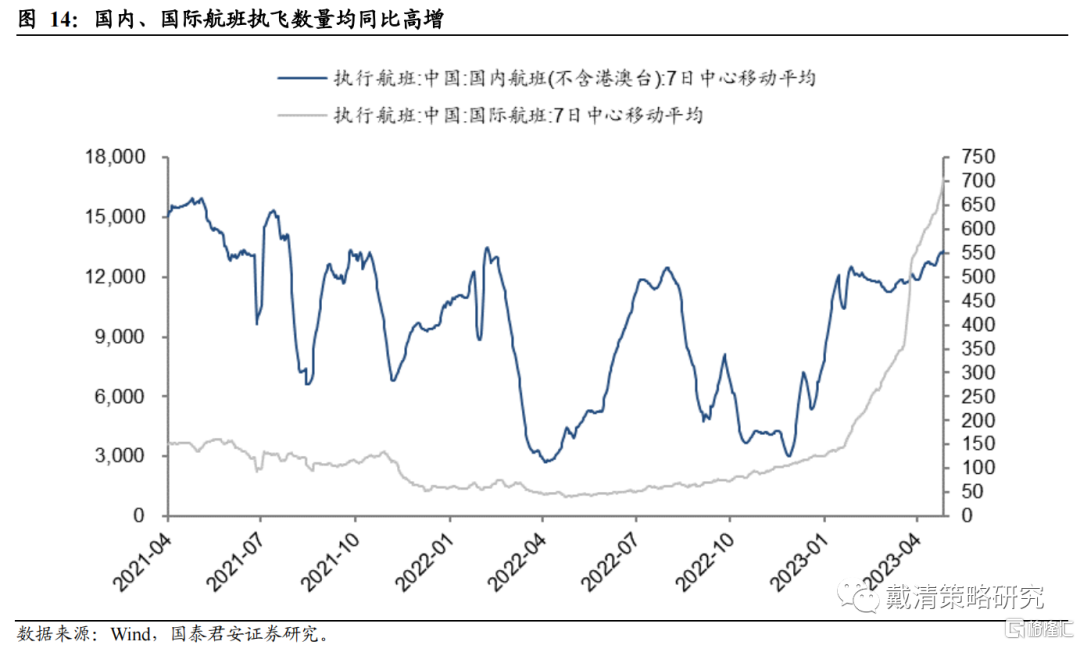

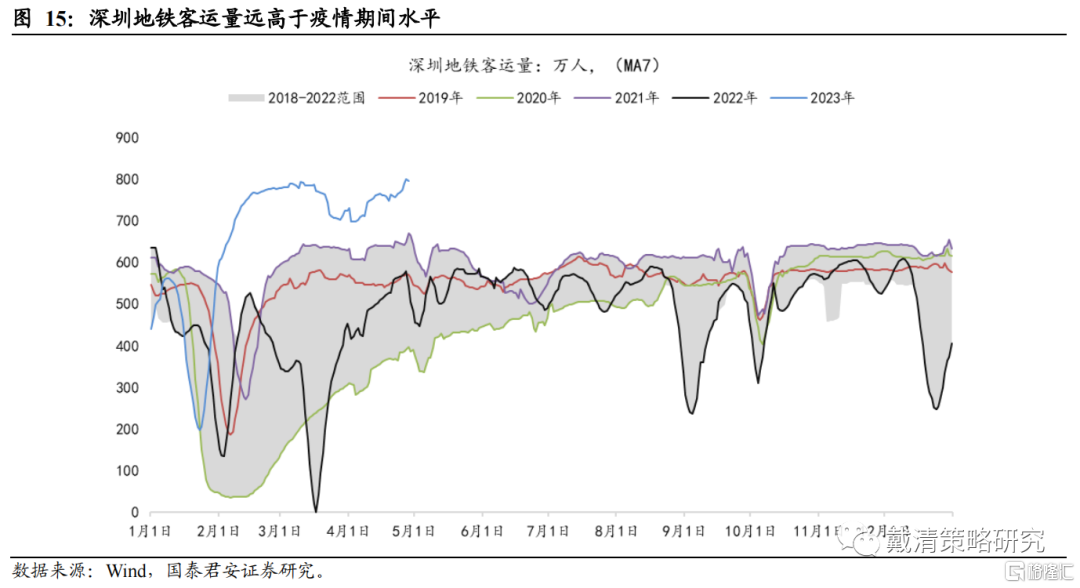

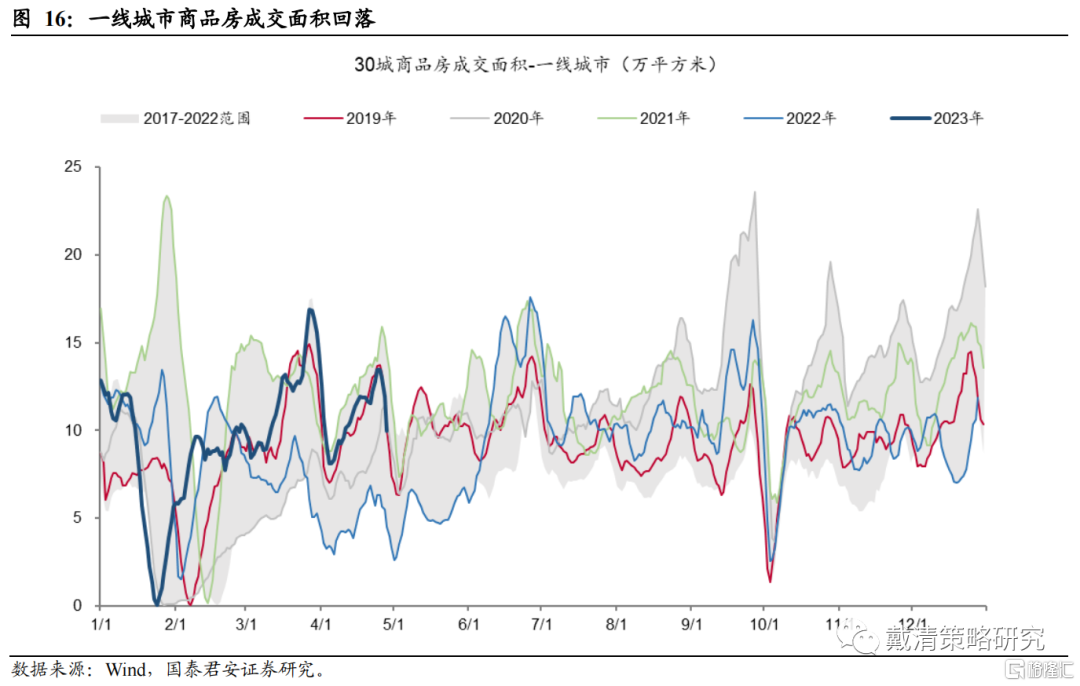

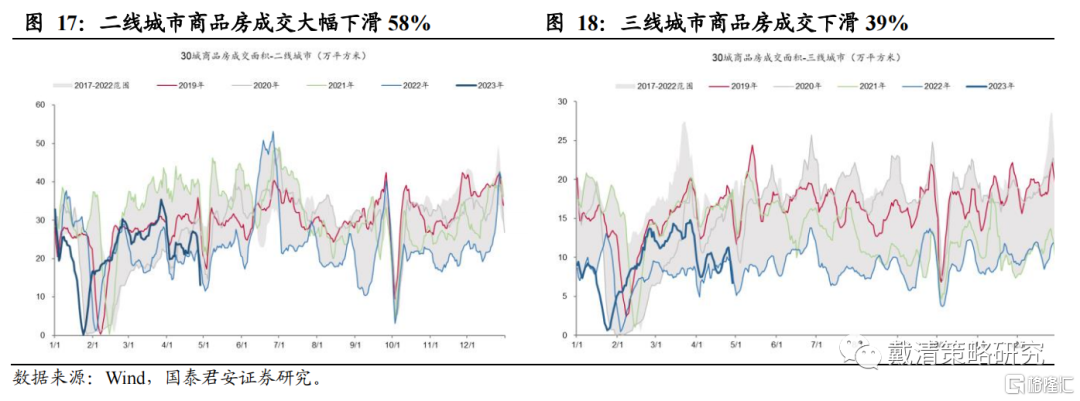

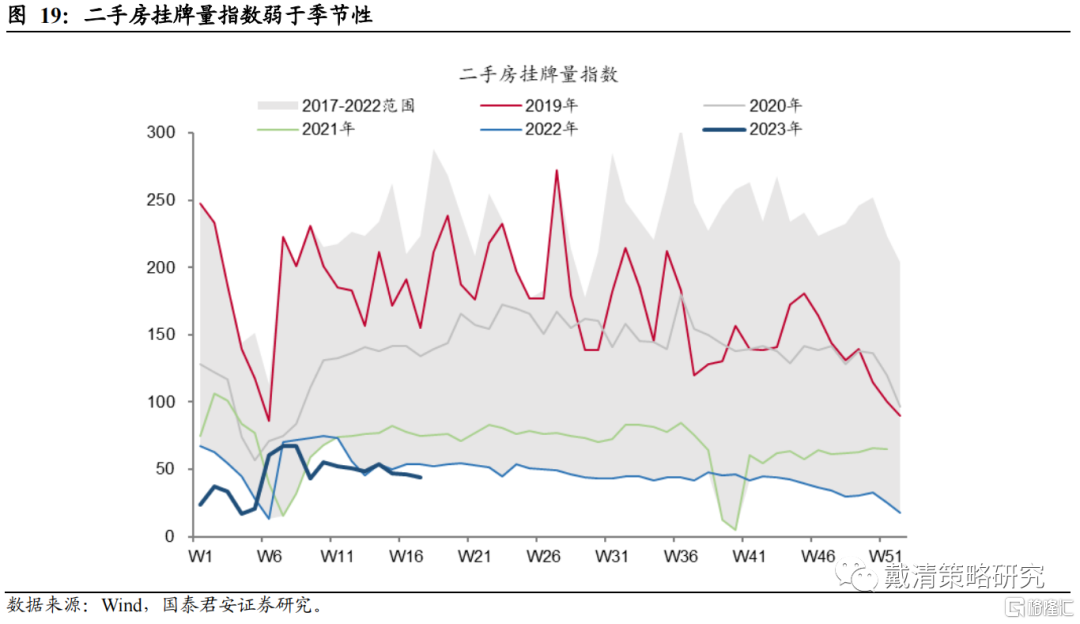

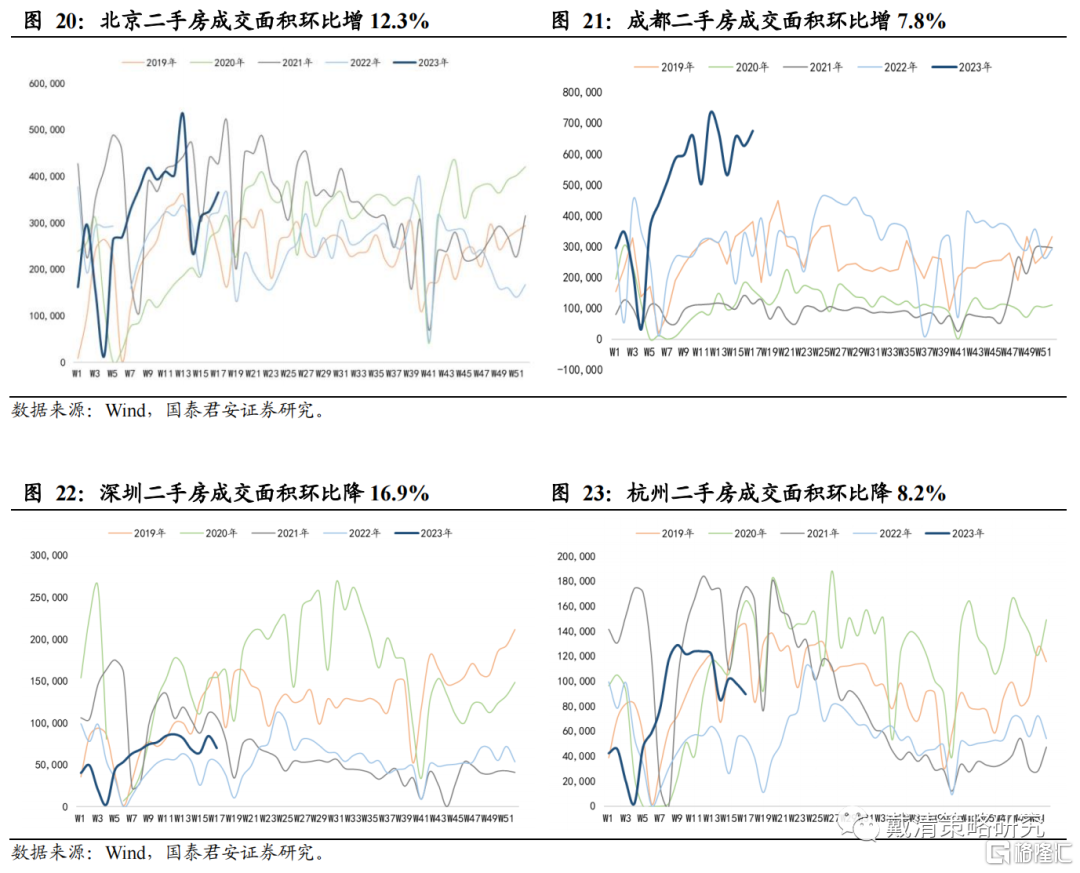

國內出行數據顯著優於季節性,商品房銷售增速放緩,二手房銷售各地分化。“五一”小長假開啟,旅客出行需求旺盛,全國執飛航班數量實現同比高增。30城商品房成交面積均出現回落,其中二三線城市下滑較為嚴重。二手房成交面積北京、成都邊際回升,環比增速12.3%和7.8%,深圳、杭州邊際回落,環比增速-16.9%和-8.2%。

風險提示:聯儲緊縮超預期;國內經濟復甦進度不及預期,金融市場風險加劇。

正文

01

海外大類資產價格近期回顧

美國債務違約及銀行業風險事件發酵,海外避險情緒升温。1)股市走勢有所分化,歐美股市普遍調整,日本及部分新興市場股市走出獨立行情。港股僅開市一天,交易較為清淡,恒指收升0.4%,科指收跌0.3%。2)債市上,市場已基本定價加息25基點,美債利率變動不大,債市多數下行。3)外匯方面,避險情緒推升美元有所反彈,非美貨幣走弱。4)大宗商品方面,避險情緒推動黃金上升,而國際原油價格大幅下挫。

02

海外重點事件和數據

2.1.美國一季度經濟增速放緩,通脹走高,滯脹風險升温

美國一季度經濟增速放緩,通脹走高,滯脹風險升温。美國23Q1實際GDP年化季環比錄得1.1%,不及市場預期2.0%,並顯著低於22Q4的2.6%,且連續兩季放緩。分項來看,消費和政府支出為主要拉動項,而固定資產投資和庫存變動成主要拖累項,其中,私人庫存投資對增長貢獻為-2.26%,而上一季度為+1.47%,回落幅度為疫情以來最大。23Q1個人消費支出增長3.7%,顯著高於前值1%,且為21Q3以來最高水平,商品和服務支出均有較大貢獻。但一季度個人消費支出主要受1月強勁消費帶動,2、3月消費支出已出現放緩,隨着超額儲蓄持續消耗,以及政府轉移支出退坡,後續消費支出或略有乏力。另一方面,美國一季度核心PCE物價指數年化季率錄得4.9%,超過預期的4.7%。3月核心PCE環比上升0.3%,反映通脹粘性仍強。經濟增速放緩,核心通脹走高,對應滯脹風險升温,且降低了市場對美聯儲的降息預期。

2.2.美國4月ISM製造業PMI略有回升,物價指數大幅走高

美國4月製造業PMI較上月有所回升,但仍在收縮區間,物價指數則大幅走高,同樣對應滯脹情形。美國4月ISM製造業PMI錄得47.1%,高於預期的46.8%以及前值46.3%,已連續6個月處於枯榮線下方。分項方面,訂單指數略有上升,反映需求端略有恢復。同時,就業、物價指數出現明顯上升,其中,物價指數大幅上升近4%,反映價格壓力持續不減。

2.3.美國勞動力市場再降温,就業缺口繼續收窄

美國JOLTs職位空缺三連跌,創近兩年新低。美國3月JOLTs職位空缺數錄得959萬人,為2021年4月以來新低,低於預期977.5萬人,而前值則由993.1萬人修正為997.4萬人。職位空缺率亦下降0.2%至5.8%,為2021年4月以來的新低。就業缺口降至365萬人,職位空缺與失業人數比降至1.64,但仍高於疫情前1.2左右的水平,以及美聯儲1.5左右的目標。

2.4.第一共和國銀行被監管,銀行業風險再度發酵

美國聯邦存款保險公司接管第一共和銀行,摩根大通“接盤”大部分資產。美國聯邦存款保險公司(FDIC)美東時間5月1日發佈聲明稱已正式接管第一共和銀行,該銀行股價已經歷了連續幾周的暴跌。另外,摩根大通銀行與聯邦存款保險公司簽訂協議,承擔第一共和銀行的所有存款和幾乎全部資產。第一共和銀行的儲户將成為摩根大通銀行的儲户,並能使用所有存款。且摩根大通將與FDIC共同承擔未來潛在的貸款損失。FDIC估計,這筆交易將給其保險基金帶來130億美元的損失。

第一共和銀行3月初以來美國第四家倒閉的地區性銀行,也成為美國曆史上第二大銀行破產案。此次危機是否以摩根大通吞併第一共和國銀行而吿一段落尚不可知,但有望暫時令銀行業風險迎來喘息,避免引起更大範圍的傳染風險。但高息環境下,中小型銀行資產負債表仍將遭受衝擊,美聯儲的表態及後續利率路徑或將起到更為關鍵的作用。

2.5.美國債務上限博弈持續,歷史性違約臨近

歷史性違約臨近,美國財政部長耶倫警吿美國可能最早6月1日發生債務違約。鑑於美國兩黨仍在債務上限進行博弈,美國財政部長珍耶倫當地時間5月1日表示美國政府可能“最早在6月1日”發生債務違約,從而觸發美國曆史上的首次債務違約。耶倫催促美國國會盡快採取行動,提高債務上限或延長債務上限。耶倫同時表示美國政府1月時達到了債務上限,期間一直在採用非常規措施維持以避免債務違約。

美國兩黨互不相讓,談判緊張緩慢。關於美國政府債務違約問題,兩黨仍爭持不下,在眾議院擁有多數席位的共和黨表示,如果民主黨人不在支出和政府預算方面做出妥協,便不會進一步提高債務上限,而美國總統拜登則表示不會做出妥協,稱提高債務上限應該不附加任何條件。此外,美國4月税收不及預期,且政府支出仍居高不下,致政府財政赤字進一步擴大,使得債務風險可能將進一步提前。

03

國內重點事件和數據

3.1.製造業PMI連續回落,年內首次低於榮枯線

4月中國製造業PMI連續兩個月回落,年內首次落入收縮區間,需求回落幅度大於生產。4月製造業PMI較上月下降2.7個百分點至49.2%,連續兩月下降,目前已降至榮枯線以下,開年來首次弱於季節性水平。PMI生產較上月回落4.4個百分點至50.2%,仍處於榮枯線以上;新訂單較上月回落4.8個百分點至48.8%,處於榮枯線以下;新出口訂單回落2.8個百分點,需求回落幅度大於生產。

原材料價格降幅大於出廠價格降幅,企業成本壓力降低,製造業延續去庫。原材料購進價格較上月下降4.5個百分點;出廠價格指數下降3.7個百分點。原材料價格降幅持續大於出廠價格降幅,企業成本壓力降低。原材料庫存指數48.0%,較上月繼續下降0.4個點;產成品庫存較上月下降0.1個點至49.4%;供應商配送時間下降0.5個點至50.3%;採購量較上月下降4.4個百分點至49.1%。

內需下降幅度大於外需。大中小型企業景氣度均回落,其中大型企業下滑較為嚴重。新出口訂單下降2.8個點至47.6%;進口下降2個點至48.9%。歐美經濟走弱、出口訂單回補完成帶來外需回落,但內需復甦動力不足對總需求的拖累更大。大中小型企業PMI較上月分別下降4.3、1.1和1.4個點至49.3%,49.2%和49.0%,均位於榮枯線以下,大型企業回落較多。

4月非製造業PMI邊際小幅回落,但仍維持高位。4月非製造業商務活動PMI為56.4%,前值58.2%,仍為10年來次高。其中服務業PMI為55.1%,較上月下降1.8個百分點;建築業PMI為63.9%,較上月下降1.7個點。建築業維持高位,一方面表明基礎設施重大項目仍是擴內需的主要發力點,另一方面也表明保交樓政策下地產投資加速修復。

3.2.執行航班數國內、國際均升,客運量顯著優於季節性

出行數據表現遠高於疫情期間。“五一”小長假開啟,旅客出行需求旺盛,全國執飛航班數量實現同比高增。假期前3天,全國執飛航班數量共計39733架次,同比增長203.2%;國際執飛航班數量共計2074架次,同比增長1546.3%。我國執行國內航班架次數、國際航班架次數均創新高,今年以來國際航班同比增速遠超疫情期間水平。地鐵客運量同樣表現遠超疫情期間水平。五一假期前3天深圳地鐵客運量共計2387萬人,同比增長40.7%。

3.3.商品房銷售增速放緩,二手房銷售各地分化

30城商品房成交面積均出現回落,其中二三線城市下滑較為嚴重。一線城市商品房成交面積較3月末下滑31%,二三線城市商品房成交面積下滑幅度較大,分別為-58%和-39%。二手房掛牌量指數環比下滑4.7%至43.95,低於季節性水平。二手房成交面積北京、成都邊際回升,環比增速12.3%和7.8%,深圳、杭州邊際回落,環比增速-16.9%和-8.2%。

04

後市資產價格如何變動?

美股:短期加息預期有所修正,預計美股短期或維持高位震盪。近期加息預期有所升温,疊加銀行風險事件以及債務上限違約風險的擔憂,短期風險偏好或受影響,美股或維持震盪。中期視角上,此次流動性風險,邊際上有望令美聯儲政策轉向的時點提前,流動性改善預期升温。但與此同時,流動性風險及歐佩克聯合減產加劇油價動盪,美國經濟加速下行的擔憂升温,盈利預期面臨下修壓力,並可能抵消二季度可能出現的流動性改善利好,下半年仍需注意“衰退交易”風險。

美債:波動有所緩和,中樞或進一步回落。銀行流動性風險繼續緩和,美債市場波動明顯降低,但受加息預期向上修正影響,10年期美債收益率於3.5%附近震盪。中期視角來看,此次銀行事件疊加減產帶來的油價衝擊,或加速美國經濟動能轉弱,衰退風險有所上升,美債收益率中樞有望下落至3.0%-3.5%區間。

黃金:短期受衰退風險支撐,中期有望突破前高。近期銀行時間已有所緩和,但減產帶來的油價衝擊已減弱,加息預期向上修正壓力下,金價或受美元、美債收益率反彈而有所回調,但衰退風險仍能提供支撐。中期,流動性風險以及油價衝擊或加劇經濟衰退風險的擔憂,以及邊際上美聯儲政策轉向時點的前移,黃金有望站穩2,000美元/盎司,並突破前高。

港股:重回估值的底部區域,短期關注高股息+中特估,中期佈局海外流動性敏感品種。短期而言,在國內政策加碼以及美聯儲加息結束的信號來臨前,為了應對來自國內外的不確定性,建議關注高股息+“中特估”相關的央國企。在港股表現不佳或市場偏波動的時期,價值股通常表現更佳。同時近期市場仍較為關注中國特色估值體系重構,建議關注高分紅、低估值、資本開支少且ROE有望提升的央國企。中期來看,目前港股位置處於歷史底部區域,若“東昇西落”的邏輯再度演繹,我們仍看好港股二季度做多機會。中期佈局建議繼續關注彈性品種,例如恒生科技、創新藥、半導體、以及傳統特色消費行業等。

風險提示:聯儲緊縮超預期;國內經濟復甦進度不及預期;金融市場風險加劇。

注:本文為國泰君安證券2023年5月4日研報《【國君戴清|海外】五一期間國內外大事一覽:加息“終局”前經濟轉弱,麻煩不斷》

報吿分析師:

戴清:首席海外策略,執業編號:S0880522090007

黃凱鴻:策略分析師,執業編號:BNJ746

李少金:策略分析師負責領域:海外大類資產配置策略,執業編號:BRJ336

王一凡:策略分析師,執業編號:S0880117070014