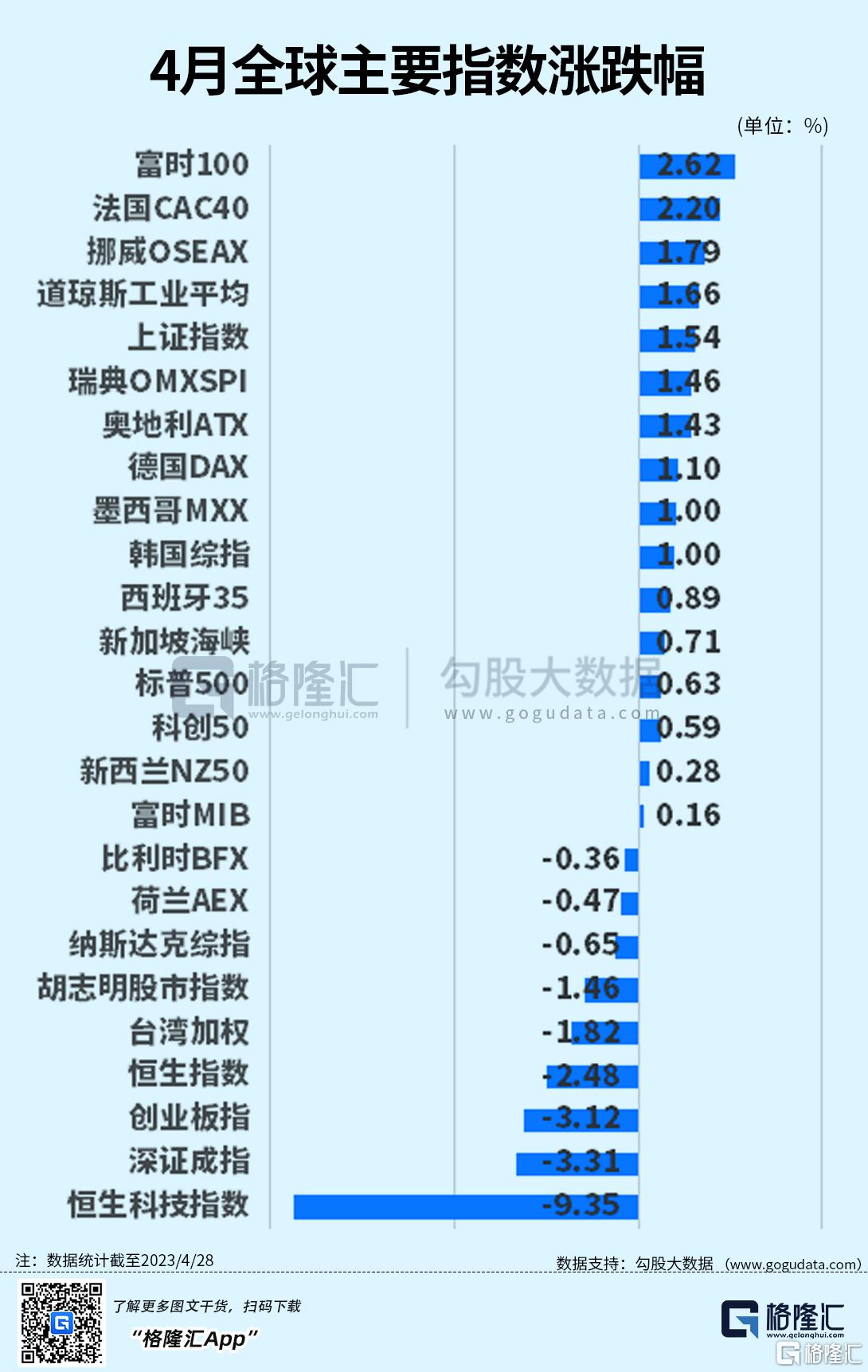

2023年4月,上證指數升幅1.54%,深證成指跌3.31%,創業板指跌3.12%。

十大核心ETF在4月收益率為下降1.62%,今年以來收益率2.24%。

1.全面註冊制來臨,證券ETF上升

國泰基金證券ETF在4月上升2.54%,今年以來升6.79%。天弘基金證券ETF在4月上升2.18%,今年以來升6.57%。

滬深交易所主板註冊制首批企業上市,A股進入全面註冊制時代。4月10日,備受關注的主板註冊制首批10家企業上市儀式在北京、上海、深圳三地連線舉行。至此,包括主板、創業板、科創板和北交所在內的資本市場各大板塊,均已基本實現了註冊制。

中國證監會主席易會滿:註冊制改革帶來的變化是全方位的、根本性的,以信息披露為核心的發行上市制度經受住了市場的檢驗,交易、退市等關鍵制度創新成效顯著。

申萬宏源證券認為,全面實行註冊制改革,有利於提高市場效率,進一步推動定價的市場化,以及為更多適合上市的企業發行股票創造良好的氛圍,也有利於市場投資者尋找到合適的投標,企業找到合適的投資者,對於資本市場的完善,進一步和國際接軌,具有直接的作用。中泰證券表示,註冊制改革打通了科技、資本和實體經濟之間的循環,建立了資本市場促進技術創新從而推動經濟增長的機制,這是在新的發展階段推動經濟持續較好增長的關鍵性機制。

證券是典型的週期行業,和市場成交量息息相關。4月以來市場情緒有所修復,市場活躍度明顯提升。

4月A股市場活躍度明顯提升,日均成交額11396億元,月環比上升23%,4月的19個交易日日成交額規模全部突破萬億。投資者風險偏好修復趨勢延續,截至4月27日,日均兩融餘額16323億元,月環比上升3%。

4月基金髮行景氣度有所下滑,新發基金份額合計763億份,月環比下降47%。

投行方面,4月IPO發行規模大幅上升至500億元,月環比上升51%;再融資發行規模916億元,月環比下降2%;債券承銷規模12264億元,月環比下降6%。

從基本面看,2023年第一季度上市券商營收、淨利同比大幅增長。第一季度上市券商實現營業收入合計1,349億元,同比上升39%,歸母淨利潤合計430億元,同比上升85%。分業務來看,2023年一季度市場結構性修復和2022年一季度投資業績低基數共同推動2023年一季度投資業績大幅增長,上市券商合計投資類收入同比上升2640%,為利潤核心驅動;資管、經紀、利息、投行業務同比分別下降2%、下降17%、下降18%、下降25%。

大型券商、中小券商第一季度歸母淨利潤同比分別上升37%/上升401%,主要是2022年一季度基數差異。十家大型上市券商中信、國君、華泰、海通、招商、廣發、建投、中金、申萬、銀河,2023年第一季度歸母淨利潤合計275億元,同比上升37%;營收合計808億元,同比上升21%,表現弱於上市券商整體。

中小券商(除上述十家大型券商以外的33家上市券商)第一季度歸母淨利潤合計155億元,同比上升401%;營收合計541億元,同比上升77%,彈性較大。主要是2022年一季度市場持續波動環境下,大型券商綜合業務能力領先,整體表現相對穩健,而中小券商投資業績波動較大,2022年一季度相對低基數,因此2023年一季度業績彈性更強。

大型券商內部分化,中信淨利潤規模穩居首位,申萬淨利潤同比增速最高。第一季度中信歸母淨利潤54億元,穩居大型券商首位,同比上升4%。中信增速相對同業偏低主要系去年同期基數較高,2022年一季度中信歸母淨利潤逆市同比上升1.2%,而同期中金下降11.5%;華泰下降33.1%;國君下降42.9%;海通下降58.5%。第一季度申萬歸母淨利潤同比上升88%,增速在大型券商中排名第一。主要系申萬投資類收入2022年一季度低基數,2022年一季度僅7.7億元,同比下降66%,2023年一季度反彈明顯,同比大增302%至31億元,同時信用減值損失轉回0.1億元,2022年一季度信用減值損失2.7億元。

大型券商投資業績普遍高增,提振業績,合計收入佔比近50%。從各業務增速來看,2023年一季度大型券商投資、資管、經紀、利息、投行業務收入合計同比分別上升498%、上升0.2%、下降17%、下降27%、下降32%。投資業績普遍實現高增長,是利潤核心驅動;資管業務基本持平;其餘各業務均有不同程度下滑。

從各業務佔比來看,投資業務也居於營收貢獻高位,佔比達47%,經紀、資管、投行、利息佔比分別為22%、12%、10%、8%。整體來看,大型券商收入結構仍較為均衡、與同梯隊券商相近,個別券商受經營特色和前期監管影響在部分業務上貢獻與同梯隊券商存在一定差異。

華泰證券看好未來在市場上升政策上升估值多維共振下券商板塊機會,主要邏輯:交投活躍提升上升市場預期向好,第三方導流等改革可期。上週股票成交額繼續突破萬億,兩融回暖,且經濟修復預期向好,推動股市預期向上。未來,第三方導流等政策落地也有望催化板塊機會。此外,板塊估值低位,配置性價比高。

2.芯片ETF在2023年領升

國泰芯片ETF在4月下跌1.54%,今年以來升16.6%,領升十大核心ETF。

從基本面看,2022年全球半導體行業市場規模達到5801億美元,達到歷史新高,過去十年複合增長率7.4%。

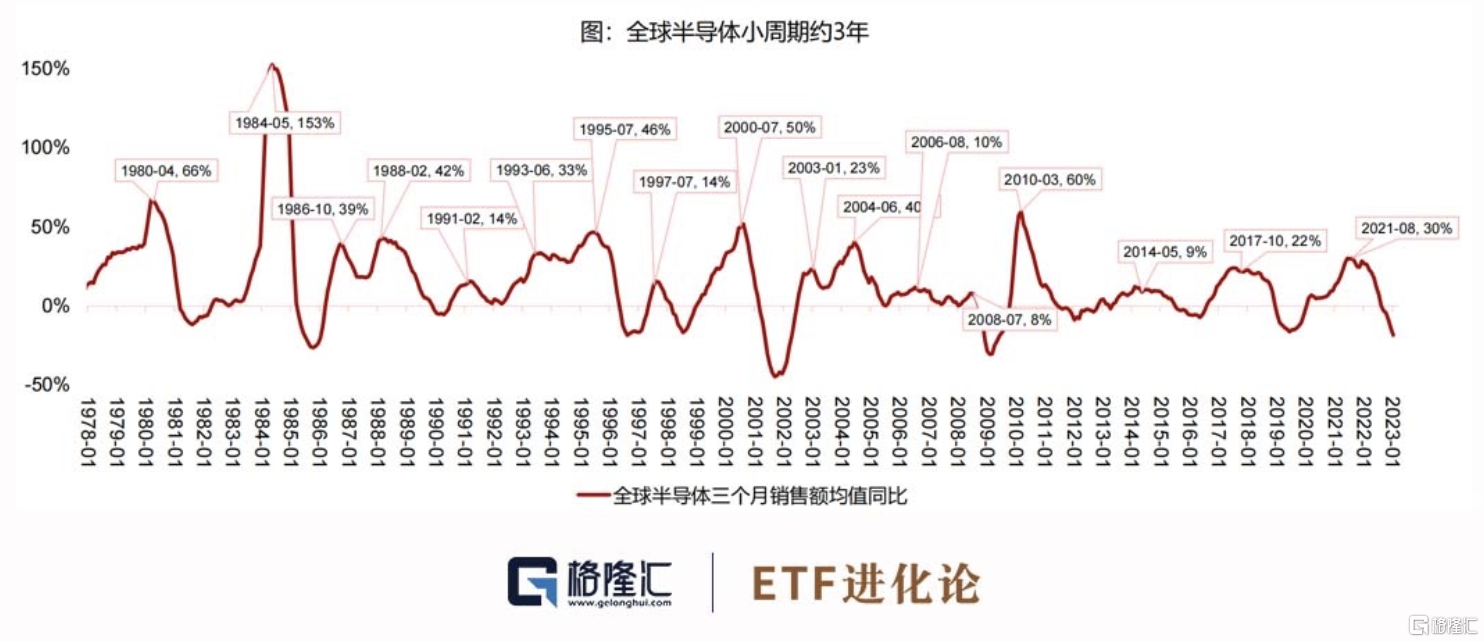

通過分析過去20年的全球半導體銷售額同比增速,發現半導體行業大週期約10年,即每10年一個“M”形波動,主要原因是一方面受全球GDP增速變化影響,另一方面主要是技術驅動帶來的行業發展。

半導體行業因技術驅動而形成的十年大週期,本質上是因為半導體從研發到產品應用的週期約10年,新產品的應用驅動着半導體行業向上發展。從1965年至今,半導體產品製造技術經歷了六代發展,核心指標芯片特徵尺寸從12μm縮小至3nm,縮小了4000倍。

大週期看技術,小週期看需求。小週期主要是受下游需求週期波動影響,從全球半導體銷售額同比來看,行業小週期約3年。

上一輪週期高點在2021年8月。2023年1月全球半導體銷售額413億美元,同比減少19%。從產業週期判斷,2023年下半年預計迎來下行週期拐點。

浙商證券認為2024年一方面傳統芯片將進入庫存拐點,另一方面AIGC對算力需求的大幅提升,將帶動新興芯片需求的爆發,將加快上行週期的到來。

從半導體設備競爭格局來看,處於美日荷壟斷地位,我國國產化逐步突破。當前全球前十大半導體設備公司營收排名中,三家美國、四家日本、兩家荷蘭、一家韓國公司。

從具體環節來看,美國在薄膜沉積、離子注入、量測佔據壟斷地位。日本在塗膠顯影、清洗設備壟斷。荷蘭光刻機是絕對龍頭,原子層沉積處於領先地位。美日荷制裁趨嚴,三國壟斷環節國產替代意義重大。

我國去膠、清洗、CMP、熱處理、刻蝕國產化率較高,關注薄膜沉積、離子注入、量測等低國產化率環節。

浙商證券認為我國半導體設備行業三大驅動分別為:長期擴產需求+國產化率提升+政策預期升温。

首先,芯片國產化率低,長期擴產需求廣闊。2021年中國大陸芯片自給率16.7%,國產線6.6%,低國產化率是長期擴產動力。

其次,美日荷先進設備封鎖,倒逼國產化率快速提升。自主可控需求下,國產成熟設備加速補短板增長板,高端設備亟需突破封鎖。

再者,國內政策預期升温,集成電路發展需要“舉國體制”。我國重組科技部,組建中央科技委員會,統籌科技創新各方力量。

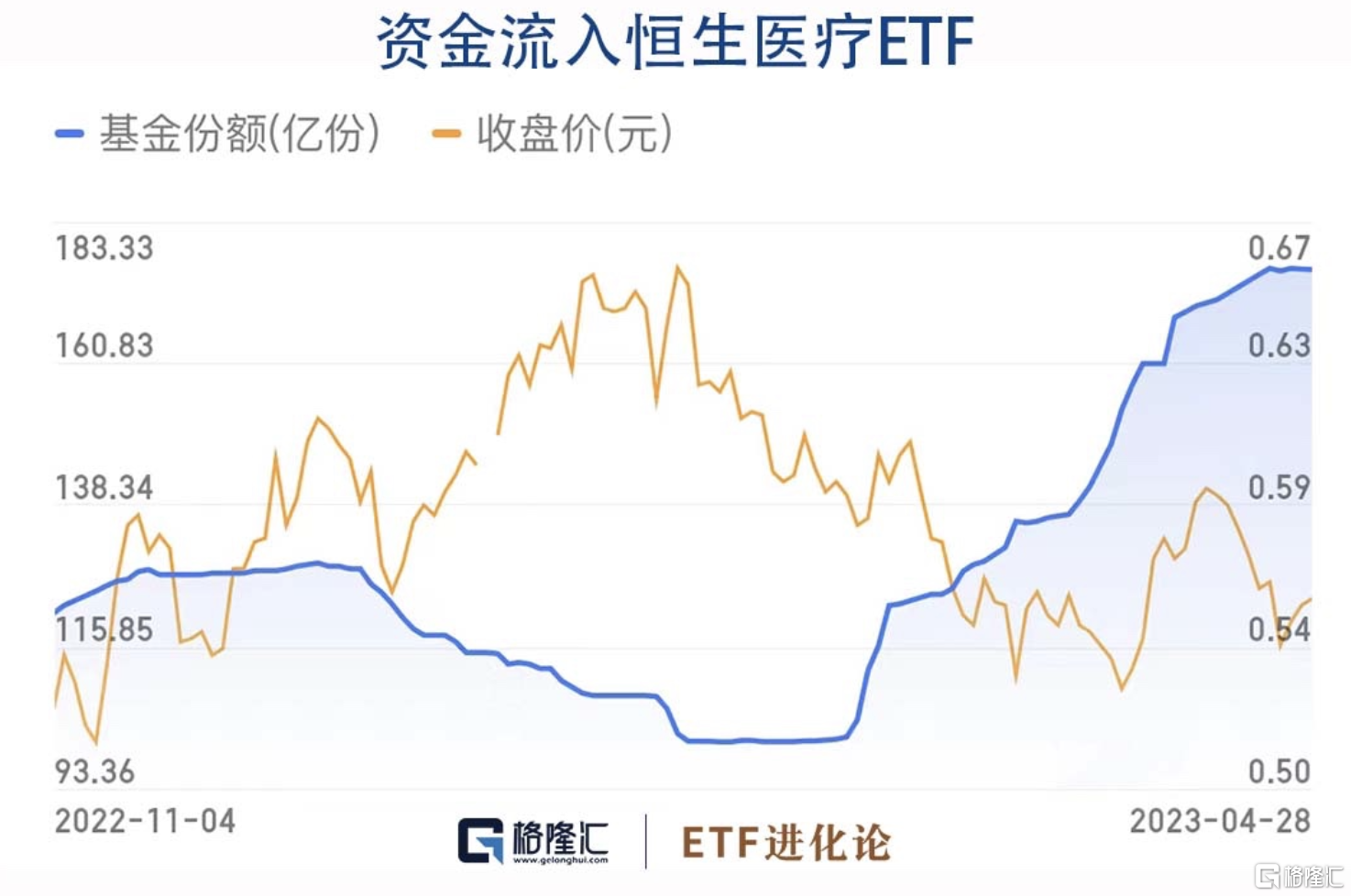

3.資金持續流入博時恒生醫療ETF

4月博時恒生醫療ETF上升3.33%,在十大核心ETF裏,月度升幅第一。2月底以來,資金持續流入恒生醫療ETF。2月24日,博時恒生醫療ETF份額101.65億份。4月28日份額達175.6億份,2個月時間份額增長72.75%。

業內人士表示醫藥板塊在經歷了近兩年的調整之後,壓制因素正在逐漸淡去。隨着各種利好因素紛至沓來,行業正處於由量變向質變的轉變當中。首先,醫院端業務正在迴歸常態化,線下診療活動逐步恢復,醫院收入會出現恢復性增長,行業基本面有望迎來修復。其次,集採政策隨着時間的推移對行業的影響正在弱化,且出現了邊際放緩的趨勢。再次,海外流動性拐點顯現,實際利率下行有望推動生物醫藥板塊估值進一步回升。

醫藥持倉佔比穩定,2023年一季度全部公募基金佔比11.66%,環比上升0.03%;剔除主動醫藥基金佔比8.24%,環比+0.13%;再剔除指數基金佔比7.42%,環比-0.04%;申萬醫藥板塊市值佔比為7.89%,環比-0.42%。整體來看,醫藥持倉佔比穩定。

西南證券表示醫藥未來可期,全年來看,持續看好三條投資主線:確定性之1——創新仍是醫藥行業持續發展的本源;確定性之2——疫後醫藥復甦亦是核心主線。確定性之3——自主可控/產業鏈安全。

安信證券認為醫療保健需求空間巨大,後續逐步釋放持續利好指數的成分企業,其邏輯基於以下三點:

1、老齡化進程加快,醫療保健需求增加

根據第七次全國人口普查,2010-2020年我國的總人口年平均增長率下降0.04%。家庭小型化,平均每個家庭户的人口從2010年的3.10人下降到2.62人。60歲及以上人口為2.6億,佔18.70%,其中65歲及以上佔13.50%。根據WHO2016年發佈的《中國老齡化與健康國家評估報吿》預計,到2030年中國60歲以上人口可能達到近25%。隨着經濟發展,國民收入增加,老齡化進程加快,對養老保健和醫療需求增加,以創新藥為代表的的醫療保健產品,及醫療服務所基於的創新醫療器械將擁有持續廣闊的市場需求。

2、醫藥行業相關細分領域獲國家政策重點扶持

2016年10月,中共中央、國務院印發了《“健康中國2030”規劃綱要》(以下簡稱《綱要》),《綱要》提出“幹細胞與再生醫學、新型疫苗、生物治療等醫學前沿技術,加強慢病防控、精準醫學、智慧醫療等關鍵技術突破,重點部署創新藥物開發、醫療器械國產化、中醫藥現代化等任務,顯著增強重大疾病防治和健康產業發展的科技支撐能力。”醫藥研發及服務藥企、創新器械研發及生產藥企的經營將獲得國家級政策支持。

3、集採影響邊際遞減,藥企或將迎來盈利修復

具體來看,指數中包含大量醫藥研發企業及醫藥服務企業,一方面,集採政策對醫藥研發企業盈利能力的影響邊際遞減;另一方面,醫藥服務環節與研發環節緊密相連,政策的優化這也將大幅降低因醫藥研發企業“砍單”而對醫藥服務企業造成的影響。