最近,芝加哥期權交易所推出了1日波動率指數(VIX1D),以追蹤標普500指數未來一天的預期波動。儘管目前市場對這個新的“恐慌指數”的反應普遍持謹慎態度,但該指數似乎確實提供了一個有趣的機會,讓人們得以一窺投資者心理的潛在轉變。

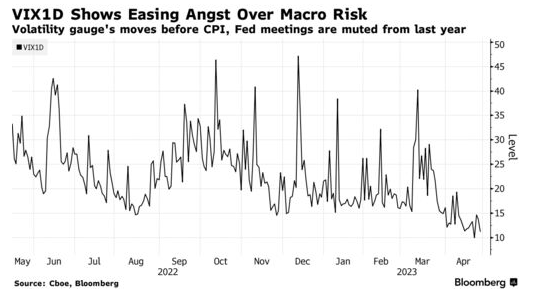

從該指數可以看到,市場對通脹數據和FOMC政策會議等宏觀經濟事件的焦慮情緒正在減弱,這些事件過去曾是市場動盪的主要誘因。在過去一年里,VIX1D圍繞這些催化劑的表現證明瞭這種恐懼正在消退。

VIX1D的追溯數據顯示,近期市場對宏觀事件的緊張程度有所下降。去年,在CPI數據公佈或美聯儲宣佈政策之前,該指數經常出現飆升。例如,去年12月12日,就在CPI公佈之前,VIX1D飆升至47。相比之下,在上一次CPI公佈的前一天,該指數在4月11日收於19點附近。

VIX1D的下跌趨勢可能是整個市場在4月份趨於平靜的結果。衡量未來一個月的波動率指數,即華爾街廣受關注的恐慌指數VIX,在上週也跌至2021年11月以來的最低水平。這讓人們有理由認爲,隨着通脹連續九個月走軟,宏觀經濟形勢可能不那麼不可預測或可怕了。

“美聯儲將採取什麼行動的不確定性似乎減少了。加息週期更接近尾聲了,”Piper Sandler & Co.期權主管Danny Kirsch表示。

事實上,這項1日波動率指數並非顯示宏觀力量潛在影響力減弱的唯一指標。在一定程度上,得益於持續的財報季,困擾股市的同步走勢正被打破。本月,標普500指數成份股之間的相關性有所下降,達到2021年底以來的最低水平。

與此同時,市場對美聯儲暫停加息的預期一直在升溫,尤其是在包括硅谷銀行在內的幾家地區銀行於3月倒閉之後。

不過,在Macro Risk Advisors創始人Dean Curnutt看來,宏觀因素仍在發揮作用,投資者將注意力轉移到了美國政府債務上限的最後期限上。

他表示:“2022年,由FOMC和CPI不確定性導致的‘事件風險’被計入超短期標普500指數期權價格。2023年,尤其是在硅谷銀行倒閉後,情況出現變化。現在取而代之的是對債務上限的擔憂,這是一個無法確定時間的風險。”