在過去的一個月里,美國三大指數都出現了反彈,摩根大通稱此次反彈是“非理性的”,主要是由“系統性資金流入和空頭回補”推動的。

摩根大通表示:“我們仍然認爲今年可能會出現衰退,因爲來自高利率/量化緊縮 (QT) 、信貸緊縮、套利交易壓力以及地緣政治逆風的持續壓力滲透到經濟中。”摩根大通補充說,刺激近期上漲的因素“可能會失去動力”。

摩根大通指出,其模型投資組合仍處於防禦態勢,包括減持股票頭寸和增持現金頭寸。與此同時,該行增持了大宗商品。

從行業角度來看,摩根大通主張減持價值股、貝塔股和週期股。與此同時,該行建議投資者增持防禦股和優質股。

摩根大通表示:“我們仍然認爲,科技股今年的表現將好於去年,但與此同時,我們認爲,最近科技股的漲勢有點過頭了。”

科技股好日子到頭了?

智通財經APP瞭解到,儘管利潤前景黯淡,人們對經濟衰退的擔憂日益加劇,但美國股市今年仍保持了彈性,其中科技股領漲。以科技股爲主的納斯達克100指數今年迄今上漲了20%,而標普500指數僅上漲了8%。

摩根大通股票策略師Marko Kolanovic表示,爲今年科技股上漲而歡呼的投資者可能沒什麼可慶祝的了。

Kolanovic表示,科技股看起來“超買”,並補充說,該行業不太可能從債券收益率下跌中受益,因爲市場已經過度貼現了這一下跌。

Kolanovic表示:“在科技行業,我們認爲不盈利的公司不會有好表現,我們對高質量、現金流好的公司持更積極的態度。總之,我們不主張做空科技股,我們仍然認爲相對於市場而言,科技股的表現將好於去年,但我們認爲,該行業的絕對漲幅有點過頭了。”

減持股票,增持現金

在2022年的大部分市場拋售期間,Kolanovic一直是華爾街最樂觀的人士之一,但此後他改變了自己的觀點,由於今年經濟前景惡化,他在去年12月中旬、今年1月和3月削減了股票配置。

他曾預計標普500指數2022年的目標點位爲4800點,較實際水平高出約25%。摩根大通對標普500指數2023年底的目標點位爲4200點,略高於當前水平。

摩根大通表示,進入2023年下半年,股票的風險回報看起來不具吸引力,該行“非常青睞”現金,並重申其配置:減持股票,增持現金。Kolanovic表示,即使在樂觀的軟着陸情景中,股市的上漲空間也可能不到5%,而輕度衰退可能會導致股市重新測試之前的低點,下跌15%或更多。

Kolanovic稱,“由於地區銀行業壓力得到解決,以及市場預期美聯儲將暫停加息,股市出現緩解性反彈,這確實令人擔憂。”

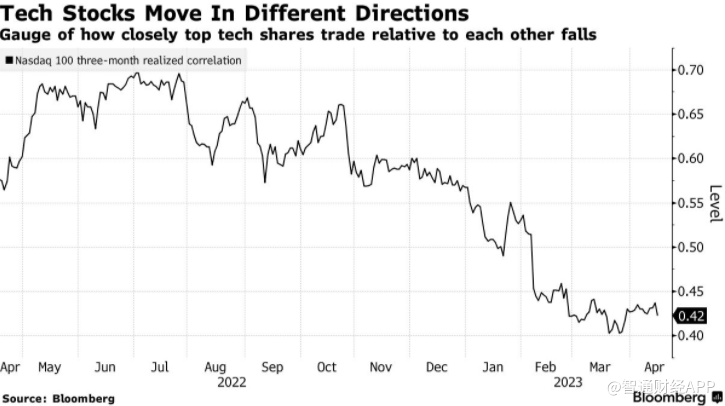

這位策略師將漲勢的“平淡無奇”列爲減持股票的一個原因,並指出此次上漲由少數幾隻股票推動。漲幅也只集中在少數幾家科技公司,這可能是由人工智能熱潮以及對利潤率增長的過度樂觀預期所推動的,而不是更廣泛的宏觀經濟因素。

其他原因包括VIX指數和利率走勢。數據顯示,VIX指數已跌至17附近,爲2022年1月以來的最低水平。Kolanovic表示,這反映了市場的“自滿”情緒。與此同時,Kolanovic表示,美聯儲官員不會兌現市場對今年下半年降息的預期,這是一個“明顯且不斷上升的風險”。