本文來自格隆匯專欄:六裏投資報

這幾天,巴菲特訪問日本,引發了全球投資界的關注。

近幾年,巴菲特在日本市場可謂相當之活躍,堪稱股債兩手抓——

不僅連續發行日元債券,還大肆加倉日本股票。

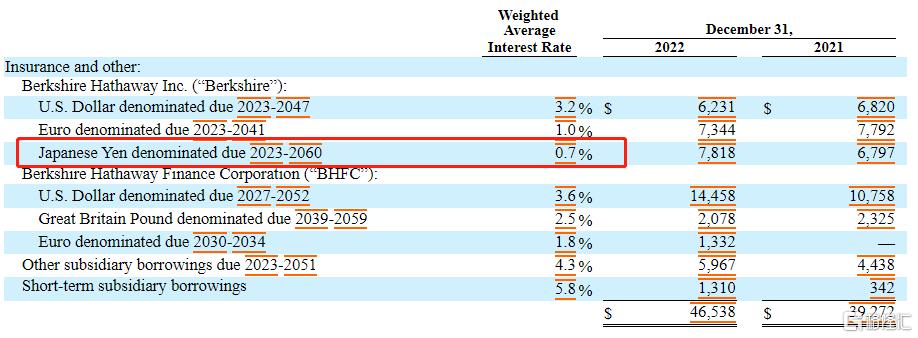

投資報發現,SEC文件中顯示,伯克希爾發行的日元債的加權平均利率僅僅只有0.7%;

超低成本募資,轉過來頭再投到日本股票上,他所投這5隻日本商社股票自買入以來平均升幅超過150%;這一來一去,老巴真是生財有道。

巴菲特在4月11日接受日媒採訪時,對日本的股票,尤其是已經持有不少的5大商社,表示了明確的進一步投資意願。

正如他本人在採訪中所説,

“對於5大商社,我們不受股市和經濟預測的影響,一直均衡地持續買入5家企業的股票。

(最多)或將增持到9.9%。”

“(日本商社股)是伯克希爾在美國以外的最大持倉……投資回報超過了我們的預期。”

繼2011年後再次訪問日本

這一次,是巴菲特第二次來到日本,第一次是在2011年8月。

正如他所説,這次到日本,是打算要和伊藤忠、三井物產、三菱、住友商事、丸紅這5家商社管理層見面交流;

雖然在2020年老巴就已巨資買入,但他也並沒有和對方見過面;這趟也可以看成是老巴的日本調研之旅。

圖為巴菲特2011年時曾前往福島

除此,他還將走訪另一家在日企業——泰珂洛(Tungaloy),這是一家總部位於福島的汽車與飛機工具製造商。

投資報查詢顯示,2008年,伯克希爾旗下的以色列金屬加工企業Iscar Metalworking集團,收購了未上市的日本企業泰珂洛71.5%的股權。

所以,泰珂洛其實是伯克希爾旗下公司。

巴菲特認為,日本商社以其全球貿易網絡、多元化業務和穩定的盈利能力而著稱,

這些公司在全球市場中具有競爭力,而且事業規模巨大,但業務十分清晰易懂,並有很好的業績。與各國又有許多的合資企業,精通各國的事情。

巴菲特稱:“日本各大商社的投資回報超過了我們的預期,我感到非常自豪。”

2020年買入後基本翻倍

持倉市值1.9萬億日元

回顧巴菲特的操作,早在2020年,伯克希爾就入股了伊藤忠、丸紅、三菱、三井物產和住友商事這五大日本商社;

在每一商社上的持股比例均超5%,當時這筆投資的成本預計超過60億美元。

而在去年11月下旬,伯克希爾進一步增持,大舉加倉了五大商社,增持比例均超過1%:

伯克希爾持有住友商事的比例從5.04%增加到了6.57%,持有丸紅的比例從5.06%增加到了6.75%;持有伊藤忠的比例也從5.02%增加到了6.21%;

持有三井物產的比例從5.03%增加到了6.62%;持有三菱的比例從5.04%增加到了6.59%。

可以看到,巴菲特在五大日本商社上的增持非常均衡,

截至2022年底,經增持後,伯克希爾對五隻股票的持股比例均處在6.21%~6.75%之間。

但是,顯然目前伯克希爾的持股比例又有了上升;

據巴菲特在接受日媒的採訪中所説,剔除庫存股後,伯克希爾在五大商社上的比例達到了7.4%左右,

按最新股價計算,伯克希爾在這5只股票上的倉位總計約18688.48億日元,約合960億人民幣市值。

巴菲特在最初買入時和本次採訪中都強調的一點就是,伯克希爾對日本商社的投資是長期的,並沒有考慮短期賣出的問題。

而從巴菲特持有以來的這兩年多時間來看,日本商社的表現沒有辜負他的期待——

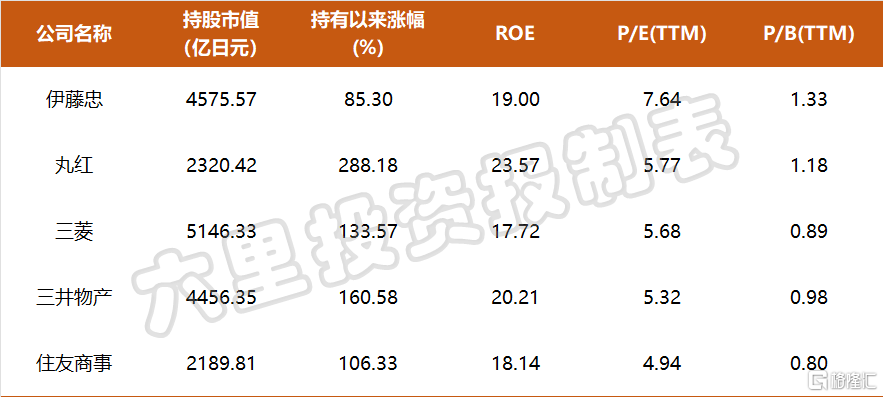

製圖:投資報,升幅區間:2020.8.1-2023.4.12

五大商社中有3只實現了翻倍上升,最低的升幅也有60%。

三菱商事的股價,從2020年8月時的2100日元出頭,最近升到4950日元/股,已經翻倍還多。

三井物產的股價,從2020年8月的1600日元,升到了最近4155日元/股,已經升了160%。

住友商事從1300日元升到了2444日元,雖未翻倍但也接近。

伊藤忠的股價從2700日元升到4300日元/股,升幅在60%左右。

丸紅的股價升幅更大,從2020年8月時的600日元出頭升到了1900日元,升超2倍還多。

如果對比同期日本股市,日經指數從2020年8月至今升幅僅為22%左右,五大商社均明顯跑贏同期市場。

營收利潤大幅增長

但估值卻仍在低位

日本的商社是一種特殊的企業與經濟形態,它的發展歷程可以追溯到江户時代(1603-1868年);

不過,真正的商社體系是在明治維新以後,隨着日本現代化進程的推進而逐漸發展起來的。

起初,這些商社主要從事絲綢、茶葉等商品的出口業務。

隨着時間的推移,他們不斷拓展業務領域,涉足煤炭、紡織品、鋼鐵等重要產業,

並逐漸形成了擁有獨自銀行和各項實業的財團性經濟組織,大力發展國際貿易和投資業務,在全球範圍內建立了龐大的分支機構網絡。

這5家商社雖然股價已有大幅上升,但其基本面同樣強勁增長;

因此,從估值來看,仍然處在不高的位置。

以三井物產為例,2022年三井物產共取得11.76萬億日元的總收入,同比增長46.78%;

取得9147億日元的淨利潤,同比增長172.68%。

而即使在股價從巴菲特買入以來,已經上升了160%的當下,

三井物產的PB依然只有0.98,不足1倍;市盈率同樣不高,僅有5.32倍。

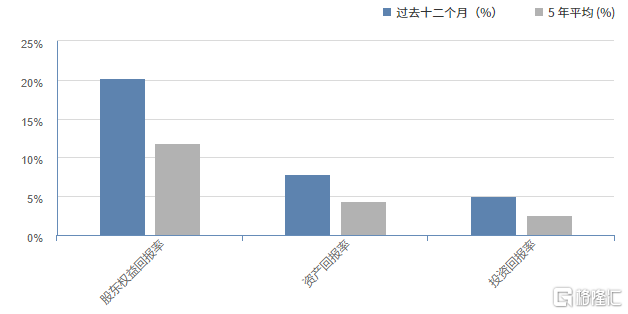

而如果從ROE、ROA、ROIC等指標來看,

三井物產的管理能力以及盈利水平,也較過去五年的平均水平大有增加。

以20%的ROE來説,這放在任何一個國家都是值得一看的標的。

而從上表中可以出,三菱、三井、住友這三家商社的PB依然在1倍以下。

對巴菲特而言,這樣有着良好盈利能力和現金回報的公司,估值又不高,恰好是其最喜歡的“低價的優質資產”。

投資報統計顯示,可能由於長期的股市低迷,日本上市公司有5成以上,PB低於1倍,就這點來講,恐怕也是世界罕見。

不過,老巴也明確表示,“淨資產的賬面價值是(決定投資的)因素之一,但並非特別重要。

我會關注其從事的業務,觀察業務會如何發展”。

可見,除了有安全邊際,這5家商社能得到老巴青睞,多少還是因為他們的成長空間、競爭壁壘。

一手發債一手入股

低利率發行日元債券

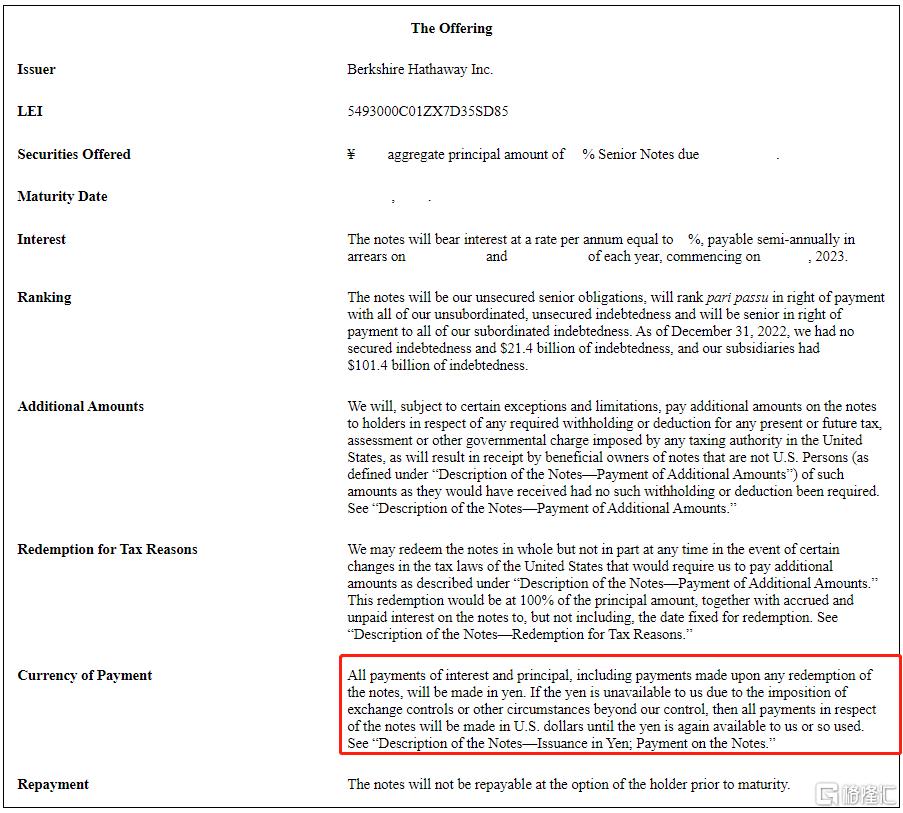

如果説巴菲特對日本五大商社的入股更多出於他對生意模式和公司本身的看好,

那麼在日本市場連續幾年的發債,就更多地是受日本低利率環境的吸引。

早在2019年,伯克希爾·哈撒韋公司就首次發行了日元債券,

當時的規模達到了4300億日元(合38.9億美元),是外國公司在日發行的最大規模的日元債之一。

2020年,伯克希爾又發行了1955億日元的日元債;

2021年,伯克希爾同樣分三批次發行了1600億日元的債券;

2022年12月,伯克希爾再度發行了1150億日元的債券。

近期,伯克希爾再行安排新的日元債發行,

4月5日,伯克希爾·哈撒韋公司已向SEC遞交關於日元債券的註冊申請。

而從伯克希爾的年報中,我們也能看到,為什麼伯克希爾頻頻發行日元債——

對比美元和歐元計價的債券,日元債的平均利率只有0.7%,

其融資成本要大大低於美元和歐元。

結合巴菲特同時大筆增持日本股票的動作來看,

發行日元債,能使伯克希爾能夠減少匯兑風險,對沖匯率波動造成的投資損益。

因為雖然伯克希爾所持有的日本5家商社股票大幅上升,但如果結合美元對日元的升值結果,以美元計價的收益就明顯縮水了。

以下附上投資報重新梳理的巴菲特在4月11日接受日本媒體採訪的對話:

問:這是您第二次來到日本。此次訪問的目的是什麼?

巴菲特:我打算訪問持有股票的5家日本商社以及(總部位於福島的工具製造商) 泰珂洛。

到目前為止,(日本商社的管理層)收到過我的書信,但沒有見過面。我打算親自去見面,親口吿知想法。

按剔除庫存股之後計算,我們對各商社分別持股7.4%。我第一次寫信給5家公司是在持股超過5%的2020年8月30日。

那天剛好是我的生日,自那以後又數次追加投資。

我在信中表達了完全相同的想法。

我們在沒有獲得董事會同意的基礎上,不會增持至超過9.9%。當然我們也沒有考慮出售。

(日本商社股)是伯克希爾在美國以外的最大持倉,我們對這一點非常滿意。

股市行情在明年和三年後,上升還是下跌並不重要。

但可以肯定的是,到20年或50年後,日本和美國都將比現在更加強大。

問:除了投資以外,是否考慮與日本商社合作?

巴菲特:如果5家商社中的任何一家提出建議,

比如“我們正在規劃一些重大業務”,“我們正在尋找併購計劃的合作伙伴”等,我們會表示歡迎。

我覺得這些商社與伯克希爾非常相似。

不僅在日本,還在世界各地開展業務,擁有很多不同的業務。

我們在未來展開合作也並非不可能。

問:您是否考慮投資其他企業?

巴菲特:這是我一直在考慮的事情,不管是美國還是歐洲。

伯克希爾擁有大量的投資資金。我從20歲開始,就把所有時間都花在思考在哪裏投資上。

在金額較小的時候很簡單,但現在不那麼容易了。

不過原則是一樣的,我一直在做同樣的事情。

目前持有的日本股票只有商社股。

一直在關注的企業有數家。問題在於價格。

如果商社的股價是(我們投資時的)2倍的話,我們可能就不會投資了。

問:你喜歡什麼樣的企業?

巴菲特:首先,必須是我能理解的企業。

雖然我理解商業方面的事情,但不瞭解當前和未來的競爭環境。

我能理解可口可樂和美國運通公司;也能理解5大商社。

問:日本企業看起來被極度低估。如果觀察PBR(股價淨值比),一半的公司已跌破1倍。這説明了什麼?

巴菲特:淨資產的賬面價值是(決定投資的)因素之一,但並非特別重要。

我會關注其從事的業務,觀察業務會如何發展。

(我們)無法準確掌握企業的賬面價值。

如果投資的是財務狀況良好的企業,淨資產就不那麼重要了。

問:您對日本企業如何評價?

巴菲特:經營得非常好。

無論是100%出資的企業,還是部分出資的企業,如果認為經營方面真的存在問題,就不會買入那家企業。

對於日本的5大商社,我感覺經營者做出了很好的判斷,而且不會把錢花光。

也有一些評估項目。對於正在創造更多資金用於分紅和回購股票這一事實,我們給予非常高的評價。

問:作為日本股票的投資者,您對日本銀行(央行)有什麼期待?

巴菲特:我們需要的是,能感覺到政府贊同通過私營產業來推動經濟的未來發展。

在這一點上,美國和日本都具有令人舒心的環境。

問:您對日本股市是樂觀還是悲觀?

巴菲特:日本是美國以外最大的投資目的地。

但我不會、也不能為股市提供建議。

問:您如何看待以美國硅谷銀行破產為開端而加劇的金融危機?

巴菲特:(發生金融恐慌的)那樣的危機不可能提前得知。

重要的是要投資於好的生意、合適的價格和良好的管理。

對於5大商社,我們不受股市和經濟預測的影響,一直均衡地持續買入5家企業的股票。

(最多)或將增持到9.9%。

問:您曾説過,“只有當潮水退去時,你才知道誰在裸泳”,現在是誰在裸泳呢?

巴菲特:或許可以説(破產的)銀行的人都在裸泳。(混亂)可能會持續下去,但投資策略不會改變。

我並不害怕。當人們被恐懼驅使並以我期待的價格出售資產時,我會貪婪地買入。

問:有報道稱,您正在與美國拜登政府、圍繞對地方銀行的投資進行磋商,這是否屬實?

巴菲特:這一點無可奉吿。

問:出售台積電(TSMC)股票是否源於地緣政治風險?

巴菲特:這的確是考慮的因素之一。

台積電是在這個領域創造壓倒性利潤的最大企業,經營狀況也很好,

但在位於奧馬哈,還是位於台灣,將產生差異。

問:美國的頂尖企業也在數十年內發生了重大的興衰更迭。對日本的建議是什麼?

巴菲特:對投資者來説,理解今天不會永遠持續下去這一點,非常重要。

要認真思考10年乃至20年後,會發生什麼。