美國類現金式的貨幣基金可能會越來越多地吸走美國小型銀行的存款,直到落後於市場利率的銀行存款利率最終被迫提高,與之競爭。而另一邊,美聯儲可能不會降息以打壓通脹,進而會給銀行帶來存款進一步流失的壓力,直至美國銀行將淨息差收窄。

貨幣基金“搶走”銀行存款

作爲非銀行金融機構組成的所謂“影子銀行”的一部分,貨幣市場基金主要投資於收益率15年來首次超過4%的美國國庫券和證券,目前的收益遠遠超過許多銀行提供的存款。

最近涌入這些現金基金的資金,可能是不安的儲戶和機構資金共同作用的結果,他們擔心資產受到更大風險的衝擊——但最近幾周資金流動的規模令人瞠目結舌。

根據共同基金數據,截至上週的一個月,美國貨幣基金管理的資產規模飆升約3120億美元,達到創紀錄的5.132萬億美元。除了2020年圍繞新冠疫情的歷史性現金爭奪外,這是月度資金自2007年銀行危機爆發以來向這些基金轉移的最大年化水平。儘管機構資產佔了其中的大部分,但上週零售貨幣基金資產的年度增幅達到約1.86萬億美元,是有記錄以來的最高水平,超過了疫情和2008年的衝擊。

儘管貨幣基金沒有嚴格的擔保或保險,但在過去18個月里,85%大量投資於政府證券的貨幣基金對銀行存款形成了激烈的競爭,這些銀行存款的利率滯後於央行政策利率的上調,這在英國等國家引起了很大的政治憤怒。

整個金融體系的儲蓄存款利率各不相同,大銀行的利率接近零,但仍有大量存款,中小型銀行的利率略高,而這些銀行目前正努力留住存款。但與貨幣基金相比,根據美國聯邦存款保險公司(FDIC)的數據,所有這些銀行的平均利率仍只有0.37%。

因此,至少在本月之前,儘管美聯儲大幅加息,但銀行的淨息差(貸款利率與存款利率之差)仍大幅擴大,因爲通過存款融資的成本仍然非常低。現在這種情況正在發生變化,原因是人們對美國小銀行的安全和保險感到擔憂,以及在這種背景下看起來更安全的貨幣基金令人信服的替代選擇。

美聯儲或無意降息,銀行壓力山大

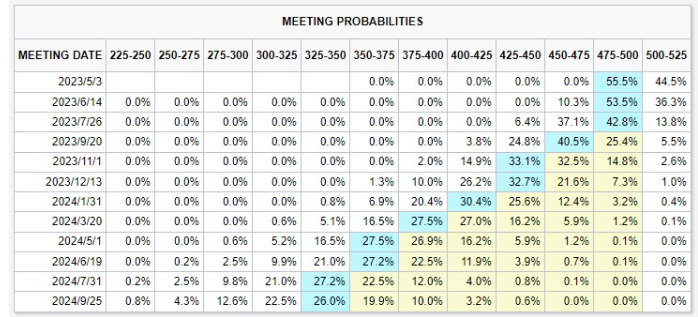

儘管美聯儲無意播下系統性壓力的種子,但其加息帶來的倒掛收益率曲線的全部意義在於減緩貸款、經濟和通脹。正因如此,市場預計美聯儲將迫於銀行危機以及最終的經濟衰退而不得不在今年降息。根據CME“美聯儲觀察工具”,市場普遍預計美聯儲到年底將降息75個基點。而對於銀行來說,美聯儲降息將降低貨幣基金等提供的投資收益率,進而將減少存款流出的壓力。

但在銀行業做出真正的反應之前,美聯儲可能會維持這種情況。其結果是,美聯儲可能不得不頂住市場對今年降息預期升溫的壓力,直到滯後的淨息差最終被收窄、貸款減少以及經濟放緩到足以抑制通脹的程度。

William Blair投資管理公司對客戶表示:“如果美聯儲被迫維持高利率的時間超過市場預期,淨息差的壓力可能會持續,因爲銀行必須繼續提高利率以保留存款。過去幾年,地區性銀行淨息差的擴大可能不會持續下去。”

那麼,美聯儲能否在不出現過去一個月的那種蔓延恐懼和緊急救援的情況下完成這一過程呢?

從上週的數據可以看出,存款問題至少還會進一步惡化。摩根大通策略師Nikolaos Panigirtzoglou及其團隊估計,自美聯儲去年初開始收緊政策以來,最脆弱的銀行可能流失了約1萬億美元的存款,其中有一半發生在本月硅谷銀行危機之後。他們估計,在這一萬億美元中,有一半流向了政府貨幣市場基金,另一半流向了更大的銀行。

摩根大通團隊指出,美國約有7萬億美元的銀行存款仍未得到保險,他們得出結論說:“FDIC爲所有美國銀行存款提供擔保肯定會有所幫助,但這可能不足以完全阻止這種存款轉移。貨幣市場基金不僅提供更高的收益率,而且看起來也比銀行無保險存款更安全。”他們補充稱,美聯儲資產負債表縮水以及相關的銀行準備金減少,也可能對中型銀行的影響最大。

儘管如此,Glenmede首席投資官Jason Pride認爲,此次衝擊不太可能是系統性的。他的觀點是,硅谷銀行面臨着流動性資本水平低和未保險存款比例高的特殊組合,這使得它對資產負債表感到害怕,隨後的擠壓迫使FDIC進行幹預。

Glenmede指出,在美國聯邦存款保險公司最大的42家上市金融機構中,只有7家銀行具有類似的特徵,即無保險存款超過60%,流動資本與存款比率低於80%。Glenmede稱:“就目前而言,由於類似問題只出現在相對較少的幾家小銀行,美國金融體系發生系統性事件的風險似乎是可控的。”

GMO資產配置團隊也認爲,具有系統重要性的美國大型銀行的股票至少是有價值的。該團隊表示:“風險依然存在,但銀行業將生存下來,一些銀行實際上將從當前的壓力中受益。”

如果這是真的,美聯儲可能會堅持不懈地努力讓通脹回到目標水平。總的來說,最近破壞穩步進行的信貸緊縮政策的事件可能會阻止美聯儲再次加息,但他們很可能會歡迎全年保持高利率以待銀行業經營的轉變。