本文來自格隆匯專欄:鍾正生,作者:鍾正生、範城愷

核心觀點

1、當前美國經濟最像歷史上的哪一年?2019年、以及2006-07年的參考意義或有限。我們認為,當下相對更值得參考的歷史時期是1980年代:美國通脹高企、經濟或將步入美聯儲人為“製造”的衰退中。

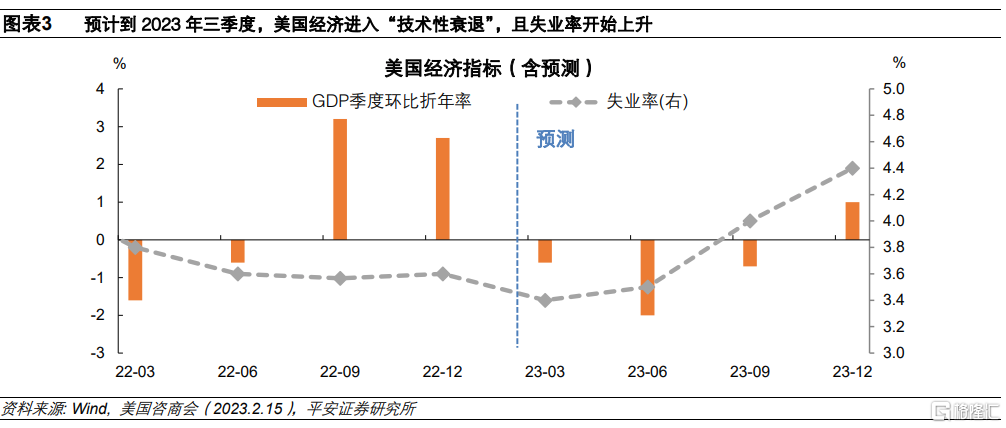

2、如何判斷本輪美國衰退和復甦時點?我們維持“美聯儲需要製造衰退”的觀點。我們目前判斷,美國衰退可能始於2023年三季度、終於2024年上半年。預計到今年三季度,美國實際GDP增速可能已連續兩個季度環比負增、同比也可能開始負增,失業率也開始步入上升通道,這些條件或將符合NBER的衰退定義。

3、美聯儲如何平衡通脹壓力與金融風險?我們認為美聯儲反通脹目標不會改變,政策路徑難以大幅調整,仍會爭取在年內加息至5%以上的“充分限制性”水平。美國銀行業衝擊短期仍在發酵,但預計不會持續太久。待風險平息後,美聯儲未必會如市場期盼的那樣放棄緊縮;恰恰相反,美聯儲可能需要釋放更多“鷹派”信號來彌補失去的進展。

4、如何看待美歐加息的差異?我們預計歐央行短期加息節奏會超過美聯儲,但終端利率水平更低、維持終端利率的時間更長。對比美國,歐元區通脹形勢更嚴峻,且歐央行是“單目標”(物價穩定)制,理應採取更大力度緊縮。但歐央行需要照顧“短板”(脆弱國家),加息高度受到束縛。這也意味着,歐元區通脹反覆風險更大。

5、10年美債利率會再破4.1%嗎?我們認為難度很大:第一,硅谷銀行事件後,“加快加息”預期已被打破;第二,隨着衰退信號漸顯,通脹預期易降難升;第三,即便美聯儲“放鷹”,衰退和金融風險擔憂也會限制美債利率的升幅。在3月7-8日鮑威爾國會講話的“壓力測試”中,市場加息預期升温、美債實際利率上行,但經濟衰退預期更加濃厚、美債通脹預期大幅降温,最終使10年美債名義利率不升反降。

6、美元指數會再破110嗎?我們認為難度也很大:第一,美歐和美日國債利差已經收斂,未來走闊難度較大;第二,歐日經濟金融不確定性降低。市場對順利過冬後的歐洲能源形勢更為樂觀,新行長上任後日本金融市場更加平靜,一度濃厚的避險需求不再。第三,美元單邊看升情緒降温。ICE美元指數非商業淨多頭數量已由2022年的3.5萬張左右,下降至1.2萬張左右。

風險提示:美國經濟和通脹超預期,美聯儲政策超預期,國際金融風險超預期,國際地緣形勢超預期等。

正文

當前美歐經濟正處“衰退”前夕,市場關注點仍是如何“着陸”、何時“着陸”。年初美國經濟數據偏強,但近期金融風險冒頭,加大了市場對於美聯儲政策路徑的分歧,甚至引發美聯儲能否默許美國通脹中樞長期抬升的思考;在美聯儲階段性“轉鷹”後,美債利率和美元指數回升,也令市場關注其反彈的高度,以及會否升破2022年四季度的前期高點。

我們認為,美國經濟衰退或推遲至下半年,但不會缺席;美聯儲需要人為“製造衰退”,類似1980年代保羅-沃爾克鐵腕抗擊通脹時期。美國政府和美聯儲難以容忍通脹超調,近期美國銀行體系衝擊難以大幅改變美聯儲緊縮路徑,反而有可能拖長其抗擊通脹的“戰線”。在美國衰退的大方向下,10年美債利率和美元指數升破前高的難度較大。

01

當前美國經濟最像歷史上的哪一年?

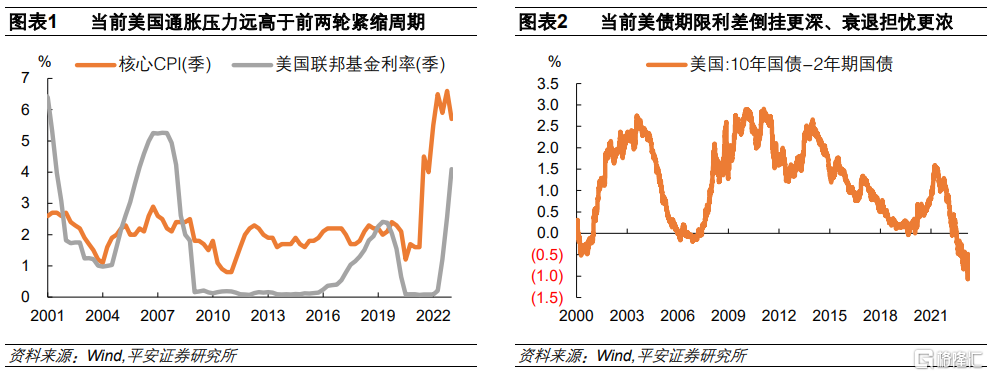

美國最近兩輪衰退前期(2019年、2006-07年)的參考意義或有限。美國經濟研究局(NBER)定義的最近的兩次美國經濟衰退分別在2020年(新冠危機)和2008-09年(次貸危機)。有觀點認為,當前美國經濟可能像2019年,彼時美國經濟放緩但仍有一定韌性,美聯儲停止加息、維持縮表。也有觀點認為,2006-07年的美國經濟和政策環境可以參考,因當時貨幣政策終端利率水平(5.25%)與本輪相近。我們認為,上述兩段時期對本輪美國經濟和政策的參考意義有限。與之相比,當前美國經濟的特殊之處在於,通脹明顯更高,經濟將逐漸步入美聯儲刻意“製造”的衰退中。在此背景下,美國經濟衰退的確定性更強,市場對於衰退的預期也會較早、較充分地計入。本輪10年與2年美債利差倒掛的程度明顯較2019年和2006-07年更深就是一例。另外,相比經濟週期,通脹形勢與貨幣政策走向在資產定價中獲獎扮演更關鍵的角色。

我們認為,當前更值得參考的歷史時期是1980年代。彼時美國經濟也面臨高通脹問題,且通脹也都源於供給衝擊和政策寬鬆,貨幣政策不得不強力緊縮,以“製造衰退”為代價馴服通脹。我們在前期報吿《美國“大滯脹”再思考——兼論對當前大類資產配置的啟示》中,對1970-80年代美國的通脹和美聯儲政策邏輯的演變進行了詳細梳理,並總結了大類資產定價的規律。我們發現,在1980年後的“沃爾克時代”,也就是當美聯儲“製造”衰退時,資產價格走勢有很強特點:1)美債利率定價主要基於貨幣政策而不是經濟表現,尤其當美國經濟已經開始衰退時,若貨幣政策仍然緊縮(維持更長時間防止通脹反覆),10年美債利率將處高位;2)美股走勢與通脹形勢緊密相關,每當通脹回落時標普500指數都會階段性反彈;在美聯儲製造的衰退中,美股跌幅不深、反彈卻很強勁。我們理解,美聯儲若能確保物價穩定,即便製造了衰退,股市也會因中期經濟確定性更強而表現積極;3)美元指數在1981-84年持續走強,反應滯後於美債利率;4)黃金價格在1980年代的波動中樞高於1979年以前水平,主要原因在於通脹預期仍保持在較高水平,“偏高”的10年美債利率也體現了這一點。

最後,我們也想提示“歷史對比”方法的侷限性。本輪美國通脹創下1980年代以來新高,這使得1980年代以後經濟週期的參考性下降。1970-80年代相當久遠,美國經濟環境在近半個世紀以來發生了複雜變化。與1970-80年代相比,當前美國經濟潛在增速更低、能源自給能力更強、全球化程度更深等。此外,近期硅谷銀行事件也令市場更加關注2006-08年次貸危機時期,甚至諸如“次貸危機再度來襲”的危言聳聽。但次貸危機後,隨着《多德-弗蘭克法案》、《巴塞爾協議III》等金融監管法案實施,加上美聯儲持續的壓力測試與風險監測,美國銀行體系的韌性明顯增強。另外,考慮到美聯儲更為豐富的救市經驗,當前市場對於新一輪“金融危機”的判斷也需要更加謹慎。總之,在“以史為鑑”時,需要全面思考時過境遷的影響,不宜簡單照搬當時的經濟、政策和市場規律。

02

如何判斷本輪美國衰退和復甦時點?

我們維持“美聯儲需要製造衰退”的觀點。首先,經濟對加息的反應存在滯後性。隨着美國政策利率逼近5%的“充分限制性水平”,雖然年初美國消費、就業等數據仍然偏強,但過去半年房地產等利率敏感型行業已經明顯降温,我們可能需要更多耐心去“等待”偏滯後的經濟指標回落。其次,“軟着陸”和“抗通脹”總是矛盾的。我們強調,美國通脹進一步回落的必要條件應是“需求驅動型通脹”明顯降温,這意味着(無論是否需要美聯儲進一步助推)美國經濟“需要”一場程度不弱的衰退。因此,本輪美國經濟可能最終難以避免衰退,但較有爭議的是衰退的節點。

我們目前判斷,美國衰退可能始於2023年三季度、終於2024年上半年。今年一季度,各項經濟數據顯示,美國經濟仍能保持較強韌性。到二季度,隨着美聯儲繼續加息,美國經濟有望加速放緩,但就業市場的反應可能仍然滯後;到三季度,美國實際GDP增速可能已連續兩個季度環比負增、同比也可能開始負增,失業率或許開始步入上升通道,這些條件將較符合NBER的衰退定義。在看到美國經濟開始步入衰退的信號後,美聯儲停止加息,金融市場逐漸回暖。到四季度,美國經濟環比跌幅可能收窄,但同比跌幅可能加深,經濟仍處衰退之中。2024上半年,美國通脹或將明顯緩和,美聯儲可能開啟降息,助力美國經濟步入復甦。上述是我們認為可能性最高的情形。但正如美國財政部前部長勞倫斯-薩莫斯所言,美國經濟和通脹的演化仍有高度不確定性,衰退節點有可能再推遲,但大概率不會“缺席”。

03

美聯儲如何平衡通脹風險與金融風險

有觀點認為,既然高通脹似乎沒有給美國經濟帶來明顯傷害,美國政府和美聯儲是否可以漠視通脹高企的問題?硅谷銀行事件爆發後,美聯儲會否為平衡金融風險而改變緊縮路徑,選擇儘快停止加息甚至降息?我們認為,美聯儲反通脹的目標不會改變,政策路徑難以大幅調整,仍會爭取在年內加息至5%以上的“充分限制性”水平。

第一,美國政府和美聯儲均難容忍通脹長期超調。2000-2019年,美國實際GDP季度同比增速平均為2.1%,PCE物價同比平均為1.9%。但2022年一季度以來,美國PCE通脹率持續高於實際GDP同比增速3-5個百分點。短期來看,高通脹會侵蝕居民的實際消費能力與消費信心;中長期看,即便工資增速抬升並與通脹率基本匹配,較高的通脹水平也會帶來隱患。高通脹下的高利率亦會顯著增大美國金融體系壓力,硅谷銀行因持有債券價格下挫而引發流動性危機就是新近例子。

第二,美國銀行業衝擊短期仍在發酵,但預計不會持續太久。在硅谷銀行倒閉、美聯儲和美國財政部宣佈救助儲户後,3月13日美國銀行股仍然大跌,美債利率跳水,市場恐慌情緒仍存。首先,市場對類似(尤其資產端持有國債比例較大的)中小銀行仍有擔憂;其次,在美聯儲“不救銀行”的背景下,銀行股東和債券持有人仍處恐慌之中;再次,部分儲户對於政策救助並未完全“買賬”,擠兑壓力並未完全消除;最後,美聯儲緊縮帶來的宏觀壓力沒有根本緩解,市場進一步關注美債收益率曲線倒掛的風險。此外,一些銀行壓力指標已經達到“危機”水平,FRA-OIS利差升至2020年初“美元融資荒”時期水平。未來,美聯儲和美國政府或需進一步採取行動來阻斷恐慌傳導。不過,當前美國大型銀行仍然穩健,系統性風險可控,且伴隨着美聯儲的迅速行動,美債利率回落,中小銀行因持有國債而出現的賬面浮虧問題也將得以緩解,我們預計本次銀行危機不會持續太久。

第三,不要低估美聯儲的政策定力,本輪銀行危機解除後會延續緊縮路徑。目前的金融風險是短期的、大概率可化解的問題,而通脹超調是中期的、更難解決的問題。一方面,美聯儲短期應致力於儘快化解金融風險,除了正在實施的銀行定期救助計劃(BTFP)外,未來還可能採取的其他行動(不排除3月暫停加息一次)。但另一方面,這些“救市”行動將使美債利率大幅回落,金融條件快速轉松,意味着美聯儲抗擊通脹的努力被部分抵消。因此,待本次銀行危機解除後,美聯儲將不得不繼續加息,使金融條件重回緊張,以完成遏制通脹的核心目標。從這個意義上看,本次銀行危機後,美聯儲未必會如市場所期盼的那樣放棄緊縮。恰恰相反,其緊縮“戰線”可能被拉長,且不排除其需要釋放更多“鷹派”信號來彌補失去的進展。

04

如何看待美歐加息的差異?

截至3月初,市場主流預期是:美聯儲或加息至5%以上,年末仍有可能降息;歐央行或加息至4%以上,但年內不會降息。硅谷銀行事件爆發後,截至3月13日,市場預計美聯儲可能加息25BP或不加息,預計歐央行加息50BP的概率下降至40%。我們從三個維度討論美歐貨幣政策差異:3月加息幅度、終端利率、以及終端利率持續的時間。

第一,預計歐央行3月或仍堅持加息50BP。硅谷銀行事件爆發後,市場預期美聯儲緊縮政策將明顯受到掣肘,美歐加息預期均出現降温。但與美國相比:一是歐元區並未處於本次銀行風波的核心(即便部分歐洲商業銀行也受到一定牽連);二是歐元區通脹壓力更大、緊縮必要性更高;三是歐央行此前對於3月加息50BP的決策十分篤定,預期引導充足。我們認為,歐央行在3月16日會議中仍可能堅持加息50BP。相比之下,美聯儲在3月22日會議中加息幅度存在變數,更需要視銀行風險化解情況而定,可能加息25BP或暫停加息。

第二,預計歐央行終端利率將低於美聯儲、維持終端利率的時間可能更長。對比美國,歐元區不同之處在於:一方面,目前通脹形勢更嚴峻,且歐央行是“單目標”(物價穩定)制,相比美聯儲的“雙目標”制,歐央行理應更加重視物價穩定,理應採取更大力度的緊縮措施來遏制通脹。另一方面,歐元區成員國經濟基本面參差不齊,貨幣政策需要照顧“短板”,對於加息引發的脆弱成員國債務壓力凸顯、金融市場波動和經濟下行風險等,均需更加警惕。這也意味着,歐央行加息高度可能受限。但由於其加息晚、終點低,維持高利率的時間可能需要更久。繼而,歐央行降息節點可能需要晚於美聯儲,才能起到遏制通脹的效果。

在此背景下,歐元區經濟和市場的不確定性更大,需警惕歐元資產的波動。目前,由於歐元區在去年冬季順利避免“能源危機”,加上經濟對加息的影響存在時滯,歐元區市場暫時處於“強預期”、“強現實”的環境中,歐元資產反彈力度較強。但與此同時,歐央行加息力度較弱,意味着通脹反覆的風險更大。若是,則歐央行可能維持高利率(“限制性水平”)更長時間,甚至被迫加碼緊縮,這意味着一場衰退終將難免,只不過節點可能晚於美國而已。

05

10年美債利率會再破4.1%嗎?

今年2月以來,隨着美國經濟數據走強、加息預期升温,3月2日10年美債收益率盤中幾乎升至4.1%,創下2022年11月以來新高。截至3月13日,受硅谷銀行事件影響,市場加息預期急劇降温,10年美債利率大幅回落至3.55%。未來10年美債利率還會反彈、甚至突破年內前高的4.1%嗎?我們認為,10年美債利率再破4.1%難度很大。

第一,加快加息預期已被打破。2月以來截至3月初,10年美債利率與CME利率期貨對3月加息50BP的預期同步上行。不過,隨着美國2月就業數據出現邊際降温跡象,疊加硅谷銀行事件的衝擊,3月加息50BP的預期已經打破。往後看,即便美國銀行體系衝擊吿一段落,預計美聯儲對於金融風險的重視程度將提升,美聯儲加快加息的可能性不大。

第二,通脹預期易降難升。截至3月2日的一個月裏,10年美債名義利率、實際利率和隱含通脹預期分別上升68BP、42BP和26BP,可見通脹預期的抬升助推了名義利率的上升。但往後看,隨着美國經濟進一步靠近衰退,通脹預期可能進一步回落。此外,市場上有上調2%通脹目標的討論,這本質上是市場質疑美聯儲“製造衰退”的決心。但我們認為,去年美聯儲一度認為通脹是暫時的,從而“錯誤地”落在曲線後面;當前在美國經濟、通脹和金融演化仍具高度不確定性的背景下,美聯儲貿然上調通脹目標,相當於承認高通脹是難以徹底馴服的、經濟“軟着陸”是難以實現的、從而美聯儲是力有不逮的,也就相當於有一次承認“錯誤”。這將會對美聯儲信譽帶來嚴重衝擊,通脹預期脱錨風險也會顯著增加。

第三,即便後續美聯儲“放鷹”,衰退擔憂和金融風險也會限制美債利率升幅。預計在硅谷銀行事件吿一段落後,美聯儲可能延續緊縮路徑,甚至進一步“放鷹”來彌補失去的進展。但是,在日益迫近的衰退信號下,市場仍會不斷懷疑其緊縮的持續性,令10年美債利率上行的阻力加大。尤其是,隨着終端利率到達5%以上的“充分限制性”水平,美國經濟衰退(以及通脹回落)的擔憂將更加濃厚。在3月7-8日鮑威爾國會講話的“壓力測試”下,市場加息預期升温,但10年美債利率並未突破3月2日的4.1%。其中,實際利率僅上升了6BP ,10年TIPS隱含通脹預期則由3月2日的2.48%,下降至3月8日的2.32%,繼而牽引名義利率整體下行。

06

美元指數會再破110嗎?

隨着美聯儲緊縮預期升温、美債利率上行,美元指數也隨之上行。2月以來,美元指數由102下方回升至105附近。硅谷銀行事件後,美元指數小幅回落至104以下,整體仍呈韌性。我們判斷,美元指數破110難度很大。

第一,美歐和美日國債利差收斂。2022年11月至2023年2月初,美歐和美日利差均出現收斂,歐元和日元匯率同步反彈。展望後續,我們認為美歐和美日利差難以回到2022年10月的高點。截至3月初,歐央行表態將於3月繼續加息50BP,美聯儲2月加息已放緩至25BP、且3月加息幅度還不確定,這意味着歐元區加息節奏將階段性反超美國,繼而限制美歐利差;日本央行繼2022年12月上調YCC區間後,日債利率升至新的台階,未來YCC區間很難下調、且不排除進一步上調的可能,因此美日利差走闊壓力有限。

第二,歐日經濟金融不確定性降低。2022年9月下旬至11月上旬美元指數站上110的時期,與當前的不同之處,美聯儲仍以75BP的幅度快速加息,市場對歐洲能源危機的擔憂、以及對日本貨幣政策框架調整變動的觀望(體現在當時歐洲和日本經濟政策不確定指數(EPU)走高上),多重共振下美元指數迅速走強。換言之,歐日經濟金融的高度不確定性加劇了歐元和日元的貶值,助推了美元。當下,市場對順利過冬後的歐洲能源前景更樂觀,日本央行新行長人選確認後金融市場更平靜,濃厚的避險需求不再。

第三,美元單邊看升情緒降温。洲際交易所(ICE)美元指數非商業淨多頭(多頭持倉-空頭持倉)數量在2021年下半年開始上升,2021年10月至2022年10月平均在3.5萬張左右;但在美元指數升破110以後,期貨市場看升美元的情緒持續降温,截至2023年2月淨多頭數量已降至1.2萬張左右。隨着2022年極端風險事件淡出、2023年美國經濟衰退逼近、美聯儲加息接近尾聲,市場對美元的看法趨於保守,未來美元再度躍升的動能不強。

風險提示:美國經濟和通脹形勢超預期,美聯儲政策超預期,國際金融風險超預期,國際地緣形勢超預期等。

注:本文來自平安證券2023年3月14日發佈的《美聯儲洞察系列(二)硅谷銀行事件後,美聯儲和市場怎麼走》

報吿分析師:鍾正生,投資諮詢資格編號S1060520090001;範城愷,投資諮詢資格編號S1060523010001