全球金融市場風聲鶴唳,草木皆兵。

隔夜,瑞信在美股一度暴跌30%,在歐股一度暴跌18%觸發熔斷,再度引發恐慌情緒蔓延。尤其是瑞信所在的歐洲,股票資產遭遇瘋狂拋售。英法德三國主要股指重挫逾3%。意大利MIB指數更是狂瀉4.6%。

全球避險資金瘋狂湧入國債市場,導致美國國債、歐洲國債收益率大面積崩潰式暴跌。其中,德國2、5、30年期國債收益率創歷史最大單日跌幅。匯率市場亦動盪明顯,美元指數大升逾1%,歐元兑美元暴跌1.5%,瑞郎兑美元暴跌逾2%。

國際大宗商品市場也極為恐慌。WTI原油一度跌至65.65美元,日內暴跌近8%。布倫特原油一度跌至71.67美元,創2021年12月以來盤中新低,日內跌約7.5%。而COMEX黃金一度突破1942美元/盎司。

新一輪危機,彷彿一觸即發。

01

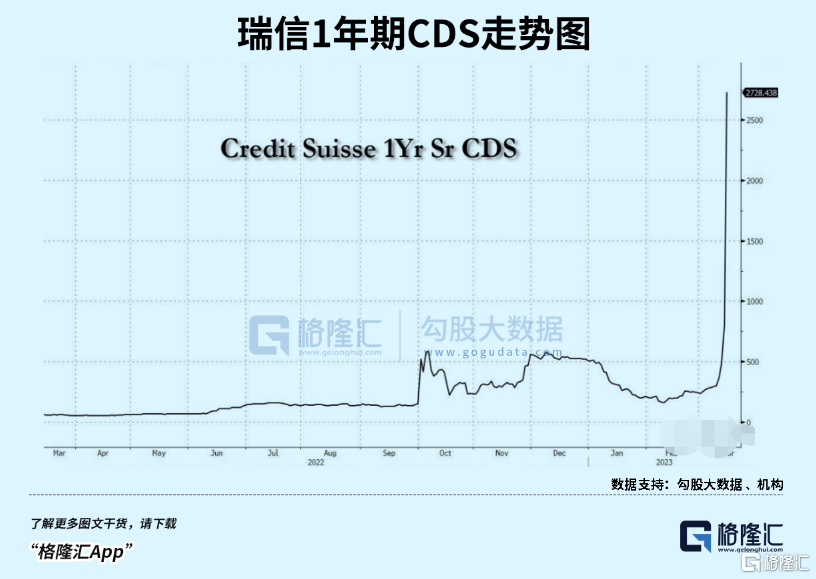

去年10月,一名澳大利亞記者大衞泰勒戳破了窗户紙,報道有大型投行瀕臨破產。市場把焦點紛紛對準瑞信,擔心它會是下一個雷曼——股價暴跌,CDS暴升。

也就是從那時開始,瑞信努力進行着自救,包括賤賣固定資產、額外大額融資、大規模裁員、縮減投行業務、關閉大部分大宗經紀業務……

這一些似乎有些亡羊補牢,無濟於事。從事後看,瑞信第四季度客户撤資急劇加速,流出超過1100億瑞士法郎。美國幾家大銀行,包括摩根大通、美國銀行、花旗集團也非常雞賊地持續降低對於瑞信的直接風險敞口。

2月9日,瑞信發佈業績再度震驚市場,股價當天狂瀉16%。據公吿,四季度淨虧損13.9億瑞郎,全年鉅虧73億瑞郎,為2008年次貸危機以來最慘。且瑞信給出了極為悲觀的指引:2023年將再次出現“重大”年度虧損,2024年將恢復盈利。

3月8日,在瑞信正式發佈2022年度報吿前的最後一刻,美國證監會(SEC)對公司先前披露的截至2020年12月31日和2019年的合併現金流量表修訂提出技術詢問。因此,瑞信被迫推遲公佈年報。

屋漏偏逢連夜雨。3月9日,美國硅谷銀行因久期資產錯配遭遇擠兑,短短48小時破產倒閉。很快,美聯儲、財政部出手出後,市場恐慌情緒短暫平息。但很快市場把目光對準歐洲銀行業,而負面纏身、深陷困境的瑞信成為風暴之眼。

無巧不成書。3月14日,瑞信自爆在2022、2021財年的報吿程序中發現“重大缺陷”正採取補救措施。而審計機構普華永道給予瑞信所謂“內部控制有效性”發佈了否定意見。

3月15日,瑞信大股東——沙特國家銀行跳出來表態,絕對不會向瑞信提供進一步的流動性支持。去年底,沙特國家銀行以14億瑞郎的價格收購了瑞信9.9%的股份。這也是瑞信當時42億美元融資的一部分。

沙特國家銀行“見死不救”,成為擊潰市場的最後一根稻草。瑞信債券一年期信用違約互換(CDS)從3月14日的836個基點飆升至昨日的1000個基點,後再度飆升至3000多個基點,遠超過往任何危機時候。目前,瑞信1年期AT1債券交易價格低於面值的80%,達到了通常的不良債價格水平。2026年到期的債券收益率也已經飆升至60%。

CDS相當於為持有的債券買保險,購買者通常向賣方支付一定價格,一旦債券違約,買方會獲得賠償,合同可能長達1~5年。價格用BP表示,價格越高表示債券違約可能性越高。目前瑞信CDS已經飆升至3000個基點。在金融市場眼裏,瑞信將很快違約。

瑞信終究還是支撐不住了,公開求助瑞士央行,計劃通過一個擔保貸款項目向瑞士央行借款不超過500億瑞郎。瑞士央行很快發佈聲明稱,瑞信將在必要時獲得流動性支持。

要知道,瑞信是瑞士第二大銀行,全球第五大財團,業務範圍覆蓋財富管理、股票、債券、保險、信託、基金、私募、衍生品等多個金融領域,業務遍佈歐洲、亞洲以及美洲,被歸類為“具有系統重要性的金融機構”。其管理總資產規模超1.4萬億美元,是雷曼兄弟2008年倒閉時資產的2倍還要多。

有“末日博士”之稱的努里爾•魯比尼認為,瑞信問題會釀成下一個“雷曼時刻”。曾精準對2008年雷曼兄弟破產作出預測的《窮爸爸,富爸爸》作者、華爾街企業家羅伯特·清崎也認為,遭遇破產的下一家銀行可能是瑞士信貸銀行。

瑞士央行能否力挽狂瀾,瑞信能否活下來,尚不可知。如果一旦倒閉,恐將引爆銀行業更大的危機以及觸發全球性的金融風暴。

02

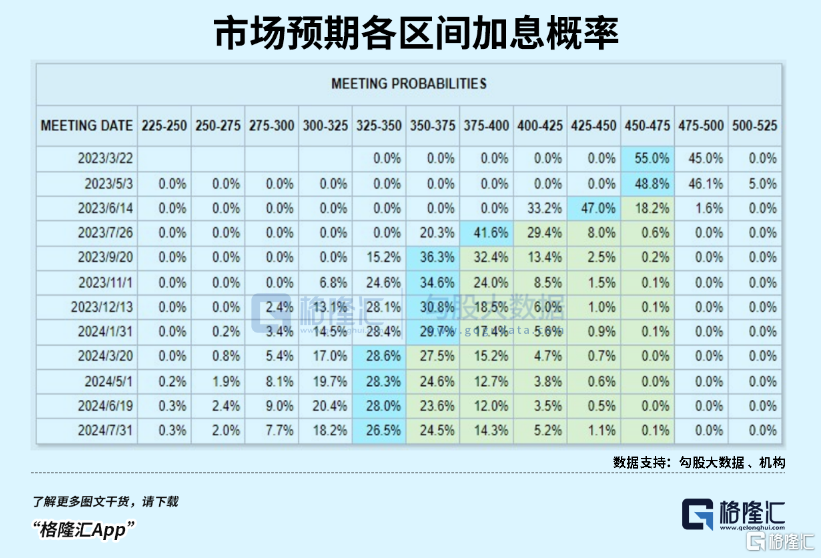

從硅谷銀行火速倒閉,到瑞信遭遇生死困局,金融市場非常擔憂歐美銀行業經營的穩定性,並以摧枯拉朽之勢澆滅了美聯儲激進的加息步伐。上週早些時候,3月份加息50個基點還板上釘釘,終端利率去到了5.75%上方。短短几天過後,掉期市場定價3月加息25個基點的概率不足50%,5月暫停加息概率去到55%,且大規模押注到年底之前降息100個基點。

銀行黑天鵝突襲飛出,惡化了各大金融市場的流動性,風險恐將進一步蔓延擴大。

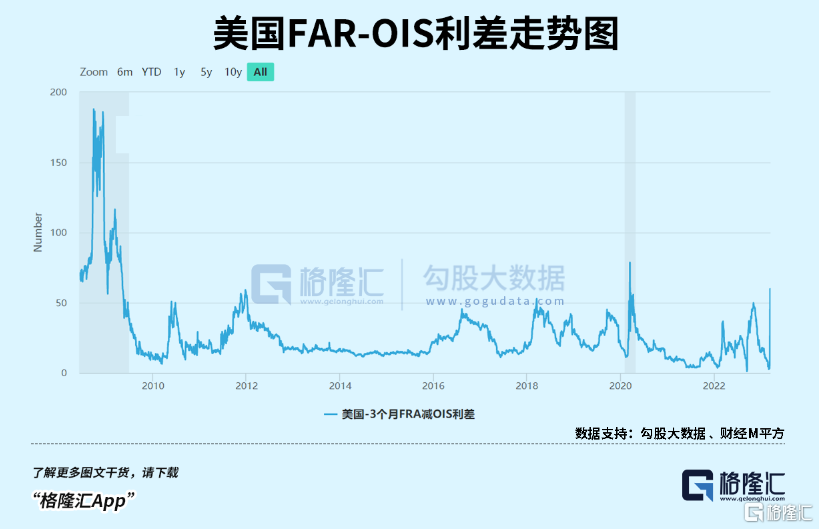

週一,3個月FRA-OIS利差飆升至59.8BP,目前小幅回落至46.8BP。上一次這麼高的時候還是2020年3月,當時美聯儲大規模向市場注入流動性,包括大幅降息以及擴表5萬億美元,才阻止了更深度金融危機的爆發。再往前看,就是2008年次貸危機的時候了。

FRA-OIS是體現銀行間市場融資緊張狀況以及貨幣市場風險的最重要指標之一。現在,去到如此之高的位置,表明美國銀行系統流動性非常之緊張,有爆發系統性風險的苗頭。

銀行危機引發利率預期轉變過大過快,導致國債市場出現極為激烈的動盪。2年期美債收益率迅速從5%迅速跌破4%,週一當天創下1987年10月以來最大單日跌幅。10年期美債收益率也從4%上方快速跌到目前的3.5%下方。

短時間大規模下跌,屠殺了一大批做空國債的空頭。在硅谷銀行出事之前,2年期美債積累了天量投機空頭。這裏面的玩家包括大量對沖基金,遭遇市場趨轉之下而爆倉,虧空黑洞去哪裏彌補?

美債波動極為劇烈,市場流動性也趨向惡化。衡量債券市場波動性的美銀美林波動率MOVE指數已超過2020年3月份的時候,創下2008年次貸危機以來最高。另據高盛研究資金流20年的Scott Rubner計算出,美國國債期貨的流動性下降了83%,達到2020年3月疫情爆發以來的最低水平。

Rubner數據還顯示,美國10年期國債期貨的流動性(即將收益率提高1個基點的資金量)已從本月的11.4萬美元降至1.9萬美元。另據媒體數據披露,美國2年期、10年期和30年期國債的買賣價差均躍升至至少6個月來的最高水平。

美國國債市場是全球金融市場最為核心的樞紐。如果流動性遭遇大幅惡化,甚至凍結,恐將發生不可預知的金融風險,波及股票、貨幣、利率等各大市場。在週三紐約時間上午9:14左右,利率期貨市場就曾一度出現罕見熔斷,與有擔保隔夜融資利率(SOFR)相關的6月、7月和8月期貨,以及8月和9月聯邦基金利率期貨的交易一度出現了約兩分鐘的暫停。

去年10月,美國財政部部長耶倫曾兩次對外表示,擔心美債市場因缺乏流動性而奔潰。從去年開始,美國國債總體供應仍然持續增加,而需求大賣家不斷大幅減持美債,包括日本、中國在內的大債主。美聯儲作為兜底人,也持續QT拋售國債。債券做市商亦處於躺平狀態。一方面,由於持有庫存債券的風險太大,另一方面資產負債表經過前期大幅擴張幾乎到了極限。

本身美債市場流動性趨於一種緊平衡,現在飛出銀行破產黑天鵝,加劇了這種流動性惡化的勢頭。如果瑞信危機進一步發酵蔓延,甚至倒閉,無法預料接下來會發生什麼。

03

去年10月瑞信傳言會破產的時候,絕大多數專家、學者、分析師都認為沒多大事,瑞信資產負債表健康,不會成為下一個雷曼。硅谷銀行出事後,樂觀派依舊認為硅谷銀行引發的銀行業危機沒多大事——硅谷資產規模偏小;資產端主要是國債和MBS,又不是有毒違約資產;美國企業和居民部門資產負債表很健康;美聯儲有足夠的工具、經驗與勇氣來拯救來扭轉局面。

萬萬沒想到,短短几天時間之內,硅谷銀行破產風波火燒連營,波及到極為脆弱的瑞信。形勢惡化如此之快,令人震驚。有人要説了,瑞士央行要準備出手了,別擔心,沒多大事。

不過,硅谷、瑞信之事恐怕並不會那麼簡單,因為目前已經波及到銀行系統流動性、國債市場流動性等非常核心的心臟地帶,且頗有千鈞一髮之勢。另外,央行即便要救市QE,也會面臨極大的制約,因為這一次不一樣,高通脹還在頭上。

未來瑞信如何演繹,密切保持跟蹤。對於投資者而言,面對海外金融市場的動盪與不確定性,把握好倉位與投資風險,謹慎行之。(全文完)