本文来自格隆汇专栏:中信债券明明,作者:明明债券研究团队

核心观点

从2023年政府工作报吿的内容来看,消费、就业、实体经济、防范金融风险等话题依旧是重点内容,虽然对于信贷社融增长等内容着墨不多,但我们依然能捕捉经济目标设定以及政策基调等信号,预计社融反弹幅度有限,债券等资产供给依然存在结构性短缺。当前的债券投资性价比相较于低息贷款而言更优,长债利率短期内可能有所震荡,但中长期仍然具备配置价值。

目标稳健审慎,政策温和精准。今年政府工作报吿从政策目标到政策实施力度的表述均偏温和,GDP增速目标设定低于过去两年,在全球通胀、外部风险仍存、民营企业预期尚不稳定、房地产市场风险成为主要风险关注点的背景下,预期整体较为审慎。财政政策温和扩张,货币政策精准有力,地产政策也展现出“托而不举”的态度,因此不宜高估政策组合对经济的刺激效果。

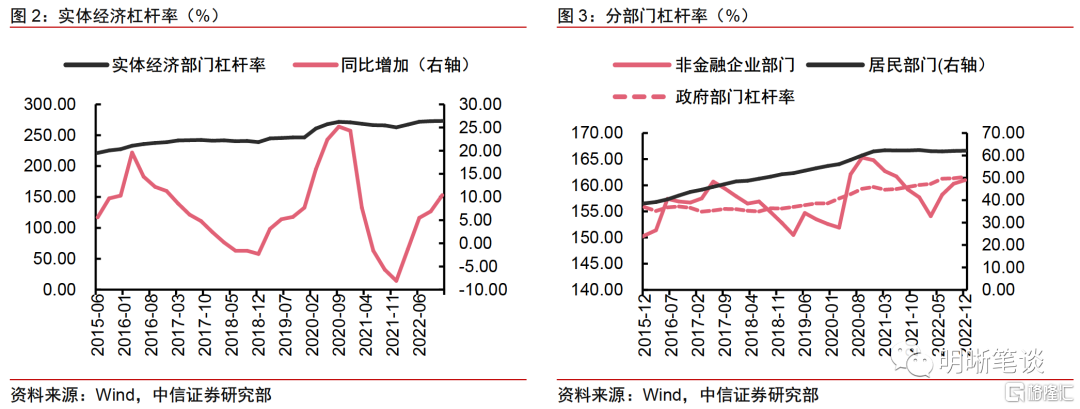

企业与居民成为加杠杆主体。在“广义货币供应量和社会融资规模增速同名义经济增速基本匹配”的目标下 ,预计今年经济修复过程中社融的反弹幅度可能相对有限,以实现稳增长和防风险长期均衡。考虑到本次新增“政府负债率控制在50%左右”的表述,而截至2022年年末政府部门杠杆率已经达到50.40%,今年加杠杆的主体可能是企业和居民部门。

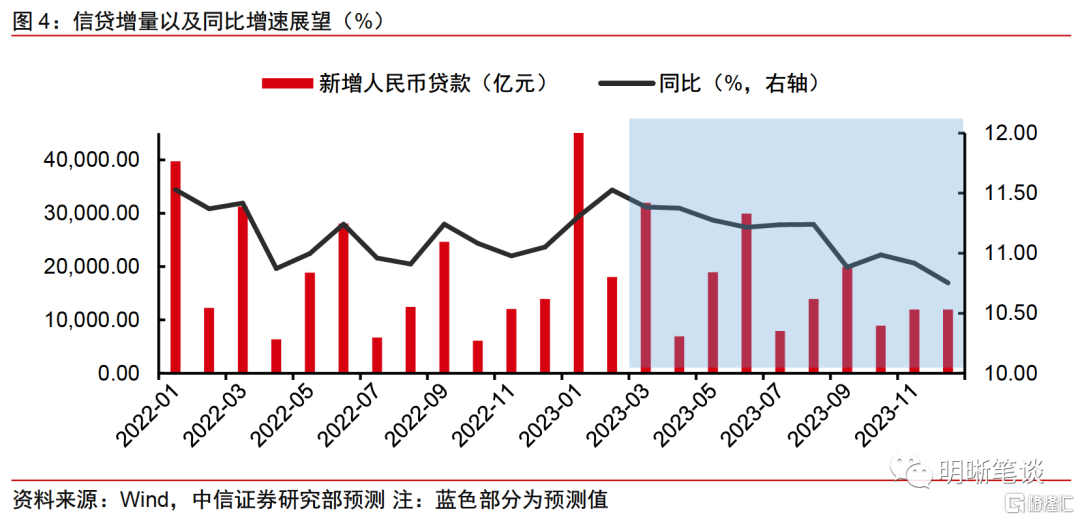

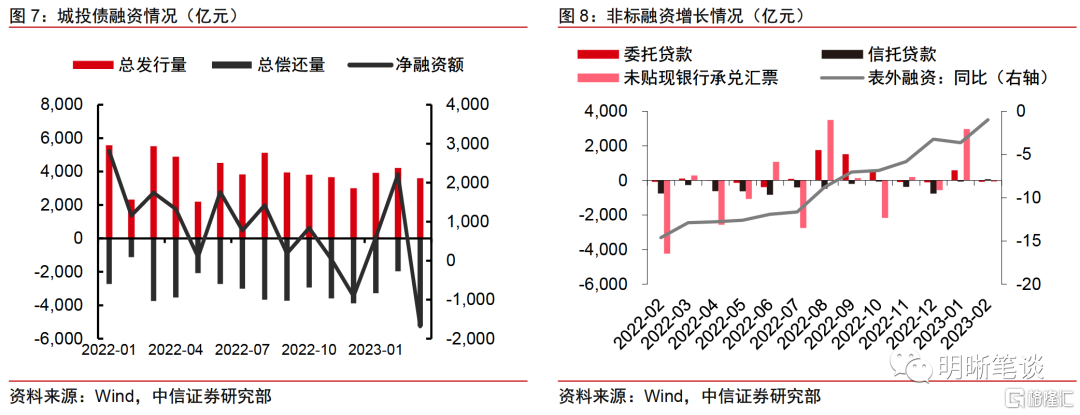

社融主要分项情况:①信贷有望维持较好的增长,前期对公贷款是主要支撑,后续零售贷款有望接力,投放节奏上预计一季度放量最为明显。全年新增人民币贷款可能超过23万亿元,实际贷款利率很可能继续下降,让广大市场主体切身感受到融资便利度提升。②政府债融资对社融的拉动力度料将相对减弱,整体融资发力节奏靠前。③随着实体经济修复,理财“赎回潮”的影响退去,2023年产业债发行或将有所反弹,然而预计城投债融资收紧将拖累企业债券净融资规模。信托贷款等非标融资的监管压力存在边际放松。从2022年开始的非标融资情况来看,今年非标融资同比增速大概率转正。

社融展望与债市策略:虽然近期经济向好趋势明确,但基本面复苏程度和2021年相比仍有一定的差距,结合今年政府工作报吿从政策目标到政策实施力度的表述均偏温和,预计经济依然是稳步修复的节奏。预计全年社融同比增速将震荡回升,但不宜高估反弹幅度,年末料将小幅超过10%。2月的金融数据虽然十分强势,但信贷投放提速可能加快了银行储备项目的消耗,叠加今年政府债发行前置,使得社融增长的持续性有待验证。而大行以较低的利率吸引信贷,一方面导致当前的债券投资性价比相较于低息贷款而言更优,另一方面,大行挤占了中小银行信贷空间后,中小行面临的“资产荒”也会使其转向债券市场寻找机会。综合来看,长债利率短期内可能有所震荡,但目前点位仍然具备配置价值。

风险因素:国内经济复苏不及预期;政策力度不及预期;海内外流动性超预期收紧;国际冲突升级。

3月5日,十四届全国人大一次会议在北京人民大会堂开幕,国务院总理李克强作政府工作报吿(以下简称“报吿”)。从报吿内容来看,消费、就业、实体经济、防范金融风险等话题依旧是重点内容,虽然对于信贷社融增长等内容着墨不多,但我们依然能捕捉经济目标设定以及政策基调等信号,预计今年社融反弹幅度有限,债券等资产供给依然存在结构性短缺。

目标稳健审慎,政策温和精准

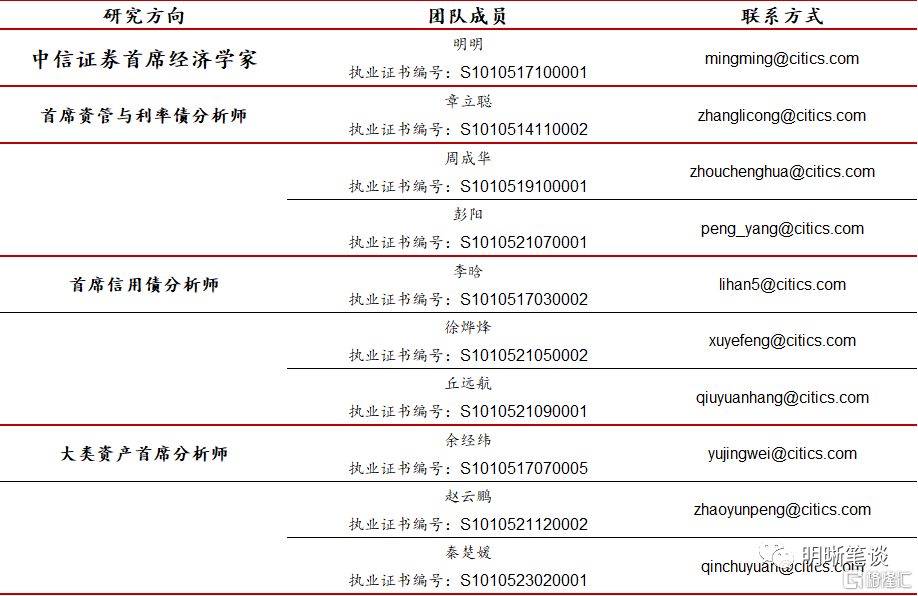

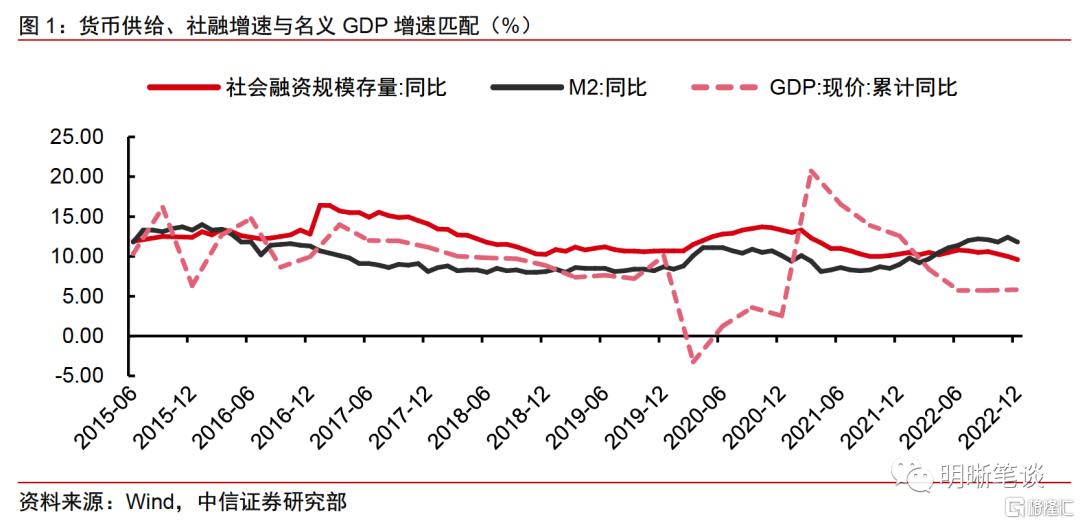

今年政府工作报吿从政策目标到政策实施力度的表述均偏温和,GDP增速目标设定低于过去两年,表明预期整体较为审慎。过去两年,2021年的GDP目标为6%以上,2022年为5.5%左右;2023年经济增长目标定在5%左右,体现了政府稳健和审慎的态度。从政府工作报吿对当前经济面临困难挑战的表述来看,全球通胀、外部风险仍存、民营企业预期尚不稳定、房地产市场风险成为主要的风险关注点,取代了去年强调的全球疫情、供给瓶颈和大宗商品价格。这些因素或许是经济增长预期目标较为审慎的原因。

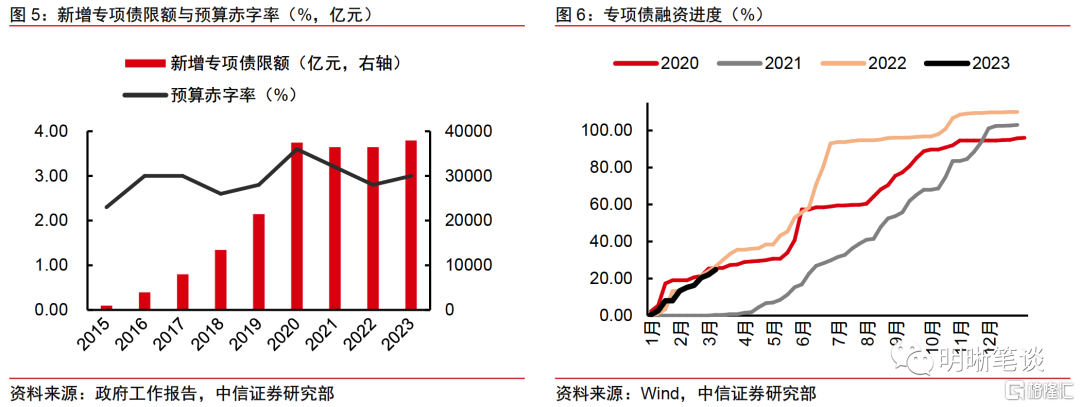

财政政策温和扩张,货币政策精准有力,地产政策也展现出“托而不举”的态度,因此不宜高估政策组合对经济的刺激效果。2023年政府将赤字率目标从2.8%提升至3%,但专项债额度3.8万亿略低于市场预期,也低于2022年的实际新增规模4.15万亿。货币政策则秉承了中央经济工作会议以来的定调和部署,强调“精准有力”,意味着总量政策工具或向结构政策工具让位。此外,“刚性和改善性住房需求”继续得到支持,但“化解优质头部房企风险,改善资产负债状况”和“防止无序扩张”则表明,未来房地产发债主体支持政策与市场化出清将并存,政府的态度侧重“托而不举”,预计不会出台过度的刺激政策,因此我们认为今年经济修复过程中社融的反弹幅度可能也相对有限。

从总量与结构看全年社融

企业与居民成为加杠杆主体

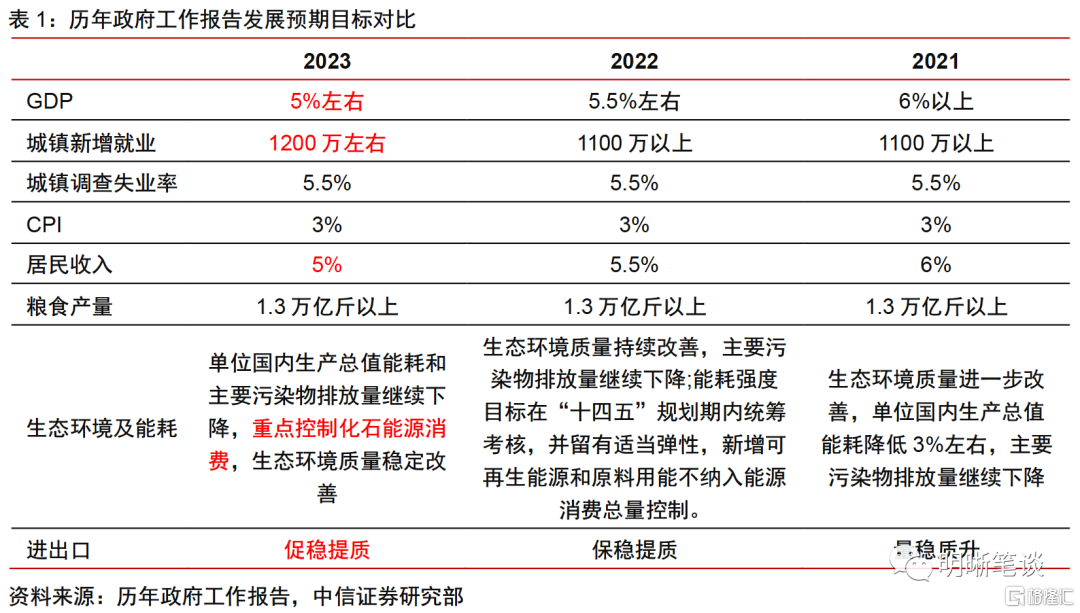

在“广义货币供应量和社会融资规模增速同名义经济增速基本匹配”的目标下 ,预计今年经济修复过程中社融的反弹幅度可能相对有限,以实现稳增长和防风险长期均衡。“广义货币供应量和社会融资规模增速同名义经济增速基本匹配”这一中介目标锚定方式作为现代货币政策框架的重要内容,已经连续三年在政府工作报吿中被明确提出,旨在跨越经济周期稳住货币总量,以适度的货币增长支持高质量发展,为宏观政策实施提供更加科学合理的“锚”。对比2015年以来社融与名义GDP的同比增速,二者不存在增速完全一致的情况,但这与“基本匹配”的要求并不矛盾,恰恰相反,M2和社会融资规模增速根据经济形势和宏观经济治理需要略高或略低于名义经济增速,体现逆周期调节,预计今年M2和社会融资规模增速还将根据宏观经济形势变化向反映潜在产出的名义经济增速靠拢,实现稳增长和防风险长期均衡。

政府部门加杠杆的空间有限,但企业和居民部门的融资需求有望得到进一步的刺激与释放。本次政府工作报吿并未直接对宏观杠杆率提出明确的要求,为了配合名义经济增长,同时参考往年债务周期中实体经济杠杆率的同比变化,我们认为2023年杠杆率仍有向上的空间。然而,考虑到本次新增“政府负债率控制在50%左右”的表述,而截至2022年年末政府部门杠杆率已经达到50.40%,今年加杠杆的主体可能是企业和居民部门,预计将多渠道改善居民和企业的收入预期,通过政府投资和政策激励有效带动全社会消费与投资,刺激与释放居民和企业部门的融资需求。

社融主要分项情况

信贷有望维持较好的增长,前期对公贷款是主要支撑,后续零售贷款有望接力,投放节奏上预计一季度放量最为明显。作为社会融资的重要渠道,信贷投放的规模与结构既反映了当前经济发展情况和对市场预期,也会影响未来诸多生产经营活动的展开。在今年政策强调“稳增长”的背景下,货币、财政和信贷政策将共同助力银行信贷业务扩张,降准降息、再贷款、PSL等政策工具均值得期待,我们预计全年新增人民币贷款可能超过23万亿元,实际贷款利率很可能继续下降,让广大市场主体切身感受到融资便利度提升。结构上,上半年企业中长贷预计在政策撬动下是增长主力,下半年随着房地产销售回暖,住户部门贷款有望接力。

政府债融资对社融的拉动力度料将相对减弱,整体融资发力节奏靠前。今年政府将赤字率目标从2.8%提升至3%,我们估算,大致对应3.9万亿左右的赤字规模,略高于去年对应的3.37万亿规模。专项债额度3.8万亿略低于市场预期,也低于2022年的实际新增规模4.15万亿。参考往年专项债融资进度以及开年以来的情况,预计今年依然是政府债融资靠前发力的一年。

企业债融资或与2022年基本持平,非标融资有望改善。随着实体经济修复,理财“赎回潮”的影响退去,2023年产业债发行或将有所反弹,然而预计城投债融资收紧将拖累企业债券净融资规模。2022年财政部两度通报融资平台公司违法违规融资新增地方政府隐性债务问责典型案例,彰显监管部门对隐性债务问题终身问责、倒查责任的坚强决心和坚定意志。财政部强调“坚决杜绝新增隐性债务;持续加强融资平台公司管理,严禁与地方政府信用挂钩,严禁新设立融资平台公司,持续清理‘空壳类’融资平台公司,加快剥离融资平台公司政府融资职能。”基于此,2023年城投债监管收紧、融资下滑的趋势或将延续。总体来看,全年企业债券融资情况可能同2022年接近,甚至略低于2022年规模。但另一方面,“金融十六条”中要求“支持开发贷款、信托贷款等存量融资合理展期……鼓励信托等资管产品支持房地产合理融资需求”,信托贷款等非标融资的监管压力也存在边际放松。从2022年开始的非标融资情况来看,今年非标融资同比增速大概率转正。

社融展望与债市策略

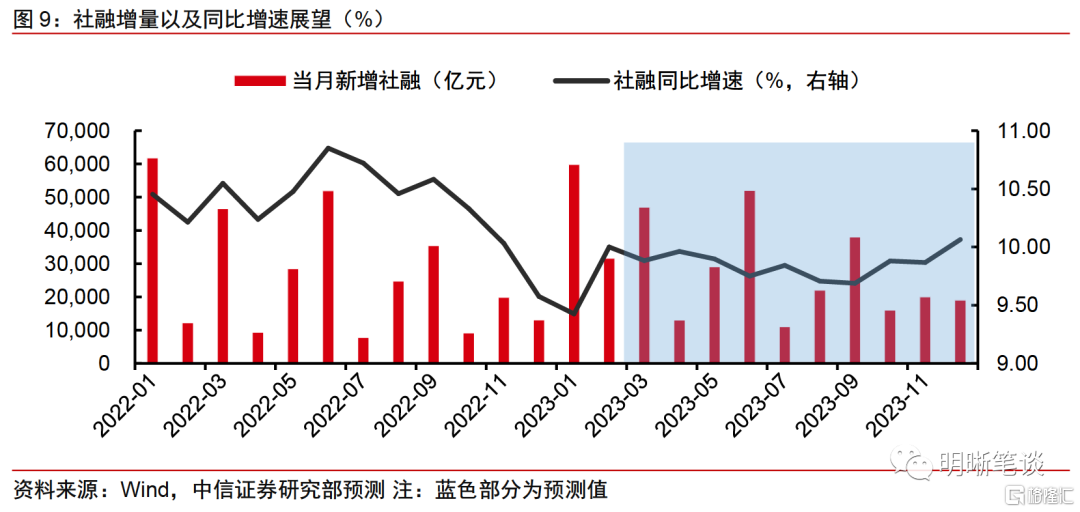

政策协同配合支持实体经济,推动信用扩张,预计全年社融同比增速将震荡回升,但不宜高估反弹幅度,年末料将小幅超过10%。结合政府部门赤字率以及地方专项债的目标,参考当前经济修复的节奏,预计全年社融同比增速将小幅震荡回升,全年有望突破10%。

预计经济复苏节奏较为平缓,后续信贷投放节奏将有所放缓,“资产荒”很可能成为下一阶段债市运行的主逻辑,且当前国债收益率相较于极低的贷款利率而言,对银行更具备配置吸引力。虽然近期经济向好趋势明确,但基本面复苏程度和2021年相比仍有一定的差距,结合今年政府工作报吿从政策目标到政策实施力度的表述均偏温和,预计经济依然是稳步修复的节奏。2月的金融数据虽然十分强势,但信贷投放提速可能加快了银行储备项目的消耗,叠加今年政府债发行前置,使得社融增长的持续性有待验证。而大行以较低的利率吸引信贷,一方面导致当前的债券投资性价比相较于低息贷款而言更优,另一方面,大行挤占了中小银行信贷空间后,中小行面临的“资产荒”也会使其转向债券市场寻找机会。综合来看,长债利率短期内可能有所震荡,但目前点位仍然具备配置价值。

风险因素:国内经济复苏不及预期;政策力度不及预期;海内外流动性超预期收紧;国际冲突升级。

注:本文节选自中信证券研究部已于2023年3月13日发布的《债市聚焦20230313——如何看待全年社融进程?》报吿,报吿分析师: