硅谷銀行引發的蝴蝶效應正在不斷顯現。

在全球金融市場避險情緒持續升温之下,金價不斷強勢上揚,週二,港A黃金股繼續“暴走”。

截止發稿,港股龍資源大升超14%,大唐潼金、中國黃金國際升超6%,招金礦業升超4%。

A股中潤資源、四川黃金升停,西部黃金、金貴銀業、山東黃金等跟升。

受到硅谷銀行事件影響,隔夜美國市場颳起一輪金融海嘯。其中,美股銀行股全線大崩盤,VIX恐慌指數急劇攀升並創下年內新高。兩年期美債收益率一度失守4%,三日連跌100個基點為1987年股災來最深,美元跌近1%至四周最低。

反之,全球避險資產大升,COMEX 4月黃金期貨升2.6%,升幅近50美元,升破1916美元/盎司至逾5周最高。目前稍稍回落至1904美元/盎司附近。

美聯儲迅速救市

目前,對於硅谷銀行事件,美國監管機構已經開始介入。

在美聯儲、美國財政部聯合美國聯邦存款保險公司FDIC,宣佈為硅谷銀行“兜底”之後,美聯儲還宣佈推出一項名為銀行定期融資計劃(BTFP) 的緊急融資工具,將向抵押美國國債、機構債務、抵押貸款支持證券 (MBS) 和其他合格資產的銀行提供最長一年的貸款。

拜登也就美國銀行業形勢發表了講話稱,將要求國會和銀行監管機構加強對銀行的監管,以減少類似銀行倒閉事件再次發生的可能性,並保護美國的就業市場和小企業。

在一系列緊急動作之後,硅谷銀行於當地時間週一恢復了開門,儲户排起了長龍開始取款。據硅谷銀行新CEO表示,公司照常營業並開展業務;在美國境內的業務照常開展,預計未來幾天將恢復跨境交易;存款人可以全額支取資金,新的和現有存款都受到保護。

此外,美聯儲還將調查其對硅谷銀行的監管,並於5月1日發佈調查結果。美聯儲主席鮑威爾表示,需要圍繞硅谷銀行這一事件展開迅速、深入的調查;美聯儲副主席巴爾將領導此次調查。另美國聯邦存款保險公司(FDIC)計劃對硅谷銀行舉行第二次拍賣。

隨着美聯儲的緊急出手救市,市場開始押注包括硅谷銀行、Silvergate和Signature銀行在內的倒閉將促使美聯儲大幅放緩加息步伐。

加息預期降温

在一輪全球市場衝擊波正擴散之際,美聯儲加息預期遭遇強降温,市場甚至開始押注今年下半年開始降息。

繼高盛喊出三月不加息之後,野村證券又喊出了3月降息。

昨日高盛指出,硅谷銀行風波讓鮑威爾意識到了加息對美國銀行系統的壓力,因此,預計美聯儲不會3月FOMC會議上加息。但同時,考慮到3月後,美國經濟前景依然存在相當大的不確定性,維持美聯儲將在5月、6月和7月加息25個基點的預期不變,預計利率峯值較此前下降25個基點至5.25-5.5%。

有“新債王”之稱岡拉克也認為,美國監管機構採取了特殊救助行動應對銀行業風險,但美聯儲為保住公信力,仍可能在3月會議加息,只是幅度由50基點縮小至25基點,並且為本輪最後一次加息。

岡拉克表示,雖然目前不是美聯儲加息的最合適時機,但他相信美聯儲仍會加息,因要兑現打撃通脹的承諾。在硅谷銀行和Signature Bank兩間銀行倒閉之下,對美聯儲的加息計劃無疑構成重大阻礙,但考慮到當局過去半年一直強調打擊通脹,若現時因有突發事件而暫停,擔憂儲局公信力將受損。

同時,他又指,在過去幾十年的所有衰退中,孳息曲線在衰退到來前幾個月就開始倒掛,以現時的債息倒掛情況,可見美國經濟衰退即將來臨。

而據野村分析師最新指出,為了應對迫在眉睫的金融風險,預計美聯儲將在3月份的美聯儲FOMC會議上降息25個基點並結束QT。

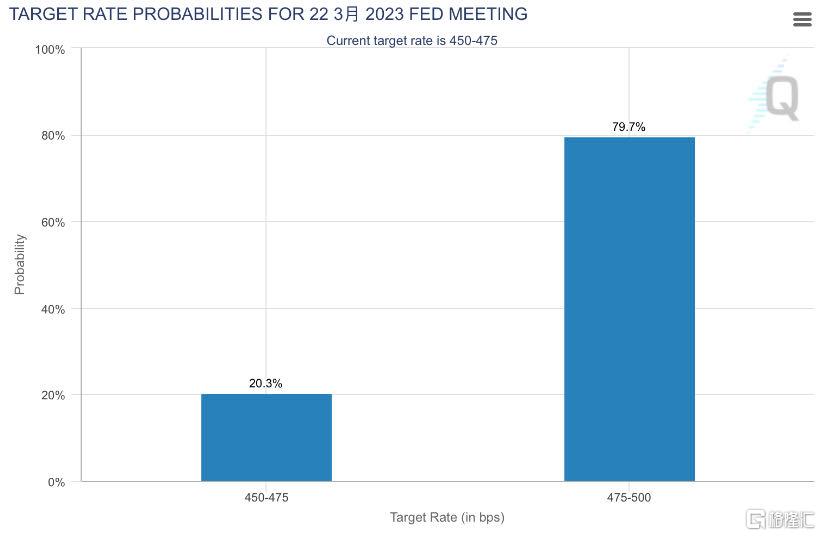

目前,據CME“美聯儲觀察”,3月加息25基點的概率為79.7%,不加息的概率為20.3%。

不過對於美聯儲加息會否就此終結,今晚即將出爐的CPI經濟數據將會是關鍵。

隨着能源價格回落,市場預期2月CPI同比增速將從此前的6.4%降至6.0%,環比增速從1月的0.5%降至0.4%;不包括能源和食品的核心CPI年率將從5.60%小幅降至5.50%,月率或維持在0.4%左右。

如果數據意外超預期,或再次點燃外界對本月加息50個基點的擔憂。

但若CPI數據實現降温,加上在“硅谷銀行事件”帶來的金融市場恐慌情緒共同影響下,美聯儲加息週期可能離尾聲十分接近。

而對於避險資產的後市展望,國盛證券則指出,美國經濟加速進入“緊縮放緩-降息”週期,緊縮力度與通脹指標的相對速度預期成為黃金核心定價邏輯。基於金價在2023年的上行預期,黃金股預計迎來“牛市”。

黃金2023年的價格變動預計仍沿美聯儲政策的主線,其對於金價的影響有兩條路徑:1)選擇轉向寬鬆-通脹上行-貨幣價值下降-金價上行;2)持續緊縮-經濟衰退預期增強-黃金抗風險溢價上行。