美國出手救市,市場恐慌情緒得到平復,港股今早反彈高開近百點,南下資金實際淨買入超10億港元。截至發稿,恒指升1.6%,恒生科技指數升幅擴大3%。

美國兩年期國債收益率延續跌幅,日內大跌23個基點至4.39%,聯邦基金期貨跳升。離岸人民幣兑美元快速走高,日內累計升超600點,現報6.8760元。在岸人民幣兑美元日內升超400點,現報6.8788元。

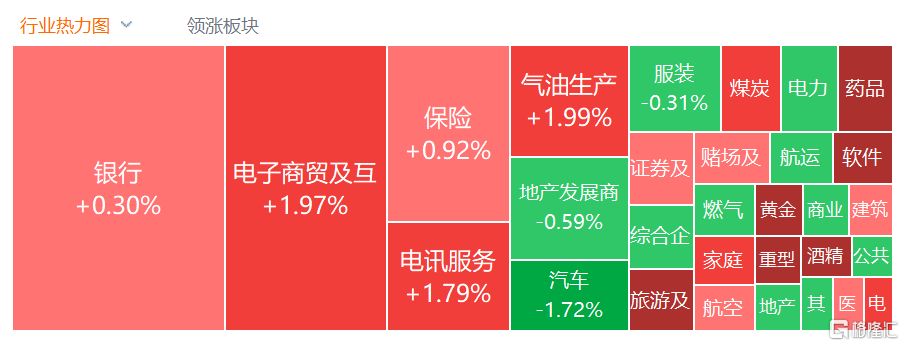

盤面表現

盤面上,科技股、藥品股、電訊服務股、黃金股、旅遊觀光股升幅居前,一帶一路概念股表現活躍。而地產股、汽車股走勢萎靡。

具體來看,科技股強勢反彈。嗶哩嗶哩升超11%,騰訊。快手升超4%,阿里升超3%。

消息面上,嗶哩嗶哩昨日公吿,公司於聯交所買賣的Z類普通股已經獲納入深港通及滬港通,3月13日生效。

此外,截止3月10日,南下資金已連續5日淨買入騰訊,累計約11.2463億港元。

藥品股中的曾艾美疫苗一度飈升1.8倍突破100港元大關,連續5日大升。消息面上,艾美疫苗近日被納入首批新增調入滬港通下港股通股票及恒生綜合指數成分股,自2023年3月13日起生效。這意味着艾美疫苗將吸引到更多投資者,增加其流動性。

另外,艾美疫苗近日宣佈,公司擬發行不超過約2.42億股非上市人民幣普通股。有分析稱,發行內資股的計劃是艾美疫苗繼H股後,轉戰A股IPO的前奏。。這一消息被市場視為是艾美疫苗佈局A股IPO的前奏。

黃金股升幅居前。招金礦業、中國白銀集團升超6%。消息面上,硅谷銀行事件導致市場避險情緒激增,黃金價格連續4日上升,站上1870美元/盎司。

電信股造好。中國電信升超4%,中國移動升超2%。消息面上,消息面上,中國電信表示,將在A股上市後三年內(至2024年8月),將每年以現金方式分配利潤提升至股東應占利潤70%以上;中國移動同時表示,派息率將在2023年提升至70%以上。光大證券認為,在中國特色估值體系下,國企價值有望重塑。

旅遊觀光股重回升勢。攜程升超3%,中國中免升超2%。消息面上,試點恢復出境團隊遊才滿月不久,出境遊市場又迎來好消息。文化和旅遊部3月10日發佈試點恢復第二批旅行社經營中國公民赴有關國家出境團隊旅遊業務名單,第二批名單包括40個國家。至此,從3月15日起,中國公民出境遊的目的地將增至60個。

汽車股繼續走弱。長城汽車跌近7%,北京汽車跌逾4%。

內房股普跌。佳兆業集團跌逾19%,正榮地產跌逾10%,融信中國,旭輝中國跌逾7%。消息面上,央行上週五公佈的數據顯示,2月份住户貸款增加2081億元。其中,中長期貸款增加863億元,較1月的2231億元下滑61.3%。

港股反彈的原因

港股今日的反彈一方面由於硅谷銀行的破產帶來的金融系統性風險傳導恐慌的降低,另一方方面是雖然週五的美國2月非農數據遠超市場預期,但是工資增幅增速下降帶來就業市場降温的希望。

細細來看,全球焦點從美國經濟數據轉移到美聯儲激進加息帶來的金融風險——美國中小銀行業的風險。

上週硅谷銀行流動性危機事件持續發酵,引動美股避險情緒大幅升温。盤中VIX恐慌指數一度攀升至27.60,為去年10月25日以來最高水平這也導致隔岸的港股實倉跟隨泥沙俱下。

上週港股三大指數加速下跌,且均刷新調整低價,恒指累跌6%失守2萬點大關。上週五,恒生科技指數暴跌3.78%,恒指、國指分別跌3.04%和3.06%,恒指下挫605點。

雖然説香港作為離岸金融中心,美元流動性對港股的影響較大,但是一方面中國主要銀行擁有充足流動性,且不良貸款率一直維持低位,整體還是穩健。另一方面,美國迅速救市,硅谷銀行的破產不至於引起金融系統風險。

美國財政部、聯邦儲備局及FDIC發佈聯合聲明,FDIC全力100%保障硅谷銀行存户存款,存户可於今日取得資金,美國納税人不會承受損失。且儲局為所有合資格銀行注資,應付擠提風險。

另外,聯儲局在另一份聲明中指出,為存款機構提供的額外資金,來自 new Bank Term Funding Program (BTFP)計劃,規模為250億美元。

聯儲局指,正在密切關注金融市場的發展。 美國銀行體系的資本和流動性狀況良好,美國金融體系具有靭性。

另一方面繼續觀察美國的最新經濟數據,雖然美國2月非農數據大超市場預期增加了31.1萬個,遠超的20.5萬的預期。但薪資環比增長放緩,失業率上升顯示勞動力市場鬆動跡象

美國勞工部數據顯示,平均時薪在1月份增長0.3%後,上個月增長了0.2%,大多數行業都出現了放緩。失業率從1月的3.4%上升到3.6%。

失業率意外回升、薪資增速低於預期,市場的美聯儲加息預期“退燒”,預計今年內會有一次25基點降息。

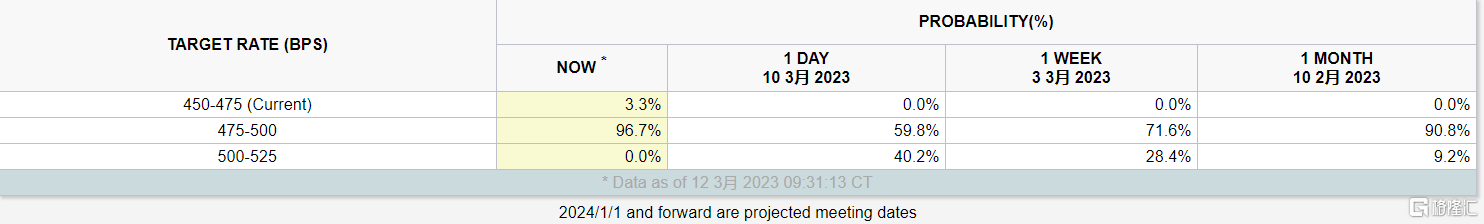

掉期交易顯示,終端利率預期從上週三時在9月達到的5.70%暴跌至在6月達到5.11%,96.7%預計下一次會議加息25基點,同時市場對2023年下半年美聯儲降息的預期正在飆升。

當下,市場對3月份加息50個基點的機率從75%暴跌至不足10%,5月份加息50個基點的機率已被抹去。目前市場上有關“美聯儲是時候考慮暫停加息甚至降息”的聲音正越來越多。

高盛最新發聲:鑑於近期銀行系統的壓力,不再期望美聯儲在3月22日的會議上加息。維持美聯儲將在5月、6月和7月加息25個基點的預期不變,現在預計終端利率為5.25-5.5%。

深圳東方港灣投資管理股份有限公司董事長但斌在微博發文表示,“硅谷銀行破產事件,也許會導致美聯儲加息步伐放緩或停止加息,多少年後回看此刻,或許是一個重要的轉折。如果加息進入尾聲,通脹壓力減輕或下行,美股有大概率機會結束熊市……”。

機構怎麼看?

中信證券稱此次美國監管以及政府機構應對十分及時且有力,硅谷銀行破產的外溢影響預計較為有限,未來美聯儲緊縮節奏判斷將重回通脹邏輯,但考慮到美國銀行流動性壓力,預計未來美聯儲加息節奏也將更為謹慎。

海通證券也認為目前看硅谷銀行事件相關風險或可控,當前美國經濟整體仍具韌性,未來是否存在風險仍需進一步觀察。海外其餘國家經濟整體較弱、債務較高,其潛在風險或值得警惕,如新興市場、歐洲、日本。

廣發證券也指出週末發酵的SVB(硅谷銀行)事件大概率“有驚無險。短期影響則取決於風險溢價和無風險利率誰主導,中資股特別是港股股債性價比已比較吸引。

對於本行週二即將公佈的CPI數據對港股的影響,華興資本港美股團隊董事總經理、亞洲研究主管陳亞雷認為若美CPI超預期港股負面影響小。港股在上週的調整已在一定程度上反映了加息造成的負面影響,所以即使通脹數據高於預期,該行預計對市場的負面影響也相對比較小,反而如果通脹數據低於預期,港股可能會部分收付前期的跌幅。

國泰君安證券指出,歷史經驗來看,中美“東昇西落”的形勢下,港股受美股的調整會多上一層緩衝墊。短期“東昇西落”邏輯遭遇些許逆風,港股仍在震盪磨底期。長期來看,盈利是港股上行的主要驅動力。