美國銀行業爆出兩顆超級巨雷,讓整個華爾街風聲鶴唳,草木皆兵。美股三大指數齊齊暴跌,費城銀行指數暴跌7.7%,創下2020年6月以來最大單日跌幅。

隔夜,美國銀行和富國銀行均暴跌逾6%,摩根大通跌逾5%,花旗跌4%。四大行一夜蒸發524億美元市值。美國小銀行更加血流成河。其中,嘉信銀行大跌13%,齊昂銀行下跌11%,聯信銀行下跌8%。

美國銀行業引發的恐慌已經波及到亞太股票市場。港股尤為驚慌失措,恒生科技指數大跌4%,恒生指數大跌3%。A股市場,滬指大跌1.4%,全市場一共有4285家上市公司下跌,市場情緒非常之悲觀。

美國銀行暴雷會不會引爆新一輪危機?成為現在市場擔憂與關注的焦點。

01

3月9日,硅谷銀行(SVB)官宣重大計劃:

SVB計劃出售其可供出售金融資產組合中(AFS)的美債/MBS,出售規模為210億美元;

這部分出售的資產久期為3.6年,收益率為1.79%。出售行為會引致18億美元的税後虧損;

通過不同形式的股權融資募集22.5億美元的資金。

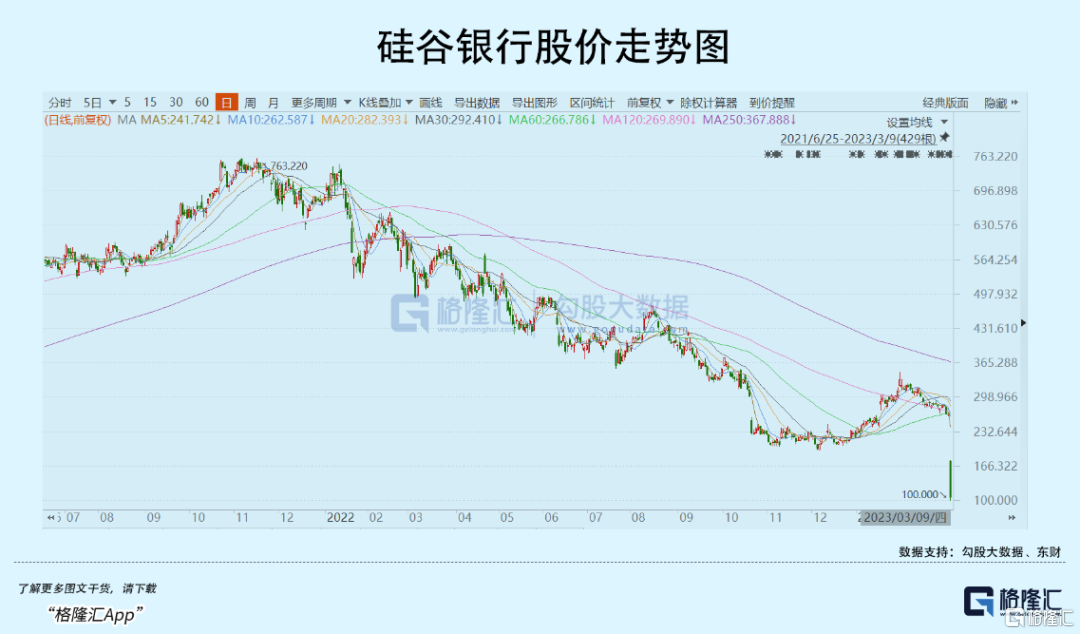

這則公吿引發市場對於硅谷銀行爆發流動性危機的深刻擔憂。在股票市場,投資者不計成本斬倉,股價一夜暴跌了60%,市值蒸發近100億美元。

接下來,我們從硅谷銀行資產與負債端來剖析其中的問題。SVB的負債端,也就是儲户的存款,主要來源於硅谷的風險投資機構以及初創型企業。從去年3月至今,美聯儲暴力加息425個基點。高利率背景之下,一級市場風聲鶴唳,投融資規模大幅減少,也導致這些一級市場的企業估值水平大幅下降,風投機構出現賬面虧損。

另一方面,風投機構向外界融資的環境也夠不友好。對於初創型企業也一樣,一方面由於新的融資進來更難,另一方面又由於企業處於燒錢階段,支出偏大。

如此一來,風投機構以及初創型企業存款流入SVB會持續減少,且使用支出現金的需求增加,導致存款持續外流。另外,高利率背景下,現在10年期國債利率都去到了4%,2年期去到了5%,銀行攬儲難度更大,且攬儲成本也大幅上升了。

SVB負債端面臨極為窘迫的境地。

資產端呢,SVB配置了大量的國債以及部分企業債券。在美聯儲大幅加息背景下,債券價格暴跌,SVB持有的債券資產出現不小賬面浮虧。但負債端已經出現了問題,SVB不得不賣出還未到期的債券來履行銀行義務。而一旦賣出,債券浮虧就變成了真實虧損。18億美元對於一家規模相對偏小的銀行算是沉重一擊。並且,賣了資產還不夠,該行還要稀釋二級市場的股東權益來融資,難免不讓市場擔憂SVB已經發生了流動性危機。

SVB暴雷當口,美國另一家搞加密貨幣的銀行Silvergate也出事了。當日官宣要關門停止營業。此前,知名加密貨幣平台FTX倒閉後,大批投資者從市場撤資,Silvergate的客户不得不從該行提取大量資金,導致Silvergate被迫賤賣資產以籌集資金,從而滿足客户的提款需求。Silvergate一夜暴跌42%。

兩家銀行相繼爆出大雷,讓金融市場開始擔憂類似的銀行會不會有同樣的問題?會不會產生蝴蝶效應,引發新一輪類似雷曼兄弟破產時的危機?

02

去年,美聯儲、歐洲央行、瑞士等全球重要央行賬面都出現鉅額虧損,因為它們持有大量國債,而去年國債價格暴跌。不過,不賣持有到期,虧損只是賬面的,而不是真實的。除了央行們,美國銀行業過去這麼多年吞吐了大量國債。去年這些賬面虧損並沒有計入當期損益表中,而是放在了“可供出售和持有至到期證券”欄目下。

據數據顯示,截止2022年年末,美國銀行業“可供出售和持有至到期證券”浮虧高達6200億美元。這裏面藴藏着巨大風險。如果銀行業普遍出現SVB負債端擠壓的話,那麼被迫賣出債券,浮虧就變成實虧,導致資產端也會出現問題。

美聯儲持續地加息縮表,對包括銀行系統在內金融系統產生持續擠壓。尤其是中小銀行早已開始遭遇流動性的考驗。

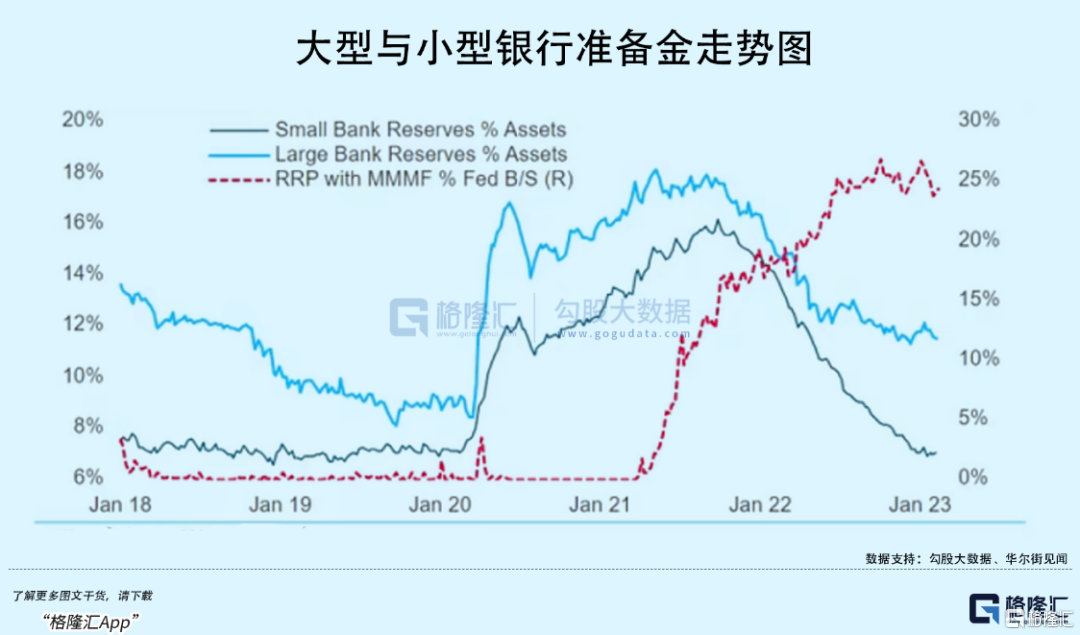

美國商業銀行持有的超額準備金超過3萬億美元。看總量應對各種流動性壓力,綽綽有餘。但總量之下,準備金結構並不均衡。

據美國聯邦存款保險公司數據,86%的超額準備金由1%的美國銀行。其中,四大行就佔到其中的40%。而數千家中小銀行的準備金處於很多年以來低位水平上。

為了應對壓力,中小銀行不得不向外界借款。目前,小銀行的借款佔儲備的比例已經達到了新冠疫情爆發之前的水平。而在聯儲大幅加息背景下,中小銀行融資壓力與能力遭遇了擠壓。通俗地講,借錢不容易了。

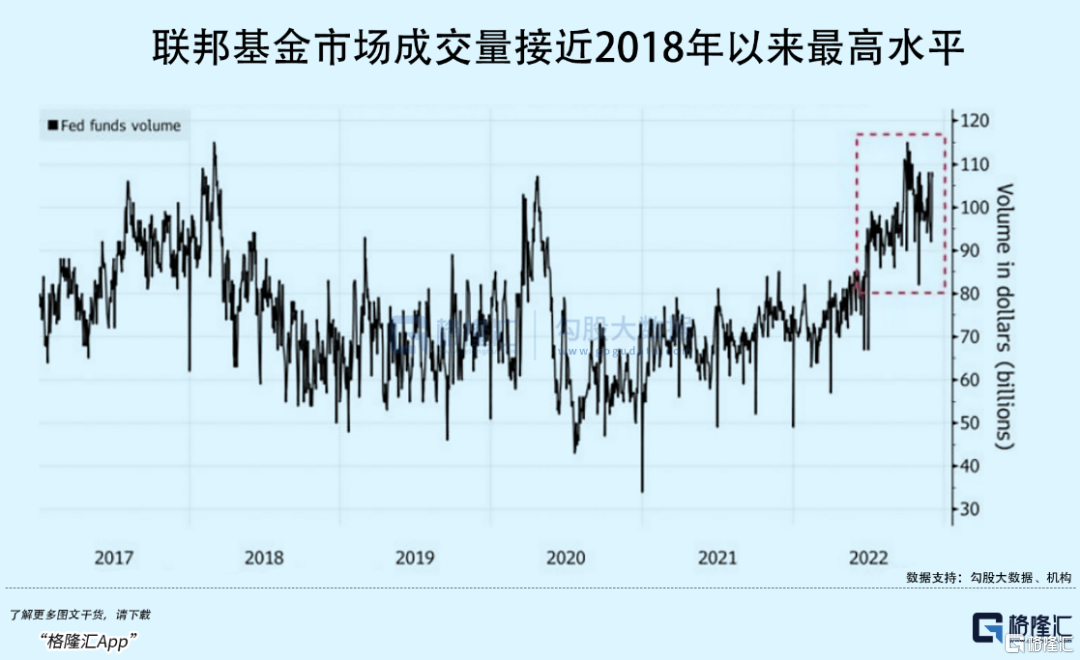

從去年開始,銀行開始重返聯邦基金市場獲取現金。當年12月,巴克萊銀行有一組數據顯示,美國國內銀行在聯邦基金借款人中所佔的比例已從5%升至12%。且聯邦基金市場交易量接近2018年以來最高水平,且短期融資利率逐步攀升。

到了1月27日,聯邦基金每日借款量從上一個交易日的1130億美元增至1200億美元,達到2016年以來的最高水平。且美國國內銀行在該市場上的借款份額飆升至25%。

要知道,只有美國國內銀行流動性壓力大的時候,才會在美聯儲基金市場借款。反之,當銀行儲備資金充足時,國內銀行在美聯儲基金借貸中的份額非常低。

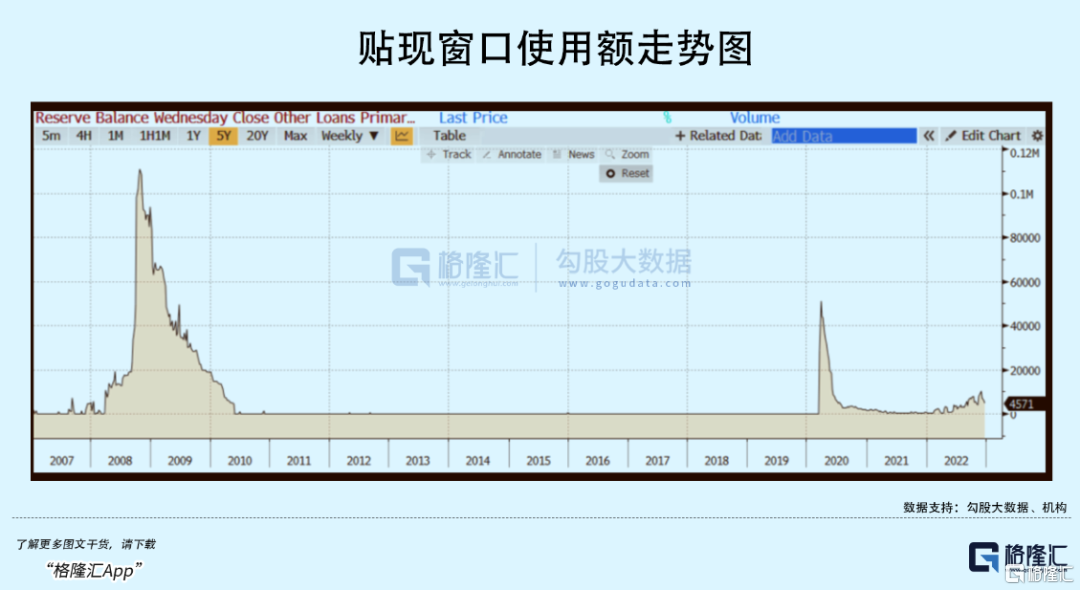

除此之外,美國一些銀行還去美聯儲敲貼現窗口去借錢。美聯儲貼現窗口旨在為銀行提供緊急流動性,扮演的是最後貸款人的角色。也就有所謂“污名效應”——一旦銀行使用該工具,投資者會懷疑銀行是否存在嚴重的流動性困難、財務緊張等問題。

2022年第三季度,美國銀行使用貼現窗口的金額高達72億美元,創下最近2年的新高。其中,資產不超過30億美元的小銀行推動了這一增長。到了11月底,貼現窗口餘額已經飆升至106億美元,為2020年6月以來的最高水平。

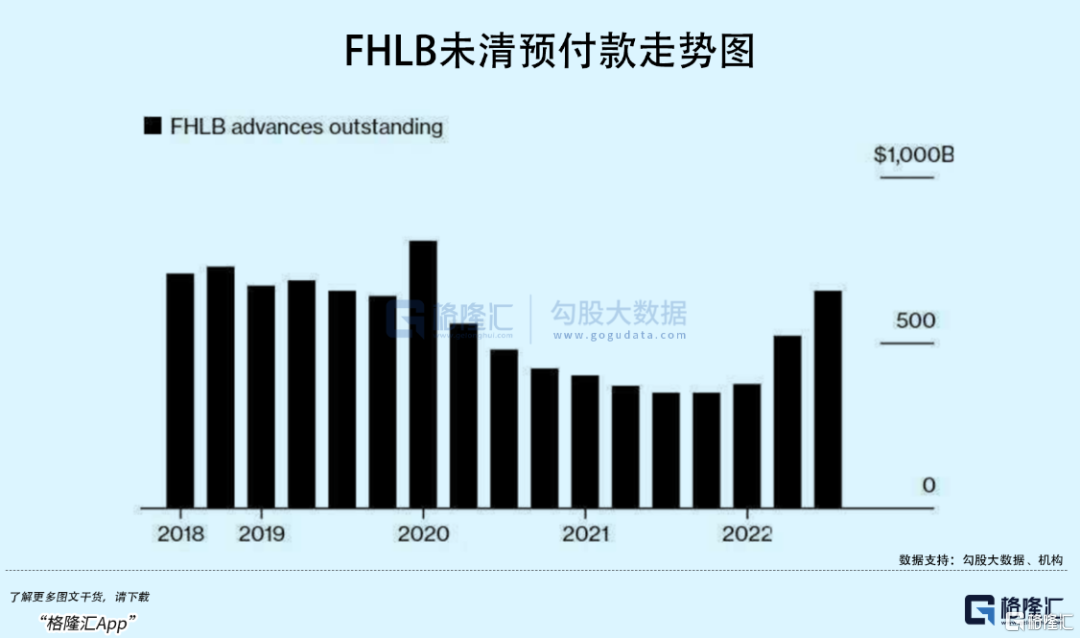

此外,聯邦住宅貸款銀行(FHLB)的資產負債表不斷擴大。一般而言,該行經過預付款向商業銀行等成員提供資金,這些往往是典當貸款或其他典當品擔保的短期貸款。但銀行資金富裕的時候,根本不需要這些貸款。

到去年三季度末,FHLB預付款高達6550億美元,較2021年末大幅提升86%,已經回到新冠疫情之前。FHLB在美國銀行體系內的地位有些類似美聯儲的存在。而它們預付款的不斷擴張,也代表着銀行體系流動性趨於緊張。

從以上數據看,美國中小銀行業面臨的流動性壓力其實從去年下半年就趨於緊張。且隨着美聯儲的持續加息,到現在更緊張而已。硅谷銀行率先撐不住了,雖然業務有特殊之處,但也是美國中小銀行業流動性緊張到出問題的真實寫照。

但以上信號不足以下結論説“更大的要來了”。

03

硅谷銀行是全美第16大銀行,資產規模為2120億美元,不到摩根大通的十分之一。從業務的深度和廣度來看,遠不及美國主要的大銀行。硅谷銀行會不會產生舞蝶效應,引發新一輪危機?目前看可能性會很小,但我們需要繼續跟蹤事件的進一步發展與演變。

另一邊,本週五非農數據以及下週二CPI將要出爐,這兩份數據決定着美聯儲下一步的貨幣政策立場。如果朝着不利的方向去演化的話,美元利率會更高更長。如果是這樣的話,硅谷銀行暴雷一定不是最後一家,全球金融市場也將迎來嚴峻考驗。