鮑威爾以一己之力,幹翻全球金融市場。

美國當地時間3月7日,美股三大指數均跌超1%,道指跌破100日均線,標普500一度失守50日均線。3月8日,亞太股市疲軟不堪。港股恆生指數大跌2.5%,恆生科技指數大跌逾3%。A股三大指數盤中下跌逾0.5%,尾盤迴升,最終小幅收跌。

匯率市場波動極爲劇烈。3月7日,美元指數一夜大漲1.3%,亞盤繼續上漲,現價逼近106點,創下去年12月初以來最高。非美貨幣集體則暴跌。

債券市場也遭遇大拋售。2年期美債收益率大漲11.2BP至5.013%,續創2007年以來最高水平。10年期美債收益率上漲0.4BP至3.971%。兩者倒掛幅度已經超過100個基點,創下1981年9月以來最深程度。

大宗商品市場也遭遇了空襲。美油重挫4%創下2個月以來最大跌幅。COMEX黃金期貨大跌2%,今日續跌,險守1800。白銀跌近5%至四個半月最低。

全球金融市場爲何會如此恐慌?

01

北京時間3月7日23:00,鮑威爾出席參衆兩院聽證會,作美聯儲半年度貨幣政策證詞。這是他2月7日以來的首次講話,也是3月份議息會議之前最後的一次講話。

鮑威爾開門見山說:“近幾個月,通脹一直在放緩,但通脹率回落至2%的過程還有很長的路要走,而且可能坎坷。正如我所提到的,最近的經濟數據強於預期,這表明,最終的利率水平可能會高於之前的預期。如果整體數據暗示有必要加快(貨幣)緊縮,我們將準備加快加息步伐。恢復價格穩定可能需要我們一段時間內保持限制性的貨幣政策立場。”

鮑威爾還指出,自去年年中他上次在衆議院作證以來,美國通脹增長已經一定程度上緩和,但通脹率還遠高於聯儲的長期目標2%。因爲供應鏈瓶頸緩和,貨幣緊縮限制了需求,核心商品部門的通脹已經下降。然而,住房以外的核心服務通脹並未下降。

鮑威爾超越想象的鷹,不僅終端利率可能要高於此前預期,且加息節奏可能重返50個基點,令金融市場大爲錯愕。尤其是後者一旦發生,中期上將改變金融市場此前交易“加息放緩至結束”的運行軌跡。

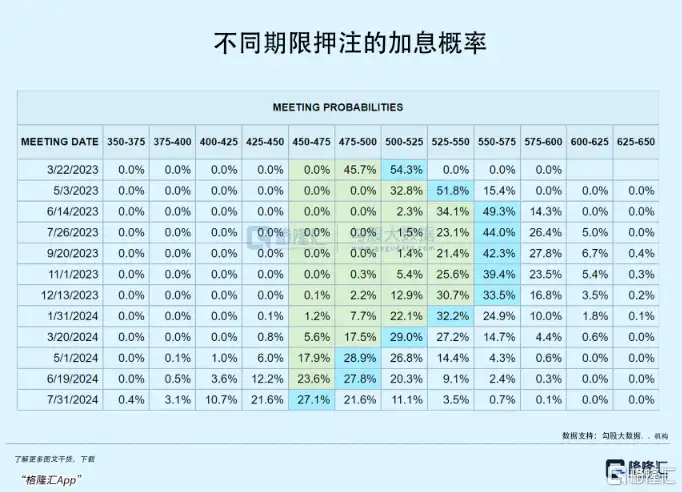

據美國聯邦基金利率期貨交易市場顯示,3月份加息50個基點的概率從前一天的30%飆升至70%,加息25個基點的概率從前一天的70%下降至30%。且終端利率預期值在今年6月份達到5.5%-5.75%的概率高達50%左右。

鮑威爾這番鷹派十足的表態,暗示2月份美國非農就業以及通脹可能依舊維持1月份的火熱態勢。其實,我們從已經披露的數據也能端倪一二。

2月Markit綜合PMI與服務業PMI均升至50上方,均超出此前市場預期,且都創下2022年6月份以來新高,並逆轉之前連續7個月萎縮的趨勢。其中,就業分項指數終值均升至2022年9月份以來終值新高。這表明2月份美國經濟仍然會表現出相當的韌性,且就業市場可能依舊緊俏。

歐洲市場通脹高燒不退,也暗示了美國2月通脹情況並不樂觀。歐元區2月調和CPI同比上升8.5%,高於預期的8.3%,前值爲8.6%。環比看,歐元區2月調和CPI初值環比上升0.8%,高於預期的0.5%,1月則環比下降了0.2%。歐元區2月核心CPI高達5.6%,遠超市場預期和1月份的5.3%,再度刷新歷史紀錄。

其中,歐元區經濟前3的德國、法國、意大利的2月份核心CPI均超出預期,且刷新本輪通脹紀錄。

美聯儲在3月份是否加息50個基點,最終還是取決於本週五的非農數據以及下週二的通脹數據。如果數據仍然超預期火爆,將繼續施壓風險資產的估值水平。

2023年,美聯儲加息終端利率更高,維持高利率時間越持久,將會是全球金融市場的重大尾部風險。

一方面,在利率更高更久的大背景下,貨幣緊縮的累積性以及滯後性會逐步顯現,對於經濟的衝擊會比較明顯,發生經濟衰退的可能性會比較大。

另一方面,全球貨幣流動性愈發緊張,會加劇金融全市場大幅波動,養老金、保險公司、對衝基金等非銀行金融機構面臨衝擊與威脅。英國養老金暴雷、瑞士信貸破產風波以及黑石集團債券違約或許只是拉開了前奏。

02

近來,A股迎來了一波明顯調整。爲什麼?

今年GDP預期目標爲5%左右。該數據其實落在市場預期5%-5.5%區間下限,預期中位數大致爲5.3%。短期看,市場會對此前樂觀預期進行一定程度上的修正。

在機構看來,數據合理偏保守主要有兩方面因素。第一,保持定力,不重走地產老路——全面貫徹新發展理念,加快構建新發展格局,着力推動高質量發展。這也意味着對於房地產的刺激會有限度,不會大水漫灌搞強刺激。

第二,內外部壓力,不確定因素較大——外部環境不確定性加大,全球通脹仍處於高位,世界經濟和貿易增長動能減弱,外部打壓遏制不斷上升。國內經濟增長企穩向上基礎尚需鞏固,需求不足仍是突出矛盾……

除5%數據外,還有一個數據比較重要,就是城鎮人口新增就業目標1200萬人左右。該就業目標是創下了歷年新高。要達到這個目標,經濟增速就要上去。這裏也暗含了今年實際完成的經濟目標可能要超越5%。

短期看,5%對市場有壓力,需修正調整,但就業數據又暗含了未來實際結果可能會超預期,亦是未來有超額收益的來源。

對於貨幣政策的定調,央行執行報告以及政府工作報告均爲“穩健的貨幣政策要精準有力”。且保持廣義貨幣供應量和社會融資規模增速同名義經濟增速基本匹配,支持實體經濟發展。

粗略計算一下,5%的GDP增長以及3%的通脹目標,今年M2的增速很有可能維持在10%以下,而2022年是雙位數增長。從這個角度看,今年貨幣政策再度邊際寬鬆的可能性會比較小,降息降準工具在中短期之內出現幾無可能。

A股市場分母的定價,除了國內貨幣政策影響外,還受制於海外流動性的擾動。

在付鵬看來,美元利率無論是名義利率還是實際利率,其實是真正決定全球估值的一個重要標。在中國你要做一級市場風投,這個企業到底給30倍還是給60倍不是由人民幣利率定的,而是由美元利率決定。

因爲不管是中國香港公司,還是中國大陸公司,投資什麼行業以及公司去美國找一個對標物,去看看估值是什麼水平。全球相對創新與領先的公司在美國上市,是以美元計價的。

最近1個月,10年期美債收益率從3.4%左右大幅攀升至4%。美股也調整了一個月。對應着國內市場,創業板指和恆生科技指數同期大幅調整。因爲這些指數成長性龍頭權重較大,受到海外流動性的衝擊會更大一些。而上證指數權重在大藍籌爲首的傳統行業,受益於經濟復甦邏輯,調整幅度相對偏小。

近期,外圍美股市場重回交易通脹粘性高,加息更高更長的邏輯。這導致美元指數以及10年期美債收益率飆升,進而壓制全球風險資產的估值水平,尤其是成長股。

5%的數據無市場預期驚喜,疊加海外流動性趨緊交易的大背景,A股短期內仍會有一些壓力。不過,經濟復甦的主線邏輯沒有變化,不必恐慌。同時,我們需要緊密跟蹤俄烏衝突以及中美關係的進展,及時做出倉位調整與變化。

03

美聯儲、歐洲央行、日本央行是全球流動性的三大發動機。美聯儲最爲重要,但朝着利率更高更久的方向去了。歐洲央行也不賴,市場市場對歐洲央行的利峯值預期已經超過4%,短短一個月內飆升了60個基點。

日本方面通脹也愈發失控,2月CPI已經刷新40年之最,核心CPI已經連續第10個月超過央行2%的通脹目標。工資增長是日本央行貨幣政策的關鍵因素,此前黑田東彥將3%的工資增長作爲結束超寬鬆貨幣政策的先決條件。今年“春季攻勢”成爲全球市場廣泛關注的一場工資談判。

如果達到3%以上,植田和男在4月上任之後可能繼續沿着去年12月加息的節奏走,對全球金融市場而言會是一大黑天鵝。

如果全球三大流動性發動機熄火,且維持時間很長,全球料將發生什麼?其它不知道,比較確定的有一點,對風險資產不會友好。