來源:格隆匯

定位快時尚,主打高性價比的SHEIN在美國混得風生水起,一度被稱作“美國版拼多多”,“快時尚的抖音”。去年9月,貴爲性價比之王的拼多多本尊帶着Temu登陸了美國電商市場。

“Team up,Price down”,一股很濃鬱的中國式砍價風吹到了大洋彼岸,當美國人發現6.49刀可以買一雙任意尺碼的登山靴,不到5美元的裙子,還有8.99美元的無線耳機,還包郵......逃不過“真香定律”。

價格補貼和“社交裂變”式促銷,Temu靠的還是拼多多的老配方。SHEIN是去年全球下載量最大的購物APP,而Temu用了不到兩個月就登頂了美國iOS下載榜,去年12月,Temu的日均安裝量比SHEIN三倍有餘。

收入年均增長180%的SHEIN在F輪融資後估值直接暴漲到千億級別,而在最新的一輪融資裏縮水了1/3,剩下650億美元。

儘管打法不同,SHEIN和來勢洶洶的對手進攻的都是北美中低收入人羣的檔口,甚至已經開始要求一些核心供應商做出”二選一“的排他性合作。

相比國內,北美市場社交平臺分散,沒有微信大本營的Temu在海外面臨更高的獲客成本,Wish的經歷說明,瘋狂營銷的實質是對潛在商家和消費者的雙重篩選,剩下的往往決定了平臺的成色。

01、千載難逢的機會

與SHEIN深入供應鏈的DTC模式不同,拼多多這次打入跨境電商市場,身上的標籤還是社交電商。

讓用戶自發分享,以拼團模式爭取更低的價格來購買商品,“砍一刀”模式在獲客上兼具低成本和效率。拼多多過去五年的月活從1億躍遷至7.5億的規模,其中微信貢獻居多。

遠赴重洋後,沒有微信大本營的Temu在買量營銷上必須毫不吝嗇。據晚點Latepost報道,Temu上線兩月時,營銷費用就已投入約140億元。

今年2月,號稱“美國春晚”的超級碗(Super Bowl)上,每秒廣告售價超過了20萬美元。

正當全家人坐在電視機前看直播,Temu的30秒廣告閃過數次,視頻裏的美女不停滑動着手機屏幕尋找商品。配樂和臺詞也頗爲洗腦,一直提醒你,“在這兒買東西真香,價格又低,買到就是賺到,你就是億萬富翁”。

燒錢的地方不止一處,海外上億月活的社交陣地有很多,Temu在Youtube、Instagram、Tik Tok上都投放了廣告。而沒有了微信大本營,Temu必須找到新的流量商城。當中用戶規模最大的Facebook能給Temu帶來多大的自流水是毋庸置疑的。

據META廣告資料庫顯示,僅23年1月就在Facebook上投了至少6400條廣告。另有數據表明,Temu 的社交媒體流量佔比 21.5%,其中 Facebook 是最大的流量來源,佔比高達69.06%。

除了買量,爲了複製拼多多那套社交裂變,Temu發起了拉新換現金的Referral Bonus活動:

I 新註冊的用戶會獲得三張七折券,享受包郵服務以及1美分領取商品的機會;

II 邀請一位新用戶註冊,雙方都可以得到六折券

III 邀請兩位新用戶註冊,可以免費獲得免費獲得按摩儀器、洗衣機、投影儀、耳機、無人機等物品

而如果用戶成功邀請5位新人下載註冊軟件,能夠獲得20美元。爲了20美元還真有不少人在推特上曬鏈接。

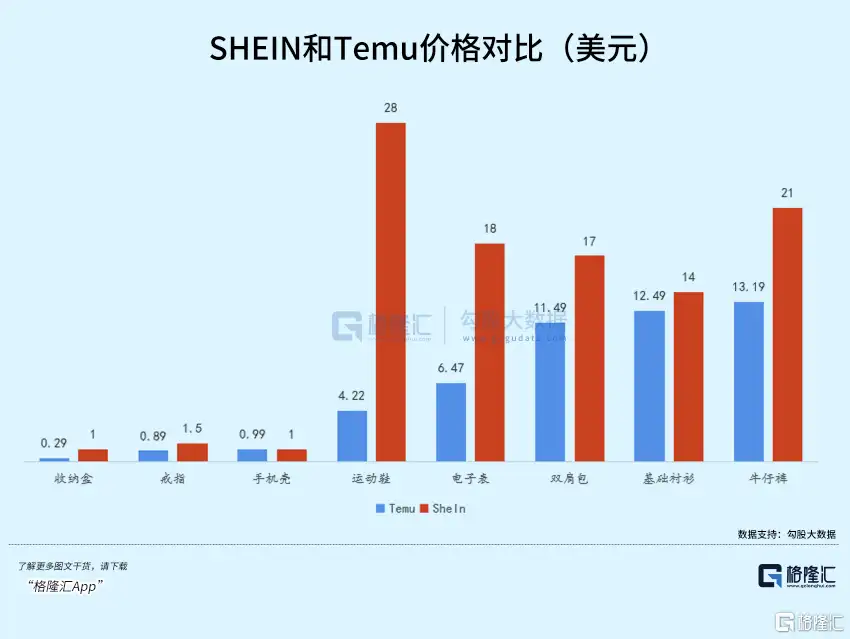

在拿得出手的價格上,Temu的標價低得離譜,商品大量集中定價在0.09-20美元的區間。許多相同品類的價格拿出來和SHEIN對比明顯要低一截。

據36氪報道,美國黑色星期五期間,Temu 的價格比亞馬遜低10%-20%,比 SHEIN 低30%-60%。不僅價格便宜,還包郵,3個月內免費退款。

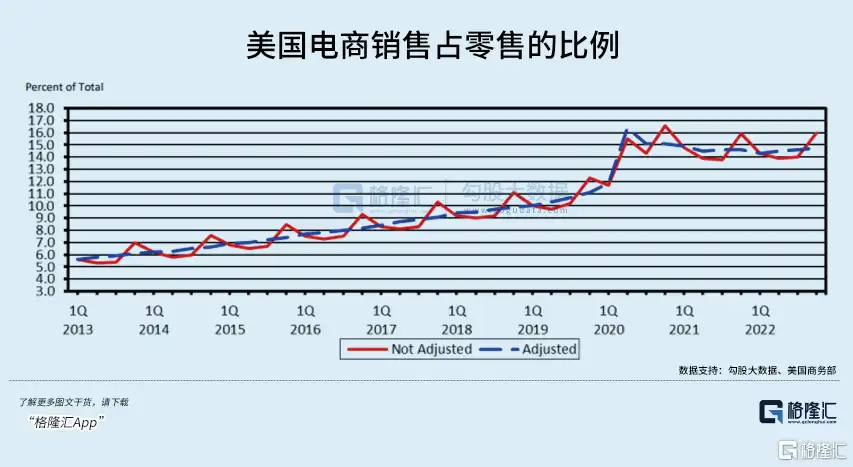

疫情爆發進一步加強了北美民衆的網購粘性,去年電商滲透率約14.6%,大概落後中國12個百分點,但要高於東南亞市場。

北美電商整塊蛋糕,除了鼻祖亞馬遜佔據電商總支出40%的份額,前五名集中度僅有六成,也就是說還有四成分散在衆多中小平臺手中,但前十名還沒有一家來自中國企業。

SHEIN在快時尚領域提供平價便宜、豐富款式,快速上新的價值輸出,這塊在北美佔據了三分之一的市場份額。

疫情放水令美國經濟維持着脆弱的平衡,通貨膨脹高企。美國正在遭受痛苦而持續的加息陣痛期,儘管經濟增速放緩,錢包縮水,就業端的頑固表現加劇了“就業—通脹”的螺旋循環。這種時期物美價廉的中國商品對於民衆有多大的吸引力可想而知。

Temu瞄準的顯然不止是快時尚,而是以低價策略打入一個成熟市場,作爲連接更多中國品牌出海的平臺,這有可能是個千載難逢的機會。

02、供應鏈,阿喀琉斯之踵

去年9月平臺拿出了“2022年多多出海扶持計劃”,拿出百億,扶持百個出海品牌,10000家制造企業連接海外市場,也就是搭建Temu的海外供應鏈,和平臺共同成長,大家有錢一起賺。

Temu沒有完全自主的供應鏈,除了帶着原來一幫老兄弟,還跑去挖競對的牆角,儘管SHEIN有所防備,無奈這邊給的實在太多了。給新的進駐商家長期0保證金,0傭金的承諾,還免去了商家運營和物流配送費,以及更短的回款週期。

除此之外,近兩年不少中國賣家接連在亞馬遜上遭遇封號關店,Temu的出現剛好能夠爲庫存消化提供新的渠道。

對於供應商,條件優惠,又多一個地方賣貨,何樂而不爲。但是往後能不能喝到湯,不好說,平臺壓價手段實在太厲害。

有別於拼多多模式,Temu更像線上百貨超市。商家無法獨立開店,供應服從報價機制。往高了報,平臺和出低價的商家合作,往低了報,利潤空間又被壓縮了。

據36氪報道,剛上線一個月Temu的日均GMV突破了150萬美元,去年年底前的GMV目標是3-5億美元,並期望在今年達成30億美元的目標。早期進入新的市場,GMV和份額纔是主要目標。

沒有議價權的商家,還面臨着十分嚴苛的質量管理條款,如果產品動銷率不佳,平臺可能會將降價甚至直接下架,如果質量出現問題,商家還要賠償5倍罰款。

商家之所以選擇Temu,是基於過往國內平臺上用低價撬動的銷量令人滿意,在互“砍”的歡愉中給商家刷出爆單。然而一走進山姆大叔的家園,感受更多的則是低價內卷和殘酷的平臺規則。

剛剛起步的Temu目前在海外還不具備成熟的電商基礎設施。現階段依靠專線運輸服務或者國際物流商合作的跨境直郵模式,從國內倉發往海外,一般要一週起步,時間效率與帶有本土供應體系的美國電商相去甚遠。

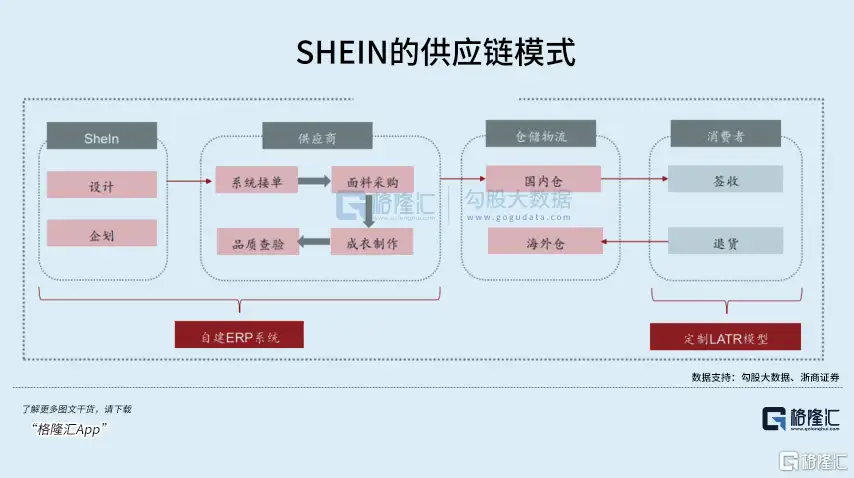

另一方面,供應鏈管理能力是SHEIN的取勝之匙。

公司幾乎重新定義了快時尚,靠的是以全數據驅動的模式來做ODM,對供應商有着出色的掌控力,通過壓縮生產和新品上架時間來顛覆這個“快”,一套完整的下單—收貨流程大約只需要10天左右。

面對更高效的流量變現、低價競爭,人才和供應鏈夥伴的流失,SHEIN也在努力夯實競爭壁壘,補足木桶裏的最後一塊短板。

爲了提高本地配送能力,將送貨首周縮短至3-4天,去年四月份,公司在美國印第安納州的首個配送中心落地,2025年前還將多增設兩個配送中心,新照3000個員工。

一系列擴張的底氣,建立在公司去年227億美元的總收入上,按照650億估值,如今市銷率大概2.95倍,相比過去五年平均3.69倍的亞馬遜,價格總算回落到一個合理的水平。

以目前的體量和賽道差異,SHEIN未必會把Temu當成直接競對,但最好的防守就是蓄力進攻。

03、質量不下沉,Wish的前車之鑑

拼多多之所以一面計劃扶持品牌出海,一面給到商家巨大的品控壓力,主要原因在於:

與中國消費者注重商品整體性價比不同,北美格外重視整體購物體驗,包括商品質量、運輸成本以及配送時間等。亞馬遜平臺對於用戶近期評價及打分的重視,潛移默化地培養了用戶對商品質量的高追求。

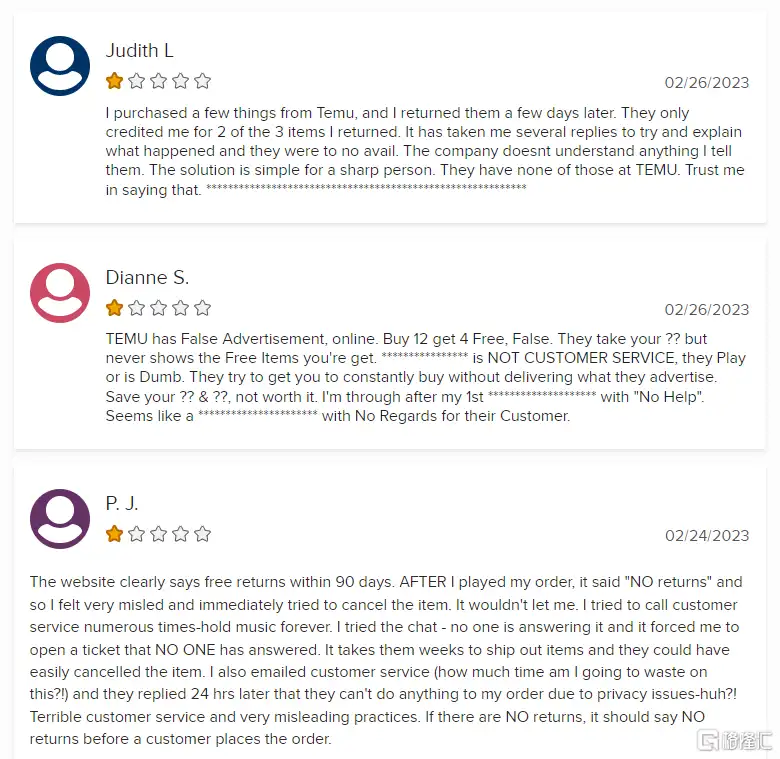

尤其在平臺對新用戶誇下海口,提供免費送貨和退貨時,仍缺乏相對可控的供應鏈體系來保障用戶體驗。在美國商業評價網站上有着不少針對Temu交貨慢,客服服務不到位,投訴無果等反饋。Temu面對這麼多投訴只能收緊優惠,篩出質量更佳的供應商。

想要質量又要維持低價,使得平臺在消費者口碑和商家信任之間構成了危險的平衡,朝着任意一端完全傾倒,意味着補貼營銷吸引的流量可以紛至沓來,無法形成閉環的平臺生態也終會被動驅散流量。

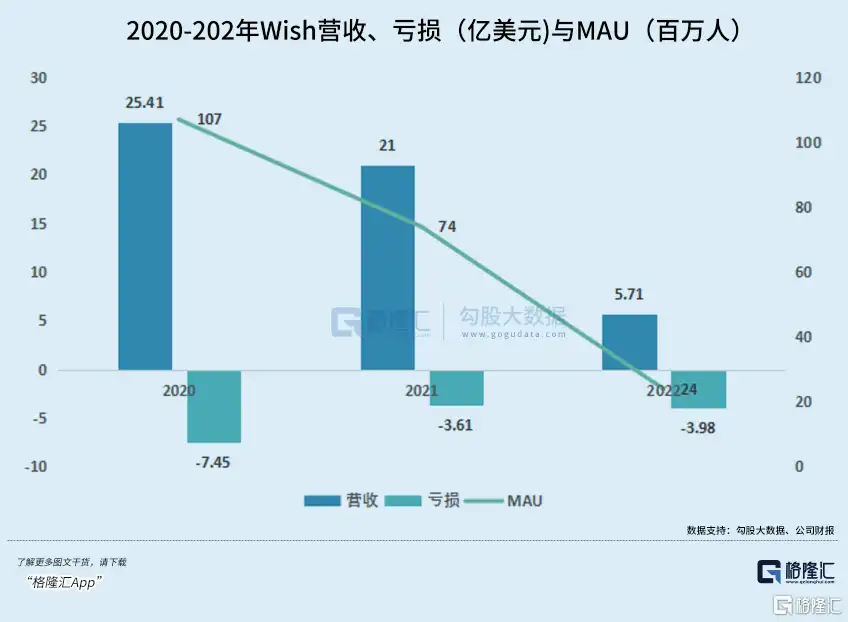

這種劇本即使在北美也不陌生。同樣走低價路線的Wish早期也做的風生水起,19年是當時下載量最高的購物APP,月活超過1億用戶,並且許多商家在中國。

Wish爲了吸引拉新投放了大量廣告,還贊助了洛杉磯湖人等多個球隊。另一方面,平臺銷售的卻都是一些薄利,缺乏品牌知名度的3C,生活用品,無法促使用戶增加復購。

更要命的還是質量問題,平臺商品良莠不齊,送貨時長,成本都很高,導致用戶對使用體驗褒貶不一。公司17-22年至今還未盈利,用戶規模和活躍買家數量銳減。

這印證了,只是打價格戰,總會有下一個Wish。

Temu對女裝服飾等高毛利的品類足夠重視,佔據先發優勢的SHEIN於此構築了較高的壁壘。此外其他品類還將面臨亞馬遜、eBay、沃爾瑪等電商巨頭的競爭。

此刻或許沒有辦法一口吃成胖子,應該在選品上專注差異化競爭和精細化運營,讓品牌真正“走出去”。

但不可否認的是,平臺較之DTC有更大的GMV空間。

SHEIN也正嘗試着從女裝朝着本土化、多品類、全渠道的平臺模式轉型,拓展了美妝、傢俱用品、寵物用品等板塊,同時開放與第三方品牌賣家的合作,利用當地資源來減輕跨境物流的風險。

據EqualOcean分析,美國電商2025年市場規模將達到1.61萬億美元,五年複合增長率超15%,快於全球市場。

北美市場對於拼多多的海外戰略是一張亮眼的名片。但是囿於高流量成本、法律合規和用戶消費心智差異,平臺商業模式的遷移過程中必定會出現效率的折損。Temu還想作爲中國品牌出海的平臺,需要更耐心地積累品類優勢。

冰凍三尺,非一日之寒。