在最新數據顯示美國通脹壓力仍存的背景下,美聯儲面臨着新的壓力,要求其在經濟仍有韌性的情況下加強抗擊通脹的力度,這迫使華爾街專業人士重新思考股市交易格局。

在週二發佈了一份令人擔憂的CPI報告後,債券投資者對利率將突破5%並保持在這一水平的預期升溫。兩年期美國國債收益率再次飆升,對今年晚些時候降息的押注幾乎消失,這與幾周前的鴿派押注有所轉變。

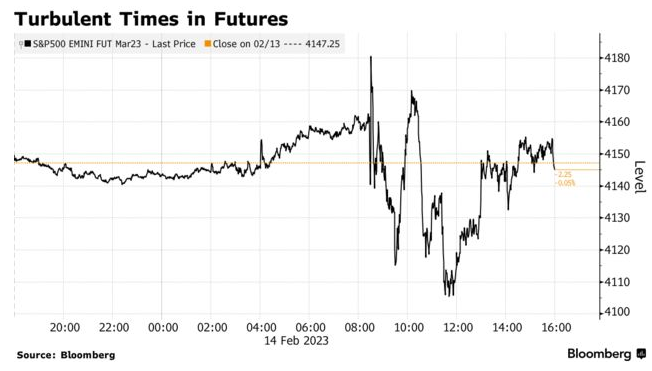

但股市的情況遠沒有這麼明朗,多頭和空頭正在爭論什麼是更重要的:是加息,還是上個月經濟增長速度快到足以創造50萬個新增就業崗位。週二的交易反映了辯論雙方的觀點,標普500指數先是飆升,然後暴跌,隨後再次反彈,導致這一情況的原因是交易員權衡了仍處於高位的CPI和近期的經濟和企業盈利數據,這些數據幾乎沒有顯示出經濟嚴重放緩的跡象。

這讓巴克萊的策略師有了一種預期,即經濟體將持續增長,同時央行可能會在更長時間內推行限制性政策,這種情況被稱爲“不着陸”。在這樣的預期下,該銀行上調了對美國經濟增長和通脹的預測。

巴克萊策略師Emmanuel Cau表示:“市場預期似乎已經從硬着陸轉向軟着陸,現在又轉向不着陸,即經濟增長有韌性,通脹水平較長時間處於高位,這在一定程度上支撐了股市。最新的CPI數據保持了這方面的現狀。”

本月,股市爲期五週的開年反彈勢頭有所減弱,不過,標普500指數下跌不到2%,很難說市場已經發出了決定性的信號。就目前而言,曾在1月份看好股市的策略師表示,在不太擔心大規模拋售的同時,進一步上漲將更加困難。

由於預期美聯儲將採取更爲限制性的政策路徑,摩根士丹利對美國國債的頭寸從增持轉爲中性,並預計,隨着投資者不再相信美國即將轉向政策,他們將削減美元空頭頭寸。

該行策略師表示:“市場辯論可能會轉向經濟對利率的敏感性,以及中性利率是否應該高於此前的假設。”

雖然相對較高的利率與強勁的盈利增長並存的時期不是常態,但在美國並非史無前例。上世紀90年代下半葉,標普500指數成分股的利潤攀升,與此同時,美聯儲也正小幅提高利率。儘管美聯儲在上個十年末推動政策正常化的努力最終在2018年最後一個季度打壓了股市,但在前總統特朗普執政期間,企業利潤實際上大幅飆升。

而另一方面,美聯儲官員將最新的通脹數據視爲另一個信號,即利率需要回到一定水平,以確保通脹繼續下降。這種觀點幾乎在近一年來一直困擾着逢低買盤者,並在華爾街引發了新一輪警告,稱股市反彈不可能持續下去。

Nuveen首席投資策略師Brian Nick表示:“在過去18個月裏,美聯儲贏得了每一場戰鬥——每當市場試圖忽略或低估美聯儲的言論或預測時,市場基本上都輸掉了這場戰鬥,輸掉了那場懦夫博弈。”

通脹將在更長時間內處於高位

儘管如此,市場對經濟衰退的擔憂已經有所緩解,這在年初時也已經幾乎可以肯定。美國銀行對基金經理的最新調查顯示,投資者對經濟的悲觀程度比幾個月前緩和了許多。只有24%的受訪者預計會出現經濟衰退,而在去年11月這一比例爲77%,預計未來12個月降息的投資者人數達到2020年3月以來的最高水平。

調查結果顯示,最大的尾部風險仍是通脹“在更長時間內處於高位”。

這是因爲,美國經濟避免衰退的可能性也意味着,美聯儲將很難開始降息。

“中國的重新開放、歐洲天然氣價格的下降以及美國就業人數的強勁增長,都降低了短期內經濟衰退的可能性。然而,這也會使核心通脹更加持久,爲進一步加息鋪平道路,”巴克萊銀行的宏觀團隊在本週的一份報告中寫道。

所有這些都爲持續的風險上漲踩下剎車。由於宏觀經濟狀況改善和下行風險降低,高盛策略師對未來三個月股市的看法轉爲中性,但他們警告稱,市場的風險偏好“遠遠領先於數據”。

富國銀行股票策略主管Christopher Harvey認爲,政策利率峯值將達到5%或低於目前美聯儲互換利率的水平,但即便如此,也可能無法帶來持續的復甦。不過,他表示,熊市的日子已經過去。

“我們看到通脹率持續走低,經濟比預期更具韌性,聯邦基金利率接近5%,”Harvey表示,“這對股市來說既不是好環境,也不是壞環境。”