本文來自格隆匯專欄:國君策略方奕,作者:方奕 張逸飛 蘇徽

摘要

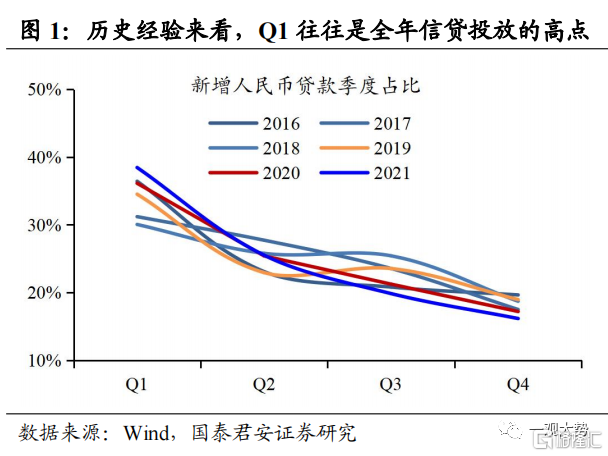

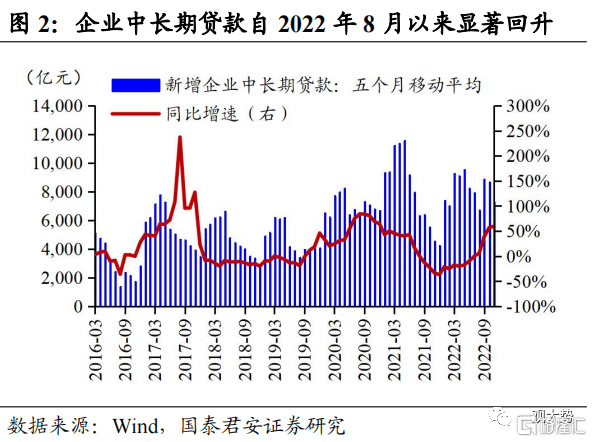

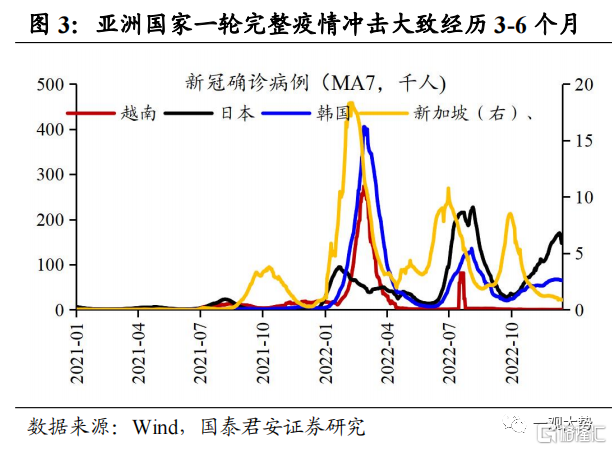

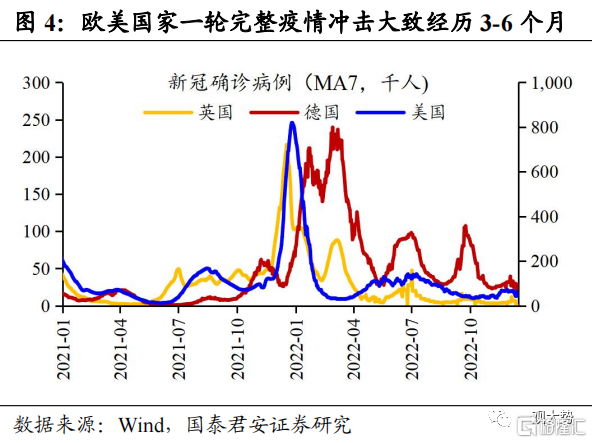

當預期照進現實:2023Q2我國有望邁入新一輪信用擴張週期。第一,參考海外疫情放鬆經驗,一輪完整的疫情衝擊大約經歷3-6個月,我國選擇在四季度放鬆疫情防控,有望縮短疫情衝擊時間,以最大程度減少對經濟的擾動,這意味着2023年3月起的旺季開工需求可能超出市場預期;第二,新增企業中長貸自8月起便開始趨勢性回升且增量顯著(11月企業中長貸MA5同比增長60%,超越2020年同期),但悲觀預期下市場仍對企業需求修復持續性充滿擔憂,並未對此充分認知;第三,歷史來看Q1往往是全年信貸投放的高點,佔比通常超過30%。因此,我們認為2023Q2我國將邁入新一輪需求回暖、信用擴張、盈利預期提升週期。

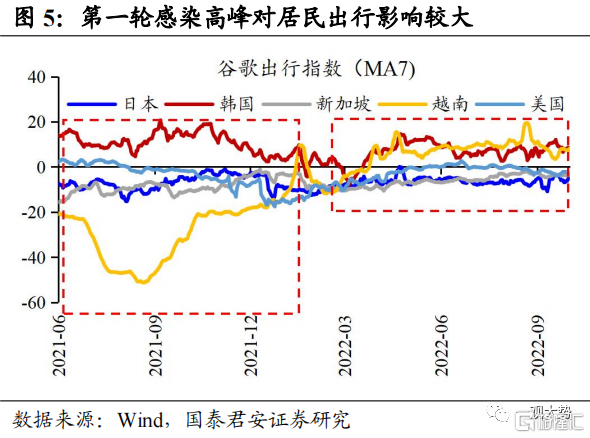

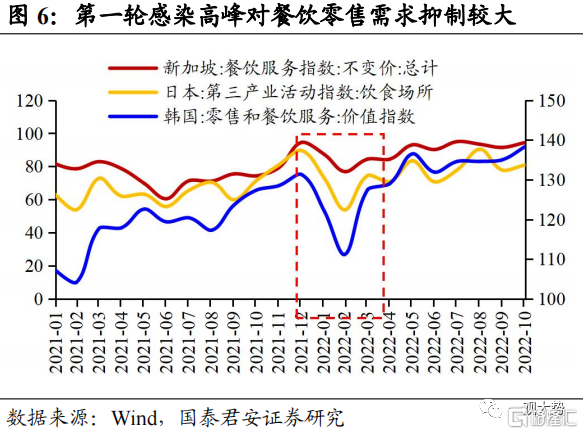

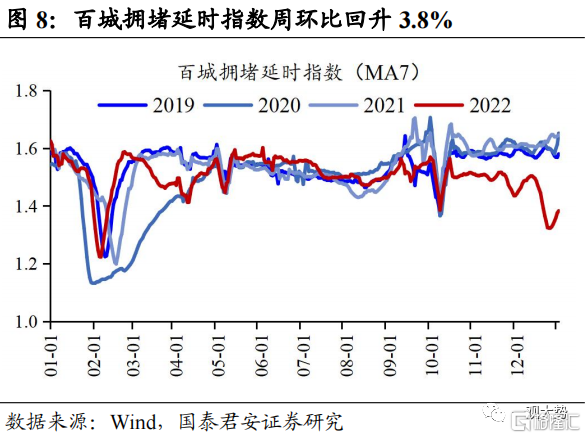

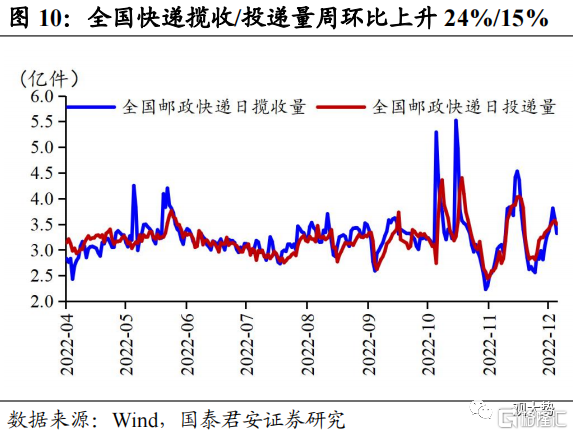

疫情仍將反覆但衝擊逐步減弱,經濟壓力最大的時點或已過去。參考海外經驗,我們發現疫情防控放鬆後往往會經歷多輪感染高峯,但疫情對於經濟活動的衝擊卻在邊際減弱。居民出行、零售以及餐飲活動在第一輪疫情高峯時明顯承壓,但在後續疫情反覆中波動卻顯著收斂,原因或在於隨着居民對於病毒認知的提升以及相關醫療資源的完善,恐慌情緒的回落致使出行消費意願對疫情逐步鈍化。近期我國主要城市地鐵客運量、百城擁堵延時指數、全國貨運流量指數、快遞攬收/投遞規模以及電影票房等數據均出現了觸底回升的趨勢,消費、物流與出行的邊際修復暗示着本輪疫情感染高峯已過,經濟壓力最大的時點或已經過去。

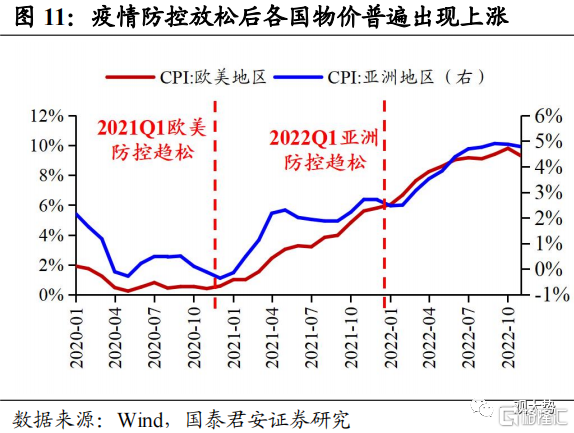

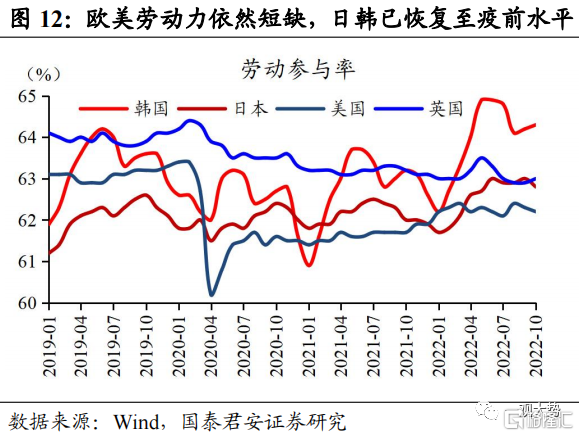

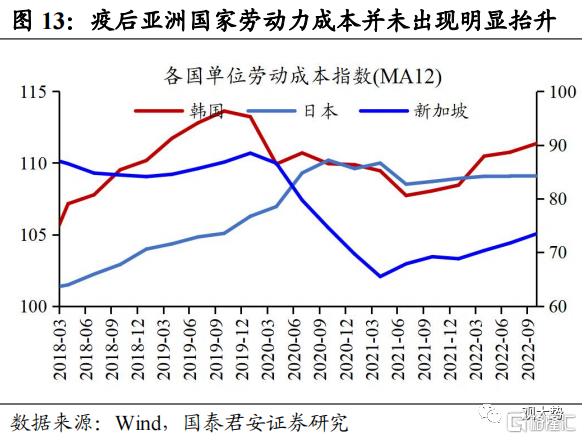

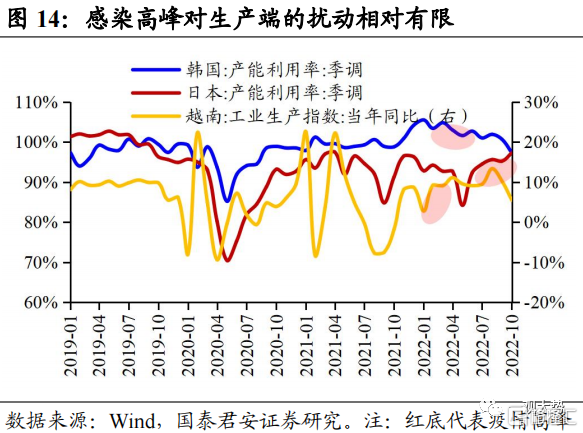

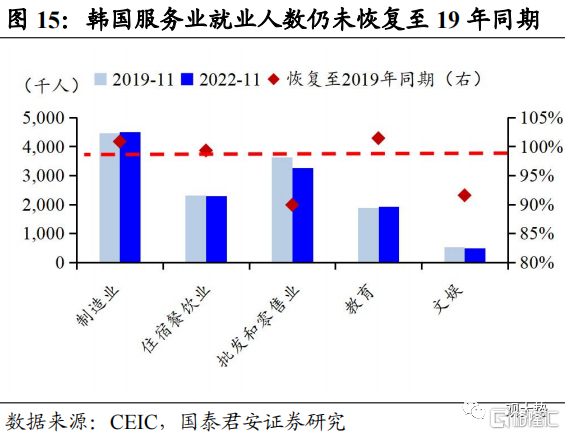

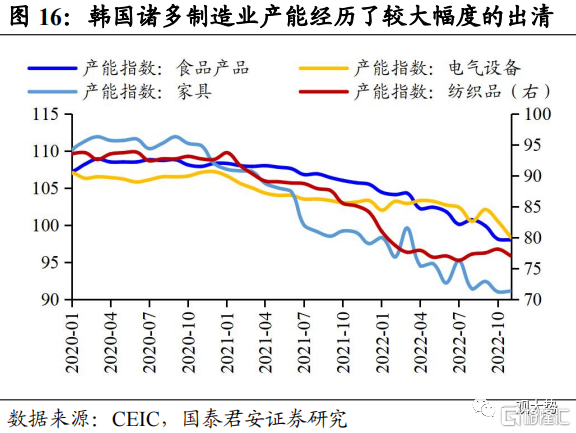

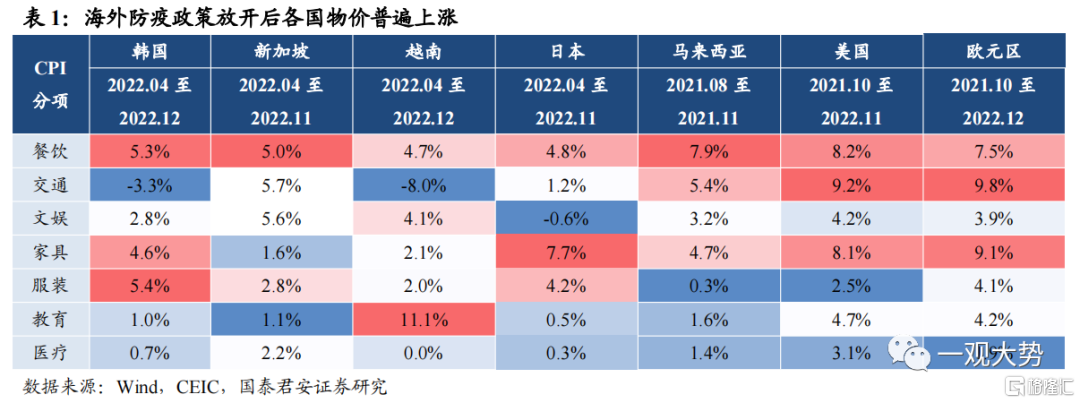

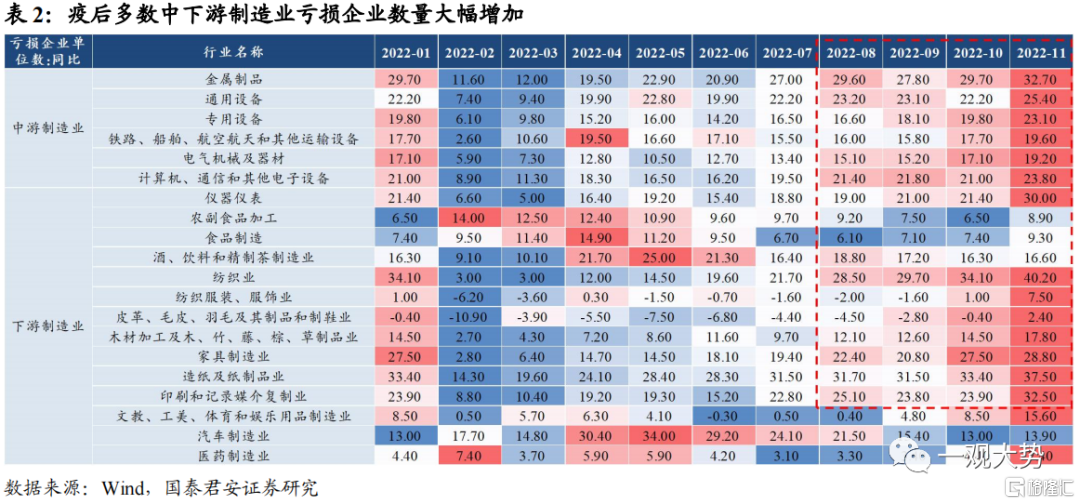

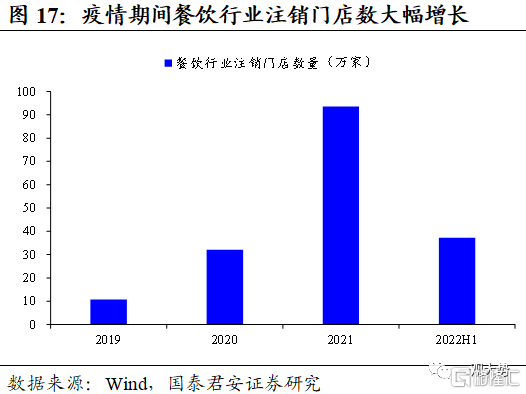

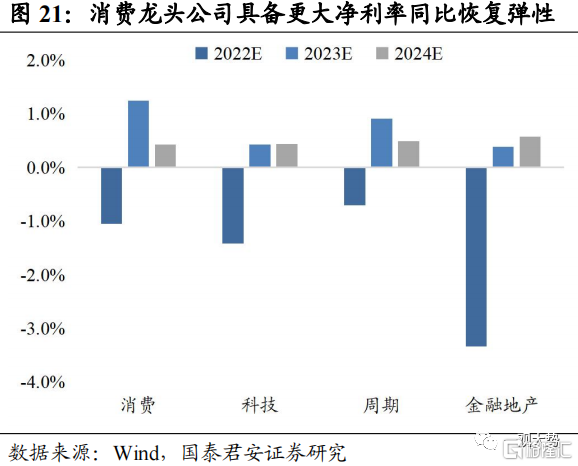

疫後的世界除了需求復甦,更重要的是關注淨利率擴張的可能性。我們發現2022Q1亞洲各國防疫全面放鬆後商品與服務消費價格均出現了較為明顯的上漲,彼時全球大宗商品價格已開始顯著回落,亞洲各國勞動參與率也迅速回升至疫前水平,甚至各國產能利用率也都處於相對高位。原材料、勞動力成本上漲,疫後生產受限等因素似乎都無法對此做出較好解釋。我們認為,過去兩年疫情衝擊帶來了諸多實體與服務行業的供給側出清,短期需求快速擴張帶來的供需矛盾加劇,才是推動亞洲各國物價上漲的核心。相比之下,我國的產業鏈更為豐富,且諸多中下游製造業及消費服務業同樣在疫情期間經歷了深度虧損與供給側出清。隨着防疫優化下消費場景釋放,以及促消費政策加碼,需求快速修復帶來的供需缺口放大同樣有望推動物價上漲,並帶來中下游利潤率的重新擴張。

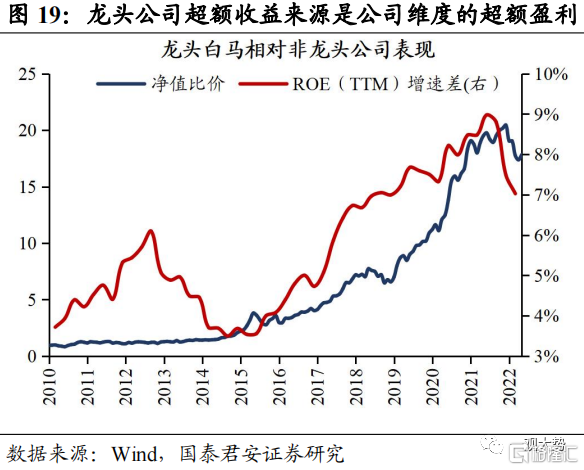

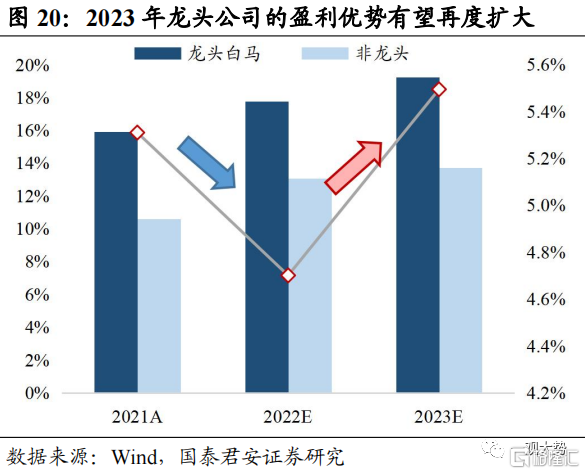

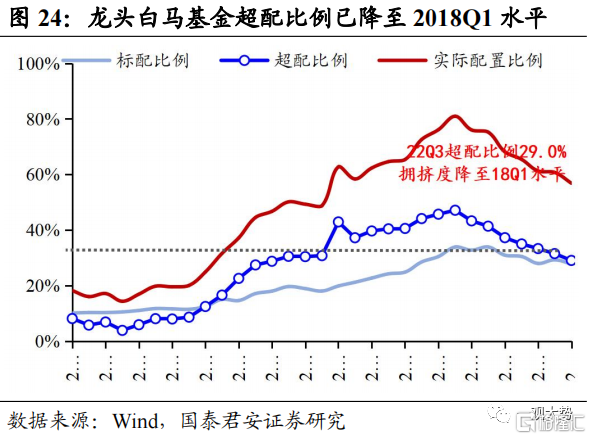

供給出清下行業龍頭修復彈性更大,重視龍馬行情的迴歸。疫後我國諸多行業出現了明顯的供給出清與優化,擁有資源優勢、競爭壁壘牢固的龍頭企業獲取了更多的市場份額,競爭優勢提升使其在弱復甦與信用寬鬆的環境下具備更優的淨利率修復彈性與加槓桿能力,有望在利潤再分配中顯著擴大盈利優勢。通過覆盤我們發現,龍頭公司超額收益來源於公司維度的超額盈利(ROE),我們預計2023年龍頭的預期ROE為19.2%,與非龍頭的差為5.5%,相比22年的4.7%明顯提升。經過前期較大幅度的調整,當前龍頭白馬估值相對非龍頭已顯著收斂,持倉擁擠度亦明顯緩解,低估值、低預期結合中期復甦的高彈性,重視龍馬行情的迴歸。

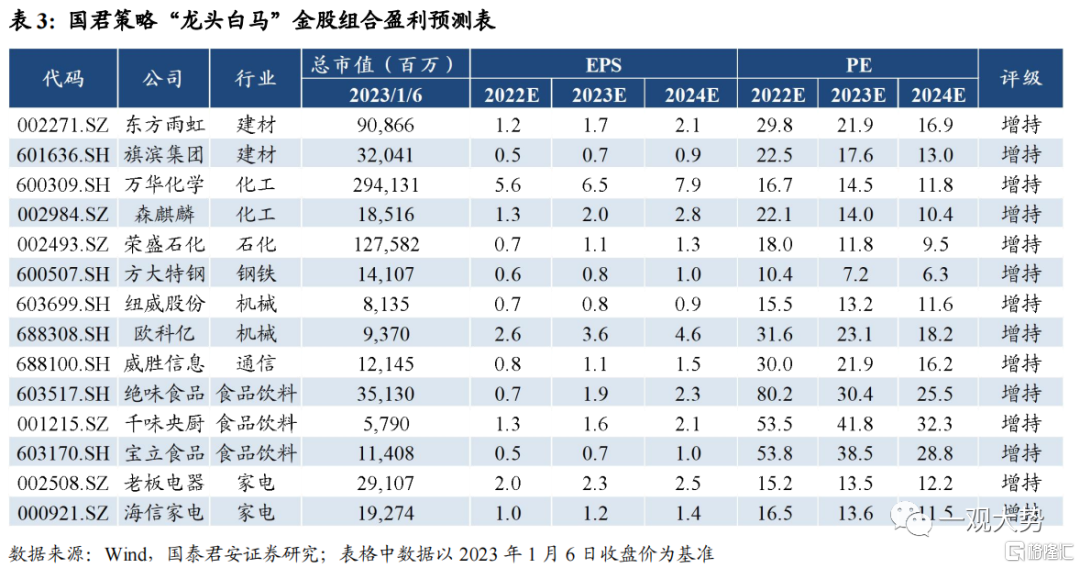

疫後世界的重定價:關注利潤改善與價值復興。牛市第一階段,過去兩年經歷深度估值折價的順經濟週期價值股有望捲土重來,關注地產鏈、金融與消費品。推薦金股:1)食品飲料:絕味食品、千味央廚、寶立食品;2)家電:老闆電器、海信家電;3)建材:東方雨虹、旗濱集團;4)化工:萬華化學、森麒麟;5)石化:榮盛石化;6)鋼鐵:方大特鋼;7)機械:紐威股份、歐科億;8)通信:威勝信息。

01

當預期照進現實:

2023Q2我國有望邁入新一輪信用擴張週期

當預期照進現實:2023Q2我國有望邁入新一輪信用擴張週期。2022年我國在內外部負面擾動下面臨着較大的增長壓力,悲觀的經濟預期以及短期疫情的負面衝擊使得投資者對於信用擴張與需求修復的節奏充滿了疑慮。但與市場的躊躇不同,我們認為2023Q2我國將邁入新一輪需求回暖、信用擴張、盈利預期提升的週期。第一,參考海外疫情放鬆經驗,一輪完整的疫情衝擊大約經歷3-6個月,我國選擇在四季度放鬆疫情防控,有望縮短疫情衝擊時間,以最大程度減少對經濟的擾動,這意味着2023年3月起的旺季開工需求可能超出市場預期;第二,新增企業中長貸自8月起便開始趨勢性回升且增量顯著(11月企業中長貸MA5同比增長59.8%,甚至超越2020年同期),但悲觀預期下市場始終對企業需求修復的持續性充滿擔憂,並未對此充分認知;第三,歷史經驗來看,Q1往往是全年信貸投放的高點,佔比通常超過30%。預期照進現實往往就在不經意間,對於2023年信用擴張與需求復甦的預期應更樂觀一些。

02

疫情仍將反覆但衝擊逐步減弱

經濟壓力最大的時點或已過去

疫情仍將反覆但衝擊逐步減弱,經濟壓力最大的時點或已過去。參考海外經驗,我們發現疫情防控放鬆後往往會經歷多輪感染高峯,但疫情對於經濟活動的衝擊卻在邊際減弱。居民出行、零售以及餐飲活動在第一輪疫情高峯時明顯承壓,但在後續疫情反覆中波動卻顯著收斂,原因或在於隨着居民對於病毒認知的提升以及相關醫療資源的完善,恐慌情緒的回落致使出行消費意願對疫情逐步鈍化。近期我國主要城市地鐵客運量、百城擁堵延時指數、全國貨運流量指數、快遞攬收/投遞規模以及電影票房等數據均出現了觸底回升的趨勢,生產、消費、物流與出行的邊際修復暗示着本輪疫情感染高峯已過,經濟壓力最大的時點或已經過去。

03

中下游利潤率有望重新擴張

聚焦優質龍頭白馬

3.1. 疫後的世界除了需求復甦,更重要的是關注淨利率擴張的可能性

疫後的世界除了需求復甦,更重要的是關注淨利率擴張的可能性。我們發現2022Q1亞洲各國防疫全面放鬆後商品與服務消費的價格均出現了較為明顯的上漲,彼時全球大宗商品價格已開始顯著回落,亞洲各國勞動參與率也迅速回升至疫前水平,甚至各國產能利用率也都處於相對高位。原材料、勞動力成本上漲,疫後生產受限等因素似乎都無法對此做出較好解釋。我們認為,過去兩年疫情衝擊帶來了諸多實體與服務行業的供給側出清,短期需求快速擴張帶來的供需矛盾加劇,才是推動亞洲各國物價上漲的核心原因。相比之下,我國的產業鏈更為豐富,且諸多中下游製造業及消費服務業同樣在疫情期間經歷了深度虧損與供給側出清。隨着防疫優化下消費場景釋放,以及促消費政策的加碼,需求的快速修復同樣有望推動物價階段性上漲,並帶來中下游利潤率的重新擴張。

3.2. 供給出清下行業龍頭修復彈性更大,重視龍馬行情的迴歸

供給出清下行業龍頭修復彈性更大,重視龍馬行情的迴歸。疫後我國諸多行業出現了明顯的供給出清與優化,擁有資源優勢、競爭壁壘牢固的龍頭企業獲取了更多的市場份額,競爭優勢提升使其在弱復甦與信用寬鬆的環境下具備更優的淨利率修復彈性與加槓桿能力,有望在利潤再分配中顯著擴大盈利優勢。通過覆盤我們發現,龍頭公司超額收益來源於公司維度的超額盈利(ROE),我們預計2023年龍頭的預期ROE為19.2%,與非龍頭的差為5.5%,相比22年的4.7%明顯提升。經過前期較大幅度的調整,當前龍頭白馬估值相對非龍頭已顯著收斂,持倉擁擠度亦明顯緩解,低估值、低預期結合中期復甦的高彈性,重視龍馬行情的迴歸。

04

疫後世界的重定價:

關注利潤改善與價值復興

疫後世界的重定價:關注利潤改善與價值復興。牛市第一階段,過去兩年經歷深度估值折價的順經濟週期價值股有望捲土重來,關注地產鏈、金融與消費品。推薦金股:1)食品飲料:絕味食品、千味央廚、寶立食品;2)家電:老闆電器、海信家電;3)建材:東方雨虹、旗濱集團;4)化工:萬華化學、森麒麟;5)石化:榮盛石化;6)鋼鐵:方大特鋼;7)機械:紐威股份、歐科億;8)通信:威勝信息。