本文來自格隆匯專欄:業談債市,作者:楊業偉 朱美華

核心觀點

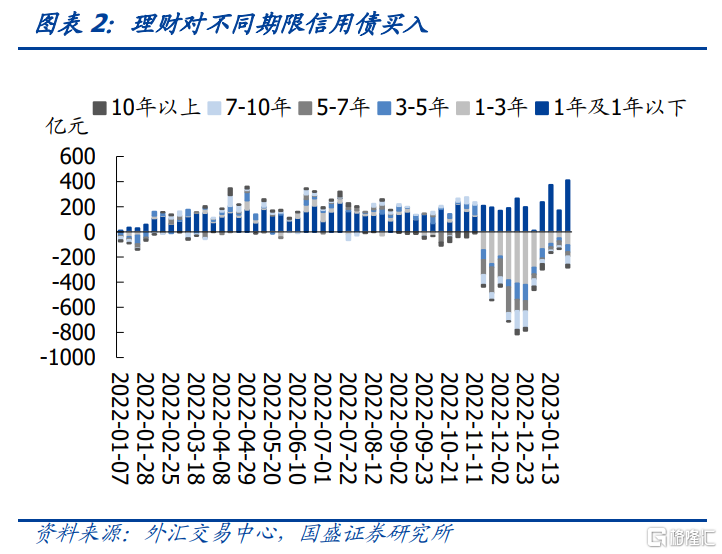

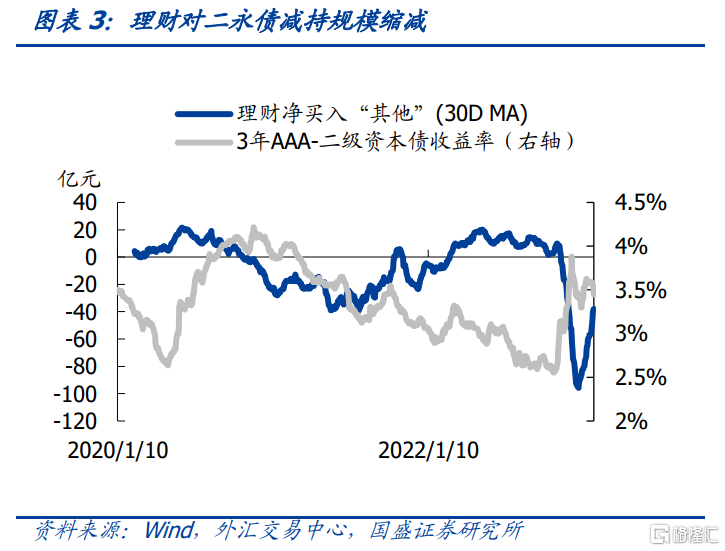

理財資產端轉為淨增持現券,這是2022年11月贖回潮以來的重要變化。隨着理財淨值修復,理財減持現券規模也在逐步縮減。上週理財產品淨買入現券101億元,這是贖回潮以來理財首度淨買入現券,在本週第一個交易日理財繼續淨增持現券99億元。理財在贖回潮中減持中長久期信用債,當前對1年及以下的信用債增持規模大幅擴大,理財資產端降低久期以抵禦債市可能出現的風險。理財風險偏好也會有所降低,目前仍減持以“二永”為主的其他類型債券,但是減持規模在逐步縮減。

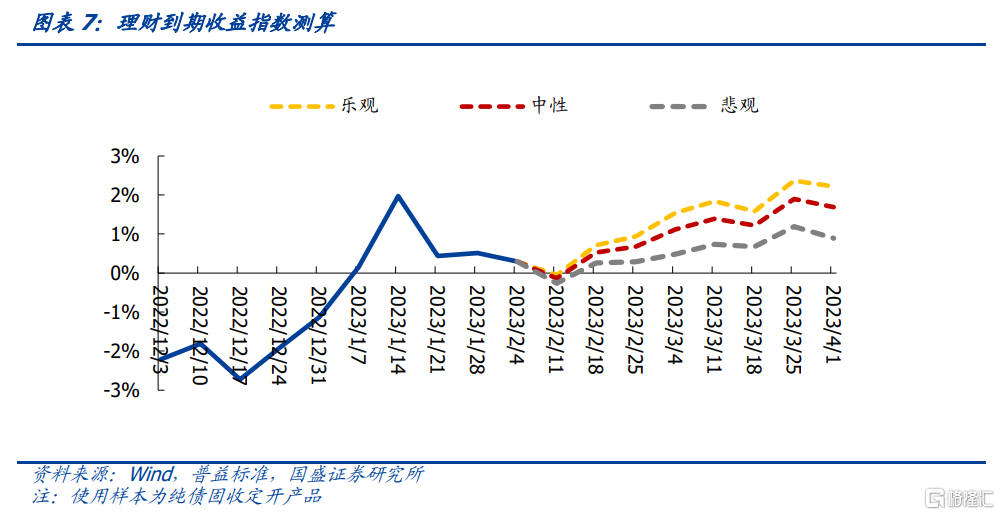

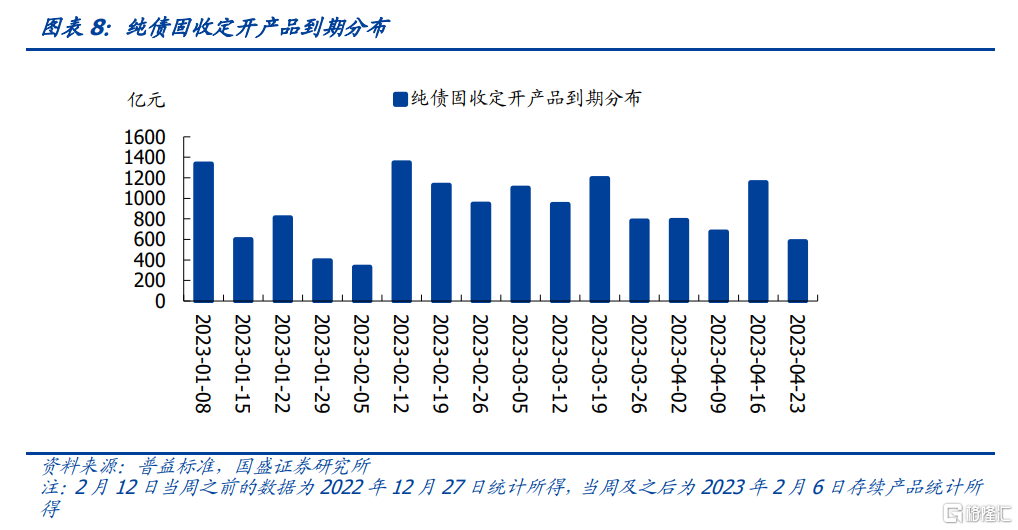

理財淨增持債券背後是贖回壓力持續減輕,規模也將見底回升,這一方面是由於淨值的修復,另一方面是由於定開產品到期壓力也將見頂回落。我們結合理財現券增持規模,假定理財面對負債端壓力更多會以現金和贖回基金等方式來應對,估算當前理財規模在27-28萬億,較高點回落10%-15%。但近期理財增持現券意味着規模可能見底回升。一方面,到期壓力會逐步緩和,根據普益標準統計的數據,純債固收定開產品在2月12日當週到期1347億元,後兩週和3月前三週單週到期1000億元左右,到期規模壓力在逐漸減輕。另一方面,贖回壓力也可能逐步減輕。我們也通過構造理財到期收益指數來觀察銀行理財未來的贖回壓力。根據我們的測算結果,本週到期的理財產品加權平均年化收益率小幅轉負,下週之後收益逐步平穩改善,這意味着理財贖回壓力減輕,從贖回壓力來看理財將進入淨申購階段。

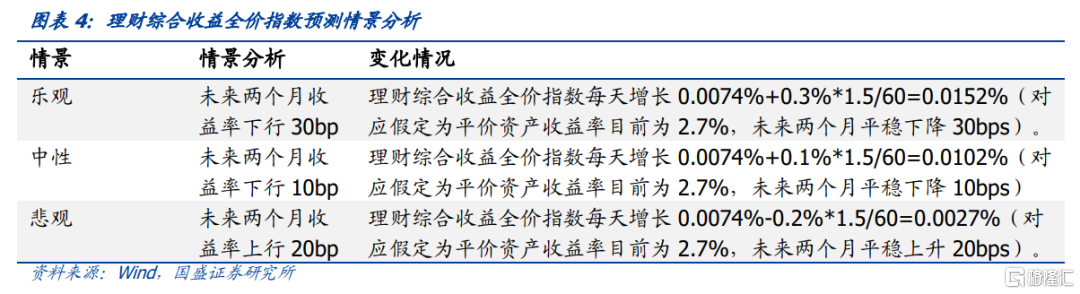

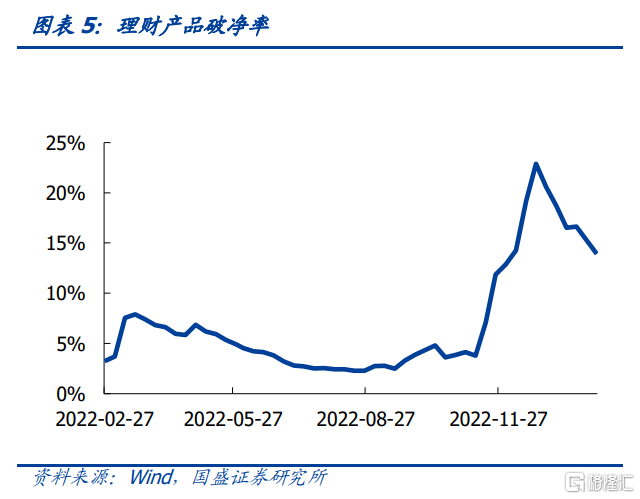

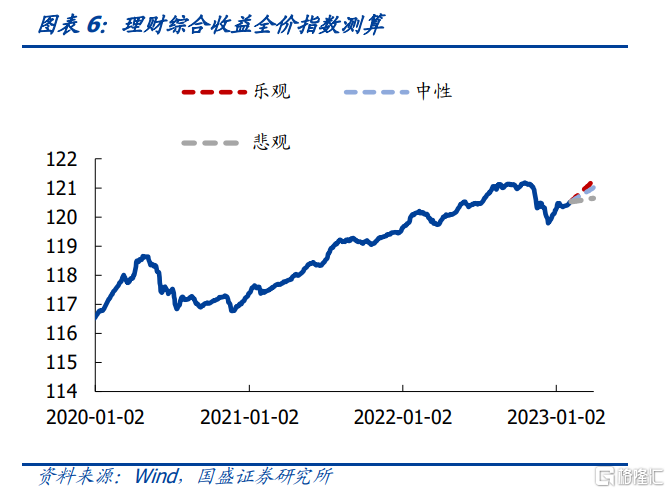

理財淨值回升,按照樂觀預測,理財綜合收益全價指數將在3月初恢復至贖回潮前水平。我們構造的理財綜合收益全價指數自2022年11月初的121.13下降至12月13日的119.78,之後隨着信用債市場的修復有所回升,截至2月6日已經修復至120.56,理財破淨率也由高點較快回落,但還未恢復至贖回潮前的水平。對於未來三個月理財收益變化,我們分別從三種情況對理財綜合收益全價指數進行預測。按照樂觀預測,理財綜合收益全價指數將在3月初恢復至贖回潮前水平;按照中性預測,理財綜合收益全價指數將在3月中旬恢復至贖回潮前水平。

理財也從產品端進行調整,例如通過攤餘成本法產品等穩定估值,但依然受到多重因素約束。理財產品端更多發行可使用攤餘成本法計價的產品,從新發產品數量看,理財子新發產品中封閉式淨值型佔比繼續增加至九成左右。但是攤餘成本法產品也有自身的侷限性,比如攤餘成本法產品持倉的債券,剩餘期限一般不能長於攤餘成本法產品下一次開放期限,債券必須持有至到期,而且有的產品要求評級AAA級,這就限制了理財產品可以獲得的收益。近期理財市場出現混合估值理財產品,兼具成本法估值和市值法估值的優勢,可能成為債市重要增量需求來源。

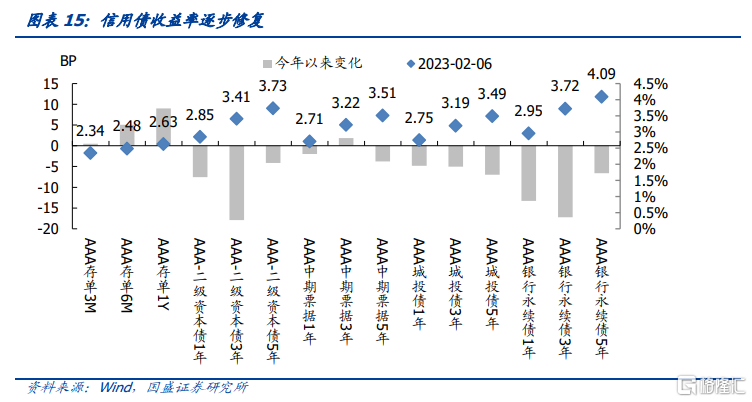

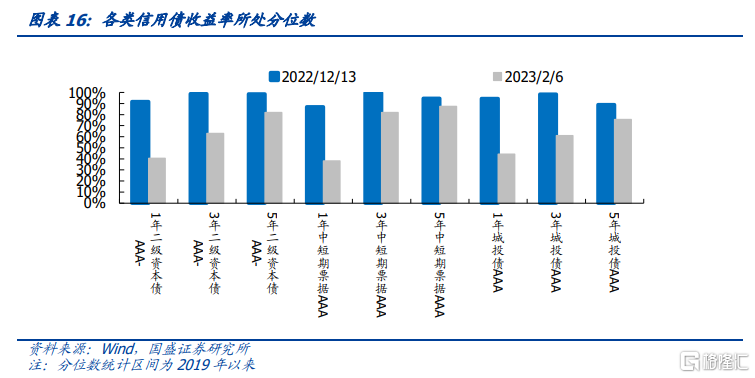

理財將改變信用債供需,建議增配短久期利差高歷史分位品種,當前1年期信用債收益率已壓降至較低歷史分位,2-3年性價比提升。理財轉為淨買入這將改變信用債的供需,信用債將再度出現供不應求或者欠配行情,當前是配置信用債的好時機。由於當前邊際變化的力量來自配置方面,而理財是配置方面最大的邊際變化來源,因而理財的配置方向決定着信用債恢復的方向。目前理財依然主要配置短端,因而短端表現強於長端,建議增配1-3年信用債。當前1年期信用債收益率已經壓降至較低的歷史分位,3年AAA-二級資本債、AAA中票、AAA城投債的收益率處於63%、82%、61%的歷史分位,2-3年性價比提升。

風險提示:信用風險超預期,統計存在偏差。

理財資產端調整:

轉為淨增持現券,更偏好短久期

上週二級市場理財對現券交易轉為淨增持。隨着理財自身產品調整、理財贖回資金從銀行表內和其他渠道再度進入市場,債市從2022年12月中以來開始逐步恢復。隨着理財淨值修復,理財減持現券規模也在逐步縮減。上週理財產品淨買入現券101億元,這是贖回潮以來理財首度淨買入現券,在本週第一個交易日理財繼續淨增持現券99億元。

從資產端來看,理財在縮短久期以抵禦風險,二永債減持規模逐步縮減。理財在贖回潮中減持中長久期信用債,當前對1年及以下的信用債增持規模大幅擴大,理財資產端降低久期以抵禦債市可能出現的風險,同時理財產品端更多發行現金管理類產品和其他攤餘成本法產品,這也限制資產配置更多投資短久期債券。此外,理財風險偏好也會有所降低,目前仍減持以“二永”為主的其他類型債券,但是減持規模在逐步縮減。

理財贖回壓力:

理財到期綜合收益指數預計將回升

隨着債市行情修復,理財收益回升同時破淨率回落。我們曾在《定量測算理財贖回壓力》中通過構造理財綜合收益全價指數來觀察銀行理財收益情況。理財綜合收益全價指數=70%*中債-信用債總全價(總值)指數+20%*中債-同業存單總全價(總值)指數+10%*中債-國債及政策性銀行債全價(總值)指數。理財產品建倉期和到期日之間綜合收益全價指數的變化,可近似代表理財產品的收益率。我們構造的理財綜合收益全價指數自2022年11月初的121.13下降至12月13日的119.78,之後隨着信用債市場的修復有所回升,截至2月6日已經修復至120.56,理財破淨率也由高點較快回落,但還未恢復至贖回潮前的水平。

對於未來兩個月理財收益變化,我們分別從三種情況對理財綜合收益全價指數進行預測。按照樂觀預測,理財綜合收益全價指數將在3月初恢復至贖回潮前水平。對於票息收益,由於目前1年期AAA中票收益率為2.7%左右,因此假定票息收益每天增長0.0074%(對應年化票息2.7%左右)。對於資本利得,樂觀情況下假定未來兩個月收益率下行30bp(即下降到2.4%左右),悲觀情況下假定未來兩個月收益率上行20bp(即上升到2.9%左右)。考慮到久期問題,我們以理財平均久期1.5年進行估算。按照樂觀預測,理財綜合收益全價指數將在3月初恢復至贖回潮前水平;按照中性預測,理財綜合收益全價指數將在3月中旬恢復至贖回潮前水平。

在《定量測算理財贖回壓力》中我們也通過構造了理財到期收益指數來觀察銀行理財未來的贖回壓力。理財到期收益指數=Σ(到期理財產品的存續規模*理財年化收益率估計值)/Σ(到期理財產品的存續規模),含義是到期理財產品的年化收益率加權平均值。由於每隻定開產品和封閉型產品都有自己的投資開始日期和投資結束日期,因此我們基於每隻產品的收益率,並結合存續規模求得加權平均值。理財到期收益指數如果是負值,負向越大,代表到期產品綜合收益越低;如果是正值,正向越大,代表到期產品綜合收益越高。

理財贖回壓力減輕,可能將逐步進入淨申購階段。根據我們的測算結果,本週到期的理財產品加權平均年化收益率小幅轉負,下週之後收益逐步平穩改善,這意味着理財贖回壓力減輕,從贖回壓力來看理財將進入淨申購階段。根據普益標準統計的數據,純債固定定開產品在2月12日當週到期1347億元,後兩週和3月前三週單週到期1000億元左右,到期規模壓力在逐漸減輕。

理財產品端調整:

攤餘成本產品發行增加,混合估值理財推出

結合2022年二季度官方披露理財規模和2022年下半年以來理財現券淨買入情況,我們估算當前理財存續規模約27-28萬億元,規模較高點收縮10%-15%。2022年二季度末理財存續規模29.15萬億,其中債券佔比在七成左右。我們結合理財現券增減持情況來估算理財總規模。假定2022年中至11月初,理財現券增持量佔理財產品增量規模的七成。但11月中贖回潮開始之後,由於贖回順序中應對流動性的現金存款等最先消耗,而理財持有的基金等高流動性資產次之,之後理財會直接賣出債券。而理財持有現金存款4萬億左右,公募基金規模1.2萬億,假定這部分減少一半,加上11月中以來的現券減持量,理財規模合計收縮3萬億以上,規模收縮或在10%-15%。

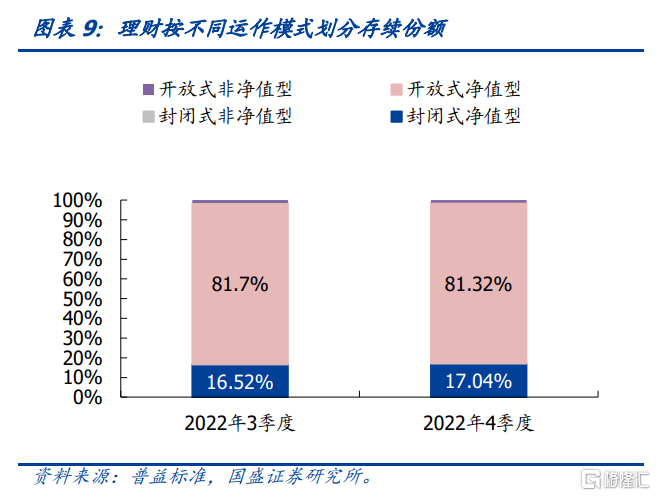

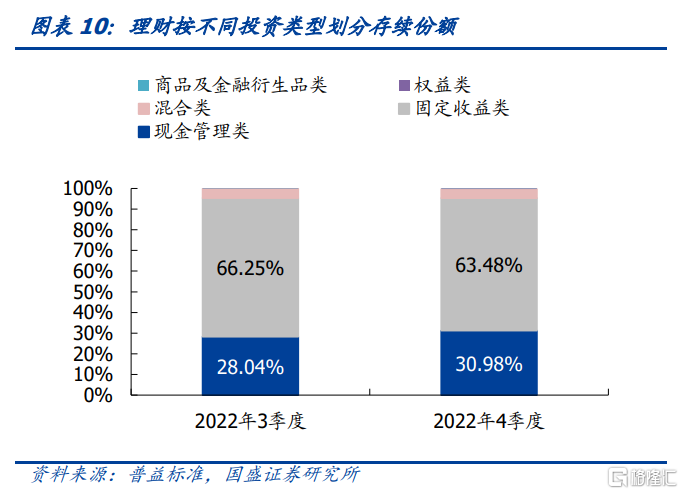

理財產品結構進行調整,封閉式產品佔比和現金管理類產品佔比上升。根據普益標準數據,截至2022年末,全市場理財存續產品中,封閉式淨值型產品份額4.28萬億份,佔比17.04%,環比三季度增加了0.12個百分點。現金管理類產品份額7.79萬億份,佔比30.98%,環比三季度增加了2.94個百分點。雖然普益標準統計產品為樣本產品,但是佔市場絕大部分比重,其結構變化近似可以代表理財整體的產品結構變化。

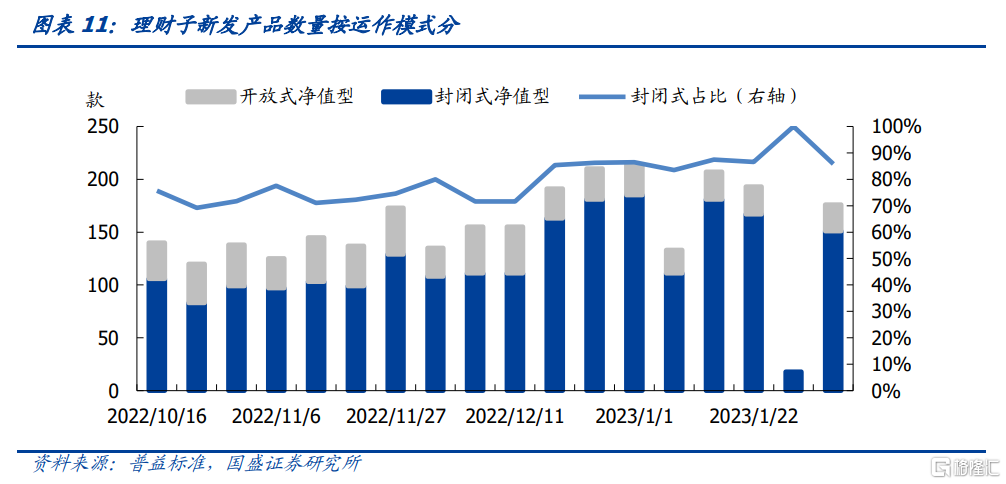

由前文可以看出理財產品端更多發行可使用攤餘成本法計價的產品,從新發產品數量看,2023年以來理財子新發產品中封閉式淨值型佔比繼續增加,但是攤餘成本法計價產品也有自身侷限性。根據普益標準數據,理財子新發產品中,封閉式淨值型產品數量佔比在2022年贖回潮前七成左右,自2022年12月以來佔比上升至九成左右,反映出理財增加封閉式產品的發行,以使用攤餘成本法計價。但是攤餘成本法產品也有自身的侷限性,比如攤餘成本法產品持倉的債券,剩餘期限一般不能長於攤餘成本法產品下一次開放的期限,債券必須持有至到期,而且有的產品要求評級為AAA級,這就限制了理財產品可以獲得的收益率。

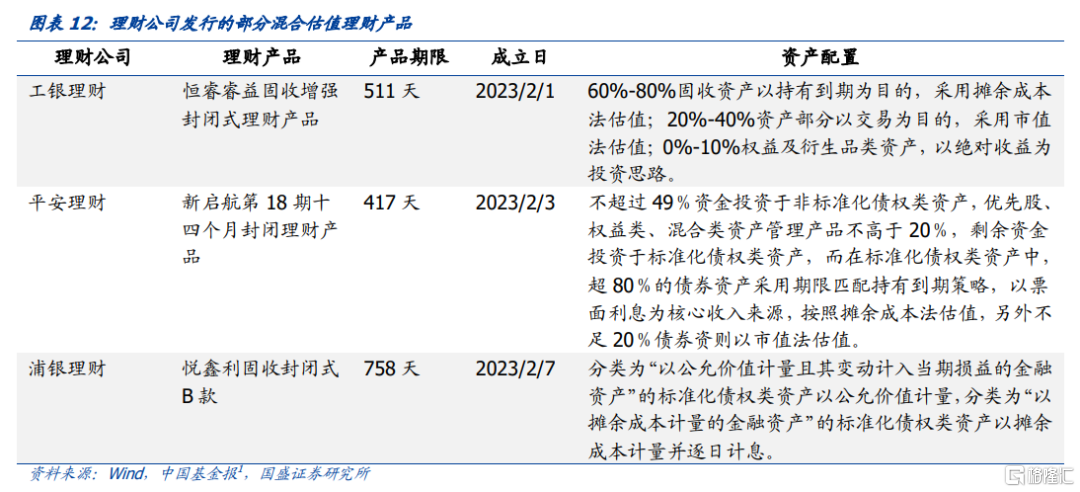

近期理財市場出現混合估值理財產品,兼具成本法估值和市值法估值的優勢,可能成為債市重要的增量需求來源。資管新規推行之後,理財向淨值化基本轉型完成,但是當市場下跌時理財成了市場波動的放大器,比如2022年的11月份理財贖回潮,因此贖回潮後理財公司偏好發行一些可以使用攤餘成本計價的封閉式產品,正如我們前文所述。但是封閉式攤餘成本計價產品對債券久期有約束,在債市上漲時可能錯過博取資本利得的機會,進而影響債券組合收益。而近期市場出現混合估值法產品,攤餘成本法和市值法相結合,一部分資產採用攤餘成本法估值,一部分資產使用市值法估值。這類產品的優勢在於既防守又進攻,既可以通過攤餘成本計價部分保證淨值的相對穩定,又可以通過市值法估值部分提高組合收益。混合估值理財產品可能發展成為信用債市場重要的增量需求來源。

理財將改變信用債供需

建議增配短久期利差高歷史分位品種

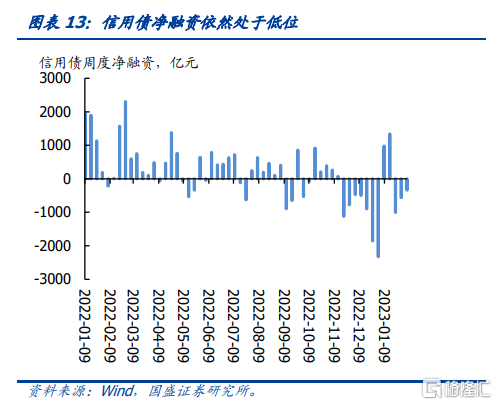

理財轉為淨買入這將改變信用債的供需,信用債將再度出現供不應求或者欠配行情,當前是配置信用債的好時機。目前較高的債券票息能夠保障理財的收益,如果利率不進一步發生大幅度上行,理財將逐步恢復規模擴張,進入淨買入階段,意味着配置力量恢復。而信用債供給未恢復,23年以來除開年前兩週之外,近幾周信用債淨融資均為負,顯示信用供給依然處於收縮狀態。隨着貸款利率持續下行,而信用債利率在2022年11月回升之後處於相對較高水平,因而對發債企業來説,目前貸款融資性價比高於債券,這會持續抑制企業的發債需求,進而導致信用債融資收縮,因而信用債將進入供不應求階段。

由於當前邊際變化的力量來自配置方面,而理財是配置方面最大的邊際變化來源,因而理財的配置方向決定着信用債恢復的方向。目前理財依然主要配置短端,因而短端表現強於長端,建議增配1-3年信用債。贖回潮後理財更偏好高流動性債券和短久期債券,我們認為當前更適宜增配1-3年AAA-二級資本債,AAA存單、AAA中票和城投,當前1年期信用債收益率已經壓降至較低的歷史分位,3年AAA-二級資本債、AAA中票、AAA城投債的收益率分別處於63%、82%、61%的歷史分位,2-3年性價比提升。隨着短端利率下行,中長端信用債利率性價比也將顯現,屆時中長端高評級信用債也將獲得配置機會。

風險提示

信用風險超預期,統計存在偏差。