本文來自格隆匯專欄:中金研究,作者:劉剛 王漢鋒

摘要

中美企業對比:聚焦企業投資回報率和要素資源轉化的結構性差異

我們在中美上市企業對比的第一篇總括性報吿中,從總量、結構等多維度分析了中美上市企業盈利與兩國經濟看似脱節的“謎題”,這其中既有總量層面上市企業對整體經濟代表性的差異(如證券化率與海外收入佔比的較大差距),也有結構上中美要素資源分配機制和在全球價值鏈上所處位置不同導致的投資回報率差異。相比前者更多是兩國不同發展階段的客觀現實,聚焦中美企業在如何將要素資源轉化為投資回報率上的差距更有現實意義。

資本開支和研發投入是企業拉動中長期增長的重要途經,其轉化效率對中長期盈利能力有決定作用,與企業在投資行為上的決策機制和決定因素密不可分。由於經濟成熟度、產業價值鏈所處位置和金融要素分配機制的不同,中美企業在業務再投入(資本和研發開支)的效率和驅動因素上都存在差異。作為該系列研究的第二篇,我們在本文中聚焦企業投資和研發行為,從金融資源(rf)和投資回報率(ROE/ROIC)對比視角,進一步探究中美上市企業盈利差異的結構性來源。

宏觀環境:需求是投資最主要決定因素,但中國企業對投資回報率敏感度相對偏低

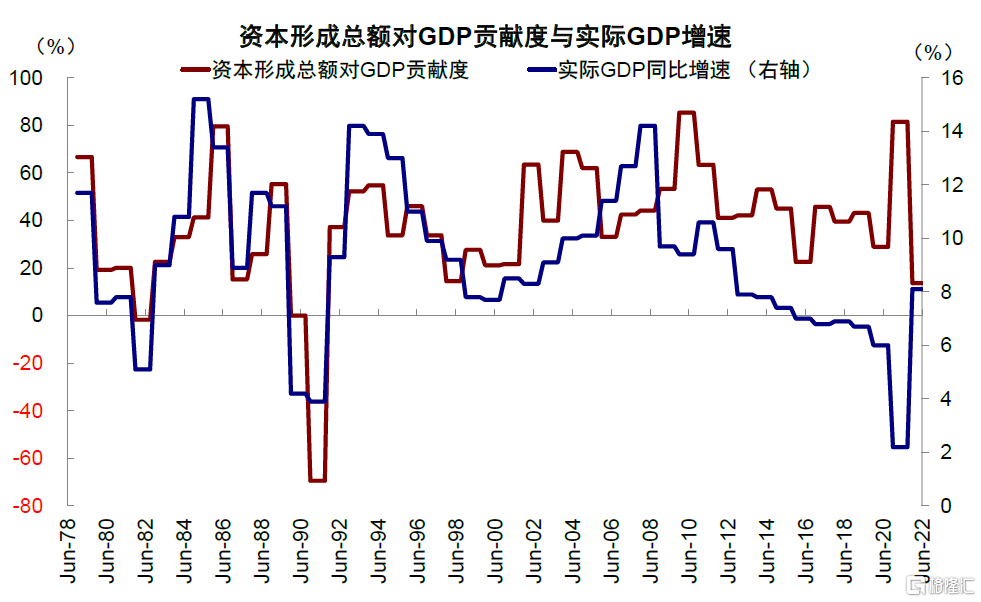

需求和投資回報率在中美皆為資本開支的決定因素之一,具體體現為中美上市企業的資本開支增長均滯後於盈利的增長(中國滯後兩個季度,美國滯後四個季度)。自2008年金融危機後,由於經濟增長(需求)的放緩和投資回報率的降低,美國資本開支只恢復到GDP的17.8%,低於1970-1990年與1997-2002年18.6%和19.1%的平均水平。類似的,中國資本開支佔GDP比例也由2010的57%回落到40%以下。

然而,由於金融要素資源分配和投資決定機制的差異,中國企業的資本開支對投資回報率變化的敏感度要低於美國企業。對比美國,中國金融資源的分配不完全市場化:高槓杆企業和高利潤率並不完全匹配,金融資源向對回報有待提高和負債較高的國企有一定傾斜,同時國企承擔一定國家戰略需要對有些項目的回報要求也較低,造成一定非有效投資。因此,雖然中國在通過資本開支和資本廣義化(capital deepening)提高全要素生產率方面仍有較大空間,但需理順金融分配機制,包括債務處理和負債主體。

行業週期:中國企業研發行為更多受產業升級需要驅動,美國則更多取決於創新週期

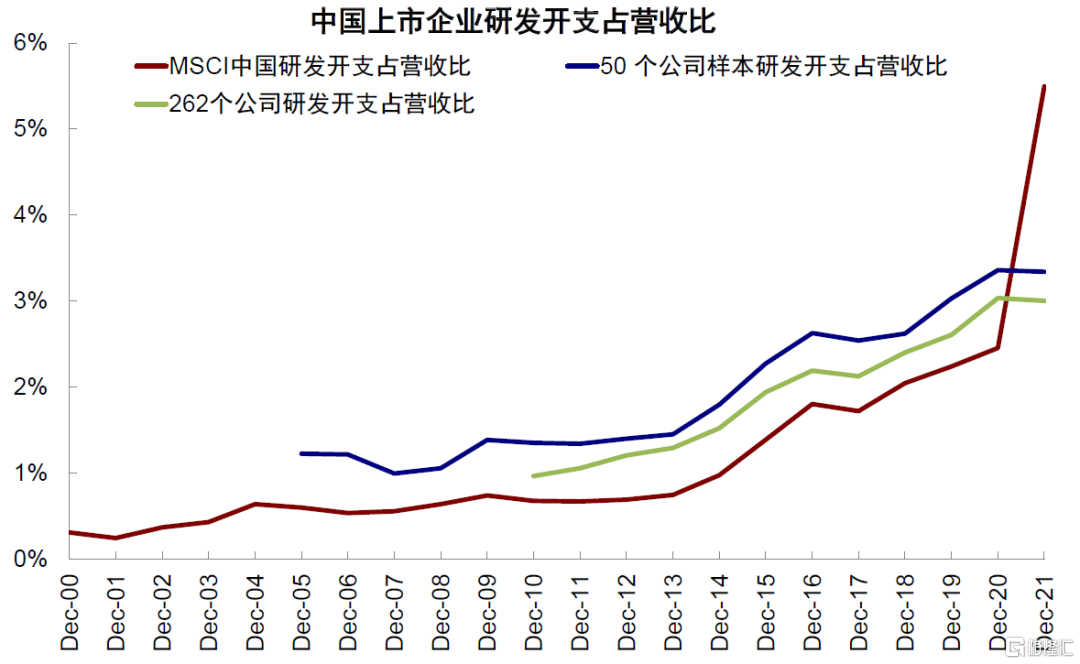

由於所處的價值鏈和生命週期不同,中國企業研發行為更多是產業升級需要。MSCI中國指數樣本公司的研發開支佔營收比例由2001年的0.3%提升到2021年的5%,其中市值更大的50家企業的研發開支佔營收比從2005年的1.23%升至2021年的3.34%。由於中國的產業升級空間大,因此研發開支對企業的附加值(體現在毛利率上)的促進作用明顯。

相比之下,由於美國企業在價值鏈上所處位置已經較高,其附加值更取決於科技創新週期。正因如此,美國企業的研發開支的營收佔比在2002年科技泡沫破裂後達到高峯,2003-2008年期間連年下降,2009年後才恢復緩慢。行業層面,創新週期較成熟的科技信息企業研發有一定規模效應,成熟行業如工業則呈現出優勝劣汰的明顯分化。總體上,研發開支佔營收比雖然低於08年前,仍對毛利率和盈利仍有較好的拉動作用。

投資啟示:資本開支與估值負相關,研發對營收和估值拉動更明顯;美國關注結構短缺行業,中國關注產業升級方向

資本開支佔營收比與估值負相關性。資本開支佔比大幅上升往往出現在經濟週期後期,短期不反映在營收和盈利增長上,因此除美國在1998-2002年期間,市盈率與資本開支呈負相關性。此外,對中國企業而言,企業的資本開支佔營收比與市盈率的負相關性並在2012年後有所加強,這是因為企業資本項目回報下降尤其國企有更多非有效投資。

相比之下,中美企業研發投入對營收和盈利增長都有更明顯拉動作用,市場也會給予更高的估值。研發開支佔營收比對企業毛利率的提升作用大,對營收和盈利增長也有較好拉動作用,因此高研發企業往往有更高估值,中美都是如此。

基於上述特點和中美企業所處從週期不同,我們認為有以下投資啟示:1)資本開支:美國增長壓力下,短期築頂回落,建議關注受益於結構性短缺的行業,如油汽,礦業,綠色轉型,產能迴歸的行業中自身資本投入較低的企業。中國處於低位築底的階段,未來資本開支將有一定反彈,建議關注得益於資本開支反彈的企業。2)研發投入:中國企業產業升級需求巨大,建議關注成長賽道中產品同質化低,研發投入有望發揮規模效應的企業,成熟行業中可能出現優勝劣汰和產品單一化提高利潤率的企業。

正文

宏觀基本面:經濟增長驅動,結構以信息科技為主;中國對ROA敏感度低

宏觀環境:經濟增長均為主要驅動因素,結構以信息科技為主

美國:經濟增長驅動,通脹和勞工成本有一定影響;科技信息為主

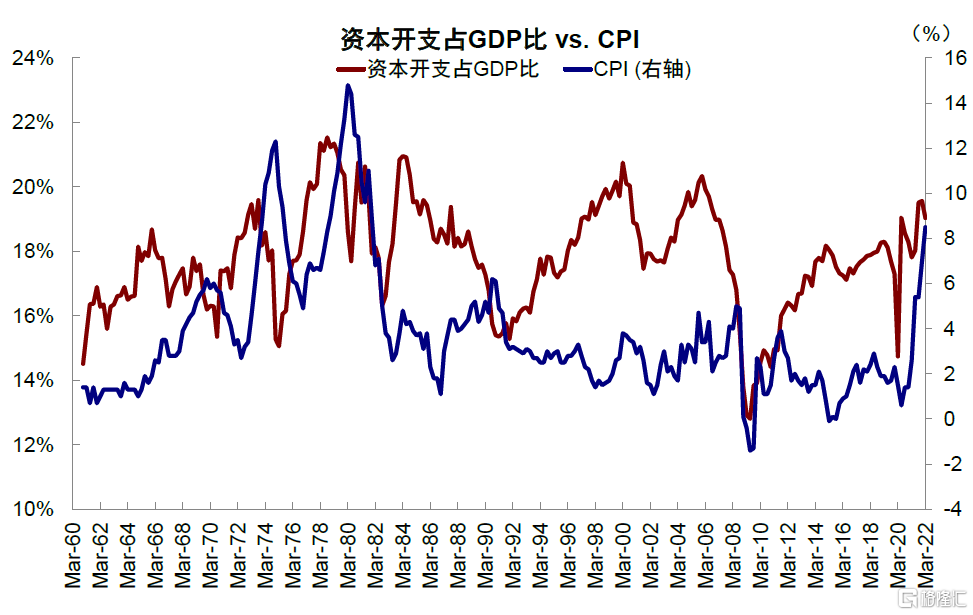

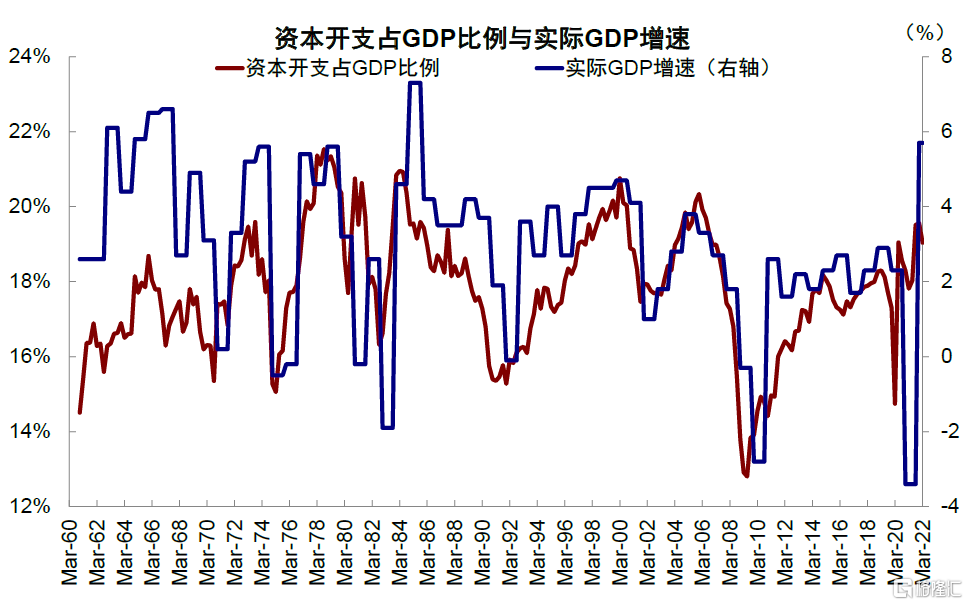

美國資本開支佔GDP比在高通脹的1970-1990年代和實際GDP增長較快的1997-2002 年代達到最高值,分別為GDP的18.6%和19.1%。2008-2009年後雖然經濟恢復,由於通脹和實際GDP增長都較低,資本投資只恢復到了GDP 的17.8%,這也反映在了美國上市企業的資本開支上。

從歷史經驗,企業的資本開支與CPI 有一定的正相關性,但實際經濟增速還是最主要的拉動因素。

圖表:美國資本開支佔GDP比例與CPI

資料來源:Wind,Bloomberg,中金公司研究部

圖表:美國資本開支佔GDP比例與實際GDP增速

資料來源:Wind,Bloomberg,中金公司研究部

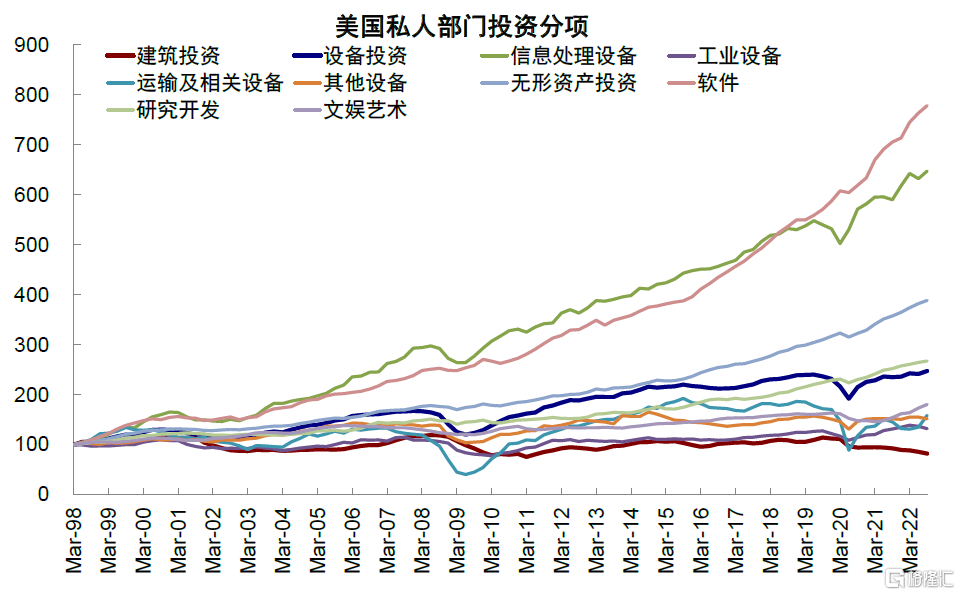

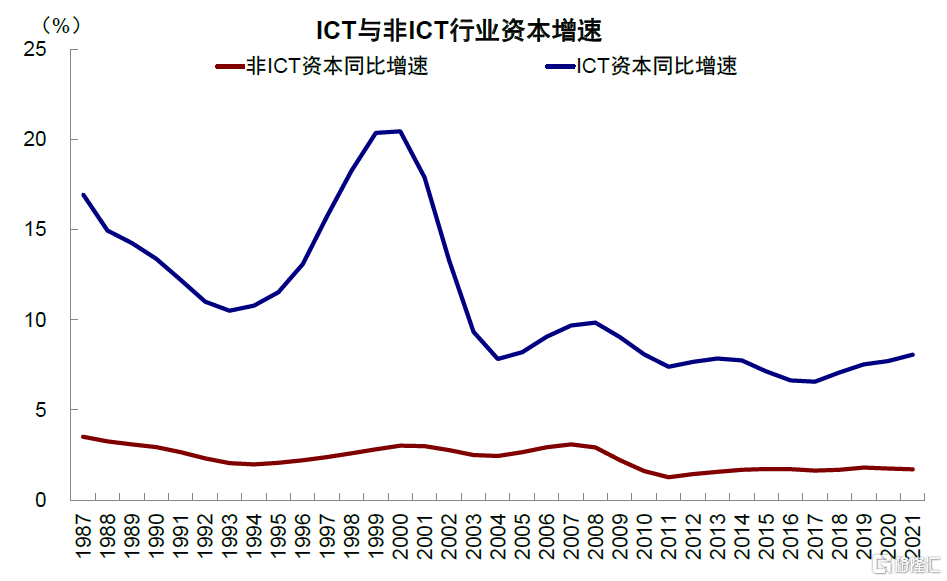

結構上,資本開支結構上更多集中在科技信息、通信設備和軟件(ICT Capital)等領域。2001-2002年後ICT Capital開支增速放緩但仍維持在6.5%-8%區間,非ICT Capital投入增速則在07年見頂後大幅回落到了1.3%-1.8%區間。

圖表:美國私人部分投資

資料來源:FactSet,中金公司研究部 注:1998/3/31設為100

圖表:美國ICT與非ICT行業資本增速對比

資料來源:OECD,中金公司研究部

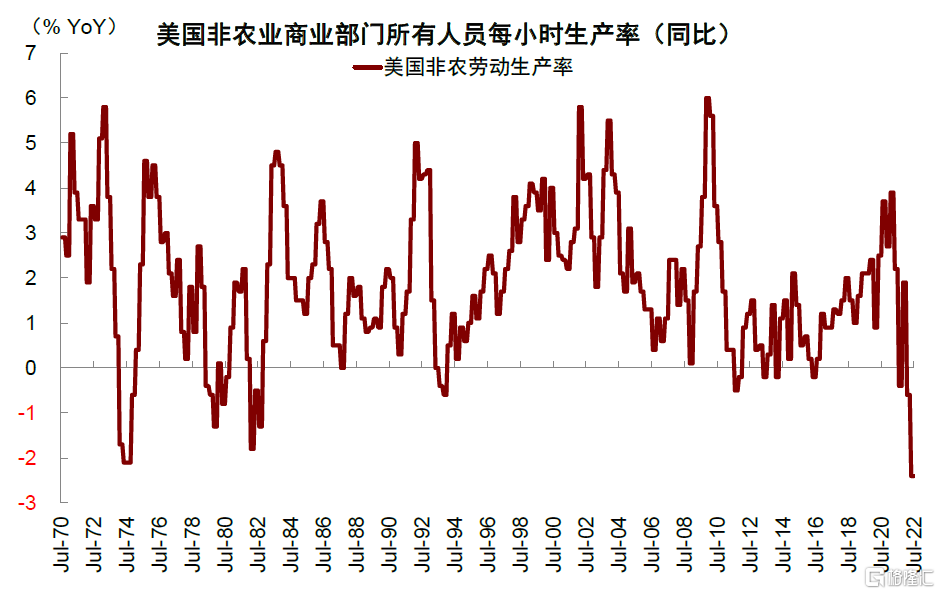

資本投入帶來的產量增長在過去十年降低到2.3-3%的歷史最低。非ICT和ICT領域的資本廣化的下降也造成生產效率的變化降到歷史最低水平。

圖表:美國非農商業部門生產效率同比

資料來源:Bloomberg,中金公司研究部

中國:同為增長驅動,但與利率週期負相關;結構也側重ICT Capital

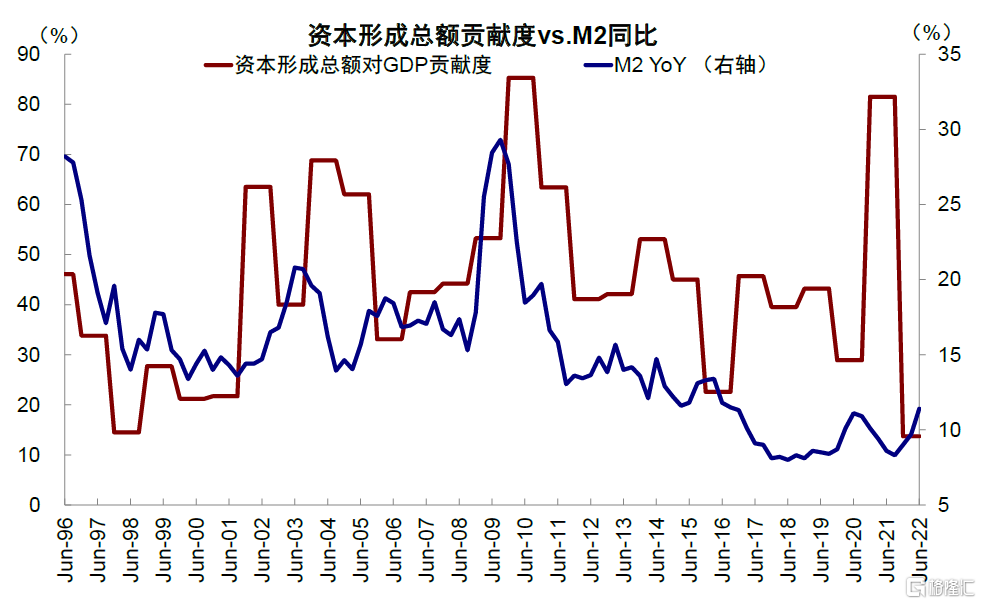

反觀中國,投資週期的宏觀驅動因素跟美國有一定不同,除實際GDP增長和M2增速在兩國均有較大影響外,美國投資週期與CPI和單位勞工成本上的相關性也較高,而中國則由於勞工成本起點低,相關性為負值。從利率水平看,美國資本開支週期由於與經濟和通脹/勞工成本週期關聯性大,跟利率週期呈正相關。中國資本開支由於金融資源配置和個別領域如基建政府主導因素較多有一定逆利率週期的趨勢。

圖表:資本開支佔GDP比例相關性分析(1978-2021)

資料來源:Bloomberg,中金公司研究部

中國投資GDP佔比在2002-2008進入上升週期(平均達到GDP的48.4%)。2008-2012由於經濟刺激政策達到GDP增長的57%,2012年後由於實際經濟增長和M2的減速,出現回落進入下行通道。這也反映在了上市公司資本開支的趨勢上,自2008年後資本支出佔比從營收的14%下降到了2021的8%。

圖表:中國資本形成總額貢獻度與實際GDP增速

資料來源:Wind,Bloomberg,中金公司研究部

圖表:中國資本形成總額貢獻度與M2同比增速

資料來源:Wind,Bloomberg,中金公司研究部

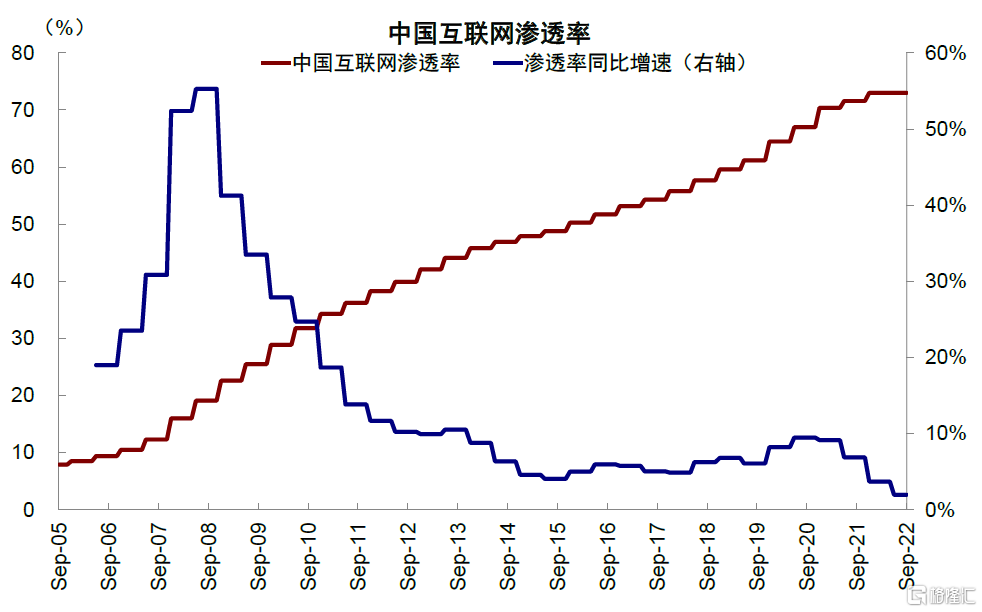

圖表:中國互聯網滲透率

資料來源:Bloomberg,中金公司研究部

圖表:中國固定資產投入增速

資料來源:Bloomberg,中金公司研究部

結構上,中國的資本開支也集中於科技信息,通信設備和軟件(ICT Capital)領域,中國ICT 投入(按互聯網和手機註冊用户估算),隨着滲透率見頂有所回落。子信息行業自身的固定投資增長在2012 後仍維持在10%+以上,即便其他行業的固定投資增長放緩到2021的5%以下。

資本對中國實際GDP增長的拉動在2013-2021期間平均達到8.1%,高於美國。勞工生產效率雖然從2002-2008和2008-20012年期間年高達10.7%和13.3%的複合增長降到2012-2019年的8.8%和2020-2022年疫情期間的3.7%,但同樣也高於美國。

但是往前看,隨着人口老齡化背景下勞動力紅利的下降,如何更好通過資本投入和資本廣義化拉動勞工效率將是維持經濟增速的一個重要考量。

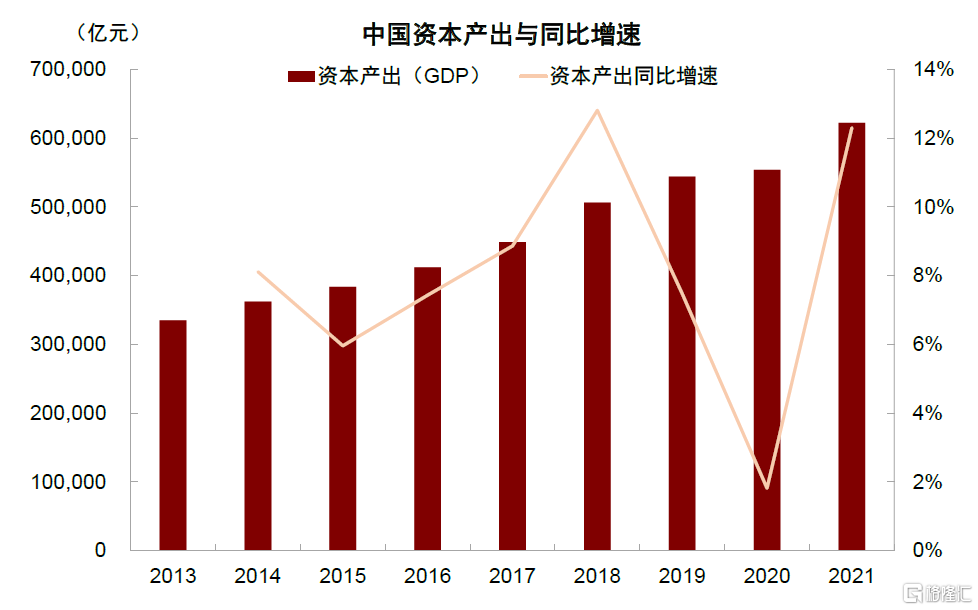

圖表:中國資本產出與同比增速

資料來源:Wind,Bloomberg,中金公司研究部

基本面:都取決於營收和盈利,但中國資本開支對ROA不敏感

美國:取決於營收、盈利與ROA;對短期增長影響小

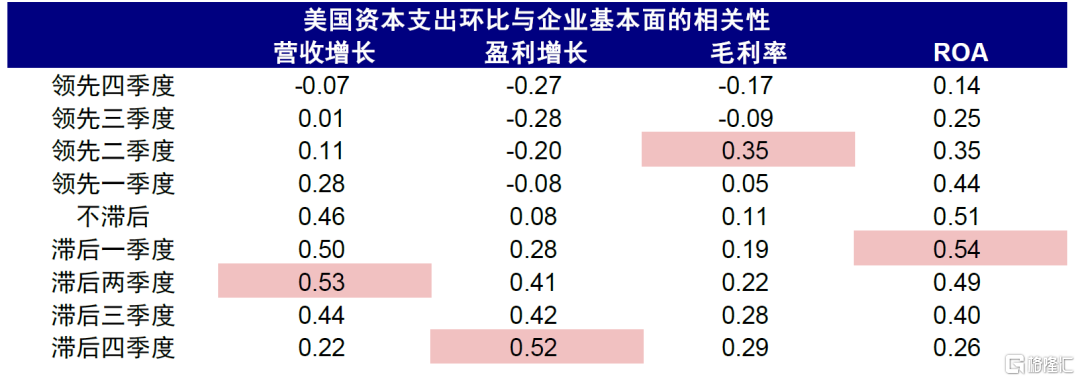

美國企業的資本開支增速主要取決於營收,盈利增長(滯後3-4個季度),同時對ROA敏感度較強。

圖表:美國資本支出環比增速與企業基本面相關性 (1990-2022)

資料來源:Bloomberg,中金公司研究部

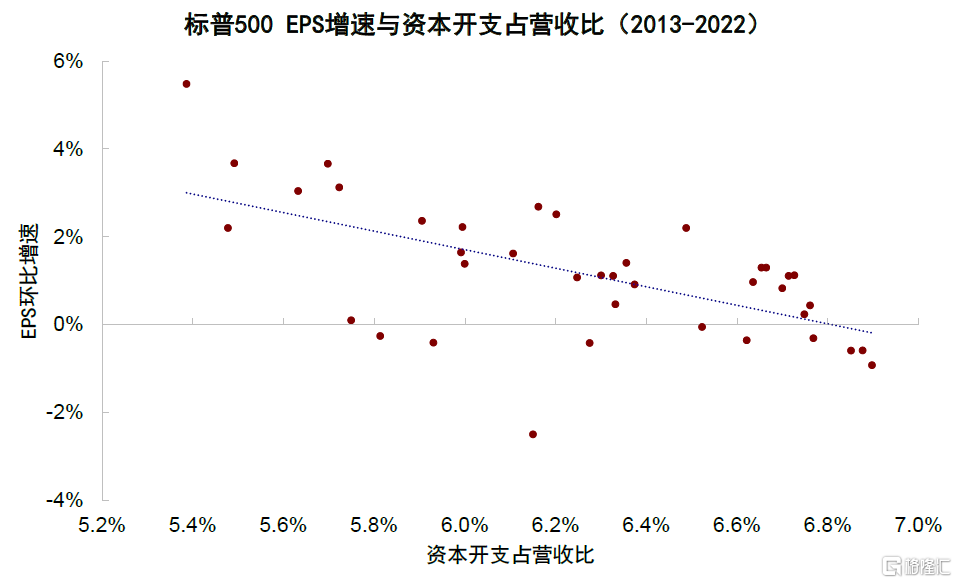

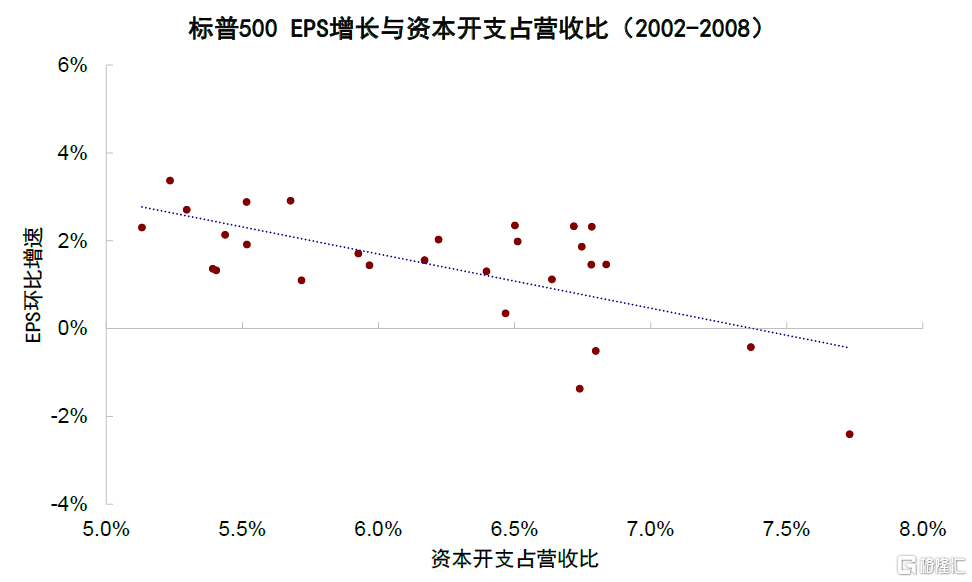

資本開支對短期公司盈利增長影響小。由於資本開支佔營收比的上升多出現於經濟週期後期,其與盈利增長呈負相關。在經濟增長較弱的2013-2022(實際經濟年增長平均1.95%)和經濟增長較強的2002-2008,1990-2002(2002-2008期間實際經濟增長年均2.61%,1990-2002年均3.19%)相關性皆為負。

圖表:美國盈利增速與資本開支佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:美國盈利增速與資本開支佔比(2002-2008)

資料來源:Bloomberg,中金公司研究部

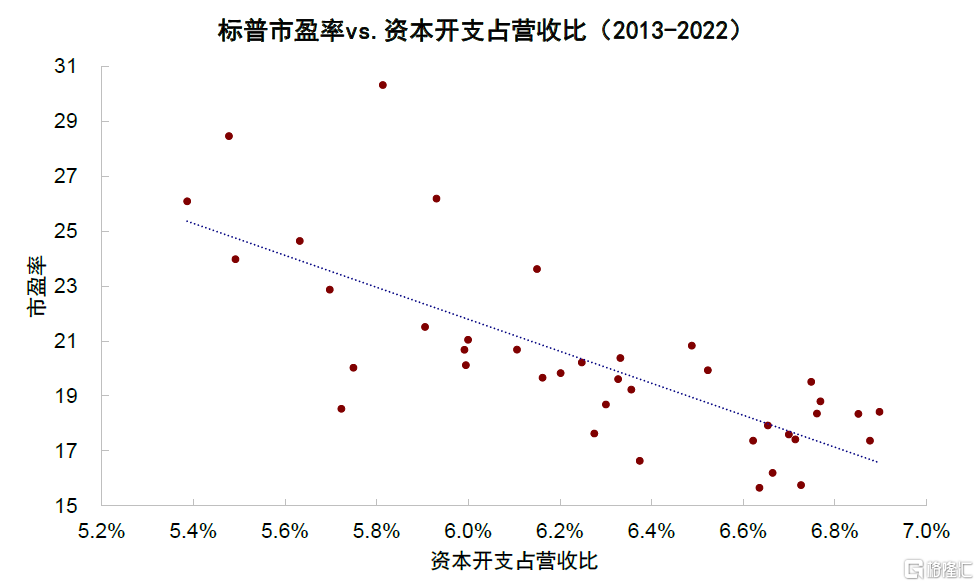

從估值角度,2013-2022年標普市盈率與資本開支佔營收比負相關較明顯,這反映了低經濟增長帶來對資本開支回報的不確定。2002-2008年由於經濟增長較快,市盈率與資本開支佔營收比相關性較弱。1990-2002(科技泡沫)年,由於對未來的預期,股票價格與盈利增長脱鈎-估值並不反映盈利增長與資本支出佔營收比的負相關性。

圖表:標普500 PE與資本開支佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:標普500 PE與資本開支佔比(2002-2008)

資料來源:Bloomberg,中金公司研究部

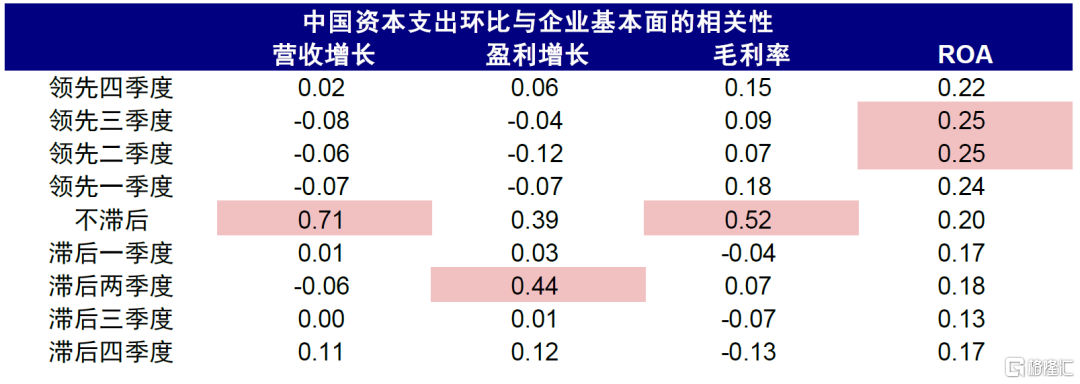

中國:對ROA敏感度低,與估值負相關

反觀中國上市企業,資本開支增長與當期營收增長和毛利率相關性最前,滯後盈利增長2季度,但並不像美國上市企業對ROA有較高敏感性。

圖表:中國資本支出環比增速與企業基本面相關性(2002-2022)

資料來源:Bloomberg,中金公司研究部

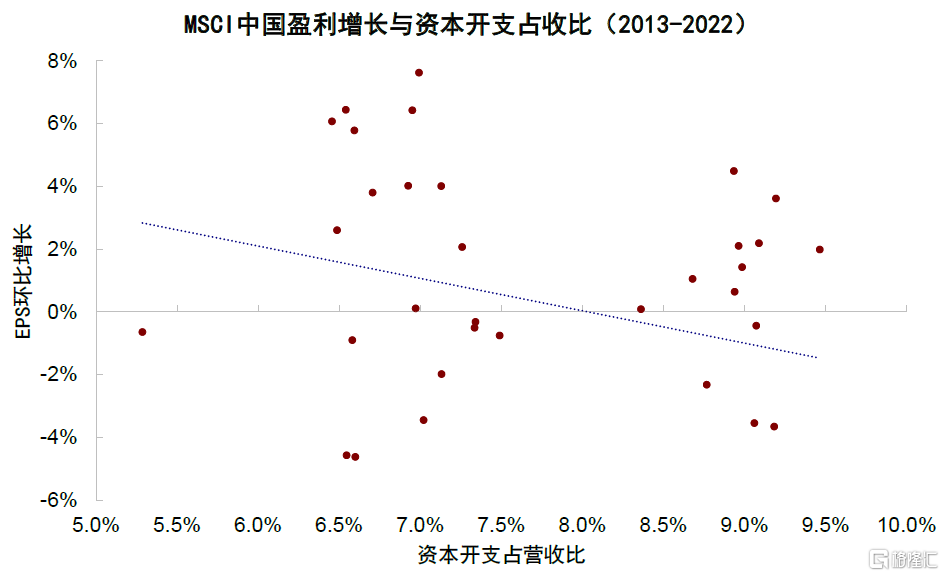

由於資本開支的滯後性較低,資本開支佔營收比的提升與盈利增長在實際經濟增長較強的2002-2008年間有一定正相關性,而在經濟放緩和投資回報大幅回落的2013-2022年間則呈負增長。

從估值角度,資本開支佔營收比與市盈率則皆呈負相關,資本開支對盈利拉動並不反映在市場估值。

圖表:中國盈利增長與資本開支佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:中國市盈率與資本開支佔收入比(2013-2022)

資料來源:Bloomberg,中金公司研究部

要素分配:金融資源分配機制不同導致投資回報率有別

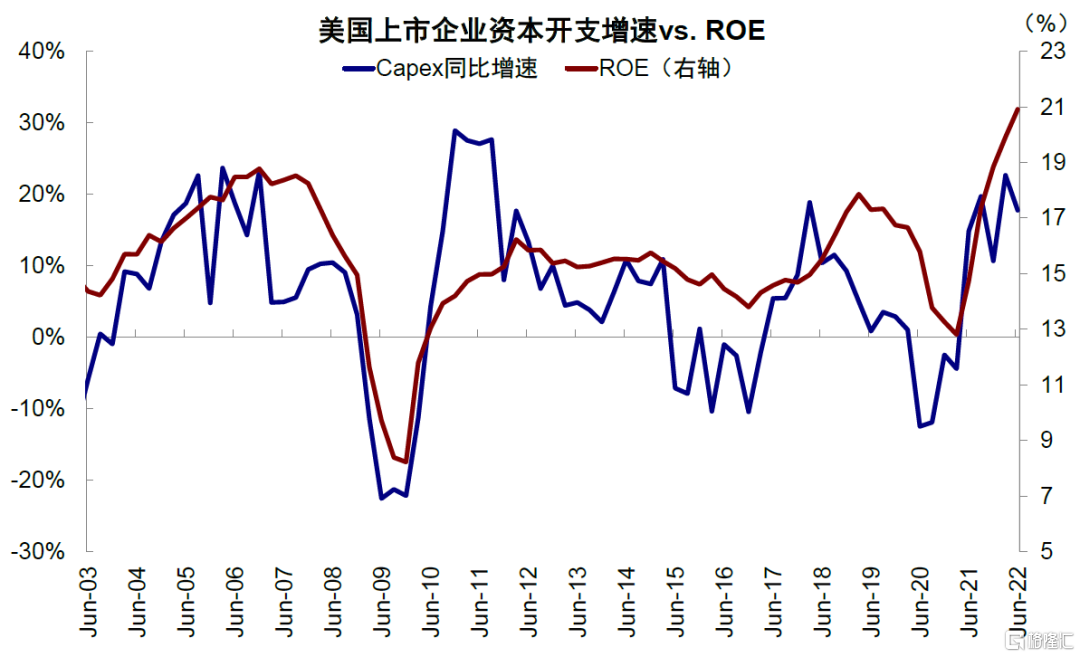

美國:分配更市場化,投資回報率主導

美國金融資源分配更市場化,故經濟、行業、企業等層面的風險能及時體現在債務風險溢價上。此外,資本投入能更真實的反映回報和風險的變化,因此企業資本開支增速與ROIC-BBB收益率相關性高。正因如此,企業的投入效率更高,這也反映在企業資本開支增速與企業ROE較高的相關性上。

圖表:美國上市企業資本開支增速 vs. ROE

資料來源:FactSet,Bloomberg,中金公司研究部

中國:非市場化因素更多,資源向國企部門傾斜

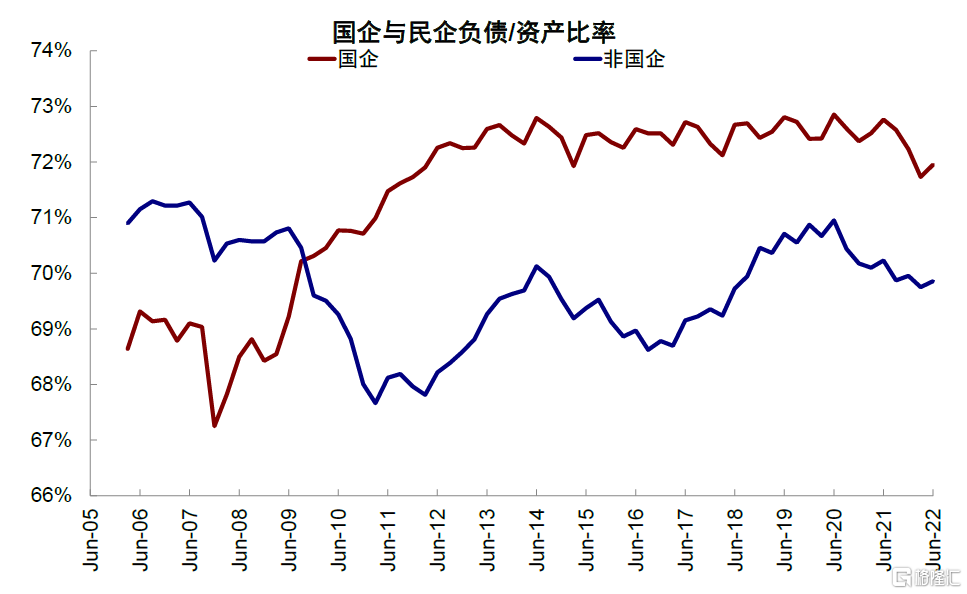

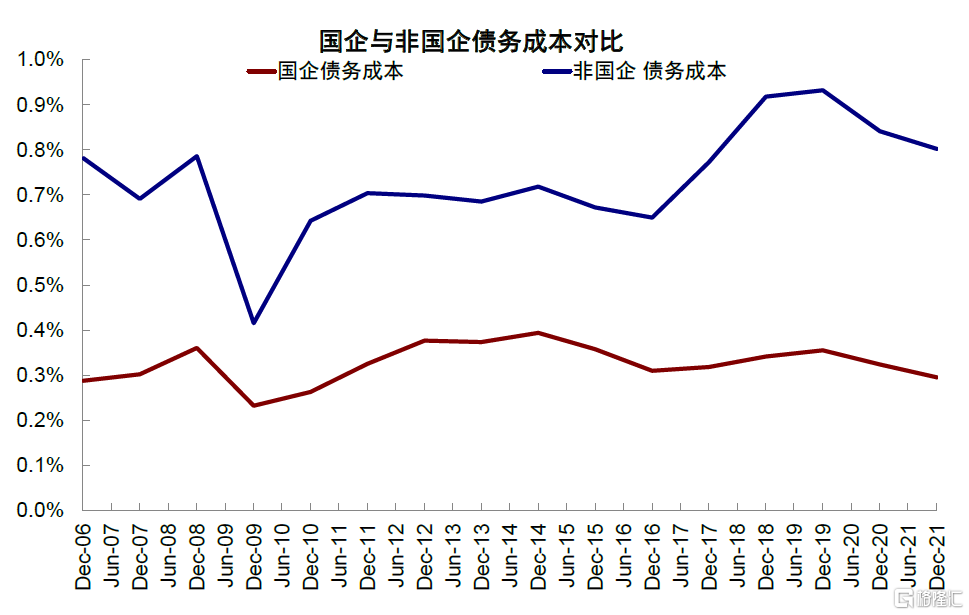

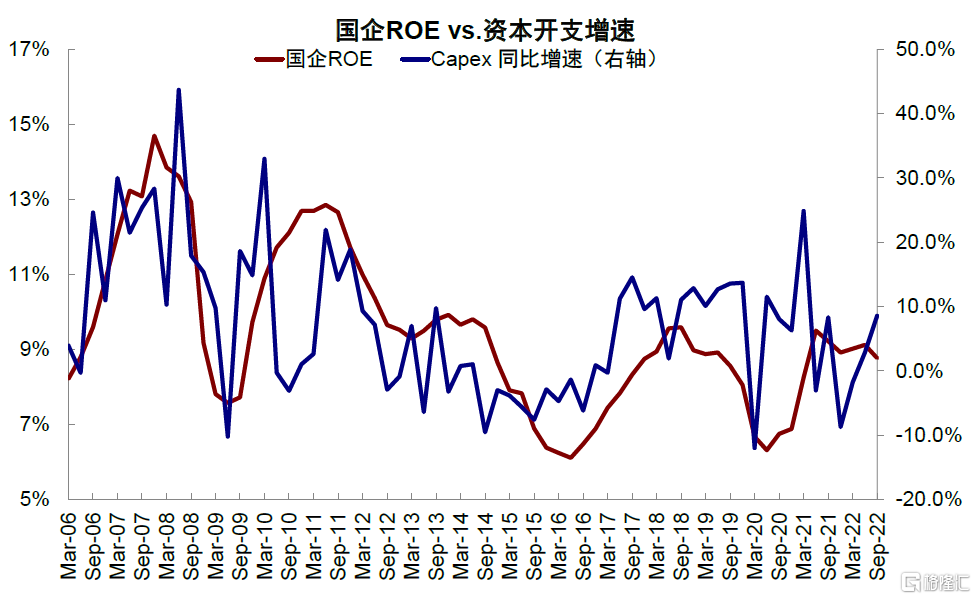

反觀中國,金融要素資源向國企部門傾斜更多,主要是由於國企負債率上限高,融資成本比私企佔優勢,風險定價呈現一定非市場化特徵。如果國企負債成本按市場公司AAA 算,自2012後回報(ROIC)整體低於負債成本,而資本開支於2015-2016年才出現負增長。

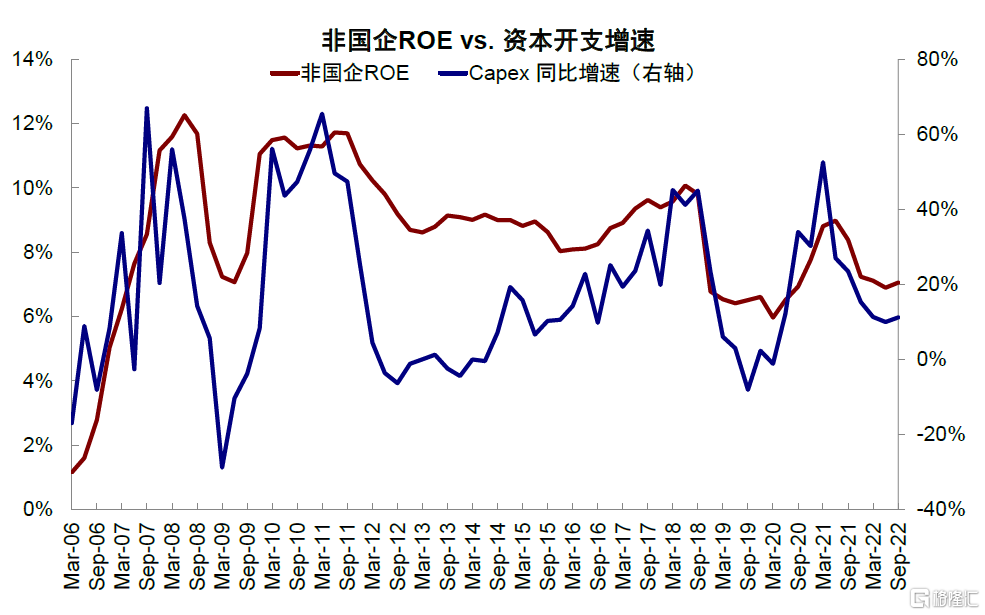

資本開支對回報和負債成本差更敏感。在ROE層面上,國企和非國企的資本開支增速都對回報較敏感,但一方面國企由於融資成本和槓桿優勢,ROE 並不真實反映資產和項目的回報下滑,另一方面非國企由於槓桿和融資成本的約束,ROE受擠壓抑制股本投入的動力,造成一定的資源錯配,因此整體上體現為更不敏感的資本開支與回報率關係。

圖表:A股民企 vs. 國企負債與資產對比

資料來源:Wind,Bloomberg,中金公司研究部

圖表:國企 vs. 非國企債務成本對比

資料來源:Wind,Bloomberg,中金公司研究部

圖表:國企資本開支增速 vs. ROIC-債務成本

資料來源:Wind,Bloomberg,中金公司研究部

圖表:非國企資本開支增速 vs. ROIC-債務成本

資料來源:Wind,Bloomberg,中金公司研究部

圖表:國企資本開支增速 vs. ROE

資料來源:Wind,Bloomberg,中金公司研究部

圖表:非國企資本開支增速 vs. ROE

資料來源:Wind,Bloomberg,中金公司研究部

產業週期:中美在價值鏈和企業生命週期的差異

美國:處於全球價值鏈頭部,企業具規模

美國企業研發開支佔營收比上升壓力小,這主要得益於科技創新週期的成熟,研發開支的規模效應,企業優勝略汰。

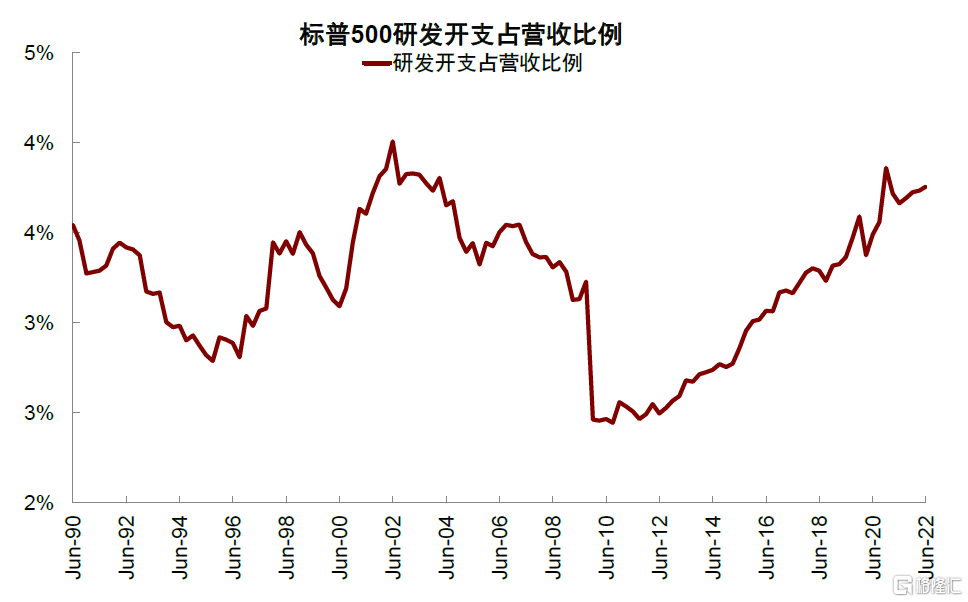

美國研發投入佔營收比在2002年科技泡沫破裂達到高峯,2003-2008年期間連年下降,2009年後緩慢恢復,到2019年只恢復到了2002-2008年的水平。

圖表:標普500研發開支佔營收比

資料來源:Bloomberg,中金公司研究部

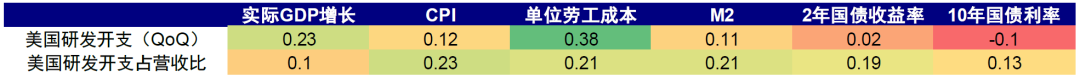

美國研發開支(佔營收比例和增長)與宏觀因素除勞工成本外,總體相關性較低:例如,與實際GDP增長正相關只有0.23,跟單位勞工成本相關性則達到0.38。

圖表:美國研發開支相關性分析(1990-2022)

資料來源:Bloomberg,Wind,中金公司研究部

目前單位勞工成本進入上升週期,研發開支增長有一定加速:一方面研發成本自身有通脹壓力,二來企業也有通過研發優化產品提高定價和設計節省從而對沖勞工成本壓力的需求。

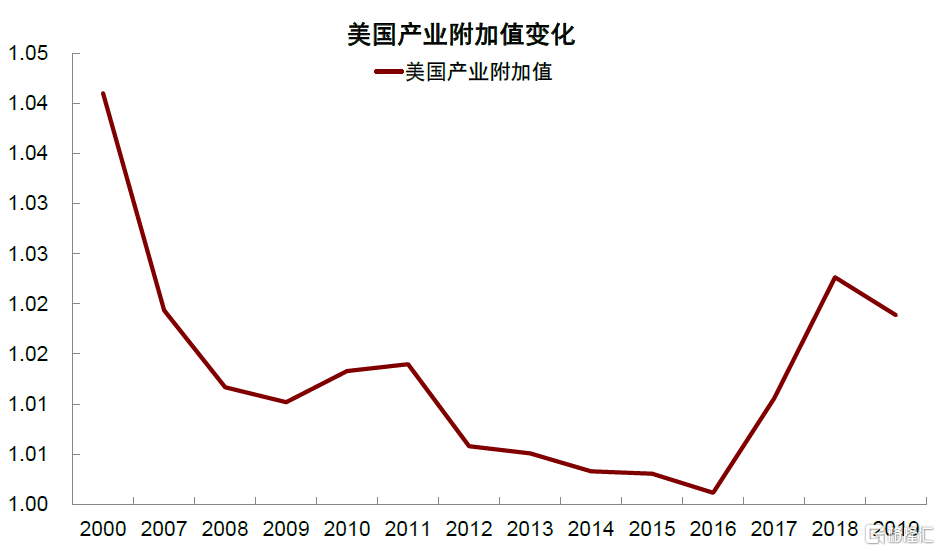

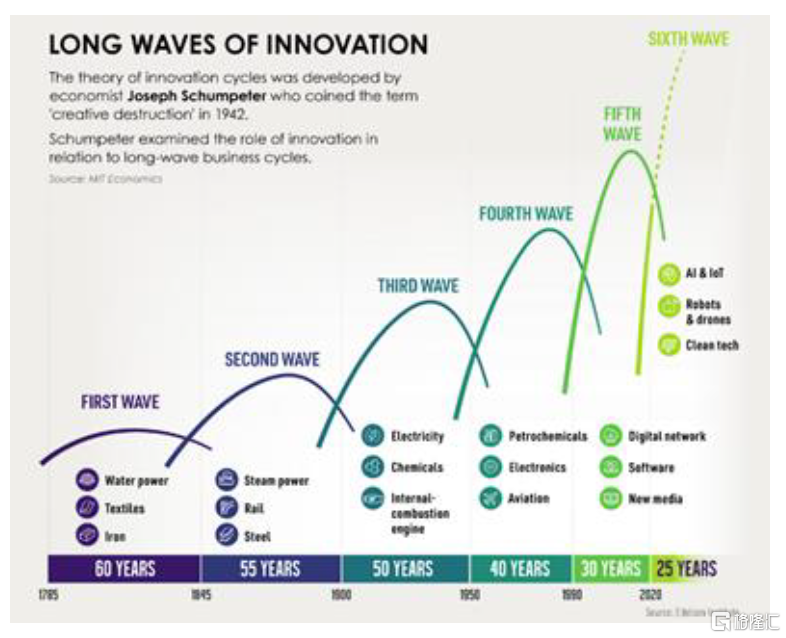

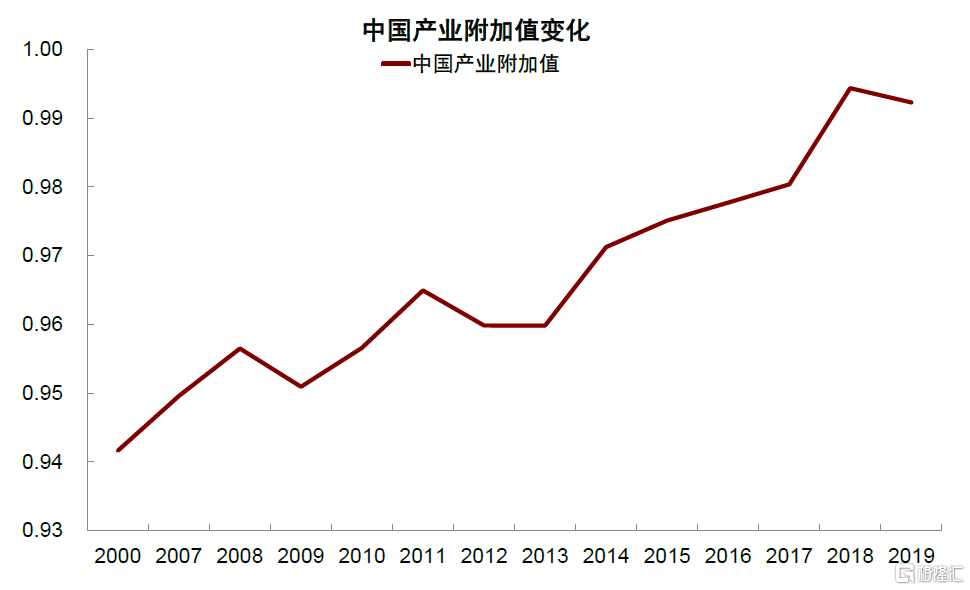

從價值鏈角度,美國產業附加值起點高,在2000年科技泡沫見頂後,雖然2001-2008年間研發開支佔營收比高於2009-2015年間,美國產業附加值還逐步下滑至2016年出現拐點。這是由於現有科技創新領域成熟,而新興科技創新週期直至2016才開始爬坡。

圖表:美國產業附加值變化

資料來源:ADB,中金公司研究部 注:附加值定義為產出的價值與初始投入價值的比值

圖表:科技創新週期

資料來源:Edison Institute,中金公司研究部

週期在各行業層面的體現

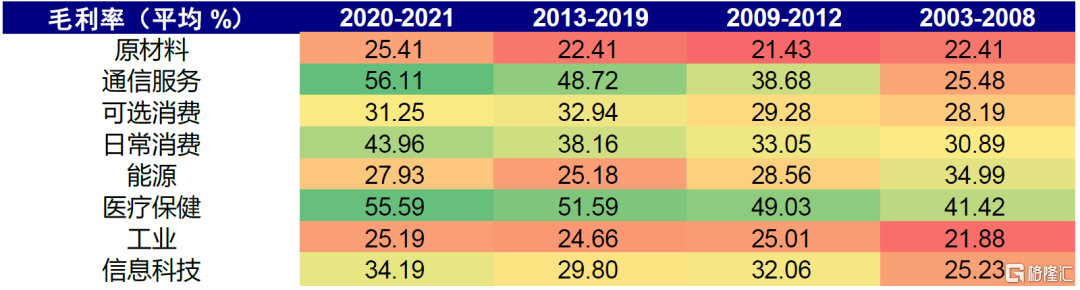

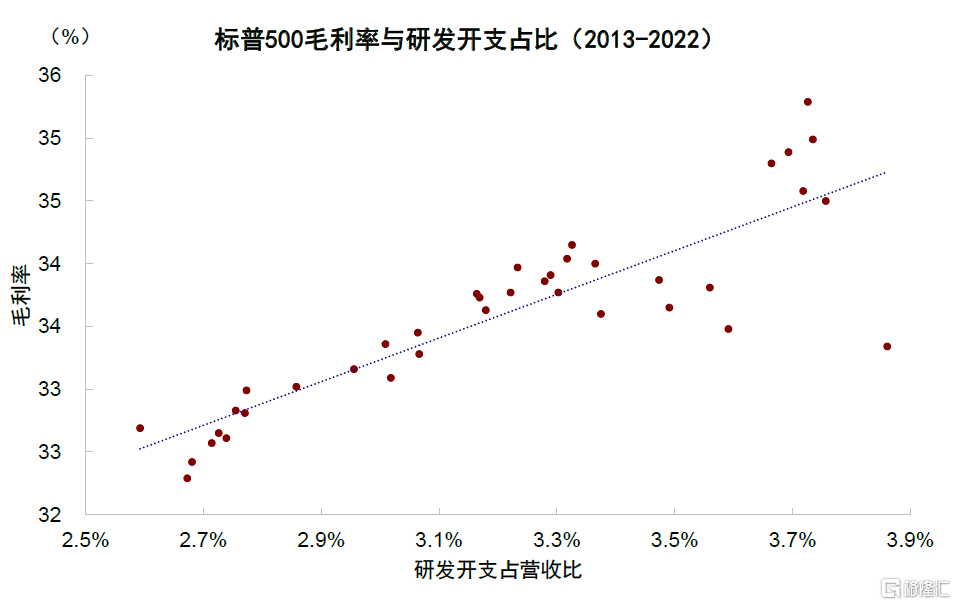

企業附加值決定了毛利率的高低。所以研發開支的效用更多反映在毛利率的提升。雖然標普研發開支佔營收09年後比恢復較慢,但是毛利率恢復更明顯,除了指數成分變化,個別市場集中度提高,企業價格和費用管理更精細;企業優勝劣汰,研發投入的規模效應也是主要因素。

圖表:標普500毛利率 vs.研發佔營收比

資料來源:Bloomberg, 中金公司研究部

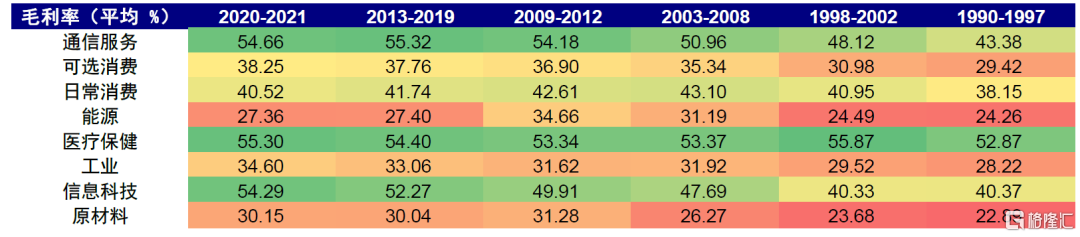

如果就行業角度(除金融地產,公用事業,主要是由於數據質量低和研發影響不確定,使用企數據均值)。2013-2019,2020-2021研發投入佔營收比除日常消費,工業和信息科技普遍高於2003-2008。

然而從毛利率角度(跟研發投入相關性最強)信息科技仍比2003-2008 有較大的提升。工業毛利率則有小幅提升。

圖表:標普500平均毛利率

資料來源:Bloomberg,中金公司研究部

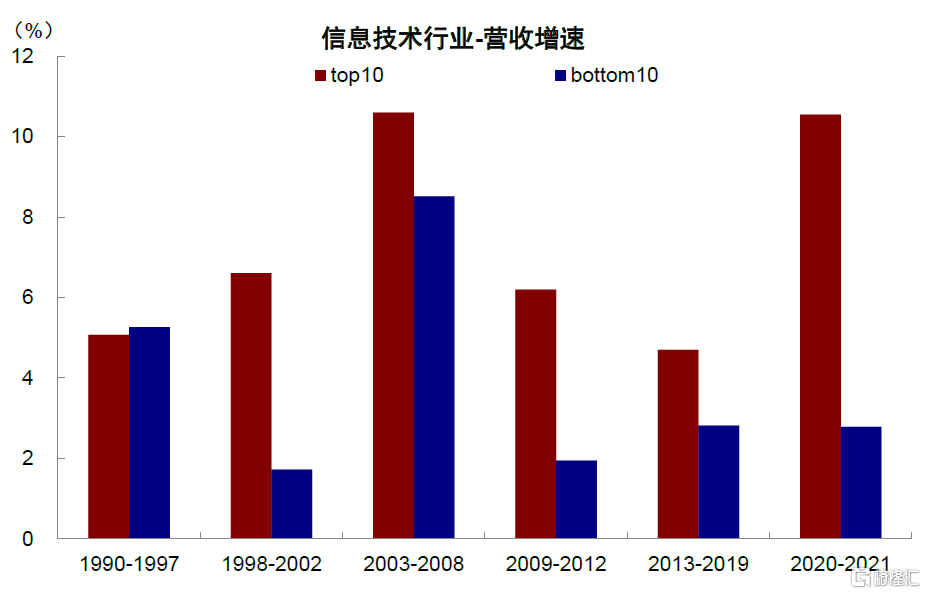

研發投入的規模效益/賽道成熟度---信息科技案例

標普500 公司的營收從2002年的6.4億美元增長到了2021年的14.7億美元年化複合增長4.4%,其中科技信息公司的營收中值從02年的11.29億美元增長到了2021年的71.28億美元年化複合增速10%,規模增長更快。

信息科技企業自1998年以來頭部企業的營收增長高於底部企業,而毛利率則在09年後出現了明顯分化,體現為頭部企業明顯優於尾部企業。頭部企業規模大,增長快和毛利率高可以承擔更高的研發投入和研發投入規模效應明顯。03年之前底部企業多為高毛利率,高研發投入,市值小,但隨着賽道成熟有望成為龍頭的企業轉換成了賽道成熟低增長,研發需求較低的企業,從而研發投入強度也有所降低。

建議從基本面上考慮研發開支時,關注企業的規模效應,成長階段和賽道成熟度。

圖表:信息技術行業頭部和底部企業營收增速對比

資料來源:Bloomberg,中金公司研究部

圖表:信息技術行業頭部和底部企業毛利率對比

資料來源:Bloomberg,中金公司研究部

圖表:信息技術行業頭部和底部企業研發投入佔比

資料來源:Bloomberg,中金公司研究部

圖表:美國信息技術頭部和底部企業表

資料來源:Bloomberg,中金公司研究部

成熟行業企業優勝劣汰減少殭屍企業無效研發投入---工業案例

工業企業的毛利率上升主要得益於小體量企業經歷了優勝劣汰,管理精細化,賽道單一化;2003年底部企業大洗牌後明顯跑贏大型企業。

建議關注企業去繁取簡-業務分拆,產品單一化的機會。

圖表:工業頭部和底部企業營收增速對比

資料來源:Bloomberg,中金公司研究部

圖表:工業頭部和底部企業毛利率對比

資料來源:Bloomberg,中金公司研究部

圖表:工業頭部和底部企業研發投入佔營收比

資料來源:Bloomberg,中金公司研究部

圖表:美國工業頭部和底部企業表

資料來源:Bloomberg,中金公司研究部

中國:處於價值鏈較低端,產業升級驅動研發投入是大勢所趨

中國上市公司的研發開支佔營收比:MSCI 中國指數層面從2000年的0.3%增長到了2021年的5%以上,更具代表性的 50家企業樣本*研發開支佔營收比從2005年的1.23%增長到了2021年的3.34%。262家企業樣本*研發開支佔營收比從2010的0.97%增長到了2021年的3%。

圖表:中國上市企業研發開支佔營收比

資料來源:Bloomberg,中金公司研究部

*由於MSCI中國成分股變化較大,以便更好比較企業研發開支的變化趨勢,我們使用50家企業樣本*: 有歷史研發開支數據的50家上市企業(2005年起)和262家上市企業樣本*:有歷史研發開支數據的262家上市公司(2010年起) 。

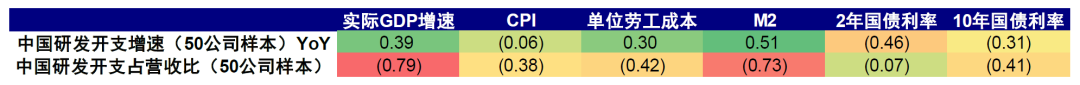

中國上市公司(採用自2005 有研發支出歷史數據的50家公司以便更好反映變化趨勢)由於企業產業升級轉型需要,研發開支佔營收比連年上升的趨勢與宏觀指數放緩呈負相關。但是實際GDP 和M2 增速對研發開支增速有較大影響。

從價值鏈角度,中國企業附加值任處於相對低端,產業升級需求強。在2013年後研發開支佔營收比大幅上升,中國企業附加值也在穩步提升。

圖表:中國研發開支相關性分析(2005-2021)

資料來源:Bloomberg,中金公司研究部

圖表:中國產業附加值變化

資料來源:ADB,中金公司研究部。注:附加值定義為產出的價值與初始投入價值的比值。

週期在各行業層面的體現

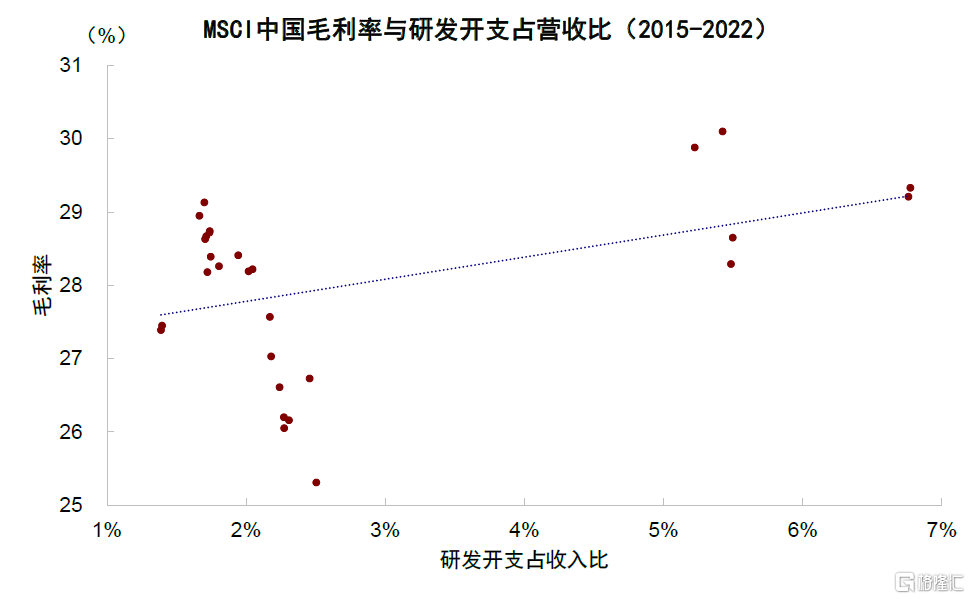

除週期性較強的行業如原材料和能源。其它行業研發佔營收比的提升都較好的帶來了毛利率的提升。

圖表:MSCI中國各行業研發佔收入比

資料來源:Bloomberg,中金公司研究部

圖表:MSCI中國各行業毛利率

資料來源:Bloomberg,中金公司研究部

週期和產品平同質化造成低迴報研發開支---電子設備案例

信息科技毛利率在2013-2019年間並沒有隨着研發開支的上升而高於2009-2012。其原因在於公司數量佔比較多的電子設備行業以及軟件行業雖然研發開支佔營收比提高,毛利率還出現了下滑:

電子設備,儀器和原件行業大多數企業產品同質化高,競爭激烈,在2013-2019供需沒有2009-2012年突然轉好造成供需緊張的情況下,毛利率逐漸迴歸中值。研發支出的上升並沒有帶來更高的毛利率。

注:軟件毛利率則因為企業的商業模式向SaaS 轉換和提供更多的硬件和服務支持出現大幅下滑也是行業毛利率下降的一大原因。

2020-2021年得益於半導體產品與設備行業公司數量和毛利水平的雙重提升,以及佔主要比重的電子設備行業毛利率水平大幅上升約7個百分點。

建議在關注研發開支帶來的產業升值機會,也需關注產品是否同質化高和週期性強。

圖表:中國信息技術子行業研發佔收入比

資料來源:Bloomberg,中金公司研究部

圖表:中國信息技術子行業毛利率

資料來源:Bloomberg,中金公司研究部

影響分析:研發投入基本和估值的影響

基本面:對營收,盈利增長和毛利率拉動作用

美國

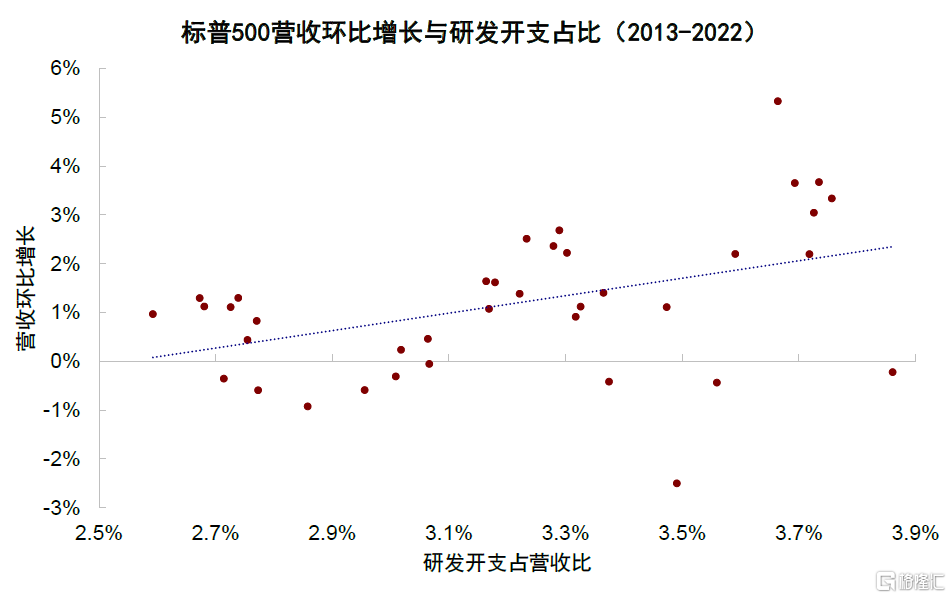

美國企業的研發開支佔營收比除1990-2002科技泡沫期間(研發投入佔營收比與營收增長,盈利增長相關性為負),對公司營收增長,盈利增長特別毛利率都有明顯的拉動作用:

► 在經濟增長較慢的2013-2022年,研發佔營收比對營收增長的拉動作用比2003-2008年間更為明顯。而1990-2002年,高研發開支企業多為賽道不成熟,營收高增長期並未開始的企業。

► 2013-2022年和2003-2008年期間,研發開支佔營收比跟毛利率都有最強的正相關性。而1990-2002年間,由於企業非理性投入並沒有相對合理的營收覆蓋成本,研發開支並沒帶來更高的毛利率。

► 研發投入對營收和毛利率在2013-2022,2003-2008年間的拉動都在一定程度上反映在盈利增長上。

圖表:標普500營收增長與研發佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:標普500毛利率與研發佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:標普500盈利增長與研發佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

中國

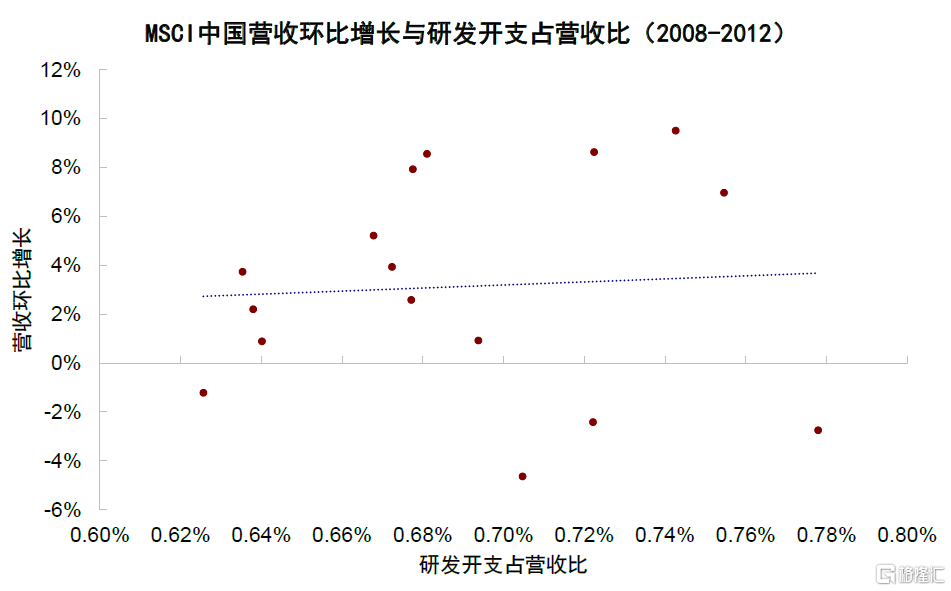

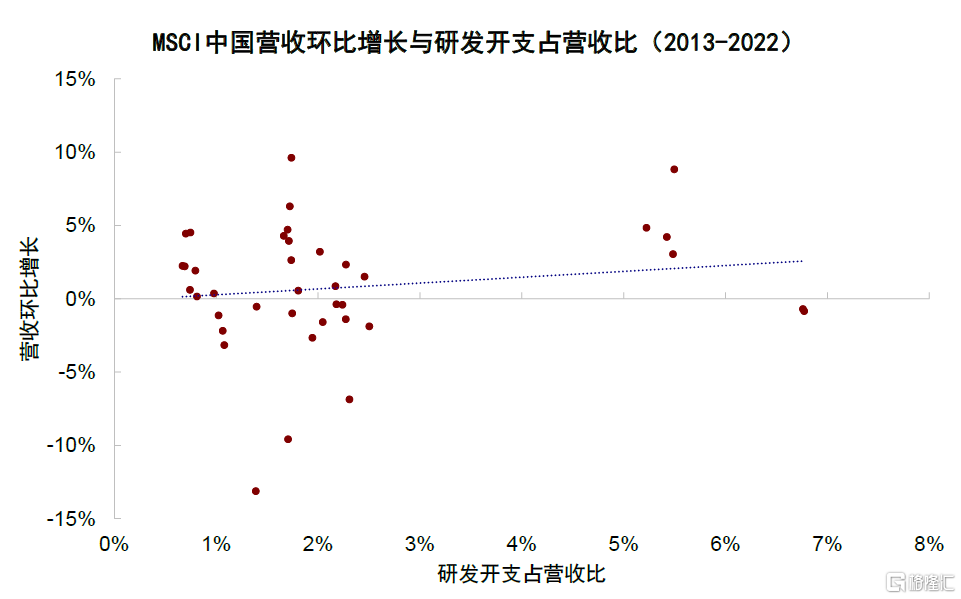

由美國上市企業相似,研發開支佔營收比對營收增長,盈利增長特別是毛利率在2013-2022經濟增長較緩慢的環境下有比較明顯的拉動作用:

► 研發開支佔營收比對營收增長在2008-2012年和2013-2022 都有一定的拉動作用。

► 2003-2008年經濟增長總體較快,研發開支基數低,研發開支跟營收增長則相關性較低。研發投入佔營收比對毛利率有明顯的拉動作用。

► 在2013-2022年間,由於研發投入的快速增長和其他成本如營銷行政成本的上升,利潤增長並沒有得益於研發開支對營收增長和毛利率的拉動作用。這個現象在企業繼續轉型的過程中,還可能繼續,企業如何尋找平衡則值得關注。

圖表:MSCI中國營收增長與研發佔比(2008-2012)

資料來源:Bloomberg,中金公司研究部

圖表:MSCI中國營收增長與研發佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:MSCI中國毛利率與研發佔比(2015-2012)

資料來源:Bloomberg,中金公司研究部

圖表:MSCI中國盈利增長與研發佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

估值:對估值也均有提振效果

美國

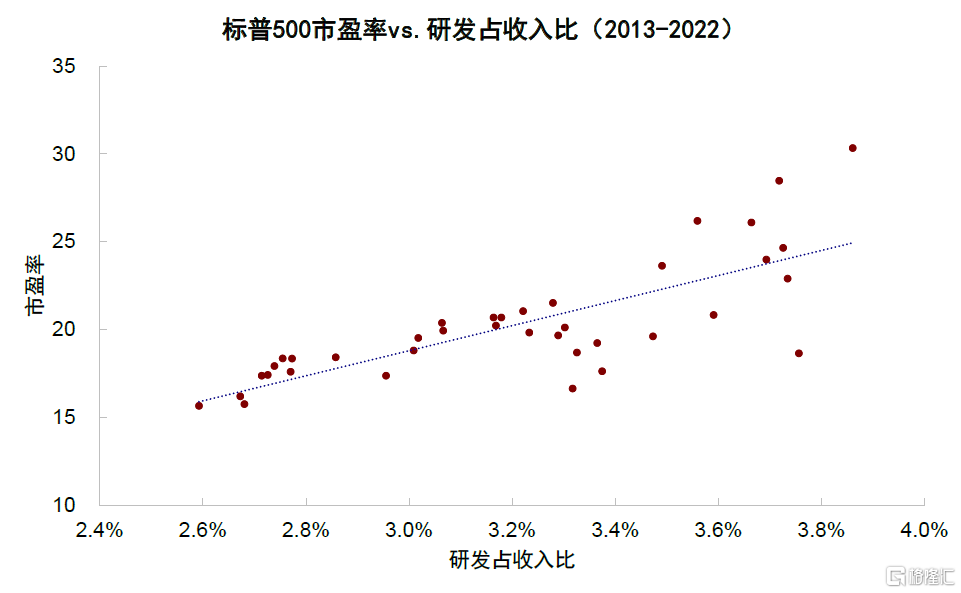

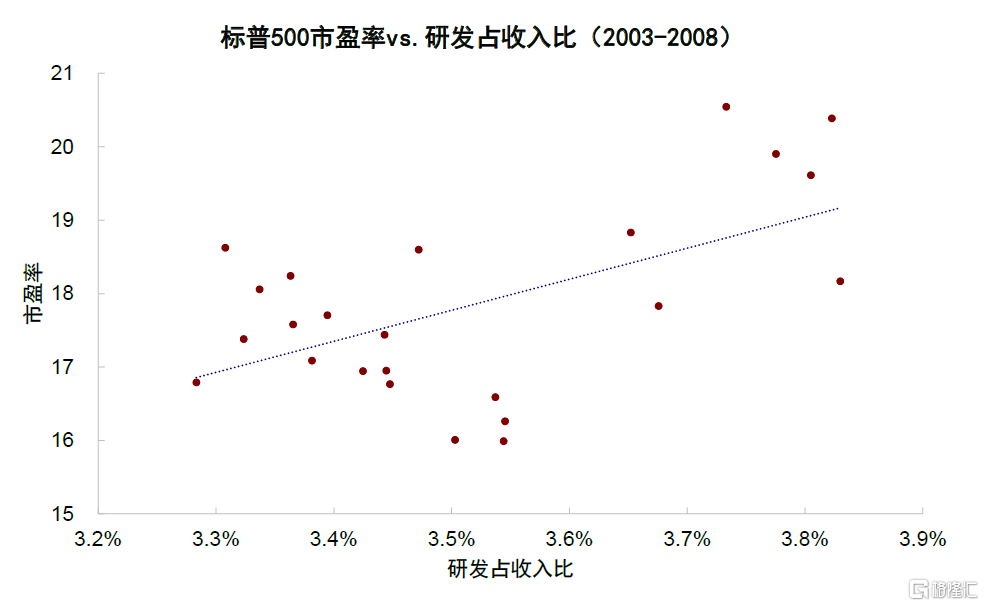

市場估值與研發投入營收比的相關性。在1990-2002,2003-2008,2008-2012,2013-2022 都呈正相關。2013-2022年期間尤其明顯:由於平均利率(10-yr)2013-2022平均在2.08%明顯低於2003-2008年的4.18%,較高的盈利增長帶來更高的估值差異。同時,營收增長在2013-2022年期間平均只有4.5%(2013-2019年更只有3.7%)明顯低於2003-2008的7.4%,高營收增長企業有一定稀缺性造成估值溢價。

圖表:標普500市盈率與研發佔比(2013-2022)

資料來源:Bloomberg,中金公司研究部

圖表:標普500市盈率與研發佔比(2003-2008)

資料來源:Bloomberg,中金公司研究部

中國

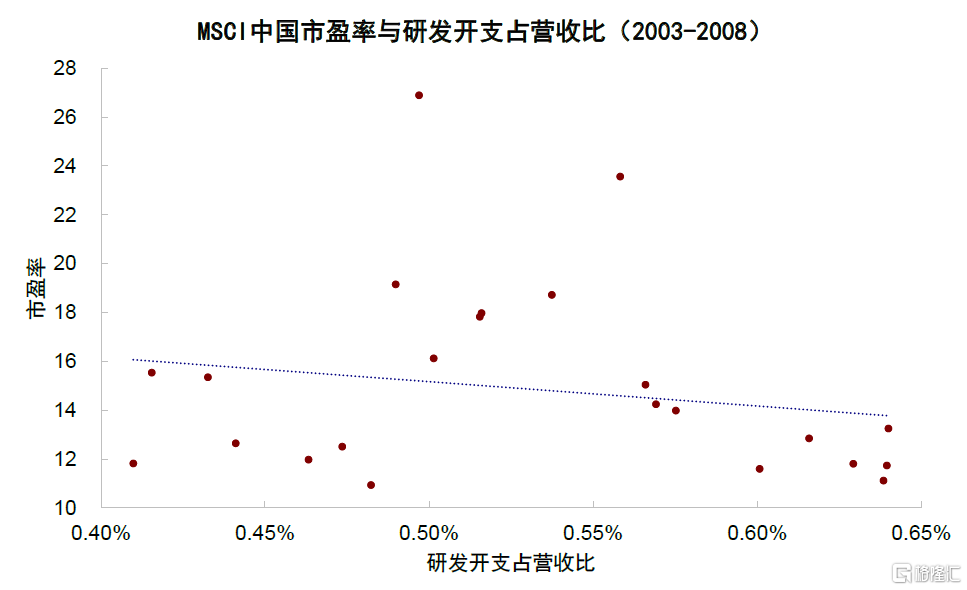

在實體經濟增長較快的2003-2008期間(平均年增長11.3%),市場並不關注產業升級且研發開支起點較低並沒對營收和盈利增長帶來明顯的拉動效應:市盈率與研發開支佔營收比呈負相關。

在08年後,實體經濟增長放緩(09-2012年實際GDP平均年增長為9.7%,2013-2022年進一步下跌到6.6%),市場更關注於企業產業升級帶來的新增長點,因此更高的研發開支往往帶來更高的估值。在中國經濟進入較慢但更高質量的增長,這個現象或將持續。

圖表:MSCI中國市盈率與研發佔比(2003-2008)

資料來源:Bloomberg,中金公司研究部

圖表:MSCI中國市盈率與研發佔比(2008-2012)

資料來源:Bloomberg,中金公司研究部

投資啟示:美國關注結構性短缺行業、中國關注資本開支反彈彈性

美國:見頂回落,關注結構性短缺行業,例如油汽,礦業,綠色轉型

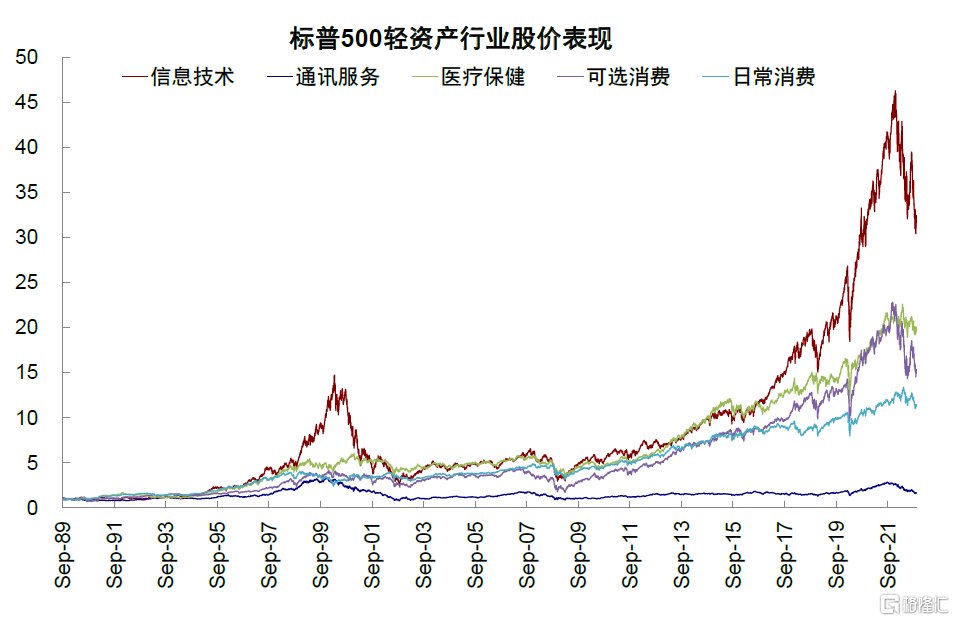

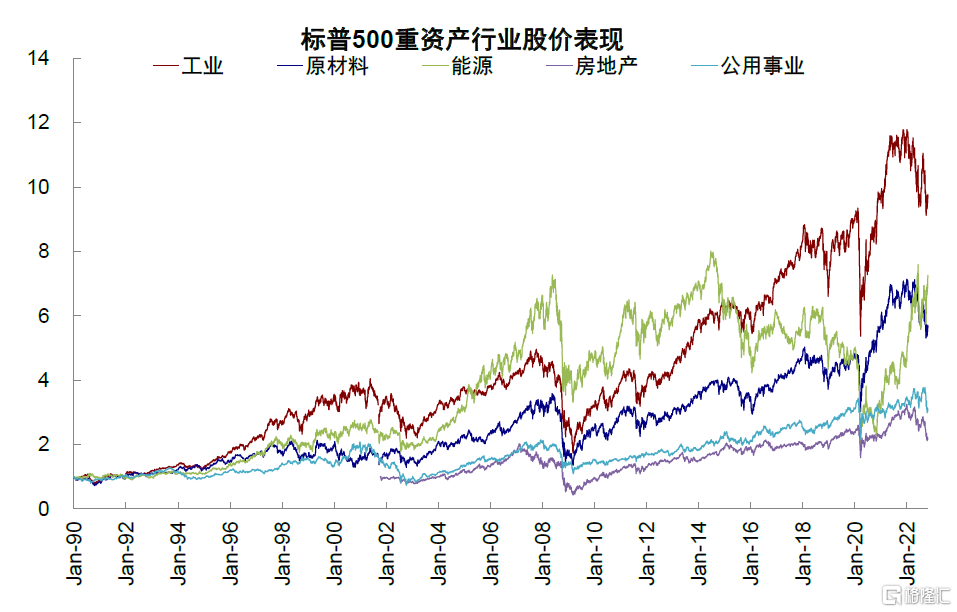

美國市場在低增長低通脹的時期(2013-2022)對資本開支普遍不看好,體現為輕資產行業跑贏重資產行業。

圖表:標普500輕資產行業股價表現

資料來源:Bloomberg,中金公司研究部

圖表:標普500重資產行業股價表現

資料來源:Bloomberg,中金公司研究部

在當前較高通脹週期階段,資本開支是否進入強勁反彈週期還是由經濟增長和新增去全球化因素決定。以大宗商品為例,由於過去7年的投資受低迴報和ESG的影響大幅下降造成供需緊張,油氣資本開支只有2014高峯一半不到,礦業如銅礦擴產資本開支也在2012年後收縮到了50%以下。我們認為,由於大宗項目週期長,未來幾年價格中樞有供給支持,資本開支也有望持續恢復。

圖表:美國大宗商品物價水平

資料來源:Bloomberg,中金公司研究部

圖表:全球上市油氣企業資本開支

資料來源:Bloomberg,中金公司研究部

圖表:全球上市銅礦企業資本開支

資料來源:Bloomberg,中金公司研究部

圖表:標普盈利預測修訂

資料來源:Bloomberg,中金公司研究部

雖然資本支出佔營收比於2021年還處於5.6%的水平,短期由於盈利增長放緩建議關注資本支出的滯後減速。建議關注中受益於大宗商品回暖,全球產業鏈重組投資的輕資產/自身資本開支已見頂的企業。

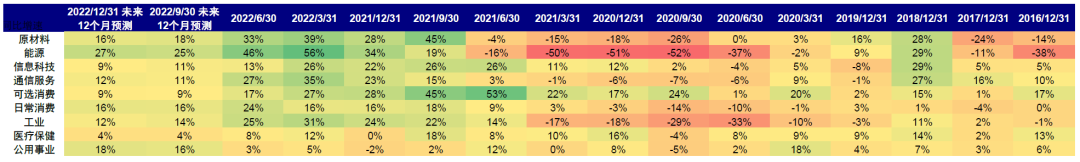

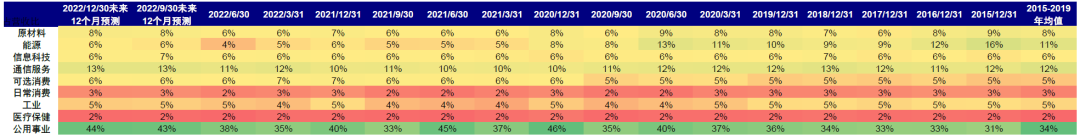

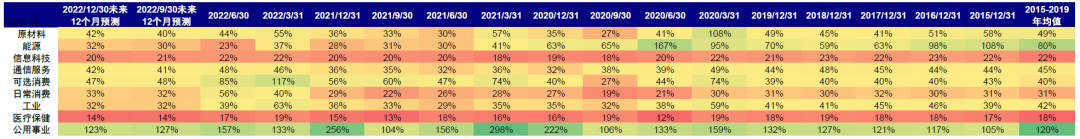

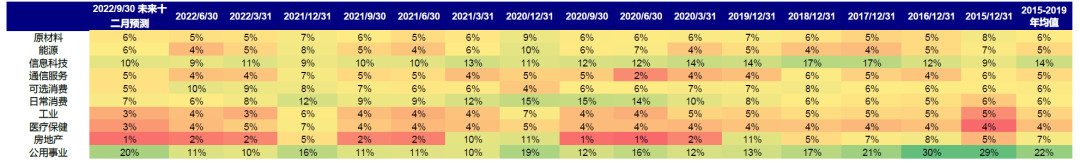

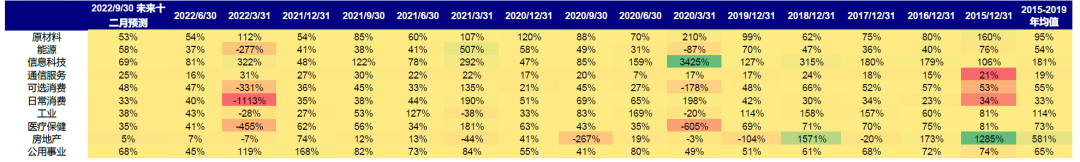

在資本開支放緩的環境下,各行業的趨勢有所不同。相比2022 年9月時的12個月動態資本開支預期,12月的2022 年12個月動態資本開支預期,公用事業,信息服務和能源資本開支增速預期都有一定上調,而信息科技,工業,原材料和可選消費資本開支預期則有一定下調,從資本開支佔營收比的角度,能源佔比還是低於五年(2015-2019)平均值,而信息服務和公用事業則高於五年平均值。資本開支佔運營現金流則除能源佔明顯低於五年均值,其他行業跟平均值較相近。

行業和投資啟示:在資本開支短期見頂的環境下,我們建議關注受益於結構性短缺的行業,例如油汽,礦業,綠色轉型,產能迴歸的行業中自身資本投入需求較小的企業。

圖表:美國資本開支同比增速

資料來源:Bloomberg,中金公司研究部

圖表:美國資本開支佔營收比

資料來源:Bloomberg,中金公司研究部

圖表:美國資本開支佔運營現金流比

資料來源:Bloomberg,中金公司研究部

中國:築底修復,建議關注資本開支復甦,如能源緊缺,低碳轉型,產業升級

中國市場在2013-2022年的經濟增長放緩和低通脹週期中,同樣體現為輕資產行業跑贏重資產行業。

圖表:MSCI中國輕資產行業股價表現

資料來源:Wind,中金公司研究部 注:2001/1/1股價設為1

圖表:MSCI中國重資產行業股價表現

資料來源:Haver,中金公司研究部 注:2001/1/1股價設為1

當前,中國經濟增長正處於築底期。隨着財政、貨幣政策的發力和新冠疫情影響的降低,經濟增長有望有一定的恢復,從而帶動企業盈利增長。我們認為,以兩個季度滯後性推算,資本開支在2023年下半年有望回暖。

圖表:MSCI中國指數的盈利預期

資料來源:FactSet,中金公司研究部

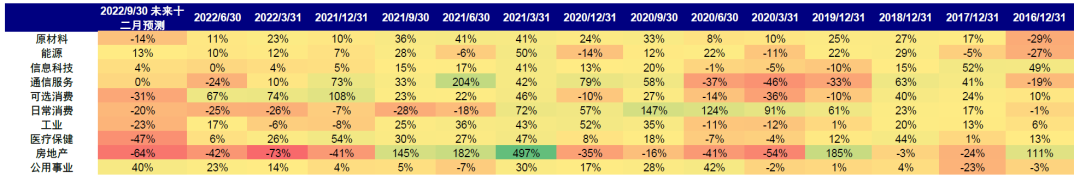

在總體資本開支接近底部,各行業的資本開支趨勢有所不同。2022年9月的12個月動態資本開支預期中,公用事業和能源資本開支增速預期都有有較好的增長,信息科技也有一定的增長,而通信服務,工業,原材料可選消費和日常消費資本開支預期則大幅下調,房地產和醫療保健則在低位(分別下降-63%和-47%)。從資本開支佔營收比角度,多數行業低於2015-2019年平均,只有能源高於2015-2019均值。資本開支佔運營現金流,也低於2015-2019年平均,但中國信息科技,原材料,工業,可選消費和醫療保健企業總體資本開支佔運營現金流比明顯高於美國企業。

行業和投資啟示:短期來説經濟進入築底階段,M2增速提升,建議關注盈利拐點。由於中國企業盈利和資本投入的滯後性只有1-2季度,因此資本開支有望較快回暖。建議關注受益於資本開支復甦,能源緊缺,低碳轉型,產業升級,自動化和軟件等提高勞工效率投資領域的輕資產/自身資本開支已見頂的企業。

圖表:MSCI中國資本開支同比增速

資料來源:Bloomberg,Wind,中金公司研究部

圖表:MSCI中國資本開支佔營收比

資料來源:Bloomberg,Wind,中金公司研究部

圖表:MSCI中國資本開支佔CFO比

資料來源:Bloomberg,Wind,中金公司研究部