本文來自格隆匯專欄:業談債市 作者:楊業偉、朱美華

主要觀點:

公募債基2022年四季報已經披露完成,資產配置行為發生哪些變化呢?本文對此進行統計描述分析。

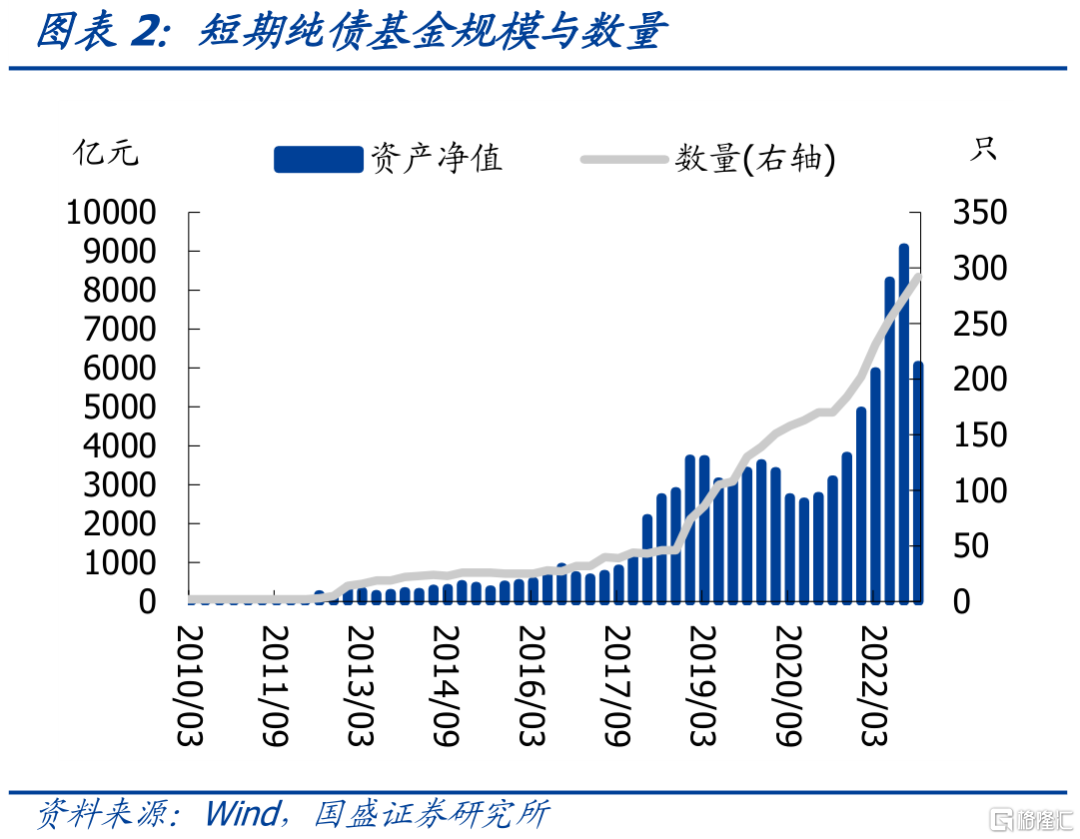

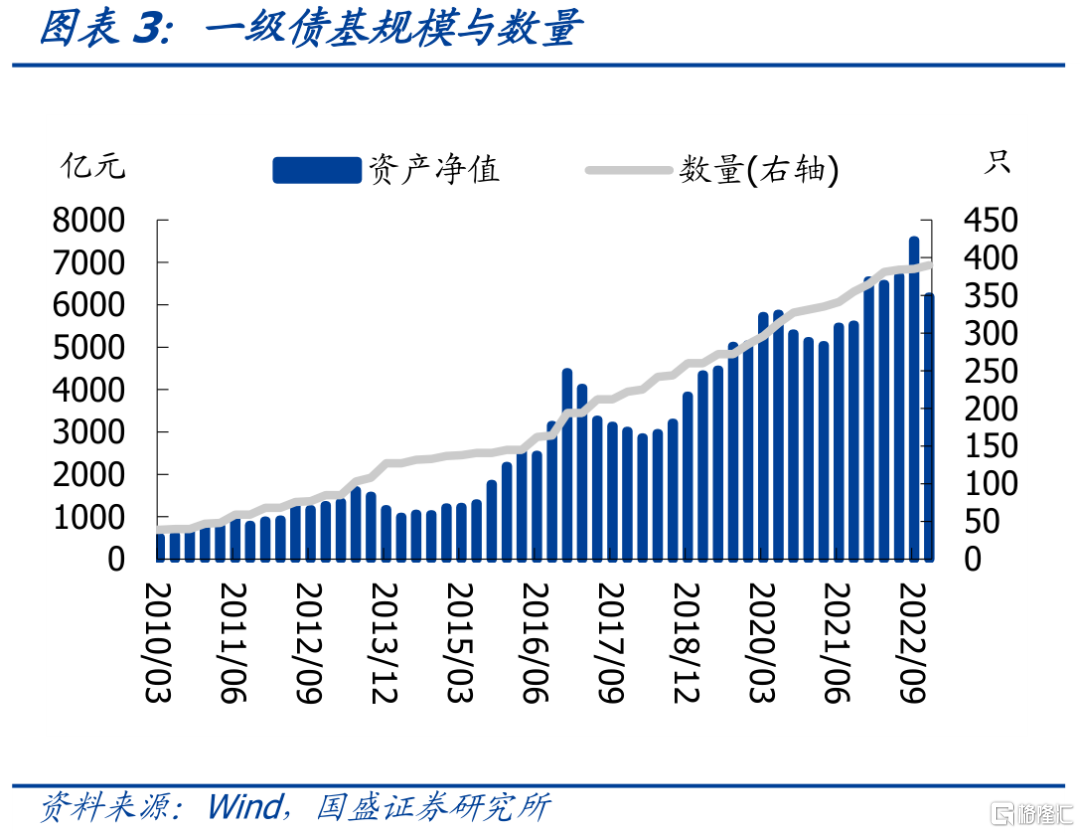

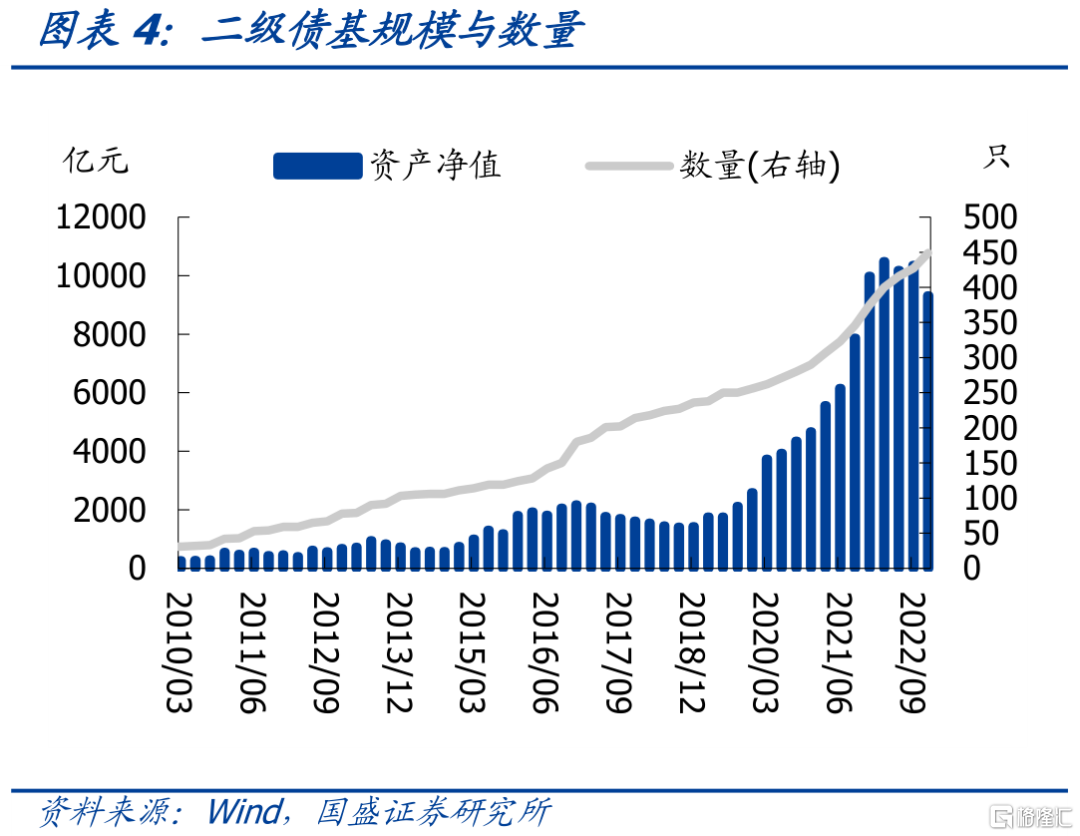

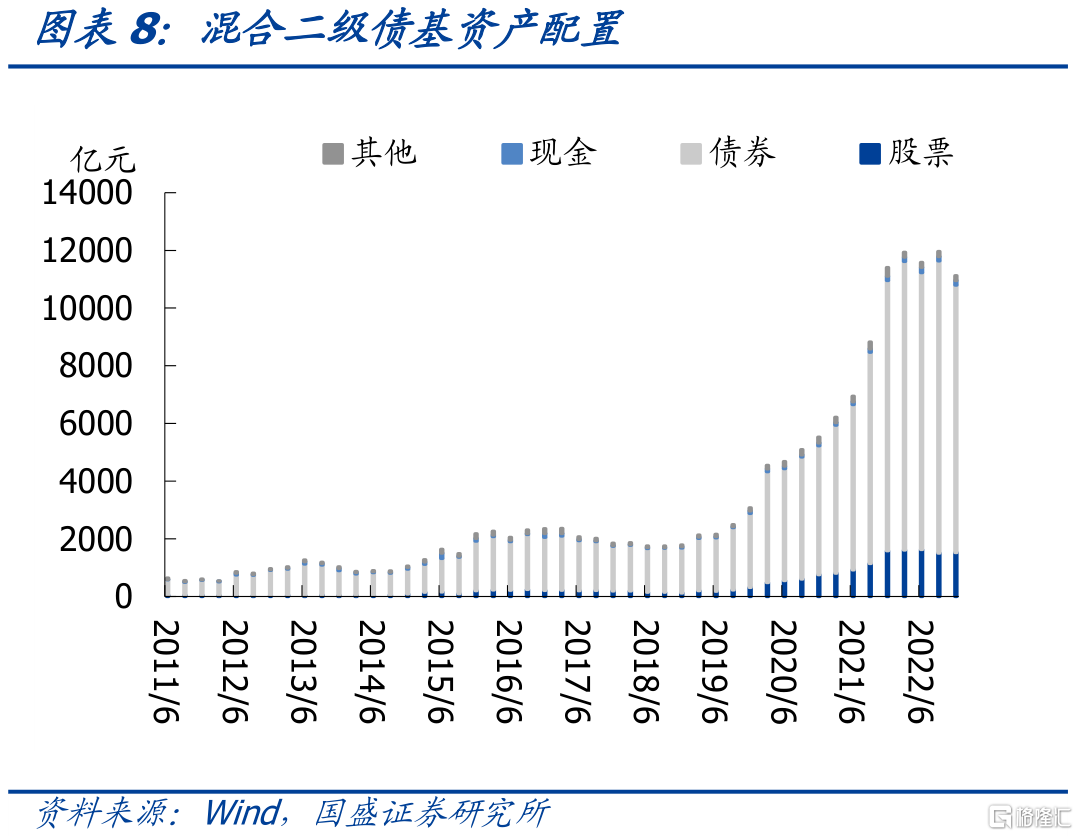

資產規模在2022年四季度整體收縮。截至2022年四季度末,中長期純債基、短期純債基金、一級債基、二級債基資產淨值分別為4.67萬億、6072億元、6187億元、9325億元,較三季度環比分別下降1715億元、下降3023億元、下降1333億元、下降1037億元。

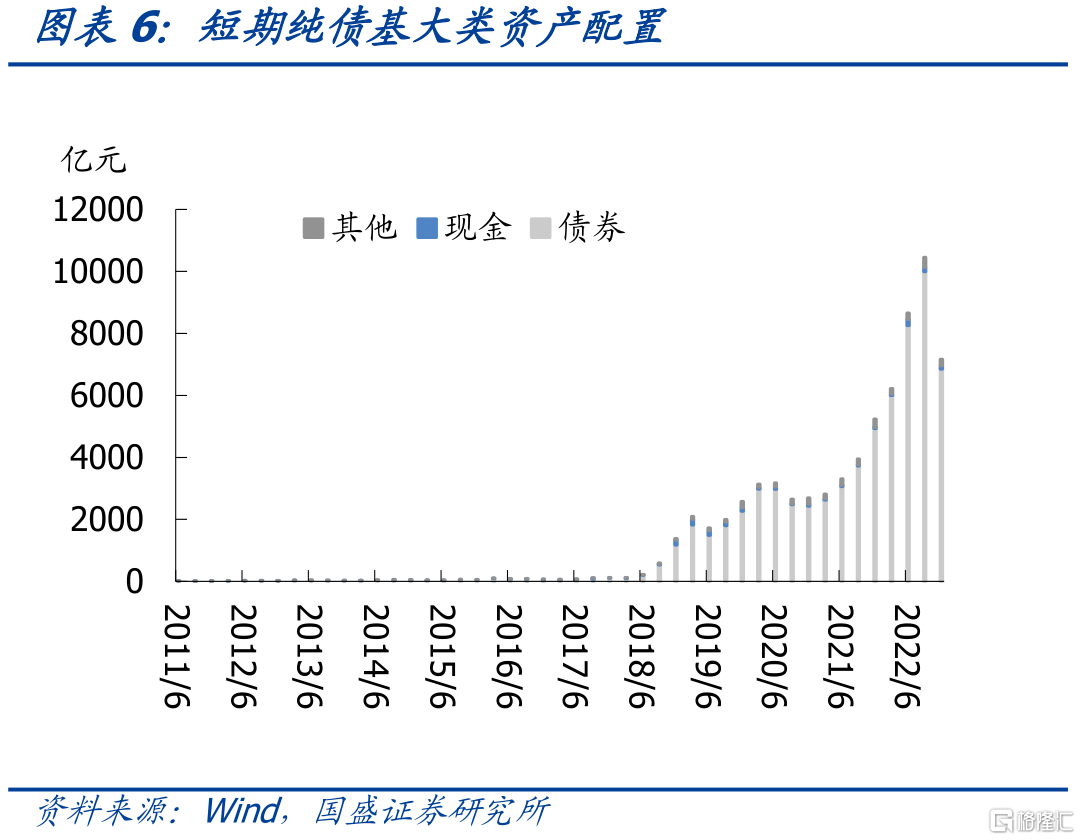

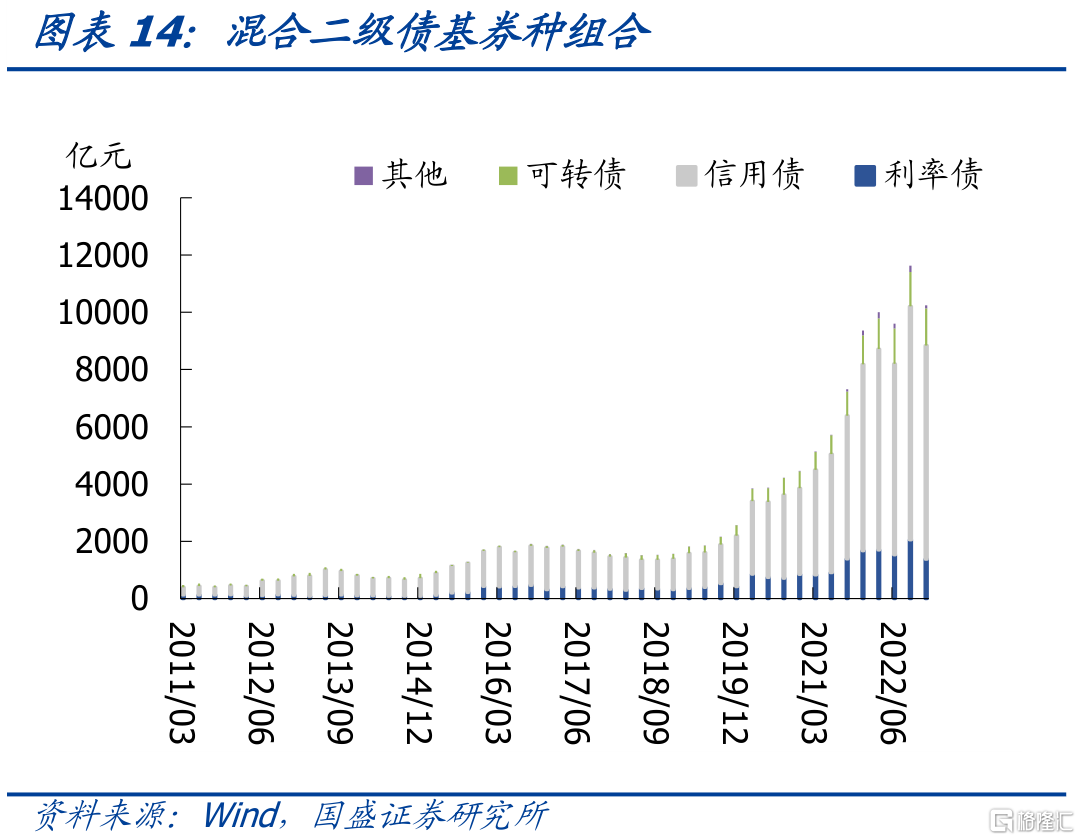

大類資產配置來看,債基在2022年四季度大幅減持債券。進一步看債基內部持倉結構,截至2022年四季度末,中長期純債基、短期純債基、一級債基、二級債基持有債券市值分別為5.78萬億元、6855億元、7299億元、9277億元,較三季度分別減持1005億元、減持3137億元、減持930億元、減持847億元。

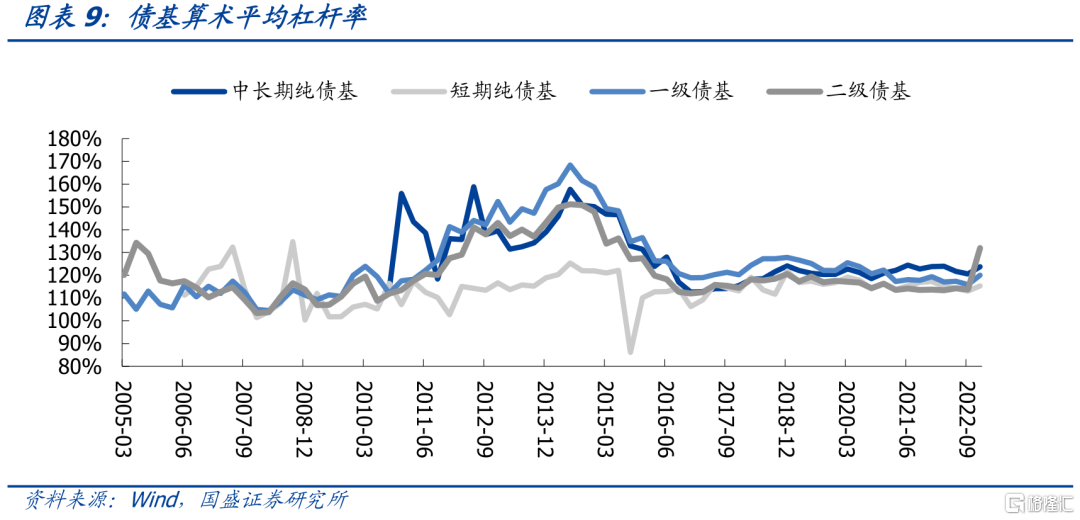

公募債基採取加槓桿、降久期操作,二級債基加槓桿幅度最大。截至2022年四季度末,中長期純債基、短期純債基、一級債基、二級債基算術平均槓桿率分別為123.73%、115.3%、120.02%、132.01%,較三季度環比分別上升3.14%、上升2.26%、上升4.18%、上升18.25%。前述四類債基加權平均久期分別為1.91、0.72、1.79、2.06,較三季度環比分別下降0.32、下降0.24、下降0.59、下降0.51。

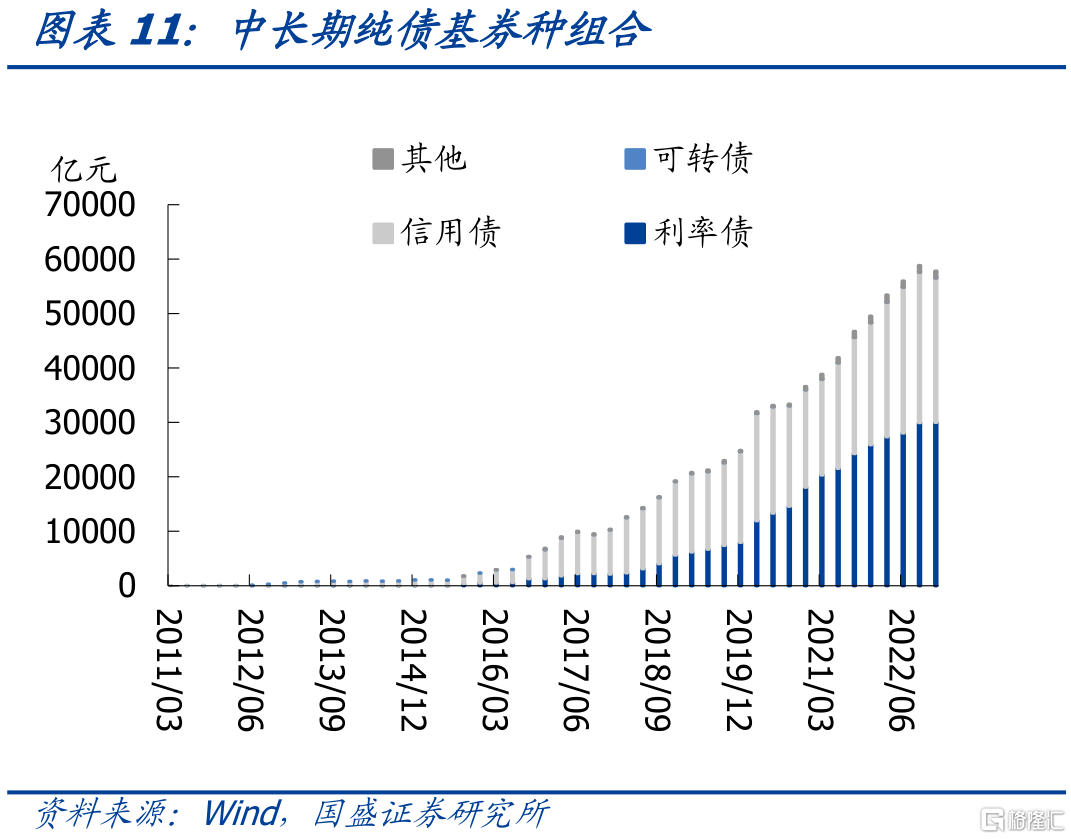

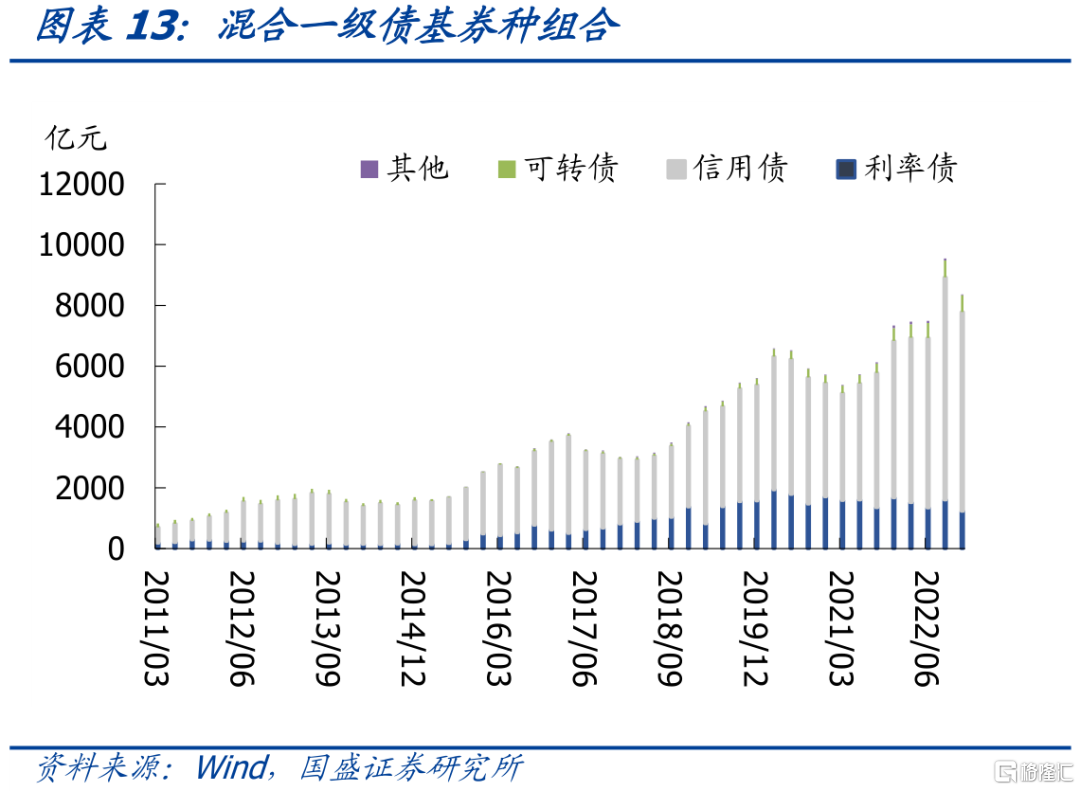

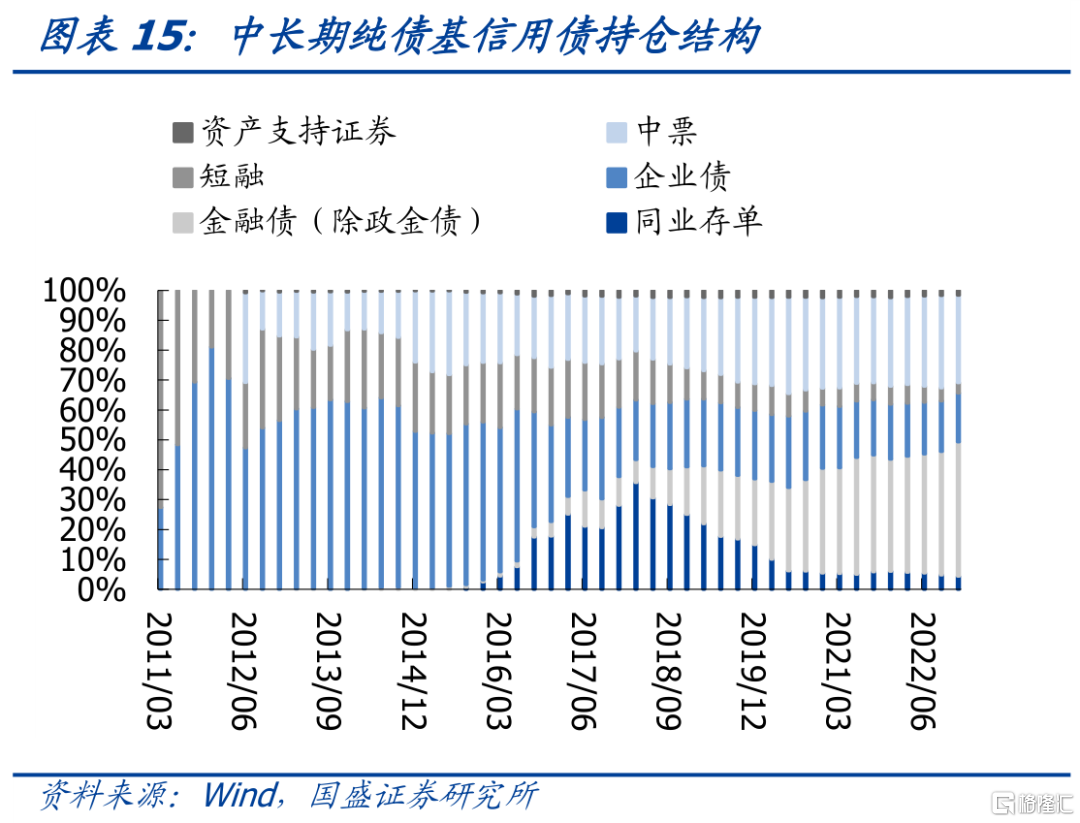

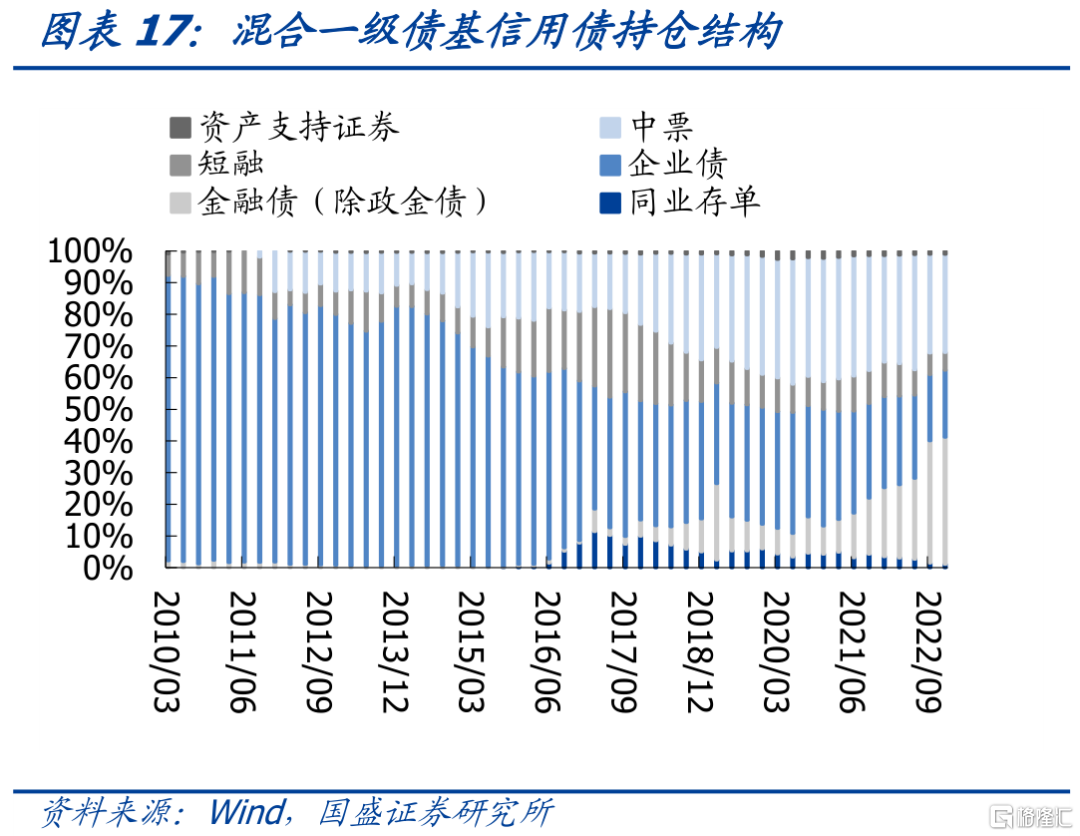

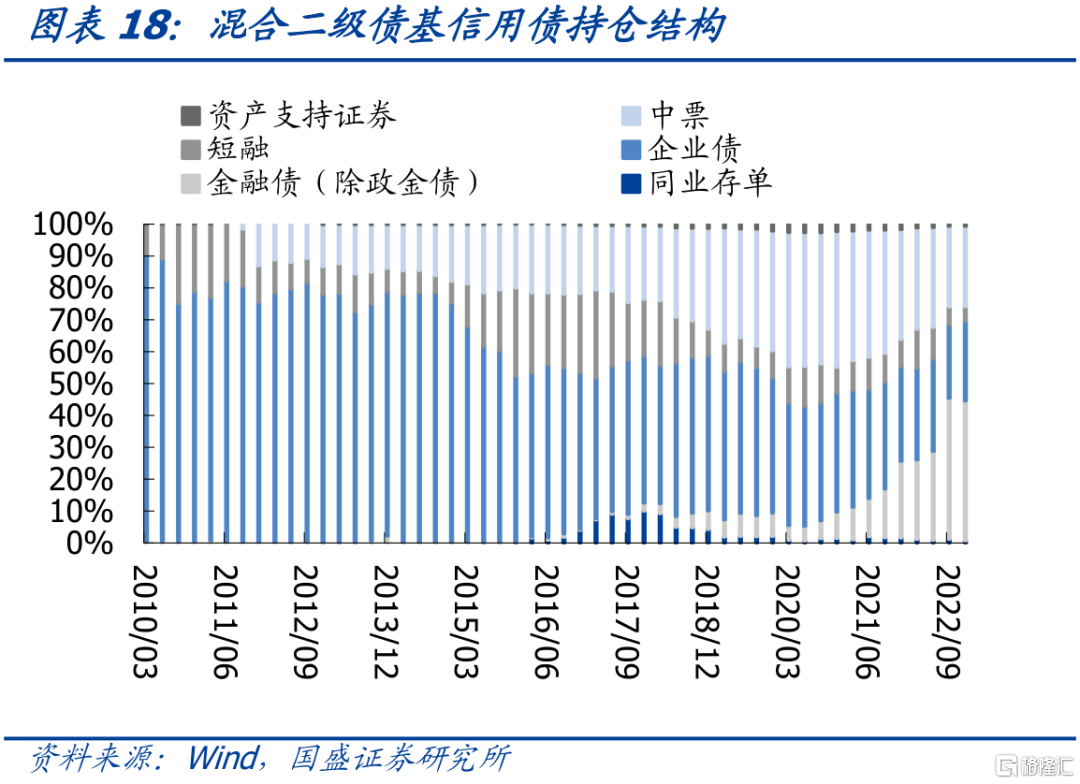

券種組合來看,大幅減持信用債,金融債規模降但佔比升,對利率債減持也超千億。合計來看,中長期純債基、短期純債基、一級債基、二級債基四類債基在2022年四季度末持有信用債市值4.64萬億元,利率債市值3.36萬億元,較三季度分別減持5191億元和減少1504億元,持有金融債(非政金債)市值達到1.83萬億,較3季度減少474億元,但是佔信用債比重達到39.55%,較3季度增加3.06%。

重倉券分評級來看,債基增加中高評級信用債持倉規模,減持低評級信用債。中長期純債基、短期純債基金、一級債基和二級債基四類基金在2022年四季度末合計持有AAA、AA+、AA及以下信用債市值分別為5965億元、379億元、85億元,較3季度分別增加150億元、增加58億元、減少21億元。

重倉非金融產業債分行業看,2022年四季度前述四類公募債基增持綜合、金融業、租賃和商務服務業規模最大。四季度末公募債基分別重倉持有前述三個行業市值規模為237億元、5462億元、73億元,較三季度分別增加50億元、32億元、27億元。減持採礦業、電力熱力燃氣和水生產供應業、住宿和餐飲業規模最大,分別減持35億、26億、23億元。

重倉金融債來看,前十大增減持個券均以國股行為主。一是以國股行為主,增持規模最大的二級資本債主體為農業銀行,二是城商行普通債也是增持較多類型,如上海銀行和江蘇銀行,三是平安人壽的保險次級債也受到較大增持,規模達到14.5億元。而前十大減持個券也是以國股行為主的特點。

風險提示:債市風險超預期,統計存在偏差。

正文

一、債基規模:整體收縮

公募債基資產規模在2022年四季度整體收縮。截至2022年四季度末,中長期純債基、短期純債基金、一級債基、二級債基資產淨值分別為4.67萬億、6072億元、6187億元、9325億元,較三季度環比分別下降1715億元、下降3023億元、下降1333億元、下降1037億元。

二、大類資產配置:減持債券,短期純債基減持規模最多

公募債基在2022年四季度大幅減持債券。進一步看債基內部持倉結構,截至2022年四季度末,中長期純債基、短期純債基、一級債基、二級債基持有債券市值分別為5.78萬億元、6855億元、7299億元、9277億元,較三季度分別減持1005億元、減持3137億元、減持930億元、減持847億元。倉位來看,前述四類債券基金持有債券市值佔資產總值比重分別97.1%、95.65%、96.23%、83.4%,較三季度分別減少0.38%、增加0.07%、增加0.3%、減少1.25%。

三、槓桿率和久期操作:加槓桿降久期

公募債基在2022年四季度採取加槓桿操作,二級債基加槓桿幅度最大。截至2022年四季度末,中長期純債基、短期純債基、一級債基、二級債基算術平均槓桿率分別為123.73%、115.3%、120.02%、132.01%,較三季度環比分別上升3.14%、上升2.26%、上升4.18%、上升18.25%。

公募債基在2022年四季度採取降久期操作。截至2022年四季度末,中長期純債基、短期純債基、一級債基、二級債基加權平均久期分別為1.91、0.72、1.79、2.06,較三季度環比分別下降0.32、下降0.24、下降0.59、下降0.51。

四、券種組合:大幅減持信用債,金融債規模降但佔比升

公募債基在2022年四季度對信用債大幅減持,對利率債減持也超千億。截至2022年四季度末,中長期純債基持有信用債市值2.66萬億,利率債市值3萬億,較三季度分別減持1071億元、增持10億元;短期純債基持有信用債市值5825億元、利率債市值1003億元,較三季度分別減持2659億元、減持462億元;一級債基持有信用債市值6554億元、利率債市值1226億元,較三季度分別減持766億元、減持376億元;二級債基持有信用債7458億元,利率債市值1380億元,較三季度分別減持694億元、減持676億元。合計來看,前四類債基對信用債減持5191億元,對利率債減持1504億元。

公募債基持有金融債市值小幅下降,但佔信用債比重進一步上升。截至2022年四季度,中長期純債基金、短期純債基、一級債基、二級債基持有金融債(非政金債)市值規模分別為1.19萬億、511億元、2632億元、3275億元,較三季度環比分別增加525億元、減少475億元、減少193億元、減少331億元。倉位來看,前述四類債基持有金融債(非金融債)佔信用債比重分別為44.93%、8.77%、40.16%、43.91%,較三季度分別上升3.64%、下降2.85%、上升1.56%、下降0.32%。合計來看,前述四類債基持有金融債(非政金債)市值達到1.83萬億,較3季度減少474億元,但是佔信用債比重達到39.55%,較3季度增加3.06%。

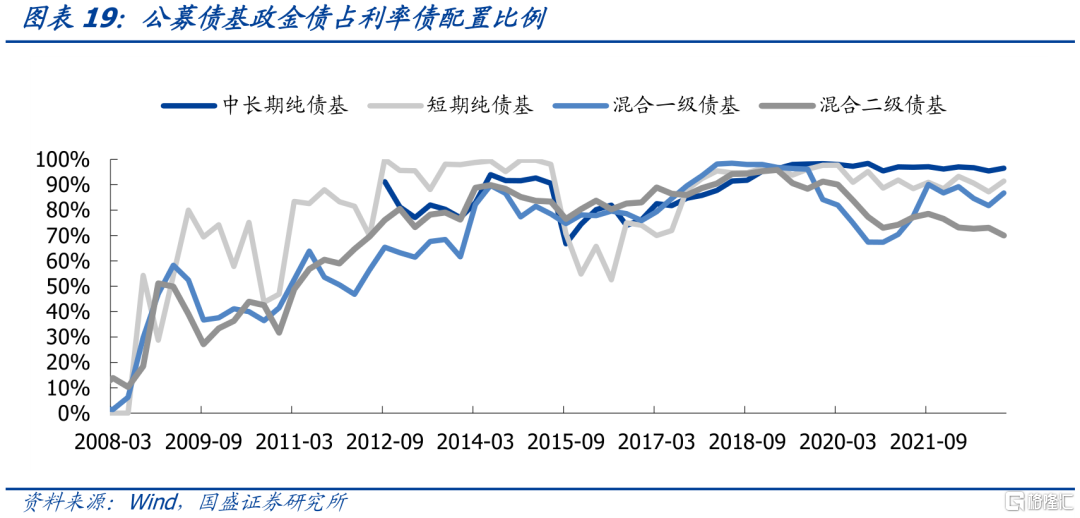

截至2022年四季度,中長期純債基、短期純債基、一級債基、二級債基持倉政金債市值分別2.89萬億、918億元、1064億元、966億元,較三季度換別分別增加326億、減少361億、減少247億、減少535億元。

五、重倉券分析:增持高評級信用債,

增持綜合、金融業、租賃和商務服務業

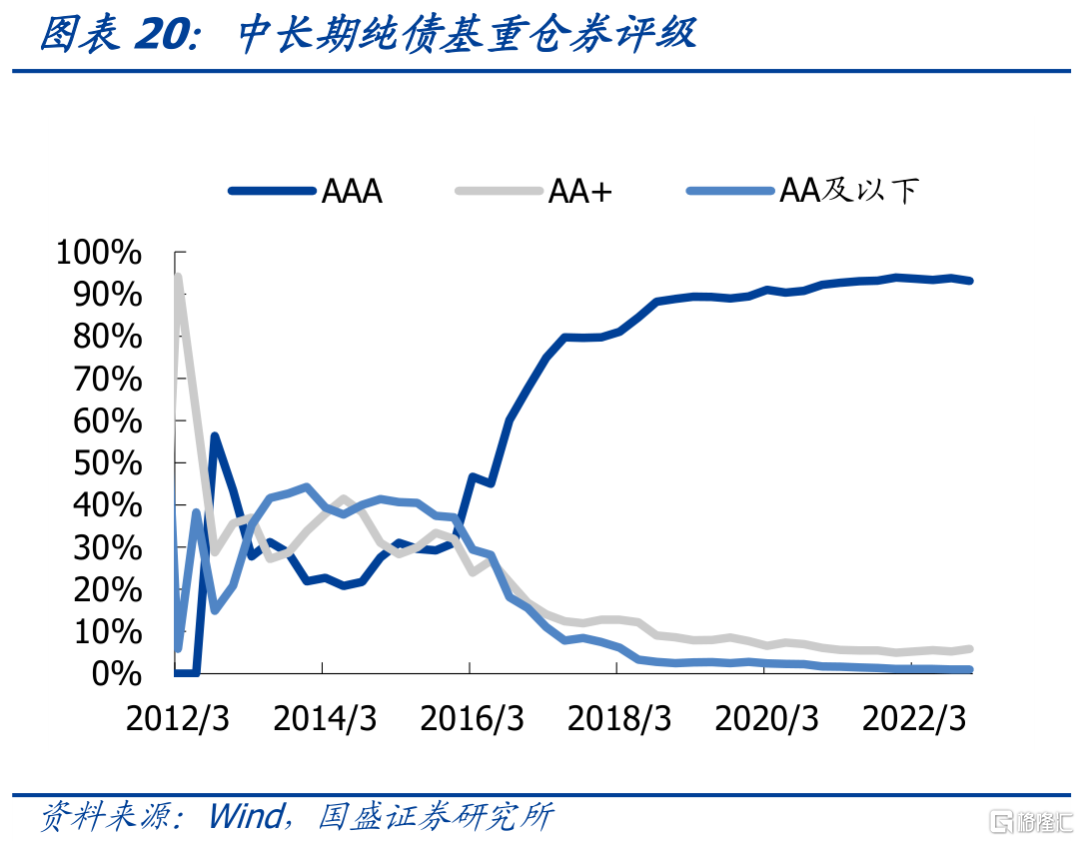

債基增加中高評級信用債持倉規模,減持低評級信用債。分評級來看,中長期純債基、短期純債基金、一級債基和二級債基四類基金在2022年四季度末合計持有AAA、AA+、AA及以下信用債市值分別為5965億元、379億元、85億元,較3季度分別增加150億元、增加58億元、減少21億元。

分行業看,2022年四季度前述四類公募債基增持綜合、金融業、租賃和商務服務業規模最大,四季度末公募債基分別重倉持有前述三個行業市值規模為237億元、5462億元、73億元,較三季度分別增加50億元、32億元、27億元。減持採礦業、電力熱力燃氣和水生產供應業、住宿和餐飲業規模最大,分別減持35億、26億、23億元。

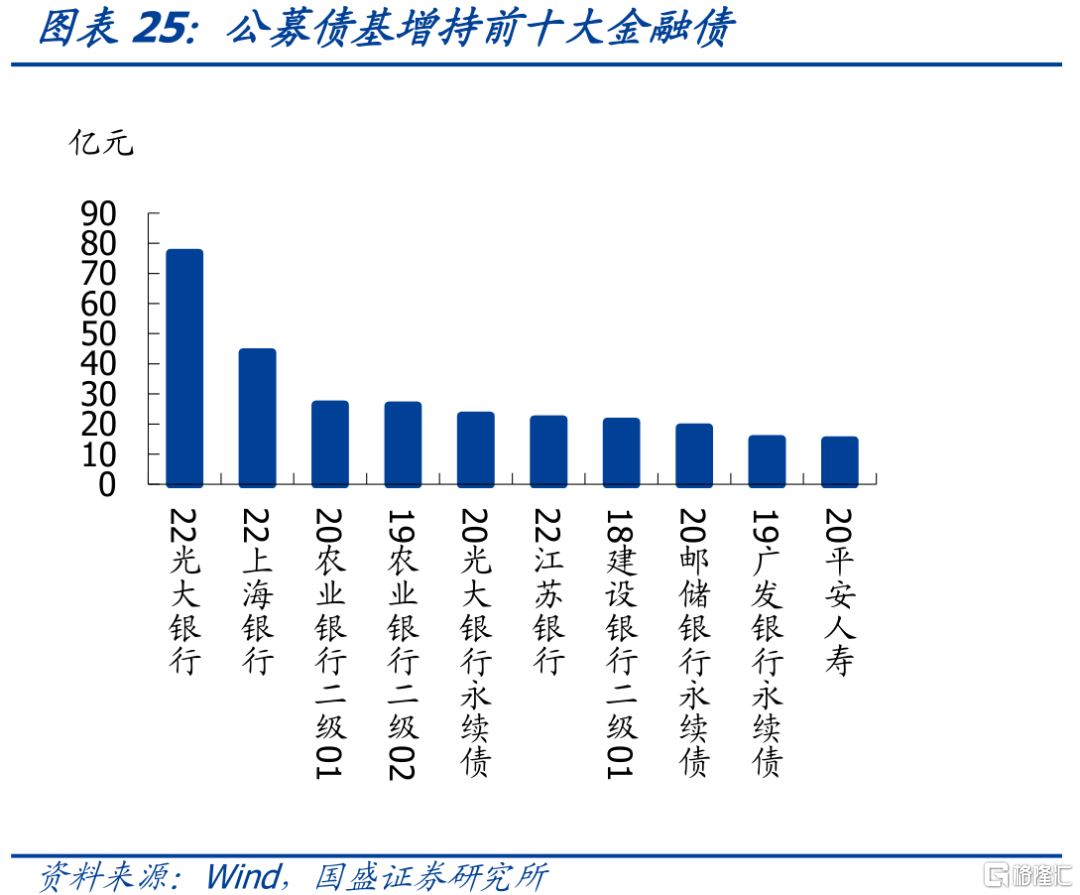

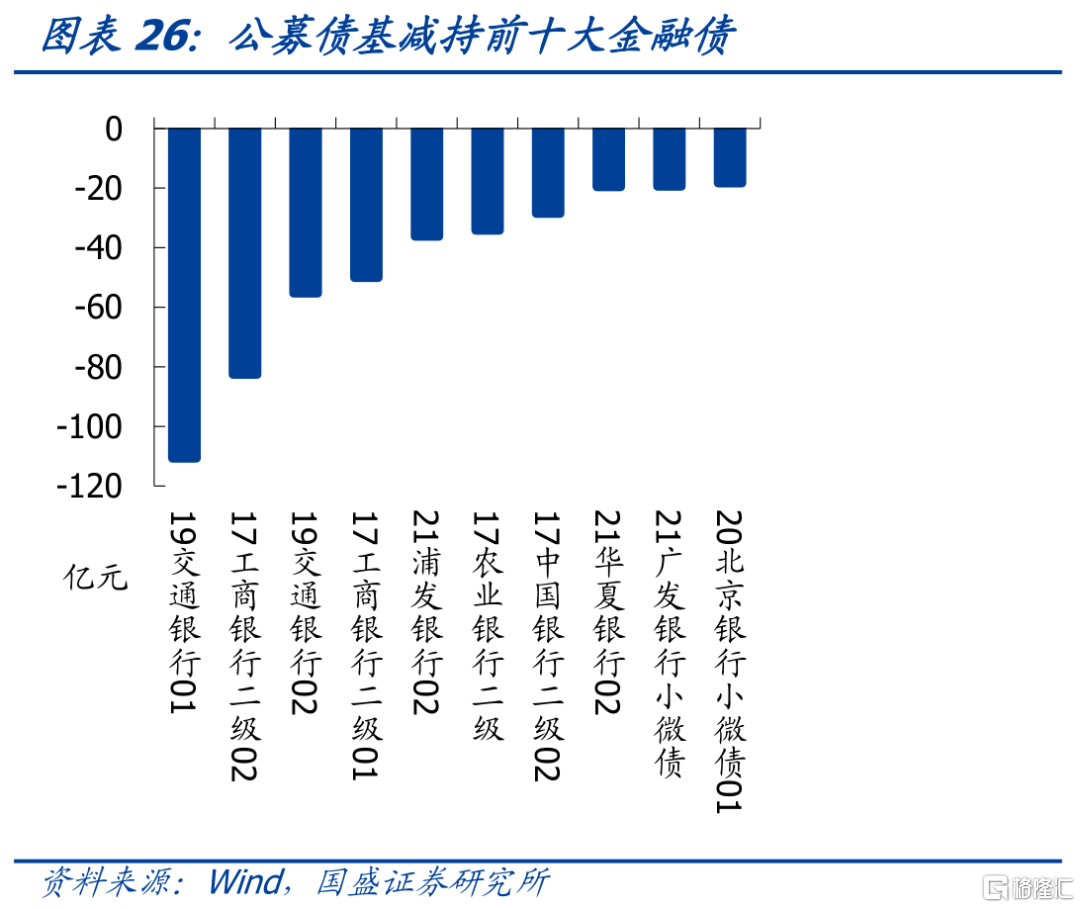

重倉金融債來看,前十大增持的個券有如下幾個特點,一是以國股行為主,增持規模最大的二級資本債主體為農業銀行,二是城商行普通債也是增持較多類型,如上海銀行和江蘇銀行,三是平安人壽的保險次級債也受到較大增持,規模達到14.5億元。而前十大減持個券也是以國股行為主的特點。

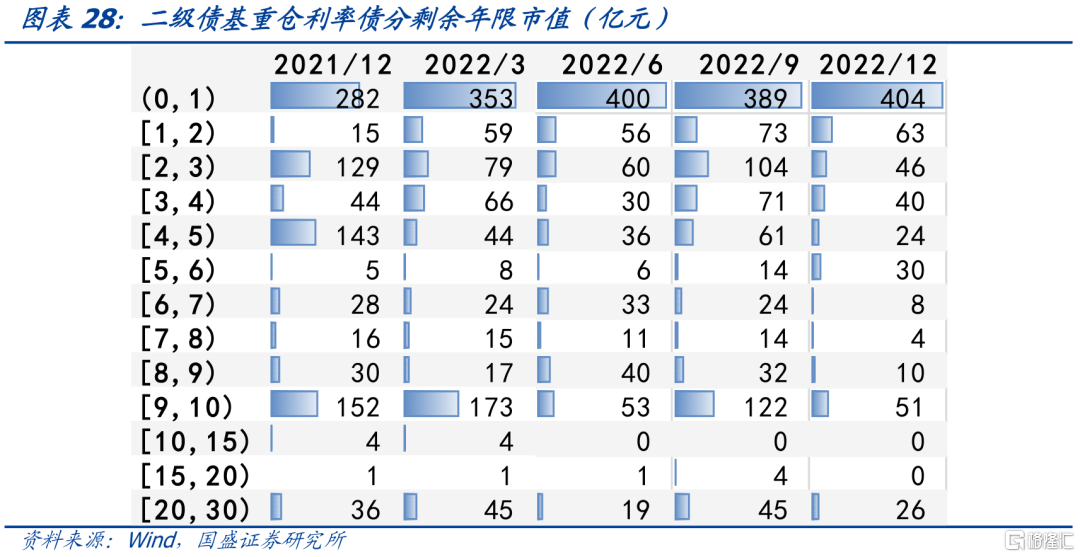

從重倉利率債來看,在2022年四季度中長期純債基重倉利率債主要增持2-3年的利率債,二級債基重倉利率債期限結構保持平穩。

風險提示

債市風險超預期,統計存在偏差。