本文來自格隆匯專欄:國泰君安證券研究 作者:國君週期團隊

策略核心觀點

躁動在春季

躁動在春季:當前是股票交易最順暢的階段。11月以來我們在報吿“預期的轉折”、“新一輪牛市的起點”報吿所提出的堅決看好股票市場、前期的機會在順經濟週期(地產鏈、金融與消費)取得了比較好的印證,上證50、滬深300大幅跑贏中小市值與科創類指數,我們推薦的板塊大多取得了20%以上的升幅。當前部分國內的投資者仍在糾結2023年經濟增長的速度偏慢是否意味着股票市場難以走出一輪可觀的行情。但實際往往是當經濟增長速度較快的時期,股票估值反而比較難給,因為市場會擔心通脹、總量政策的收緊等等,而過去十年當中比較好的行情往往發生在經濟即將復甦或者弱擴張時期。我們認為,2023年股票市場的核心矛盾並不在經濟增長,而在於過去兩年當中深度挫傷預期的疫情、經濟、地緣政治等關鍵因素的不確定性將在2023年出現系統性的下降,類似宏觀風險下降推動的行情在2014年9月與2019年1月均出現過。行情的機會也將首先出現在困境反轉的行業板塊。我們認為躁動就在春季,當前是股票交易最為順暢的階段,總量政策發力無法證偽、中國經濟重啟在即,開工旺季有望超預期,而股票整體估值仍處在歷史的低位。數據顯示,長線投資者倉位回補已經啟動(外資、理財子、保險等),繼續看好行情。

本輪行情真正的原因在於宏觀風險與不確定性的系統性降低。2022年高度不確定的疫情、經濟、政治環境使得市場信心受到嚴重衝擊:企業出清壓力進一步加大,居民消費、購房意願處於底部區間,以至寬鬆流動性下中長期信貸長期增長低迷,投資者寧可持有低收益的貨幣類資產也不願意持有金融資產。以上均將在2023年出現逆轉,這也是我們提出“峯迴路轉:新一輪牛市的起點”的核心原因,即來自於疫情、經濟和政治關鍵因素的不確定性將出現系統性下降,10月以來疫情防控優化,民營經濟、平台經濟與房地產政策與表態積極調整,新一屆班子落地、中央經濟工作會議提出“大力提振市場信心、實施擴大內需戰略”,新的一輪信心重建與經濟復甦正在啟動。宏觀風險與不確定性的下降一方面有助於改善市場對2023-2024年經濟增的預期,另一方面將對推動股票貼現率的下降起到關鍵作用(無風險利率下降,風險偏好回升,投資者對金融資產的持有意願回升),股票估值向上抬升。

順經濟週期板塊是當前預期變化最大、阻力最小的方向。我們在年度策略股票風格上有一個重要判斷:經濟弱、政策進、股市進、價值進;經濟穩,政策退,價值退,成長進。當前階段距離經濟企穩仍有距離,總量政策發力無法證偽,同時展望2023年不僅需求會出現擴張,還有可能將出現中下游企業利潤率的改善:1)大宗品價格回落或平穩;2)過去三年疫情衝擊與收縮性的產業政策令中下游行業經歷了深度虧損與供給出清;3)中國疫後的世界更有可能是需求邊際擴張,但供給能力邊際不足的情景,因此儘管2023年經濟增長不一定快,但是中下游企業的利潤擴張卻可能超預期。其次,由於在2022年投資者擔心經濟風險對順經濟週期類的板塊進行了較大幅度的減持,當前機構倉位仍處於歷史較低水平,低風險偏好投資者如配置類的外資、國內絕對收益機構倉位回補將形成重要的交易邊際。參考歷史上市場經歷深度調整後的估值修復行情,往往在政策週期與經濟週期的反轉下股票估值回到歷史均值附近(50%-60%),當前還有較大的空間。考慮2024年的盈利預期與2019年的股票估值,當前大多數順經濟週期類的板塊仍有20%以上的漲幅空間。

行業比較與主題投資:價值主攻,成長策應。當前階段的重點在與經濟恢復相關的地產鏈、金融與消費,價值主攻,成長策應:第一,地產鏈(推薦:東方雨虹/旗濱集團/志邦家居/老闆電器等);第二,金融(推薦:蘇州銀行/國金證券/中國平安等);第三,消費(推薦:迎駕貢酒/青島啤酒/寶立食品/美團-W)等、醫藥(推薦:愛爾眼科)。逢低佈局成長中的新能源裝備/材料/運營(推薦:長盛軸承/五洲新春/國電電力,受益:岳陽興長)。主題推薦:數字經濟(元宇宙/信創)與國企改革。

煤炭核心觀點

預期底部、基本面反轉,春季行情可期

導讀:

疫情影響、澳洲進口擾動影響結束,煤炭板塊處於預期底部;煤價漲勢已現,基本面向上,年報業績催化在即;相似2019,煤炭板塊春季行情可期,預計焦煤板塊領漲。

摘要:

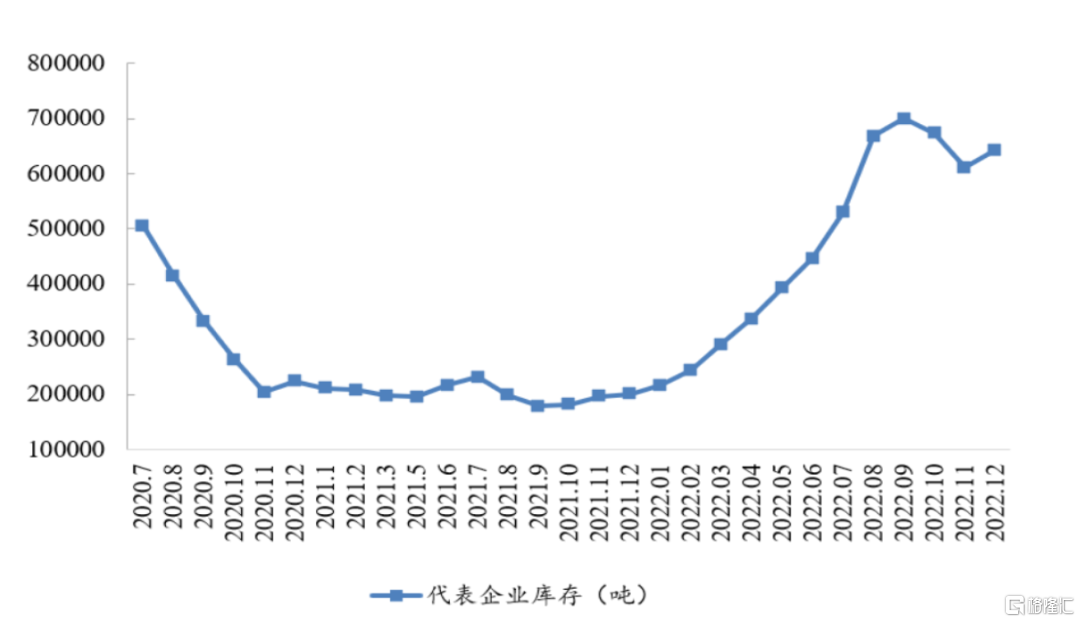

疫情影響、澳洲進口擾動影響結束,煤炭板塊當前處於預期底部。煤炭板塊自12月初開始調整,經歷兩波下跌,市場擔憂點分別在於“疫情擴散後經濟下行”以及“澳大利亞進口煤恢復”。目前來看,全國感染高峯已過,經濟復甦在即,全國多層面政策刺激已在啟動,且春節後政策只會更強;進口方面,澳大利亞煤炭將逐漸恢復,但測算進口規模有限,預計最多0.33億噸進口增量。印尼系統維護無法出口、蒙古煤炭售價由坑口轉變為邊境價增加進口煤成本短期難以看到進口規模恢復,2022全年煤炭進口規模2.93億噸,較2021年下降0.3億噸。

煤價漲勢已現,基本面向上,年報業績催化在即。1)動力煤方面,全國迎來降温,部分區域將暴跌20℃,電廠日耗將再次提升,疊加春節將至,煤礦負荷下降,供給偏緊將再度上演;焦煤方面,11月中以來已漲超300元,下游低庫存,春節後補庫將拉動價格進一步上漲。2)上市公司將逐漸披露2022年業績預吿,我們測算板塊2022Q4業績環比增4%、同比增59%,全行業估值僅有6倍、股息率11%,且高長協模式下2023業績仍將確定增長,煤價+業績雙催化就在路上。

相似2019,煤炭板塊春季行情可期,預計焦煤板塊領漲。我們認為當前宏觀環境與2018年底相似,內外部不確定消除後市場存在反彈空間,當前煤炭板塊與2018年底相似,當前煤價、煤炭板塊估值均已從高位回落,與2019年春季相似,經濟預期提升,煤炭需求預期提升。不同於2019春季由於礦難導致動力煤領漲,預計2023春季行情煉焦煤板塊更強。

投資建議:內外部宏觀不確定性消除,穩經濟迫在眉睫,內需的焦煤板塊將更具優勢,板塊盈利穩定&估值極低&分紅可觀,長協價提升行業盈利預期上移。推薦:1)穩增長:潞安環能、山西焦煤、淮北礦業、平煤股份、盤江股份、上海能源、首鋼資源、中國旭陽集團;2)成長轉型:華陽股份、電投能源、靖遠煤電;3)優質動力煤龍頭:中國神華、中煤能源、陝西煤業、兗礦能源、蘭花科創、山煤國際、昊華能源。

行業回顧:截至2023年1月13日,黃驊港Q5500平倉價1225元/噸(2.5%),秦皇島港庫存為377.0萬噸(-33.3%)。京唐港主焦煤庫提價2500元/噸(-8.4%),港口冶金焦2650元/噸(-3.6%),煉焦煤庫存三港合計110.9萬噸(4.7%),200萬噸以上的焦企開工率為82.2%(-1.00PCT)。

風險提示:宏觀經濟持續下行;全球油氣價格下跌;煤炭供給超預期釋放。

石化核心觀點

國內需求復甦信號明顯

觀點邊際變化:

①原油:本週原油在宏觀的衰退情緒和國內的病例感染擔憂上升影響下大幅下跌,儘管本週海外消費持穩但市場擔憂海外衰退導致的未來需求下降風險,同時儘管國內需求持續出現道路交通流量回暖跡象,但市場仍然擔憂疫情病例上升導致未來需求的下降以及春節季節性的柴油需求減少。總體來看市場對國內需求的擔憂仍然集中在近端,這與股票市場交易的復甦預期形成了明顯的對比。我們認為國內需求恢復是大概率事件,區別僅在於節奏問題。儘管2023年衰退是大概率事件,但我們認為市場低估了2022年因疫情以及對2023年經濟衰退擔憂導致的投機的需求降幅。2023年需求恢復空間較大。70美元/桶的布倫特原油價格我們認為有較強支撐,2023年我們預計前低後高。上半年預計布油在75-90美元/桶,全年保持在90-100美元/桶的中樞。具體的恢復節奏取決於①國內需求恢復的時間點。②OPEC出面管理供應預期。③俄羅斯實質性減產。④美國SPR回購。

②天然氣:暖冬,高庫存及下調供暖温度等打壓價格。

③滌綸長絲:預計春節後的第一週長絲效益較好。但當前下游備貨較為充分,當前主要需要觀測的因素在於下游是否可以持續獲得新訂單。節後成為重要觀測點。

②對市場的觀點:本週國內需求復甦明顯的信號壓過了海外的衰退預期,美國CPI數據發佈後2月加息25bp也基本成為市場共識。2023年我們認為國內需求仍是主線,當前石化板塊並未充分反映國內需求好轉的預期。我們認為2023年應該佈局以下主線:①能源安全。②復甦預期下的中下游龍頭企業。③新材料板塊的突破與成長。當前我們重點推薦復甦預期的衞星化學與寶豐能源,在春節後我們國內出行需求好轉後我們會加大對油公司的推薦力度。能源安全我們繼續推薦中期看高分紅低估值的上游板塊,推薦中國海油(A+H)。同時我們認為2023年油氣開採的海油工程,中海油服同樣處於景氣向上的階段。同時2023年中下游需求復甦,推薦寶豐能源,衞星化學,中國石化,榮盛石化,恆力石化,等此前需求預期被壓制,價差處於歷史底部且未來產能將繼續擴張的化工龍頭企業。最後我們繼續看好2023年光伏新材料POE及EVA以及芳綸行業景氣度。

風險提示:全球經濟衰退超預期,疫情反彈超預期,釋放戰儲超預期。

原油:國內需求復甦信號明顯,2023年黑天鵝風險仍存

原油:截止1月13日,WTI現貨收於79.86美元,環比+6.09美元;BRENT現貨收於83.35美元,環比+5.9美元。EIA1月6日當週商業原油庫存環比+1896.1萬桶,前值+169.4萬桶。其中庫欣原油環比+251.1萬桶,前值+24.4萬桶。汽油庫存環比+411.4萬桶,前值-34.6萬桶。煉廠開工率+4.5%至84.1%。美國原油庫存上升,淨進口量環比增加。美國產量1220萬桶/天,美國淨進口數據環比+179.9%。截至1月13日當週,美國活躍石油鑽機數環比+5部至623部。

天然氣:截止1月13日,英國基準天然氣價格收於159便士/撒姆,環比-11.25便士/撒姆;截止1月13日,美國NYMEX天然氣期貨收於3.48美元/百萬英熱單位,環比-0.28美元/百萬英熱單位。1月8日,中國LNG綜合進口到岸價格指數177.8(C.I.F,不含税費、加工費)。1月13日國內LNG液廠平均出廠價6997元/噸,環比-3.61%。本週原油價格儘管仍有宏觀資金想要交易海外加息帶來的衰退預期,但是CPI數據符合預期,2月加息25BP概率上升的同時,亞洲需求開始恢復等因素成為主導因素;原油價格在波動後上漲。我們認為2023年仍將是衰退預期和疫後復甦端的博弈;而供應端我們認為OPEC仍會進行預期管理,委內瑞拉等國無法造成實質產能的增長;供應對價格仍有支撐。儘管2023年衰退是大概率事件,但我們認為市場低估了2022年因疫情以及對2023年經濟衰退擔憂導致的投機的需求降幅。2023年需求恢復空間較大。70美元/桶的布倫特原油價格我們認為有較強支撐,2023年我們預計前低後高。上半年預計布油在75-90美元/桶,全年保持在90-100美元/桶的中樞。具體的恢復節奏取決於①國內需求恢復的時間點。②OPEC出面管理供應預期。③俄羅斯實質性減產。④美國SPR回購。

國內需求出現復甦跡象。1月7日-13日春運首周國內客運航班量同比2022年增長12%,同比2021年增長57%。已經恢復至疫情前同期八成以上水平。同時,一線城市地鐵客運量回升,第一週深圳地鐵客運量日均運客量524萬人次,同比增加32.5%。此前受疫情影響,出行影響較大。以廣州地鐵為例,2022年全年日均646萬,較2021年下跌17%,甚至低於2020年的659萬。國內一線城市擁堵指數自12月中低點回升,北京,上海,廣州,深圳分別自12月19日的1.14/1.44/1.27/1.59回升至1.8/1.58/1.60/1.59。同時國內百城擁堵指數自12月24日的1.32回升至1.55。

美國12月CPI數據符合預期。美國2022年12月CPI環比下降0.1%,同比上漲6.5%。美聯社認為,12月的CPI數據表明通脹對美國經濟的影響出現緩解跡象,美聯儲在未來幾個月放緩加息步驟的可能性增大。數據發佈後,據CME FedWatch,2月加息25bp的概率達到95%。同時3月迎來加息終點的概率上升至77%。海外衰退始終是宏觀配置資金可能會去持續交易的方向,但關於海外衰退的程度市場仍有巨大分歧。且海外衰退與亞洲需求的修復影響程度兩者哪個影響更大,市場同樣有不同觀點。

2023年可能會存在的黑天鵝風險。2023年相較2022年而言,市場普遍認知為俄烏衝突在2023年烈度會下降,外圍市場風險下降。從目前情況看,根據俄新社報道,北約開始對烏克蘭援助重型武器和坦克。其中英國將向烏克蘭提供挑戰者2重型坦克。由於重型武器的加入,不排除階段性戰爭烈度升級的可能。另一方面,由於美國共和黨眾議員獲勝以及以色列強硬派內塔胡尼亞當選總理,伊朗核問題得到順利解決的難度加大。當前以色列的政府由於右翼政黨的加入,成為以色列有史以來最右翼政府。新一屆政府由利庫德集團、宗教政黨沙斯黨和極右翼政黨宗教猶太復國主義者黨等6個政黨組成。在總理就職宣誓前,內塔尼亞胡發表講話稱,新政府將主要推進3項主要任務:阻止伊朗發展核武器、加強基礎設施建設以及加強以色列法律和秩序建設。由於拜登政府距離任期結束只剩18個月,而扣除協議進入落實過程需要1年的時間,我們預計伊朗已經沒有足夠的動力讓步以達成伊核協議。而伊朗與以色列的矛盾可能成為新的黑天鵝風險。覆盤90年代海灣戰爭期間,原油價格僅在開戰初期出現顯著上漲,其後持續下跌。但環境與現在不同:當時西方世界做了足夠的準備以壓低油價:①美國及IEA拋儲平抑油價。(當前美國戰儲處於40年低位。)②美國説服中東國家沙特,阿聯酋等增加產量平抑油價;沙特同樣希望通過較低油價來抑制替代能源的發展(但當前新能源發展趨勢已經非常確定,美國與OPEC關係惡化。)③施壓各大石油公司不允許漲價。

天然氣:暖冬及消費下降打擊價格

本週歐洲天然氣TTF價格從70歐元/兆瓦時持續回落至65歐元/兆瓦時,更為温暖的天氣,較高的庫存及民眾自發的減少消費是價格下跌的主要原因。1月初以來至1月中旬,美國大部分地區氣温高於正常水平,美國國家海洋和大氣管理局認為未來一週仍將保持較高温度。同時,歐洲本月上旬同樣創下幾十年以來最熱同期表現,到1月17日之前法國和德國等氣温可能比歷史正常水平高2-5攝氏度。較高的氣温使供暖需求下降。以往23度左右的供暖温度同樣下調到了19-20度,也減少了供暖需求。

中阿峯會的意義影響深遠

根據央視新聞,習主席強調,未來3-5年。中國將繼續從海合會國家擴大進口原油,液化天然氣,加強油氣開發,清潔低碳能源技術合作。開展油氣貿易人民幣結算,設立中海和平利用核技術論壇,共建中海核安保示範中心,為海合會國家培養和平利用核能與核技術人才。同時,此前外交部刊文《新時代的中阿合作報吿》表示:中國將推動並支持中阿在石油、天然氣領域,特別是石油勘探、開採、運輸和煉化方面的投資合作,推動油田工程技術服務、設備貿易、行業標準對接。加強在太陽能、風能、水電等可再生能源領域的合作。

我們認為中阿峯會的意義深遠,主要體現在三個方面:①加強了我國的能源安全。我國需要穩定的能源供應,降低能源進口的風險。②中東作為國外市場,有助於我國高端裝備,工程技術服務的市場輸出。③人民幣石油的長期推進。儘管不會一蹴而就但是長期看方向已經確定。在沙特作為生產國與美國想要控制通脹的利益衝突加劇的背景下,沙特等海灣國家選擇向東看已經成為必然。有助於我國人民幣原油期貨影響力的擴大,促進人民幣國際化。同時長期看也會改變石油美元的貨幣體系,從而影響到美元世界儲備貨幣的地位。

於“十四五”推動石化化工行業高質量發展的指導意見印發

關於“十四五”推動石化化工行業高質量發展的指導意見印發,其中提出5項目標,包括①創新發展。到2025年,規上企業研發投入佔主營業務收入比重達到1.5%以上;突破20項以上關鍵共性技術和40項以上關鍵新產品。②產業結構。大宗化工產品生產集中度進一步提高,產能利用率達到80%以上;乙烯當量保障水平大幅提升,化工新材料保障水平達到75%以上。③產業佈局。城鎮人口密集區危險化學品生產企業搬遷改造任務全面完成,形成70個左右具有競爭優勢的化工園區。到2025年,化工園區產值佔行業總產值70%以上。④數字化轉型。石化、煤化工等重點領域企業主要生產裝置自控率達到95%以上,建成30個左右智能製造示範工廠、50家左右智慧化工示範園區。⑤綠色安全。大宗產品單位產品能耗和碳排放明顯下降,揮發性有機物排放總量比“十三五”降低10%以上,本質安全水平顯著提高,有效遏制重特大生產安全事故。同時,意見將推動產業結構調整。強調有序推進煉化項目降油增化,增強高端聚合物,專用化學品供給能力。嚴控煉油,磷銨、電石、黃磷等行業新增產能,禁止新建用汞的(聚)氯乙烯產能,加快低效落後產能退出。另一方面,需要加快改造提升,提高行業競爭力。包括引導烯烴原料輕質化、優化芳烴原料結構,提高碳五、碳九等副產資源利用水平。

我們認為在新意見指導的背景下,長期來看①行業集中度將進一步提升,頭部企業競爭優勢將更加明顯。②高端新材料及輕質化原料項目產能獲批可能性更高。積極進軍新材料及輕質化的企業成長性將更強。

聚酯:節後是重要觀測時點

本週江浙滌絲產銷整體放量,7天平均估算在9成附近。江浙滌絲價格震盪堅挺,大單優惠放量。本週滌絲的成本和需求雙向帶動都相對偏強,工廠優惠主要考慮節後的滌絲累庫壓力,2月滌絲負荷迴歸而終端消化投機缺乏需要,節前適當優惠進行庫存的進一步下降。而開年初期的滌絲價格相對樂觀預估,滌絲現金流會進行有效改善,進而帶動節後滌絲工廠負荷的恢復。本週滌絲現金流走弱,POY/FDY/DTY現金流分別為70/307/168元/噸,庫存進一步下降,POY/FDY/DTY庫存分別為8.7/14.6/20.2天。春節後考慮當前滌綸長絲的效益,預計裝置負荷會積極修復。預計節前長絲工廠庫存會壓縮至較低水平,預計POY在10天內。預計春節後的第一週長絲效益較好。同時頭部大廠預計在2,3月份逐漸釋放175萬噸產能。下游節後開車預計並不晚,集中在1月底,2月初。但當前下游補貨已經較充分,偏低在7-15天。偏高在1-2個月。綜合原料備貨在20天略偏上。當前壓力端主要在於新訂單缺乏,織造工廠普遍在10-15天新訂單。因此節後成為重要觀測時點,下游是否可以繼續獲得訂單。

本週聚酯負荷環比下跌1.4個百分點至66.1%。PTA方面,PTA負荷的快速提升,但臨近春節因素影響,工人減少聚酯負荷波動有限導致其供需累庫幅度擴大,本週五PTA加工費為386元/噸。不過節前聚酯工廠備貨需求下,現貨成交尚可。供應商出貨積極,區域分化延續,周內倉單預報集中,部分貨源需交付倉單,主港現貨貨源略偏緊。PX方面,隨着PTA裝置負荷提升, PX需求有支撐,雖有盛虹二期裝置投產,但現貨偏緊下,PXN仍維持在300美元/噸。周均PX價格980美元/噸,環比上漲2.8%。

聚烯烴及煉油:綜合煉油利潤扭虧,丙烯市場或迎好轉

本週石腦油制PE生產企業利潤上漲,周內平均毛利為122.36元/噸,漲幅為453.24%;本週煤制PE生產企業利潤下跌,平均毛利潤為-1029.50元/噸,跌幅為9.43%。國內主營煉廠平均開工負荷為75.26%,環比上漲0.16個百分點。截至1月11日,山東地煉一次常減壓裝置平均開工負荷68.78%,較上週上漲0.95個百分點。山東地煉汽油庫存佔比19.17%,較上週四下跌0.57個百分點;地煉柴油庫存佔比22.55%,較上週四微幅上漲0.82個百分點。本週期山東地煉平均綜合煉油利潤為130.6元/噸,較上週期上漲393.1元/噸。汽油方面,短期內山東汽油高價雖抑制終端採購意願,但臨近春節,需求向好預期較強,終端仍存補貨需求,汽油價格階段性回落後,終端或再次進行採購,預計下週山東汽油成交價格呈先跌後漲。柴油方面,臨近春節,柴油剛需持續一般,柴油市場成交難有明顯好轉。加之部分煉廠有排庫需求,預計山東柴油成交價格或偏弱窄幅震盪為主。

石腦油制丙烯毛利-32美元/噸(周均),較上週下跌6美元/噸;丙烷制丙烯毛利-163元/噸(周均),較上週上漲268元/噸;甲醇制丙烯毛利-882元/噸(周均),較上週下跌525元/噸。丙烯酸江蘇市場主流價格6500元/噸,環比繼續持平。下週丙烯供應端存在部分增量,但市場預估現貨整體供應仍然偏緊,短線內丙烯企業庫存無壓力,仍有小漲可能,不過春節臨近下游備貨節奏將有一定趨緩,期間成交或趨於僵持。

石化板塊行情及碳中和政策對石化的後續看法:新增可再生能源不納入能源消費總量控制,化工龍頭企業滿足必要條件成長空間被打開。積極發展可再生能源,綠電綠氫的龍頭企業新增產能落地確定性變高,成長空間被打開。同時,龍頭企業具備更強的成本和發展可再生能源優勢;行業集中度將進一步提高。

2023年石化策略:

我們認為①2022年油氣價格中樞好於市場預期,2022年H2油價可能好於2022年H1,全年走勢可能呈現V字。同時我們認為O毒株對全球經濟的影響可能低於市場預期。②碳中和背景下龍頭企業競爭力將進一步增強。③龍頭企業積極佈局新材料,關注在建工程與固定資產持續增長的公司。

2022年由於公共衞生事件等影響,石化行業需求收縮明顯,行業價差整體處於歷史低位。展望2023年,我們認為復甦帶來國內需求改善將是主線,行業價差較當前水平會有修復。同時,黨的二十大報吿指出,要“以新安全格局保障新發展格局”。在健全國家安全體系任務中,報吿強調,完善重點領域安全保障體系和重要專項協調指揮體系,強化經濟、重大基礎設施、金融、網絡、數據、生物、資源、核、太空、海洋等安全保障體系建設。最後,我們認為發展新材料是未來的大方向,在新材料領域取得突破的企業將迎來發展期。

我們認為石化板塊2023年的投資機會可能集中在以下主線:

Ø佈局能源安全相關品種:①能源增儲上產,保障能源供應。推薦中國海油。②推進能源基礎設施建設,推薦海油工程。③推動國內油服技術自主可控和進口替代,推薦中海油服。同時未來2-3年我們預計海上鑽井平台使用率和日費率景氣度確定性上升,行業持續好轉。

Ø佈局行業復甦品種:①積極配套綠電綠氫的煤化工企業:積極配套綠電綠氫的一體化煤化工企業具備成本優勢,滿足必要條件的前提下,成長空間被打開,推薦寶豐能源。②輕烴板塊:輕烴路線長期受益碳中和政策,推薦衞星化學。公司加碼佈局新材料,且PDH及輕烴路線副產氫氣,我們認為氫氣價值將提升。③推薦行業景氣度2023年好轉的煉化企業,推薦榮盛石化,恆力石化。需求預期復甦帶動中下游需求回暖,同時公司佈局新材料板塊,長期看業績波動抗風險能力提升。

Ø佈局新材料相關品種:①推薦光伏新材料:EVA龍頭企業東方盛虹;佈局POE的衞星化學、榮盛石化。②芳綸:對位芳綸應用於光纜,防彈防護,摩擦密封等領域的對位芳綸,下游高景氣。推薦對位芳綸產能規模國內第一的中化國際。公司綠色碳三項目競爭優勢突出,在建工程持續增長。

地產核心觀點

討論|不足的收縮

導讀:若政策改善並帶來基本面修復時,依靠較高的槓桿,房企會加快資產流動,而近期,房企卻表現出資產減少流動的預期,反應的是當前政策的不足和遠期的樂觀預期。

① 近期政策再次頻出,尤其是金融手段,對支持房企帶來了更多的預期。

根據新華社報道,近期有關部門起草了《改善優質房企資產負債表計劃行動方案》,從4個方面、共計21項內容助力房企。是在2022年11月房企側政策之後,又一次值得預期的重大改善。同時,央行在新聞發佈會上,也提到了將會有新的結構性金融工具,來支持房企的發展。整體來看,力求達到房企修復的決心依然明確。

② 然而,從房企側實際來看,減少推盤反而成為了近期的主要選擇,尤其是部分民營企業。

正常情況下,當市場有改善的情況下,房企會加快資產週轉,通過更高的週轉、更高的槓桿來完成ROE的提升,也能實現利潤更快速的增長。然而,當前並沒有出現這類情況,反而是部分房企收回加速推盤的計劃,以更加“謹慎”的態度對待。這本質是對當前基本面的不滿、和未來好轉的期待。考慮到2022年房價的下行,部分房企將在2022年面臨較大的資產縮水,且有較多項目處於虧損狀態。

③ 這背後的主要原因,仍然是近期的政策對基本面的改善作用有限,使得房企在做測算時,仍然處於不有利的局面,這是政策方向已然轉變、但力度有所不足帶來的房企主動收縮。

既然政策方向已經轉變,則未來處於上行的預期變得強烈,而孱弱的現實導致房企仍處於虧損和縮表階段,如是,在確定下限的情況下,將資產留在可能改善的下半年來流轉,變得更為合理。

④ 若這樣的預期成為更強的一致預期,反而可能導致預期的兑現度下降,而短期政策不足帶來的基本面下降,反而可能成為未來預期的不穩定因素,需求側政策仍然是最核心變量。

無論是實體經濟、還是資本市場,樓市在下半年修復都成為了一致預期,反而,我們認為在當前力度並不充分的時候,若對未來又有較好的預期,則更加容易出現不及預期之後的再次風險釋放和放大,成為極大的不確定性因素。而其中,需求側政策、而非供給側政策,才是當前的核心,繼續選擇歷史包袱小、且有信用能力的房企。我們推薦龍湖集團、建發股份、招商蛇口、萬科A、保利發展、金地集團等,同時,一些小玩家和新玩家也在奮力改進自己產品,比如中交地產等。

建材核心觀點

重申白馬為矛,新年勝負手

本文匯報

1、白馬為矛

2、消費建材:龍頭是建材板塊最強β所在(雨虹等防水龍頭、兔寶寶、蒙娜、亞士、北新、蘇博特、聯塑等)

3、建築浮法玻璃:淡季提價去庫,昭示豐年或提前(旗濱、信義玻璃)

4、光伏玻璃:硅料降價加速兑現,產業鏈放量為確定方向(信義光能、信義能源、信義儲電)

5、玻纖:景氣底部區間,反轉不怕等(巨石、中材)

6、碳纖維:首推高性能小絲束的中復神鷹

7、水泥:博弈難有空間,龍頭越保守行業越晚見底

1、白馬為矛

我們11月6日週報題目是《由防守思維向積極的轉變》領先於行情一週,明確前瞻了市場博弈方向的轉向,隨後我們看到了以我們首選的B端消費建材領漲的建材板塊領漲行情;

行情當前在左側,走到右側需要看到需求的企穩或者恢復,但很可能比市場預期的快,現在需要做“防守思維向進攻思維”的轉變,避免在底部時丟失籌碼,反而應該逢低必買;

我們2023年年度策略《眼前路,身後身——建材行業2023年年度策略報吿》,我們用心思考產業做前瞻研究,回頭看年年年度策略都很值得一讀;

《建材龍頭股2022年報預測—實時更新20230105(國君建材鮑雁辛團隊)》

2023年的不確定:復甦的節奏有不可測性,分歧消化了風險

目前行業的下滑其實超過了需求本身內生下滑的幅度,所以悲觀的情緒繼續影響是有可能的,而在某個時間點突然的好轉改善,甚至是無原因的好轉改善,也是有可能的,巨大的居民儲蓄其實也是上行可能的蓄力,因此在這個時間點,無論對2023年整體的銷售拿地開工預測,甚至最一致的竣工預測,都有巨大的分歧;在時間節奏上分歧更大。但是目前兩個因素導致佈局的風險並不大:1.對修復的預期尤其是2023H1有巨大分歧,因此2023H1上半年即使真的基本面兑現不及時,也沒太低於預期;2.倉位上產業鏈還是低配,交易和配置的角度上,風險不大。

2023年的確定:相信強執行力的延續,財政工具有創新空間

2021年的能耗雙控與雙碳,2022年疫情管理政策的大起大落,都見證了史無前例的強執行力,雖然這個執行力帶帶來了矯枉過正的陣痛,但不可否認的是也帶來了兩個年度內最大的投資機會。2023年,執行力的方向就是刺激經濟,會不會矯枉過正我們暫時不予評判,但是我們暫時相信不達目的不罷休是基本確立的。因此在2023年的大多數是時候,基本面兑現和政策預期,總能擁有至少一個,而退場的標誌更多要從倉位博弈去考慮,產業鏈超配的信號比研究基本面可能在退潮時更重要。從政策的新方向考慮,政策性金融工具在地產端的發力值得期待,保交付合計只需要5000-9000億資金,但對產業鏈創造巨大彈性;財政刺激地產的psl記憶或者新手段也不無可能,因此政策的方向是確定。

當前應該放眼一年後,EPS的彈性是被忽視的重點,估值的空間看似不足,本質在於對EPS的預測還是充滿謹慎,事實上,現在的業績預測,嚮明年下半年或者2024年再回頭看,大概率也是低估的,因此業績彈性和估值空間需要逐步修復的過程。

更值得關注估值有空間的白馬

第一輪行情我們看到了市場對彈性小票業績預期的超前演繹,買跌幅多的,買受損深的是市場的一致共識。但是稍微對照一下2023年的行業空間,我們發現其實接下來的機會(從現價看)明顯在白馬市值更大的公司。

第一,本身就有估值修復空間:本身即使不用上調2023年EPS,都有估值修復的繼續空間,值得重點關注。

第二,不能忽視白馬提估值的空間:二線公司只有業績彈性,但是一線公司其具有業績和估值的雙重彈性。例如消費建材二線考慮其歷史上估值中樞只願意穩定給15x,想象力就會縮減很多。因此目前估值基數有優勢的雨虹等一線白馬公司,逆境業績確定性更高,穩定估值中樞更高,相對吸引力將開始越發明顯。

重申我們的判斷:建材此時,震盪上行,B端消費建材龍頭是最強貝塔所在

Ø 大B端消費建材是當前啟動階段邏輯最強所在,行情在真正的龍頭是白馬“優等生”,而不是在“差生”裏尋覓彈性(雨虹

科順 兔寶寶 北新 蒙娜麗莎 亞士 蘇博特等),後者的超額往往在信用擴張階段。C端的超額或在地產銷售企穩後(偉星);

Ø 大宗品選擇思路是,內需好於外需,高產能利用率的行業先出現彈性,因此2023年開春玻璃板塊可能出現彈性(旗濱

信義等);竣工端玻璃邏輯好於開工端水泥邏輯;

Ø 碳纖維看好新一輪升級邏輯,看好確定性最強的中復神鷹;

2、消費建材:龍頭是建材板塊最強β所在,2023是新規落地提標年

翹首2023,消費建材可能依然是板塊最強β所在,從“不炒”到“房住”,過往常用的擴信用加槓桿的邏輯或未必盡然,但翻新市場正在增長的起點,“潮水褪去方知繁榮的起點並非沸騰的年代” ;2022“躺平”、“擺爛” 已是板塊企業常見的心態,只有眼前路,2022年“能在一思進”的企業或將成為2023起的未來三年最強的α所在;

22Q3來看消費建材與輕工家居等行業在營收端整體差距不大,基本呈C端業務個位數增長,B端業務訂單小幅下滑的局面,但從盈利能力角度來看,不同商業模式的板塊其釋放的業績將呈現較大的差異:板塊來看,C端暫時繼續佔優的表現相對明顯,而B端標的則正在基本面摩底積累巨大的彈性。

市場期待近三年的防水提標正式落地,伴隨新開工有望在2023H1前觸底,防水板塊在2023年4月過渡期後有望迎來週期性恢復和技術性行業擴容的雙重推動。

消費建材選股邏輯:同時推薦雨虹等防水龍頭,兔寶寶、偉星、蒙娜麗莎、亞士創能、聯塑、北新等

東方雨虹:業績的底部或已經出現,10月發貨增速恢復實質性表現,而地方去地產化轉型的渠道發力也較為明顯,從工程合夥人數量來看或超出年初制定的近50%的增長速度;與京東合作進一步推進民建C端的發展速度。我們維持2022年雨虹歸母淨利在30億出頭,經營性淨現金流將於淨利潤匹配,2023年仍將25%以上收入利潤增速,是2023年行業反彈首選;

蘇博特:Q3需求最終保持小幅下滑,全年增長目標先盡力前追,原材料成本影響公司相對控制較好,攤薄效應的減弱對於費用端或略有一定的影響。市場預計2022-2023公司歸母淨利為4億,5.3億,對應PE為18X,13X。

兔寶寶:強化零售+工程的業務佈局,保持較快增長,零售端看公司大力開拓零售渠道專賣店建設,公司2021年定製家居業務收入約為26.87億元,同比增長35.08%。股權激勵22-24年複合增長率目標20.5%,考核要求以2021年扣非淨利潤為基數,市場預計公司2022年淨利潤5.5~6億,對應2022年PE約 12倍;

北新建材:根據北新建材新一輪全球石膏板戰略規劃,計劃將石膏板全球業務產能佈局擴大至50億平方米左右(其中國內至40億平方米左右、海外10億平方米左右),未來國家化有望加速。市場預計公司2022年淨利潤32億左右,對應2022年PE 12倍,維持重點推薦。

偉星新材:公司零售業務佔比70%,工程30%,市政工程、建築工程各佔15%。22年下半年各地產商會更好,整體來講,偉星的地產業務受大環境影響小一些。市場預計公司2022年利潤13~14億左右,同比基本持平、增長17%,繼續重點推薦。

中國聯塑:下游需求保持個位數下滑的基本持平狀態,但是毛利率伴隨PVC價格的下降出現敏霞能改善,預計2022-2023公司歸母淨利為34.8億,40億,對應PE為5.8X,4.6X。

中國聯塑基本內容可以參見我們之前的報吿《規模壁壘發揮極致,增長高確定性》。公司年報解讀可以參考公司2020年業績會交流概要

3、建築浮法玻璃:淡季提價去庫,昭示豐年或提前

浮法玻璃:淡季去庫,昭示豐年或提前

本週國內浮法玻璃均價為1653元/噸,環比繼續上漲25元/噸,同時重點監測省份生產企業庫存總量為5198萬重量箱,較上週庫存繼續減少236萬重量箱,減幅4.34%。

玻璃板塊近期市場比較關心的幾個問題:

1)12月以來去庫的原因,以及可持續性如何

12月以來南方玻璃價格反彈明顯好於北方,表明南方年底趕工帶來的剛需確實是驅動去庫的一部分真實需求;同時北方今年由於虧損情況嚴重,旺季往南方流動率變低,本地主要採取冬儲方式進行穩價,即一部分庫存主要向貿易商進行轉移,因此12月以來去庫需求中南方以趕工為主,北方或仍存在一定的投機性補庫。持續性上看,由於趕工已經進入尾聲,後續降庫速率或將減慢,但由於整體產能較低因此節內累庫壓力同比往年相對較小。

2)冷修停產的產能會否在市場修復後迅速點火復產

一般而言,除信義、旗濱等頭部企業每年有固定的冷修計劃外,大部分二三線玻璃企業冷修由市場情況決定,可以看到22H2以來玻璃企業冷修中以現金流壓力較大、抗風險能力低的中小企業為主,因此實際冷修不以修為主,更多是階段性停窯。等待市場回暖後再進行耐火材料訂購,以及產線本身技改時間至少在半年到三個季度以上,因此預計22H2冷修的大批產能在23年最快也要Q4進行投入市場。

3)玻璃23年看向上價格彈性有多大

兩個場景可以對比:1)若按照20%以上竣工修復增速,23年竣工面積與21年相當,目前產能略低於21年,21年全年旗濱箱淨利在35元左右;2)若按照5%左右竣工修復,23年竣工面積與20年相當,目前產能預計和20年持平,20年旗濱平均箱淨利在15元左右。大宗品上行價格頂部實際較難判斷,但從賠率角度看,我們認為15塊的頭部企業箱淨利實現概率較大(包含了比較保守的竣工預期,以及旗濱本身成本的領先優勢),對應當前估值處於合理水平,未來可能出現的大的價格向上彈性尚未被定價。

旗濱集團:浮法價格底部運行已然擊穿大部分企業的賬面成本線甚至現金成本線,旗濱作為龍頭企業成本控制力領先,22H2光伏壓延玻璃良率穩步爬升為明年光伏玻璃走量奠定了基礎。中性保守預計旗濱23年浮法盈利中樞15億元,光伏玻璃+其他新品類玻璃貢獻5-6億利潤,對應當前市值PE13X,繼續重點推薦

信義玻璃:首先公司22年浮法產能仍有9%的增量,其餘玻璃企業均無產能增量來抵禦價格下滑波動,其次公司每年利潤體量中汽車玻璃、建築玻璃都能維持一個基本穩定的利潤盤,同樣有限彈性在浮法利潤假設下信義23年浮法盈利中樞在35億左右,保守預計信義光能/能源貢獻10億投資收益,汽車+建築玻璃貢獻15億利潤,對應當前市值8倍PE,50%分紅率假設下,股息率6%,估值安全邊際較高,繼續重點推薦

另附國君建材團隊玻璃行業重磅深度報吿

1. 【重磅研判】何謂玻璃的“滾動調控閥”?旗濱估值空間怎麼看?20200705

2、旗濱集團:《浮法釋放業績彈性,新品驅動新成長》

3. 信義玻璃:執信義行天下,三十年覆盤玻璃帝國——數十倍牛股覆盤系列之七

4. 信義玻璃:世界浮法玻璃的信義“帝國時代”

5.玻璃行業:管窺玻璃工業:誰主沉浮一百年?

6. 【公司深度】南玻A:從“三塊玻璃”看南玻突圍

4、光伏玻璃:硅料降價加速兑現,產業鏈放量為確定方向

硅料降價壓力集中釋放,產業鏈降價幅度收窄,裝機有望重回上行通道。截至1月8日,百川披露硅料價格降至17.8萬元/噸,比上月同期下降12萬元/噸。自12月硅料降價趨勢啟動,一方面帶來廠家加速出清此前高硅價庫存的訴求增強,另一方面硅料持續降價預期增強帶來階段性提貨的放緩,去庫+觀望綜合造成了短期的開工下滑。

但我們看到進入23Q1後,產業鏈除硅料外的其餘各環節降價幅度明顯收窄,隨年底去庫存完成(實際上對於硅料降價的預期加速了這一進度),產業鏈價格有望隨企業春節前生產原料補庫、以及節後產業鏈開工率全面回升而企穩。因此我們認為整個硅料價格的鬆動,中長期仍將利好光伏產業鏈良性出貨的增加。

短期光伏玻璃價格略有承壓,不改長期增量趨勢。需求端終端裝機推進放緩,組件廠家消化成品庫存,供應端來看,雖部分新產線點火延期,但仍有少數新產能補入。同時,目前玻璃廠家庫存增速較快,部分積極讓利吸單。價格方面,1月訂單價格下調,幅度1-1.5元/平方米不等。2.0mm鍍膜面板主流大單價格19.5元/平方米,環比-4.88%,同比+1.56%;3.2mm鍍膜主流大單報價26.5元/平方米,環比-3.64%,同比+6.00%。

推薦受益於組件降價+裝機放量的光伏運營、EPC和阿爾法較強的輔材企業:

1)對於光伏運營商和EPC而言,組件降價的兩個影響方向:

①量的彈性:明年運營商裝機量會提升,受制於高組件價格項目IRR偏低,很多集中式地面電站裝機延遲;

②盈利的彈性:同樣電價的情況下,組件降價1毛錢預計帶來項目IRR回報率提高一個點(目前預計組件23Q1的主流訂單價格已經降至1.8元/W),有望帶動平價項目利潤率回升。

2)對於光伏玻璃而言:

①硅料瓶頸是壓制22年玻璃價格的主要原因,而非供給增加:2022年年初以來,我們觀察到即便在光伏玻璃產能大幅增加的背景下,光伏玻璃行業累積庫存仍是小幅去化的(庫存天數從年初29.5天到截至本週18.3天)。22年硅料環節凝聚了行業絕大部分利潤,光伏玻璃作為輔材的價格更多是受到產業鏈利潤的壓制,而非市場預期的大量新產能投產帶來的供給嚴重失衡。

②硅料實質性降價帶來的裝機量增、輔材價格壓力長期趨緩趨勢不變:短期光伏玻璃價格或受到組件去庫開工降低的影響,但隨着產業鏈價格快速回調,23年硅料釋放後,開工提升仍是主流方向,同時減輕輔材端降價壓力。

重點推薦:

信義能源(光伏運營):隨着22Q4以來硅料瓶頸逐步緩解預計23年組件價格下降將成為大趨勢,光伏運營有望量價齊升。量方面,截至2022H1公司持有太陽能電站裝機量在2534MW,22年計劃新增產能1000MW,但由於組件價格高企壓制IRR預計實際實現全年裝機將在計劃裝機的80-90%,23年伴隨組件降價,裝機量有望保30%左右高增,且公司部分電站併購自信義光能,增量確定性更高。盈利方面,22年組件價格、税率、財務費率提升均對公司盈利產生負向作用,而以上因素在23年均有望邊際好轉,尤其在加息預期緩解利率環境優化後公司財務費用有望大幅下降。根據wind一致預期,公司2022-23年歸母淨利至13、16億港元,對應PE12x、10X,公司分紅率100%,對應23年股息率8%,估值位於歷史中樞下緣,維持“增持”評級,重點推薦。

信義光能(光伏玻璃+光伏EPC):2022年信義光能作為光伏玻璃龍頭企業,在行業供需偏弱、且能耗指標收緊的大背景下,呈現出了優異的成本領先能力,以及良好的擴產的執行力。2022H1公司新增3*1000t/d新建產能,以及2*900t/d復產產能,到達16800t/d日熔量,對應報吿期內銷量同比增長44.6%,以量補價實現穩定增長。22H2公司仍儲備5*1000t/d新產能將逐步落地,全年有效產能可達538.4萬噸,同比+26.7%。22H1公司光伏玻璃板塊實現綜合毛利率26.7%,盈利能力持續大幅領跑行業,22Q1毛利率觸底,22Q2單季度毛利率回升至30%附近。預計公司2022-23年歸母淨利至45、60億港元,對應PE16x、12X,維持“增持”評級,重點推薦。

5、玻纖:景氣底部區間,反轉不怕等

玻纖價格的“非競爭性底”仍需需求檢驗。根據卓創資訊,12月玻纖行業庫存環比11月增加5%,10-11月的階段性風電紗等國內需求補貨吿一段落,同時玻纖粗紗價格底在12月下旬略有鬆動,但整體保持底部穩定。我們判斷當前玻纖價格底部更多與企業競爭策略相關,前提是預期需求下行週期較短,高庫存下仍需觀察年後國內需求去化情況。

23年買量不買價。20年疫情後玻纖漲價由內外需共振驅動,23年大概率將面臨內需強於外需局面(尤其23年上半年出口同期基數較高),因此我們判斷23年整體玻纖價格彈性相對有限,如果開春玻纖實現較好的降庫,則意味着左側價格風險釋放,從估值位置看,玻纖中長期可佈局巨石,買巨石在十四五期間作為增量執行力最強的龍頭。

23年結構性增量能力或是頭部企業亮點。我們判斷23年來看玻纖需求景氣仍以結構性為主,風電紗/短切/電子紗作為增量確定性較高的幾個方向。頭部企業玻纖增量確定性大於價格彈性,風電紗方面,根據招標量測算23年為風電裝機大年,但產業鏈價格仍處於低位因此材料價格議價空間有限,普通粗紗方面,近期巨石埃及12萬噸線點火,23年產業鏈供應最大的增量仍是巨石九江線,其餘產能建設均有延後,同樣是頭部企業增量彈性高於價格彈性。

電子布或是23年重要彈性來源。根據草根調研目前頭部幾家電子紗企業幾無庫存,且23年行業無新增供給,預計年底到明年一季度仍有較強漲價預期。需求來看,22年全年覆銅板產業開工率在歷史低位上,23年看終端需求方面消費電子需求預計較今年的大幅下滑將有所回補,同時新能源帶來的汽車電子需求保持景氣,產業鏈CAPEX分佈上,覆銅板擴產仍是產業鏈上最卷的環節,疫情影響解除後有望拉動電子布需求。

推薦1)中國巨石:22Q4以來行業新增產能規劃普遍延後的大背景下,巨石埃及12萬噸產線如期點火,九江20萬噸產線預計將在23Q1點火,加上近期公吿的淮安40萬噸基地投建(預計24年上半年陸續投產),巨石作為龍頭企業擴產執行力領先行業。保守假設本輪粗紗單噸盈利底在1000-1200元(上輪週期底在800-900元),同時電子布保持1-1.5元./米合理淨利潤,則在完全不考慮價格彈性情況下,23年利潤底也將在40億左右體量,對應當前僅12倍PE。

2)中材科技:Q3玻纖盈利快速觸底,葉片仍處在盈虧平衡線上,隔膜作為盈利確定性最高板塊,單季度出貨可達3億平,同增超60%。預計隔膜單平盈利保持在0.30元/平,板塊合併利潤近1億,權益利潤達到6000萬左右。預計23年隔膜出貨有望在18億平,按照0.35-0.45元/米單平淨利,有望實現近7-8億隔膜利潤,疊加底部的玻纖盈利12-15億,疊加合理的葉片利潤修復,23年利潤底在25億,對應當前PE13倍,新能源業務沒有任何估值溢價,安全邊際同樣將較高。

6、碳纖維:首推高性能小絲束的中復神鷹

T700和T300價格開始分化,背後反應了需求景氣分化,T700對應光伏、氣瓶需求(今年油價大漲還帶來了超預期的CNG需求)持續超出預期,而T300下游風電裝機受到產業鏈價格壓制,滲透率提升減速,同時供應端T300級別碳纖維產量增多,現貨供應充足,工廠庫存偏高,導致價格下探。

關注各家企業需求結構差異帶來的確定是性的不同,以及產能擴張執行力度帶來的增量能力的不同。推薦產量持續穩定釋放,疊加下游價格較為穩定、成本仍有下行空間的中復神鷹,軍品盈利穩健、民品基礎紮實產能即將突破的光威復材。吉林碳谷/化纖關注產能擴張落地能力,以及風電需求(尤其國內海風需求)的修復趨勢。

重點推薦中復神鷹:中復神鷹在三季報後近期市場給予較強反饋,股價連續突破歷史新高,本質在於三季報超預期之處在於降本帶來的單噸盈利能力超預期,打開了2023年噸盈利保持韌性的想象空間,而2023年較為確定性的擴產放量有望實現實際產銷量翻倍,從今年的1萬噸提升至2023年的2萬噸,同時2023年底公司理論產能有望實現2.85萬噸。

中復神鷹公吿連雲港3萬噸新線,我們認為從項目本身而言,我們認為不是過去產能的簡單複製。首先在技術上存在迭代,國家科技創新一等獎被定義為2.0版本,西寧被定義為3.0版本,而連雲港新基地被定義為4.0版本。這個技術的進步將體現在幾個方面:

1.能源來源全綠色化(核電,核能蒸汽,綠電配套),這樣的供能體系將減少煤炭石油波動對生產的影響,成本穩定高效可控,全綠色碳跡的產品也有助於對海外市場高ESG需求客户的開拓;

2.成本效率的進一步提升,我們預估這裏主要包括更快的紡絲速度,設計更完備的餘熱循環利用機制,以及從披露投資可以看出自供設備帶來明顯的固定資產成本優勢,規模優勢(全世界最大單體基地);

3.更靈活定製化的產品生產理念,會根據下游客户的應用領域需求的不同打破現有標號體系的制約追求產品和應用的進一步匹配;

4.更高標號產品體系的成熟,例如穩定工業化生產T1000級產品。

而從集團領導的講話分享來看,也能看出幾個亮點:1.要求儘快開工,按照歷史神鷹基地情況來看也是開工施工進度早於市場預期,且有可能領先幅度不小;2.對公司長期規劃希望是百億營收,千億市值;3.對航空航天等複合材料領域的拓展有進一步的期待。

2023年中復神鷹的看點在於放量降本,而春節後我們預計西寧二期開車,上海復材中心(對接商飛)落成,連雲港新基地以及能源配套的落成等重要時間點都有望相繼落地。預計市場對公司2022-2023歸母淨利的一致預期為6億,11億元,23年銷量或可達2萬噸,歸母淨利同增115%,83%,對應估值69x,38x。繼續重點推薦!

吉林碳谷:公司Q3實現營收同比仍保持55%高增,但收入體量環比Q2下滑15%,我們判斷主要是原絲挺價帶來的銷量邊際下滑,下游風電招標價格低位徘徊產業鏈利潤較薄對碳纖維降價有更強訴求。在原絲價格不變基礎上,我們測算公司Q3原絲銷量約為1.1萬噸,環比下降1500-2000噸。行業格局逐漸從上半年的量價齊升開始步入量價博弈臨界點,公司在市場份額上的卡位將變得比追求利潤率更為重要,Q4原絲價格大概率將出現回調,維持22-23年盈利6、8億元,對應2022年PE24倍。

光威復材:22Q3扣除匯兑損益的業績環比Q2有所下滑,主要受到下游軍品結算節奏的影響,這個結算節奏無法預估,但相對確定的是隻是類似於季度波動的影響,軍用航空市場的景氣度保持較高的確定性,而公司在軍品市場的地位今年其實在實質加強,其中成飛客户的打開是巨大的里程碑,民品領域包頭的佈局持續為市場帶來想象空間,而在半年的不可驗證期之間,藉助神鷹已經打開的市值空間,有望繼續積極表現。預計2022-2023公司歸母淨利為9億,11億,對應PE為45X,37X。

金博股份:剎車盤和負極熱場材料帶來的催化和預期最近已經體現的較為充分,定增也順利發行,在整個山上半年市場對傳統熱場行業格局惡化帶來的盈利預測下降預期,最近得到忽視,但是從Q3-Q4開始,伴隨年初存量訂單釋放完畢,降價的影響將逐步開始在業績中體現,預期需要尋找一個再平衡,預計2022-2023公司歸母淨利為6.8億,7.5億,對應PE為37X,33X。

7、水泥:博弈難有空間,龍頭越保守行業越晚見底

水泥板塊系統性邏輯可以看7月第一週《中國建材報》我們的資本市場看建材專欄;

我們一直提示水泥買的是博弈預期,21年開始任何水泥行情切記“手慢無”,得到充分印證;22年2季度價格戰“烽煙再起”,2023年是尋底之年,但底不一定會很快

對龍頭企業而言市場化戰略是必須的,協同僅在需求穩定的背景下能起作用,但若這個前提不存在,“搶市場”就是生存的唯一法則,此時龍頭企業競爭戰略越保守,行業越晚見底,龍頭企業的風險其實也越大;

我們觀察到2022Q2之後,隨着需求的斷崖式下跌及部分龍頭企業轉變市場策略以市佔率優先,從三季報中可以非常明顯的觀察到各大水泥龍頭銷量與行業銷量開始明顯拉開差距,並且龍頭與龍頭之間競爭策略已經出現了分化,在”保量“和”保價“上根據不同區域情況選擇最優平衡點。同時在需求羸弱背景下,龍頭對於市佔率的重新把控帶動全國水泥價格Q3開始大幅度下降,2022Q3盈利增速降幅大於Q2,疊加煤炭成本高位維持,我們對23年展望,全行業盈利大幅回落至2015年的盈虧平衡微利狀態。

聰明的投資者在2020年4季度就能看出,此輪開始自2016年下半年水泥的供給大週期,正反饋循環到2020年Q3已經基本行至峯值,16-20年的5年的時間中水泥盈利年年創歷史新高,在所有周期大宗品中走獨立行情,而2020Q4-2021H1在幾乎所有大宗品價格均創出歷史新高的背景下水泥卻獨黯然失色,説明供給週期已經開始負反饋循環;2021Q3的能耗雙控短期“救駕”,但最終如我們反覆強調的“手慢無”快速跌回原位;

2022是負反饋循環的加速,屋漏偏逢連夜雨,需求的慘淡也是倒逼企業做出新戰略選擇的“最後一根稻草”,但是迴歸商業常識,週期本質上就是週期,是供求關係,所謂“行業自律”都是錦上添花,不可能改變趨勢,且對企業而言,若銷量腰斬則企業何言競爭力,何言龍頭企業?何言生存?

畢竟,不斷提升的競爭力才是企業基業長青的根本。

水泥股大邏輯變化可以參考我們21年初發的報吿【深度覆盤】水泥股五年,邏輯嬗變之覆盤,提示了水泥股大邏輯的重大改變,畢竟2016-2020年中我們是水泥股行情主要的推薦者;

8、其他重點推薦公司請關注我們中報點評:石英股份、再升科技、海螺創業

建築核心觀點

地產資產負債表方案超預期,光伏BIPV2023年落地大年

國君建築韓其成/滿靜雅/郭浩然

1、地產金融等支持政策繼續升級優化,春節後旺季供需改善或將超預期。13日國新辦2金融新聞發佈會央行表示:有關部門起草了《改善優質房企資產負債表計劃行動方案》:(1)重點推進資產激活、負債接續、權益補充、預期提升四個方面共21項工作任務,改善優質房企現金流,引導優質房企資產負債表迴歸安全區間。(2)這些任務既包括抓好已經出台政策落實,也包括設立全國性資產管理公司專項再貸款、設立住房租賃貸款支持計劃等一系列新舉措。方案設定了優質房企條件,沒有具體名單,由金融機構自主把握。(3)方案明確要完善針對30家試點房企的“三線四檔”規則,在保持規則整體框架不變的基礎上,完善部分參數設置。

2、中國建築/中國鐵建等地產份額提升未被充分定價,開工志特新材認知差大,施竣工金螳螂/鴻路鋼構趨勢加強。(1)2022年百強房企銷售額降42%,TOP10房企銷售降33%拿地額降-56%。(2)2022年中國建築中海地產權益銷售額降19%從第6上升至第4,權益拿地額降31%從全國第4上升至第2。中國鐵建地產權益銷售額降9%從全國第24上升至第14,權益拿地額降40%從全國第9上升至第8。中國中鐵地產權益銷售額增5%從全國第48上升至第22。(3)央國企:推薦中國建築22PE4倍(萬保招金PE9倍)、PB0.63低於萬保招金PB1.1倍,PB中國鐵建0.47、中國中鐵0.55倍。(4)成長彈性公司:開工推薦志特新材、施工推鴻路鋼構、竣工推金螳螂等。開工端志特新材認知差大2023年業績將反轉加速,我國鋁模滲透率30% (發達國家80%)、公司市佔率4%左右(國際龍頭約佔40%)提升空間大。

3、光伏鏈組件等價格跌,BIPV等運營回報率將升,春節後旺季裝機將加速。光伏產業鏈利潤再分配將利好下游EPC和綠電運營企業,央國企推薦中國電建/中國能建/粵水電等,BJX11日中國電建26GW光伏發電項目組件招投標,48家組件企業投標競爭更加激烈三個包件8家企業報出1.5元/w左右低價。TOP6企業不再價格協同分別佔據1.7/1.8元/w陣營。10日中能建投資約120億元的300MW級壓縮空氣儲能電站示範項目簽約。

4、鈣鈦礦杭蕭鋼構投產在即,BIPV永福股份等2023年是落地大年。(1)BIPV同時受益新建屋頂增加和上游組件等產業鏈成本下降,2023年將是BIPV落地大年,推薦杭蕭鋼構/永福股份/江河集團/東南網架等。杭蕭鋼構電池轉化效率達到28%以上的鈣鈦礦/晶硅薄膜疊層電池100兆瓦中試線春節前將完成產線全部鋪設。日前永福股份承建的上汽動力二期屋頂12MW分佈式光伏併網。(2)智能電網推薦蘇文電能/安科瑞,海風推薦華電重工。

5、風險提示:通脹超預期政策緊縮,疫情反覆。

有色核心觀點

外熱格局持續,補庫預期或糾偏價差

行業跟蹤:

①工業金屬周度研判:美國12月CPI同比增加6.5%,環比回落0.1%,為2022年以來首次跌破7%關口以及環比轉負,連續降低的CPI增速指向美國通脹回落趨勢已經較為明顯,聯儲放緩加息節奏的空間正在打開。另外,由於美國勞動力市場韌性較強,市場開始交易23年美國淺衰退+中國強復甦的基本面組合,推動本週金屬價格大幅反彈。但美國CPI中房租與核心服務漲幅仍然很高,通脹韌性較強,因此需要考慮聯儲放緩加息/降息不及預期、高利率維持更長時間的風險。另外,隨着強預期被大量Price-in,後續金屬價格邊際變化可能更需要需求實際修復的數據驗證驅動。

電解鋁:雙弱延續,補庫博弈進入白熱。本週LME/SHFE鋁漲13.05%/3.73%至2595/18515(美)元/噸。①供給端:貴州地區減產致運行產能小幅收縮。貴州電網限電再次升級,目前三輪限電影響產能已接近70萬噸,新投產方面甘肅地區繼續按計劃釋放,但新增產能較少,供應端整體下行,本週國內運行產能減27萬噸至4008.5萬噸。②需求、庫存:臨近年末消費端進入相對淡季。鋁加工龍頭企業開工率回落1.4%至61.4%,鋁型材、鋁線纜、鋁板帶開工率分別回落4.8%、0.4%、1.4%至54.5%、57.2%、73.0%,。國內鋁錠繼續壘庫,SMM社會鋁錠、鋁棒庫存為64.2(+6.6)、9.48(+1.51)萬噸。③盈利端:受鋁錠價格上漲影響,噸鋁盈利回落至900元左右。

銅:低庫存下的供給擾動,或持續挺價。本週LME/SHFE銅漲6.94%/5.20%至9185.5/68630(美)元/噸。因海外銅礦生產擾動較強,精銅生產受限,內外庫存倉單下降,對銅價底部支持增強,且美國12月非農數據增幅下滑,加強了美聯儲進一步放慢加息步伐的前景,銅價持續走高。國內臨近春節現貨市場成交較低迷,以觀望為主,但節後復工復產帶來需求修復,生產擾動+低庫存的情況下,供需格局或將邊際改善。

②新能源金屬周度研判:鋰-基本面上,後半周鋰價跌幅明顯放緩,節前成交相對清淡,但節後有望迎來因備貨帶來的邊際改善。1)期貨端:無錫盤2301合約上週跌2.5%至47.5萬元/噸;2)鋰精礦:上週亞洲金屬網鋰精礦價格為5970美元/噸,環比跌20美元/噸。受各類政策變化和需求階段性波動,電動車終端需求暫時低迷,鋰價衝高後於近期走低。近期鋰價回調空間有限,預期改善迎接機會。由於年初電動車需求疲弱,鋰價自2022年12月回調至今。春節將至,交易量減少鋰價下跌速度逐漸放緩。市場對需求的極度悲觀預期風險已幾乎釋放完畢,疊加基本面春節後備貨剛需,鋰價下跌空間有限進入築底階段。板塊邊際好轉初現,市場預期逐步改善將帶來板塊上漲空間。

當前我們看好鋰板塊的3點原因:

1、期貨價格透支預期,價格戰鞏固供需錯配結構。當前市場鋰是正處於現實最弱、預期最差的時間,但隨着節後復工復產以及終端車企價格戰的提前,預計年後的行業補庫以及車企新簽訂單會陸續傳導至礦端。那就意味着從現在到5月底是一個剛性供給的需求向上時間。且隨着車企價格戰的白熱,一定會通過捆綁上端錯配或緊缺環節,鞏固成本優勢,將導致產業內留存庫存會再度出現激增。因此,原本的緊平衡會隨着復工復產以及車企價格戰,再度升級到錯配,鋰價存在半年以上的安全修復階段。

2、主矛盾緩衝期,估值存修復機會。22年鋰價頂部時,市場給與7倍左右的估值,目前價格跌了38%,核心成長股估值反而更低(理論上跌價提估值),以中礦為例,目前已經跌倒23年核算的6.7倍,因此,強α的公司及行業也存在估值的修復空間。

3、逆全球化態勢下,鋰作為戰略資源有望估值重塑。俄烏衝突等宏觀局勢波動,逆全球化態勢下,鋰資源的開發有限制本土化趨勢(中國鋰資源佔全球6.9%),對海外投資者限制增多。中長期供給節奏有望低於市場預期,價格高位期持續性拉長。鋰作為重要戰略資源的認知,有望為板塊帶來估值重塑

持續核心推薦標的:

1)節後訂單預期品種:

①鋰:中礦資源、永興材料、天齊鋰業、西藏礦業;

②稀土磁材:廣晟有色、盛和資源、中國稀土、寧波韻升、金力永磁;

2)地產鏈:明泰鋁業、南山鋁業、雲海金屬等

3)白銀鏈:盛達資源、蘇州固鍀、帝科股份、聚合材料

基礎化工核心觀點

關注22Q4業績超預期企業,佈局地產竣工端化工品

一、本週邊際變化

關注22Q4業績超預期公司。近期較多企業已披露業績預增公吿,包括金禾實業、康達新材、興發集團、聚膠股份、瑞豐新材、山東海化、振華股份、利爾化學等。其中康達新材22Q4預計實現歸母淨利潤7876萬元~8876萬元,同比298.3%~349.4%,環比轉正。瑞豐新材22Q4仍逆勢保持穩步增長,超市場預期。22Q4歸母淨利為1.89-2.49億元,扣非後歸母淨利為1.89-2.49億元,中值均為2.19億元,環比均增長。我們推薦關注具有較強業績確定性的品種,如純鹼、輪胎、部分新材料企業等(歡迎向我們索取22Q4業績預測表)

佈局地產竣工端化工品。1月13日,國新辦舉行2022年金融統計數據新聞發佈會,貨幣政策司司長鄒瀾表示近期研究推出保交樓貸款支持計劃、住房租賃貸款支持計劃、民企債券融資支持工具等結構性工具,重點推進“資產激活”、“負債接續”、“權益補充”、“預期提升”四個方面共21項工作任務,以支持房地產市場平穩運行。竣工端:本週(1.7-1.13)純鹼行業開工率89.18%,處於近年開工高位,本週純鹼庫存量同比下滑83.81%,環比下滑8.61%,其下游浮法玻璃庫存周環比下滑4.3%,均存在庫存去化。理論上2022-2023年的竣工面積基本對應2019-2021年的新開工面積,但2022年受地產商資金緊張狀況影響,估算有15%的實際竣工推遲率,假設2023年這些竣工項目全部按時交付對應2022-2023實際竣工面積理論漲幅可以達到35%。在一系列地產政策刺激下,地產相關需求或大幅回暖,或導致供需格局好的化工品價格走強。推薦純鹼、MDI、TDI、鈦白粉等子行業,推薦龍佰集團(鈦白粉)、萬華化學(MDI,TDI)、遠興能源 (純鹼) 等。

新材料周度觀點:關注國內具有技術領先優勢,行業穩定增長的細分頭部企業,受益於新技術的突破及國產滲透率的提升。重點推薦製氧分子篩標的(建龍微納),受益地緣摩擦加劇的高強PE-無緯布-防彈製品領先公司(同益中),潤滑油添加劑國內龍頭(瑞豐新材),吸附分離國內領先企業(藍曉科技),圍繞ePTFE技術打造新能源車、消費電子、軍工等高壁壘產品的中國頭部企業(泛亞微透),POE產業鏈相關標的(鼎際得、風光股份)。在國內公司技術逐步突破,憑藉成本優勢突出,將推動其全球市場滲透率不斷提升。

交運核心觀點

市場預期迴歸理性,戰略佈局航空油運

航空:春運預期回落迴歸理性,建議戰略佈局超級週期。1月7日春運開啟,交通部預測春運客流較2019年恢復超七成。隨着多地感染高峯度過,近期臨近訂票出行增加。根據交通部數據,近日航空客流已升至2019年農曆同期超七成,國內平均票價繼續平穩。近日觀察臨近春節票價有所鬆動,考慮前期預售票價堅挺,預計未來一週均價仍將穩中有升。近期市場春運預期已逐步迴歸理性。待出行心理建設完成,需求將充分釋放。航空不僅將現盈利大年,更有望迎來基於空域瓶頸的航空超級週期。建議把握戰略佈局時機。增持中國國航、吉祥航空、中國民航信息網絡,受益標的北京首都機場股份。

油運:淡季運價繼續回落,建議戰略佈局油運超級牛市期權。近期中國疫情導致貿易商原油進口貨盤縮減,且臨近春節油運業進入傳統淡季,市場活躍度繼續下降。近日VLCC中東-中國航線TCE已降至1.7萬美元/天。運價回落催化市場預期迴歸理性,不改油運“超級牛市”期權。逆全球化將成為長期趨勢,地緣博弈將繼續,全球油運貿易重構影響將逐步體現,需求意外在路上,建議戰略角度重視油運價值。重點提示近期投資風險收益比再次具有吸引力。增持中遠海能A/H、招商輪船、招商南油“增持”評級。

快遞:逐步漸入傳統淡季,關注節後競爭策略。臨近春節快遞行業逐步進入傳統淡季。2023年將延續快遞“春節不打烊”,政府與企業多項措施助力快遞業保通保暢。近日圓通公吿2022年業績快報,全年業績高增長86%符合預期,其中Q4盈利逆勢同比穩定。預計2023年公司將受益疫後消費復甦,繼續深化數字化轉型打造長期競爭優勢。展望2023年,疫情影響將逐步消減並消費復甦,快遞市場有望率先快速恢復。頭部企業份額關注度提升,節後重點關注市場競爭策略。建議佈局低預期低估值個股。維持中通快遞、韻達股份、圓通速遞增持評級。建議重點關注受益標的順豐控股。

國君交運策略:建議戰略佈局航空與油運。(1)航空:疫後復甦開啟,不僅是供需錯配盈利大年短邏輯,更是基於空域瓶頸的超級週期長邏輯。短期博弈風險釋放,建議戰略增持。(2)油運:油運復甦已開啟,未來兩年景氣復甦確定,對俄製裁推動全球油運貿易重構確定性提升,當下具有油運“超級牛市期權”,建議戰略增持。(3)快遞:2023年將受益疫情影響逐步消減與經濟消費復甦,關注頭部存量競爭,建議精選低估值低預期個股,維持增持。

風險提示。疫情管制、增發攤薄、經濟下行、油價匯率、安全事故。

鋼鐵核心觀點

經濟修復預期升温,看好鋼鐵板塊機會

1.經濟預期修復,地產迎拐點,鋼鐵將受益。地產、基建、製造業,政策與預期皆修復的背景下,鋼鐵板塊值得重視。自2021年9月開始的地產端下行,導致鋼鐵行業需求持續走弱,疊加2022年大宗商品價格持續上行導致的成本高企使得鋼鐵行業利潤持續收縮,三季度上市鋼企較多出現虧損,行業進入寒冬。2022年下半年,伴隨地產端政策逐步出現拐點,無論是居民利率端還是房企融資端都出現了積極變化,從政策向基本面的銷售、拿地、開工傳導雖有時滯,但我們認為這也足夠導致2023年的鋼鐵需求預期從底部逐步抬升,年初的金三銀四也將存在更多期待,行業大概率從虧損走向盈利,相應的週期復甦交易也將重新出現。

2. 估值底部區域,長期邏輯未改,配置價值凸顯。鋼鐵板塊目前從PB的角度來看,已經處於底部區域,龍頭公司大多進入估值最低水平,這種低估值歷史上發生的次數並不多,而且伴隨着危機或行業持續性的大規模虧損,從目前的一二級市場交易價格等因素看,目前的二級市場交易價格明顯低估,另外如果看鋼企的噸鋼重置成本與噸鋼市值比較,也具有較大的修復空間。鋼鐵行業從長期來看,行業加速集中度提升,兼併收購持續推進,行業格局優化,龍頭公司定價權提升,降本增效與報表修復未改,當前的估值水平具有較大程度的修復空間,配置價值凸顯。

3. 擁抱材料與資源景氣時代。當前我們比較看好的賽道,一是火電機組更新改造,帶來超超臨界鍋爐管需求的爆發,超級不鏽鋼304及T91/T92等不鏽鋼和合金鋼鋼管需求確定性較高,龍頭公司積極擴產,享受產能增加與產品結構提升,訂單飽滿成本下降;第二是軍工領域高温合金的需求持續拉動,尤其是軍品,飛機發動機與燃氣輪機需求旺盛;第三是硅鋼,寶武合併後行業集中度提升,龍頭定價權增加,一些優質民企不斷提高技術實力,增加高端牌號產能,量利齊升。金屬粉材領域,核心是下游需求景氣度高,公司綁定下游核心客户,不斷拓寬產品結構,募投項目逐步投產,業績確定性高,客户、技術、認證等壁壘高,享受行業高景氣。炭素行業積極佈局特種石墨,核石墨、等靜壓石墨放量,持續進口替代。資源為王,我們繼續看好釩礦、鈦礦、鐵礦、鋰礦、稀土礦等相應產業鏈和龍頭公司。自主可控背景下,核心資源依然具有長期價值。

4. 我們維持行業增持評級。重點推薦普鋼龍頭,方大特鋼、華菱鋼鐵、寶鋼股份、首鋼股份、太鋼不鏽等;特鋼板塊推薦盛德鑫泰、久立特材、圖南股份、撫順特鋼、中信特鋼、甬金股份等;新材料板塊推薦鉑科新材、悦安新材、屹通新材、方大炭素等;資源板塊推薦安寧股份、釩鈦股份、永興材料、包鋼股份等;港股推薦天工國際、中國東方集團等標的。

公用事業核心觀點

盈利預吿窗口期,關注業績確定性

火電Q4盈利分化,綜合用煤成本後續仍有下降空間。截至本週(23年1月15日,下同)共2家火電及轉型樣本公司發佈業績預吿或業績快報,上海電力、*ST華源4Q22E同比扭虧,*ST華源環比亦扭虧。我們預計4Q22煤炭中長期合同履約率延續温和提升趨勢,受現貨煤及進口煤價格波動等因素影響,不同公司由於煤炭採購結構及非火電佔比等差異,業績分化明顯。我們預計23年火電及轉型公司綜合用煤成本有望好轉:1)國家發改委持續監督23年年度電煤中長期合同簽約工作落地情況,預計23年煤炭中長期合同履約率後續仍有提升空間;2)現貨煤市場價格自22年11月逐步進入下行通道。

新能源維持高增,來水偏枯拖累水電Q4業績。截至本週共4家新能源公司發佈業績預吿或業績快報,其中節能風電公吿4Q22E歸母淨利潤為2.5億元,同比+858%、環比-17.0%。太陽能公吿4Q22E歸母淨利潤為2.1億元,同比扭虧,環比-45.5%。組件降價預期下,我們預計2023年新能源裝機將顯著放量,裝機增長帶動下新能源公司2023E業績仍將維持高速增長。截至本週共3家水電公司發佈業績預吿或業績快報,我們預計受Q4主要流域來水同比依舊偏枯影響,部分水電4Q22E業績仍將承壓。我們認為大水電核心價值在於競爭要素穩健,短期來水偏枯不改公司長期投資價值,期待後續來水好轉。

投資建議:維持公用事業“增持”評級,能源轉型機遇期,把握成長與價值雙重主線。(1)火電轉型:火電電源側消納優勢助力新能源轉型擴張,推薦國電電力、申能股份,受益標的華能國際、粵電力A、華潤電力、中國電力;(2)新能源:收益率迴歸合理推動裝機放量,推薦三峽能源、龍源電力、雲南能投;(3)水電:把握大水電價值屬性,推薦長江電力、川投能源、華能水電、國投電力;(4)核電:低碳基荷價值顯現,政策推進核准加速,推薦中國核電、中國廣核。

市場回顧:上週水電(-0.14%)、火電(-4.75%)、風電(-1.92%)、光伏(-3.68%)、燃氣(+1.16%),相對滬深300分別-2.49%、-7.10%、-4.27%、-6.03%、-1.19%。電力行業漲幅第一的公司為南網能源(+12.33%),燃氣行業漲幅第一的公司為新奧股份(+7.44%)。

風險因素:用電需求不及預期,新能源裝機進度低於預期,煤價漲幅超預期,市場電價上漲不及預期,煤電價格傳導機制推進低於預期等。