抄底科技股哪家強?

上週五的特斯拉是一個,從低位算起,兩個交易日斬獲20%的漲幅,而現在的台積電,也可以算一個。

2022年Q3,股神巴菲特首先建倉台積電,花了41.2億美元,買了6010萬股,是股神為數不多的科技股投資之一,從交易額來看,這可是很大的手筆了,摺合人民幣高達290億。

能夠下這麼大的押注,台積電是深得股神青睞,而從半導體週期來看,抄底時機已在眼前。

01

基本面打底

作為半導體制造的絕對一哥,台積電的基本面非常優質。

全球市佔率超過50%,而且仍然處於攀升階段。

2021年Q4,台積電市佔率為52.1%,2022年Q1,市佔率升至53.6%,相反,同期的老二三星半導體市佔率從18.3%滑落至16.3%。到了2022年第三季度,台積電市佔率進一步上升至56.1%,而三星則進一步下滑到15.5%,和台積電的差距是越來越大。

高市佔率的直接表現,是台積電幾乎把全球最重要的電子企業納入囊中,蘋果、英偉達、高通、英特爾、AMD、華為、特斯拉等等,而且這個趨勢還在持續擴展中。

盈利能力方面,台積電也是遙遙領先競爭對手。

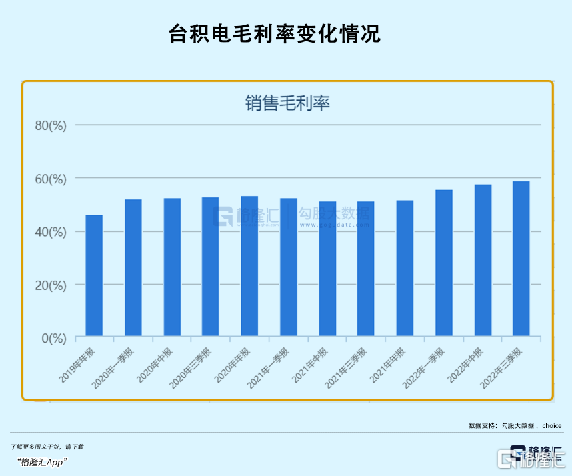

毛利率台積電高達58.54%,雖説最近幾個月半導體行業比較慘淡,但台積電的毛利率卻在逆勢上漲。

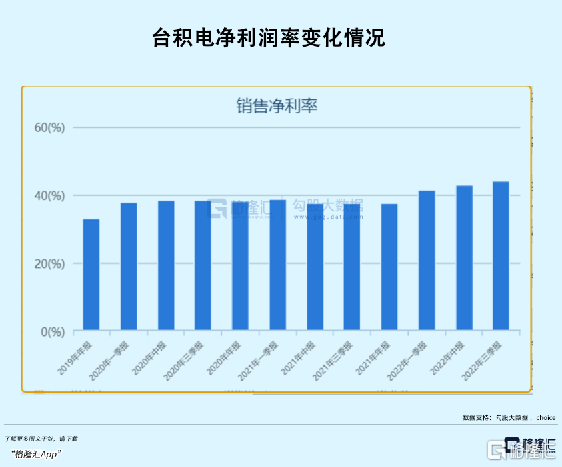

淨利潤率台積電達到了44.01%,同樣處在不斷攀升階段。

而三星半導體的營業利潤率只有29%,在後面的小弟廠家可以直接忽略了,對台積電構不成競爭壓力。

半導體本身就是頭部企業吃下大部分市場份額的行業,護城河明顯,而壁壘就來自於長期的技術積累。

台積電是半導體先進製程實力最強大的公司,沒有之一。現在能夠量產的已經進化到3nm,是蘋果智能手機芯片的首選,雖然三星也已經宣佈量產3nm製程,但良率方面還無法和台積電相比。

在研發進度上,台積電基本保持每兩年向前推進一個新制程,是業內最快速度,也是保持行業領先的祕訣。先進製程帶來的是毛利率的提升,以及越來越高的技術壁壘。

2018年,行業老三格芯、老四聯電,相繼宣佈終止先進製程的研發,原因在於研發難度太大,資本投入太多,公司在測算過後,認為不划算,還不如守着現有製程的商業化。

半導體是一個特別的行業,和其他科技行業不斷推陳出新不同,半導體在新制程不斷向前之時,舊有的製程仍然有用武之地,而且需求並不會斷檔,這也是格芯、聯電有底氣做出不再投入新制程研發的原因。

只是,沒有新制程,就很難搶奪到新的更高性能的電子產品客户,同時毛利率、淨利潤、市佔率、技術優勢方面也會有限制。

相反,持續投入先進製程研發並有所斬獲的企業,就會越來越強大,優勢越來越明顯。目前,半導體制造基本已經剩下台積電和三星在競爭,而且台積電和三星的差距還在持續拉大中。

可以説,台積電的基本面,競爭對手想接近很困難,更不要説超越。

02

逆勢高增

2022年,全球消費電子需求下滑,作為半導體最大的客户,智能手機的出貨量下滑幅度尤其大。

中國信通院發佈了《2022年11月國內手機市場運行分析報吿》,2022年11月,國內市場手機出貨量為2323.8萬部,同比下降 34.1%,其中,5G手機1792.0萬部,同比下降38.1%,佔同期手機出貨量的77.1%。

總的來看,2022年1-11月,國內市場手機總體出貨量累計2.44億部,同比下降23.2%,其中,5G手機出貨量1.91億部,同比下降20.2%,佔同期手機出貨量的78.3%。

而根據數據調研機構Counterpoint發佈的2022年第三季度全球智能手機銷量統計數據,當季全球智能手機市場出貨量達到3.01億台,但同比下降了12%。

需求飽和、換機時間變長、智能手機創新瓶頸,是造成出貨量下跌的原因。連不愁賣的蘋果手機,也傳出了砍單消息。

下游消費電子的下滑,最終傳遞到了半導體行業,進入週期性下行。

低迷的市場環境,即使貴為行業絕對龍頭,台積電也會受到影響。最新公佈的2022年Q4業績,12月銷售額1925.6億元(新台幣,下同),環比下降13.5%,季度營收來到6255.32億元,較第三季只增加2%,有所放緩,但較2021年同期也增加42.75%。2022年全年營收也達到2.26兆元,增長42.6%,再創歷史新高記錄。

半導體是明顯的週期性行業,和其他週期行業類似,每一次週期下行,中小廠商深受其害,但實力強大的龍頭能夠抵禦,甚至能夠收穫好處。

2022年最後兩天,台積電舉行隆重的慶典儀式,宣佈3nm量產,雖然比三星3nm工藝量產晚了半年,但台積電的優勢在於,綁定了多家客户,足以彌補時間上的缺憾。

台積電已經宣佈,3nm工藝進度、良率均符合預期,2023年會平穩量產。相比於5nm工藝,3nm的邏輯密度將增加60%,相同速度下功耗降低30-35%,這是目前世界上最先進的半導體制程技術。

同時,台積電先進製程向前推進的速度也在加速,第二代的N3E工藝進度預計會提前,大概在明年下半年量產,對比N5同等性能和密度下功耗降低34%、同等功耗和密度下性能提升18%,晶體管密度預計可以提升60%。

針對傳聞説台積電第一代3nm工藝因為成本問題遭到客户棄用,甚至有大户直接砍單的現象,台積電予以否認,N3、N3E已經獲得多家客户下單,量產的第一、第二年流片的芯片數量是5nm同期的兩倍以上。

在3nm的大客户中,蘋果是最有熱情的。預計今年發佈的iPhone 15系列會升級A17處理器,不僅架構會升級,工藝也會升級到3nm,以求性能及能效有明顯改善。

不難預見,蘋果的3nm訂單,基本也是台積電包辦。另外,消費者的換機時長雖然有所增長,但今年很可能會迎來一個換機潮,在經歷了蘋果14預冷後,蘋果15如果在性能和價格方面有更好的表現,會增加對於消費者的吸引力。

而隨着先進製程的商業化推進,台積電的毛利率水平,以及領先優勢,有可能更進一步擴大。

03

週期反轉

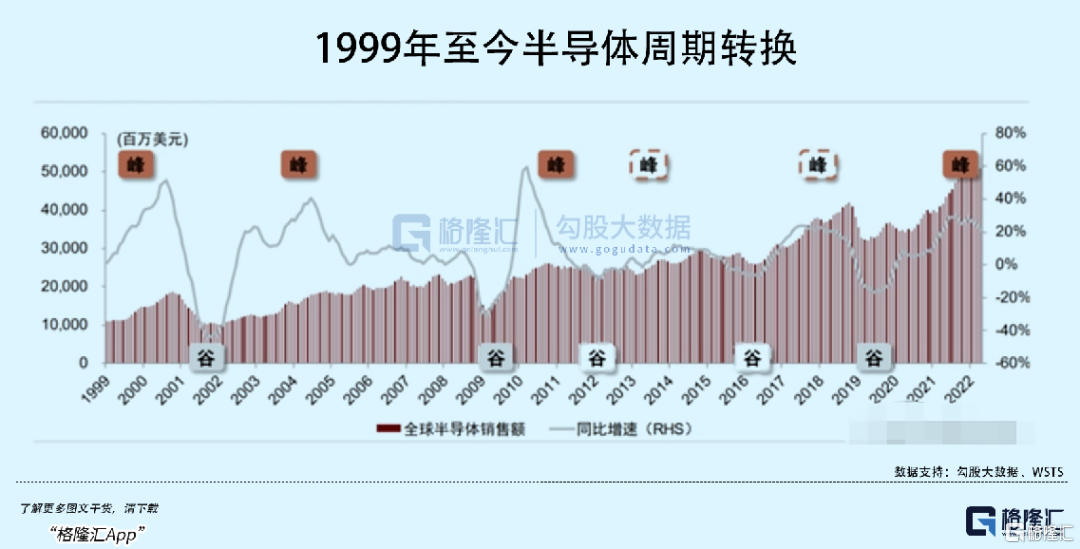

近20年來,全球半導體行業基本遵循這樣一個週期循環:

週期輪動時間為4-5年,從波谷到波峯的上行週期是1-3年,而從波峯至波谷的下行週期1-2年。

本輪半導體週期的波峯,於2022年第二季度見頂,之後進入週期下行。除了工業、汽車電子等領域景氣度相對堅挺外,其他下游行業整體承壓,尤其是消費電子,供過於求,導致多家半導體公司下調了業績指引,去庫存成為頭等大事。

美國半導體產業協會(SIA)公佈的數據顯示,2022年11月全球半導體行業銷售額為455億美元,環比下降2.9%,同比下降9.2%,降幅是2019年12月以來的新高。

費城半導體指數過去半年的跌幅也非常大,各大半導體公司的股價更是來了一個大回撤,出現業績和估值的雙殺。

按照週期時間計算,半導體最快2023年中期見底。

在宏觀經濟方面,2023年亞洲區,尤其是中國區,基本步入經濟復甦階段,會拉動半導體需求上行;歐美日等發達國家預期會步入衰退,但下半年有可能見底。

換句話説,雖然目前全球的經濟發展情況有差別,但總體而言,2023年下半年,大多數國家,特別是大型經濟體,都會迎來見底回升階段,從而開啟新一輪的經濟向上週期。

消費電子、汽車都是和宏觀經濟高度正相關的行業,經濟好,消費需求就大,經濟不好,就小,很現實。所以,上半年半導體行業的需求或者會繼續承壓,去庫存仍然是主要任務,但下半年進入週期反轉的概率很大。

而股票市場通常是先於實體反應6個月左右,按此推算,目前的股票市場已經反映上半年的見底情況,再往後,很可能會反映週期上行。

作為龍頭的台積電,憑藉優質的基本面,能夠在下行期有效抵抗,到了上行期,也會是優先享受到行業復甦的紅利。

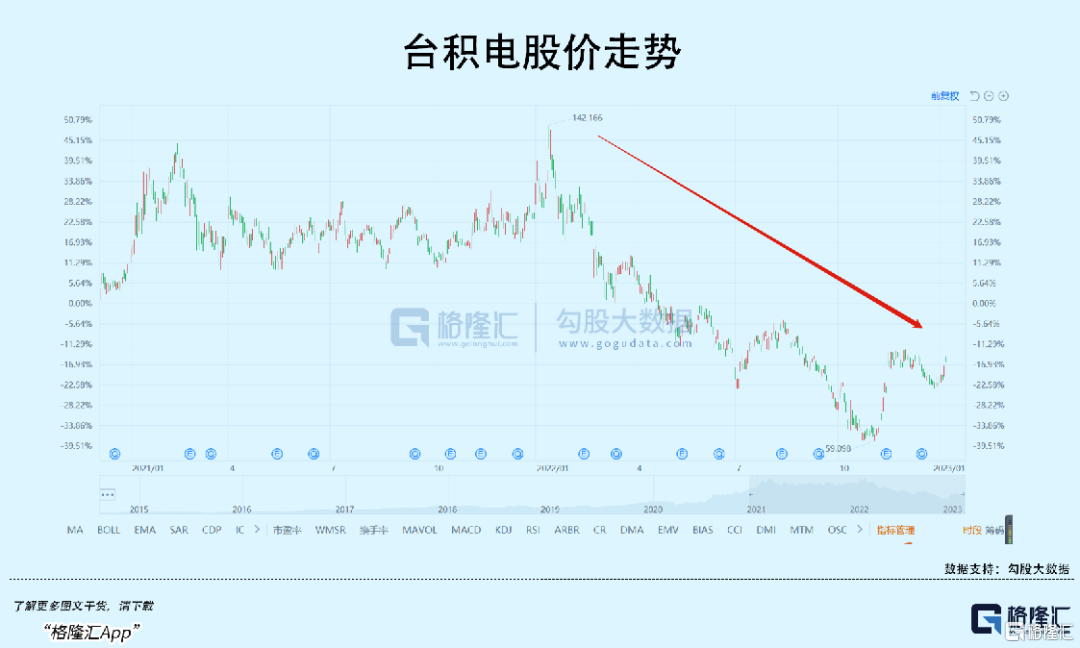

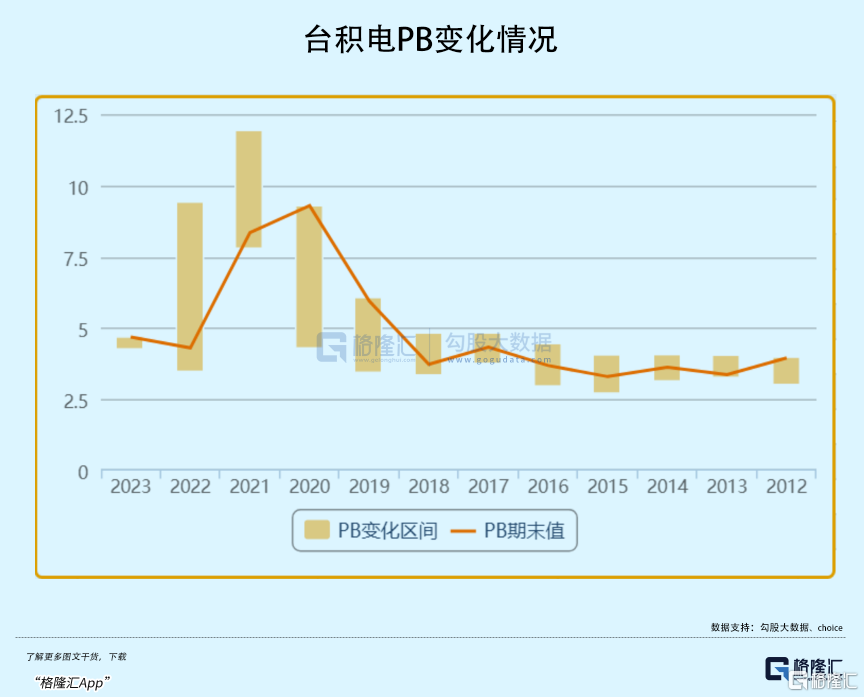

從估值上看,台積電的PB均值為4.48倍,已經回落至上一輪週期低點位置(2019年),底部跡象明顯。伴隨着行業去庫存的深入,下一個階段,半導體行業也好,台積電也好,會迎來雙擊。

04

結語

買在週期見底時,賣在週期見頂時。

這是投資週期股的不二法則,在2022年上半年賣掉半導體,或者做空半導體的投資者,是識時務者,而現在,是時候開始轉變方向。

從巴菲特公佈的數據看,購入台積電的價位大概在69美元左右,11月初台積電的股價一度下探至59美元,但其後開始反彈,目前已到81美元位置,儘管沒有買在最低點,但不得不佩服股神的抄底能力。

另外,巴菲特購入台積電,也證明台積電得到了股神的認可,行業地位、護城河、唯一性、盈利能力等等,台積電都非常符合巴菲特的價值投資理念。

同時,從這一年美國政府在半導體行業頻繁的動作來看,可能會對台積電的全球銷售有一定的負面影響,但從更長的時間維度看,其實是加強了台積電的技術優勢,加深了其護城河,競爭對手更加難以望其項背。

最後一個因素,是美聯儲的貨幣政策。目前聯邦基金利率已經去到4.25-4.5%,今年預期的利率峯值在5-5.25%,對應加75個基點,雖然市場的消息鷹派鴿派不斷打架,但不管如何,加息都進入尾聲,最大的風暴期已過,只要通脹繼續回落,流動性的負面因素就會邊際改善,這對於像台積電這類高科技股票是好事。

所以,現在的台積電,不失為一個抄底良機。