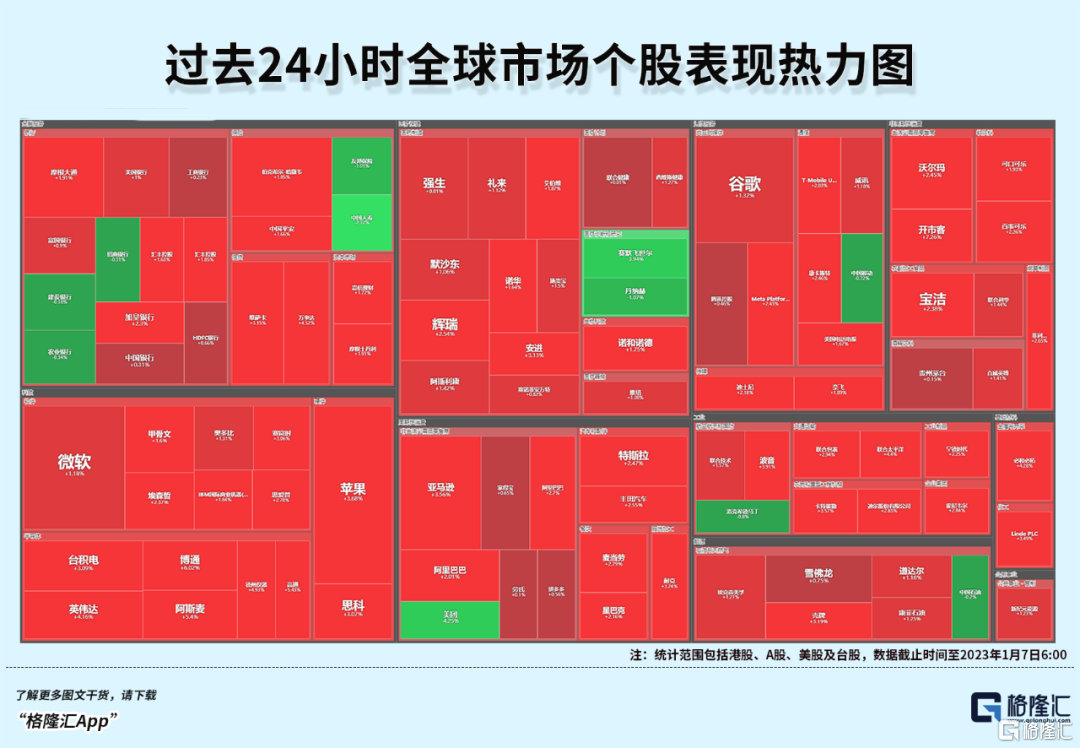

各位早上好呀ὠ1~下面早報君先帶大家看看過去24小時全球股市熱點。

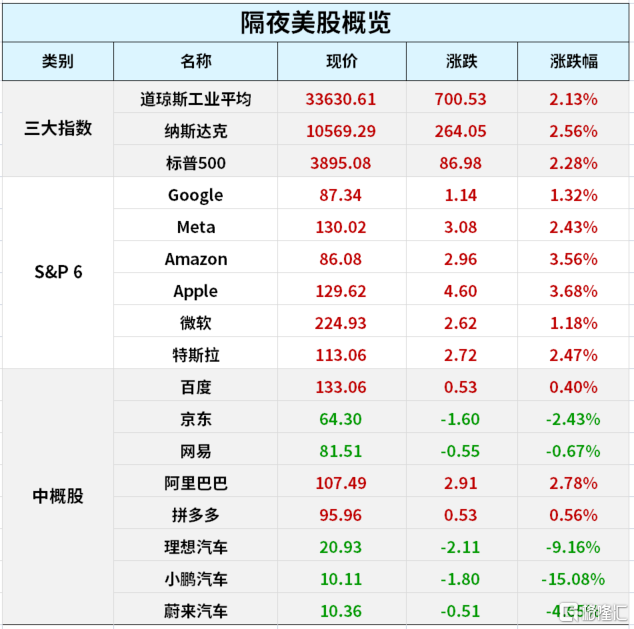

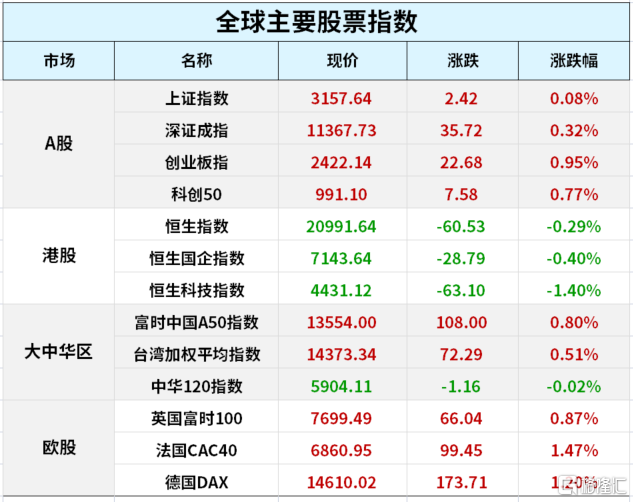

美股方面,三大股指持續走高,均漲超2%,美國12月份非農就業人口及薪資增速放緩,芯片股、消費電子、石油股多數走強。截至收盤,道指漲 2.13%,納指漲 2.56%,標普漲 2.28%。

中概股漲跌不一,KWEB跌0.55%。台積電漲 3.09%,消息稱台積電和格芯仍將是AMD主要代工合作伙伴,三星僅獲部分14nm訂單。瑞銀:料今年中國互聯網行業可進一步上漲。阿里漲 2.7%,拼多多漲 0.56%,京東跌 2.43%,匯豐將京東目標價從75美元上調至82美元。理想跌 9.16%,蔚來跌 4.51%,召回部分2022年款蔚來ET5電動汽車,共計997輛。小鵬跌 15.04%。滴滴漲 14.15%,華住跌 2.69%,B站跌 1.88%,瑞幸咖啡漲 4.42%,富途跌 4.97%,名創優品漲 6.29%。新東方漲4.46%,好未來漲3.52%,將於1月19日盤前發佈財報。高途漲6.65%,已重新符合紐交所持續上市標準;與語文報社達成戰略合作,共助素質教育普惠。

大型科技股多數收漲。蘋果漲 3.68%,據郭明錤,蘋果AR/MR頭顯開發進度晚於預期,原因是機械部件跌落測試不及標準,與軟件開發工具的可用性問題,意味着出貨時間可能將延後到第二季度底或第三季度。微軟漲 1.18%,谷歌漲 1.6%,亞馬遜漲 3.56%。特斯拉漲 2.47%,國產車型全系大幅降價,為過去兩個月內第三次降價,其中Model 3起售價降為22.99萬元,Model Y起售價降為25.99萬元,創下歷史最低價格,交付週期也進一步縮短至1~4周。Meta漲 2.43%,將於2月01日盤後發佈財報。(更多美股資訊與分析可移步美股研習社,ID:glh-live)

A股方面,滬深兩市延續近期升勢,滬指受制於200日線,整體呈衝高回落之勢,滬深300、創業板指創逾一個月新高。全天來看,市場風險偏好相對前面幾個交易日明顯下降,個股普遍下跌,旅遊、傳媒娛樂、廣吿包裝板塊大跌;地產、物流、造紙等板塊跌幅靠前。新能源賽道股繼續回暖,多家太陽能電池板製造商臨時推出提產計劃,光伏概念股現漲停潮,福萊特、福斯特等十餘股漲停;儲能、鋰電池、稀土、汽配股活躍;家居、化工、建材等板塊漲幅靠前。截止收盤,滬指漲0.08%報3157點,為連續5個交易日上漲,深成指漲0.32%,創業板指漲0.95%。兩市約3000股下跌,1870股上漲,成交額8380億,北上資金淨買入60.66億。

港股方面,連續上漲的港股終見回調,本週三大指數呈現先揚後抑行情,但總體仍大肆向好,迎來2023年首周開門紅。截止週五收盤,恆指跌0.29%周漲6.1%,國指跌0.4%,恆生科技指數跌1.4%。盤面上,連續單邊上漲的大型科技股走勢分化,阿里巴巴、京東、百度維持上漲趨勢,美團跌超4%,小米、網易走低;特斯拉突發大降價,汽車股承壓,造車新勢力全線大跌;餐飲股、濠賭股、蘋果概念股、軟件股紛紛下跌。職業教育股拉昇領漲,電力股繼續活躍,地產行業再迎重磅利好,內房股與物管股全天維持強勢。南下資金淨流入11.12億港元,大市成交額為1482億港元。

全球主要資產價格方面,國際油價表現分化,美油2月合約漲0.10%,報73.77美元/桶。布油3月合約跌0.12%,報78.57美元/桶。本週,美油2月合約跌8.14%,布油3月合約跌8.51%。國際貴金屬期貨普遍收漲,COMEX黃金期貨漲1.62%報1870.5美元/盎司,COMEX白銀期貨漲2.37%報23.98美元/盎司。本週,COMEX黃金期貨漲2.43%,COMEX白銀期貨跌0.25%。紐約尾盤,美元指數跌1.16%報103.91。

昨日至今早又有哪些值得關注的事情呢?一起來看看吧 ὠe

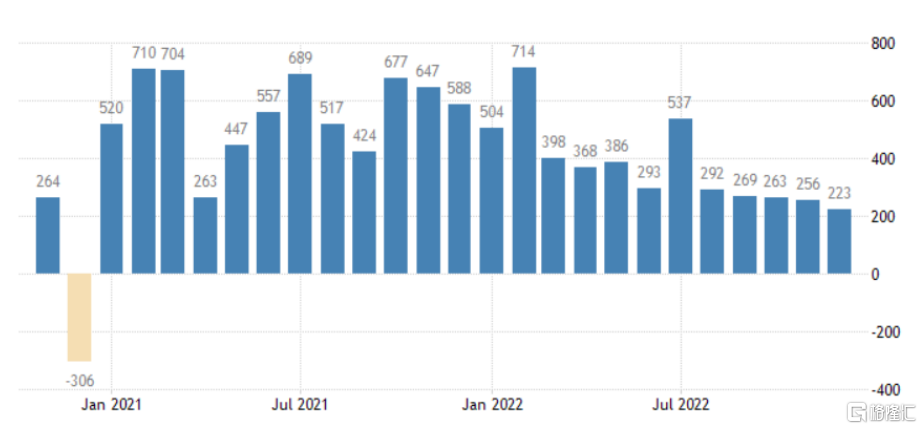

1. 美國12月非農新增22.3萬人超預期 時薪顯著降温

美國12月非農就業人口新增22.3萬人,為2020年12月以來最小增幅,高於經濟學家預期的20萬人,前值由26.3萬人修正為25.6萬。12月失業率意外回落至3.5%,預期為持平於3.7%。12月平均時薪環比增長0.3%,同比增4.6%,均低於市場預期,同比增速創2021年8月以來最低。數據發佈後,聯邦基金利率掉期顯示,2月美聯儲可能加息36個基點,利率峯值為5.05%。

2. 美國12月ISM非製造業意外暴跌至49.6,陷入萎縮,創2020年5月來新低

週五,ISM公佈的數據顯示,美國12月ISM非製造業僅為49.6,陷入萎縮,創2020年年底來新低,大幅不及預期。美國11月ISM非製造業指數49.6,預期55,11月前值為56.5。ISM非製造業PMI與上日Markit公佈的數據趨勢一致。美國12月Markit服務業和綜合PMI均創2022年8月以來終值新低,也都連續六個月萎縮。

3. 美聯儲高官:未因12月就業報吿改變看法,通脹還太高,保持加息不放鬆

亞特蘭大聯儲主席認為,必須堅持加息並保持高利率水平,加息不會導致衰退,即使有也只會是短暫且輕度的。美聯儲理事庫克承認有通脹壓力減弱跡象,認為要警惕家庭和企業的通脹預期走高,那會增加通脹上行的壓力,稱通脹預期失控是重大擔憂。

4. 歷史最低!特斯拉再當“價格屠夫”,最狠直降4.8萬!

特斯拉中國今早宣佈對國產Model 3後驅版、高性能版,及Model Y後驅版、長續航版、高性能版等五款車型進行降價(具體如下圖)。另外,最新消息顯示,特斯拉將Model 3和Model Y在日本的價格下調約10%。

分析指出,如此大刀闊斧的降價促銷,或許表明特斯拉為了提高銷量已經“殺紅了眼”,也可能暗示了當下特斯拉的處境確實不妙。

5. 國家衞健委發佈新冠診療方案第十版 抗原陽性被納入診斷標準

據國家衞健委,新冠診療方案在 2023 年 1 月 6 日更新至第十版(試行)。幾個重要調整包括:

疾病名稱由 “新型冠狀病毒肺炎” 更名為 “新型冠狀病毒感染”;

不再判定疑似病例;

新冠病毒抗原檢測陽性被納入診斷標準;

感染後的嚴重程度由 “輕型、普通型、重型、危重型” 調整為 “輕型、中型、重型、危重型”;

刪除 “無症狀” 這一表述;

抗病毒治療方案裏新增阿茲夫定片、莫諾拉韋膠囊

6. 1月8日起,上海市核酸檢測,不再延續免費政策

上海發佈:1月8日起,核酸檢測不再延續免費政策。有核酸檢測需求的市民羣眾,可到社會面的核酸採樣點自費檢測,單管16元/次。在醫療機構中作為診斷需要的核酸檢測項目,繼續由醫保基金按規定支付。

7. 郭明錤:蘋果VR頭顯開發進度不及預期 大量出貨時間或將延後

知名蘋果分析師郭明錤發文稱,蘋果AR/MR頭顯開發進度因機構件落摔測試不及標準,與軟體開發工具的時程故晚於預期,故大量出貨時間可能將自原本2023年第二季度延後到2023年第二季度底或2023年第三季度,代表1月份蘋果為此新設備舉辦媒體發佈會可能性逐漸降低。按照目前開發進度,蘋果較有可能會為AR/MR舉辦一場春季發佈會,或是在WWDC發佈此新設備。

8. 三星利潤暴跌69%,創八年新低,連續第二個季度同比下滑

三星的噩夢還在繼續。三星週五公佈,該公司四季度營業利潤預計將從2021年同期的13.87萬億韓元下降近69%至4.3萬億韓元(約合33.7億美元),勢創8年來最低水平。這也將是公司利潤連續第二個季度同比下滑。

9. 全球最大主權財富基金易主 中投公司登頂!

全球主權財富基金數據平台Global SWF報吿顯示,2022年,在全球主權基金、公共養老基金規模縮水的背景下,中國主權財富基金-中投公司資產規模不降反升,超越挪威政府全球養老基金,成為全球最大主權財富基金。截至2022年末,挪威政府全球養老基金規模為1.15萬億美元,同比下降14%;中投公司資產規模約1.35萬億美元,同比上升約11%。

來源:中國證券報

10. 多家太陽能電池板製造商臨時推出提產計劃

據上海有色網,受近兩日硅片價格企穩以及組件企業對於2月訂單需求情況的看好,市場信心出現恢復,多家組件企業開始臨時上調1月組件排產企劃,其中某陝西龍頭企業於1月5日下午召開提產會議,除此之外一線組件企業JK以及JA也紛紛放出提產計劃。

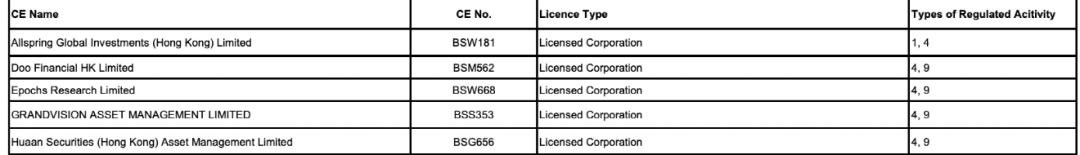

11. 出海大動作,又有券商拿下香港資管牌照

香港證監會的數據顯示,2022年12月華安證券香港子公司Huaan Securities(Hong Kong) Asset Management Limited (華安證券(香港)資產管理有限公司)獲批香港證監會4號、9號牌。截至目前,華安證券旗下三家機構持有香港證監會頒發的業務牌照。

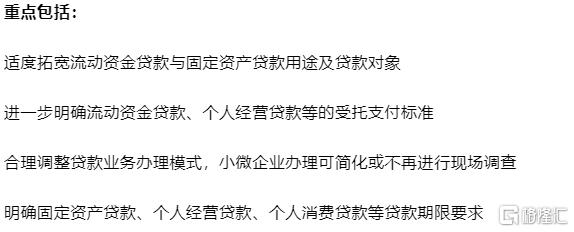

12. 200萬億元貸款市場大事件!規則即將生變

銀保監會對《固定資產貸款管理暫行辦法》《流動資金貸款管理暫行辦法》《個人貸款管理暫行辦法》和《項目融資業務指引》等信貸管理制度進行修訂。本次修訂適度拓寬流動資金貸款與固定資產貸款用途及貸款對象範圍,並明確:流動資金貸款期限不得超過3年,固定資產貸款期限原則上不超過10年,個人消費貸款期限不得超過5年。

13. 監管最新發文!券商網絡信息安全啟動三年計劃

中國證券業協會(下稱中證協)組織起草了《證券公司網絡和信息安全三年提升計劃(2023-2025)》(下稱《安全提升計劃》),並於1月6日開始向券商徵求意見。據悉,《安全提升計劃》乃指導2023年至2025年券商提升網絡與信息安全工作的行動指南,券商可參照實施,並制定配套實施計劃。

14. 穩定擴大汽車消費!商務部釋放新信號

1月6日,商務部新聞發言人束珏婷在例行新聞發佈會上介紹,汽車業是國民經濟重要的支柱性產業,是拉動內需、擴大消費的重要領域之一。去年以來,我國汽車消費市場一度出現大幅下滑,黨中央、國務院高度重視,及時出台了系列支持舉措。束珏婷表示,下一步,商務部將會同相關部門多措並舉,繼續推動穩定和擴大汽車消費。

15. 國家醫療保障局印發《新冠治療藥品價格形成指引(試行)》

國家醫療保障局印發《新冠治療藥品價格形成指引(試行)》,明確新冠治療藥品依法實行市場調節價,由醫藥企業自主制定銷售價格。鼓勵新冠治療藥品研發創新,同時通過規範首發掛網價格、定期評估動態調整、加強協同監管等多層次機制,引導價格不斷趨向合理。

16. 塵埃落定!養老金巨頭信安正式入股

1月6日,據媒體獲悉,美國信安金融集團 (Principal Financial Group)(以下簡稱“信安”)於2022年12月28日完成了對建信養老金管理有限公司(以下簡稱“建信養老金公司”)少數股權的收購(17.647%),成為建信養老金公司的第二大股東,這意味着建信養老金公司正式變身合資公司。

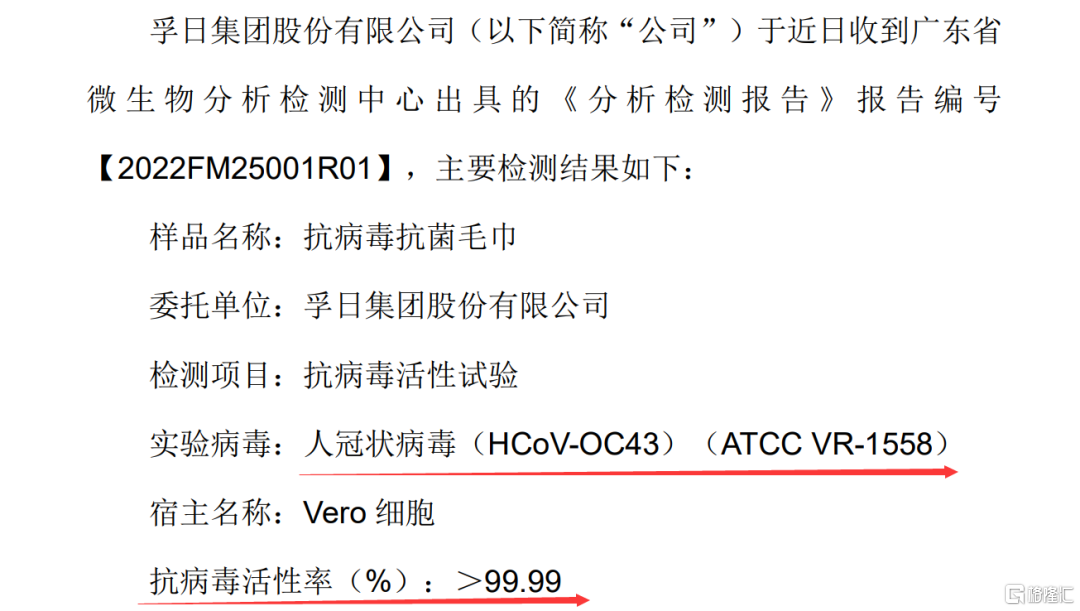

17. A股現抗病毒毛巾,抗病毒活性率超99.99%!

1月6日晚,孚日股份公吿,公司近日收到廣東省微生物分析檢測中心出具的《分析檢測報吿》,由公司生產的抗病毒抗菌毛巾經抗病毒活性試驗檢測(實驗病毒:人冠狀病毒(HCoV-OC43)(ATCC VR-1558),宿主名稱:Vero 細胞),公司的抗病毒抗菌毛巾抗病毒活性率>99.99%。

1. 歐元區12月CPI環比下降0.3% 為2020年11月以來最大降幅

歐元區12月CPI月率錄得-0.3%,為2020年11月以來最大降幅;預期-0.10%,前值-0.10%。歐元區12月CPI年率初值錄得9.2%,為2022年8月以來新低;預期9.7%,前值10.1%。歐元區11月零售銷售月率 0.8%,預期0.50%,前值-1.80%。歐元區12月經濟景氣指數 95.8,預期94.7,前值93.7。歐元區12月消費者信心指數終值 -22.2,預期-22.2,前值-22.2。

2. 12月份全球製造業PMI為48.6% 繼續位於收縮區間

中國物流與採購聯合會今天公佈的2022年12月份全球製造業PMI為48.6%,較上月下降0.1個百分點,連續7個月環比下降,連續3個月低於50%。分區域看,亞洲和美洲製造業PMI在50%以下繼續下探;歐洲製造業PMI連續小幅回升,但仍在50%以下,非洲製造業PMI升至51%以上。

3. 英國房價創下2009年以來最大季度跌幅

抵押貸款機構Halifax週五數據顯示,12月英國房價再次下滑,創下2009年以來的最大季度跌幅。Halifax表示,繼11月下跌2.4%之後,12月平均房價環比下跌1.5%,這是連續第四個月下跌。按季度計算,房價下跌2.5%,這是截至2009年2月的三個月以來的最大跌幅。

4. 糧農組織:2022年世界玉米和小麥價格雙雙創歷史新高

聯合國糧農組織6日披露的數據顯示,2022年,糧農組織穀物價格指數創154.7點歷史新高,同比上漲23.5點(17.9%)。其中,2022年世界玉米和小麥價格雙雙創歷史新高,分別較2021年平均價格上漲24.8%和15.6%,同時大米出口價格平均同比上漲2.9%。

5. 德國2022年天然氣進口下降12.3% 挪威成為其頭號供應商

德國能源監管機構表示,由於俄羅斯化石燃料供應商的撤出引發能源危機,德國2022年的天然氣進口量比上年減少12.3%,為1,449太瓦時 (TWh)。該監管機構在一份聲明中表示,挪威取代俄羅斯成為頭號供應商,佔總量的33%,俄羅斯佔22%。

6. 港交所:證券市場市價總值於2022年12月底為35.7萬億港元

港交所:證券市場市價總值於2022年12月底為35.7萬億港元,較上月底的33.3萬億港元上升7%,並較去年同期的42.4萬億港元下跌16%。2022年的人民幣貨

幣期貨平均每日成交量為18,303張合約,較2021年的10,862張上升69%。

1. 2022年全球電影票房約259億美元,北美迴歸全球第一大票倉

英國電影行業數據分析機構高爾街表示,預計2022年全球電影票房達259億美元,同比增長27%,但比疫情前三年均值下滑25%。2022年,北美市場以75億美元票房迴歸全球第一大票倉位置。中國市場取得43.3億美元票房,同比下降36%,比疫情前三年均值下滑49%。

2. 今年春運預計客流20.95億人次!約為2019年七成

1月6日,交通運輸部副部長徐成光表示,今年春運從1月7日開始,到2月15日結束,共40天。春運各項準備工作已基本就緒。按照火車票提前15天發售的安排,1月7日,2023年除夕(1月21日)的火車票將正式開售。初步分析研判,春運期間客流總量約為20.95億人次。值得關注的是,部分熱門線路車票已售罄。中國天氣網氣象分析師王偉躍介紹,春運首周全國雨雪較弱有利出行,華南需注意雨水。

3. 國家郵政局:2022年12月中國快遞發展指數為327.2,同比提升5%

國家郵政局今日發佈2022年12月中國快遞發展指數報吿。經測算,2022年12月中國快遞發展指數為327.2,同比提升5%。其中發展規模指數為390,與去年基本持平,服務質量指數與發展能力指數分別為445.7和232.8,同比分別增長13%和4.7%,發展趨勢指數為66.5。

4. DRAM大單優惠價連續8個月下跌

據媒體,作為半導體存儲器之一的DRAM正持續降價。從2022年12月的大單優惠價來看,指標產品8GB DDR4降至每個約1.80美元,比上月下降5%,連續8個月降價。容量較小的4GB DDR4降至每個約1.50美元,下降3%。8GB和4GB均比上年同月下降逾4成。報道指出,DRAM用於電腦和智能手機等的數據臨時存儲。使用DRAM的個人電腦等的銷售陷入停滯,需求持續走弱。

5. 硅業分會:本週國內工業硅價格承壓下行

硅業分會數據顯示,本週國內工業硅價格承壓下行。其中,冶金級下跌250-500元/噸,主流價格在18200-18900元/噸;化學級下跌200-450元/噸,主流價格在19000-19500元/噸。同時,鋁合金ADC12價格下跌200元/噸,主流報價18700元/噸;有機硅DMC價格暫無變化,主流報價16800元/噸。

6. IDC:預計2026年中國物聯網支出規模近3000億美元

IDC最新數據顯示,2021年全球物聯網企業級投資規模約為6812.8億美元,有望在2026年增至1.1萬億美元,五年複合增長率(CAGR)為10.8%。IDC預測,2026年中國物聯網IT支出規模接近2981.2億美元,佔全球物聯網總投資的1/4左右,投資規模將領跑全球。

7. 波羅的海乾散貨運價指數錄得逾一年最大周線跌幅

波羅的海乾散貨運價指數週五小幅下跌16點或1.4%,至1130點,該指數週線下跌25.4%,錄得2021年12月17日當週以來的最大周線跌幅。海岬型船運價指數上漲8點或0.5%,至1512點,該指數週線下跌33.1%。海岬型船日均獲利上漲70美元,至12543美元。巴拿馬型船運價指數下降33點或2.5%,至1299點,為9月2日以來最低水平,該指數週線下跌15.4%,已連續第三週下跌。巴拿馬型船日均獲利減少293美元,至11693美元。超靈便型散貨船運價指數下跌32點,至839點。